01 Temmuz 2013

BEKLENTİLER

•

Piyasanın ilgisi yurtiçi politik gelişmelerden özellikle Amerikan

Merkez Bankası kaynaklı haberlere ve Türkiye’nin makroekonomik göstergelerine doğru kaymaya devam ediyor.

Geçtiğimiz hafta Fed’in parasal genişlemeyi kısma konusunda

beklenenden erken davranmayacağı algısı yaratan açıklamalar

piyasalarda genel bir toparlanmaya yol açtı.

•

Merkez Bankası’nın dövizdeki hareketlenmeyi faiz artırmadan

veya faiz bandını değiştirmeden kontrol edebildiği algısının her

geçen gün güçlenmesi önce faizleri stabil hale getirecek daha

sonra da hisse senetlerine ilgiyi artıracaktır diye düşünüyoruz.

•

•

Uzun vadeli Amerikan faizlerinin yukarı doğru yönelimi kısa

vadede durulsa da yavaş bir biçimde devam edecektir. Ancak

bunun Türk faizlerini yeniden kalıcı olarak çift haneli bölgelere

taşıma ihtimalini ekonomik göstergeler ışığında çok olası

görmüyoruz. Bu hafta açıklanacak olan Haziran ayı TÜFE ve

Amerikan işsizlik verileri piyasaların yönü konusunda etkili olacak.

Önerdiğimiz fonlar:

TEB B Tipi Taktik Dağılım Değişken Fonu

TVT (TEB Varlık Yönetimi Hizmeti Tahvil Bono Fonu)

TEB B Tipi Değişken Fon

TEB Özel Sektör Tahvil Bono Fonu

TEB Yatırım B Tipi Tahvil Bono Fonu

PİYASALAR

Cuma günü açıklanan ABD verilerinin ardından küresel risk

iştahında bozulma gözlenirken bu hafta yurtdışında ECB

toplantısı ve ABD istihdam piyasasına ilişkin veriler ile yurtiçinde

Çarşamba günü açıklanacak olan enflasyon verisi önemli olacak.

Haziran ayında enflasyonun aylık bazda piyasa beklentilerinin

(%0,15) hafif altında %0,1 seviyesinde gerçekleşmesini

bekliyoruz.

Bugün Türkiye ve Euro Bölgesi imalat PMI, Euro Bölgesi

enflasyon ve işsizlik verileri ile ABD ISM imalat endeksi

açıklanacak.

Hafta içinde ayrıca ABD fabrika siparişleri, ADP özel istihdam

verisi, dış ticaret, işsizlik maaşı başvuruları, ISM hizmetler

endeksi, tarım dışı istihdam ve işsizlik verileri ile Euro Bölgesi

hizmetler PMI ve perakende satış verileri takip edilecek.

Perşembe günkü BoE ve ECB toplantıları da yakından izlenecek.

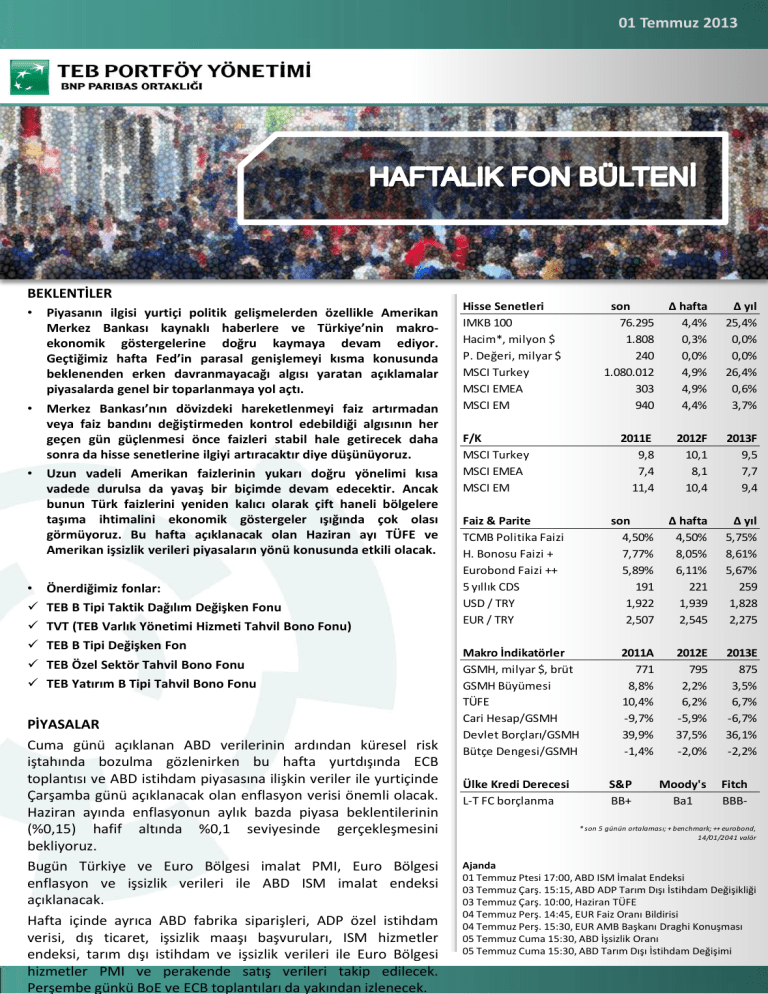

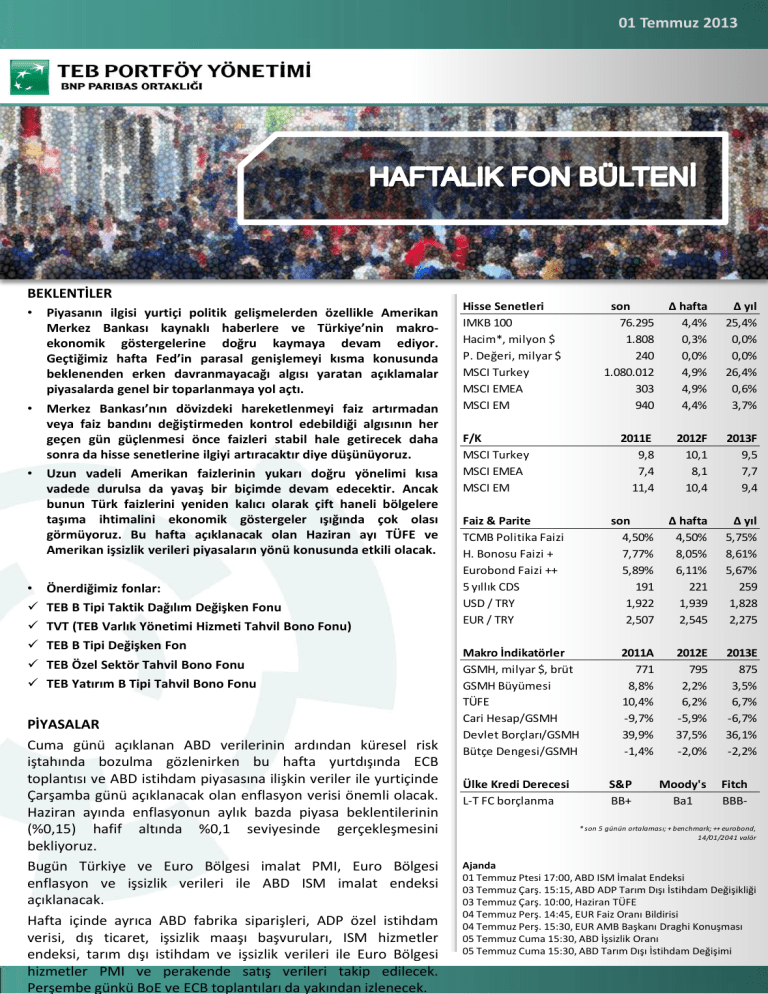

Hisse Senetleri

IMKB 100

Hacim*, milyon $

P. Değeri, milyar $

MSCI Turkey

MSCI EMEA

MSCI EM

F/K

MSCI Turkey

MSCI EMEA

MSCI EM

Faiz & Parite

TCMB Politika Faizi

H. Bonosu Faizi +

Eurobond Faizi ++

5 yıllık CDS

USD / TRY

EUR / TRY

Makro İndikatörler

GSMH, milyar $, brüt

GSMH Büyümesi

TÜFE

Cari Hesap/GSMH

Devlet Borçları/GSMH

Bütçe Dengesi/GSMH

Ülke Kredi Derecesi

L-T FC borçlanma

son

76.295

1.808

240

1.080.012

303

940

∆ hafta

4,4%

0,3%

0,0%

4,9%

4,9%

4,4%

∆ yıl

25,4%

0,0%

0,0%

26,4%

0,6%

3,7%

2011E

9,8

7,4

11,4

2012F

10,1

8,1

10,4

2013F

9,5

7,7

9,4

son

4,50%

7,77%

5,89%

191

1,922

2,507

∆ hafta

4,50%

8,05%

6,11%

221

1,939

2,545

∆ yıl

5,75%

8,61%

5,67%

259

1,828

2,275

2011A

771

8,8%

10,4%

-9,7%

39,9%

-1,4%

2012E

795

2,2%

6,2%

-5,9%

37,5%

-2,0%

2013E

875

3,5%

6,7%

-6,7%

36,1%

-2,2%

S&P

BB+

Moody's

Ba1

Fitch

BBB-

* son 5 günün ortalaması; + benchmark; ++ eurobond,

14/01/2041 valör

Ajanda

01 Temmuz Ptesi 17:00, ABD ISM İmalat Endeksi

03 Temmuz Çarş. 15:15, ABD ADP Tarım Dışı İstihdam Değişikliği

03 Temmuz Çarş. 10:00, Haziran TÜFE

04 Temmuz Perş. 14:45, EUR Faiz Oranı Bildirisi

04 Temmuz Perş. 15:30, EUR AMB Başkanı Draghi Konuşması

05 Temmuz Cuma 15:30, ABD İşsizlik Oranı

05 Temmuz Cuma 15:30, ABD Tarım Dışı İstihdam Değişimi

01 Temmuz 2013

KÜRESEL PİYASALAR

ABD verileri beklentilerin üzerinde. ABD'de tüketici güven endeksi Haziran ayında 81,4 ile beklentilerin (75,4) üzerinde açıklandı.

Mayıs ayında yeni konut satışları 476,000, dayanıklı mal siparişleri ise %3,6 ile beklentilerin üzerinde artış kaydetti.

Draghi genişlemeci para politikasına devam edileceğini belirtti. Avrupa Merkez Bankası (ECB) Başkanı Mario Draghi yaptığı

açıklamada büyümeye ilişkin aşağı yönlü risklere dikkat çekerek genişlemeci para politikasının süreceğini ifade etti.

ABD’de Q1 GSYH yüzde 1,8'e revize edildi. ABD'de gayri safi yurtiçi hasılanın (GSYH) bu yılın birinci çeyreğinde kaydettiği büyüme,

daha önce açıklanan yüzde 2,4 seviyesinden yüzde 1,8'e revize edildi ve beklentilerin altında gerçekleşti.

ABD verileri kuvvetli seyretmeye devam ediyor. ABD'de sözleşmeleri imzalanan ve bekleyen konut satışları endeksi, Mayıs'ta bir

önceki aya göre %6,7 ile beklentilerin(%1) üzerinde artış kaydederek Aralık 2006'dan bu yana en yüksek seviyeye ulaştı. Kişisel gelirler

ise Mayıs'ta %0,5 ile beklentilerin(%0,2) üzerinde artarken, çekirdek kişisel tüketim harcamaları (PCE) %0,1 ile beklentiler seviyesinde

yükseldi. işsizlik maaşı başvuruları 22 Haziran'da sona eren haftada 346,000'e geriledi ve beklentilerin (345,000) hafif üzerinde

açıklandı. Diğer taraftan NY Fed Başkanı William Dudley yaptığı açıklamada varlık alım programının hızının azaltılmasının, ekonomiye

desteğin kesileceği veya faizlerin artacağı anlamına gelmediği ifade etti. Dudley ayrıca ekonomik gidişatın belirsizliğini koruduğunu

belirterek varlık alım programına bir süre daha devam edileceğini belirtti.

ABD Michigan tüketici güven endeksi beklentilerin üzerinde. ABD Michigan tüketici güven endeksi Haziran ayında 84,1 nihai

seviyesini alarak öncü verinin ve beklentilerin üzerinde açıklandı. Chicago PMI endeksi ise 51,6 ile beklentilerin altında gerçekleşti.

Almanya'da Haziran ayı enflasyonu yıllık bazda %1,8 ile beklentilerin hafif üzerinde açıklandı. Diğer taraftan, Çin’de resmi imalat PMI

verisi 50,8 seviyesinden 50,1’e, HSBC PMI verisi ise 49,2’den 48,2’ye geriledi.

YURTİÇİ PİYASALAR

Kapasite kullanım oranı ve reel kesim güven endeksi yükseldi. Haziran ayında mevsimsellikten arındırılmış kapasite kullanım oranı

(KKO) 0,3 puan artışla %74,8’e yükseldi ve Nisan 2012’den bu yana en yüksek seviyesine ulaştı. Reel sektör güven endeksi ise 1,8 puan

artarak 107,2’ye ulaştı. Endeksteki artış toplam siparişler ve önümüzdeki döneme ilişkin ihracat sipariş miktarındaki iyileşmeden

kaynaklandı.

Hazine gerçekleştirdiği beş ihale ile 11,7 milyar borçlandı. Geçen hafta 13,6 milyarlık iç borç ödemesi öncesinde üç ihale düzenleyerek

Haziran ayı iç borçlanma programını tamamlayan Hazine Müsteşarlığı gösterge tahvil ile 1,6 milyar, 11/03/2020 vadeli değişken faizli

tahvil ile 2,8 milyar, 08/03/2023 vadeli sabit kuponlu tahvil ile de 2,7 milyar borçlandı. Gösterge tahvil ve 10 yıllık tahvil ihalelerinde

ortalama yıllık bileşik faiz oranları sırasıyla %8,12 ve %8,78 seviyesinde oluştu. Haziran ayında 13 milyarlık iç borçlanma planlayan

Hazine Müsteşarlığı ay içinde düzenlediği altı ihale ile hedefine paralel iç borçlanma gerçekleştirdi.

TCMB, Haziran ayı yıllık enflasyonunda belirgin bir artış olacağını açıkladı. TCMB'nin 18 Haziran'da gerçekleştirdiği toplantıya ilişkin

özetlerde işlenmemiş gıda fiyatlarındaki seyrin Haziran ayı yıllık enflasyonunda belirgin bir artışa neden olacağının altını çizildi.

Özetlerde ayrıca, döviz satım ihalelerinin hem döviz kurlarındaki aşırı değer kaybı baskısını piyasa şartları içinde sınırlayacağı, hem de

TL likiditesini çok daha kısa vadelere kaydırarak aşırı hızlı kredi genişlemesini yumuşatacağı ifade edildi.

DİBS portföyü, 21 Haziran haftasında önceki haftaya göre net 132,3 milyon dolar azaldı. Yurtdışında yerleşik kişilerin mülkiyetindeki

DİBS portföyü, 21 Haziran haftasında bir önceki haftaya göre piyasa fiyatı değişimi ve kur farkından arındırılmış olarak net 132,3 milyon

dolar azaldı. TCMB verilerine göre aynı dönemde tüketici kredisi büyümesi 13 haftalık hareketli ortalamalar bazında %38,5’dan %37

seviyesine düştü. Diğer taraftan tüketici güven endeksi Haziran ayında bir önceki aya göre %1,6 azalarak 76,2 değerine düştü. Mayıs

ayına ilişkin dış ticaret açığı ise USD10,2 milyar olan beklentinin altında USD9,9 milyar seviyesinde oluştu.

Mayıs ayı dış ticaret açığı beklentilerin altında açıklandı. Mayıs ayında dış ticaret açığı $9,9 milyar seviyesinde gerçekleşerek

beklentilerin ($10,2 milyar) hafif altında açıklandı. 12 aylık kümülatif dış ticaret açığı ise $90,1 milyara ulaştı. Mevsimsellikten

arındırılmış bazda ihracat aylık %4,2 artış gösterirken $1,8 milyarlık net altın ithalatına rağmen toplam ithalat aylık %4,5 düşüş kaydetti.

Yılsonu cari açık tahminimiz $55 milyar (GSYH’nin %6,7’si) seviyesinde bulunuyor.

ÖNEMLİ UYARI MESAJI: Bu belge, TEB Portföy Yönetimi A.Ş. tarafından yalnızca Türk Ekonomi Bankası A.Ş. içi kullanım ve Banka çalışanlarını bilgilendirmek amacıyla hazırlanmış olup, tavsiye ya da herhangi bir

öneri içermemektedir. Bu belge hazırlanırken yararlanılan ve kullanılan kaynaklardaki hata ve eksikliklerden ve bu belgedeki bilgilerin kullanılması sonucunda yatırımcıların uğrayabilecekleri doğrudan ve/veya

dolaylı zararlardan, kar yoksunluğundan, manevi zararlardan ve üçüncü kişilerin uğrayabileceği zararlardan dolayı Türk EKonomi Bankası A.Ş. ve/veya TEB Portföy Yönetimi A.Ş. sorumlu tutulamaz. Portföy

Yönetimi ve Yatırım Danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde

sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Herhangi bir yatırım aracının alım-satım önerisi ya da getiri vaadi olarak

yorumlanmamalıdır. Bu görüşler durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar

doğurmayabilir.