04 Kasım 2013

BEKLENTİLER

Geçtiğimiz hafta banka sektörü öncülüğünde düşen BIST 100

endeksinin yanısıra gösterge faizinde de beklentilerimizin aksine

bir miktar yükseliş yaşandı.

•

•

ABD 10-yıllık tahvil faizlerinde çok az bir yukarı eğilim gözlerken

gelişmekte olan ülke para birimleri dolar karşısında değer

kaybetmeye devam etti. Burada kritik faktörün ABD tarafında iyi

gelen ekonomi dataları ve FED’in tahvil alım programında

azaltmaya ne zaman gideceği konusundaki belirsizlik olduğunu

düşünüyoruz.

Ekim enflasyonunun son beş yıl ortalamalarının altında olmasına

rağmen beklentilerin üzerinde gerçekleşmiş olması ve daha önce

riskli varlık sınıfının getirisi ile ilişkili hareket eden Euro dolar

paritesinde gerileme bono faizlerinin kalıcı olarak bir düşüş

trendine girmesini engellemektedir.

•

BIST’de üçüncü çeyrek bilançolarına bağlı hareketler

gözlemlemeye devam edeceğiz. Fakat, yabancı para girişinin sınırlı

kalması ve 2014 büyüme beklentilerine dair belirsizlik gerek faiz

gerekse borsa tarafında ancak dar bir bantta hareket etmemizi

sağlamaktadır.

•

Tavsiyeler;

TNT-TEB B Tipi Taktik Dağılım Değişken Fonu

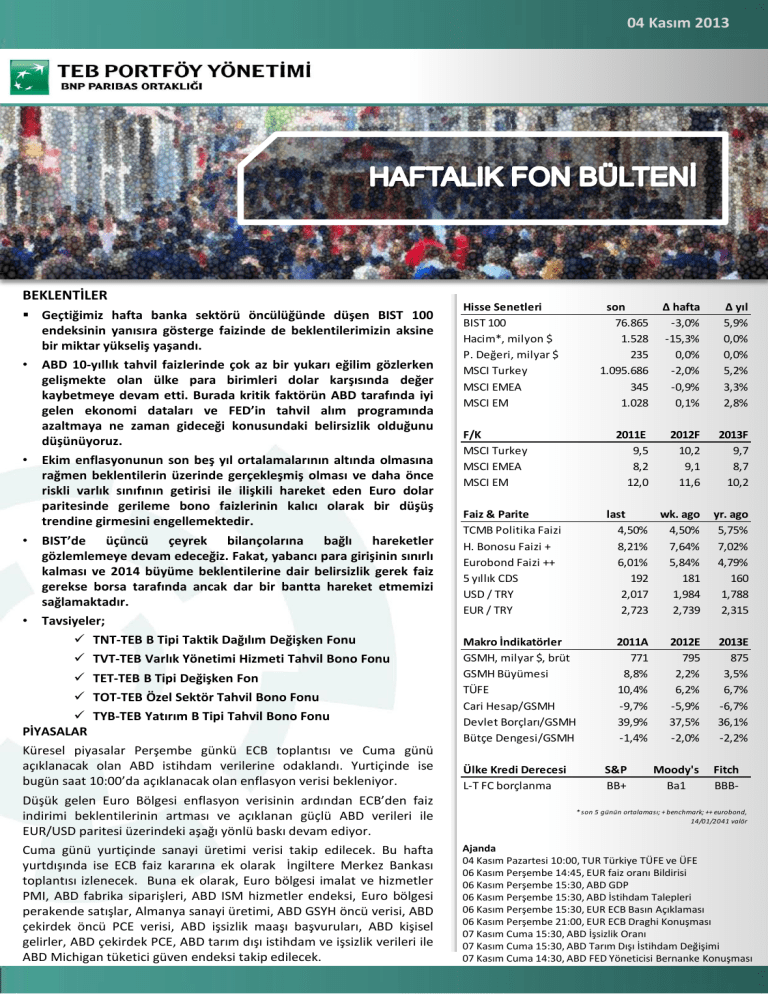

Hisse Senetleri

BIST 100

Hacim*, milyon $

P. Değeri, milyar $

MSCI Turkey

MSCI EMEA

MSCI EM

F/K

MSCI Turkey

MSCI EMEA

MSCI EM

Faiz & Parite

TCMB Politika Faizi

H. Bonosu Faizi +

Eurobond Faizi ++

5 yıllık CDS

USD / TRY

EUR / TRY

TYB-TEB Yatırım B Tipi Tahvil Bono Fonu

PİYASALAR

Makro İndikatörler

GSMH, milyar $, brüt

GSMH Büyümesi

TÜFE

Cari Hesap/GSMH

Devlet Borçları/GSMH

Bütçe Dengesi/GSMH

Küresel piyasalar Perşembe günkü ECB toplantısı ve Cuma günü

açıklanacak olan ABD istihdam verilerine odaklandı. Yurtiçinde ise

bugün saat 10:00’da açıklanacak olan enflasyon verisi bekleniyor.

Ülke Kredi Derecesi

L-T FC borçlanma

TVT-TEB Varlık Yönetimi Hizmeti Tahvil Bono Fonu

TET-TEB B Tipi Değişken Fon

TOT-TEB Özel Sektör Tahvil Bono Fonu

Düşük gelen Euro Bölgesi enflasyon verisinin ardından ECB’den faiz

indirimi beklentilerinin artması ve açıklanan güçlü ABD verileri ile

EUR/USD paritesi üzerindeki aşağı yönlü baskı devam ediyor.

Cuma günü yurtiçinde sanayi üretimi verisi takip edilecek. Bu hafta

yurtdışında ise ECB faiz kararına ek olarak İngiltere Merkez Bankası

toplantısı izlenecek. Buna ek olarak, Euro bölgesi imalat ve hizmetler

PMI, ABD fabrika siparişleri, ABD ISM hizmetler endeksi, Euro bölgesi

perakende satışlar, Almanya sanayi üretimi, ABD GSYH öncü verisi, ABD

çekirdek öncü PCE verisi, ABD işsizlik maaşı başvuruları, ABD kişisel

gelirler, ABD çekirdek PCE, ABD tarım dışı istihdam ve işsizlik verileri ile

ABD Michigan tüketici güven endeksi takip edilecek.

son

76.865

1.528

235

1.095.686

345

1.028

∆ hafta

-3,0%

-15,3%

0,0%

-2,0%

-0,9%

0,1%

∆ yıl

5,9%

0,0%

0,0%

5,2%

3,3%

2,8%

2011E

9,5

8,2

12,0

2012F

10,2

9,1

11,6

2013F

9,7

8,7

10,2

last

wk. ago

4,50%

4,50%

8,21%

7,64%

6,01%

5,84%

192

181

2,017

1,984

2,723

2,739

yr. ago

5,75%

7,02%

4,79%

160

1,788

2,315

2011A

771

8,8%

10,4%

-9,7%

39,9%

-1,4%

S&P

BB+

2012E

795

2,2%

6,2%

-5,9%

37,5%

-2,0%

Moody's

Ba1

2013E

875

3,5%

6,7%

-6,7%

36,1%

-2,2%

Fitch

BBB-

* son 5 günün ortalaması; + benchmark; ++ eurobond,

14/01/2041 valör

Ajanda

04 Kasım Pazartesi 10:00, TUR Türkiye TÜFE ve ÜFE

06 Kasım Perşembe 14:45, EUR faiz oranı Bildirisi

06 Kasım Perşembe 15:30, ABD GDP

06 Kasım Perşembe 15:30, ABD İstihdam Talepleri

06 Kasım Perşembe 15:30, EUR ECB Basın Açıklaması

06 Kasım Perşembe 21:00, EUR ECB Draghi Konuşması

07 Kasım Cuma 15:30, ABD İşsizlik Oranı

07 Kasım Cuma 15:30, ABD Tarım Dışı İstihdam Değişimi

07 Kasım Cuma 14:30, ABD FED Yöneticisi Bernanke Konuşması

04 Kasım 2013

KÜRESEL PİYASALAR

Euro Bölgesi imalat ve hizmetler öncü PMI verileri beklentilerin altında gerçekleşti. Euro bölgesinde öncü verilere göre Ekim'de

imalat ve hizmetler PMI beklentilerin altında gerçekleşti. 51,4 seviyesinde açıklanması beklenen imalat PMI endeksi, 51,3 seviyesinde

açıklanırken, hizmetler PMI endeksi 50,9 ile beklentilerin oldukça (52,4) altında açıklandı

Fed ekonomiyi desteklemeye devam edecek. Fed’in iki günlük para politikası kurulu toplantısının ardından yapılan açıklamada,

ekonomideki zayıflama işaretlerinin altı çizilirken zayıflamada bütçe anlaşmazlıkları nedeniyle hükümetin harcama yapamaz durumda

kaldığı sürecin etkili olduğu belirtildi. Fed, ekonomiye sağladığı aylık 85 milyar dolarlık tahvil alımlarını devam ettireceğini açıkladı.

Diğer taraftan ABD'de açıklanan ADP Ulusal İstihdam Raporu'na göre, özel sektörde istihdam artışı Ekim'de 130,000 ile beklentilerin

(150,000) altında gerçekleşti. Diğer taraftan enflasyon Eylül'de %0,2 ile beklentiler seviyesinde artarken, enerji ile gıda fiyatlarındaki

değişimleri içermeyen çekirdek endeks %0,1 ile beklenenin altında arttı.

Almanya'da mevsimsel etkilerden arındırılmış işsizlik oranı beklentiler seviyesinde. Almanya'da mevsimsel etkilerden arındırılmış

işsizlik oranı Ekim'de %6,9'da kaldı ve beklentiler seviyesinde açıklanırken, Ekim ayı enflasyonu öncü veriye göre yıllık bazda %1,2 ile

beklentilerin altında açıklandı. Perakende satışlar ise Eylül'de artış beklenmesine karşılık aylık bazda %0,4 düşüş kaydetti.

Chicago PMI endeksi beklentilerin çok üzerinde. ABD'de Chicago PMI endeksi, Ekim'de 65,9'a yükselerek beklentilerin çok üzerinde

açıklanırken, işsizlik maaşı başvuruları 26 Ekim'de sona eren haftada 340,000'e geriledi ve beklentilerin hafif üzerinde açıklandı.

Euro bölgesi enflasyon gelişmeleri faiz indirim beklentilerini artırdı. Avrupa Birliği istatistik bürosu Eurostat'ın öncü verilerine göre,

euro bölgesinde enflasyon ise Ekim'de yıllık bazda %0,7 ile beklentilerin altında gerçekleşti ve dört yıla yakın sürenin en düşük

seviyesinde açıklandı. Euro bölgesinde işsizlik oranı ise Eylül'de %12,2 ile beklentilerin üzerinde açıklandı.

YURTİÇİ PİYASALAR

TCMB beklentilere paralel faizlerde değişikliğe gitmedi. Ekim ayı Para Politikası Kurulu toplantısında TCMB politika faizi ile koridorun

alt ve üst bandını sabit tutarken, zorunlu karşılıklar ve rezerv opsiyon katsayılarında da değişikliğe gitmedi. PPK metninde enflasyonun

önümüzdeki dönemde düşmeye devam etmesi beklendiği belirtilirken, döviz kuru oynaklığına bağlı olarak çekirdek enflasyon

göstergelerinin bir süre daha hedefin üzerinde seyredeceğinin tahmin edildiği ifade edildi. Kredi büyümesinin ise temkinli para

politikası duruşu, alınan makro ihtiyati önlemler ve zayıf seyreden sermaye akımlarının etkisiyle önümüzdeki dönemde kademeli

olarak daha makul düzeylere geleceğinin öngörüldüğü belirtildi.

Fitch Türkiye'nin kredi notunu BBB- olarak teyit etti. Kredi derecelendirme kuruluşu Fitch yaptığı açıklamada Türkiye'nin kredi notunu

BBB- olarak teyit etti ve not görünümü görünümünü durağan olarak korudu. Fitch, 2013 yılında cari açığın milli gelire oranının %7,4

seviyesinde gerçekleşmesini beklediklerini, büyüme beklentisini ise 2013 için %3,7 ve 2014 yılı için ise %3,2 olarak açıkladı. Fitch

yüksek cari açık, enflasyon, zayıf küresel likidite koşullarının büyüme üzerindeki negatif etkilerine dikkat çekerek orta vadeli planda

öngörülen 2014-2016 büyüme rakamlarını optimistik olarak nitelendirdi. Fitch, Mayıs ayından bu yana Türkiye'ye sermaye girişlerinde

sert bir yavaşlama olduğunu ifade ederek, kamu finansmanının kredi notuna destek sağladığı belirtti.

Tüketici güven endeksi yükseldi. Tüketici güven endeksi Ekim ayında bir önceki aya göre yüzde 4,8 artarak 75,5 değerine yükseldi.

Gelecek 12 aylık dönemde tasarruf etme ihtimali endeksi bir önceki aya göre yüzde 20,9 artış gösterirken, Eylül ayında 95,8 olan genel

ekonomik durum beklentisi endeksi bir önceki aya göre yüzde 6 artarak, Ekim ayında 101,6 değerine yükseldi.

TCMB Ekim ayı Enflasyon Raporu’nu yayımladı. TCMB Ekim ayı Enflasyon Raporu’na göre enflasyon tahminleri 2013 ve 2014 yılları

için sırasıyla 0,6 puan ve 0,3 puan yukarı yönlü güncelledi. Enflasyon tahminleri, %70 olasılıkla, 2013 yılı sonunda orta noktası %6,8

olmak üzere % 6,3 ile %7,3 aralığında, 2014 yılı sonunda ise orta noktası %5,3 olmak üzere %3,8 ile %6,8 aralığına revize edildi. 2013

yılına ilişkin yukarı yönlü revizyonun 0,4 puanı döviz kuru gelişmelerinden kaynaklanırken 0,1 puanı ortalama petrol fiyatı

varsayımındaki artıştan ileri geldiği ifade edildi. Temmuz Enflasyon Raporu’nda 107 ABD doları olarak belirlenen 2013 yılı ortalama

petrol fiyatı 109 ABD dolarına yükseltildi. Buna ek olarak 2013 yılı büyüme görünümünün Temmuz Enflasyon Raporunda öngörülene

göre daha olumlu gerçekleşmesiyle yukarı yönlü güncellenen çıktı açığının 2013 yılsonu enflasyonu üzerinde 0,1 puan yükseltici etki

yapması beklendiği belirtildi. Raporda TCMB’nin önümüzdeki dönemde temkinli duruşunun korunarak likidite politikasının genel

olarak sıkı tutulduğu ve alınan makro ihtiyati tedbirlerin de katkısı ile yıllık kredi büyüme oranının 2014 yılının ortalarında %15 referans

değerine indiğinin varsayıldığı belirtildi. Başkan Başçı, ayrıca, enflasyon %5 hedefine düşene kadar para politikasında gevşemeye

gidilmeyeceğini açıkladı.

Dış ticaret açığı beklentilere paralel açıklandı. Eylül ayında dış ticaret açığı $7,5 milyar olarak gerçekleşerek beklentilere paralel

açıklandı. 12 aylık kümülatif verilere göre dış ticaret açığı $0,5 milyar yükselerek $95,1milyar seviyesinde kaydedildi. Altın ve enerji

hariç 12 aylık kümülatif dış ticaret açığı ise $0,4 milyar azalarak $38 milyar seviyesinde kaydedildi. Eylül ayı dış ticaret verileri

gözönünde bulundurulduğunda cari açığın aynı dönemde $3 milyar seviyesinde gerçekleşerek 12 aylık cari açığın bir önceki aydaki

$56,7 milyar seviyesinden $57,2 seviyesine yükselmesini öngörüyoruz.

ÖNEMLİ UYARI MESAJI: Bu belge, TEB Portföy Yönetimi A.Ş. tarafından yalnızca Türk Ekonomi Bankası A.Ş. içi kullanım ve Banka çalışanlarını bilgilendirmek amacıyla hazırlanmış olup, tavsiye ya da herhangi bir

öneri içermemektedir. Bu belge hazırlanırken yararlanılan ve kullanılan kaynaklardaki hata ve eksikliklerden ve bu belgedeki bilgilerin kullanılması sonucunda yatırımcıların uğrayabilecekleri doğrudan ve/veya

dolaylı zararlardan, kar yoksunluğundan, manevi zararlardan ve üçüncü kişilerin uğrayabileceği zararlardan dolayı Türk EKonomi Bankası A.Ş. ve/veya TEB Portföy Yönetimi A.Ş. sorumlu tutulamaz. Portföy

Yönetimi ve Yatırım Danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde

sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Herhangi bir yatırım aracının alım-satım önerisi ya da getiri vaadi olarak

yorumlanmamalıdır. Bu görüşler durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar

doğurmayabilir.