GÜNLÜK BÜLTEN

Araştırma

31 Mart 2014

GÜNLÜK YATIRIM BÜLTENİ

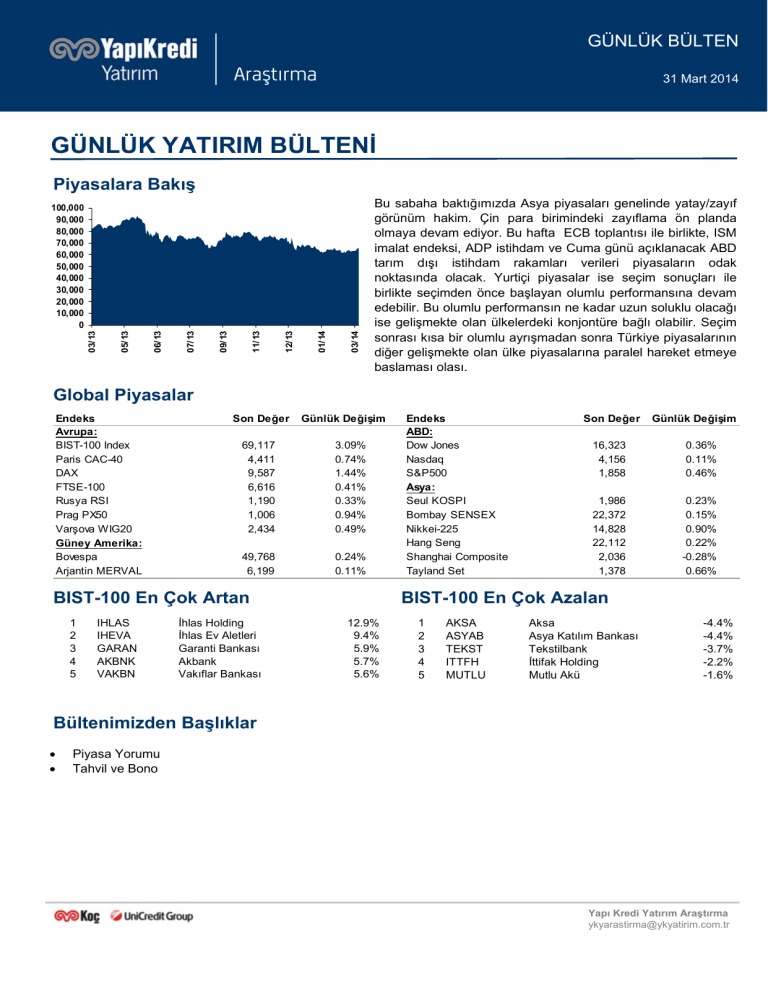

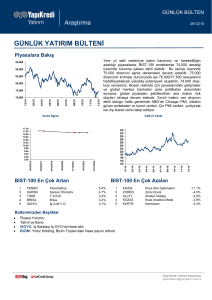

Piyasalara Bakış

03/14

01/14

12/13

11/13

09/13

07/13

06/13

05/13

03/13

100,000

90,000

80,000

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

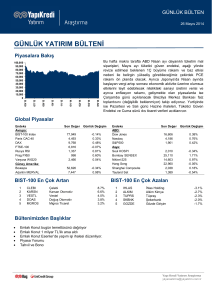

Bu sabaha baktığımızda Asya piyasaları genelinde yatay/zayıf

görünüm hakim. Çin para birimindeki zayıflama ön planda

olmaya devam ediyor. Bu hafta ECB toplantısı ile birlikte, ISM

imalat endeksi, ADP istihdam ve Cuma günü açıklanacak ABD

tarım dışı istihdam rakamları verileri piyasaların odak

noktasında olacak. Yurtiçi piyasalar ise seçim sonuçları ile

birlikte seçimden önce başlayan olumlu performansına devam

edebilir. Bu olumlu performansın ne kadar uzun soluklu olacağı

ise gelişmekte olan ülkelerdeki konjontüre bağlı olabilir. Seçim

sonrası kısa bir olumlu ayrışmadan sonra Türkiye piyasalarının

diğer gelişmekte olan ülke piyasalarına paralel hareket etmeye

başlaması olası.

Global Piyasalar

Endeks

Avrupa:

BIST-100 Index

Paris CAC-40

DAX

FTSE-100

Rusya RSI

Prag PX50

Varşova WIG20

Güney Amerika:

Bovespa

Arjantin MERVAL

Son Değer

Günlük Değişim

69,117

4,411

9,587

6,616

1,190

1,006

2,434

3.09%

0.74%

1.44%

0.41%

0.33%

0.94%

0.49%

49,768

6,199

0.24%

0.11%

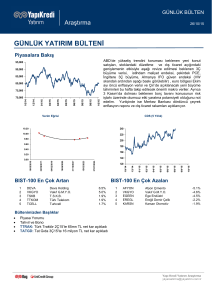

BIST-100 En Çok Artan

1

2

3

4

5

IHLAS

IHEVA

GARAN

AKBNK

VAKBN

İhlas Holding

İhlas Ev Aletleri

Garanti Bankası

Akbank

Vakıflar Bankası

Endeks

ABD:

Dow Jones

Nasdaq

S&P500

Asya:

Seul KOSPI

Bombay SENSEX

Nikkei-225

Hang Seng

Shanghai Composite

Tayland Set

Son Değer

Günlük Değişim

16,323

4,156

1,858

0.36%

0.11%

0.46%

1,986

22,372

14,828

22,112

2,036

1,378

0.23%

0.15%

0.90%

0.22%

-0.28%

0.66%

BIST-100 En Çok Azalan

12.9%

9.4%

5.9%

5.7%

5.6%

1

2

3

4

5

AKSA

ASYAB

TEKST

ITTFH

MUTLU

Aksa

Asya Katılım Bankası

Tekstilbank

İttifak Holding

Mutlu Akü

-4.4%

-4.4%

-3.7%

-2.2%

-1.6%

Bültenimizden Başlıklar

•

•

Piyasa Yorumu

Tahvil ve Bono

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31 Mart 2014

PİYASA YORUMU

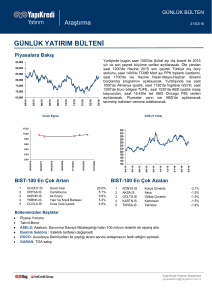

Geçtiğimiz hafta döviz kurlarındaki rahatlama ile birlikte gelişmekte olan piyasaların gelişmiş

piyasalardan olumlu ayrıştığını gördük. S&P 500 endeksi kar satışları ile %0.48 ekside haftayı

tamamlarken, MSCI GOP endeksi ise %4.23 artıdaydı. Yurtiçinde ise Merkez Bankasının ZK,

ROM’larla ilgili son açıklamaları ve daha ziyade seçim öncesi olumlu algılamayla birlikte döviz, bono

ve hisse piyasalarına olumlu yansımalar gördük. MSCI Türkiye haftayı dolar bazında %10.25

yükselişle kapattı.

Makro tarafa bakacak olursak, geçtiğimiz hafta ABD’de karışık/zayıf sinyaller içerdiğini

söyleyebileceğimiz dayankılı mal siparişleri ile birlikte pozitif sinyaller içermeye devam eden haftalık

işsizlik maaşı başvuruları verileri ön plandaydı. Haftalık işsizlik maaşı başvuruları 10.000 kişi düşüşle

311.000’e gerileyerek (son dört ayın en düşüşk seviyesi) beklenenden iyi seviyede gerçekleşti ve

istihdama yönelik iyileşme sinyalleri vermeye devam etti. Dört haftalık ortalama ise 9500 kişi düşüşle

317.750’ye geriledi. Soğuk hava şartlarına bağlanan önceki birkaç ayda gördüğümüz zayıf veriler

sonrasında toparlanmanın işaretçisi şeklinde yorumlanabilecek makro verilerin şahince ifadeler

içeren Yellen konuşması sonrasında daha fazla dikkat çekebileceğini, bu doğrultuda da ABD bono

faizlerindeki ve dolardaki seyrin önemli olabileceğini hatırlatıyoruz. ABD 2 yıllık faizlerinin yüksek

seviyelerini koruduğunu not ediyoruz.

Bu sabaha baktığımızda Asya piyasaları genelinde yatay/zayıf görünüm hakim. Çin para birimindeki

zayıflama ön planda olmaya devam ediyor. Bu hafta ECB toplantısı ile birlikte, ISM imalat endeksi,

ADP istihdam ve Cuma günü açıklanacak ABD tarım dışı istihdam rakamları verileri piyasaların odak

noktasında olacak.

Yurtiçi piyasalar ise seçim sonuçları ile birlikte seçimden önce başlayan olumlu performansına devam

edebilir. Bu olumlu performansın ne kadar uzun soluklu olacağı ise gelişmekte olan ülkelerdeki

konjontüre bağlı olabilir. Seçim sonrası kısa bir olumlu ayrışmadan sonra Türkiye piyasalarının diğer

gelişmekte olan ülke piyasalarına paralel hareket etmeye başlaması olası.

Bugün euro bölgesi flash enflasyon verisi, FED Başkanı Yellen’ın tsi ile 16:55’deki açıklamaları ve

ISM imalat için öncü göstergelerden biri olan Chicago PMI rakamını takip ediyoruz. Yurtiçinde ise dış

ticaret ve 4Ç büyüme rakamları açıklanıyor.

10:00 TR - Dış Ticaret Dengesi (beklenti:-6.4 milyar önceki:-6.82 milyar)

10:00 TR - 4Ç GSYİH (beklenti:%0.9 önceki:%0.9)

10:00 TR - 4Ç GSYİH yıllık (beklenti:%4.1 önceki:%4.4)

12:00 AB - Euro Bölgesi Flash TÜFE (beklenti:%0.6)

16:45 ABD - Chicago PMI İmalat Endeksi (beklenti:59.5 önceki: 59.8)

16:55 FED Başkanı Yellen konuşacak

17:30 ABD - Dallas FED İmalat Endeksi (beklenti:2.5 önceki: 0.3)

ŞİRKET HABERLERİ

Çimsa

Cimsa

2

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31 Mart 2014

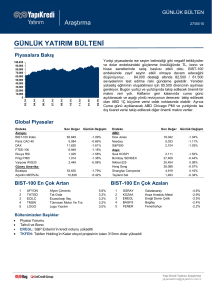

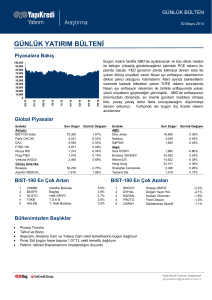

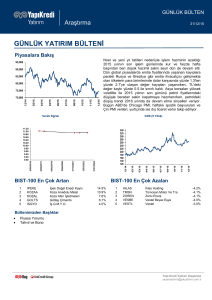

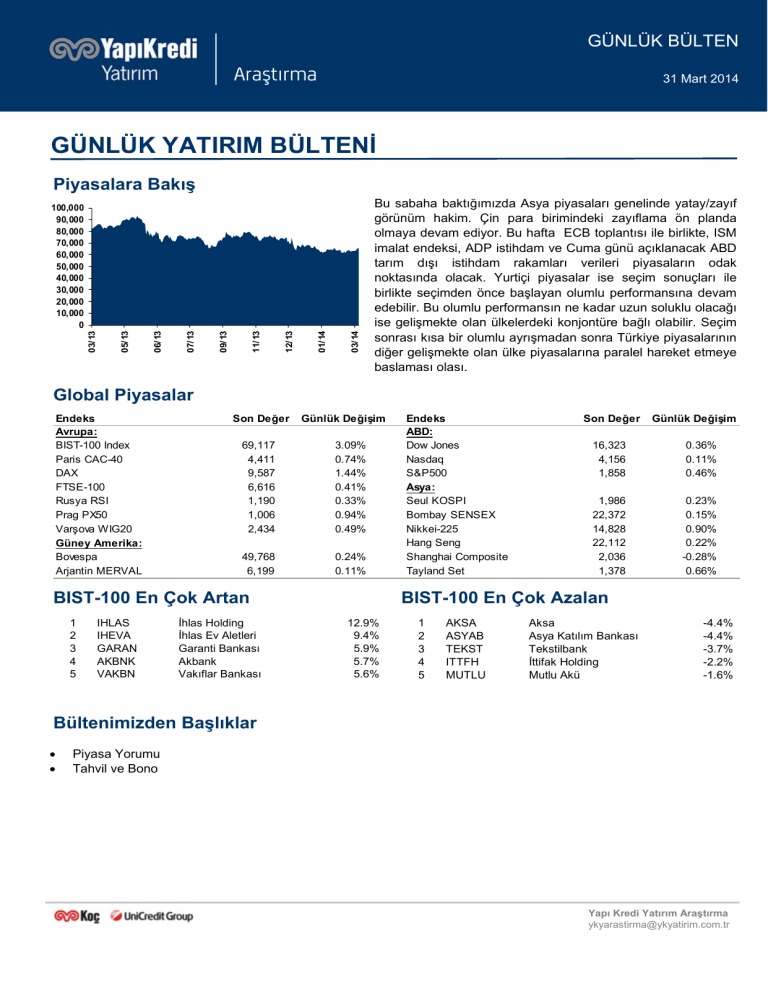

TAHVİL – BONO

Verim Eğrisi

CDS

13.00

CDS Turkiye (5 YILLIK)

09/13

05/13

01/13

09/12

05/12

01/12

09/11

05/11

01/11

09/10

05/10

01/10

09/09

18/06/2020

04/02/2019

22/09/2017

10/05/2016

27/12/2014

14/08/2013

7.00

05/09

8.00

01/09

9.00

09/08

10.00

05/08

11.00

900

800

700

600

500

400

300

200

100

0

01/08

12.00

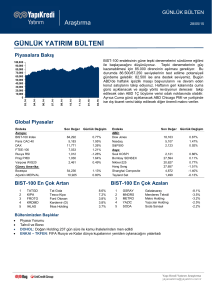

EMTİA

Altın ($/ons)

Brent petrol ($/varil)

3

Yapı Kredi Yatırım Araştırma

[email protected]

4

03/14

01/14

12/13

11/13

09/13

07/13

06/13

05/13

0

03/14

20

600

01/14

40

800

12/13

60

1,000

11/13

80

1,200

09/13

100

1,400

07/13

120

1,600

06/13

140

1,800

05/13

160

2,000

03/13

2,200

03/13

Günlük Yatırım Bülteni - 31 Mart 2014

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31 Mart 2014

5

Yapı Kredi Yatırım Araştırma

[email protected]

ÇEKİNCE:

Bu raporda yer alan bilgi ve veriler, araştırma grubumuz tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup doğrulukları ayrıca

araştırılmamıştır. Bu nedenle, bu bilgilerin tam veya doğru olmamasından, kullanılan kaynaklardaki hata ve eksik bilgilerden dolayı doğabilecek

zararlar konusunda kurumumuz ve kurumumuz çalışanları herhangi bir sorumluluk kabul etmez. Bu rapor yatırımcıların bilgi edinmeleri amacıyla

hazırlanmış olup, yatırımcıların yatırıma ilişkin kararlarını verirken bu rapordaki bilgilerden yararlanmaları, ancak bu rapordan etkilenmeyerek

kararlarını vermeleri beklenmektedir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı kurumumuz hiçbir sorumluluk

üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için bir teklifi veya aracılık teklifini içermemektedir. Bu

raporun tümü veya bir kısmı Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz veya üçüncü kişilere

gösterilemez.