GÜNLÜK BÜLTEN

Araştırma

31 Aralık 2013

GÜNLÜK YATIRIM BÜLTENİ

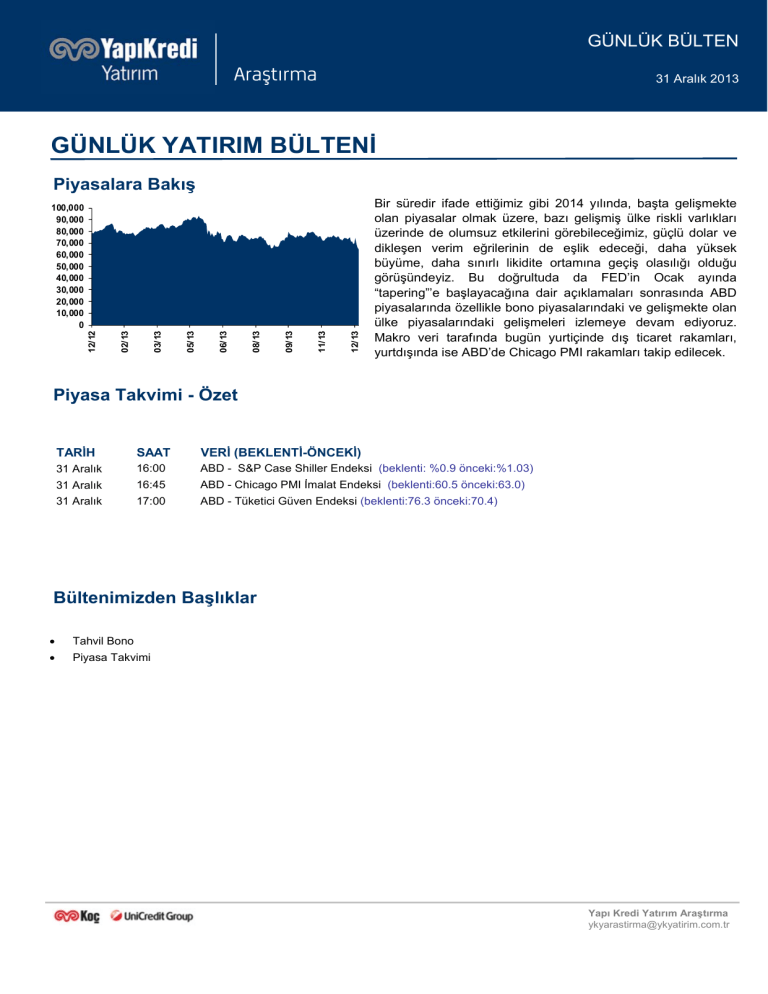

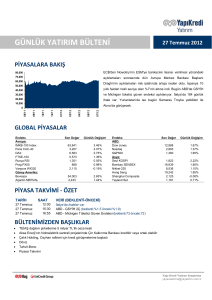

Piyasalara Bakış

12/13

11/13

09/13

08/13

06/13

05/13

03/13

02/13

12/12

100,000

90,000

80,000

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

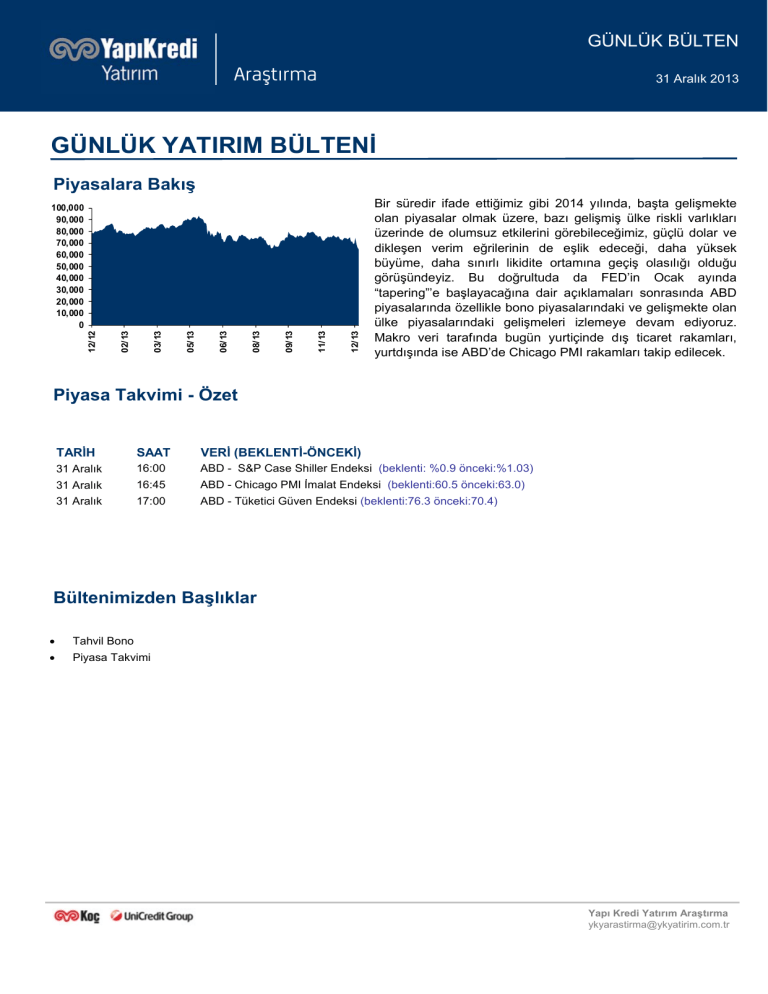

Bir süredir ifade ettiğimiz gibi 2014 yılında, başta gelişmekte

olan piyasalar olmak üzere, bazı gelişmiş ülke riskli varlıkları

üzerinde de olumsuz etkilerini görebileceğimiz, güçlü dolar ve

dikleşen verim eğrilerinin de eşlik edeceği, daha yüksek

büyüme, daha sınırlı likidite ortamına geçiş olasılığı olduğu

görüşündeyiz. Bu doğrultuda da FED’in Ocak ayında

“tapering”’e başlayacağına dair açıklamaları sonrasında ABD

piyasalarında özellikle bono piyasalarındaki ve gelişmekte olan

ülke piyasalarındaki gelişmeleri izlemeye devam ediyoruz.

Makro veri tarafında bugün yurtiçinde dış ticaret rakamları,

yurtdışında ise ABD’de Chicago PMI rakamları takip edilecek.

Piyasa Takvimi - Özet

TARİH

SAAT

31 Aralık

16:00

ABD - S&P Case Shiller Endeksi (beklenti: %0.9 önceki:%1.03)

31 Aralık

16:45

ABD - Chicago PMI İmalat Endeksi (beklenti:60.5 önceki:63.0)

31 Aralık

17:00

ABD - Tüketici Güven Endeksi (beklenti:76.3 önceki:70.4)

VERİ (BEKLENTİ-ÖNCEKİ)

Bültenimizden Başlıklar

•

Tahvil Bono

•

Piyasa Takvimi

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31 Aralık 2013

PİYASA YORUMU

Bir süredir ifade ettiğimiz gibi 2014 yılında, başta gelişmekte olan piyasalar olmak üzere, bazı

gelişmiş ülke riskli varlıkları üzerinde de olumsuz etkilerini görebileceğimiz, güçlü dolar ve dikleşen

verim eğrilerinin de eşlik edeceği, daha yüksek büyüme, daha sınırlı likidite ortamına geçiş olasılığı

olduğu görüşündeyiz. Dolayısıyla da 2014 yılı dolardaki güçlenmenin devam edebileceği bir yıl

olabilir. Özellikle faiz arttırımının ne zaman başlayacağına yönelik soru işaretleri ile birlikte verim

eğrisinde kısa taraftaki seyrin daha ön planda olabileceğini belirtmekte fayda var.

Bu doğrultuda da FED’in Ocak ayında “tapering”’e başlayacağına dair açıklamaları sonrasında ABD

piyasalarında özellikle bono piyasalarındaki ve gelişmekte olan ülke piyasalarındaki gelişmeleri

izlemeye devam ediyoruz. Gelişmekte olan piyasalarda bazı ülkelerin para birimlerindeki (örneğin

ABD doları karşısında son üç yılın en düşük değerine ulaşan Tayland bahtı) değer kaybı dikkat çekici

olmaya devam ediyor. FED’in açıklamaları sonrası önemli direnç seviyelerini test eden ABD 10 yıllık

faizi sınırlı yükseliş yönünde tepki verirken, düşük faiz politikasından çıkışa yönelik sinyaller için

önümüzdeki dönemde açıklanacak istihdam ve enflasyon verilerinin öneminin daha da arttığını

söyleyebiliriz. Buna paralel de ABD’de açıklanacak makro verilerin özellikle kırılgan ve bazı içsel

dinamikleri nedeni ile ayrışma olasılığı yüksek olan bazı gelişmekte olan piyasalar için volaltilite

yaratma olasılığının daha da yükseldiği söylenebilir.

FED’in güvercince “tapering” olarak da ifade edilen kararları ve açıklamaları sonrasında, büyüme

yönlü fiyatlamalarla yeni rekor seviyeleri gören S&P 500 endeksi, haftaya sınırlı kar satışları ile

başladı. Dün endeks %0.02 eksiyle 1841 seviyesinden günü tamamladı. S&P 500 endeksi 2012

sonlarından itibaren etkili olan uzun vadeli yükseliş trendi direnç bölgesini test ederken, son haftaların

en düşük seviyelerinden toparlayan VIX endeksindeki %8.83 oranındaki yükselişin ise dikkat çekici

olduğunu belirtmekte fayda var. Ayrıca bono volatilitelerindeki artışı da not edelim. G-7 kur

volatilitelerinin ise henüz bu eğilime iştirak etmediğini görüyoruz.

Yurtiçinde ise politik gelişmelerle birlikte merkez bankasının politika uygulamaları ön planda olmaya

devam ediyor. Dün TL’deki sakinleşme ile birlikte yurtiçi piyasalarda tepki yükselişlerinin etkili

olduğunu gördük. MSCI Türkiye endeksi dün dolar bazında %7.93 yükseldi. MSCI Türkiye endeksi

geçen hafta %10.5 düşüş göstererek hem gelişmiş hem de gelişmekte olan piyasalardan negatif

yönde ayrışmıştı ve sert satış baskısı ile 2008 dipleri sonrasındaki uzun vadeli yükselen trend

desteğini kırmıştı. Merkez bankasının kurdaki baskıyı hafifletmeye yönelik olarak devam eden döviz

satışları ön planda yer alırken, faiz tarafında herhangi bir sürpriz yapıp yapmayacağı merak konusu.

Makro veri tarafında bugün yurtiçinde dış ticaret rakamları, yurtdışında ise ABD’de Chicago PMI

rakamları takip edilecek. Hafta genelinde ise yurtiçinde Cuma günü açıklanacak Aralık ayı enflasyon

rakamları ile birlikte ABD’de ISM imalat endeksi ön planda olabilir.

10:00 TR - Dış Ticaret Dengesi (beklenti:-7.5 milyar $ önceki: -7.38 milyar $)

16:00 ABD - S&P Case Shiller Endeksi (beklenti: %0.9 önceki:%1.03)

16:45 ABD - Chicago PMI İmalat Endeksi (beklenti:60.5 önceki:63.0)

17:00 ABD - Tüketici Güven Endeksi (beklenti:76.3 önceki:70.4)

2

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31 Aralık 2013

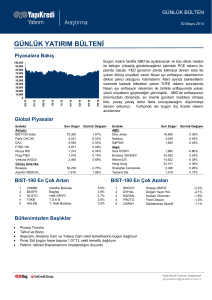

TCMB ort fonlama maliyeti, İnterbank, faiz koridoru

BIST-100, Bono, USD/TL

3

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31 Aralık 2013

US Yield Curve – 3 Month Bonds

S&P 500 (haftalık), 200 H.O

4

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31 Aralık 2013

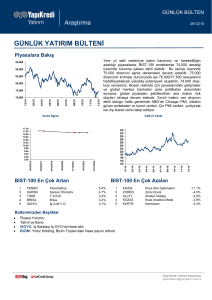

TAHVİL – BONO

Verim Eğrisi

CDS

11.00

CDS Turkiye (5 YILLIK)

09/13

05/13

01/13

09/12

05/12

01/12

09/11

05/11

01/11

09/10

05/10

01/10

18/06/2020

04/02/2019

22/09/2017

10/05/2016

27/12/2014

14/08/2013

4.00

09/09

5.00

05/09

6.00

01/09

7.00

09/08

8.00

05/08

9.00

900

800

700

600

500

400

300

200

100

0

01/08

10.00

EMTİA

5

12/13

11/13

09/13

08/13

06/13

05/13

03/13

0

12/13

20

600

11/13

40

800

09/13

60

1,000

08/13

80

1,200

06/13

100

1,400

05/13

120

1,600

03/13

140

1,800

02/13

160

2,000

12/12

2,200

02/13

Brent petrol ($/varil)

12/12

Altın ($/ons)

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31 Aralık 2013

PİYASA TAKVİMİ

Tarih

Saat

Açıklanacak veriler

17:00

17:30

ABD - Devam Eden Konut Satışları Endeksi (beklenti:%1.0 önceki:%-0.6)

ABD - Dallas FED İmalat (beklenti:2.0 önceki:1.9)

10:00

16:00

16:45

17:00

TR - Dış Ticaret Dengesi (beklenti:-7.5 milyar $ önceki: -7.38 milyar $)

ABD - S&P Case Shiller Endeksi (beklenti: %0.9 önceki:%1.03)

ABD - Chicago PMI İmalat Endeksi (beklenti:60.5 önceki:63.0)

ABD - Tüketici Güven Endeksi (beklenti:76.3 önceki:70.4)

03:00

10:00

Çin - PMI İmalat (beklenti: 51.2 önceki: 51.4)

TR - İTO enflasyon

03:45

10:15

10:45

10:50

10:55

11:00

15:30

15:58

17:00

Çin - HSBC PMI İmalat (beklenti: 50.5 önceki: 50.8)

İspanya PMI İmalat - Aralık (beklenti: 49.8)

İtalya PMI İmalat - Aralık (beklenti:51.7 önceki:51.7)

Fransa PMI İmalat - Aralık Revize (beklenti:47.1 önceki:47.1)

Almanya PMI İmalat - Aralık Revize (beklenti:54.2 önceki:54.2)

AB - Euro Bölgesi PMI İmalat- Aralık Revize (beklenti:52.7 önceki:52.7)

ABD - Haftalık İşsizlik Başvuruları (beklenti: 345.000 önceki: 338.000)

ABD - PMI İmalat - Final (beklenti:54.7 önceki:54.7)

ABD - ISM İmalat Endeksi (beklenti: 56.9 önceki: 57.3)

10:00

10:00

10:00

TR - TÜFE (beklenti:%0.3 önceki:%0.01)

TR - TÜFE yıllık (beklenti:%7.25 önceki:%7.32)

TR - ÜFE (önceki:%0.62)

30/12/2013

31/12/2013

01/01/2014

02/01/2014

03/01/2014

6

Yapı Kredi Yatırım Araştırma

[email protected]

ÇEKİNCE:

Bu raporda yer alan bilgi ve veriler, araştırma grubumuz tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup doğrulukları ayrıca

araştırılmamıştır. Bu nedenle, bu bilgilerin tam veya doğru olmamasından, kullanılan kaynaklardaki hata ve eksik bilgilerden dolayı doğabilecek

zararlar konusunda kurumumuz ve kurumumuz çalışanları herhangi bir sorumluluk kabul etmez. Bu rapor yatırımcıların bilgi edinmeleri amacıyla

hazırlanmış olup, yatırımcıların yatırıma ilişkin kararlarını verirken bu rapordaki bilgilerden yararlanmaları, ancak bu rapordan etkilenmeyerek

kararlarını vermeleri beklenmektedir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı kurumumuz hiçbir sorumluluk

üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için bir teklifi veya aracılık teklifini içermemektedir. Bu

raporun tümü veya bir kısmı Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz veya üçüncü kişilere

gösterilemez.