GÜNLÜK BÜLTEN

Araştırma

26 Mayıs 2014

GÜNLÜK YATIRIM BÜLTENİ

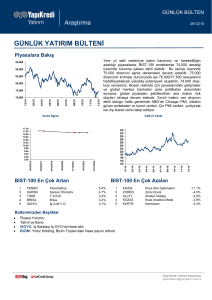

Piyasalara Bakış

05/14

04/14

02/14

01/14

11/13

10/13

08/13

07/13

05/13

100,000

90,000

80,000

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

Bu hafta makro tarafta ABD Nisan ayı dayanıklı tüketim mal

siparişleri, Mayıs ayı tüketici güven endeksi, aşağı yönde

revize edilmesi beklenen 1Ç büyüme rakamı ve baz etkisi

nedeni ile belirgin yükseliş görebileceğimiz çekirdek PCE

rakamı ön planda olacak. Ayrıca Japonya’da Nisan ayında

başlayan vergi artışı sonrası ekonomik aktivite üzerine olumsuz

etkilerini teyit edebilecek nitelikteki sanayi üretimi verisi ve

ayrıca enflasyon rakamı, gelişmekte olan piyasalarda ise

Çarşamba günü açıklanacak Brezilya Merkez Bankası faiz

toplantısını (değişiklik beklenmiyor) takip ediyoruz. Yurtiçinde

ise Pazartesi ve Salı günü Hazine ihaleleri, Tüketici Güven

Endeksi ve Cuma günü dış ticaret verileri açıklanıyor.

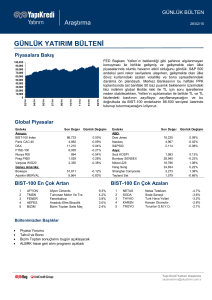

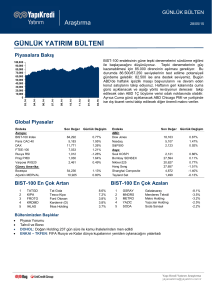

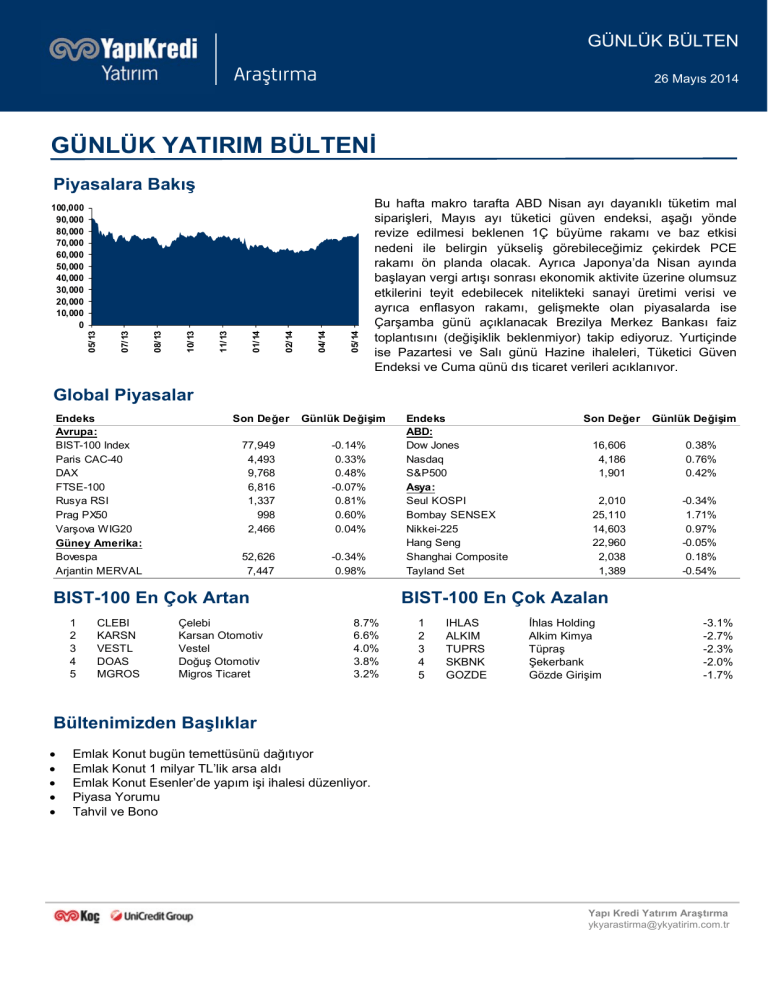

Global Piyasalar

Endeks

Avrupa:

BIST-100 Index

Paris CAC-40

DAX

FTSE-100

Rusya RSI

Prag PX50

Varşova WIG20

Güney Amerika:

Bovespa

Arjantin MERVAL

Son Değer

Günlük Değişim

77,949

4,493

9,768

6,816

1,337

998

2,466

-0.14%

0.33%

0.48%

-0.07%

0.81%

0.60%

0.04%

52,626

7,447

-0.34%

0.98%

BIST-100 En Çok Artan

1

2

3

4

5

CLEBI

KARSN

VESTL

DOAS

MGROS

Çelebi

Karsan Otomotiv

Vestel

Doğuş Otomotiv

Migros Ticaret

Endeks

ABD:

Dow Jones

Nasdaq

S&P500

Asya:

Seul KOSPI

Bombay SENSEX

Nikkei-225

Hang Seng

Shanghai Composite

Tayland Set

Son Değer

Günlük Değişim

16,606

4,186

1,901

0.38%

0.76%

0.42%

2,010

25,110

14,603

22,960

2,038

1,389

-0.34%

1.71%

0.97%

-0.05%

0.18%

-0.54%

BIST-100 En Çok Azalan

8.7%

6.6%

4.0%

3.8%

3.2%

1

2

3

4

5

IHLAS

ALKIM

TUPRS

SKBNK

GOZDE

İhlas Holding

Alkim Kimya

Tüpraş

Şekerbank

Gözde Girişim

-3.1%

-2.7%

-2.3%

-2.0%

-1.7%

Bültenimizden Başlıklar

•

•

•

•

•

Emlak Konut bugün temettüsünü dağıtıyor

Emlak Konut 1 milyar TL’lik arsa aldı

Emlak Konut Esenler’de yapım işi ihalesi düzenliyor.

Piyasa Yorumu

Tahvil ve Bono

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 26 Mayıs 2014

PİYASA YORUMU

Küresel risk barometresi olarak da izlenen ve zirve seviyelerinden kar satışları ile geri çekilen S&P

500 endeksinin geçtiğimiz haftayı %1.21 yükselişle tamamladığını gördük. Görece daha kötü

performe eden küçük ölçekli hisselerdeki toparlanma (örn Russell 2000, 200 günlük ortalamasının

üzerinde kapanış yaptı) piyasa genelindeki stabilizasyona da destek olurken, Mayıs ayı başlarındaki

görece zayıf performansı ile soru işreti yaratan teknoloji endeksi Nasdaq ise Mayıs zirvelerinin

üzerine çıkarak 50 günlük ortalamasının üzerinde kapanış yaparak olumlu görünüme destek oldu.

Gelişmekte olan piyasalarda ise Asya ve Avrupa öncülüğündeki yükselişlerle MSCI GOP endeksinin

haftayı dolar bazında %1.06 artıda tamamladığını gördük. MSCI Türkiye ise dolar bazında %5.09

yükseldi. Ancak Latin Amerika’daki kar satışları (örn Brezilya borsası %2.95 ekside haftayı kapattı)

dikkat çekiciydi.

Hatırlatmak gerekirse gelişmiş ve gelişmekte olan ülke döviz volatilitelerinin düşük seyretmeye

devam etmesi, ABD faizlerindeki geri çekilme ve ECB ve BOJ’dan ek adım beklentisi bu pozitif

resme destek olan ana faktörler. Ancak küresel döviz volatilitesinin 2007 yazından beri en düşük

seviyeye gerilemiş olması burda çok fazla marj kalmadığını ve potansiyel bir volatilite artışına karşı

tedbirli olunması gerektirdiğini düşündürüyor. Böyle bir olası volatilite artışı diğer varlık sınıflarında da

bir düzeltme hareketine sebep olabilir.

Diğer taraftan makro tarafa baktığımızda ise FED güvercin yönde kalmaya devam etse de yukarı

dönüş sinyalleri veren Nisan ayı enflasyon rakamlarının dikkat çekici olduğunu belirtelim. Mart ayında

beklentilerin üzerinde kalarak dikkatleri çeken TÜFE rakamı sonrasında Nisan ayı enflasyon

rakamları ile birlikte enflasyonda yukarı yönlü sinyallerin güçlendiğini gördük. Ki bu bizim daha önce

de dikkat çektiğimiz gibi ABD’de enflasyonun önümüzdeki dönemde, en önemli gündem maddesi

olmasa bile, yavaş yavaş daha fazla konuşulacağı yönündeki görüşlerimizle uyumlu yönde. Diğer

taraftan ECB Başkanı Draghi’nin gerekirse Haziran ayında adım atılabilir yönündeki ifadeleri ile birlkte

Haziran ayında faiz indirimine yönelik güçlenen beklentiler piyasalardaki en önemli konulardan biri

olmaya devam ediyor. 5 Haziran ECB toplantısı odak noktasında.

Bu hafta makro tarafta ABD Nisan ayı dayanıklı tüketim mal siparişleri, Mayıs ayı tüketici güven

endeksi, aşağı yönde revize edilmesi beklenen 1Ç büyüme rakamı ve baz etkisi nedeni ile belirgin

yükseliş görebileceğimiz çekirdek PCE rakamı ön planda olacak. Ayrıca Japonya’da Nisan ayında

başlayan vergi artışı sonrası ekonomik aktivite üzerine olumsuz etkilerini teyit edebilecek nitelikteki

sanayi üretimi verisi ve ayrıca enflasyon rakamı, gelişmekte olan piyasalarda ise Çarşamba günü

açıklanacak Brezilya Merkez Bankası faiz toplantısını (değişiklik beklenmiyor) takip ediyoruz.

Yurtiçinde ise Pazartesi ve Salı günü Hazine ihaleleri, Tüketici Güven Endeksi ve Cuma günü dış

ticaret verileri açıklanıyor.

Cuma günü TCMB ortalama fonlama maliyeti %9.75’e gerilerken (Perşembe %10), geçtiğimiz hafta

TCMB’nin faiz indirimi (haftalık repo oranını 50 baz puan indirimle %9.50’ye çekti) ve açıklamaları

sonrasında para politikası ile ilgili soru işaretlerin ve tartışmaların artabileceğine dair görüşlerimizi

paylaşmıştık. Nitekim Cuma günü Fitch’den gelen açıklamalar bu görünümü destekler nitelikteydi.

Fitch’in faiz indiriminin karışık mesajlar verdiği ve riskleri ön plana çıkardığına dair ve ayrıca

kredilerde büyümenin yeniden başlamasının not indirimi için negatif olabileceği yönündeki ifadeleri

ön planda.

2

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 26 Mayıs 2014

TCMB ort fonlama, interbank, faiz koridoru

BIST-100, İnterbank, Benchmark Bono, USD/TL

3

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 26 Mayıs 2014

MSCI Türkiye, MSCI GOP, S&P 500, MSCI World

ŞİRKET HABERLERİ

Emlak Konut bugün temettüsünü dağıtıyor

Emlak Konut GYO bugün hisse başına 0.1231 TL temettü veriyor.

Emlak Konut 1 milyar TL’lik arsa aldı

Emlak Konut GYO, İstanbul, Bursa, Balıkesir ve Eskişehir’den toplam 1 milyar TL değerinde arsa

aldı.

Görüşümüz: Bu alımla birlikte halka arz geliri tamamen harcanmış oldu. Ancak piyasa koşulları

nedeniyle bu arsaların ihale edilmesinin geçen yıla gore biraz daha zaman alabileceğini

düşünüyoruz.

Emlak Konut Esenler’de yapım işi ihalesi düzenliyor.

Emlak Konut GYO 29 ve 30 Mayıs’ta Esenler’de inşaat yapım ihalesi düzenleyecek. 2 proje ile

2,000’in üzerinde unite inşaası planlanıyor.

Görüşümüz: Bu proje gelir paylaşımlı olmadığı ve daha düşük gelir grubuna hitap ettiği için nakit

akışı daha yavaş olabilir. Ancak konut satışlarına olumlu katkısı olabileceğini düşünüyoruz.

4

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 26 Mayıs 2014

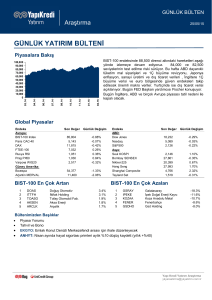

TAHVİL – BONO

Verim Eğrisi

CDS (5 Yıllık)

400

10.00

350

300

9.00

250

200

8.00

150

100

50

27/07/2024

05/14

03/14

02/14

01/14

11/13

10/13

08/13

07/13

0

05/13

15/03/2023

31/10/2021

18/06/2020

04/02/2019

22/09/2017

10/05/2016

27/12/2014

14/08/2013

7.00

EMTİA

5

05/14

03/14

02/14

01/14

11/13

10/13

08/13

0

05/14

20

600

03/14

40

800

02/14

60

1,000

01/14

80

1,200

11/13

100

1,400

10/13

120

1,600

08/13

140

1,800

07/13

160

2,000

05/13

2,200

07/13

Brent petrol ($/varil)

05/13

Altın ($/ons)

Yapı Kredi Yatırım Araştırma

[email protected]

ÇEKİNCE:

Bu raporda yer alan bilgi ve veriler, araştırma grubumuz tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup doğrulukları ayrıca

araştırılmamıştır. Bu nedenle, bu bilgilerin tam veya doğru olmamasından, kullanılan kaynaklardaki hata ve eksik bilgilerden dolayı doğabilecek

zararlar konusunda kurumumuz ve kurumumuz çalışanları herhangi bir sorumluluk kabul etmez. Bu rapor yatırımcıların bilgi edinmeleri amacıyla

hazırlanmış olup, yatırımcıların yatırıma ilişkin kararlarını verirken bu rapordaki bilgilerden yararlanmaları, ancak bu rapordan etkilenmeyerek

kararlarını vermeleri beklenmektedir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı kurumumuz hiçbir sorumluluk

üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için bir teklifi veya aracılık teklifini içermemektedir. Bu

raporun tümü veya bir kısmı Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz veya üçüncü kişilere

gösterilemez.