GÜNLÜK BÜLTEN

Araştırma

26/02/15

GÜNLÜK YATIRIM BÜLTENİ

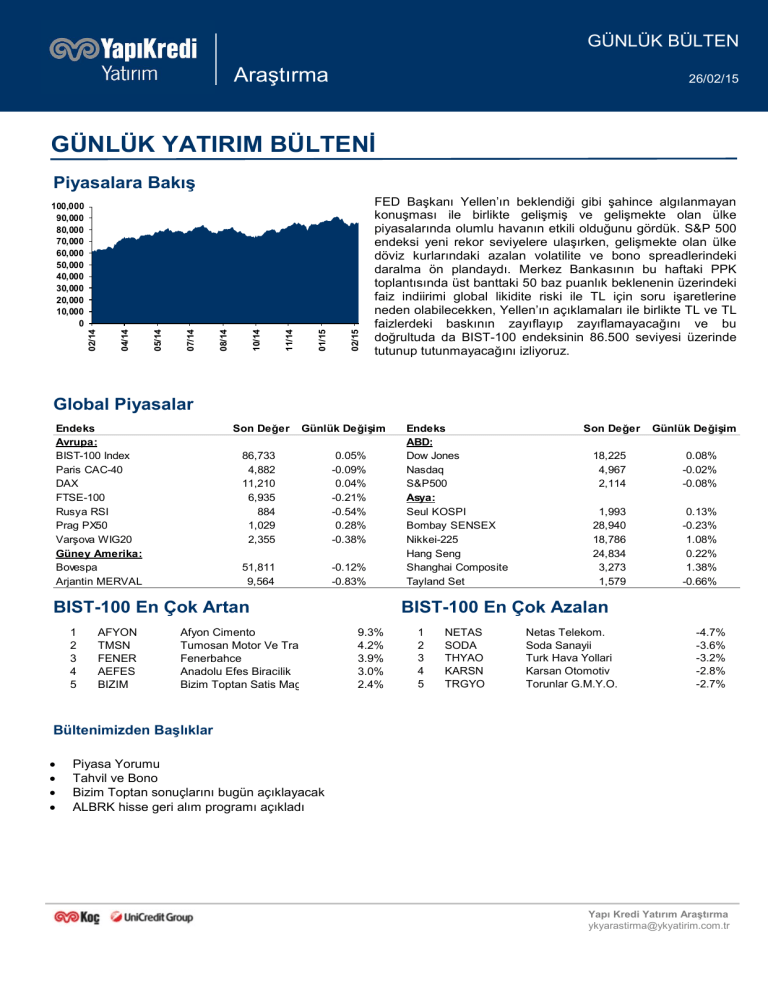

Piyasalara Bakış

02/15

01/15

11/14

10/14

08/14

07/14

05/14

Bu sabah

04/14

02/14

100,000

90,000

80,000

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

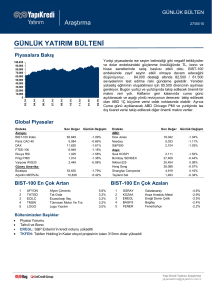

FED Başkanı Yellen’ın beklendiği gibi şahince algılanmayan

konuşması ile birlikte gelişmiş ve gelişmekte olan ülke

piyasalarında olumlu havanın etkili olduğunu gördük. S&P 500

endeksi yeni rekor seviyelere ulaşırken, gelişmekte olan ülke

döviz kurlarındaki azalan volatilite ve bono spreadlerindeki

daralma ön plandaydı. Merkez Bankasının bu haftaki PPK

toplantısında üst banttaki 50 baz puanlık beklenenin üzerindeki

faiz indiirimi global likidite riski ile TL için soru işaretlerine

neden olabilecekken, Yellen’ın açıklamaları ile birlikte TL ve TL

faizlerdeki baskının zayıflayıp zayıflamayacağını ve bu

doğrultuda da BIST-100 endeksinin 86.500 seviyesi üzerinde

tutunup tutunmayacağını izliyoruz.

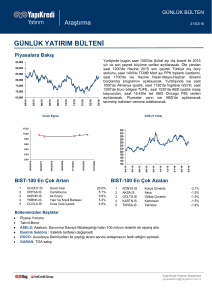

Global Piyasalar

Son Değer

Endeks

Avrupa:

BIST-100 Index

Paris CAC-40

DAX

FTSE-100

Rusya RSI

Prag PX50

Varşova WIG20

Güney Amerika:

Bovespa

Arjantin MERVAL

Günlük Değişim

86,733

4,882

11,210

6,935

884

1,029

2,355

0.05%

-0.09%

0.04%

-0.21%

-0.54%

0.28%

-0.38%

51,811

9,564

-0.12%

-0.83%

BIST-100 En Çok Artan

1

2

3

4

5

AFYON

TMSN

FENER

AEFES

BIZIM

Afyon Cimento

Tumosan Motor Ve Traktor

Fenerbahce

Anadolu Efes Biracilik

Bizim Toptan Satis Magazalari

Endeks

ABD:

Dow Jones

Nasdaq

S&P500

Asya:

Seul KOSPI

Bombay SENSEX

Nikkei-225

Hang Seng

Shanghai Composite

Tayland Set

Son Değer

Günlük Değişim

18,225

4,967

2,114

0.08%

-0.02%

-0.08%

1,993

28,940

18,786

24,834

3,273

1,579

0.13%

-0.23%

1.08%

0.22%

1.38%

-0.66%

BIST-100 En Çok Azalan

9.3%

4.2%

3.9%

3.0%

2.4%

1

2

3

4

5

NETAS

SODA

THYAO

KARSN

TRGYO

Netas Telekom.

Soda Sanayii

Turk Hava Yollari

Karsan Otomotiv

Torunlar G.M.Y.O.

-4.7%

-3.6%

-3.2%

-2.8%

-2.7%

Bültenimizden Başlıklar

Piyasa Yorumu

Tahvil ve Bono

Bizim Toptan sonuçlarını bugün açıklayacak

ALBRK hisse geri alım programı açıkladı

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 26/02/15

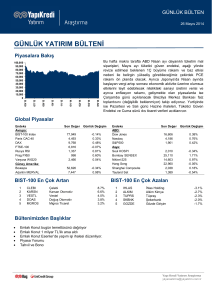

PİYASA YORUMU

FED Başkanı Yellen’ın beklendiği gibi şahince algılanmayan konuşması ile birlikte gelişmiş ve

gelişmekte olan ülke piyasalarında olumlu havanın etkili olduğunu gördük. S&P 500 endeksi yeni

rekor seviyelere ulaşırken, gelişmekte olan ülke döviz kurlarındaki azalan volatilite ve bono

spreadlerindeki daralma ön plandaydı. Ancak S&P 500 endeksinin kısa vadede aşırı alım bölgesinde

bulunduğunu ve tek başına bir gösterge olmasa da junk statüsündeki bonolardaki satış baskısının bir

düzeltmenin ön habercisi olabileceğini not edelim.

Her ne kadar Yellen’ın açıklamaları ile birlikte gelişmekte olan ülke döviz kurlarındaki satış

baskısının hafiflediğini görsek de yurtiçi piyasalar dün TL’deki satış baskısı ve petrol fiyatlarındaki

yükseliş ile birlikte negatif ayrıştı. Güne sert yükselişle başlayan BIST-100 endeksi TL ve bonolardaki

satış baskısı ile birlikte geri çekilerek günü %0.05 artıda 86.733 seviyesinde tamamladı.

Merkez Bankasının bu haftaki PPK toplantısında üst banttaki 50 baz puanlık beklenenin üzerindeki

faiz indiirimi global likidite riski ile TL için soru işaretlerine neden olabilecekken, Yellen’ın

açıklamaları ile birlikte TL ve TL faizlerdeki baskının zayıflayıp zayıflamayacağını ve bu doğrultuda

da BIST-100 endeksinin 86.500 seviyesi üzerinde tutunup tutunmayacağını izliyoruz. Endekste

85.500 desteğinin kırılması durumunda kısa vadeli düşüş trendi olasılığının gündeme gelebileceğini

not edelim. Kısacası TL ve petrol fiyatları TL varlıkları şekillendirmeye devam edebilir.

Bugün makro tarafta ABD’de Ocak ayı TÜFE (çekirdek rakamda sınırlı toparlanma bekleniyor),

birinci çeyreğe yönelik ilk sinyallerin izleneceği ve toparlanma beklenen dayanıklı tüketim mal

siparişleri ve haftalık işsizlik maaşı başvurularını takip ediyoruz. Haftanın geri kalanında ise aşağı

reviz edilmesi beklenen 4Ç büyüme rakamı, Almanya Şubat ayı HICP enfasyonu ve yurtiçinde gıda

ve enerji fiyatlarındaki artan oynaklığa yönelik vurgusu dikkat çeken Merkez Bankasının PPK

açıklamalarında cari açıktaki iyileşmeye yönelik daha ihtiyatlı değerlendirilebilinecek vurgusu ile

birlikte Cuma günü açıklanacak Ocak ayı dış ticaret verilerinin önemli olabileceğini belirtelim.

26.02.2015

15:30

15:30

ABD - TÜFE (beklenti:%-0.6 önceki:%-0.4)

ABD - Çekirdek TÜFE (beklenti:%0.1 önceki:%0.0)

15:30

15:30

15:30

ABD - TÜFE yıllık (beklenti:%-0.1 önceki:%0.8)

ABD - Dayanıklı Tüketim Mal Siparişleri (beklenti: %1.6 önceki: %-3.3)

ABD - Dayanıklı Tüketim Mal Siparişleri - Ulaşım hariç (beklenti: %0.5 önceki: %-0.8)

15:30

15:30

ABD - Dayanıklı Tüketim Mal Siparişleri Savunma hariç (beklenti: %-0.3 önceki: %-0.1)

ABD - Haftalık İşsizlik Maaşı Başvuruları (beklenti: 290.000 önceki: 283.000)

20:00

Atlanta FED Başkanı Lockhart para politikası hakkında konuşacak (oy hakkı var)

10:00

15:00

15:30

16:45

17:00

17:00

TR - Dış Ticaret Dengesi (beklenti: -4.8 milyar önceki: -8.51 milyar)

Almanya - TÜFE - Şubat (beklenti:%+0.6 önceki:%-1.1)

ABD - 4Ç GSYİH revize (beklenti:%2.1 önceki:%2.6)

ABD - Chicago PMI İmalat Endeksi (beklenti: 58.3 önceki: 59.4)

ABD - Michigan Tüketici Güven Endeksi - final (beklenti: 94.0 önceki: 93.6)

ABD - Devam eden konut satışları (beklenti: %2.4 önceki: %-3.7)

27.02.2015

2

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 26/02/15

ŞİRKET HABERLERİ

Bizim Toptan sonuçlarını bugün açıklayacak

Zayıf talep ve mağaza kapanışları nedeniyle şirketin satış gelirlerinin geçen yıla oranla yatay kalarak

593mnTL düzeyinde gerçekleşmesini bekliyoruz. %2.2’lik 4Ç14 VAFÖK marjı tahminimiz mağaza

kapanışlarıyla alakalı masraflardan kaynaklanan 60 baz puan daralmaya işaret ediyor. 4Ç14 için

VAFÖK ve net kar tahminlerimiz sırasıyla 13mnTL ve 2mn TL düzeyinde bulunuyor (consensus

VAFÖK: 13mnTL, Net Kar: 1mnTL).

ALBRK hisse geri alım programı açıkladı

Albaraka <ALBRK TI> hisse geri alım programı açıkladı. Program 25 Mart’ta Genel Kurul onayına

sunulacak. 3 yıl boyunca şirketin hisselerinin %10una kadar alımı mümkün kılacak olan programın, ilk

etapta hisse fiyatına olumlu yansımasını bekliyoruz. Diğer yandan program geri alınacak hisse

tutarını yapılacak kar dağıtımları ile sınırladığı için, ve 2015 içinde ödenmesini beklediğimiz temettü

tutarı 34 milyon TL (şirket hisselerinin %2si, dolaşımda olan hisselerin %35.5% olduğunu hatırlarırız)

şirketin hisse geri alımda çok agresif olmayacağını düşünüyoruz. Şirket 2015T F/K 5.5 ve F/DD 0.8

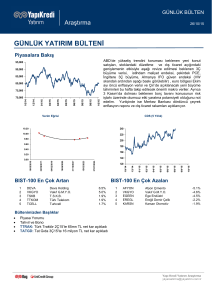

TAHVİL – BONO

Verim Eğrisi

CDS (5 Yıllık)

400

10.00

Verim Eğrisi

350

9.00

300

gün TL'nin performansına bağlı

8.00

7.00

250

olarak daha yatay ve sakin bir

200

piyasa bekliyoruz.Verim Eğrisi

150

Verim eğrisi

100

50

27/07/2024

02/15

01/15

11/14

10/14

08/14

07/14

05/14

04/14

0

02/14

15/03/2023

31/10/2021

18/06/2020

04/02/2019

22/09/2017

10/05/2016

27/12/2014

14/08/2013

6.00

EMTİA

Altın ($/ons)

3

02/15

12/14

11/14

10/14

08/14

07/14

05/14

04/14

0

02/15

20

600

01/15

40

800

11/14

60

1,000

10/14

80

1,200

08/14

100

1,400

07/14

120

1,600

05/14

140

1,800

04/14

160

2,000

02/14

2,200

02/14

Brent petrol ($/varil)

Yapı Kredi Yatırım Araştırma

[email protected]

ÇEKİNCE:

Bu raporda yer alan bilgi ve veriler, araştırma grubumuz tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup doğrulukları ayrıca

araştırılmamıştır. Bu nedenle, bu bilgilerin tam veya doğru olmamasından, kullanılan kaynaklardaki hata ve eksik bilgilerden dolayı doğabilecek

zararlar konusunda kurumumuz ve kurumumuz çalışanları herhangi bir sorumluluk kabul etmez. Bu rapor yatırımcıların bilgi edinmeleri amacıyla

hazırlanmış olup, yatırımcıların yatırıma ilişkin kararlarını verirken bu rapordaki bilgilerden yararlanmaları, ancak bu rapordan etkilenmeyerek

kararlarını vermeleri beklenmektedir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı kurumumuz hiçbir sorumluluk

üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için bir teklifi veya aracılık teklifini içermemektedir. Bu

raporun tümü veya bir kısmı Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz veya üçüncü kişilere

gösterilemez.