31 Ekim 2016

Geçen haftanın özeti

TCMB 2017 yılı enflasyon tahminini yukarı yönlü güncelledi.

TCMB Başkanı Çetinkaya tarafından kamuoyuna duyuran

enflasyon raporunda, 2016 yılı için enflasyon tahmini %7.5 olarak

korundu. 2017 içinse %6 olan tahmin ithalat fiyatlarına dair

varsayımın yukarı çekilmesiyle %6.5’e yükseltildi.

Tahmine dayanak olan varsayımlarda değişlikler olsa da bunlar

2016 yılı için nette değişikliğe yol açmadı. Gıda enflasyonu

varsayımı bu sene için %8’den %6’ya indirilirken, önümüzdeki sene

için de %7 gibi nispeten düşük bir oran varsayıldı. Ayrıca çıktı açığı

varsayımının aşağı çekilmesine de enflasyon tahminlerini aşağı

yönde etkiledi. Öte yandan TL cinsi ithalat fiyatları varsayımında

yapılan yukarı yönlü varsayımlar 2016 için bunları dengeledi; 2017

içinse tahmini yarım puan yükseltti.

Hatırlanacağı üzere biz enflasyonu yılsonunda %8, gelecek sene

%7.5 bekliyoruz. Gıda kaynaklı olarak bu seneki tahminimizde

aşağı yönlü risk var, ancak son döviz kuru ve petrol fiyatı artışları

bunu kısmen dengeliyor.

Mart – Eylül döneminde faiz koridorunu yukarıdan aşağıya daraltan

merkez bankası, “sadeleştirme” sürecini yakın zamanda

sonuçlandırmayı hedefliyor. Ancak bundan sonraki hamlenin

tavanda faiz indirimi mi, yoksa politika faizinde artırım mı olacağı

netleşmiş değil. Çetinkaya basın toplantısında faiz değişikliklerinin

zamanlamasının ve yönünün makroekonomik ve finansal

gelişmelere bağlı olacağını vurguladı. Biz ise merkez bankasının

geçmiş kararlarını ve yavaş büyüme konjonktürünü dikkate alarak,

uygun zamanda tavanın indirilmesini daha olası görüyoruz. Bu

durumda mevcut haftalık repo faizi olan %7.50 etrafında simetrik

bir koridora ulaşılmasını bekliyoruz.

PPK toplantı özetinde ihtiyatlı söylem tekrarlandı. TCMB

tarafından yayınlanan son PPK toplantısının özet metninde,

önümüzdeki dönemdeki faiz değişikliklerinin makroekonomik ve

finansal gelişmelere bağlı olacağı yönündeki ihtiyatlı mesaj

tekrarlandı. Bu doğrultuda son toplantıda faiz indirimlerine ara

verilmesinin ardında yatan temel faktörün, Fed faiz beklentilerinin

güçlenmesi ve küresel belirsizlikler sebebiyle gelişmekte olan

ülkelere sermaye akımlarının son dönemde yavaşlaması olduğu

anlaşılıyor. Bu dış faktörlerin yanında, Türkiye’ye özgü risklerin ve

beklentilerin durumu da bundan sonraki politika kararlarında

Gökçe Çelik

+(90) 212 318 5096

[email protected]

Deniz Çiçek

+(90) 212 318 5086

[email protected]

belirleyici olacaktır. Tüm bunlara karşın, geçmişte enflasyonun

yüksekliğine ragment atılan gevşeme adımlarını dikkate alarak,

TCMB’nin uygun zamanda faiz indirmeye daha meyıllı olacağı

kanaatindeyiz.

Toplantı özetine göre, makroihtiyatı ve likidite politikalarında yeni

gevşeme adımlarının atılması kredi koşullarında kötüleşme olması

şartına bağlanmış. Bundan TCMB’nin bilhassa tüketici kredilerinde

görülen ivmelenmeden tatmin olduğu ve bu koşullarda bozulma

olmadan yeni adım atmayacağı mesajı çıkarılabilir.

Enflasyon konusunda, Ekim’de kur ve petrol fiyat artışlarının enerji

fiyatlarını yükseltmesinin enflasyonu da etkileyeceği uyarısı yapıldı;

doğalgaz indirimlerinin bunu bir ölçüde dengeleyeceği öngörüldü.

Büyümede ise üçüncü çeyrekte GSYH’nin çeyreklik olarak

gerileyeceği öngörüsü tekrarlandı.

Öncü göstergeler ekonomik aktivitenin yılın son çeyreğine

yavaş başladığına işaret etti. Ekim ayı kapasite kullanım oranı,

geçen yılın aynı ayına kıyasla 0.9 yüzde puan artarak %76.4

seviyesinde gerçekleşti. Reel kesim güven endeksi ise 1.2 puanlık

yükselişle 101.7 olarak gerçekleşti.

Yıllık bazdaki iyileşmeye karşın, mevsimsellikten arındırlmış

serilere baktığımızda, hem kapasite kullanımının hem de reel

kesim güveninin gerilediğini görüyoruz. Eylül ayında %75.6 olan

kapasite kullanımı %75.0 seviyesine geriledi. Böylece son beş ayın

dördünde, düşüş kaydetti. Reel kesim güven endeksi ise Eylül’de

kaydettiği artışın neredeyse tamamını geri vererek 103.8 oldu. Alt

kalemlere baktığımızda, önümüzdeki 3 aydaki ihracat siparişleri,

son 3 aydaki toplam siparişler ve genel gidişata ilişkin alt

endekslerde önemli bozulma görüyoruz.

Öncü göstergeler, 3. çeyrek boyunca yavaşlayan ekonomik

aktivitenin, yılın son çeyreğine de zayıf bir başlangıç yaptığına

işaret etti. Bu gelişmelerin, 2016 için %3 seviyesindeki büyüme

tahminimiz üzerindeki aşağı yönlü riskleri belirginleştirdiğini

söyleyebiliriz.

Yabancı ziyaretçi sayısı 9 ayda %32 düştü. Kültür ve Turizm

Bakanlığı tarafından yayımlanan verilere göre, Eylül ayında

Türkiye’ye gelen yabancı ziyaretçi sayısı geçen yılın aynı ayına

göre %32.8 azalarak 2.9 milyon oldu. Yılın ilk dokuz ayındaki

ziyaretçi sayısı ise bir önceki yılın aynı dönemine göre %32

azalarak 20.2 milyona indi.

Rusya’nın Türkiye’ye uyguladığı yaptırımları hafifletmesi sonucu,

bu ülkeden gelen turist sayısı önceki aylara göre daha düşük

oranda, ilk sekiz aydaki %88’e karşın %61 düştü. Buna karşın

iyileşmenin sınırlı olması, bundan sonraki toparlanmanın da yavaş

olabileceğini gösteriyor. Eylül turist sayısı verilerini gördükten

sonra, bu sene net turizm gelirlerindeki kaybın 8 milyar dolara

ulaşmasını beklemeyi sürdürüyoruz.

Önümüzdeki Haftaya Bakış

Eylül ayı dış ticaret verileri bugün açıklanıyor. Gümrük ve

Ticaret Bakanlığı tarafından açıklanan geçici veriler 4.4 milyar

dolar düzeyinde aylık dış ticaret açığına işaret etmişti. TÜİK

verilerinin de bu rakamla uyumlu gelmesi halinde, aylık açık geçen

yılın aynı ayına kıyasla %14.2 artmış olacak. Birikimli açık ise 55.4

milyar dolardan 56 milyar dolar seviyesine yükselecek.

Birikimli açığın Eylül sonrasında tekrar daraldığını görebiliriz.

Rusya tarafından uygulunan yaptırımların kaldırılmaya başlaması,

ihracat açısından destekleyici olacaktır. Ancak enerji fiyatlarındaki

düşüşün olumlu etkisinin giderek azalması nedeniyle, olası ek

daralmanın oldukça sınırlı kalacağını düşünüyoruz.

Ekim enflasyonu Perşembe günü açıklanacak. Tüketici

fiyatlarının bir önceki aya kıyasla %1.65 oranında artış

kaydetmesini bekliyoruz. Tahminimiz yıllık enflasyonun Eylül

ayındaki %7.28 seviyesinden %7.38’e yükseleceğine işaret ediyor.

Aylık enflasyona en önemli katkının gıda ve giyim kalemlerinden

gelmesini bekliyoruz. Takip ettiğimiz öncü veriler, taze sebze

meyve fiyatlarındaki artışın etkisiyle, yıllık gıda enflasyonunun

%4.2’den %6’ya yükseleceğini gösteriyor. Öte yandan akaryakıt ve

tüp fiyatlarındaki artışların etkisi, doğalgaz fiyatlarında yapılan

%10’luk indirim nedeniyle sınırlanacak.

Gıda enflasyonu geçtiğimiz aylarda beklentilerimizden daha olumlu

gerçekleşti. Ayrıca, iç talepteki yavaşlama da fiyatlarda sınırlayıcı

etki

gösterebilir.

Ancak

bu

faktörlerden

kaynaklanan

dezenflasyonist etkinin, TL’deki değer kaybı ve yükselen petrol

fiyatları tarafından dengeleneceğini düşünüyoruz. Bu nedenle %8

seviyesindeki yıl sonu enflasyon tahminimizi koruyoruz.

Bu hafta ayrıca Hazine’nin 2017 borçlanma programı (Pazartesi),

Ekim ayı PMI, Tim ihracat ve İTO enflasyon verileri (yarın) ile Ekim

ayı reel efektif döviz kuru (Cuma) verileri açıklanacak.

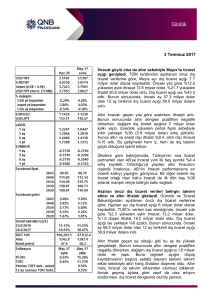

HAFTANIN PİYASA GÜNDEMİ

31 Ekim

1 Kasım

2 Kasım

3 Kasım

4 Kasım

Eylül ayı dış ticaret

dengesi

Ekim ayı PMI, TİM

ihracat, İTO

enflasyon

ABD Ekim ayı ADP

istihdam değişimi

Ekim ayı TÜFE

Ekim ayı reel efektif

döviz kuru

Hazine 2017 yılı

borçlanma programı

ABD Ekim ayı Markit

PMI

FOMC toplantısı

ABD haftalık işsizlik

maaşı başvuruları

ABD Eylül ayı dış

ticaret dengesi

ABD Eylül ayı kişisel

gelir ve harcamalar

ABD Ekim ayı ISM

imalat endeksi

Euro Bölgesi Ekim

ayı Markit imalat PMI

ABD Ekim ayı

hizmetler PMI

ABD Ekim ayı tarım

dışı istihdam ve

işsizlik oranı

ABD Eylül ayı kişisel

tüketim çekirdek

enflasyonu

ABD Eylül ayı inşaat

harcamaları

ABD Ekim ayı fabrika

ve dayanıklı mal

siparişleri

Euro Bölgesi Ekim

ayı Markit hizmetler

PMI

Euro Bölgesi Eylül ayı

işsizlik oranı

Euro Bölgesi Eylül

ayı ÜFE

ABD Ekim ayı

Chicago PMI

Euro Bölgesi 3.

çeyrek GSYH ve

Ekim ayı TÜFE

Bu rapor, QNB Finansbank Hazine Bölümü ekonomistleri tarafından müşterilerini

bilgilendirmek amacıyla düzenlenmiştir. Raporun QNB Finansbank ile ilişkili bir kuruluşun

müşterisi tarafından kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi

olacaktır. Bu raporda sunulan bilgi, yorum ve tavsiyeler raporu hazırlayanların görüşlerini

yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve

getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan

görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar

doğurmayabilir. Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam

kaynaklardan faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit

edilmemiştir. QNB Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti

vermemekte ve doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan

bilgiler üzerinde önceden belirtilmeksizin değişiklik yapma hakkı saklıdır. QNB

Finansbank ve ilişkili kuruluşlar ile bu kurumlarda çalışan personel araştırma raporlarında

sözü edilen menkul kıymetlere yatırım yapabilir ve zaman içerisinde pozisyonlarını

değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının kopyası çıkarılamaz

ya da dağıtılamaz.