8 Mayıs 2017

Geçen haftanın özeti

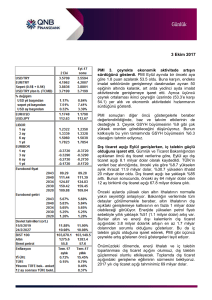

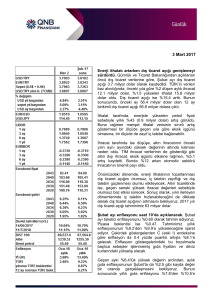

Enflasyon Nisan’da %11.9 ile muhtemelen yılın zirvesini

gördü. Nisan ayında tüketici fiyatları aylık bazda %1.31 oranında

arttı. Aylık piyasa beklentisine paralel ve %1.55 olan tahminimizin

biraz altında gerçekleşti. Bu sonuçla yıllık enflasyon %11.3

seviyesinden %11.9’a çıktı. Yurtiçi üretici fiyatları ise aylık bazda

%0.76 arttı. Bu göstergeye göre yıllık enflasyon %16.1’den

%16.4’e çıktı.

Gıda fiyatları %1.2 oranında, %1.4 olan beklentimizden biraz daha

düşük bir artış kaydetti. Yıllık bazda %12.5’ten %15.6’ya çıkan

gıda enflasyonunda ilerleyen dönemde baz etkisi daha destekleyici

olacak.

Çekirdek göstergelerde, B ve C endekslerine göre yıllık enflasyon

önceki aya göre yataya yakın seyrederek %9.1 ve %9.4 oldu. Kur

artışları yüzünden Ekim’den beri 2 puanın üzerinde artan çekirdek

göstergelerde artışın yavaşlaması, kur etkilerinin zayıfladığına

işaret ediyor. Son dönemde yaşanan döviz kuru düşüşlerini de

dikkate aldığımızda çekirdek enflasyondaki bozulma eğiliminin

sona erdiğini söyleyebiliriz.

Önümüzdeki dönemde olumluya dönecek baz etkilerinin ve döviz

kuru gelişmelerinin desteğiyle, yaz boyunca enflasyonun

gevşemesini bekliyoruz. Ancak muhtemelen sene sonuna kadar

tek haneli enflasyon görmeyeceğiz. Yılsonu enflasyon oranı için

%9.6 olan tahminimizi koruyoruz. TCMB için sürpriz olmayan Nisan

ayı verilerinin para politikası duruşunda değişiklik gerektirdiğini ise

düşünmüyoruz.

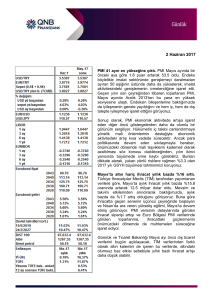

PMI Nisan’da düşse de genişleme bölgesinde kaldı. PMI Nisan

ayında bir önceki aya göre 0.6 puan düşerek 51.7 oldu. Endeks

böylelikle imalat sektöründe genişlemeyi daralmadan ayıran 50

eşiğinin üstünde kalarak, geçen ayki gibi imalat aktivitesinde

genişlemeye işaret etti. Hatırlanacağı gibi geçen yılın son

çeyreğinden itibaren toparlanan PMI, Mart ayında son üç yılın en

yüksek seviyesinde yer almıştı.

Endeksin bileşenlerine baktığımızda, üretim endeksinin Mart’ta

görülen belirgin iyileşmenin ardından hafifçe gerilediği görüldü. İç

siparişler ve ihracat siparişlerinde de sınırlı düşüşlere rağmen

genişleme sürdü.

Gökçe Çelik

+(90) 212 318 5096

[email protected]

Deniz Çiçek

+(90) 212 318 5086

[email protected]

Sonuç olarak, son aylarda ekonomik aktivitede toparlanmaya işaret

eden PMI, Nisan’da hafif düşüşe rağmen genişlemeye işaret etti.

Önümüzdeki dönemde hükümetin iç talebi canlandırmaya yönelik

mali önlemleri ekonomik aktivitede kısa vadede daha da artış

yaratabilir. Ancak para politikasında devam eden sıkılaşmayla

beraber, önümüzdeki dönemde mali teşviklerin de kademeli olarak

azaltılması söz konusu olacağından, yılın ikinci yarısında

büyümede ivme kaybı görebiliriz. Bunları dikkate alarak, yukarı

yönlü risklere rağmen %3.3 olan 2017 yılı GSYH büyümesi

tahminimizi koruyoruz.

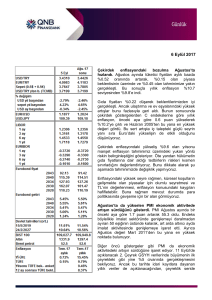

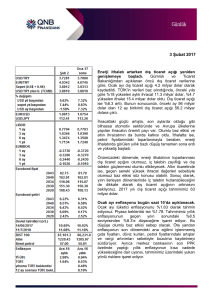

Dış ticaret açığı Nisan’da genişledi. Gümrük ve Ticaret

Bakanlığından açıklanan öncü dış ticaret verilerine göre, Nisan ayı

dış ticaret açığı 4.9 milyar dolar olarak kaydedildi. TÜİK’in verileri

baz alındığında, önceki yıla göre %7.4 yükselen aylık ihracat 12.8

milyar dolar, %9.6 yükselen ithalat 17.7 milyar dolar oldu. Dış

ticaret açığı ise %15.9 arttı. Bunun sonucunda, önceki ay 56.5

milyar dolar olan 12 ay birikimli dış ticaret açığı 57.1 milyar dolara

çıktı.

Altın dışı ihracat %3.3 artış kaydederken, %19 artan otomotiv

sektörü ihracatının bunda önemli payı oldu. Altın ihracatı da 0.5

milyar dolar artıp 1.2 milyar dolara çıktı. İthalat tarafındaysa,

enerjide yükselen petrol fiyatı sebebiyle yıllık yaklaşık %30 (0.6

milyar dolar) artış görülürken, enerji dışında %6.7 yükseliş oldu.

Önümüzdeki dönemde, enerji ithalatının ve iç talebin toparlanması

dış ticaret açığını olumsuz, dış talebin güçlenmesi olumlu

etkileyecek. Bu gelişmeleri dikkate alarak artmasını beklediğimiz

dış ticaret açığının 2017 yılı sonunda 63 milyar dolar olacağını

tahmin ediyoruz.

Önümüzdeki Haftaya Bakış

Mart ayı sanayi üretim endeksi bugün saat 10’da açıklanacak.

Mevsimsellikten arındırılmış sanayi üretim endeksinin aylık bazda

%1.5 artacağını tahmin ediyoruz. Arındırılmamış ve takvim etkisi

arındırılmış endeksler için yıllık bazlı artış tahminimiz %2.5. Piyasa

beklentisi de tahminlerimize paralel. Hatırlanacağı gibi Şubat

ayında aşağı yönlü sürpriz yapan sanayi üretimi aylık bazda düşüş

kaydetmişti. Bu düşüşün geçici olduğunu ve Mart’ta endeksin

toparlanacağını düşünüyoruz.

Öncü göstergeler ekonomik aktivitede artışa işaret ediyor. İhracat

büyümesi güçlü seyrederken, kredi büyümesindeki artışın

gösterdiği üzere iç talep de güçleniyor. Bunlarla bağlantılı olarak

PMI, güven endeksleri ve kapasite kullanım oranı da son aylarda

iyileşme kaydediyor. Son aylarda büyüme görünümü olumluya

dönse de, önümüzdeki dönemde iç ve jeopolitik belirsizlere, sıkı

para politikasına ve Fed’in faiz artırımlarına bağlı olarak zorluklar

ortaya çıkabilir. Tüm bunları dikkate alarak, son verilerin ima ettiği

yukarı yönlü risklere rağmen, %3.3 olan 2017 yılı GSYH büyümesi

tahminimizi koruyoruz.

Mart ayı ödemeler dengesi Perşembe günü açıklanacak. Mart

ayında cari işlemler açığının yıllık bazda %12 daralarak 3.3 milyar

dolar olmasını bekliyoruz. Piyasa beklentisi ise 3.2 milyar dolar.

Geçmiş verilerde revizyon olmadığı takdirde, tahminimiz 12 ay

birikimli cari açığın önceki aydaki 33.7 milyar dolar seviyesinden

33.3 milyar dolara geleceğine işaret ediyor. Bu daralmada

ihracattaki güçlü artışın yarattığı mal ticareti açığındaki azalma

belirleyici olacak. Ancak bunun geçici olduğunu değerlendiriyoruz.

Önümüzdeki dönemde enerji ithalatındaki artış, iç talepteki

güçlenme ve turizm gelirlerindeki düşüş sebebiyle cari açığın

genişlemesini bekliyoruz. 2017 yılı cari işlemler açığı tahminimiz 40

milyar dolar.

Bu haftanın veri gündeminde ayrıca Nisan ayı hazine nakit dengesi

(bugün) ve Mart ayı perakende satış endeksi (Salı) bulunuyor.

Bu rapor, QNB Finansbank Hazine Bölümü ekonomistleri tarafından müşterilerini

bilgilendirmek amacıyla düzenlenmiştir. Raporun QNB Finansbank ile ilişkili bir kuruluşun

müşterisi tarafından kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi

olacaktır. Bu raporda sunulan bilgi, yorum ve tavsiyeler raporu hazırlayanların görüşlerini

yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve

getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan

görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar doğurmayabilir.

Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam kaynaklardan

faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit edilmemiştir. QNB

Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde

önceden belirtilmeksizin değişiklik yapma hakkı saklıdır. QNB Finansbank ve ilişkili

kuruluşlar ile bu kurumlarda çalışan personel araştırma raporlarında sözü edilen menkul

kıymetlere yatırım yapabilir ve zaman içerisinde pozisyonlarını değiştirebilir. Bu raporda yer

alan bilgilerin bir kısmı ya da tamamının kopyası çıkarılamaz ya da dağıtılamaz.