7 Kasım 2016

Geçen haftanın özeti

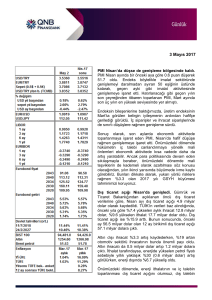

Ekim enflasyonu beklentilerin altında gerçekleşti. Ekim ayı

enflasyonu, %1.65’lik tahminimizin ve %1.62 seviyesindeki piyasa

beklentisinin altında, %1.44 olarak gerçekleşti. Böylece yıllık

enflasyon da %7.28’den %7.16’ya geriledi.

Gökçe Çelik

+(90) 212 318 5096

[email protected]

Aşağı yönlü sürprizin sebebi, bizim %2.6’lık beklentimizden daha

düşük, %1.8 gelen gıda enflasyonu oldu.Bu rakam yıllık gıda

eflasyonunu %4.2’den %5.2’ye getirdi. Ulaşım alt grubundaki artış

ise %2 seviyesinde gerçekleşti. Kurdaki değer kaybının, akaryakıt

fiyatları yoluyla, enflasyona katkı yaptığını bu kalemde görüyoruz.

Deniz Çiçek

+(90) 212 318 5086

[email protected]

Çekirdek enflasyon göstergelerinde iyileşme devam etti. H endeksi

%7.6’dan %7’ye, I-endeksi ise %7.7’den %7’ye geriledi. Son

aylarda görülen düşüş büyük ölçüde olumlu baz etkisinden

kaynaklanıyor. TL’deki zayıflığın, önümüzdeki aylarda bu trendi

tersine çevirebileceğini düşünüyoruz.

Gıda fiyatları, yılın geride kalan kısmında, öngördüğümüzden

düşük gerçekleşti. Bu durum yıl sonu enflasyon tahminimiz için

aşağı yönlü risk oluşturuyor. Öte yandan, TL’deki değer kaybı,

öncelikle akaryakıt kanalı üzerinden, yukarı yönlü risklere işaret

ediyor. Bu risklerin, düşük gıda fiyatlarının etkisini önemli ölçüde

bertaraf ettiğini düşündüğümüzden, yıl sonu tahminimizi %8 olarak

sürdürüyoruz.

Ekim ayı enflasyon verisinin TCMB politikasında bir değişikliğe

işaret edeceğini düşünmüyoruz. Kısa vadede, para politikası

üzerinde kurun seyri daha etkili olabilir. TL’deki değer kaybı baskısı

azalmazsa TCMB önümüzdeki toplantıda da faizleri sabit tutabilir.

Birikimli dış ticaret açığı Eylül’de arttı. Eylül ayında 4.4 milyar

dolar olarak gerçekleşen dış ticaret açığı, geçen yılın aynı ayına

kıyasla %14.1 artış kaydetti. Bu değer, Mart 2015’ten bu yana

kaydedilen en hızlı yıllık büyüme poranına işaret ediyor. Ağustos

ayında son 6 yılın en düşük seviyesi olan 55.7 milyar dolara

gerileyen birikimli dış ticaret açığı ise Eylül’de 56.2 milyar dolar

oldu.

Enerji ithalatı geçen yılın aynı ayına kıyasla %27.4 gerileme

kaydederek aylık manşet açıktaki büyümeyi sınırladı. Hem ihracat

hem de ithalat için enerji kalemlerini dışarıda bıraktığımızdai aylık

açığın %104 artış kaydettiğini görüyoruz. Eylül rakamıyla birlikte,

12-ay birikimli enerji ithalatı, Kasım 2006’dan bu yana en düşük

seviyesi olan 28 milyar dolara geriledi.

Geçen yılın aynı ayına kıyasla %0.7 gerileme kaydeden ithalatın alt

kalemlerine baktığımızda, ara malı ve sermaye malı ithalatının

sırasıyla %1.2 ve %7.1 düştüğünü görüyoruz. Tüketim malları

ithalatı ise olumlu baz etkisi sayesinde %9.5 artış kaydetti.

Yılın ilk dokuz ayında birikimli enerji açığı 8.6 milyar dolar

daralırken manşet açık ise 7.2 milyar dolar geriledi. Düşük enerji

fiyatlarından gelen destekleyici etkinin önümüzdeki aylarda

azalarak devam etmesini bekliyoruz.

PMI son sekiz ayın en yükseğinde. PMI Ekim ayında 1.5 puan

artarak 49.8 seviyesinde gerçekleşti. Böylece, son 8 aydır aralıksız

olarak 50’nin altında gerçekleşen PMI, imalat sektöründe

daralmanın, daha yavaş bir tempoda olsa da, devam ettiğini

gösteriyor.

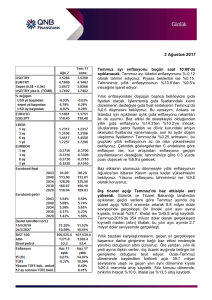

Alt kalemlerin tamamında, Eylül ayına kıyasla toparlanma

görüyoruz. Üretim endeksi 2 puanlık yükselişle, 48.8; yeni

siparişler endeksi 1.7 puan artışla 48.9 seviyesinde gerçekleşti.

İhracat siparişleri ise 48.5’ten 50.7’ye yükseldi.

Eylül ve Ekim aylarında kaydedilen artışlara karşın PMI’ın hala

50’nin altında gerçekleşmesi, üretim tarafındaki seyrin oldukça

zayıf olduğuna işaret ediyor.Kapasite kullanım oranı ve reel kesim

güven endeksindeki aylık gerilemeleri de dikkate alarak ekonomik

aktivitenin son çeyreğe zayıf başladığı şeklindeki görüşümüzü

tekrarlıyoruz.

TCMB makroihtiyati gevşeme adımlarına devam ediyor. Rezerv

opsiyonu mekanizmasının dolar imkanının çeşitli dilimleri için

geçerli katsayıları 0.2 puan indiren TCMB, bu adımın bankacılık

sistemine 620 milyon dolar döviz likiditesi sağlayacağını öngörüyor.

TCMB, ayrıca, bankaların yabancı para likidite yönetimine esneklik

kazandırmak üzere, yabancı para yükümlülükler için tesis edilmesi

gereken zorunlu karşılıkların ortalama olarak tesis edilebilecek

kısmının üst sınırı 3 puandan 4 puana yükseltti. Yapılan

açıklamaya göre bu değişiklik sonucunda 2.9 milyar dolar tutarında

döviz likiditesi, tesis dönemi boyunca,

bankaların serbest

kullanıma açılmış oldu. TCMB’nin önümüzdeki dönemde de

bankacılık sektörünün fonlama maliyetini aşağı çekerek kredi

koşullarını gevşetecek adımlara devam ettiğini görebiliriz.

Hazine 2017 finansman programını açıkladı. Buna göre, mevcut

yıl için 125.5 milyar TL olarak belirtilen toplam borç servisinin

2017’de 133.1 milyar TL’ye ulaşacağı öngörülüyor. Finansman

kalemlerine baktığımızda 6.7 milyar dolar (21 milyar TL) tutarındaki

kısmın dış finansman kaynaklarıyla, 96.2 milyar TL’lik kısmın ise iç

borçlanma kanallarından sağlanması bekleniyor. Nakit bazlı faiz

dışı denge, özelleştirme gelirleri, TMSF’den aktarılacak kaynaklar

gibi kalemleri içeren borçlanma dışı kaynakların ise 16 milyar TL

seviyesinde gerçekleşmesi öngörülüyor.

Önümüzdeki Haftaya Bakış

Eylül ayı sanayi üretimi büyümesi Salı günü açıklanacak.

Sanayi üretimi endeksinin geçen yılın aynı ayına kıyasla %0.3

küçülmeye işaret etmesini bekliyoruz. İş günü sayısının aynı

olması nedeniyle, takvim etkisinden arındırılmış seride de benzer

bir

gerileme

göreceğimizi

düşünüyoruz.

Mevsimsellikten

arındırılmış endekste ise bir önceki aya kıyasla %2.1 düşüş

görmeyi bekliyoruz.

Eylül rakamlarıyla birlikte, sanayi üretimindeki 3. çeyrek

ortalamasının, geçen yılın aynı dönemindeki ortalamasından düşük

gerçekleşmiş olduğunu göreceğiz. Böyle bir gelişme, 3. çeyrek

GSYH büyümesinin sadece çeyreklik bazda değil, yıllık bazda da

negatif geleceğinin göstergesi olabilir.

Eylül ayı ödemeler dengesi verileri Cuma günü yayımlanacak.

Eylül 2015’te 0.2 milyar dolar fazla veren cari dengenin, bu yılın

Eylül ayında 2.1 milyar dolar açık vermesini bekliyoruz. Tahminimiz

12 ay birikimli açığın 31 milyar dolardan 33.3 milyar dolara

genişleyeceğine işaret ediyor. Birikimli açığın Eylül sonrasında da

artmaya devam ederek yılı 36 milyar dolar seviyesinde

tamamlayacağını düşünüyoruz.

HAFTANIN PİYASA GÜNDEMİ

7 Kasım

8 Kasım

9 Kasım

10 Kasım

11 Kasım

Euro Bölgesi Kasım

ayı Sentix yatırımcı

endeksi

Eylül ayı sanayi

üretimi

ABD Eylül ayı toptan

mal stokları

ABD haftalık işsizlik

maaşı başvuruları

Eylül ayı ödemeler

dengesi

Euro Bölgesi Eylül

ayı perakende

satışlar

ABD Başkanlık

seçimi

Euro Bölgesi maliye

bakanları toplantısı

AB maliye bakanları

toplantısı

ABD Kasım ayı

Michigan Üni.

Beklenti anketi

Bu rapor, QNB Finansbank Hazine Bölümü ekonomistleri tarafından müşterilerini

bilgilendirmek amacıyla düzenlenmiştir. Raporun QNB Finansbank ile ilişkili bir kuruluşun

müşterisi tarafından kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi

olacaktır. Bu raporda sunulan bilgi, yorum ve tavsiyeler raporu hazırlayanların görüşlerini

yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve

getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan

görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar

doğurmayabilir. Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam

kaynaklardan faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit

edilmemiştir. QNB Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti

vermemekte ve doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan

bilgiler üzerinde önceden belirtilmeksizin değişiklik yapma hakkı saklıdır. QNB

Finansbank ve ilişkili kuruluşlar ile bu kurumlarda çalışan personel araştırma raporlarında

sözü edilen menkul kıymetlere yatırım yapabilir ve zaman içerisinde pozisyonlarını

değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının kopyası çıkarılamaz

ya da dağıtılamaz.