AYLIK MAKROEKONOMİK GÖRÜNÜM

Küresel Görünüm: “Sabırlı” olmanın sınırları var... Küresel ekonomide büyümeler farklılık göstermeye

devam ederken toparlanma hızı ise özellikle Euro Bölgesi ve Japonya gibi bazı gelişmiş ekonomilerde yavaş

seyrediyor. Buna karşın 2014’ün son çeyreğinde bazı iyileşme sinyalleri oluştuğunu görüyoruz. Enflasyonun

uzun süredir düşük kalmasın yanında talebin de zayıf olması ise ekonomide durgunluk riskini artırıyor. Diğer

taraftan göreceli olarak daha iyi konumda bulunan ABD’de, Fed Ocak ayı toplantısında para politikası

duruşunda normalleşmeye başlamadan önce “sabırlı” olunacağına yönelik retoriğini korudu. Söz konusu

toplantının tutanaklarında ise birçok komite üyesinin faizlerin daha uzun bir süre düşük kalmasından yana

oldukları görülüyor. Mart ayı toplantısında “sabırlı” ifadesinin çıkarılması beklenmese de son açıklanan güçlü

tarım dışı istihdam verileri çok uzun bir süre sabırlı olunamayacağını teyit etti. Bu nedenle Fed’in faiz

artırımlarına yıl ortasında başlanacağına ilişkin baz senaryosunun geçerli kalmaya devam ettiğini

düşünüyoruz. Diğer taraftan petrol fiyatlarındaki ve uzun vadeli ABD tahvil faizlerindeki sürpriz reaksiyon

küresel finansal koşulların TL varlıklar için daha az destekleyici bir zemine bürünmesine neden oldu. Bu

nedenle trilyonlarca dolar değerindeki soru cevapsız kalmaya devam ediyor: Son dönemde petrol fiyatlarında

ve tahvil faizlerinde yaşanan yükseliş aşağı yönlü trend içinde bir düzeltme mi, yoksa bir dönüş işaret mi?

Para Politikası: Yol almak zorlaştığında… Siyasi baskılar TCMB’nin bağımsızlığına gölge düşürürken para

politikası kararlarının öngörülebilirliğini ve kredibilitesini ise azaltıyor. TCMB’ye ve Başkan’a yönelik eleştiriler

Merkez Bankası’nın bağımsızlığı açısından her hâlükârda kabul edilemez, ancak eleştirilerin Haziran ayında

gerçekleştirilecek genel seçimler öncesinde kabul edilebilir olarak görülen limitlerin de dışına çıktığını

düşünüyoruz. Daha da önemlisi hedefteki kişinin giderek dozu artan eleştirilere sonuna kadar direnmekte

zorlanacak olması para politikasının geleceğini daha da karanlığa itiyor. Bu nedenle mevcut şartlar altında

para politikası duruşunu ve patikasını öngörmek giderek daha zor bir hale gelirken, temel olarak

desteklenebilir olsun ya da olmasın TCMB’nin gevşeme yönlü adımlarına devam edeceği ise açık.

Ekonomik görünüm: Önceki kadar parlak değil… Küresel ve yerel ekonomilerin güncel görünümüne

baktığımız zaman, ekonomik göstergeye dair favori öncü gösterge olan küresel PMI endeksi (Satın Alma

Yöneticileri Endeksi) Ocak ayında, Ağustos 2013’ten bu yana en düşük seviyesinden 51,7 seviyesine yükseldi.

Ağırlığı yüksek ABD ve Çin öncü verilerine Şubat ayında baktığımızda iyileşmenin devamı önümüzdeki

dönemde de görülebilir. Ancak mevcut seviye de oldukça makul bir genişlemeye işaret ediyor. Türkiye

nezdinde ise, GSYH’nin ana belirleyicisi sanayi üretimi 3Ç14’teki %3,6’dan 4Ç14’te %2,5 seviyesine

gerileyerek 4Ç14 için beklenenden daha düşük bir GSYH büyümesine işaret etti. Bu kapsamda revizyona

giderek GSYH büyümesinin 4Ç14’te %2,5, 2014 genelinde ise %2,7 seviyesinde gerçekleşmesini bekliyoruz.

Öte yandan, dış dengelere baktığımızda 12 aylık birikimli cari açık 2013 yılındaki 64,7 milyar dolar (GSYH’nin

%7,9’u) seviyesinden 2014 geneli itibariyle 45,8 milyar dolara (GSYH’nin %5,7’si) daraldı. Enflasyon

tarafında ise; her ne kadar yıllık TÜFE Ocak ayında 0,93 yüzde puan (yp) ile %7,24 seviyesine geri çekilse

de, enflasyondaki yönelim son Enflasyon Raporu’nda belirtilen yılsonu hedefinin (%5,5) ve enflasyon

hedeflemesinin (%5) belirsizlik bandının (+/- 2yp) üzerinde kalabileceğine işaret ediyor. Dahası çekirdek

enflasyon (I endeksi) yıllık bazda 0,1yp ile 8,63 seviyesine çekilirken, hizmet fiyatlarındaki artış daha da

hızlandı. Bununla birlikte, yeni yılda iki ayı geride bırakırken 2015 için kurguladığımız baz senaryomuzda ana

varsayımlarda (petrol fiyatı, EUR/USD, ABD tahvil faizleri vb) değişiklikler yapıyoruz.

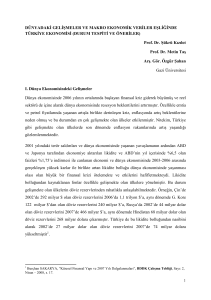

Makro-Ekonomik Görünüm

2012

2013

2014T

2015T

2016T

GSYH

GSYH (mlr TL)

1.416,80

1.565,20

1.750,00

1.950,00

2.145,00

GSYH (mlr USD)

785,70

821,90

800,00

780,00

820,00

GSYH Büyümesi (yıllık)

%2,10

%4,10

%2,70

%3,50

%4,00

Döviz Kurları

TRY/US$ (dönem sonu)

1,7776

2,1304

2,3269

2,5500

2,6900

TRY/US$ (yıllık, dönem sonu)

-%5,90

%19,80

%9,20

%9,60

%5,50

TRY/US$ (ortalama)

1,7918

1,9035

2,1876

2,5000

2,6100

TRY/US$ (yıllık, ortalama)

%7,10

%6,20

%14,90

%14,30

%4,40

TÜFE (dönem sonu)

%6,20

%7,40

%8,20

%6,80

%6,50

TÜFE (ortalama)

%8,90

%7,50

%8,90

%6,50

%6,20

TCMB Politika Faizi (dönem sonu)

%5,50

%4,50

%8,25

%7,00

%8,00

2 Yıl Vadeli Gösterge Faiz (dönem sonu)

%6,18

%10,10

%8,02

%8,25

%8,50

10 Yıl Vadeli Gösterge Faiz (dönem sonu)

%6,66

%10,41

%8,00

%8,75

%9,25

Cari İşlemler Dengesi (mlr USD)

-47,50

-65,00

-45,80

-38,50

-41,50

Cari Denge / GSYH (%)

-%6,00

-%7,90

-%5,70

-%4,90

-%5,00

Enflasyon & Faizler

Dış Denge

Kaynak: TUIK, TCMB, Hazine, Burgan Yatırım

Bu rapor Burgan Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır. Burada yer alan yatırım bilgi, yorum ve

tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından

kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise

genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle,

sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar

doğurmayabilir. Raporda yer alan içerik, müşterilerin verilen stratejilerden kârlı çıkacağının ya da zararlarının limitli

olacağının, Burgan Yatırım Menkul Değerler A.Ş. tarafından verilmiş sözü veya garantisi olarak kabul edilemez.

Burada yapılan analizlere dayanarak ve özellikle kaldıraç sistemi kullanan piyasalara yapılan yatırımlar zararla da

sonuçlanabilir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı kurumumuz ve

kurumumuz çalışanları hiçbir sorumluluk üstlenmemektedir. Bu raporda yer alan bilgiler, güvenilir olduğuna

inanılan kaynaklardan derlenmiş olup doğrulukları ayrıca araştırılmamıştır. Bu nedenle, bu bilgilerin tam veya

doğru olmamasından, kullanılan kaynaklardaki hata ve eksik bilgilerden dolayı doğabilecek zararlar konusunda

kurumumuz ve kurumumuz çalışanları herhangi bir sorumluluk kabul etmez. Raporda yer alan bilgiler Burgan

Yatırım Menkul Değerler A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz veya üçüncü kişilere gösterilemez.

Detaylı uyarı için tıklayınız.