GENEL-PUBLIC

Makro Ekonomik Gündem ve Beklentiler

02.01.2017

Küresel Piyasalar

2017 yoğun bir gündemle başlıyor…

FED Faiz Projeksiyonu

Küresel piyasalar, geçmiş yıldan devralınan çok sayıda önemli konu

başlığıyla 2017’ye giriyor. Avrupa’da bankacılık sisteminin

desteklenmesi, ABD’de Trump ile birlikte maliye politikalarında

genişleme beklentileri, FED’in parasal sıkılaşma konusunda adımlarını

hızlandırması, OPEC cephesinde üretim kısıntılarının uygulanma

disiplini ve Asya’da Çin ve Japonya’nın büyüme ve teşvik politikaları

piyasaların gündeminde olacak.

Yıl genelinde takip edilecek bu konuların dışında, yılın ilk günlerinde

küresel piyasalar daha kısa vadeli başlıklar olarak, ABD ile Rusya

arasında artan gerginlik ile İtalya’da Monte Pachi’nin sermaye eksiğinin

boyutu ve nasıl destekleneceğine odaklanıyor. Bu konunun detaylarına

geçtiğimiz haftalarda değinmiştik; yeni haftada İtalya hükümetinin

aksiyon planı ve piyasaların buna tepkisi takip edilecek.

3,6%

ABD Ortalama Saatlik Kazançlar (Yıllık değ.)

3,3%

3,0%

ABD-Rusya cephesinde ise ipler son dönemde belirgin şekilde

geriliyor. ABD, Kasım ayında gerçekleşen başkanlık seçimlerine Rusya

tarafından desteklenen hacker gruplarının siber saldırılarda

bulunduğunu ve seçimlere müdahale edildiğini iddia ediyor. Rusya’ya

karşı ekonomik ve bürokratik yaptırımlara giden ABD’ye karşı

Rusya’nın da benzer kararlarla cevap verdiğini, gerginliğin bu şekilde

tırmanmasının da küresel piyasaları huzursuz ettiğini görüyoruz.

2,7%

2,4%

2,1%

1,8%

Ocak ayına girilmesi ile beraber OPEC’in 30 Kasım’da aldığı arz

kısıntısı kararlarının uygulamaya geçirilmesi, OPEC dışı ülkelerin de

aynı konudaki taahhütlerine uyması bekleniyor. Petrol fiyatlarının

seyrinde etkili olacağından bu konudaki haber ve veri akışı takip

edilecektir. Bazı ülkelerin, daha alınan kararların mürekkebi kurumadan

esneklik talep ettiklerini veya tam olarak hedeflenen derecede kararlara

uymayabilecekleri yönünde açıklamaları olduğunu görüyoruz. OPEC

ve OPEC dışı ülkeler, 21-22 Ocak tarihlerinde uygulamada varılan

noktayı değerlendirmek üzere Viyana’da bir araya gelecekler.

11.16

05.16

11.15

05.15

11.14

05.14

11.13

05.13

11.12

05.12

11.11

05.11

11.10

05.10

11.09

11%

350

10%

150

9%

-50

8%

-250

7%

-450

6%

ABD Tarımdışı İstihdam (Aylık değ.)

-650

5%

ABD İşsizlik Oranı (Sağ eks.)

05.16

11.16

03.16

07.16

11.15

05.15

11.14

05.14

11.13

05.13

11.12

05.12

11.11

05.11

11.10

05.10

4%

11.09

-850

Hundreds

Haftanın veri takviminde, ABD istihdam verileri öne çıkıyor. İstihdamda

artışın istikrarlı şekilde devam etmesi, FED’den beklenen faiz

artırımlarının devam edeceği algısı ile ABD tahvil faizleri ve dolar

üzerinde etkili olacaktır. Geçtiğimiz hafta olduğu gibi, bu hafta da

beklenti bazlı verilerin güçlü görünümü sonrasında gerçekleşme bazlı

verilerin bu güçlü görünümü teyit edip etmediği izlenecek. Güçlü

görünümün sürmesi dolar lehine fiyatlamanın devamını getirebilir.

550

30%

ABD Dayanıklı Mal Siparişleri (Aylık değ.)

25%

20%

15%

10%

5%

0%

-5%

-10%

-15%

GENEL-PUBLIC

-20%

11.16

11.15

07.15

03.15

11.14

07.14

03.14

11.13

07.13

03.13

11.12

07.12

03.12

11.11

07.11

03.11

-25%

11.10

Avrupa’da ise üretim ve hizmet sektörlerinin genel durumunu analiz

etmek açısından önemli göstergeler olan PMI verileri takip edilecek.

Hundreds

Burada kilit nokta, ABD’de iddiaları dile getiren Demokrat Partili

Obama yönetiminin aldığı yaptırım kararlarının 20 Ocak’ta ABD

başkanlığını devralacak Cumhuriyetçi Parti adayı Donald Trump

yönetimi tarafından ne şekilde devam ettirileceği olacak. Piyasaların şu

an için genel yaklaşımı, Trump’ın Rusya ile daha yapıcı ve işbirliği

içerisinde hareket edeceği yönünde. Bu nedenle, Obama yönetiminin

aldığı son kararların piyasalara etkisi şimdilik sınırlı kalıyor.

05.09

11.08

1,5%

GENEL-PUBLIC

Makro Ekonomik Gündem ve Beklentiler

İç Piyasalar

İhracatta altının katkısı sürüyor

11%

10%

9%

8%

7%

6%

BIST Bankalararası Gecelik Repo Faizi

5%

TCMB Ort. Fonlama Maliyeti

4%

Faiz Koridoru

12.16

10.16

08.16

06.16

04.16

02.16

12.15

10.15

08.15

06.15

04.15

02.15

12.14

3%

Yıllık değ.

11%

Çekirdek Enf. ('I')

TÜFE

10%

9%

8%

7%

6%

3.5%

TÜFE (Aylık değ.)

11.0%

TÜFE (Yıllık değ., sağ eks.)

10.0%

2.5%

9.0%

1.5%

GENEL-PUBLIC

8.0%

7.0%

0.5%

6.0%

5.0%

-0.5%

4.0%

12.17

06.17

12.16

06.16

12.15

06.15

12.14

06.14

12.13

06.13

12.12

06.12

3.0%

12.11

-1.5%

110

100

90

80

70

60

50

40

30

Dış Ticaret Açığı (Milyar $, 12 aylık)

20

Altın Hariç

12.16

06.16

12.15

06.15

12.14

06.14

12.13

06.13

12.12

06.12

12.11

06.11

Altın ve Enerji Hariç

10

12.10

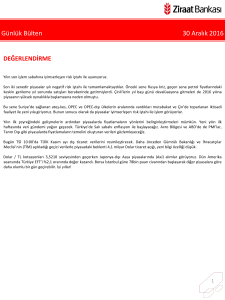

Bu hafta yurt içi gündemde, Salı günü Aralık enflasyon verisi ve

Çarşamba günü TCMB tarafından açıklanacak reel efektif döviz

kuru verilerini takip edeceğiz. İşlenmemiş gıda fiyatlarındaki

yükselişin yanı sıra; kur etkisi, yükselen enerji fiyatları ve alkoltütün ürünlerine yapılan zamların da etkisiyle, Aralık ayında

ciddi bir yükseliş gerçekleştireceğini düşünüyoruz. Kur oynaklığı

boyutuyla ilgili olarak, Aralık ayı enflasyonuna ilişkin ilk

tahminlerimizde, elektronik araçlar ve otomotiv gibi sektörlerde

yansıma etkilerini gözlemliyoruz. Bu doğrultuda, TÜFE’nin Aralık

ayında %1,20’lik artış kaydedeğini, yılı da %8,1 seviyesinde

kapatacağını tahmin ediyoruz. 2017 enflasyon beklentimiz

%8,0; 2018 tahminimiz ise %7,5 seviyesinde. Sonuç olarak son

dönemde enflasyonda gözlenen iyileşme eğilimine karşın,

görünümle ilgili yukarı yönlü risklere ilave olarak küresel

belirsizliklerin de etkisiyle, para politikasında sıkı duruşun

korunacağını düşünüyoruz.

11.16

08.16

05.16

02.16

11.15

08.15

05.15

02.15

11.14

08.14

05.14

02.14

11.13

08.13

05.13

5%

02.13

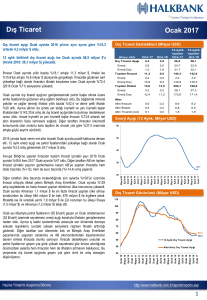

Dış ticaret verisinin detaylarını incelediğimizde; Altın

ihracatının katkısı devam ediyor: Ekim ayında kaydedilen 739

milyon doların ardından Kasım ayında da 627 milyon dolarlık

katkı söz konusu. Euro bölgesinde yapılan ihracatta ise

düşüşün sürdüğünü görüyoruz: 12 aylık bazda rakamlarda

yıllık artışın Kasım ayı itibariyle %7,6’ya gerilediğini görüyoruz

(Ekim’de %8,3 idi). Öte yandan, Yakın ve Orta Doğu bölgesine

yapılan ihracatta geçtiğimiz yılın aynı dönemine göre %25’lik

artış dikkat çekiyor. Enerji maliyeti ılımlı kalmaya devam

ederek, Ocak-Kasım döneminde 24,3 milyar dolara geriliyor

(geçtiğimiz yılın aynı döneminde 34,8 milyar dolar idi): Enerji

maliyetinde

yaşanan

ılımlı

seyrin

dış

ticaret

dengesini desteklemeye devam ettiğini, 2016 yılında da 27

milyar dolara gerilemesini sürdüreceği görüşümüzü ise

koruyoruz.

12%

11.12

TÜİK ve Ticaret Bakanlığı işbirliğiyle oluşturulan dış ticaret

verilerine göre, aylık dış ticaret açığı Kasım ayında 4,1 milyar

dolar olarak gerçekleşirken, bir önceki yılın aynı döneminde

kaydedilen 4,3 milyar dolara göre ılımlı seviyede gerçekleşti.

İhracattaki yükselişin altın ticaretinin de katkısıyla, ithalattaki

yükselişten daha belirgin olmasıyla dış ticaret açığında bir

miktar daralma yaşandığını görüyoruz. Böylece, 12 aylık dış

ticaret açığı Kasım ayında 56,6 milyar dolara yükseldi (Ekim

sonunda 56,8 milyar dolar idi). Dış ticaret açığının yıl sonunda

57 milyar dolar seviyesinde olacağı tahminimizi ise koruyoruz.

GENEL-PUBLIC

Tahvil-Bono Piyasaları (DİBS-Özel Sektör)

Yurt dışı piyasaların noel tatili nedeniyle kapalı olması ve

yaklaşan yeni yıl nedeniyle yabancı yatırımcıların

piyasalarda işlem yapmamaları yurt içi piyasalarda

geçtiğimiz hafta hacimsiz ve sakin seyir izlenmesine neden

oldu. USD/TL paritesi güçlenen dolar endeksi nedeniyle 3,55

seviyesini test etse de, söz konusu seviyeler satım fırsatı

olarak değerlendirildi ve parite tekrar 3,52 seviyesinin altına

geriledi. Tahvil piyasasında ise faizler tüm vadelerde sınırlı

olarak yükselirken, 2 yıl vadeli gösterge tahvil geçtiğimiz

hafta kapanışına göre 5 baz puan düşüşle %10,63, 10 yıl

vadeli gösterge tahvil ise geçtiğimiz hafta kapanışa göre 29

baz puan düşüşle %11,42 bileşik seviyesinden haftayı

tamamladı.

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

30.12.2016

20.03.2014 (Yerel Seçim Öncesi)

12,0%

DIBS Verim Eğrisi

11,0%

10,0%

9,0%

8,0%

7,0%

6,0%

5,0%

4,0%

3M

6M

1Y

2Y

3Y

4Y

5Y

23.12.2016

11,5%

6Y

7Y

8Y

9Y

10Y

30.12.2016

DIBS Verim Eğrisi

11,2%

TL likidite tarafında, TCMB haftalık repo ihaleleri ile piyasayı

ortalama 37 milyar TL fonlarken, fonlama maliyeti %8,258,29 aralığında gerçekleşti. Piyasa nakit akışında, SGK

maaşları kaynaklı 4 milyar TL giriş olurken, 15 milyar TL

civarında vergi çıkışı izlendi. TCMB’nin bankaları günlük

bazda fonladığı toplam rakam ise önceki haftaya göre

gerileyerek ortalama 84 milyar TL oldu.

10,9%

10,6%

10,3%

10,0%

9,7%

9,4%

9,1%

8,8%

8,5%

1Y

Hazine Müsteşarlığı’nın iç borçlanma stratejisine göre, Ocak

ayında 11,5 milyar TL’lik iç borç servisine karşılık toplam

11,4

milyar

TL’lik

iç

borçlanma

yapılması

programlanmaktadır. Hazine Müsteşarlığı bu çerçevede bu

hafta farklı vadelerde dört ayrı ihale düzenleyecektir. Bu

hafta ayrıca yurt içinde enflasyon; ABD'de ise ISM imalat

endeksi, dayanıklı mal siparişleri ve tarım dışı istihdam

verileri açıklanacak. Yeni yılın ilk haftasında tahvil

piyasasında mevcut seviyelerin korunması beklenebilir.

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

10Y

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

30.12.2016

20.03.2014 (Yerel Seçim Öncesi)

8,0%

Euro Tahvil Verim Eğrisi

7,0%

6,0%

5,0%

4,0%

3,0%

2,0%

1,0%

0,0%

-1,0%

1Y

2Y

3Y

4Y

5Y

6Y

7Y

2016 Yılı ÖST İhraçları Ek Getiri Tablosu

60,000

600

530

525

50,000

48,761

500

450

40,000

400

339

370

300

325

30,000

21,245

300

250

240

230

200

225

20,000

200

200

200

140

10,000

100

3,492

100

50

30

116

40

3,099

60

1,600

Banka Bonosu Değişken Kuponlu İskontolu Tahvil Değişken Kuponlu

GENEL-PUBLIC

Bankacılık

Bankacılık

1,016

138

0

Bankacılık

2,371

Bankacılık

DışıFinans

İskontolu Tahvil

Kira Sertifikası

Sabit Kuponlu

Bankacılık

DışıFinans

Bankacılık

DışıFinans

Bankacılık

DışıFinans

Bankacılık

DışıFinans

Toplam İhraç Tutarı

Min Ek Getiri

442

253

0

Finansman

Bonosu

Max Ek Getiri

Değişken Kuponlu Sabit Kuponlu

Diğer Sektör

Diğer Sektör

Finansman

Bonosu

Diğer Sektör

8Y

9Y

10Y

15Y

20Y

25Y

30Y

GENEL-PUBLIC

Para Piyasaları (TL ve Yabancı Para Faiz Oranları)

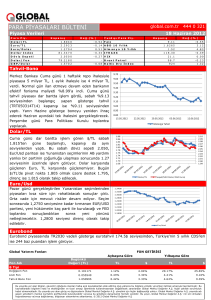

Geçtiğimiz hafta $ Libor faizleri verim eğrisinin bir ay ve üç ay

öncesine göre yatay seyrin yaşandığını görüyoruz.

10,8%

10,4%

10,0%

9,6%

9,2%

8,8%

Güncel

8,4%

1 Hafta Önce

9M

6M

3M

2M

1Y

1 Ay Önce

8,0%

1M

Bu hafta açıklanacak Aralık TÜFE enflasyon verisinin tahvil

faizlerinin yönü üzerinde belirleyici olacağını düşünüyoruz.

Enflasyon görünümüne yönelik mevcut yukarı yönlü riskleri de

göz önünde bulundurduğumuzda, 10 yıllık tahvil faizi için

öngördüğümüz %11,0-11,50 bandını koruyoruz.

TL Libor Faizleri Verim Eğrisi

11,2%

1W

Tahvil faizlerinde ise 2Y vadeli gösterge tahvil faizi haftayı

%10,58 seviyesinde tamamlarken (önceki hafta kapanış %10,84),

10Y vadeli tahvil faizi %11,13’e yükseldi (önceki hafta kapanış

%11,39).

TL Lib.

O/N

Geçen hafta TL libor faizlerine ilişkin verim eğrisinde bir hafta ve

bir ay öncesine göre yükselişin yaşandığını görüyoruz.

$ Libor Faizleri Verim Eğrisi

$ Lib.

1,6%

1,4%

Geçtiğimiz hafta euro libor faizlerinin bir ay ve üç ay öncesine

göre yatay seyir izlediğini görüyoruz.

1,2%

1,0%

0,8%

Güncel

0,6%

1 Ay Önce

0,4%

3 Ay Önce

€ Lib.

0,10%

1Y

6M

3M

2M

1M

1W

0,2%

O/N

ABD’de gerçekleşme bazlı ekonomik verilerin zayıf gelmesiyle

küresel ekonomik görünüme ilişkin artan endişelerin riskli

varlıklardan güvenli limanlara yönelik ilgiyi artırmaya devam

edebileceğini düşünüyoruz. Bu nedenle de, gelişmiş ülke

tahvillerine yönelik talebin artmasıyla faizlerde aşağı yönlü

eğilimin devam edeceğini tahmin ediyoruz. Bu doğrultuda, ABD

10 yıllık tahvil faizinin %2,40-2,50 bandına doğru

gerileyebileceğini düşünürken, aşağı yönlü eğilimin devam edip

etmeyeceği konusunda bu hafta açıklanacak imalat-hizmet

sektörü PMI verileri, FOMC tutanakları ve istihdam verilerinin

belirleyici olacağını düşünüyoruz

€ Libor Faizleri Verim Eğrisi

0,00%

-0,10%

-0,20%

-0,30%

Güncel

1 Ay Önce

-0,40%

3 Ay Önce

GENEL-PUBLIC

6M

3M

2M

1M

1W

O/N

-0,50%

1Y

Euro tarafında ise, ABD tahvilleriyle benzer eğilim yaşanmasını

beklerken, bölge bankacılık sistemine ilişkin risklerin ECB’yi

destekleyici politika duruşunda kalmaya zorlamasının tahvil

faizlerindeki düşüş eğiliminde etkili unsurlardan biri olmayı

sürdürmesini bekliyoruz.

GENEL-PUBLIC

Hisse Senedi Piyasaları

İstanbul, Ortaköy’de yeni yıl kutlamaları sırasında gerçekleşen terör saldırısının BIST’in haftaya negatif başlamasına

neden olacağını düşünüyoruz. Gündemin yoğunluğu ve ABD’de açıklanacak istihdam verileri gibi önemli makro

göstergeler de hafta genelinde BIST’in seyrinde etkili olacaktır. Ancak, gerçek anlamda piyasa hareketliliğinin ve

işlem hacimlerinin yurt dışında yıl sonu tatillerinin tamamen sona ermesi ile Ocak ayının ikinci haftasından itibaren

artacağını düşünüyoruz.

Getiriler bazında baktığımızda, endeksin geçen hafta getirisinin %1,52; 2016 yılı toplam getirisinin ise TL bazında

%8,94 olduğunu görüyoruz. Ancak, USD/TL’de 2016’da %20’nin üzerinde yükseliş yaşanması nedeniyle, BIST 100

endeksinin geçen yıl USD bazında %9,7 değer kaybettiğini belirtelim.

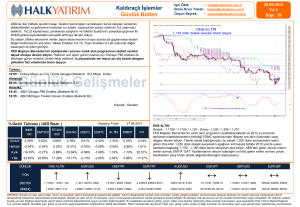

BIST’in teknik görününümüne bakarsak, önceki hafta 2016 yılının zirvelerinden gelen ana direncini (78.200) test edip

kıramayan BIST 100 endeksi, geçtiğimiz haftanın son gününü direnci bir kez daha test ederek kapattı. Endeks

78.200’ün altında kaldı; ancak alçalan kanal direncinin üzerinde kapanmayı başardı. Düşük işlem hacimleriyle

gerçekleşen kapanış nedeniyle bu harekete şüpheyle yaklaşıyor; teknik açıdan direncin kırıldığı ve yükselişin devam

edebileceğinin teyidi için 78.200 üzerinde hacimli bir kapanış görmek istiyoruz.

BIST 100 endeksinde alımların sürmesi ve dirençlerin kırıldığının teyidi halinde, bir sonraki hedefler 79.000 ve 80.400

seviyesi olacaktır. Tekrar satış gelmesi durumunda ise, 77.800 ve ardından 76.500 seviyerleri destek olarak

izlenebilir.

Günlük BIST 100 Grafiği

GENEL-PUBLIC

GENEL-PUBLIC

Döviz ve Türev Piyasaları

Dolar/TL: Aralık ayı genelinde ağırlıklı olarak 3,45-3,55 bandında işlem gören USD/TL yıl sonuna doğru giderek

daralan bir işlem aralığında (grafikte mavi bölge) yatay bir seyirle yılı 3,5227 seviyesinde kapattı. 2016 yılına 2,92

seviyesinde başlayan kurun yıllık yükselişi %20,6 olurken; Lira 2016’da dolara karşı %17’lik değer kaybı ile GOÜ

para birimleri arasında en fazla değer kaybeden para birimi oldu (İkinci %-16,5 ile Meksika Pezosu; üçüncü %-6,1 ile

Polonya Zlotisi. Değer kazananlar ise %21,8 ile Brezilya Reali; %17,8 ile Rus Rublesi ve %13,1 ile G. Afrika Randı).

Ocak ayıyla beraber kur volatilitesinde artış bekliyoruz. Hafta genelinde 3,50 destek; 3,54-3,55 bandı direnç olarak

izlenebilir.

28%

İşlem hacimlerinin küresel piyasaların tatil olması nedeniyle

zayıf kaldığı geçtiğimiz hafta genelinde VIX % 30 yükselirken,

GOÜ volatilite endeksi %1 artış gösterdi. Yılı kaparken tüm yıl

performansları incelersek; JPM GOU volatilite endeksi %-1, VIX

%-23, MSCI GOÜ %9, MSCI Türkiye %8, Dolar End.:%4 1 Aylık

volatilite %25. Haftalık bazda 1M ATM USD/TRY volatilitesi ise

%1 yükseldi.

26%

24%

1W

2W

6M

1Y

1M

USD/TRY

Volatility Smile

22%

20%

18%

16%

1W

1M

3M

6M

1Y

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

10Δ Put

25Δ Put

35Δ Put

50Δ (ATM)

3.4647

8.22%

190

3.3712

12.90%

628

3.2988

13.16%

1,124

3.2624

12.97%

1,586

3.2377

12.64%

2,219

3.4825

10.19%

744

3.4434

13.68%

2,109

3.4242

14.03%

3,807

3.4366

13.89%

5,411

3.5013

13.74%

7,736

3.4959

10.65%

1,229

3.4816

14.08%

3,437

3.4916

14.55%

6,267

3.5315

14.49%

8,985

3.6377

14.43%

12,981

3.5158

11.15%

2,141

3.5161

14.72%

2,818

3.5162

15.34%

2,935

3.5162

15.35%

2,938

3.5162

15.35%

2,938

35Δ Call

3.5377

11.61%

1,318

3.5993

15.68%

3,651

3.7095

16.57%

6,554

3.8506

16.82%

9,236

4.1171

17.08%

12,923

Tablo USD/TRY için olup, primler 100.000$ üzerinden hesaplanmıştır.

GENEL-PUBLIC

25Δ Call

10Δ Call

3.5554

11.97%

861

3.6539

16.62%

2,453

3.8168

17.77%

4,454

4.0178

18.25%

6,349

4.3870

18.72%

8,969

3.5673

8.22%

188

3.7868

18.34%

861

4.0938

20.11%

1,604

4.4716

21.10%

2,335

5.1248

22.02%

3,354

14%

12%

10P

15P

25P

35P

ATM

35C

25C

15C

10C

Haftalık bazda volatilitede yaşanan haif yükselişin

yansımalarını USD/TRY opsiyon primlerinde de

görüyoruz. Bu hafta ABD’de ISM imalat ve tarım

dışı istihdam verieri öne çıkarken, yurt içinde

enflasyon verisi yakından takip edilecek. Döviz

teminatlı opsiyonlarda alım opsiyonu satışını riskli

buluyoruz.

GENEL-PUBLIC

Döviz ve Türev Piyasaları

Haftalık EUR/USD Grafiği

EUR/USD: 2016’ya 1,0860’dan başlayan Mayıs ayında 1,16’ya kadar yükselen parite yılı %3 gerileme ile 1,0530

seviyesinden kapattı. Yıl içi zirvelerden yaşanan geri çekilme ise %9,2 oldu.

ABD tahvil faizlerinin Avrupa tahvillerine göreceli seviyesi yeni yılın ilk haftasında da paritenin seyrinde etkili

olacaktır. Bu açıdan, ABD verilerinin seyri, özellikle de bu hafta açıklanacak ABD istihdam verilerinin görünümü

parite açısından kritik. Güçlü veriler paritede 1,05 altına geri çekilme getirebilir.

USD/TRY Forward

Haftalık bazda MSCI Gelişmekte Olan Ülkeler Döviz Endeksi

yatay kalırken; G. Afrika Rand’ı %2’lik yükselişle en çok

değer kazanan, Arjantin Peso’su ise %2’lik düşüşle en çok

değer kaybeden GOÜ kurları oldu. USD/TRY forward

eğrisinde yatay hareket yaşandı. Döviz kur riskini forward

işlemlerle yöneten yatırımcılar ucuz kalmış yakın vadeleri

tercih etmeye devam edebilir.

USD/ZAR 1 Aylık Zımni Volatilite

USD/BRL 1 Aylık Zımni Volatilite

USD/INR 1 Aylık Zımni Volatilite

USD/TRY 1 Aylık Zımni Volatilite

28

24

20

16

12

8

01.14

02.14

03.14

04.14

05.14

06.14

07.14

08.14

09.14

10.14

11.14

12.14

01.15

02.15

03.15

04.15

05.15

06.15

07.15

08.15

09.15

10.15

11.15

12.15

01.16

02.16

03.16

04.16

05.16

06.16

07.16

08.16

09.16

10.16

11.16

12.16

01.17

4

USD/TRY Volatilite

Gerçekleşen volatilite ile zımni volatilite arasındaki fark,

haftalık bazda tarihsel volatilitedeki düşüşün etkisiyle

kapandı. Bu hafta mevcut farkın zımni volatilite lehine

açılması belenebilir. Opsiyon piyasasını incelediğimizde; açık

pozisyonların 31.01.2017 vadeli 3,50 ve 3,45 alım

opsiyonlarında yoğunlaştığını izliyoruz.

27%

1 Aylık T.V. - 1 Aylık Z.V

22%

1 Aylık Tarihsel Volatilite

17%

1 Aylık Zımni Volatilite(aylık a.o.)

12%

7%

+2 stdv

2%

-3%

-2 stdv

01.15

02.15

03.15

04.15

05.15

06.15

07.15

08.15

09.15

10.15

11.15

12.15

01.16

02.16

03.16

04.16

05.16

06.16

07.16

08.16

09.16

10.16

11.16

12.16

01.17

-8%

GENEL-PUBLIC

GENEL-PUBLIC

Emtia Piyasaları

Ons Altın: 2016’ya 1.060 $/ons seviyesinden başlayan altın %8,5 yükselişle yılı 1.150 $/ons seviyesinde tamamladı.

ABD-Rusya gerginliği ve İtalya’da yaşanan bankacılık sıkıntıları kısa vadede güvenli liman ve riskten kaçınma aracı

olarak altın fiyatlarının destek bulmasını sağlayabilir. Ancak, dolarda değerlenmenin hızlanması halinde, altın

fiyatlarının tekrar zayıfladığını görebiliriz. Haftalık bazda 1.120 $/ons destek, 1.165 ve 1.200 $/ons direnç olarak

izlenebilir.

Gram Altın: Ons altın fiyatlarının ve dolar/TL kurunun güçlü bir seyir izlemesi 2016’da en fazla TL bazında altın

pozisyonu taşıyan yatırımcıları sevindirdi. 2016’ya 99,5 TL’den başlayan gram altın fiyatları yılı 130,5 TL’de kapatarak

yıllık bazda %31,5 getiri sağlamış oldu. Ons altın fyatlarının yukarıda bahsettiğimiz direnç seviyelerine yönelmesi

halinde, TL bazında gram altın fiyatlarının 135 TL/gram seviyesini test etmesi mümkün. Ons altın fiyatlarında 1.120

dolara geri çekilme halinde ise, TL bazında gram altın fiyatlarının 127 TL’ye gevşeyebileceğini belirtelim.

Günlük Ons Altın Grafiği

TL/Gr

135

Dolar/Ons

1400

1350

125

1300

115

1200

1150

95

KIYMETLİ

METAL

1100

85

1050

GENEL-PUBLIC

11.16

12.16

1000

09.16

10.16

08.16

06.16

07.16

04.16

05.16

Altın Ons (Sağ eks.)

02.16

03.16

01.16

09.15

10.15

08.15

06.15

07.15

04.15

05.15

75

11.15

12.15

Altın Gr.

Yılbaşı itibariyle

değ. (%)

1,33%

0,00%

-0,22%

-0,10%

-2,80%

-3,82%

16,72%

6,26%

57,78%

44,25%

12,30%

15,09%

Altın ($/ons)

Altın (₺/gram)

Altın (₺/gram, Ağustos vadeli)

Gümüş ($/ons)

Platin ($/ons)

Paladyum ($/ons)

1,75%

0,42%

0,28%

1,81%

0,94%

4,26%

8,67%

30,36%

27,84%

15,51%

3,50%

24,46%

Brent ($/varil)

WTI ($/varil)

3,01%

1,32%

55,84%

46,78%

Şeker ($/bu.)

Buğday ($/bu.)

Mısır ($/bu.)

6,76%

3,68%

1,81%

25,11%

-13,15%

-1,95%

Bakır ($/lb.)

Alüminyum ($/ton)

Çinko ($/ton)

ENDÜSTRİYEL

Kalay ($/ton)

METAL

Kurşun ($/ton)

Nikel ($/ton)

1250

105

Haf.Değ (%)

TARIMSAL

EMTİA

GENEL-PUBLIC

Makro Veri Gündemi / HLY Makro Tahminler

Haftalık Yurt Dışı Veri Gündemi

02.Oca

02.Oca

03.Oca

03.Oca

03.Oca

03.Oca

03.Oca

03.Oca

04.Oca

04.Oca

04.Oca

04.Oca

04.Oca

05.Oca

05.Oca

05.Oca

05.Oca

05.Oca

06.Oca

06.Oca

06.Oca

06.Oca

06.Oca

06.Oca

Almanya

Euro

Çin

Almanya

İngiltere

ABD

ABD

ABD

Euro

Euro

İngiltere

Euro

ABD

Çin

İngiltere

ABD

ABD

ABD

Almanya

Euro

ABD

ABD

ABD

ABD

Dönemi

Aralık

Aralık

Aralık

Aralık

Aralık

Aralık

Aralık

Kasım

Aralık

Aralık

Aralık

Aralık

Aralık

Aralık

Aralık

Aralık

Aralık

Ocak

Kasım

Kasım

Aralık

Aralık

Aralık

Aralık

İmalat PMI

İmalat PMI

Caixin İmalat PMI

İşsizlik Oranı

İmalat PMI

Üretim PMI

ISM İmalat PMI

İnşaat Harcamaları(Aylık)

Bileşik PMI

Hizmet PMI

İnşaat PMI

TÜFE(Yıllık)

ADP İstihdam Değişikliği(Bin kişi)

Caixin Hizmet PMI

Hizmet PMI

Hizmet PMI

ISM Hizmet PMI

Ham Petrol Stokları(Milyon varil)

Fabrika Siparişleri(Aylık)

Perakende Satışlar(Aylık)

Ortalama Saatlik Kazançlar(Aylık)

Tarım Dışı İstihdam(Bin kişi)

Katılım Oranı

İşsizlik Oranı

Beklenti

50,7

6,0%

53,0

53,5

53,0

1,0%

54,8

56,7

-2,5%

-0,4%

0,3%

175

4,7%

Önceki

55,5

54,9

50,9

6,0%

53,4

54,2

53,2

0,5%

53,9

53,1

52,8

0,6%

216

53,1

55,2

53,4

57,2

0,614

4,9%

1,1%

-0,1%

178

65,6%

4,6%

Haftalık Yurt İçi Veri Gündemi

Dönemi

Aralık

Aralık

03.Oca TÜFE(Aylık)

03.Oca TÜFE(Yıllık)

Beklenti

1,2%*

8,1%*

Önceki

0,5%

7,0%

*HLY Tahmin

Makro Ekonomik Göstergelere İlişkin Tahminler

Orta Vadeli Program

2015

2016T

2017P

2018P

TÜFE Enflasyon (dönem sonu)

8.8%

7.5%

6.5%

5.0%

Çekirdek Enflasyon (dönem sonu)

9.5%

GSYH (Milyar TL)

2,338

2,572

2,878

3,215

HLY Araştırma

2016 2017T

2018T

8.1%

8.0%

7.5%

7.8%

7.5%

7.6%

2,571

2,866

3,204

GSYH (Milyar $)

858

876

912

976

GSYH Büyüme

6.1%

3.2%

4.4%

5.0%

2.6%

3.4%

4.0%

GSYH Deflatör

7.5%

851

807

871

7.8%

6.6%

7.2%

6.4%

7.2%

7.8%

Cari Açık (Milyar $)

32.3

31.3

32.0

31.7

33.5

35.0

38.5

İhracat (Milyar $)

143.8

143.1

153.3

170.0

141.0

150.0

160.0

İthalat (Milyar $)

198.0

212.0

230.0

207.2

198.0

214.0

236.9

Cari Açık / GSYH

3.8%

3.6%

3.5%

3.2%

Politika Faizi (dönem sonu)

7.5%

8.0%

8.5%

9.0%

10.7%

11.5%

11.0%

10.0%

9.3%

10.2%

11.5%

10.3%

USD/TRY (dönem sonu)

2.92

3.55

3.65

3.70

USD/TRY (ortalama)

2.72

2.94

3.16

3.30

3.02

3.55

3.68

Bütçe açığı / GSYH

1.0%

1.3%

1.6%

1.4%

1.2%

1.5%

1.3%

Faiz dışı fazla / GSYH

1.3%

0.7%

0.4%

0.6%

0.8%

0.5%

0.6%

Gösterge 10Y Tahvil Faizi (dönem sonu)

Gösterge 10Y Tahvil Faizi (ort)

GENEL-PUBLIC

3.9%

4.3%

4.4%

GENEL-PUBLIC

EK - Piyasa Terminolojisi

Alım Opsiyonu (“Call Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan alma hakkı veren opsiyonlardır.

Alivre Sözleşmesi (”Forward”): Alivre anlaşmaları, belirli bir dayanak varlığı, önceden belirlenmiş bir fiyat ve vadede alma ya da satma yükümlülüğü

veren anlaşmalardır. Vade geldiğinde taraflardan alıcı olan taraf (‘uzun’ pozisyon sahibi) kontratta belirtilen fiyattan dayanak varlığı almak zorundadır.

Başabaş Opsiyon (”At the Money”): Alım ve Satım opsiyonları için spot piyasa değeri kullanım fiyatına eşit olması durumudur.

Risk Reversal: Aynı deltaya sahip Call opsiyon volatilitesi ile Put opsiyon volatilitesi arasındaki farktır.

Çapraz Kur Swapı (”Cross Currency Swap’’): Döviz swapının faiz swapı ile birlikte kullanımı sonucu ortaya çıkan swaptır.

Delta: Dayanak varlık fiyatındaki değişimlerin opsiyon primi (opsiyonun fiyatı) üzerine etkisini ölçen göstergedir.

Devlet Tahvili (”Government Bond”) : Devlet tahvili devletin 1 yıldan uzun vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı

tarafından çıkarılan borçlanma senetleridir.

Döviz Swapı (”Currency Swap”): Sözleşmeyi yapan tarafların farklı para cinsinden faiz ödemesi yaptığı vade tarihinde belirlenen kur oranı

doğrultusunda anapara miktarı üzerinden de değişim yapılan işlemlere denir.

Faiz Swapı (”Interest Rate Swap”): Sözleşmeyi yapan tarafların, belirli bir ana para üzerinden yapılan sabit bir faiz ödeme planı ile değişken bir faiz

ödemesinin el değiştirilmesi ile gerçekleşir.

Hareketli Ortalama (”Moving Average”): Hareketli ortalama, bir yatırım aracının, belirli bir zaman dilimi için, kapanış fiyatlarının toplanıp, bu zaman

dilimindeki periyot sayısına bölünmesiyle hesaplanır.

Hazine Bonosu (”Treasury Bill”): Devletin 1 yıldan kısa vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı tarafından çıkarılan

borçlanma senetleridir.

Kârda Opsiyon (“In the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha düşük, satım opsiyonunda kullanım fiyatının

spot piyasa fiyatından daha yüksek olması durumudur.

Kullanım Fiyatı (“Strike Price”): Sözleşmede belirlenen dayanak varlığın, vadesinde geldiğinde kaçtan alınabileceği gösteren fiyata egzersiz fiyatı ya

da kullanım fiyatı (‘exercise price,’ ‘strike price’) adı verilir.

LIBOR (“London Interbank Offered Rate“): Londra bankalararası para piyasasında, likiditesi yüksek bankaların birbirlerine farklı döviz cinsleri

üzerinden borç verme işlemlerinde uyguladıkları faiz oranıdır.

MSCI Endeksi: Morgan Stanley Capital International’ın, küresel çapta toplamda 75’i bulan gelişmiş, gelişmekte olan ve sınır ülke piyasalarında işlem

gören hisse senetlerini içeren, farklı büyüklük ve ağırlıktaki endekslerinin tamamını ifade eder. En bilinenleri, gelişmiş ülke piyasalarını kapsayan MSCI

‘Dünya’ ve gelişmekte olan ülke piyasalarını kapsayan MSCI ‘Gelişmekte Olan Ülkeler’ endeksleridir.

Negatif/Pozitif Ayrışma (“Under/Out Performance“): İki veya daha fazla enstrümanın incelenen dönemler arasında birbirlerine relatif

performanslarını ifade eder. Pozitif ayrışma, görece güçlü; negatif ayrışma ise görece zayıf bir performans anlamındadır.

Opsiyon (“Option“): Opsiyon sözleşmeleri, herhangi bir varlığı belirli bir vadede veya vade öncesinde, belirli bir miktarda, belirli bir fiyattan alma ya

da satma hakkı veren sözleşmelerdir.

Put Opsiyon (“Put Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan satma hakkı veren opsiyonlardır.

Swap: İki şirketin ileride alacağı nakit akışlarının el değiştirilmesi biçiminde oluşturulan kontratlardır.

Tarihsel Volatilite (“Historical Volatility”): Belirli bir geçmiş zaman aralığındaki bir menkul kıymetin fiyatındaki değişimdir.

Vadeli İşlem Sözleşmesi (”Future”): Vadeli işlem sözleşmeleri, belirtilen miktar ve kalitede bir varlığı önceden belirlenmiş bir fiyattan, geleceğe dair

belirli bir tarihte teslim etme ya da teslim almaya dair olarak düzenlenen yasal sözleşmelerdir.

Verim Eğrisi (”Yield Curve”): Bir yatırım aracının çeşitli vadeleri ile bu vadelerdeki getirileri arasındaki ilişkinin grafiksel ifadesidir.

Volatilite (”Volatility”): Bir finansal varlığın belirli bir zaman aralığında gözlenen değer değişiminin standart sapması anlamındadır.

WTI: WTI, ABD’de Oklahoma’dan çıkan, Brent’ten daha kaliteli ve yumuşak olan bir petrol türüdür.

Zımni Volatilite (“Implied Volatility”): Bir menkul kıymetin gelecek volatilitesine ilişkin piyasa beklentilerinin bir ölçüsüdür. Opsiyon fiyatlarındaki

yansıma olarak, piyasanın yönüne dair beklenti sunan bir volatilitedir.

Zararda Opsiyon (“Out of the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha yüksek olduğu; satım opsiyonunda

kullanım fiyatının spot piyasa fiyatından daha düşük olmasıdır.

Döviz Teminatlı Opsiyon (“DCD“): Müşterinin vadeli mevduatını teminat olarak göstererek banka ile yaptığı bir opsiyon işlemidir. Müşteri vadeli

mevduatını opsiyon anlaşmasında belirlenen vade ve fiyattan başka bir döviz cinsine çevirme hakkını bankaya vermektedir. Bu hak karşılığında banka

müşteriye prim ödemektedir.

Volatility Smile: Vadesi aynı fakat kullanım fiyatı farklı olan opsiyonların, zımni volatilitelerini gösteren grafiktir.

GENEL-PUBLIC

KÜNYE

Araştırma

Banu KIVCI TOKALI

Araştırma Direktörü

[email protected]

+90 212 314 81 88

Serhan YENİGÜN

Yönetmen

[email protected]

+90 212 314 87 29

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Mehtap İLBİ

Yönetmen

[email protected]

+90 212 314 87 30

Abdullah DEMİRER

Uzman

[email protected]

+90 212 314 87 24

Furkan OKUMUŞ

Uzman

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman

[email protected]

+90 212 314 87 31

Cemil Can SÜRÜCÜ

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

ÇEKİNCE

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler

ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer

alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu ileti 05 Kasım 2014 tarih ve 29166 sayılı Resmi Gazetede yayınlanan ve 01 Mayıs 2015 tarihinde yürürlüğü giren “Elektronik

Ticaretin Düzenlenmesi Hakkında” çıkan kanunun 2.Maddesi c bendinde belirtilen Ticari Elektronik ileti kapsamında değildir.