GENEL-PUBLIC

Makro Ekonomik Gündem ve Beklentiler

05.06.2017

İngiltere 8 Haziran’daki erken seçime hazırlanıyor

Yoğun bir gündeme tanık olacağımız haftada, Perşembe günü

İngiltere’de yapılacak seçimler hem ülkenin hem de Avrupa’nın

geleceği açısından kritik bir viraj olacak. Başbakan Theresa May

Brexit sürecinde elini güçlendirmek adına erken seçim kararı alsa

da, son anketler muhalif İşçi Partisi ile farkın 5 puana kadar indiğini

ve böylece May’in meclisteki çoğunluğu kaybedebileceği yönünde

yoğunlaşıyor. Manchester’ın ardından Londra’da da yaşanan terör

saldırısının acısıyla sandığa gidecek İngiltere halkı, anketler

doğrultusunda karar verir ise, Brexit karşıtı hareket gücünü

artırarak sürecin yumuşatılması veya bitirilmesi yönünde keskin

adımlar atarak belirsizlik ortamını körükleyebilir.

Trump tarafından görevden alınan eski FBI Direktörü Comey de

Perşembe günü Senato İstihbarat Komitesi önünde tanık sıfatıyla

ifade verecek. Comey ABD Cumhurbaşkanlığı seçimlerine

Rusya'nın müdahalesi ve Trump kampanyası ile Kremlin arasındaki

üstü kapalı ilişkiler hakkında inandırıcı deliller sunarsa, önümüzdeki

süreçte

Trump’ın

politikalarının

güvenirliliği

daha

fazla

sorgulanacak ve Başkan kamuoyunun baskısını daha güçlü

hissedecektir.

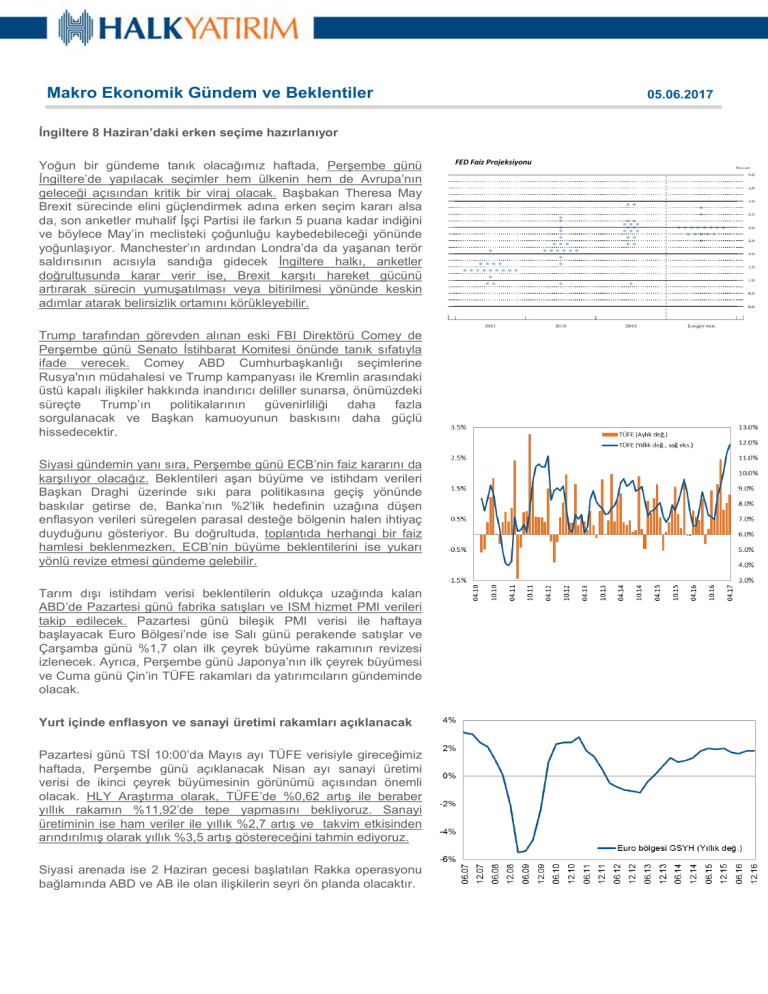

Siyasi gündemin yanı sıra, Perşembe günü ECB’nin faiz kararını da

karşılıyor olacağız. Beklentileri aşan büyüme ve istihdam verileri

Başkan Draghi üzerinde sıkı para politikasına geçiş yönünde

baskılar getirse de, Banka’nın %2’lik hedefinin uzağına düşen

enflasyon verileri süregelen parasal desteğe bölgenin halen ihtiyaç

duyduğunu gösteriyor. Bu doğrultuda, toplantıda herhangi bir faiz

hamlesi beklenmezken, ECB’nin büyüme beklentilerini ise yukarı

yönlü revize etmesi gündeme gelebilir.

Tarım dışı istihdam verisi beklentilerin oldukça uzağında kalan

ABD’de Pazartesi günü fabrika satışları ve ISM hizmet PMI verileri

takip edilecek. Pazartesi günü bileşik PMI verisi ile haftaya

başlayacak Euro Bölgesi’nde ise Salı günü perakende satışlar ve

Çarşamba günü %1,7 olan ilk çeyrek büyüme rakamının revizesi

izlenecek. Ayrıca, Perşembe günü Japonya’nın ilk çeyrek büyümesi

ve Cuma günü Çin’in TÜFE rakamları da yatırımcıların gündeminde

olacak.

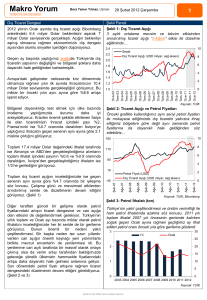

Yurt içinde enflasyon ve sanayi üretimi rakamları açıklanacak

Pazartesi günü TSİ 10:00’da Mayıs ayı TÜFE verisiyle gireceğimiz

haftada, Perşembe günü açıklanacak Nisan ayı sanayi üretimi

verisi de ikinci çeyrek büyümesinin görünümü açısından önemli

olacak. HLY Araştırma olarak, TÜFE’de %0,62 artış ile beraber

yıllık rakamın %11,92’de tepe yapmasını bekliyoruz. Sanayi

üretiminin ise ham veriler ile yıllık %2,7 artış ve takvim etkisinden

arındırılmış olarak yıllık %3,5 artış göstereceğini tahmin ediyoruz.

Siyasi arenada ise 2 Haziran gecesi başlatılan Rakka operasyonu

bağlamında ABD ve AB ile olan ilişkilerin seyri ön planda olacaktır.

GENEL-PUBLIC

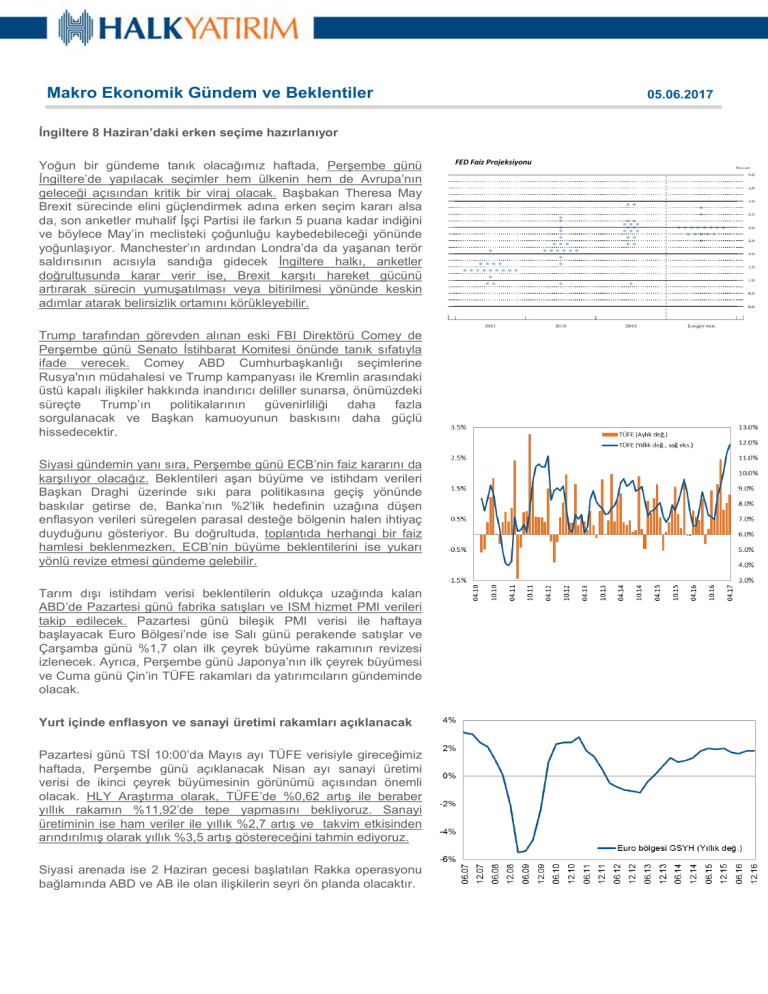

FED Faiz Projeksiyonu

GENEL-PUBLIC

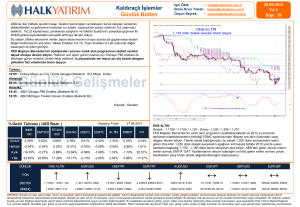

Tahvil-Bono Piyasaları (DİBS-Özel Sektör-Euro tahvil)

Geçtiğimiz hafta global piyasalarda genel olarak pozitif bir seyir

izlenirken, Cuma günü açıklanan ve 138 bin kişi ile beklentilerin

altında artış gösteren tarım dışı istihdam verisinin ardından FED’in

önümüzdeki aylarda agresif faiz artırımı yapmayabileceği

düşüncesi ile, gelişmekte olan ülke varlıklarında değer kazancı

güçlendi. Böylece USD/TL paritesi haftayı 3,51 seviyesinin altında

kapatırken, tahvil piyasasında haftalık bazda alıcılı seyir izlendi ve

2 yıl vadeli gösterge tahvil 31 baz puan düşerek %10,79, 10 yıl

vadeli gösterge tahvil ise 20 baz puan düşerek %10,30 bileşik

seviyesinden haftayı tamamladı.

Hazine Müsteşarlığı'nın yayımladığı iç borçlanma stratejisine göre,

Haziran ayında 10,9 milyar TL'lik iç borç servisine karşılık toplam

12 milyar TL'lik iç borçlanma yapılması programlanmaktadır.

Hazine Müsteşarlığı’nın bu çerçevede beklenen iç borç çevirme

oranı %110 seviyesinde.

Bu hafta yurt içinde enflasyon, ABD’de ise fabrika siparişleri ve ISM

imalat dışı satın alma endeksi verileri açıklanacak. Tahvil

piyasasında faizlerin yeni haftada açıklanacak enflasyon versine

göre yön bulması beklenebilir.

05.11.2012 (Fitch Not Artışı)

02.06.2017

27.01.2017 (Fitch Not İndirimi)

12.5%

11.5%

10.5%

9.5%

8.5%

DIBS Verim Eğrisi

7.5%

6.5%

5.5%

4.5%

3.5%

3M

TL likidite tarafında TCMB, Borsa İstanbul bünyesindeki repo

pazarlarından fonlama imkanı sağlamadı ve bankalar gün sonu

likidite ihtiyaçlarının önemli bir kısmını geç likidite penceresi borç

verme faiz oranından karşıladı. TCMB'nin atmış olduğu parasal

sıkılaştırma adımlarının etkisiyle fonlama maliyeti %11,95-11,98

aralığında oluştu. Piyasa nakit akışında ise, piyasaya İller Bankası

kaynaklı 3 milyar TL giriş olurken, 15 milyar TL civarında vergi

çıkışı izlendi.

17.05.2013 (Moody's Not Artışı)

6M

1Y

2Y

3Y

4Y

5Y

26.05.2017

6Y

7Y

8Y

9Y

10Y

02.06.2017

11.4%

11.2%

11.0%

10.8%

10.6%

10.4%

10.2%

DIBS Verim Eğrisi

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

10Y

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

02.06.2017

20.03.2014 (Yerel Seçim Öncesi)

8.0%

Euro Tahvil Verim Eğrisi

7.0%

6.0%

5.0%

TCMB

İhale Yoluyla Fonlama Miktarı (%8,00

Haftalık Repo Oranı İle, mn TL)

Kotasyon Yoluyla Fonlama Miktarı

(%9,25-%12,25 Üst Bant ve GLP, mn TL)

02.06.2017 01.06.2017 31.05.2017 28.04.2017 30.12.2016

4.0%

3.0%

0

0

0

0

37,000

114,732

109,469

110,949

102,007

58,496

Toplam Fonlama Miktarı (mn TL)

114,732

109,469

110,949

102,007

95,496

Ağırlıklı Ortalama Fonlama Maliyeti

11.98%

11.96%

11.97%

11.80%

8.31%

2.0%

1.0%

0.0%

-1.0%

2017 Yılı ÖST İhraçları Ek Getiri Tablosu

GENEL-PUBLIC

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

10Y

15Y

20Y

25Y

30Y

GENEL-PUBLIC

Tahvil-Bono Piyasaları (DİBS-Özel Sektör-Euro tahvil)

DIBS Yabancı Sahiplik Oranı

DİBS Vadeleri

Toplam Stok (Milyon $)

Haftalık Değişim (Milyon $)

50,000

2,500

45,000

2,000

40,000

2017

466

31

2018

3,221

-13

2019

1,861

3

2020

4,312

19

2021

4,378

256

2022

3,966

261

2023

3,653

-133

2024

2,028

27

2025

1,541

85

2026

3,356

73

2027

1,018

-36

Toplam

29,800

571

30,000

1,000

25,000

500

20,000

0

15,000

-500

10,000

-1,000

5,000

-1,500

0

STOK (milyon $)

35,000

1,500

Hisse

Değişim*

26.May 134

DİBS Değişim*

(a+b)

472

DİBS değişim (Sol eks.)

ÖST

-18

ÖST

873

Yurtdışı Yerleşiklerin Mülkiyetindeki ÖST’lerin Sektörel Dağılımı

(Piyasa değeri-Milyon$)

Banka

31.12.2015 793

31.12.2016 625

26.05.2017 615

DİBS portföyü

1,100

100

DİBS (a) Repo (b)

85

388

DİBS

Hisse Portföyü

Portföyü (a+b) DİBS (a) Repo (b)

45,869 29,803 27,094

2,709

* Piyasa fiyatı ve kur hareketlerinden arındırılmış

01.15

02.15

03.15

04.15

05.15

06.15

07.15

08.15

09.15

10.15

11.15

12.15

01.16

02.16

03.16

04.16

05.16

06.16

07.16

08.16

09.16

10.16

11.16

12.16

01.17

02.17

03.17

04.17

05.17

NET DEĞİŞİM (milyon $)

3,000

Mali Sektör Mali Olmayan

54

74

161

127

121

132

Toplam

921

913

868

900

800

0

700

600

-50

STOK (milyon $)

NET DEĞİŞİM (milyon $)

1,000

50

500

310

24.05.17

24.04.17

24.03.17

24.02.17

24.01.17

24.12.16

24.11.16

24.10.16

24.09.16

ÖST portföyü

Hundreds

ÖST değişim (Sol eks.)

24.08.16

24.07.16

24.06.16

24.05.16

24.04.16

24.03.16

24.02.16

24.01.16

24.12.15

24.11.15

24.10.15

24.09.15

24.08.15

400

24.07.15

-100

26 Mayıs ile biten haftada, yurt dışı yerleşiklerin DİBS stoku

piyasa ve kur hareketlerinden arındırılmış haftalık değişimlere

göre 85 milyon $ artışla üst üste son 3 haftada yükseliş

izlenmiştir. Diğer taraftan, özel sektör tahvil stoku ise 18 milyon $

azalış göstermiştir. Hemen hemen her vadede DİBS stokunda

artış görülürken; Mayıs ayı genelinde ise toplamda 475 milyon $

yurt dışı yerleşikler DİBS stoklarını arttırmışlardır.

5 yıllık Türkiye CDS'leri (Bps)

290

7.5%

6.5%

270

5.5%

250

4.5%

230

3.5%

210

2.5%

Brezilya

190

1.5%

Güney Afrika

170

0.5%

Series4

150

Nis 16 May 16 Haz 16 Tem 16 Ağu 16 Eyl 16

Eki 16

Kas 16 Ara 16 Oca 17 Şub 17 Mar 17 Nis 17 May 17

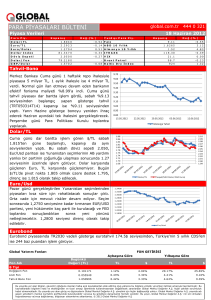

Geçtiğimiz hafta ülke risk primlerinde, Meksika CDS’i

%3’lük yükselişle en fazla artan, Malezya CDS’i

%6’lık düşüşle en fazla gerileyen gelişmekte olan

ülke CDS’leri oldu. Türkiye Euro tahvil verim

eğrisinde haftalık bazda tüm vadelerde aşağı

hareket yaşandı.

GENEL-PUBLIC

Türkiye

Hindistan

-0.5%

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

Türkiye CDS'leri

5Y

Güncel

(Bps)

Haftalik

Değişim

195

-1%

9Y

10Y 15Y 20Y 25Y 30Y

GENEL-PUBLIC

Para Piyasaları (TL ve Yabancı Para Faiz Oranları)

Geçen hafta TL libor faizlerine ilişkin verim eğrisinde, 1 ay

öncesine göre yükseliş eğilimi gözle görülür düzeydeyken, 1

hafta öncesine göre özellikle kısa vadelerde artışlar daha

belirgindi.

TL Lib.

GENEL-PUBLIC

9M

6M

3M

2M

1M

1W

1Y

1 Ay Önce

11.8%

$ Libor Faizleri Verim Eğrisi

$ Lib.

2.0%

1.6%

1.2%

Güncel

0.8%

1 Ay Önce

3 Ay Önce

€ Lib.

0.00%

1Y

6M

3M

2M

1M

0.4%

€ Libor Faizleri Verim Eğrisi

-0.10%

-0.20%

-0.30%

Güncel

-0.40%

1 Ay Önce

6M

3M

2M

1Y

3 Ay Önce

-0.50%

O/N

ECB’den düşük faiz oranlarının devamına yönelik işaretlerin

alınması ve bölge ekonomisinin enflasyonunda düşüş görülmesi,

haftaya %0,33 seviyesinden başlayan Almanya 10 yıllık tahvil

faizinin %0,27 seviyesinden kapatmasına etken oldu. Bu hafta

içerisinde ise ECB’nin faiz kararı ve İngiltere’de yapılacak seçim

faizler üzerinde etkili olacaktır. Bu doğrultuda, Almanya 10 yıllık

tahvil faizinin %0,15-0,35 bandında dalgalanmasını bekliyoruz.

1 Hafta Önce

1M

Geçtiğimiz hafta euro libor faizleri verim eğrisi, hem 1 ay hem de

3 ay öncesine göre özellikle uzun vadelerde düşüş gösterdi.

Güncel

1W

Özellikle Cuma günü açıklanan tarım dışı istihdam verisinin

beklentileri karşılayamaması ile beraber, ABD 10 yıllık tahvilin

faizi %2,25 seviyesinden başladığı haftayı %2,16’dan kapattı.

Önümüzdeki hafta FOMC toplantısı öncesinde, bu hafta

açıklanacak fabrika satış ve PMI verileri ön planda olacak.

Trump ile ilgili siyasi gelişmeler ve İngiltere’de yapılacak seçimin

sonucu ise faizlerde ekstra baskıya neden olabilir. Bu gelişmeler

doğrultusunda, ABD 10 yıllık tahvil faizinin haftayı %2,10-2,25

aralığında geçirmesini bekliyoruz.

12.3%

1W

Geçtiğimiz hafta $ Libor faizleri verim eğrisi, kısa vadelerde 1 ay

ve 3 ay öncesinin üzerinde kalsa da, uzun vadelerde hem 1 ayın

hem de 3 ayın altına gevşedi.

12.8%

O/N

Yüksek küresel risk iştahının etkisiyle özellikle GOP’lara yönelen

sermaye akımının etkisiyle, geçen haftaya %10,6 seviyesinden

başlayan 10 yıllık tahvilin faizi düşüş eğilimi göstererek %10,3

seviyesinden haftayı tamamladı. Küresel gelişmelerin yanı sıra,

Pazartesi günü açıklanacak TÜFE verisi faizler üzerinde

belirleyici olacaktır. Piyasa beklentilerin üzerinde gelecek bir oran

düşüş eğilimini sınırlandırabilir. Bu doğrultuda, 10 yıllık tahvil

faizinin haftayı düşüş eğilimi zayıflayarak %10,20-10,45 bandında

tamamlamasını bekliyoruz.

TL Libor Faizleri Verim Eğrisi

O/N

Tahvil faizlerinde ise, 2 yıl vadeli gösterge tahvilin faizi haftayı

%10,79 seviyesinde tamamlarken (önceki hafta kapanış %11,10),

10 yıl vadeli tahvilin faizi ise %10,30 ile haftayı kapattı (önceki

hafta kapanış %10,61).

GENEL-PUBLIC

Hisse Senedi Piyasaları

Borsa İstanbul 100 endeksi, hafta boyunca yaşadığı sıkışmanın ardından Cuma günü gelen alımlarla zirve

tazeleyerek haftayı kapattı. Kısa vadeli momentumun tekrar güçlendiğini ve para girişi olduğunu görüyoruz. Ancak,

geçtiğimiz Pazartesi de paylaştığımız gibi, son altı ayda yaşanan %35’e yakın rallinin ardından Borsa İstanbul için

hesaplanan potansiyel getirinin azaldığını ve düşük riskli faiz araçlarına karşı yüklü oranda hisse senedi taşımanın

cazip olmadığını düşünüyoruz. Diğer yandan, küresel risk iştahının devam etmesi ve açıklanan bilançolar sonrasında

gelen pozitif revizyonlar nedeniyle BIST’te sert bir satış beklemediğimizi de belirtelim.

Yatırımcılar, bu dönemde BIST’te yeniden 12 ay vadeli cazip getiri potansiyelleri oluşana kadar portföylerindeki hisse

senedi ağırlığını azaltarak tahvil-bono, ÖST, mevduat vb. ürünlerin ağırlığını artırabilirler.

Haftalık bazda destekler: 94.400 ve 96.100; dirençler 100.000 ve 102.500.

GENEL-PUBLIC

GENEL-PUBLIC

Döviz ve Türev Piyasaları

Dolar/TL: 2016 Ekim ayından itibaren Dolar/TL’de 3,00 TL civarından 3,95’e kadar yaşanan yükselişle beraber 10

günlük kur volatilitesinin %5 civarından %20’lere kadar yükseldiğini görmüştük. Tarihi yüksek seviyelere varan

volatilite, Mayıs ayı ortalarında %7 seviyelerine geriledi. Geçtiğimiz hafta ise yeniden %14’e kadar yükseldiğini

gördük; ancak bu kez yükseliş yönünde değil, düşüş yönünde gerçekleşen işlemlerden kaynaklanan bir volatilite

artışından bahsediyoruz. TCMB’nin %12 civarında olan TL fonlama maliyetinin Lira’ya verdiği desteğe ek olarak,

geçtiğimiz hafta bazı küresel yatırım bankalarının Güney Afrika Randı ve Rusya Rublesi gibi başlıca GOÜ para

birimlerine karşı TL’de alım önermesi de Dolar/TL’de mevcut gevşeme momentumunun devamını getirebilir. Bu

nedenle, Dolar karşısında TL pozisyonlarının korunmasını öneriyoruz. Teknik açıdan, grafikte görülen 200 günlük

basit hareketli ortalamanın geçtiği 3,45 seviyesi ana destek ve 3,52 altında hedeflenebilecek bir seviye olarak takip

edilebilir. Aşağı yönlü pozisyonlar için 3,5500 ve 3,5730 dirençleri ise stop-loss amacıyla takip edilmeli.

MSCI Türkiye endeksinin MSCI Gelişmiş ve GOÜ endeksinden

pozitif ayrışarak %1 yükseldiği bir haftayı geride bıraktık (JPM

GOU volatilite endeksi %-28, VIX %-31, MSCI GOÜ %18, MSCI

Türkiye %27, Dolar End.:%-5). İçeride ise, haftalık bazda 1M

ATM USD/TRY volatilitesi %11 geriledi (1 Aylık volatilite yılbaşı

itibariyle: %-30).

23%

1W

2W

6M

1Y

1M

USD/TRY

Volatility Smile

18%

13%

1W

1M

3M

6M

1Y

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

10Δ Put

25Δ Put

35Δ Put

50Δ (ATM)

3.4851

4.69%

108

3.4306

8.37%

405

3.3895

9.53%

808

3.3774

10.15%

1,229

3.2980

10.67%

1,857

3.4918

6.86%

500

3.4752

9.31%

1,425

3.4809

10.28%

2,763

3.5165

10.93%

4,211

3.6243

11.51%

6,405

3.5005

7.37%

847

3.5010

9.67%

2,342

3.5308

10.68%

4,547

3.5928

11.36%

6,954

3.7429

11.99%

10,641

3.5143

7.86%

1,513

3.5145

10.20%

1,959

3.5145

11.27%

2,162

3.5146

12.03%

2,308

3.5147

12.74%

2,441

35Δ Call

3.5298

8.21%

934

3.5823

10.92%

2,560

3.6908

12.23%

4,893

3.8427

13.20%

7,346

4.1409

14.14%

10,869

Tablo USD/TRY için olup, primler 100.000$ üzerinden hesaplanmıştır.

GENEL-PUBLIC

25Δ Call

10Δ Call

3.5417

8.29%

597

3.6195

11.52%

1,711

3.7685

13.08%

3,315

3.9696

14.20%

5,008

4.3565

15.33%

7,463

3.5660

8.22%

188

3.7054

12.37%

585

3.9626

14.63%

1,180

4.3050

16.25%

1,822

4.7951

17.86%

2,765

8%

10P

15P

25P

35P

ATM

35C

25C

15C

10C

Haftalık bazda volatilitede yaşanan gerilemenin

yansımalarını

düşen

USD/TRY

opsiyon

primlerinde görüyoruz. Bu hafta ABD’de fabrika

siparişleri ve ISM imalat dışı satın alma endeksi,

içerde ise enflasyon verisi takip edilecek. Döviz

teminatlı opsiyonlarda satım opsiyonu satışını

riskli buluyoruz.

GENEL-PUBLIC

Döviz ve Türev Piyasaları

EUR/USD: ABD’de ılımlı büyüme ve Fed’den faiz artırımlarının devamı ile bilanço küçültme işlemlerine yönelik

açıklamalar sürerken, Euro Bölgesi’nde ise son açıklanan enflasyon verilerinin düşük kaldığını ve ECB’den beklenen

sıkılaşma adımlarını geciktirebileceğini görüyoruz. Bu gelişmeler genel olarak USD lehine, EUR aleyhine bir

görünüme işaret ediyor. Ancak, bu görünüm pariteye gevşeme getirmezken, sadece son dokuz ayın zirve

değerlerinde yatay ve sıkışık bir soluklanma hareketi yaşanmasına neden oluyor. Bunun temel nedeni, büyük resimde

ve orta-uzun vadeli görünümde Fed’in beklenen ve fiyatlanan patikada sıkılaşmaya devam edeceği, ECB’nin ise ultra

gevşek parasal koşullardan bir kaç ay içinde çıkmaya başlayacağı senaryolarının fiyatlanması. Paritede, grafikte

görülen sıkışma bölgesinin direncine yönelimin devam edeceğini düşünüyoruz. Kısa vadede, 1,1300 ve üzerinde

1,1370 direnci takip edilebilir. Gevşemelerde ise 1,1090 desteği izlenemeli.

USD/TRY Forward

Haftalık bazda MSCI Gelişmekte Olan Ülkeler Döviz Endeksi

yatay seyrederken; TL %2’lik yükselişle en çok değer

kazanan, Ruble %1’lik düşüşle en fazla değer kaybeden

gelişmekte olan ülke kurları oldu. USD/TRY forward

eğrisinde ise tüm vadelerde aşağı yönde hareket yaşandı.

Döviz kur riskini forward işlemlerle yöneten yatırımcılar ucuz

kalan uzun vadeleri tercih edebilir.

USD/ZAR 1 Aylık Zımni Volatilite

USD/BRL 1 Aylık Zımni Volatilite

USD/INR 1 Aylık Zımni Volatilite

USD/TRY 1 Aylık Zımni Volatilite

28

24

20

16

12

8

01.14

02.14

03.14

04.14

05.14

06.14

07.14

08.14

09.14

10.14

11.14

12.14

01.15

02.15

03.15

04.15

05.15

06.15

07.15

08.15

09.15

10.15

11.15

12.15

01.16

02.16

03.16

04.16

05.16

06.16

07.16

08.16

09.16

10.16

11.16

12.16

01.17

02.17

03.17

04.17

05.17

4

USD/TRY Volatilite

Gerçekleşen volatilite ile zımni volatilite arasındaki fark,

haftalık bazda zımni volatilitedeki düşüşün etkisiyle

kapanmaya devam etti. Opsiyon piyasasını incelediğimizde,

açık pozisyonların 30.06 vadeli 3,52 satım ve 3,70 alım

opsiyonlarında yoğunlaştığını izliyoruz.

27%

1 Aylık T.V. - 1 Aylık Z.V

22%

1 Aylık Tarihsel Volatilite

17%

1 Aylık Zımni Volatilite(aylık a.o.)

12%

7%

+2 stdv

2%

-3%

-2 stdv

01.15

02.15

03.15

04.15

05.15

06.15

07.15

08.15

09.15

10.15

11.15

12.15

01.16

02.16

03.16

04.16

05.16

06.16

07.16

08.16

09.16

10.16

11.16

12.16

01.17

02.17

03.17

04.17

05.17

-8%

GENEL-PUBLIC

GENEL-PUBLIC

Emtia Piyasaları

Ons Altın: Ons altın fiyatlarında sıkışma bölgesi içinde pozitif görünüm sürüyor. Doların küresel para piyasalarında

hızlı bir şekilde değerlenmediği her senaryoda altın lehine momentumun korunması ve 1.300-1.315 dolar/ons

bölgesine yönelim mümkün. Bu seviyeler direnç olarak izlenebilir. Destekler ise, 1.230-1.240 ve 1.215-1.225

dolar/ons bantları.

Gram Altın: Ons altın fiyatlarındaki yükselişe karşın USD/TL kurunda yaşanan gerileme TL bazında gram altın

fiyatlarının 143-146 TL/gram bandında sıkışmasına neden oluyor. Kısa vadede 143 TL/gram seviyesi destek, 146

TL/gram seviyesi ise direnç olarak izlenebilir.

TL/Gr

155

Dolar/Ons

1400

145

1350

135

1300

125

1250

115

1200

105

1150

95

1100

85

04.15

05.15

06.15

07.15

08.15

09.15

10.15

11.15

12.15

01.16

02.16

03.16

04.16

05.16

06.16

07.16

08.16

09.16

10.16

11.16

12.16

01.17

02.17

03.17

04.17

05.17

06.17

75

Altın Ons (Sağ eks.)

GENEL-PUBLIC

Yılbaşı itibariyle

değ. (%)

-0.17%

-1.61%

-2.56%

0.12%

1.10%

-2.26%

3.27%

7.56%

-0.15%

-3.18%

4.77%

-11.78%

Altın ($/ons)

Altın (₺/gram)

Gümüş ($/ons)

Platin ($/ons)

Paladyum ($/ons)

0.84%

-2.16%

0.75%

-2.51%

7.54%

10.01%

45.54%

8.08%

3.04%

21.04%

Brent ($/varil)

WTI ($/varil)

-1.61%

-1.10%

-10.89%

-9.98%

Şeker ($/bu.)

Buğday ($/bu.)

Mısır ($/bu.)

-6.39%

-0.41%

0.34%

-19.48%

5.15%

5.26%

Bakır ($/lb.)

Alüminyum ($/ton)

Çinko ($/ton)

ENDÜSTRİYEL

Kalay ($/ton)

METAL

Kurşun ($/ton)

Nikel ($/ton)

KIYMETLİ

METAL

1050

Altın Gr.

Haf.Değ (%)

1000

TARIMSAL

EMTİA

GENEL-PUBLIC

Makro Veri Gündemi / HLY Makro Tahminler

Haftalık Veri Gündemi

Tarih

Saat Ülke

05.Haz 10:00 Türkiye

05.Haz 10:00 Türkiye

05.Haz 11:00 Euro

05.Haz 11:30 Euro

05.Haz 17:00 ABD

05.Haz 17:00 ABD

05.Haz 17:00 ABD

06.Haz 12:00 Euro

06.Haz 17:00 ABD

07.Haz 10:30 İngiltere

07.Haz 12:00 Euro

07.Haz 17:30 ABD

08.Haz İngiltere

08.Haz Çin

08.Haz 02:50 Japonya

08.Haz 10:00 Türkiye

08.Haz 14:45 Euro

09.Haz 04:30 Çin

09.Haz 11:30 İngiltere

09.Haz 11:30 İngiltere

Veri

TÜFE (Aylık)

TÜFE (Yıllık)

Bileşik PMI Endeksi

Sentix Yatırımcı Güveni

Fabrika Satışları (Aylık)

Dayanıklı Mal Siparişleri (Aylık)

ISM Hizmet PMI Endeksi

Perakende Satışlar (Aylık)

İş İmkanları ve Personel Değişimi (milyon Kişi)

Halifax Konut Fiyat Endeksi (Yıllık)

GSYH (Yıllık)

Ham Petrol Stokları (milyon Varil)

Hükümet Seçimi

Dış Ticaret Dengesi (milyar Dolar)

GSYH (Yıllık)

Sanayi Üretimi (Yıllık)

ECB Politika Faizi

TÜFE (Yıllık)

İmalat Üretimi (Aylık)

Ticaret Dengesi (milyar Sterlin)

Dönemi Beklenti

Mayıs

%0,62*

Mayıs

%11,92*

Mayıs

56.8

Haziran

27.4

Nisan

-0.2%

Nisan

Mayıs

57.0

Nisan

0.1%

Nisan

Mayıs

3.0%

1.Çeyrek

1.7%

Haftalık

Mayıs

47.8

1.Çeyrek

1%

Nisan

3,5%*

Haziran

0.0%

Mayıs

1.5%

Nisan

0.8%

Nisan

-12,000

Önceki

1.31%

11.87%

56.8

27.4

0.5%

-0.7%

57.5

0.3%

5.74

3.8%

1.7%

-6,428

38.05

0.5%

2.8%

0.0%

1.2%

-0.6%

-13,441

*HLY Araştırma Tahmin

Makro Ekonomik Göstergelere İlişkin Tahminler

Orta Vadeli Program

2015

2016T

2017P

2018P

TÜFE Enflasyon (dönem sonu)

8.8%

7.5%

6.5%

5.0%

Çekirdek Enflasyon (dönem sonu)

9.5%

GSYH (Milyar TL)

2,338

2,572

2,878

3,215

HLY Araştırma

2016 2017T

2018T

8.5%

9.0%

7.5%

8.5%

7.5%

7.6%

2,571

2,866

3,204

GSYH (Milyar $)

858

876

912

976

GSYH Büyüme

6.1%

3.2%

4.4%

5.0%

2.6%

3.4%

4.0%

GSYH Deflatör

7.5%

851

785

854

7.8%

6.6%

7.2%

6.4%

7.2%

7.8%

Cari Açık (Milyar $)

32.1

31.3

32.0

31.7

32.6

35.0

38.5

İhracat (Milyar $)

143.8

143.1

153.3

170.0

142.6

152.0

160.0

İthalat (Milyar $)

198.6

214.0

230.0

207.2

198.0

214.0

236.9

Cari Açık / GSYH

3.7%

3.6%

3.5%

3.2%

Politika Faizi (dönem sonu)

7.5%

8.0%

8.0%

8.5%

10.7%

11.4%

11.0%

10.0%

9.3%

10.2%

11.5%

10.3%

3.80

Gösterge 10Y Tahvil Faizi (dönem sonu)

Gösterge 10Y Tahvil Faizi (ort)

3.8%

4.5%

4.5%

USD/TRY (dönem sonu)

2.92

3.53

3.70

USD/TRY (ortalama)

2.72

2.94

3.16

3.30

3.02

3.65

3.75

Bütçe açığı / GSYH

1.0%

1.3%

1.6%

1.4%

1.1%

2.1%

1.6%

Faiz dışı fazla / GSYH

1.3%

0.7%

0.4%

0.6%

0.8%

-0.1%

0.3%

GENEL-PUBLIC

GENEL-PUBLIC

EK - Piyasa Terminolojisi

Alım Opsiyonu (“Call Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan alma hakkı veren opsiyonlardır.

Alivre Sözleşmesi (”Forward”): Alivre anlaşmaları, belirli bir dayanak varlığı, önceden belirlenmiş bir fiyat ve vadede alma ya da satma yükümlülüğü

veren anlaşmalardır. Vade geldiğinde taraflardan alıcı olan taraf (‘uzun’ pozisyon sahibi) kontratta belirtilen fiyattan dayanak varlığı almak zorundadır.

Başabaş Opsiyon (”At the Money”): Alım ve Satım opsiyonları için spot piyasa değeri kullanım fiyatına eşit olması durumudur.

Risk Reversal: Aynı deltaya sahip Call opsiyon volatilitesi ile Put opsiyon volatilitesi arasındaki farktır.

Çapraz Kur Swapı (”Cross Currency Swap’’): Döviz swapının faiz swapı ile birlikte kullanımı sonucu ortaya çıkan swaptır.

Delta: Dayanak varlık fiyatındaki değişimlerin opsiyon primi (opsiyonun fiyatı) üzerine etkisini ölçen göstergedir.

Devlet Tahvili (”Government Bond”) : Devlet tahvili devletin 1 yıldan uzun vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı

tarafından çıkarılan borçlanma senetleridir.

Döviz Swapı (”Currency Swap”): Sözleşmeyi yapan tarafların farklı para cinsinden faiz ödemesi yaptığı vade tarihinde belirlenen kur oranı

doğrultusunda anapara miktarı üzerinden de değişim yapılan işlemlere denir.

Faiz Swapı (”Interest Rate Swap”): Sözleşmeyi yapan tarafların, belirli bir ana para üzerinden yapılan sabit bir faiz ödeme planı ile değişken bir faiz

ödemesinin el değiştirilmesi ile gerçekleşir.

Hareketli Ortalama (”Moving Average”): Hareketli ortalama, bir yatırım aracının, belirli bir zaman dilimi için, kapanış fiyatlarının toplanıp, bu zaman

dilimindeki periyot sayısına bölünmesiyle hesaplanır.

Hazine Bonosu (”Treasury Bill”): Devletin 1 yıldan kısa vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı tarafından çıkarılan

borçlanma senetleridir.

Kârda Opsiyon (“In the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha düşük, satım opsiyonunda kullanım fiyatının

spot piyasa fiyatından daha yüksek olması durumudur.

Kullanım Fiyatı (“Strike Price”): Sözleşmede belirlenen dayanak varlığın, vadesinde geldiğinde kaçtan alınabileceği gösteren fiyata egzersiz fiyatı ya

da kullanım fiyatı (‘exercise price,’ ‘strike price’) adı verilir.

LIBOR (“London Interbank Offered Rate“): Londra bankalararası para piyasasında, likiditesi yüksek bankaların birbirlerine farklı döviz cinsleri

üzerinden borç verme işlemlerinde uyguladıkları faiz oranıdır.

MSCI Endeksi: Morgan Stanley Capital International’ın, küresel çapta toplamda 75’i bulan gelişmiş, gelişmekte olan ve sınır ülke piyasalarında işlem

gören hisse senetlerini içeren, farklı büyüklük ve ağırlıktaki endekslerinin tamamını ifade eder. En bilinenleri, gelişmiş ülke piyasalarını kapsayan MSCI

‘Dünya’ ve gelişmekte olan ülke piyasalarını kapsayan MSCI ‘Gelişmekte Olan Ülkeler’ endeksleridir.

Negatif/Pozitif Ayrışma (“Under/Out Performance“): İki veya daha fazla enstrümanın incelenen dönemler arasında birbirlerine relatif

performanslarını ifade eder. Pozitif ayrışma, görece güçlü; negatif ayrışma ise görece zayıf bir performans anlamındadır.

Opsiyon (“Option“): Opsiyon sözleşmeleri, herhangi bir varlığı belirli bir vadede veya vade öncesinde, belirli bir miktarda, belirli bir fiyattan alma ya

da satma hakkı veren sözleşmelerdir.

Put Opsiyon (“Put Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan satma hakkı veren opsiyonlardır.

Swap: İki şirketin ileride alacağı nakit akışlarının el değiştirilmesi biçiminde oluşturulan kontratlardır.

Tarihsel Volatilite (“Historical Volatility”): Belirli bir geçmiş zaman aralığındaki bir menkul kıymetin fiyatındaki değişimdir.

Vadeli İşlem Sözleşmesi (”Future”): Vadeli işlem sözleşmeleri, belirtilen miktar ve kalitede bir varlığı önceden belirlenmiş bir fiyattan, geleceğe dair

belirli bir tarihte teslim etme ya da teslim almaya dair olarak düzenlenen yasal sözleşmelerdir.

Verim Eğrisi (”Yield Curve”): Bir yatırım aracının çeşitli vadeleri ile bu vadelerdeki getirileri arasındaki ilişkinin grafiksel ifadesidir.

Volatilite (”Volatility”): Bir finansal varlığın belirli bir zaman aralığında gözlenen değer değişiminin standart sapması anlamındadır.

WTI: WTI, ABD’de Oklahoma’dan çıkan, Brent’ten daha kaliteli ve yumuşak olan bir petrol türüdür.

Zımni Volatilite (“Implied Volatility”): Bir menkul kıymetin gelecek volatilitesine ilişkin piyasa beklentilerinin bir ölçüsüdür. Opsiyon fiyatlarındaki

yansıma olarak, piyasanın yönüne dair beklenti sunan bir volatilitedir.

Zararda Opsiyon (“Out of the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha yüksek olduğu; satım opsiyonunda

kullanım fiyatının spot piyasa fiyatından daha düşük olmasıdır.

Döviz Teminatlı Opsiyon (“DCD“): Müşterinin vadeli mevduatını teminat olarak göstererek banka ile yaptığı bir opsiyon işlemidir. Müşteri vadeli

mevduatını opsiyon anlaşmasında belirlenen vade ve fiyattan başka bir döviz cinsine çevirme hakkını bankaya vermektedir. Bu hak karşılığında banka

müşteriye prim ödemektedir.

Volatility Smile: Vadesi aynı fakat kullanım fiyatı farklı olan opsiyonların, zımni volatilitelerini gösteren grafiktir.

GENEL-PUBLIC

KÜNYE

Banu KIVCI TOKALI

Araştırma Direktörü

[email protected]

+90 212 314 81 88

Serhan YENİGÜN

Yönetmen

[email protected]

+90 212 314 87 29

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Mehtap İLBİ

Yönetmen

[email protected]

+90 212 314 87 30

Abdullah DEMİRER

Uzman

[email protected]

+90 212 314 87 24

Furkan OKUMUŞ

Uzman

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman

[email protected]

+90 212 314 87 31

Hüseyin AKAR

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

ÇEKİNCE

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler

ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer

alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu ileti 05 Kasım 2014 tarih ve 29166 sayılı Resmi Gazetede yayınlanan ve 01 Mayıs 2015 tarihinde yürürlüğü giren “Elektronik

Ticaretin Düzenlenmesi Hakkında” çıkan kanunun 2.Maddesi c bendinde belirtilen Ticari Elektronik ileti kapsamında değildir.