Haftanın gündeminde Fed politikasına ilişkin sinyaller olacak…

10/07/2017

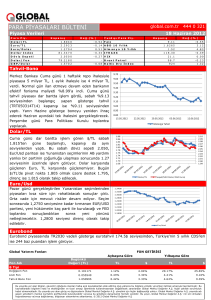

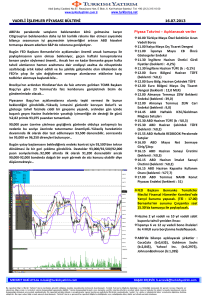

Geçen hafta küresel merkez bankalarının uzun yıllardır piyasaya verdikleri likiditeyi azaltabilecekleri endişesiyle global

tahvil faizleri yükselirken dolar güçlenme eğiliminde idi. Bazı gelişmekte olan ülke para birimlerinde %3’e varan değer

kayıpları görüldü. TL USD karşısında %2.4 civarında değer kaybederken, 10 yıllık tahvil faizi 35 baz puan yükselerek

haftayı %10.88 seviyesinde tamamladı. Gösterge tahvil faizi de 32 baz puanlık artışla %11.44 seviyelerine kadar

yükseldi. Bu etkilere rağmen BIST 100 endeksi haftayı 100bin civarında yatay tamamlamayı başardı.

Geçen hafta gelişmiş ülke merkez bankalarının para politikası uygulamalarının öngörülenden daha erken

sıkılaştırılabileceğine ilişkin endişelerle tahvil faizlerindeki yükseliş devam etti. Alman 10 yılık Bund tahvil faizleri 10 baz

puan artışla %0.57 olurken; ABD 10 yıllık tahvil faizleri 9 baz puan artışla %2.39 seviyesine çıktı. Ayrıca ABD 2 yıllık

tahvil faizleri son yılların en yüksek seviyesinde. Haftanın son günü açıklanan ABD tarım dışı istihdam verileri, istihdam

artışının güçlü kalmaya devam etse de, istihdam piyasasındaki bu toparlanmanın ücret artışlarına yansımaması

nedeniyle karışık bir görünüm çizdi. Fed’in ABD’de enflasyonu yükseltmesini öngördüğü maaş artışlarının düşük

seyretmesi enflasyonist baskıların zayıf kalabileceğine ilişkin beklentiler yaratsa da, Fed’in mevcut görünümle daha

önce belirlediği politikasından vazgeçmesi beklenmiyor. Hafta içinde Kuzey Kore’nin Japonya sularına doğru yeni bir

füze denemesi jeopolitik riskleri artırıcı bir gelişme oldu. Öte yandan hafta sonuna doğru Almanya’nın Hamburg

şehrinde yapılan G20 zirvesi dünya liderlerini buluştururken; ABD’nin küresel ticaret ve iklim politikalarında ayrışmaya

devam etmesi dikkat çekti. Bu haftanın küresel tarafta ana gündem maddeleri ABD’de para politikasına sinyal

olabilecek gelişmeler olacak. Fed Başkanı Janet Yellen’ın Çarşamba ve Perşembe günleri Temsilciler Meclisi'nde

yapacağı yarıyıl sunumu bu kapsamda dikkatle takip edilirken; haftanın son günü açıklanacak yıllık olarak düşüş

beklenen ABD TÜFE verisi de kritik önemde.

Türkiye’de ise geçtiğimiz haftanın en önemli ekonomik verisi Haziran ayı enflasyonu oldu. Beklentilerin altında

açıklanan aylık enflasyon ile yıllık TÜFE enflasyonu %11.72 seviyesinden %10.90’a düşerken; çekirdek enflasyon

eğilimindeki düşüş de belirginleşti. Olumlu enflasyon verisine rağmen enflasyon görünümündeki riskler nedeniyle TCMB

likidite yönetimini değiştirmeyerek sıkı duruşunu korudu. 7 Temmuz itibarıyla ortalama fonlama maliyeti halen %11.96

seviyesinde. Bu haftanın en önemli verileri ise Pazartesi günü açıklanacak olan Mayıs ayı sanayi üretimi ve Perşembe

günü açıklanacak olan cari işlemler açığı verileri olacak. Piyasa sanayi üretiminde yıllık %5.0 artış beklerken; cari

işlemler açığı beklentisi de 5 milyar USD seviyesinde.

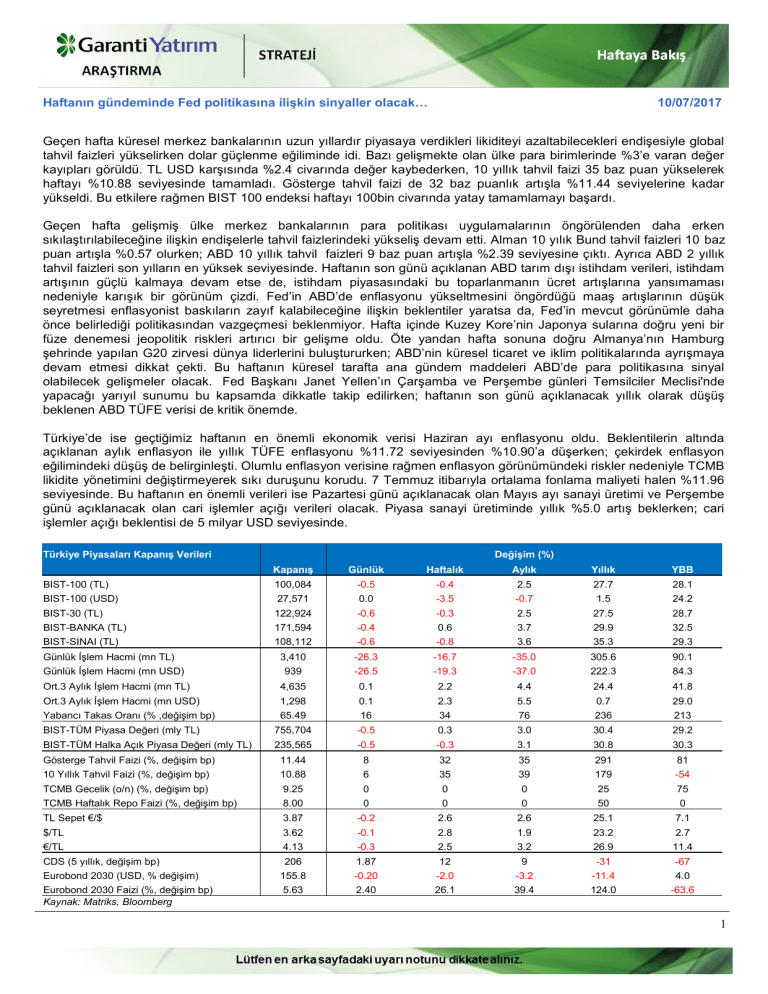

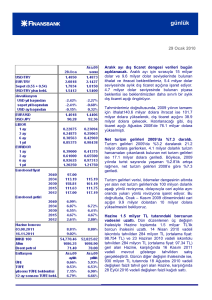

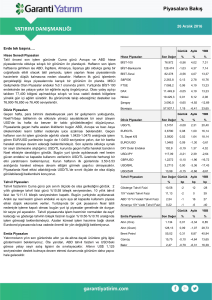

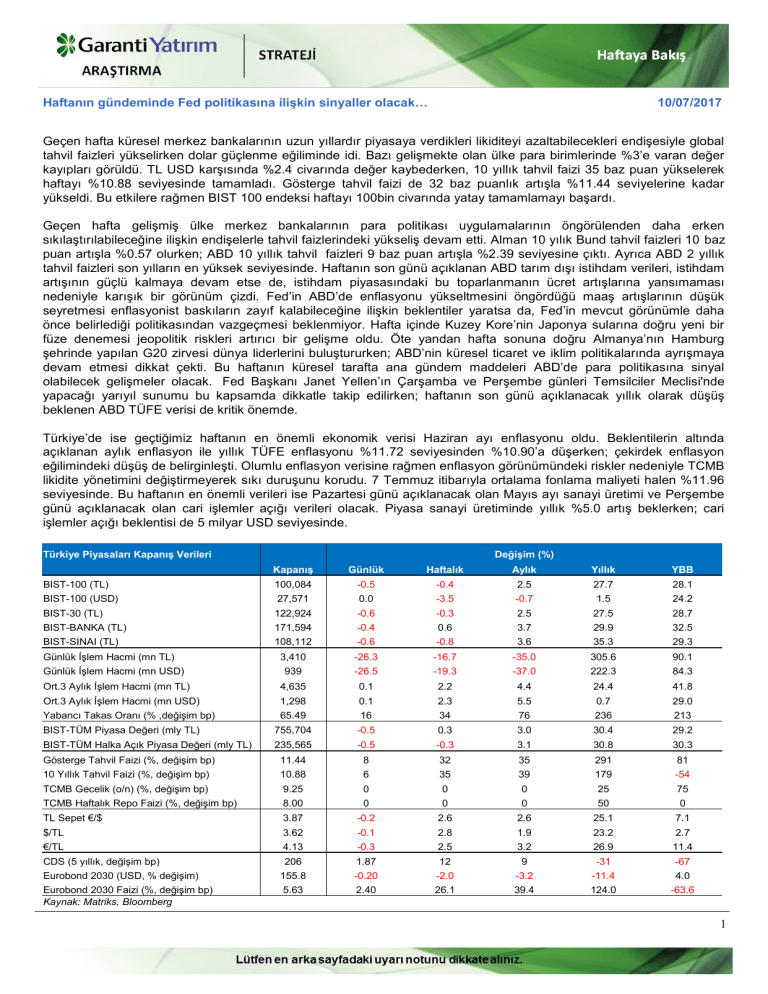

Türkiye Piyasaları Kapanış Verileri

Değişim (%)

Kapanış

Günlük

Haftalık

Aylık

Yıllık

YBB

BIST-100 (TL)

100,084

-0.5

-0.4

2.5

27.7

28.1

BIST-100 (USD)

27,571

0.0

-3.5

-0.7

1.5

24.2

BIST-30 (TL)

122,924

-0.6

-0.3

2.5

27.5

28.7

BIST-BANKA (TL)

BIST-SINAI (TL)

171,594

108,112

-0.4

-0.6

0.6

-0.8

3.7

3.6

29.9

35.3

32.5

29.3

Günlük İşlem Hacmi (mn TL)

3,410

-26.3

-16.7

-35.0

305.6

90.1

Günlük İşlem Hacmi (mn USD)

939

-26.5

-19.3

-37.0

222.3

84.3

Ort.3 Aylık İşlem Hacmi (mn TL)

4,635

0.1

2.2

4.4

24.4

41.8

Ort.3 Aylık İşlem Hacmi (mn USD)

1,298

0.1

2.3

5.5

0.7

29.0

Yabancı Takas Oranı (% ,değişim bp)

65.49

16

34

76

236

213

BIST-TÜM Piyasa Değeri (mly TL)

755,704

-0.5

0.3

3.0

30.4

29.2

BIST-TÜM Halka Açık Piyasa Değeri (mly TL)

30.3

235,565

-0.5

-0.3

3.1

30.8

Gösterge Tahvil Faizi (%, değişim bp)

11.44

8

32

35

291

81

10 Yıllık Tahvil Faizi (%, değişim bp)

10.88

6

35

39

179

-54

TCMB Gecelik (o/n) (%, değişim bp)

9.25

0

0

0

25

75

TCMB Haftalık Repo Faizi (%, değişim bp)

8.00

0

0

0

50

0

TL Sepet €/$

3.87

-0.2

2.6

2.6

25.1

7.1

$/TL

€/TL

3.62

4.13

-0.1

-0.3

2.8

2.5

1.9

3.2

23.2

26.9

2.7

11.4

CDS (5 yıllık, değişim bp)

Eurobond 2030 (USD, % değişim)

Eurobond 2030 Faizi (%, değişim bp)

Kaynak: Matriks, Bloomberg

206

1.87

12

9

-31

-67

155.8

5.63

-0.20

2.40

-2.0

26.1

-3.2

39.4

-11.4

124.0

4.0

-63.6

1

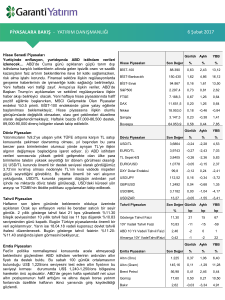

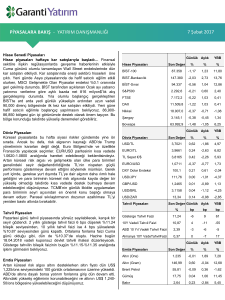

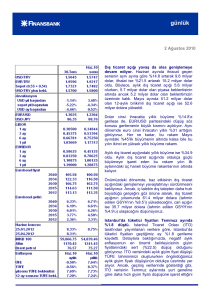

VERİ AKIŞI (10-14 Temmuz 2017)

Tarih

10.07.2017

10.07.2017

10.07.2017

10.07.2017

10.07.2017

10.07.2017

-11.07.2017

11.07.2017

-12.07.2017

12.07.2017

12.07.2017

12.07.2017

12.07.2017

12.07.2017

12.07.2017

-13.07.2017

13.07.2017

13.07.2017

13.07.2017

13.07.2017

13.07.2017

13.07.2017

13.07.2017

-14.07.2017

14.07.2017

14.07.2017

14.07.2017

14.07.2017

14.07.2017

14.07.2017

14.07.2017

14.07.2017

14.07.2017

14.07.2017

14.07.2017

Saat

09:00

09:00

09:00

09:00

10:00

10:00

Ülke

Almanya

Almanya

Almanya

Almanya

Türkiye

Türkiye

Veri

Dış Ticaret Dengesi

Cari Denge

İhracat (mevs. arınd. aylık)

İthalat (mevs. arınd. aylık)

Sanayi Üretimi (aylık)

Sanayi Üretimi (yıllık)

Dönem

Mayıs

Mayıs

Mayıs

Mayıs

Mayıs

Mayıs

Beklenti

18.7mlr

16.2mlr

0.3%

0.3%

-0.2%

5.0%

-0.3%

--

Önceki Veri

18.1mlr

15.1mlr

0.9%

1.2%

2.3%

6.7%

17:00

17:00

A.B.D.

A.B.D.

Toptan Stoklar (aylık)

Toptan Ticari Satışlar (aylık)

Mayıs

Mayıs

02:50

02:50

12:00

12:00

14:30

17:30

21:00

Japonya

Japonya

Euro Bölgesi

Euro Bölgesi

A.B.D.

A.B.D.

A.B.D.

ÜFE (aylık)

ÜFE (yıllık)

Sanayi Üretimi (mevs. arınd. aylık)

Sanayi Üretimi (yıllık)

MBA Mortgage Başvuruları

ABD Ham Petrol Stokları

FED Bej Kitabı Yayımlayacak

Haziran

Haziran

Mayıs

Mayıs

7 Tem.

7 Tem.

0.0%

2.1%

1.0%

3.5%

----

0.0%

2.1%

0.5%

1.4%

1.4%

-6299bin

--

09:00

09:00

10:00

15:30

16:45

Almanya

Almanya

Türkiye

A.B.D.

A.B.D.

Çin

Çin

Çin

TÜFE (aylık)

TÜFE (yıllık)

Cari İşlemler Dengesi

Haftalık İşsizlik Başvuruları

Bloomberg Tüketici Güveni

İthalat (yıllık)

İhracat (yıllık)

Dış Ticaret Dengesi

Haziran

Haziran

Mayıs

8 Tem.

9 Tem.

Haziran

Haziran

Haziran

0.2%

1.6%

TL-5mlr

245bin

-14.0%

9.0%

USD43mlr

0.2%

1.6%

TL-3.62mlr

248bin

48.5

14.8%

8.7%

USD40.81mlr

07:30

07:30

07:30

12:00

15:30

15:30

15:30

15:30

15:30

16:15

16:15

17:00

Japonya

Japonya

Japonya

Euro Bölgesi

A.B.D.

A.B.D.

A.B.D.

A.B.D.

A.B.D.

A.B.D.

A.B.D.

A.B.D.

Sanayi Üretimi (aylık)

Sanayi Üretimi (yıllık)

Kapasite Kullanımı (aylık)

Dış Ticaret Dengesi

TÜFE (aylık)

TÜFE (yıllık)

Ortalama Haftalık Reel Kazançlar (yıllık)

Ortalama Saatlik Reel Kazançlar (yıllık)

Perakende Satışlar (aylık)

Sanayi Üretimi (aylık)

Kapasite Kullanımı

Michigan Güven Endeksi

Mayıs

Mayıs

Mayıs

Mayıs

Haziran

Haziran

Haziran

Haziran

Haziran

Haziran

Haziran

Temmuz

----0.1%

1.7%

--0.1%

0.3%

76.8%

95

-3.3%

6.8%

4.3%

17.9mlr

-0.1%

1.9%

0.6%

0.6%

-0.3%

0.0%

76.6%

95.1

--0.4%

2

ARAŞTIRMA

UYARI NOTU

Model Portföy hisseleri, Araştırma Bölümü’nün Endeks Üzeri (EÜ) ve Endekse Paralel (EP) tavsiyesi

verdiği hisseler arasından; şirketlerin uzun dönemli mali verilerine dayalı olarak yapılan temel analiz

ve kısa vadeli beklentiler bir arada değerlendirilerek oluşturulmuştur. Tercih etmediğimiz hisseler ise

benzer analizler ile, Araştırma Bölümü’nün Endekse Paralel (EP) ve Endeks Altı (EA) tavsiyesi

verdiği hisseler arasından seçilir. Model Portföy değişiklik raporunda, hissenin portföye giriş ya da

çıkış gerekçesi belirtilir. Bir hissenin Model Portföy’e girmesi ya da çıkması uzun vadeli temel

tavsiyesinin değiştiği anlamına gelmemektedir. Model Portföy, sanal bir portföy olup; piyasa

beklentimiz ve de içerisinde yer alan hisselerin beklentileri doğrultusunda ağırlıklandırılarak kümülatif

performansı ile değerlendirilmektedir. Dolayısıyla Model Portföy ve Model Portföy kapsamında

yapılan değişimler, yatırımcının risk ve getiri tercihleri ile birebir örtüşmeyebilir.

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak

kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler

mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlenmiş olup, yapılan yorumlar

sadece GARANTİ YATIRIM MENKUL KIYMETLER A.Ş.’nin görüşünü yansıtmaktadır. Bu bilgiler

ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde

sorumlu tutulamaz. Ayrıca, Garanti Yatırım Menkul Kıymetler A.Ş.'nin yazılı izni olmadıkça içeriği

kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisap edilemez,

alıntı yapılamaz, kullanılamaz. İleti, gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun

gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal

düzenlemelerden kaynaklı tüm talep ve dava haklarımız saklıdır.

Bu maili artık almak istemiyorsanız lütfen Konu kısmına "Üyelikten Çıkmak İstiyorum" yazarak bize

geri gönderin.

Garanti Yatırım

Etiler Mahallesi Tepecik Yolu Demirkent Sokak

No.1 34337 Beşiktaş, İstanbul

Telefon: 212 384 11 21

Faks: 212 352 42 40

E-mail: [email protected]