günlük

günlük

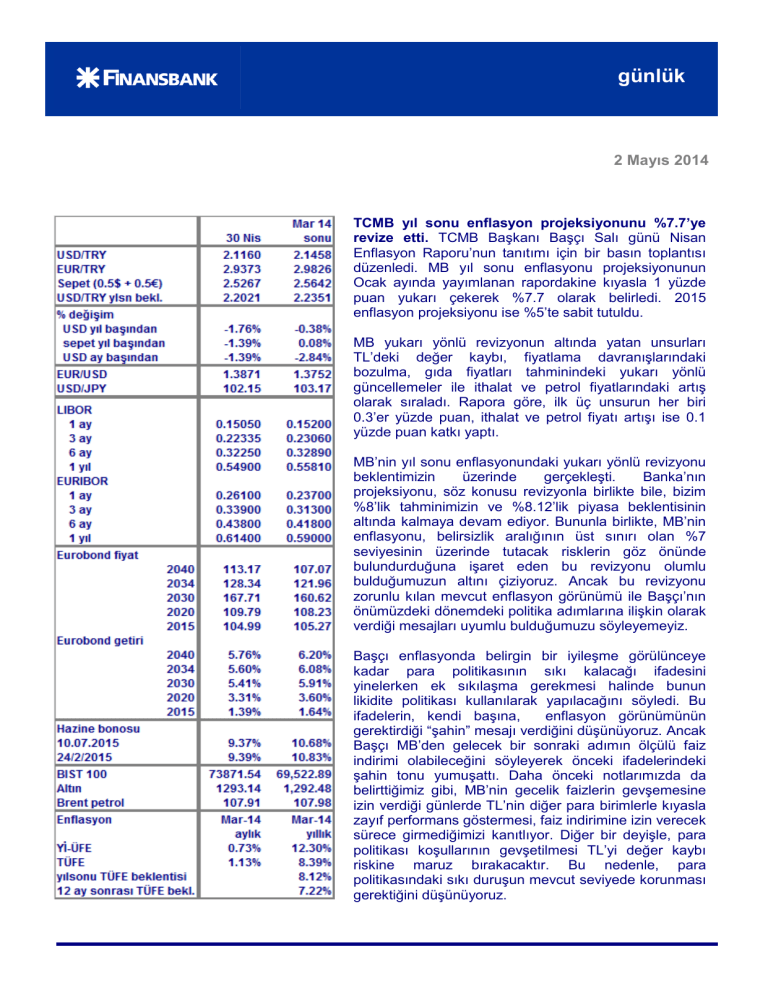

2 Mayıs 2014

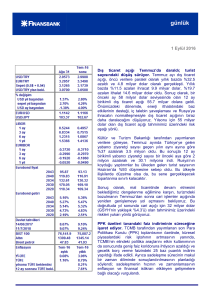

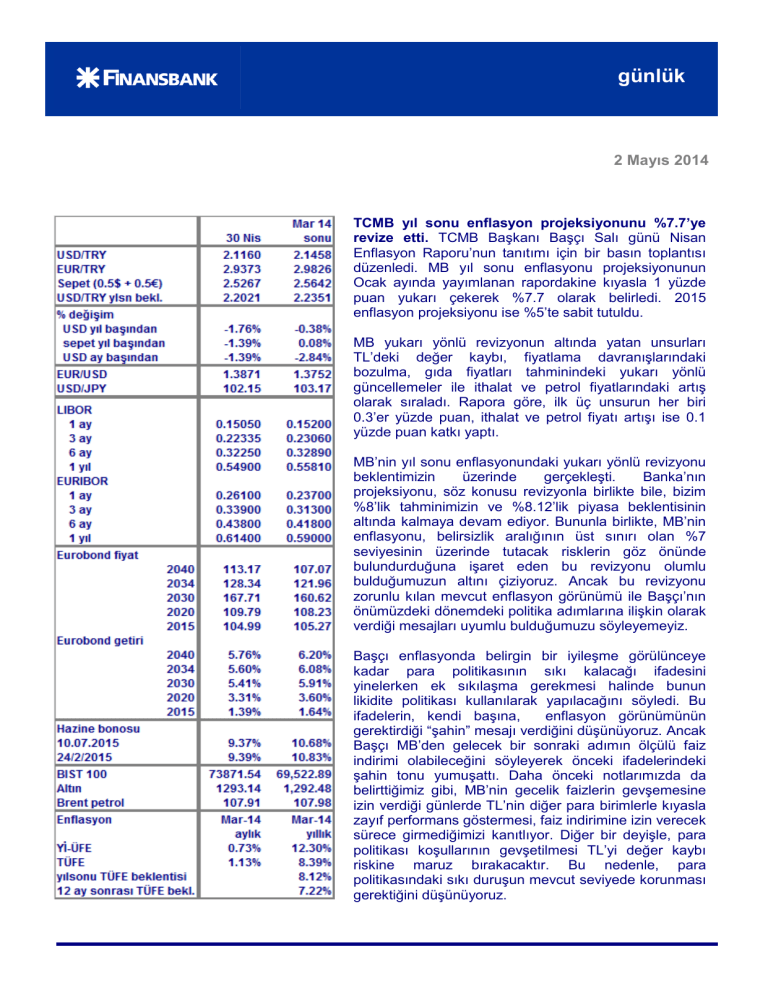

TCMB yıl sonu enflasyon projeksiyonunu %7.7’ye

revize etti. TCMB Başkanı Başçı Salı günü Nisan

Enflasyon Raporu’nun tanıtımı için bir basın toplantısı

düzenledi. MB yıl sonu enflasyonu projeksiyonunun

Ocak ayında yayımlanan rapordakine kıyasla 1 yüzde

puan yukarı çekerek %7.7 olarak belirledi. 2015

enflasyon projeksiyonu ise %5’te sabit tutuldu.

MB yukarı yönlü revizyonun altında yatan unsurları

TL’deki değer kaybı, fiyatlama davranışlarındaki

bozulma, gıda fiyatları tahminindeki yukarı yönlü

güncellemeler ile ithalat ve petrol fiyatlarındaki artış

olarak sıraladı. Rapora göre, ilk üç unsurun her biri

0.3’er yüzde puan, ithalat ve petrol fiyatı artışı ise 0.1

yüzde puan katkı yaptı.

MB’nin yıl sonu enflasyonundaki yukarı yönlü revizyonu

beklentimizin

üzerinde

gerçekleşti.

Banka’nın

projeksiyonu, söz konusu revizyonla birlikte bile, bizim

%8’lik tahminimizin ve %8.12’lik piyasa beklentisinin

altında kalmaya devam ediyor. Bununla birlikte, MB’nin

enflasyonu, belirsizlik aralığının üst sınırı olan %7

seviyesinin üzerinde tutacak risklerin göz önünde

bulundurduğuna işaret eden bu revizyonu olumlu

bulduğumuzun altını çiziyoruz. Ancak bu revizyonu

zorunlu kılan mevcut enflasyon görünümü ile Başçı’nın

önümüzdeki dönemdeki politika adımlarına ilişkin olarak

verdiği mesajları uyumlu bulduğumuzu söyleyemeyiz.

Başçı enflasyonda belirgin bir iyileşme görülünceye

kadar para politikasının sıkı kalacağı ifadesini

yinelerken ek sıkılaşma gerekmesi halinde bunun

likidite politikası kullanılarak yapılacağını söyledi. Bu

ifadelerin, kendi başına,

enflasyon görünümünün

gerektirdiği “şahin” mesajı verdiğini düşünüyoruz. Ancak

Başçı MB’den gelecek bir sonraki adımın ölçülü faiz

indirimi olabileceğini söyleyerek önceki ifadelerindeki

şahin tonu yumuşattı. Daha önceki notlarımızda da

belirttiğimiz gibi, MB’nin gecelik faizlerin gevşemesine

izin verdiği günlerde TL’nin diğer para birimlerle kıyasla

zayıf performans göstermesi, faiz indirimine izin verecek

sürece girmediğimizi kanıtlıyor. Diğer bir deyişle, para

politikası koşullarının gevşetilmesi TL’yi değer kaybı

riskine maruz bırakacaktır. Bu nedenle, para

politikasındaki sıkı duruşun mevcut seviyede korunması

gerektiğini düşünüyoruz.

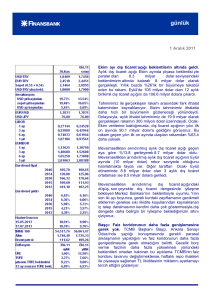

günlük

Faiz indirimine izin verecek sürece girmediğimizi düşünmekle birlikte, MB’nin indirime gitmeyi

seçmesi halinde, tüm politika faizlerini aşağı çekmek yerine, faiz koridorunun tavanını %12’de sabit

tutarak haftalık repo ve koridorun tabanını aşağı çekmesinin daha iyi sonuç vereceği görüşündeyiz.

Marjinal borçlanma faizinin %12’de tutulması, MB’ye olası değer kaybı baskılarına karşı TL’yi

korumak daha geniş bir manevra alanı sağlayacaktır. Ayrıca, MB’nin faiz indirimi adımı atmadan

önce enflasyondaki gerilemenin başladığını görmek isteyeceğini düşünüyoruz. Bu nedenle, olası bir

faiz indiriminin ancak yıllık enflasyonda gerilemenin başlayacağı Haziran ayına ait verilerin

yayınlanmasından sonra, Temmuz ayındaki toplantıda gündeme gelebileceği görüşündeyiz.

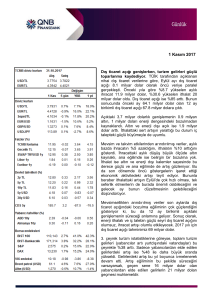

Altın-hariç dış açıktaki gerileme sınırlı kaldı. Dış ticaret açığı Mart ayında 5.2 milyar dolar

seviyesinde gerçekleşerek hem 6.1 milyar dolar seviyesindeki piyasa beklentisinin hem de bizim 6.3

milyar dolarlık tahminimizin altında kaldı. Geçen yılın aynı ayına kıyasla %30.1 oranında daralmaya

işaret eden Mart verisi, 12 aylık birikimli dış ticaret açığını da Şubat ayındaki 97.5 milyar dolar

seviyesinden 95.3 milyar dolara çekti.

Aylık ihracat geçen yılın Mart ayına kıyasla %12.4lük artış kaydetti. Bu değer Kasım 2012’den bu

yana kaydedilen an hızlı büyüme oldu. Ancak bu güçlü artış büyük oranda, son 19 ayın en yükseği

olan 1.9 milyar dolar seviyesinde gerçekleşen aylık altın ihracatından kaynaklanıyor. Altın-dışı

ihracatın yıllık artışı ise %4.3 olarak gerçekleşti. İthalat ise Şubat’taki %5.9’luk gerilemenin ardından

Mart’ta da %3 oranında küçüldü. Manşet aylık açıktaki sert düşüşe rağmen, altın hariç dış ticaret

dengesi, geçen yılın aynı ayına kıyasla sadece %5 geriledi. Benzer bir durumun Şubat’ta da

görüldüğünü hatırlatıyoruz.

Mevsimsellikten ve takvim etkilerinden arındırılmış dış ticaret açığı Mart ayında, bir önceki aya

kıyasla %10.2 gerileyerek 5.8 milyar dolar olarak gerçekleşti. Arındırılmış açık Şubat ayında da

%15.1 düşüş kaydetmişti. 3 aylık ortalama dış ticaret açığı ise Şubat ayındaki 7.5 milyar dolar

değerinden 6.6 milyar dolara geriledi. Bu değer, yıllıklandırıldığında, 79.6 milyar dolarlık açığa işaret

ediyor.

2014 için öngördüğümüz iç talep yavaşlaması ithalat talebinin de zayıflayacağına işaret ediyor. Öte

yandan, başta Euro Bölgesi olmak üzere, küresel ekonomideki toparlanmanın da dış talebi

iyileştireceğini öngörüyoruz. Bunun sonucunda da dış açıkta belirgin daralma görmeyi bekliyoruz.

Birikimli dış ticaret açığının yılın ilk çeyreğinde kaydettiği gerileme de bu görüşümüzü destekliyor.

Ancak bu gerilemenin büyük oranda altın ihracatındaki artıştan kaynaklandığını ve ekonomik

aktiviteye ilişkin daha iyi bir gösterge olan altın hariç açıktaki gerilemenin çok daha küçük olduğunu

vurguluyoruz. Bununla beraber, iç talep için gördüğümüz aşağı yönlü riskler sebebiyle, altın hariç

açıktaki daralmanın da önümüzdeki aylarda daralmaya devam edeceğini düşünüyoruz.

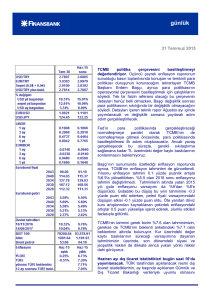

PPK tutanakları: Enflasyon görünümünün bozulması halinde TCMB likidite koşullarını

daraltacak. Geçen hafta düzenlenen PPK toplantısının tutanaklarına göre, Kurul enflasyonun

önümüzdeki dönemde, TL’deki değer kaybının gecikmeli etkileri ve gıda fiyatlarındaki olumsuz seyir

nedeniyle, yükselmeye devam edeceği yönündeki düşüncesini koruyor. Tutanaklarda ayrıca

enflasyon görünümünde ek bozulma olması ya da belirsizliklerin artması halinde, MB’nin likidite

koşullarında sıkılaşmaya giderek tepki vereceği belirtiliyor.

Yılın ilk çeyreğindeki ekonomik aktivite görünümünü değerlendiren PPK, sanayi üretiminde OcakŞubat dönemindeki aylık bazdaki artışlara dikkat çekerek üretim tarafının güçlü kaldığını belirtiyor.

Kurul, dış talepteki artış ile birlikte bu seyrin devam edeceğini ve iç talebin 2.çeyrekten itibaren

toparlanmaya başlayacağını öngörüyor. Öte yandan, biz para politikasındaki sıkılaşmanın gecikmeli

etkilerinin önümüzdeki dönemde iç talebi baskılayacağını ve dolayısıyla, ekonomik aktivitedeki

hızlanmayı sınırlayacağını düşünüyoruz.

Tutanaklarda ayrıca alternatif senaryolar altında MB’nin nasıl politika tepkisi vereceğini belirten bir

bölüm yer alıyor. Buna göre, MB sermaye akımlarının hızlanması halinde döviz rezervlerini

artırmaya gidecek. Öte yandan, belirsizlikler ve risk priminde uzun süreli yükselişler halinde Banka

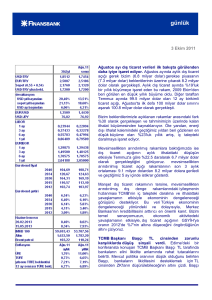

günlük

makroihtiyati araçlarını dengeleyici olarak kullanacak. Likidite politikasında sıkılaştırıcı adımlar

atılmasını gerektiren bir senaryoda bankacılık maliyetleri üzerindeki yan etkileri sınırlamak amacıyla

makroihtiyati araçlar dengeleyici yönde kullanılabilecektir. Benzer şekilde, bankacılık sektörünün yurt

dışı finansman koşullarının sıkılaştığı bir senaryoda da makroihtiyati politikalar destekleyici yönde

kullanılabilecektir.

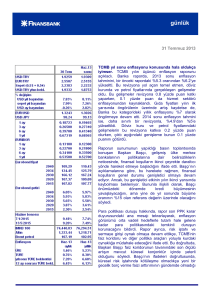

İstanbul tüketici fiyatları Nisan ayında %2.6 yükseldi. İstanbul Ticaret Odası tarafından açıklanan

verilere göre, tüketici fiyatları aylık bazda %2.63’lük artış kaydetti. Mart ayında %8.20 olan yıllık

enflasyon ise %8.29’a yükseldi.

Manşet enflasyondaki artışın temel belirleyicisi geçen aya kıyasla %30.1 artış kaydeden giyim alt

grubu oldu. Diğer tüm alt gruplarda da Mart ayına kıyasla artış görüyoruz. Gıda fiyatları %0.97

artarken ulaşım ve ev eşyası kalemleri de sırasıyla, %0.88 ve %1.48 oranında yükseldi.

Pazartesi günü TÜİK tarafından açıklanacak yurt geneli enflasyon verilerinde manşet enflasyonu en

büyük katkının giyim kaleminden gelmesini öngörüyoruz. Ancak giyim kalemindeki aylık artışın

İstanbul’da kaydedilene kıyasla daha düşük olmasını bekliyoruz. Nisan ayı yurt geneli enflasyonu için

tahminimiz %1.15 seviyesinde. Piyasa beklentisi ise %0.88 olarak belirlendi. Tahminimizin

gerçeklemesi halinde, Mart ayında %8.39 olarak gerçekleşen yıllık enflasyon %9.17’ye yükselecek.

İhracat Nisan ayında %11.5 arttı. Türkiye İhracatçılar Meclisi’nin (TİM) yayımladığı istatistiklere gore,

aylık ihracat Nisan ayında 13.2 milyar dolar olarak gerçekleşti. Bu değer geçen yılın aynı ayına

kıyasla, son dokuz ayın da en hızlı büyümesi olan, %11.5’lik artışa işaret ediyor. Aylık ihracattaki bu

artış, küresel ekonomideki toparlanmanın dış talebi olumlu etkileyeceği ve ekonomideki yeniden

dengelenme sürecine katkıda bulunacağı yönündeki görüşümüzle de uyumlu.

TİM tarafından açıklanan istatistikler altın ihracatını içermiyor. Bu nedenle ay sonunda TÜİK tarafından

yayımlanacak dış ticaret verilerinde daha yüksek bir aylık ihracat rakamı görmeyi bekliyoruz. 2012

yılında olduğu gibi, Şubat ve Mart aylarında da geçmiş ortalamasının oldukça üzerinde gerçekleşen

altın ihracatının önümüzdeki dönemde de toplam ihracat rakamını yukarı çektiğini görebiliriz. Ancak,

manşet ihracat yerine, ekonomik aktivite açısından daha iyi bir gösterge olan altın-dışı ihracattaki

trendi daha yakından takip edeceğiz.

Veri gündemi

Yurtiçinde imalat PMI verilerinin açıklanacağı Cuma günü, ABD’de Nisan ayı tarım dışı istihdam

değişimi (Beklenti: 200 bin) ve işsizlik oranı (Beklenti: %6.6) açıklanacak.

Piyasalar

Çarşamba sabahına 2.1225 seviyesinde başlayan USD/TL kotasyonları, TCMB’nin yıl sonu enflasyon

projeksiyonunu belirgin şekilde yukarı çekmesinin ardından düşüşe geçti. Öğleden sonra 2.1120’ye

kadar gevşeyen USD/TL, Çarşamba gününü 2.1150 seviyesinde kapattı. USD/TL kotasyonları bu

sabah ise 2.1070 seviyesinde işlem görüyor.

EUR/USD Çarşamba sabahı 1.3810 seviyesinde işlem görüyordu. Euro Bölgesi enflasyonunun

beklentinin hafif altında gelmesinin ardından 1.3775’e kadar gevşeyen parite bu seviyelerde kalıcı

olmadı ve yükselişe geçti. EUR/USD Çarşamba akşamı 1.3860 seviyelerinde işlem görüyordu. Parite

bu sabah ise 1.3860 seviyesinde işlem görüyor.

Çarşamba günü %9.54’ten ilk işleme geçen 24 Şubat 2016 vadeli gösterge tahvil faizi, TCMB Başkanı

Başçı’nın önümüzdeki dönemde faiz indirimlerinin gündemde olabileceğine ilişkin ifadelerini

yinelemesinin etkisiyle aşağı yönlü bir seyir izledi. Faiz Çarşamba akşamını %9.12 seviyesinde

sonlandırdı. Cuma sabahına ise %9.18’den başladı.

2030 vadeli gösterge eurobond önceki güne kıyasla primli seyrederek 167.843 seviyesinde işlem

görürken 5 yıllık Türkiye CDS’i ise 199 seviyesinde işlem gördü.

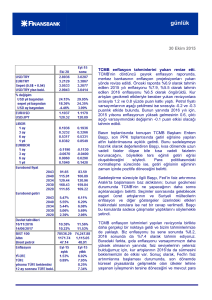

günlük

İnan Demir

+(90) 212 318 5087

[email protected]

Deniz Çiçek

+(90) 212 318 5086

[email protected]

Gökçe Çelik

+(90) 212 318 5096

[email protected]

**USD/YTL TCMB

Bu rapor, Finansbank CEO Ofisi Araştırma Bölümü tarafından müşterilerini bilgilendirmek amacıyla

düzenlenmiştir. Raporun Finansbank ile ilişkili bir kuruluşun müşterisi tarafından kullanılabilirliği,

alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi olacaktır. Bu raporda sunulan bilgi, yorum ve

tavsiyeler raporu hazırlayan Finansbank CEO Ofisine ait görüşleri yansıtmakta olup yatırım

danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve getiri tercihlerinin çeşitliliğini göz

önünde bulundurunca sadece bu raporda yer alan görüşlere dayanarak verilecek yatırım kararları

beklentilere uygun sonuçlar doğurmayabilir. Bu rapordaki bilgilerin derlenmesinde güvenilirliğine

inanılan sağlam kaynaklardan faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit

edilmemiştir. Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde önceden

belirtilmeksizin değişiklik yapma hakkı saklıdır. Finansbank ve ilişkili kuruluşlar ile bu kurumlarda

çalışan personel araştırma raporlarında sözü edilen menkul kıymetlere yatırım yapabilir ve zaman

içerisinde pozisyonlarını değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının

kopyası çıkarılamaz ya da dağıtılamaz.

**USD/YTL TCMB