Makro Yorum

Bora Tamer Yılmaz, Uzman

02 Şubat 2012 Perşembe

TÜRKİYE EKONOMİSİ

1

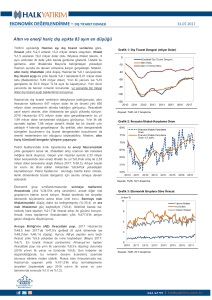

Dış Ticaret Dengesi

Şekil Paneli

TL’nin değer kaybetmeye başladığı Nisan – Haziran

döneminden beri üzerinde durduğumuz üzere kur

hareketinin dış denge üzerindeki etkisi artık gözle

görülür hale geldi. (Merkez Bankaları Politika Aracı

Olarak Kurlar, 24 Haziran 2011) (Şekil 1)

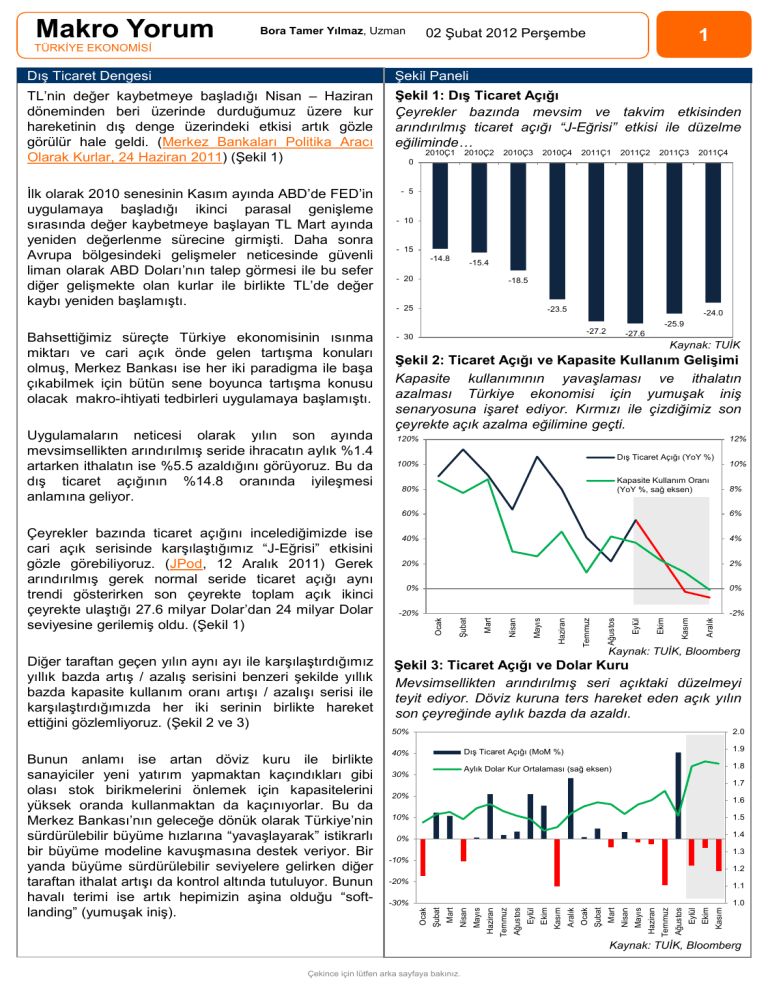

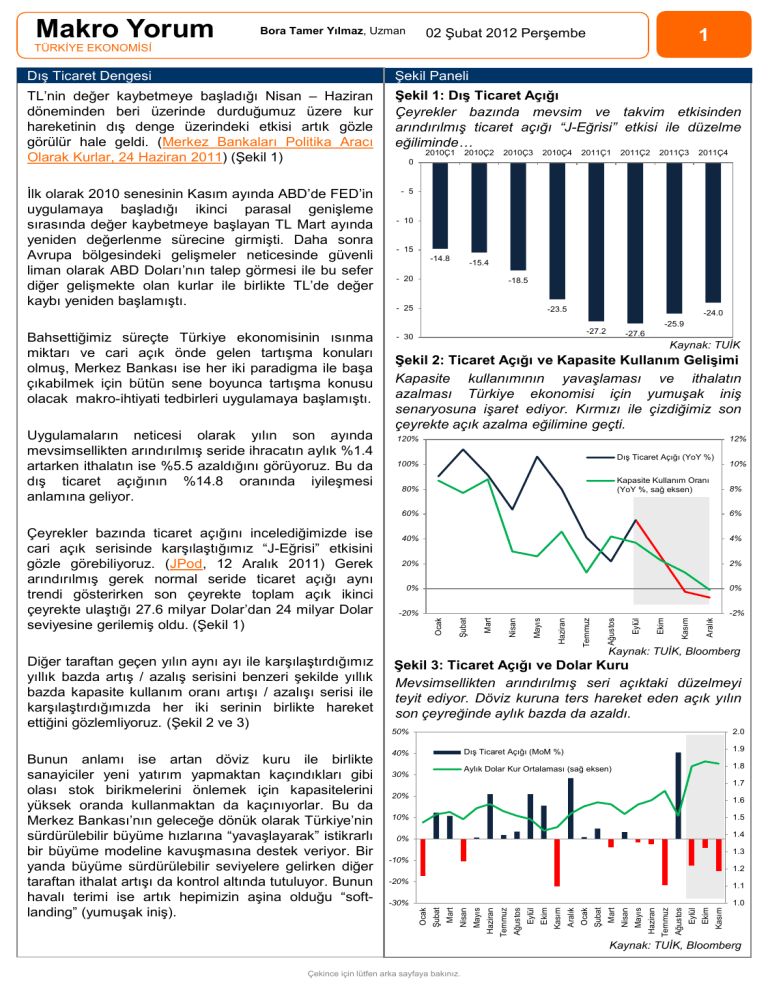

Şekil 1: Dış Ticaret Açığı

Çeyrekler bazında mevsim ve takvim etkisinden

arındırılmış ticaret açığı “J-Eğrisi” etkisi ile düzelme

eğiliminde…

İlk olarak 2010 senesinin Kasım ayında ABD’de FED’in

uygulamaya başladığı ikinci parasal genişleme

sırasında değer kaybetmeye başlayan TL Mart ayında

yeniden değerlenme sürecine girmişti. Daha sonra

Avrupa bölgesindeki gelişmeler neticesinde güvenli

liman olarak ABD Doları’nın talep görmesi ile bu sefer

diğer gelişmekte olan kurlar ile birlikte TL’de değer

kaybı yeniden başlamıştı.

2010Ç1

2010Ç2

2010Ç3

2010Ç4

2011Ç1

2011Ç2

2011Ç3

2011Ç4

0

- 5

- 10

- 15

-14.8

-15.4

- 20

-18.5

- 25

-23.5

-24.0

-25.9

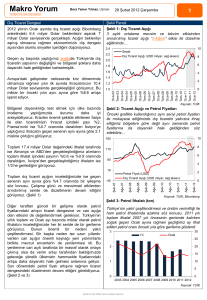

12%

Dış Ticaret Açığı (YoY %)

100%

Kapasite Kullanım Oranı

(YoY %, sağ eksen)

80%

10%

8%

60%

6%

40%

4%

20%

2%

0%

0%

Aralık

Kasım

Ekim

Eylül

Ağustos

Temmuz

Haziran

Mayıs

Mart

Şubat

Nisan

-2%

Ocak

-20%

Kaynak: TUİK, Bloomberg

Şekil 3: Ticaret Açığı ve Dolar Kuru

Mevsimsellikten arındırılmış seri açıktaki düzelmeyi

teyit ediyor. Döviz kuruna ters hareket eden açık yılın

son çeyreğinde aylık bazda da azaldı.

50%

2.0

40%

30%

Dış Ticaret Açığı (MoM %)

1.9

Aylık Dolar Kur Ortalaması (sağ eksen)

1.8

1.7

20%

1.6

10%

1.5

1.4

0%

1.3

-10%

1.2

-20%

1.1

Ekim

Kasım

Eylül

Ağustos

Temmuz

Mayıs

Haziran

Mart

Nisan

Ocak

Şubat

Aralık

Kasım

Ekim

Eylül

Ağustos

Haziran

1.0

Temmuz

-30%

Nisan

Bunun anlamı ise artan döviz kuru ile birlikte

sanayiciler yeni yatırım yapmaktan kaçındıkları gibi

olası stok birikmelerini önlemek için kapasitelerini

yüksek oranda kullanmaktan da kaçınıyorlar. Bu da

Merkez Bankası’nın geleceğe dönük olarak Türkiye’nin

sürdürülebilir büyüme hızlarına “yavaşlayarak” istikrarlı

bir büyüme modeline kavuşmasına destek veriyor. Bir

yanda büyüme sürdürülebilir seviyelere gelirken diğer

taraftan ithalat artışı da kontrol altında tutuluyor. Bunun

havalı terimi ise artık hepimizin aşina olduğu “softlanding” (yumuşak iniş).

120%

Mayıs

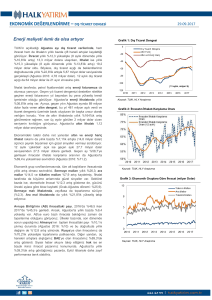

Diğer taraftan geçen yılın aynı ayı ile karşılaştırdığımız

yıllık bazda artış / azalış serisini benzeri şekilde yıllık

bazda kapasite kullanım oranı artışı / azalışı serisi ile

karşılaştırdığımızda her iki serinin birlikte hareket

ettiğini gözlemliyoruz. (Şekil 2 ve 3)

Kaynak: TUİK

Mart

Çeyrekler bazında ticaret açığını incelediğimizde ise

cari açık serisinde karşılaştığımız “J-Eğrisi” etkisini

gözle görebiliyoruz. (JPod, 12 Aralık 2011) Gerek

arındırılmış gerek normal seride ticaret açığı aynı

trendi gösterirken son çeyrekte toplam açık ikinci

çeyrekte ulaştığı 27.6 milyar Dolar’dan 24 milyar Dolar

seviyesine gerilemiş oldu. (Şekil 1)

-27.6

Şekil 2: Ticaret Açığı ve Kapasite Kullanım Gelişimi

Kapasite kullanımının yavaşlaması ve ithalatın

azalması Türkiye ekonomisi için yumuşak iniş

senaryosuna işaret ediyor. Kırmızı ile çizdiğimiz son

çeyrekte açık azalma eğilimine geçti.

Ocak

Uygulamaların neticesi olarak yılın son ayında

mevsimsellikten arındırılmış seride ihracatın aylık %1.4

artarken ithalatın ise %5.5 azaldığını görüyoruz. Bu da

dış ticaret açığının %14.8 oranında iyileşmesi

anlamına geliyor.

-27.2

- 30

Şubat

Bahsettiğimiz süreçte Türkiye ekonomisinin ısınma

miktarı ve cari açık önde gelen tartışma konuları

olmuş, Merkez Bankası ise her iki paradigma ile başa

çıkabilmek için bütün sene boyunca tartışma konusu

olacak makro-ihtiyati tedbirleri uygulamaya başlamıştı.

Kaynak: TUİK, Bloomberg

Çekince için lütfen arka sayfaya bakınız.

Makro Yorum

Bora Tamer Yılmaz, Uzman

02 Şubat 2012 Perşembe

TÜRKİYE EKONOMİSİ

2

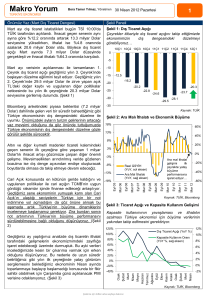

Dış Ticaretin Yapısı

Şekil Paneli

2011 yılında dış ticaret ulaştığı 134 milyar Dolar hacim

ile Cumhuriyet tarihinin rekorunu kırmış olsa da bu

daha çok sansasyonel bir manşet haberi olabilir. Bizim

için para eden gelişme kütle olarak elde edilen miktar

yerine bu miktarın iç yapısının nasıl düzenlendiği.

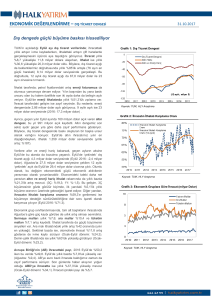

Şekil 4: İhracatın Dağılımı

İhracatın yapısındaki farklılaşma bölgesel ekonomik

şoklara karşı ekonomimizi daha dayanıklı hale

getiriyor…

100%

Diğer

90%

Son 10 yılda ihracat verilerini incelediğimiz zaman

yapısal olarak çok ciddi bir gelişme gözle görülebiliyor.

10 sene önce %58 ihracat istikametimiz AB ülkeleri

iken bugün bu oran %46’a düşmüş durumda.

Afrika

80%

70%

Kuzey

Amerika

60%

Kuzey

Afrika

50%

Buna ek olarak Yakın ve Orta Doğu, AB dışı Avrupa ve

diğer bölgelerin ihracat içindeki payının arttığını

görüyoruz.

Bu

gelişmenin

anlamı

Dünya

ekonomisindeki bölgesel şoklara daha dirençli hale

gelmiş olmamız. (Şekil 4)

Asya

40%

30%

Avrupa (AB

Hariç)

20%

Yakın ve

Orta Doğu

10%

Avrupa

Birliği

0%

2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011

İçinde bulunduğumuz süreçte en ciddi şok riski Euro

Bölgesi’ne ait. Burada da 2-vitesli Avrupa modeline

benzer olarak, “çevre” ve “merkez” ülkeler ayrımını

büyüteç altına alabiliriz. Zira AB içinde en önemli dış

ticaret ortaklarımız Almanya, Fransa, ve İngiltere’nin

toplam payı %21.4. Çevre ülkeler İtalya ve İspanya’nın

toplam payı ise %8.7 ile sınırlı. Bu tablonun bize

söylediği Avrupa’daki ekonomik daralma Almanya ve

Fransa’ya sıçramadığı sürece Euro Bölgesi’nden

gelecek

olumsuzluklardan

etkilenmemiz

sınırlı

olacaktır. (Şekil 5)

Zaten güncel PMI verileri ve önceki gün TCMB beklenti

anketinde geleceğe yönelik olumlu ihracat verileri de

dış ticaret açısından bu endişeleri azaltan faktörler.

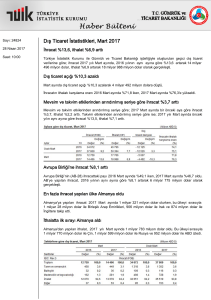

Dış dengeye ithalat tarafından baktığımızda ise yapısal

sorun olarak ithalatın yıllık bazda yaklaşık beşte birinin

enerji açığından kaynaklandığını görüyoruz. Aralık

ayında ise enerji ithalat hacminin içinde %24.4 yer

kaplıyor. Geçen sene ile karşılaştırdığımızda enerji

ithalatımızın %40.6 oranında arttığını da görüyoruz. Bu

da ister istemez Türkiye ekonomisini arz taraflı enerji

ve özellikle petrol fiyatlarına karşı kırılgan yapan bir

unsur ve önümüzdeki süreçte ekonominin en önemli

risk unsuru – özellikle Merkez Bankası’nın gündemi

enflasyon / fiyat istikrarı olduğu süreçte. (Şekil 6)

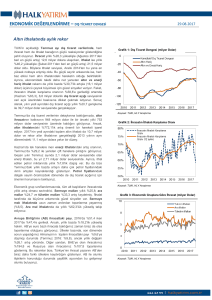

Şekil 5: Önemli İhracat İstikametlerimiz

Kaynak: TUİK

AB ülkeleri %46 oran ile başlıca ihracat istikametimiz

olmasına rağmen bu ticaretin yaklaşık yarısı İngiltere,

Almanya, ve Fransa (mavi tonlar) ile gerçekleşiyor.

Önemli risk altında olan İtalya ve İspanya (kırmızı

tonlar) ise toplam ihracatımızın yalnızca %8.7’si.

60%

Irak

50%

Rusya

Fed.

A. B. D.

40%

İspanya

30%

İtalya

20%

Fransa

İngiltere

10%

Almanya

0%

2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011

Kaynak: TUİK

Şekil 6: Aralık Ayı İthalat Dağılımı

Enerji ithalatı Türkiye ekonomisinin öncelikle ele

alması gereken yapısal bir sorunu. (Günün Verisi:

Ödemeler Dengesi, 11 Ağustos 2011)

Enerji, 24.4%

Diğer, 36.1%

Diğer taraftan önemli alt bileşenlere baktığımızda

önceki sayfada bahsettiğimiz üzere yumuşak inişteki

ekonomi ile birlikte sanayicilerin sermaye ve ara

mallarına olan talebin azaldığını görüyoruz. 2. çeyrekte

%15.2 azalan ara malı talebi son çeyrekte de bir

önceki çeyreğe göre %1 gerilemiş durumda.

Ara Mallar,

11.6%

Plastik, 4.4%

Elektronik,

7.1%

Taşıt, 8.1%

Demir Çelik,

8.4%

Kaynak: TUİK

Çekince için lütfen arka sayfaya bakınız.

Makro Yorum

02 Şubat 2012 Perşembe

KÜNYE

Azmi DÖLEN

G. Müdür Yrd.

(212) 314 81 07

[email protected]

Işık ÖKTE

Direktör

(212) 314 81 82

[email protected]

Uzman

(212) 314 81 86

[email protected]

3

YURTDIŞI İLİŞKİLER

Bora Tamer YILMAZ

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.