Azmi Dölen

[email protected]

+90 212 314 8181

[email protected]

+90 212 314 8125

Haftalık Değerlendirme

MAKROEKONOMİK STRATEJİ

22 Aralık 2011

Yıl: 1 / Sayı: 44

ABD

Batı Dünyası Noel tatiline hazırlanırken, piyasalarda

da likiditenin giderek azaldığını görmekteyiz.

Piyasaya likidite sağlayıp yön veren aktörlerin

neredeyse hepsi yılsonu ofis partilerine ve tatil

programlarına odaklanmış durumdalar. Piyasa

yapıcılarındaki

yoğunlaşma

bu

konulara

odaklanırken piyasalarda işlem hacimleri düşüyor ve

işlem yapmak için gerekli olan likidite sağlanamıyor.

Böylece piyasalarda gördüğümüz fiyatlar da ya

endikatif ya da son derece oynak oluyor. Bu nedenle

böyle günlerde piyasalarda meydana gelen fiyat

hareketlerinin, temellerden uzak olduğu için,

geleceği tahmin edebilmekte de en azından Ocak

ayının ilk yarısına kadar bizlere pek yardımcı

olmayacağını düşünüyoruz.

Bu aralıkta olan en önemli hareket Avrupa Merkez

Bankası’ndan gelen politika değişimine yönelik

adımlar oldu. QE, yani niceliksel genişleme, olarak

tabir edebileceğimiz bir hareket ile AMB, Avrupalı

bankaları sınırsız bir şekilde fonlamaya karar verdi.

Üç yıl vadeli verilen bu fonlara karşılık Avrupa

bankacılık sisteminden yaklaşık 490 milyar Euro

talep geldi. Tam bir bazuka hareketi. Ama daha

önce de belirttiğimiz gibi piyasaların reaksiyonu

öncelikle beklentiyi satın almak, sonra bunu satmak

yönünde oldu.

Atılan adımın uzun vadeli etkilerini veya olası bir

AMB politika değişikliklerinin sinyallerin okumayı ve

görmeyi piyasa, Noel havasının etkisi ile olsa gerek

tercih etmedi.

Bir miktar piyasa rengi verdikten sonra, hazır

piyasalar da renksizken bir miktar ABD ekonomisine

bakmanın faydalı olacağını düşünmekteyiz. ABD

krizden çıkmak için uyguladığı politikalar geç de olsa

bir miktar pozitif sinyaller vermeye başladı.

ABD öncelikle probleme doğru teşhisi koydu.

Bankacılık

sektörünün

sermaye

yapısını

güçlendirmek için QE programları ile bilançolarına

nakit enjekte etti. Bu bankalar da %4 civarından

aldıkları 10 yıllık bonoların %1.8 seviyelerine iki yıl

içinde gerilemelerinin kazançlarını bilançolarına

yansıtabildiler. Ancak bilançolarındaki hasar oldukça

büyük olduğu için bu durum bankacılık sektörünü

ancak stabilize etti. Aynı zamanda da sistem, zombi

banka olarak nitelendirilen (yaşayan ancak hiçbir

fonksiyonu olmayan) birtakım bankaları yarattı.

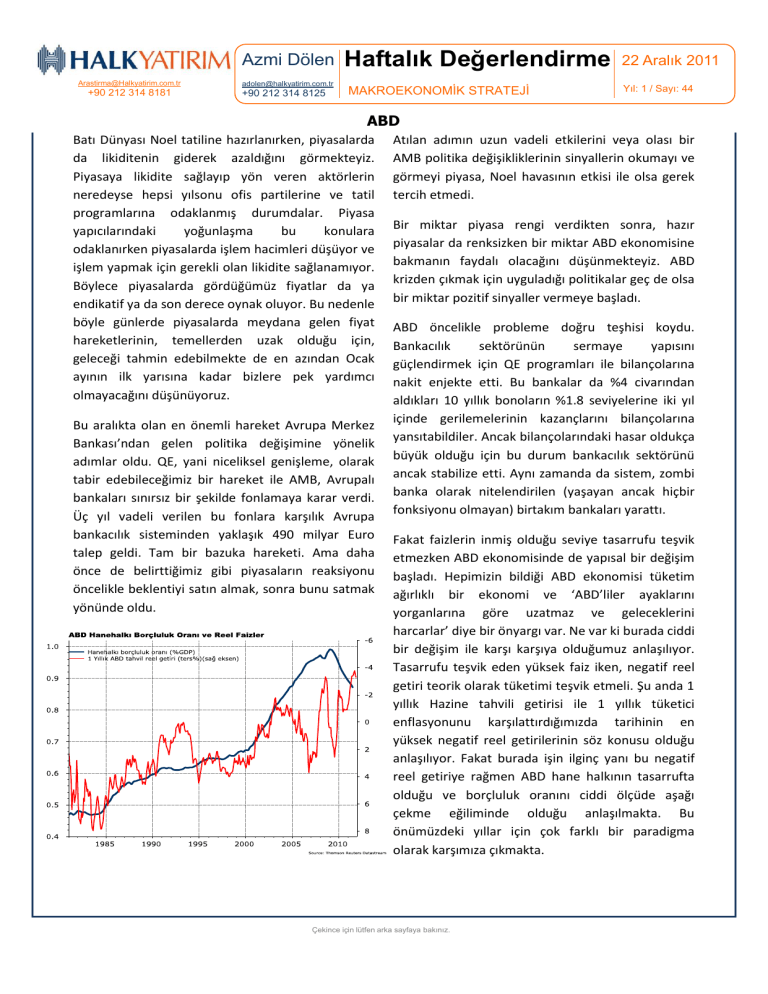

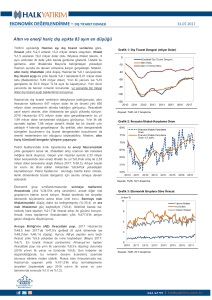

Fakat faizlerin inmiş olduğu seviye tasarrufu teşvik

etmezken ABD ekonomisinde de yapısal bir değişim

başladı. Hepimizin bildiği ABD ekonomisi tüketim

ağırlıklı bir ekonomi ve ‘ABD’liler ayaklarını

yorganlarına göre uzatmaz ve geleceklerini

harcarlar’ diye bir önyargı var. Ne var ki burada ciddi

bir değişim ile karşı karşıya olduğumuz anlaşılıyor.

Tasarrufu teşvik eden yüksek faiz iken, negatif reel

getiri teorik olarak tüketimi teşvik etmeli. Şu anda 1

yıllık Hazine tahvili getirisi ile 1 yıllık tüketici

enflasyonunu karşılattırdığımızda tarihinin en

yüksek negatif reel getirilerinin söz konusu olduğu

anlaşılıyor. Fakat burada işin ilginç yanı bu negatif

reel getiriye rağmen ABD hane halkının tasarrufta

olduğu ve borçluluk oranını ciddi ölçüde aşağı

çekme eğiliminde olduğu anlaşılmakta. Bu

önümüzdeki yıllar için çok farklı bir paradigma

olarak karşımıza çıkmakta.

Çekince için lütfen arka sayfaya bakınız.

Haftalık Değerlendirme

22 Aralık 2011

2

MAKROEKONOMİK STRATEJİ

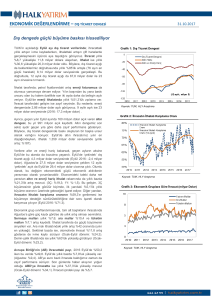

Bir başka değişimi ise ABD’nin cari rakamlarında

görmekteyiz. 1990’lı yıllardan itibaren ABD

ekonomisinin bariz bir şekilde cari açık verdiği

gözlenmekte. Cari açık veren bir ekonomide tasarruf

eğiliminin düşük olduğunu biliyoruz ve bu durumu

biraz önceki hane halkı tasarruf eğiliminde de

görmekteyiz. Fakat aynı fenomen burada da

karşımıza çıkmakta ve ABD ekonomisinin vermiş

olduğu cari açığın giderek azalmakta olduğu

gözlenmekte. ABD’de ithalatın artış hızı yavaşlarken

ihracatın ise hızlanarak artmakta olduğu ve bunun

da cari dengeyi pozitif yönde etkilediği anlaşılmakta.

Amerikalılar bu gelişmeyi imalat sanayinin yeniden

doğuşu olarak nitelendiriyorlar. Bu da önümüzdeki

yıllar için farklı bir paradigma.

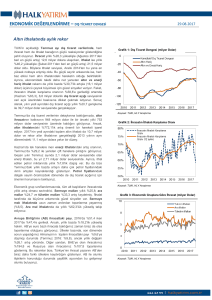

Tasarruf eğiliminin arttığı ve genel olarak da cari

dengenin pozitif seyrettiği ülkelerin kurları da

genelde talepli olmakta. İçinde bulunduğumuz

günlerde doların diğer para birimlerine karşı talepli

olması aslında bundan kaynaklanmakta. Piyasa

krizleri genelde doları her zaman desteklemekte.

Dolardaki dönüşümün kalıcı olması için yukarıda

saydığımız iki faktör dışında kamu maliyesinin

düzelmesi ve kamu borçluluk oranlarının da aşağı

çekilmesi gerekiyor. Bu şartlar altında dolardaki

yükseliş trendinin daha da kalıcı olması ve bu

hareketin artan faiz oranları ile de desteklenmesi

beklenir.

Bu paradigma değişikliklerinin neticesinde çok daha

farklı bir ABD, çok daha farklı bir Avrupa ve çok daha

farklı bir Çin-Asya göreceğiz. Gözlerimizin önünde

yeni bir dünya düzeni, en azında ekonomik manada,

kurulmak üzere.

Çekince için lütfen arka sayfaya bakınız.

Haftalık Değerlendirme

22 Aralık 2011

3

MAKROEKONOMİK STRATEJİ

Azmi DÖLEN

G. Müdür Yrd.

(212) 314 81 25

[email protected]

Uzman

(212) 314 81 07

[email protected]

Uzman

(212) 314 81 07

[email protected]

YURTDIŞI İLİŞKİLER BİRİMİ

Bora Tamer YILMAZ

ARAŞTIRMA BİRİMİ

Işıl BÜK

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy

yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.

Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri

tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar

doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım

Menkul Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında

yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.

Çekince için lütfen arka sayfaya bakınız.