KARAKAŞ ATLANTİS KIYMETLİ MADENLER

KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞI

31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT

KONSOLİDE FİNANSAL BİLGİLERE İLİŞKİN

BAĞIMSIZ DENETÇİ RAPORU

İÇİNDEKİLER

Bağımsız Denetçi Raporu

Konsolide Finansal Durum Tabloları

Konsolide Kar veya Zarar Tablosu ve Diğer Kapsamlı Gelir Tabloları

Konsolide Özkaynaklar Değişim Tabloları

Konsolide Nakit Akış Tabloları

Konsolide Finansal Tablolara İlişkin Açıklayıcı Notlar

Not 1

Not 2

Not 3

Not 4

Not 5

Not 6

Not 7

Not 8

Not 9

Not 10

Not 11

Not 12

Not 13

Not 14

Not 15

Not 16

Not 17

Not 18

Not 19

Not 20

Not 21

Not 22

Not 23

Not 24

Not 25

Not 26

Not 27

Not 28

Not 29

Not 30

Not 31

Not 32

Not 33

Şirket’in Organizasyonu ve Faaliyet Konusu

Finansal Tabloların Sunumuna İlişkin Esaslar

Ortak Kontrole Tabi İşletme Birleşmeleri

Finansal Yatırımlar

Nakit ve Nakit Benzerleri

İlişkili Taraf Açıklamaları

Ticari Alacak ve Borçlar

Finansal Borçlar

Diğer Alacak ve Borçlar

Stoklar

Peşin Ödenmiş Giderler ve Ertelenmiş Gelirler

Cari Dönem Vergisiyle İlgili Varlıklar

Yatırım Amaçlı Gayrimenkuller

Maddi Duran Varlıklar

Maddi Olmayan Duran Varlıklar

Koşullu Varlık ve Yükümlülükler

Karşılıklar

Çalışanlara Sağlanan Faydalar Kapsamında Borçlar

Diğer Varlık ve Yükümlülükler

Özkaynaklar

Satışlar ve Satışların Maliyeti

Genel Yönetim Giderleri , Pazarlama Giderleri Araştırma ve Geliştirme Giderleri

Niteliklerine Göre Giderler

Esas Faaliyetlerden Gelirler, Giderler

Yatırım Faaliyetlerinden Gelirler, Giderler

Finansman Gelirleri, Giderleri

Gelir Vergileri

Pay Başına Kazanç

Finansal Araçlar

Finansal Araçlardan Kaynaklanan Risklerin Niteliği ve Düzeyi

Finansal Araçlar (Gerçeğe Uygun Değer Açıklamaları ve Finansal Riskten Korunma

Muhasebesi Çerçevesindeki Açıklamalar)

Raporlama Döneminden Sonraki Olaylar

Finansal Tabloların Önemli Ölçüde Etkileyen yada Finansal Tabloların Açık,

Yorumlanabilir ve Anlaşılabilir Olması Açısından Açıklanması Gereken Diğer Hususlar

SAYFA

1-5

6

7

8

9

10-71

10-12

12-29

29

30-31

31

32-35

35-37

38-39

39-40

40

41

41

42-43

43-44

44

44-46

46

47

47

47-51

52-54

55

56

56-57

57

58

58-61

61

61

61-67

68-69

70

70-71

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON SANAYİ VE TİCARET A.Ş.

31 ARALIK 2016 TARİHLİ KONSOLİDE FİNANSAL DURUM TABLOSU

(Tüm tutarlar, TL olarak gösterilmiştir)

Bağımsız

Denetim'den

Geçmiş

Cari

Dönem

31.12.2016

Bağımsız

Denetim'den

Geçmiş

Geçmiş

Dönem

31.12.2015

5

7

6-7

7

9

6-9

9

10

11

12

19

1,506,468

38,145,946

152,556

37,993,390

847,455

847,455

214,420,610

159,870

69,868

492,053

255,642,270

17,443,180

119,006,783

28,927

118,977,856

41,797

2,351

39,446

87,513,101

279,436

713,929

324,305

225,322,531

4

4

7

9

13

14

14

14

14

14

14

14

15

15

15

11

27

14,938

14,938

397,357

9,114,569

5,723,837

1,006,500

1,227,103

577,259

422,528

120,603

2,369,844

277,060

143,238

133,822

389,148

1,489,414

17,406,323

273,048,593

14,938

14,938

19,572

302,364

8,850,258

5,302,775

1,028,500

1,323,913

697,463

485,272

220,456

1,547,171

359,389

196,915

162,474

6,136,129

20,985,425

246,307,956

8

8

8

8

8

8

8

8

7

6-7

7

18

9

6-9

9

11

17

17

95,070,221

95,070,221

92,584,722

490,858

1,994,641

26,290,859

26,290,859

26,290,859

841,597

841,597

558,727

2,567,836

1,332,812

1,235,024

26,052

230,527

230,527

125,585,819

35,685,641

35,685,641

34,455,362

350,566

879,713

68,638,266

68,638,266

68,638,266

930,369

34,396

895,973

381,080

489,853

300,886

188,967

1,311,430

66,958

66,958

107,503,597

29,514,680

29,514,680

29,189,600

325,080

572,235

210,765

210,765

8,974,107

39,271,787

37,969,377

37,969,377

37,361,448

607,929

228,488

228,488

1,569,088

39,766,953

108,976,894

66,750,000

37,029,551

(3,187,099)

30,616,023

177,867

177,867

(2,932)

4,254,286

1,067,187

3,187,099

2,976,072

(39,642,170)

10,005,296

(785,907)

108,190,987

273,048,593

98,976,851

66,750,000

27,655,033

(3,187,099)

27,839,689

183,120

183,120

(2,932)

4,157,790

970,691

3,187,099

2,976,072

(24,776,438)

(2,618,384)

60,555

99,037,406

246,307,956

Dipnot

Referansları

VARLIKLAR

Dönen Varlıklar

Nakit ve Nakit Benzerleri

Ticari Alacaklar

İlişkili Taraflardan Ticari Alacaklar

İlişkili Olmayan Taraflardan Ticari Alacaklar

Diğer Alacaklar

İlişkili Taraflardan Diğer Alacaklar

İlişkili Olmayan Taraflardan Diğer Alacaklar

Stoklar

Peşin Ödenmiş Giderler

Cari Dönem Vergisiyle İlgili Varlıklar

Diğer Dönen Varlıklar

TOPLAM DÖNEN VARLIKLAR

Duran Varlıklar

Finansal Yatırımlar

Diğer Finansal Yatırımlar

Ticari Alacaklar

Diğer Alacaklar

Yatırım Amaçlı Gayrimenkuller

Maddi Duran Varlıklar

Binalar

Tesis, Makine ve Cihazlar

Taşıtlar

Mobilya ve Demirbaşlar

Özel Maliyetler

Diğer Maddi Duran Varlıklar

Maddi Olmayan Duran Varlıklar

Bilgisayar Yazılımları

Diğer Maddi Olmayan Duran Varlıklar

Peşin Ödenmiş Giderler

Ertelenmiş Vergi Varlığı

TOPLAM DURAN VARLIKLAR

TOPLAM VARLIKLAR

KAYNAKLAR

Kısa Vadeli Yükümlülükler

Kısa Vadeli Borçlanmalar

İlişkili Olmayan Taraflardan Kısa Vadeli Borçlanmalar

Banka Kredileri

Finansal Kiralama İşlemlerinden Borçlar

Diğer Kısa Vadeli Borçlanmalar

Uzun Vadeli Borçlanmaların Kısa Vadeli Kısımları

İlişkili Olmayan Taraflardan Uzun Vadeli Borçlanmaların Kısa Vadeli Kısımları

Banka Kredileri

Ticari Borçlar

İlişkili Taraflara Ticari Borçlar

İlişkili Olmayan Taraflara Ticari Borçlar

Çalışanlara Sağlanan Faydalar Kapsamında Borçlar

Diğer Borçlar

İlişkili Taraflara Diğer Borçlar

İlişkili Olmayan Taraflara Diğer Borçlar

Ertelenmiş Gelirler

Kısa Vadeli Karşılıklar

Diğer Kısa Vadeli Karşılıklar

TOPLAM KISA VADELİ YÜKÜMLÜLÜKLER

Uzun Vadeli Yükümlülükler

Uzun Vadeli Borçlanmalar

İlişkili Olmayan Taraflardan Uzun Vadeli Borçlanmalar

Banka Kredileri

Finansal Kiralama İşlemlerinden Borçlar

Diğer Borçlar

Uzun Vadeli Karşılıklar

Çalışanlara Sağlanan Faydalara İlişkin Uzun Vadeli Karşılıklar

Ertelenmiş Vergi Yükümlülüğü

TOPLAM UZUN VADELİ YÜKÜMLÜLÜKLER

ÖZKAYNAKLAR

Ana Ortaklığa Ait Özkaynaklar

Ödenmiş Sermaye

Sermaye Düzeltme Farkları

Geri Alınmış Paylar (-)

Paylara İlişkin Primler/İskontolar

Kar veya Zararda Yeniden Sınıflandırılmayacak Birikmiş Diğer Kapsamlı Gelirler veya Giderler

Tanımlanmış Fayda Planları Yeniden Ölçüm Kazançları / (Kayıpları)

Ortak Kontrole Tabi Teşebbüs ve İşletmeleri İçeren Birleşmelerin Etkisi

Kardan Ayrılan Kısıtlanmış Yedekler

Yasal Yedekler

Geri Alınan Paylara İlişkin Yedekler

Diğer Yedekler

Geçmiş Yıllar Karları/Zararları

Net Dönem Karı/Zararı

Kontrol Gücü Olmayan Paylar

TOPLAM ÖZKAYNAKLAR

TOPLAM KAYNAKLAR

Ekli notlar bu tabloların ayrılmaz parçasıdır.

8

8

8

8

17

17

27

20.1

20.2

20.3

20.4

20.5

20.5.1

20.6

20.7

20.7

20.7

20.8

20.9

20.10

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON SANAYİ VE TİCARET A.Ş.

31 ARALIK 2016 TARİHLİ KONSOLİDE KAR VEYA ZARAR VE DİĞER KAPSAMLI GELİR TABLOSU

(Tüm tutarlar, TL olarak gösterilmiştir)

Dipnot

Referansları

Bağımsız

Denetim'den

Geçmiş

Cari

Dönem

01.01.201631.12.2016

Bağımsız

Denetim'den

Geçmiş

Geçmiş

Dönem

01.01.201531.12.2015

166,485,457

(159,697,035)

6,788,422

6,788,422

(5,634,002)

(4,209,153)

54,366,748

(1,186,098)

50,125,917

130,454

(38,398)

50,217,973

11,943,354

(40,947,873)

21,213,454

(12,053,362)

(12,053,362)

9,160,092

9,160,092

470,033,070

(450,254,722)

19,778,348

19,778,348

(3,799,604)

(4,562,603)

23,367,091

(7,075,013)

27,708,219

1,033,248

(104,198)

28,637,269

13,627,289

(47,779,609)

(5,515,051)

2,365,513

2,365,513

(3,149,538)

(3,149,538)

(845,204)

10,005,296

(531,154)

(2,618,384)

0.1499

(0.0392)

(6,511)

(8,139)

1,628

1,628

(6,511)

9,153,581

17,934

22,418

(4,484)

(4,484)

17,934

(3,131,604)

(846,462)

10,000,043

(531,841)

(2,599,763)

KAR VEYA ZARAR KISMI

Hasılat

Satışların Maliyeti (-)

Ticari Faaliyetlerden Brüt Kar/Zarar

BRÜT KAR/ZARAR

Genel Yönetim Giderleri (-)

Pazarlama Giderleri (-)

Esas Faaliyetlerden Diğer Gelirler

Esas Faaliyetlerden Diğer Giderler (-)

ESAS FAALİYET KARI/ZARARI

Yatırım Faaliyetlerinden Gelirler

Yatırım Faaliyetlerinden Giderler (-)

FİNANSMAN GİDERİ ÖNCESİ FAALİYET KÂRI/ZARARI

Finansman Gelirleri

Finansman Giderleri (-)

SÜRDÜRÜLEN FAALİYETLER VERGİ ÖNCESİ KARI/ZARARI

Sürdürülen Faaliyetler Vergi Gideri/Geliri

Dönem Vergi Gideri/Geliri

Ertelenmiş Vergi Gideri/Geliri

SÜRDÜRÜLEN FAALİYETLER DÖNEM KARI/ZARARI

DÖNEM KARI/ZARARI

21

21

22.1

22.2

24.1

24.2

25.1

25.2

26.1

26.2

27

27

Dönem Karı/Zararının Dağılımı

Kontrol Gücü Olmayan Paylar

Ana Ortaklık Payları

20.10

28

Pay Başına Kazanç

Sürdürülen Faaliyetlerden Pay Başına Kazanç

28

DİĞER KAPSAMLI GELİR KISMI

Kar veya Zararda Yeniden Sınıflandırılmayacaklar

Tanımlanmış Fayda Planları Yeniden Ölçüm Kazançları/(Kayıpları)

Kar veya Zararda Yeniden Sınıflandırılmayacak Diğer Kapsamlı Gelire İlişkin Vergiler

Ertelenmiş Vergi Gideri/Geliri

DİĞER KAPSAMLI GELİR

TOPLAM KAPSAMLI GELİR

Toplam Kapsamlı Gelirin Dağılımı

Kontrol Gücü Olmayan Paylar

Ana Ortaklık Payları

17

27

20.10

Ekli notlar bu tabloların ayrılmaz parçasıdır.

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON SANAYİ VE TİCARET A.Ş.

31 ARALIK 2016 TARİHLİ KONSOLİDE ÖZKAYNAKLAR DEĞİŞİM TABLOSU

Kar veya Zararda Yeniden

Sınıflandırılmayacak

Birikmiş Diğer Kapsamlı

Gelirler ve Giderler

Yeniden Değerleme ve

Ölçüm Kazanç / Kayıpları

(Tüm tutarlar, TL olarak gösterilmiştir)

Not

ÖNCEKİ DÖNEM

Dönem Başı Bakiyeler

Transferler

Toplam Kapsamlı Gelir

Dönem Karı (Zararı)

Diğer Kapsamlı Gelir (Gider)

Payların Geri Alım İşlemleri Nedeniyle Meydana Gelen Artış/Azalış

Diğer Değişiklikler Nedeniyle Artış /Azalış

Ortak Kontrole Tabi Teşebbüs ve İşletmeleri İçeren Birleşmelerin Etkisi

31.12.2015 itibariyle bakiyeler (Dönem Sonu)

CARİ DÖNEM

01.01.2016 itibariyle bakiyeler (Dönem Başı)

Transferler

Toplam Kapsamlı Gelir

Dönem Karı (Zararı)

Diğer Kapsamlı Gelir (Gider)

Diğer Değişiklikler Nedeniyle Artış /Azalış

31.12.2016 itibariyle bakiyeler (Dönem Sonu)

20.5.1

20.3

2.a, 32

20.5.1

2.a, 31

Ödenmiş

Sermaye

Sermaye

Düzeltme

Farkları

Tanımlanmış Fayda

Geri Alınmış Pay İhraç Primleri Planları Yeniden Ölçüm

/ İskontoları

Kazançları/(Kayıpları)

Paylar

Kardan Ayrılan

Kısıtlanmış Yedekler

Ortak Kontrole Tabi

Teşebbüs ve

İşletmeleri İçeren

Birleşmelerin Etkisi

Diğer Yedekler

Geçmiş Yıllar

Kar / Zararları

Net Dönem Karı Ana Ortaklığa Ait

Özkaynaklar

/ Zararı

Kontrol Gücü

Olmayan Paylar

Özkaynaklar

66,750,000

66,750,000

22,559,211

5,095,822

27,655,033

(2,733,854)

(453,245)

(3,187,099)

26,329,963

1,509,726

27,839,689

165,186

17,934

17,934

183,120

4,105,337

52,453

4,157,790

(2,932)

(2,932)

2,976,072

2,976,072

(20,727,938)

2,609,501

(6,658,001)

(24,776,438)

2,609,501

(2,609,501)

(2,618,384)

(2,618,384)

(2,618,384)

102,033,478

(2,600,450)

(2,618,384)

17,934

(453,245)

(2,932)

98,976,851

(531,154)

(531,154)

591,709

60,555

102,033,478

(3,131,604)

(3,149,538)

17,934

(453,245)

588,777

99,037,406

66,750,000

66,750,000

27,655,033

9,374,518

37,029,551

(3,187,099)

(3,187,099)

27,839,689

2,776,334

30,616,023

183,120

(5,253)

(5,253)

177,867

4,157,790

-

(2,932)

-

2,976,072

-

(24,776,438)

(2,618,384)

-

(2,618,384)

2,618,384

10,005,296

10,005,296

96,496

4,254,286

(2,932)

2,976,072

(12,247,348)

(39,642,170)

10,005,296

98,976,851

10,000,043

10,005,296

(5,253)

108,976,894

60,555

(846,462)

(845,204)

(1,258)

(785,907)

99,037,406

9,153,581

9,160,092

(6,511)

108,190,987

Ekli notlar bu tabloların ayrılmaz parçasıdır.

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON SANAYİ VE TİCARET A.Ş.

31 ARALIK 2016 DÖNEMİNE AİT KONSOLİDE NAKİT AKIŞ TABLOSU

(Tüm tutarlar TL olarak gösterilmiştir.)

A. İŞLETME FAALİYETLERDEN NAKİT AKIŞLARI

Dönem Karı (Zararı)

Sürdürülen Faaliyetlerden Dönem Karı (Zararı)

Dönem Net Karı (Zararı) Mutabakatı İle İlgili Düzeltmeler

Amortisman ve İtfa Gideri ile İlgili Düzeltmeler

Değer Düşüklüğü (İptali) İle İlgili Düzeltmeler

-Alacaklarda Değer Düşüklüğü (İptali) ile İlgili Düzeltmeler

Karşılıklar ile İlgili Düzeltmeler

-Çalışanlara Sağlanan Faydalara İlişkin Karşılıklar (İptali) ile İlgili Düzeltmeler

Faiz (Gelirleri) ve Giderleri İle İlgili Düzeltmeler

-Faiz Giderleri ile İlgili Düzeltmeler

-Vadeli Alımlardan Kaynaklanan Ertelenmiş Finansman Gideri

-Vadeli Satışlardan Kaynaklanan Kazanılmamış Finansman Geliri

Gerçeğe Uygun Değer Kayıpları (Kazançları) İle İlgili Düzeltmeler

-Yatırım Amaçlı Gayrimenkullerin Gerçeğe Uygun Değer Kayıpları (Kazançları) ile İlgili Düzeltmeler

Vergi (Geliri) Gideri İle İlgili Düzeltmeler

İşletme Sermayesinde Gerçekleşen Değişimler

Ticari Alacaklardaki Artış/Azalışla İlgili Düzeltmeler

-İlişkili Taraflardan Ticari Alacaklardaki Azalış (Artış)

-İlişkili Olmayan Taraflardan Ticari Alacaklardaki Azalış (Artış)

Faaliyetlerle İlgili Diğer Alacaklardaki Artış/Azalışla İlgili Düzeltmeler

-İlişkili Taraflardan Faaliyetlerle İlgili Diğer Alacaklardaki Azalış (Artış)

-İlişkili Olmayan Taraflardan Faaliyetlerle İlgili Diğer Alacaklardaki Azalış (Artış)

Stoklardaki Artış/Azalışla İlgili Düzeltmeler

Ticari Borçlardaki Artış/Azalışla İlgili Düzeltmeler

-İlişkili Taraflara Ticari Borçlardaki Artış (Azalış)

-İlişkili Olmayan Taraflara Ticari Borçlardaki Artış (Azalış)

Çalışanlara Sağlanan Faydalar Kapsamında Borçlardaki Artış (Azalış)

Faaliyetlerle İlgili Diğer Borçlardaki Artış/Azalışla İlgili Düzeltmeler

-İlişkili Taraflara Faaliyetlerle İlgili Diğer Borçlardaki Artış (Azalış)

-İlişkili Olmayan Taraflara Faaliyetlerle İlgili Diğer Borçlardaki Artış (Azalış)

Faaliyetlerden Elde Edilen Nakit Akışları

B. YATIRIM FAALİYETLERİNDEN KAYNAKLANAN NAKİT AKIŞLARI

Maddi ve Maddi Olmayan Duran Varlıkların Satışından Kaynaklanan Nakit Girişleri

-Maddi Duran Varlıkların Satışından Kaynaklanan Nakit Girişleri

Maddi ve Maddi Olmayan Duran Varlıkların Alımından Kaynaklanan Nakit Çıkışları

-Maddi Duran Varlık Alımından Kaynaklanan Nakit Çıkışları

-Maddi Olmayan Duran Varlık Alımından Kaynaklanan Nakit Çıkışları

Yatırım Amaçlı Gayrimenkul Satımından Kaynaklanan Nakit Girişleri

Yatırım Amaçlı Gayrimenkul Alımından Kaynaklanan Nakit Çıkışları

C. FİNANSMAN FAALİYETLERİNDEN NAKİT AKIŞLARI

İşletmenin Kendi Paylarını ve Diğer Özkaynağa Dayalı Araçlarını Almasıyla İlgili Nakit Çıkışları

-İşletmenin Kendi Paylarını Almasından Kaynaklanan Nakit Çıkışları

Borçlanmadan Kaynaklanan Nakit Girişleri

-Kredilerden Elde Edilen Nakit

Borç Ödemelerine İlişkin Nakit Çıkışları

-Kredi Geri Ödemelerine İlişkin Nakit Çıkışları

Kontrol Gücü Olmayan Paylardaki Değişim

Vergi Ödemeler/İadeler

Diğer Nakit Girişleri/Çıkışları

YABANCI PARA ÇEVİRİM FARKLARININ ETKİSİNDEN ÖNCE NAKİT VE NAKİT BENZERLERİNDEKİ NET

ARTIŞ/AZALIŞ (A+B+C)

D. YABANCI PARA ÇEVİRİM FARKLARININ NAKİT VE NAKİT BENZERLERİ ÜZERİNDEKİ ETKİSİ

NAKİT VE NAKİT BENZERLERİNDEKİ NET ARTIŞ/AZALIŞ (A+B+C+D)

E. DÖNEM BAŞI NAKİT VE NAKİT BENZERLERİ

DÖNEM SONU NAKİT VE NAKİT BENZERLERİ (A+B+C+D+E)

Ekli notlar bu tabloların ayrılmaz parçasıdır.

Dipnot

Referansları

13-14-15

22

22.1

17

17-22.1-20.5.1

8-26.2

24.2

24.1

25.1

25.1

27

7

6-7

7

9

6-9

9

10

7

6-7

7

18

9-11-12

6-9

9

14-15

14

14-15

14

15

13

13

20.3

20.3

8

8

8

8

20.9

5

5

Bağımsız

Denetim'den

Geçmiş

Cari

Dönem

01.01.201631.12.2016

(21,291,747)

9,160,092

9,160,092

15,526,087

629,756

1,541,918

1,541,918

(25,862)

(25,862)

1,326,913

1,994,641

28,203

(695,931)

12,053,362

(45,977,926)

79,310,288

(123,629)

79,433,917

(693,920)

2,351

(696,271)

(126,907,509)

607,159

(34,396)

641,555

177,647

1,528,409

1,031,926

496,483

(21,291,747)

(1,232,800)

(928,477)

(909,205)

(19,272)

(304,323)

6,587,835

110,957,141

110,957,141

(104,369,306)

(104,369,306)

-

Bağımsız

Denetim'den

Geçmiş

Geçmiş

Dönem

01.01.201531.12.2015

(31,167,287)

(3,149,538)

(3,149,538)

(678,823)

698,376

1,028,605

1,028,605

85,796

85,796

783,918

879,713

708,072

(803,867)

(910,005)

(910,005)

(2,365,513)

(27,338,926)

(11,469,427)

2,619,187

(14,088,614)

(443,314)

(2,351)

(440,963)

(17,292,933)

442,800

34,396

408,404

32,785

1,391,163

300,886

1,090,277

(31,167,287)

(3,447,848)

95,999

95,999

(3,170,366)

(2,951,235)

(219,131)

212,008

(585,489)

37,385,426

(453,245)

(453,245)

87,554,631

87,554,631

(50,279,301)

(50,279,301)

569,291

(2,932)

(3,018)

(15,936,712)

(15,936,712)

17,443,180

1,506,468

2,770,291

2,770,291

14,672,889

17,443,180

10

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

NOT

1 - ŞİRKET’İN ORGANİZASYONU VE FAALİYET KONUSU

Karakaş Atlantis Kıymetli Madenler Kuyumculuk Telekomünikasyon Sanayi ve Ticaret A.Ş. 2005 yılında

İzmir Türkiye’de kurulmuştur. 2005 yılında, Şirket’in ünvanı “Armagold Kuyumculuk Altın Ticareti Sanayi

ve Ticaret A.Ş.’den “Karakaş Hediyelik Eşya Telekomünikasyon Kuyumculuk Sanayi ve Ticaret A.Ş.”, 2009

yılında “Karakaş Atlantis Hediyelik Eşya Telekomünikasyon Kuyumculuk Sanayi ve Ticaret A.Ş.” ve 2010

yılında “Karakaş Atlantis Kıymetli Madenler Kuyumculuk Telekomünikasyon Sanayi ve Ticaret A.Ş.”olarak

değişmiştir. Şirket altın sektöründe takı alımı ve satımı, üretimi, hediyelik ve turistik eşya satımı ve ihracatı,

cep telefonu ve iletişim araçları satışında faaliyet göstermektedir. Şirket 13 markanın tescil belgesine sahiptir:

‘Karakaş Atlantis’, ‘Karakaşlar’, ‘Karakaş Pırlanta’, ‘Gold Karakaş’, ‘Karakaş’ ‘Atlantis’, ‘Gold Anatolia’,

‘Atlantis Stone’, ‘Luna Karakaş Silver’, ‘Fosca-d’, ‘Atlantis Karakaş’, ‘Yaşar Karakaş’ ve ‘Cashgold’. Şirket

Kasım 2011 tarihinde İstanbul Altın Borsası’nda (İAB) üye olarak faaliyette bulunma iznini almıştır. Hazine

Müsteşarlığı, Kıymetli Madenler Borsası Aracı Kuruluşlarının Faaliyet Esasları ile Kıymetli Madenler Aracı

Kurumlarının Kuruluşu Hakkında Yönetmelik’in 9 uncu maddesinin 4 üncü ve 5 inci fıkraları ile 14 üncü

maddesine aykırı hareket ettiğinin anlaşılması nedeniyle Üyelik Yönetmeliği’nin 21 inci maddesinin 3 üncü

fıkrası ile 24 üncü maddesi uyarınca Şirket’in faaliyet izninin iptal etmiştir. Şirket’in Kıymetli Madenler

Borsası’ndaki faaliyetleri 21 Ekim 2016 tarihi itibariyla durdurulmuştur.

Şirket’in kanuni merkezi Molla Fenari Mahallesi Adem Yavuz Sokak No:8 Kat:4 Fatih, İstanbul’dur.

Şirket’in merkez hariç altı adet toptan satış mağazası bulunmaktadır. Şirket’ in toptan satış mağazalarının

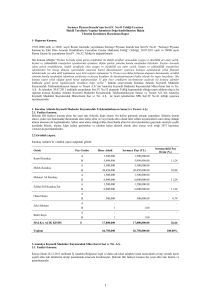

bulunduğu şehirler ve adresleri aşağıdaki gibidir;

Şehir

Adres

İzmir

İzmir – Kemeraltı

Konya

Antalya

Alanya

Ankara

Kayseri

Akçay Caddesi No:283/A Gaziemir / İzmir

932 Sokak No:12-14 Kemeraltı / İzmir

Şükran Mahallesi Çıkrıkçılar Caddesi No:23L/2 Meram / Konya

Balbey Mahallesi Kazım Özalp Caddesi 401 Sokak No:3/4 Antalya

1100 Sokak No:6/1 Alanya / Antalya

Anafartalar Caddesi Vakıf Kuyumcular Çarşısı No:22/25 Ulus / Ankara

Cumhuriyet Mahallesi Kazancılar Caddesi No:16 Melikgazi / Kayseri

Şirket’in İzmir’ de üretim atölyesi bulunmaktadır.

İzmir’deki üretim atölyesi 3,279 m² açık alana kurulmuş, 1,500 m² kapalı alanda faaliyet göstermektedir. 2014

/ 484 sayılı 7 Mayıs 2014 tarihli kapasite raporuna göre atölyenin yıllık üretim kapasitesi aşağıdaki gibidir:

Altın takı

Kilogram/yıl

Atölye adresi: Akçay caddesi No:283 Gaziemir / İzmir

8 saat çalışma

24 saat çalışma

süresine göre

13,653

süresine göre

40,959

11

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Şirket’in 31 Aralık 2016 ve 2015 tarihleri itibariyle ortaklık yapısı aşağıdaki gibidir:

31 Aralık 2016

Tutar

Pay

TL

(%)

31 Aralık 2015

Tutar

Pay

TL

(%)

Melek Karakaş

Kamil Karakaş

Zeliha Elif Karakaş Zar

Okan Duran

Diğer Kişiler

Karakaş Atlantis Kıymetli Madenler Kuyumculuk

Telekomünikasyon Sanayi ve Ticaret A.Ş.

Halka açık kısım (*)

25,963,467

11,375,465

11,250,000

500,000

2

%38.90

%17.04

%16.85

%0.75

%0.00

25,963,467

11,375,465

11,250,000

500,000

2

%38.90

%17.04

%16.85

%0.75

%0.00

2,795,781

14,865,285

%4.19

%22.27

2,795,781

14,865,285

%4.19

%22.27

Sermaye

66,750,000 %100.00

66,750,000 %100.00

(*) Borsa İstanbul Yönetim Kurulu tarafından 19 Ağustos 2016 tarihinde, payları Borsa İstanbul Ana

Pazar’ında işlem görmekte olan Karakaş Atlantis Kıymetli Madenler KuyumculukTelekomünikasyon

Sanayi ve Ticaret A.Ş. paylarının Yakın İzleme Pazarı’na alınmasına, pazar değişikliğine ilişkin Yönetim

Kurulu kararının alınmasından itibaren izleyen iş günü payların işlem sırasının kapalı kalmaya devam

etmesine ve Şirket’in işlem sırasının 23 Ağustos 2016 tarihinde Yakın İzleme Pazarı’nda açılmasına karar

verilmiştir. Borsa İstanbul Yönetim Kurulu 19 Ağustos 2016 tarihinde Yakın İzleme Pazarı’na aldığı

Karakaş Atlantis Kıymetli Madenler KuyumculukTelekomünikasyon Sanayi ve Ticaret A.Ş.’yi Kotasyon

Yönergesi’nin 23. maddesinin 1. fıkrasının “Ortaklığın faaliyetlerini devam ettiremeyecek seviyede

finansman sıkıntısına düşmüş olması” şeklinde düzenlenen (d) bendi kapsamında 7 Şubat 2016 tarihinden

itibaren kottan çıkarılmasına karar verilmiştir.

Şirket’in, 31 Aralık 2016 tarihi itibariyle personel sayısı 70 kişi, 2016 yılı ortalama personel sayısı

151’dir.(31 Aralık 2015: 163).

İlişikteki mali tablolarda konsolidasyona dahil edilen bağlı ortaklığın faaliyet konusu, kuruluş tarihi ve

şirket merkezi ve iştirak oranı aşağıdaki gibidir:

İştirak

Asia Madencilik Nakliye Gayrimenkul Geliştirme

İnşaat Sanayi ve Ticaret A.Ş.

Kuruluş

yılı

Şirket’ in

merkezi

Faaliyet

konusu

Mevcut

durum

2008

İzmir

Maden

Faal

Şirket’ in faaliyet konuları aşağıdaki gibidir;

Asia Madencilik Nakliye Gayrimenkul Geliştirme İnşaat Sanayi ve Ticaret A.Ş.

Asia Madencilik Nakliye Gayrimenkul Geliştirme İnşaat Sanayi ve Ticaret Anonim Şirketi (“Şirket”),

Karakaş Gayrimenkul Geliştirme Enerji Üretim ve Ticaret Anonim Şirketi ünvanı ile 2008 yılında İzmir,

Türkiye’de kurulmuştur. Şirket ticari ünvanı 20 Şubat 2013 tarihli ticaret sicil gazetesinde Asia Madencilik

Nakliye Gayrimenkul Geliştirme İnşaat Sanayi ve Ticaret Anonim Şirketi olarak değiştirilmiştir. Şirket’in

faaliyet konusu madencilik faaliyeti üzerinedir.

12

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Şirket’in, 31 Aralık 2016 tarihi itibariyle personel sayısı 17 kişi, 2016 yılı ortalama personel sayısı

16’dır.(31 Aralık 2015: 11).

Grup bünyesinde 31 Aralık 2016 tarihinde sona eren dönem içinde ortalama 167 kişi istihdam edilmiştir

NOT

2 – FİNANSAL TABLOLARIN SUNUMUNA İLİŞKİN ESASLAR

2.a. Sunuma İlişkin Temel Esaslar

Uygunluk Beyanı

Grup, yasal muhasebe kayıtlarının tutulmasında ve kanuni finansal tablolarının hazırlanmasında, Türk

Ticaret Kanunu (“TTK”), vergi mevzuatı ve Türkiye Cumhuriyeti Maliye Bakanlığı tarafından çıkarılan

Tekdüzen Hesap Planını esas almaktadır. Finansal tablolar, gerçeğe uygun değerleri ile gösterilen finansal

varlık ve yükümlülüklerin dışında, tarihi maliyet esası baz alınarak Türk Lirası (“TL”) olarak

hazırlanmıştır. Finansal tablolar, tarihi maliyet esasına göre hazırlanmış kanuni kayıtlara TMS/TFRS

uyarınca doğru sunumun yapılması amacıyla gerekli düzeltme ve sınıflandırmalar yansıtılarak

düzenlenmiştir. Özkaynak kalemlerinden, ödenmiş sermaye, paylara ilişkin primler ve kardan ayrılmış

kısıtlanmış yedekler muhasebe kayıtlarındaki tutarları üzerinden gösterilmiştir.

Finansal Tabloların Hazırlanış Şekli

İlişikteki finansal tablolar Sermaye Piyasası Kurulu’nun (“SPK”) 13 Haziran 2013 tarih ve 28676 sayılı

Resmi Gazete’de yayımlanan Seri II, 14.1 No’lu “Sermaye Piyasasında Finansal Raporlamaya İlişkin

Esaslar Tebliği” (“Tebliğ”) hükümleri uyarınca Kamu Gözetimi Muhasebe ve Denetim Standartları

Kurumu (“KGK”) tarafından yürürlüğe konulmuş olan Türkiye Muhasebe Standartları'na (TMS) uygun

olarak hazırlanmıştır. TMS; Türkiye Muhasebe Standartları, Türkiye Finansal Raporlama Standartları ile

bunlara ilişkin ek ve yorumlardan oluşmaktadır.

Grup’un ilişikteki finansal tabloları SPK’nın 07 Haziran 2013 tarihli “Finansal Tablo ve Dipnot Formatları

Hakkında Duyuru” suna uygun olarak hazırlanmıştır. Ayrıca ilişikteki finansal tablolar KGK tarafından 660

sayılı Kanun Hükmünde Kararname’nin (“KHK”) 9’uncu maddesinin (b) bendine dayanılarak geliştirilen 2

Haziran 2016 tarihli ve 30 sayılı Kurul kararıyla onaylanan 2016 TMS Taksonomisi’ne uygun olarak

sunulmuştur.

Finansal Tabloların Onaylanması

Finansal tablolar, Yönetim Kurulu tarafından 13 Mart 2017 tarihinde onaylanmış ve yayınlanması için yetki

verilmiştir. Genel Kurul’un finansal tabloları değiştirme yetkisi bulunmaktadır.

Yüksek Enflasyon Dönemlerinde Mali Tabloların Düzeltilmesi

Grup, sürekli olarak işlenmiş altın, gümüş alım satımı ve imali ile iştigal ettiğinden, yasal düzenleme

uyarınca yasal kayıtlarında 31 Aralık 2016, 2015 ve 2014 tarihleri itibariyle enflasyon düzeltmesi yapmıştır.

Sermaye Piyasası Kurulu, 17 Mart 2005 tarih ve 11/367 sayılı kararı ile Türkiye’de faaliyette bulunan ve

SPK Muhasebe Standartları’na uygun mali tablo hazırlayan şirketler için, 1 Ocak 2005 tarihinden itibaren

geçerli olmak üzere enflasyon muhasebesi uygulamasının gerekli olmadığını ilan etmiştir. Enflasyon

muhasebesinin uygulanmasına ilişkin şartlar TMS 29’ a göre oluşmadığından enflasyon muhasebesine

ilişkin kayıtlar denetimden geçmiş finansal tablolarda iptal edilmiş, Grup 1 Ocak 2005 tarihinden itibaren

enflasyon muhasebesi uygulamamıştır.

13

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Konsolidasyon Esasları

Ana Ortaklık Grup’un doğrudan veya dolaylı olarak, %50 veya daha fazla hissesine sahip olduğu veya %50

üzerinde oy hakkı sahibi olduğu veya faaliyetleri üzerinde kontrol hakkına sahip olduğu şirketler “tam

konsolidasyon yöntemi”ne tabi tutulmuştur. Ana Ortaklık Şirket kendi yararına mali ve idari politikaları

belirleme hakkına sahipse kontrol söz konusu olmaktadır.

Tam konsolidasyon yöntemi:

Tam konsolidasyon yönteminde uygulanan esaslar aşağıdaki gibidir:

•

•

•

•

•

•

Konsolidasyona dahil edilen şirketlerin uyguladıkları muhasebe politikaları Ana Ortaklık Grup’un

muhasebe politikalarına uygun hale getirilmiştir.

Ana Ortaklık Şirketi’nin konsolidasyon kapsamındaki bağlı ortaklığın özkaynaklarında sahip olduğu

payların elde etme maliyeti, bu payların bağlı ortaklığın Ana Ortaklık Grup’un muhasebe

politikalarına uygun hale getirilmiş bilançosunun özkaynaklarında temsil ettiği değerden mahsup

edilmiştir.

Ana Ortaklık Şirket ile bağlı ortaklıkların ödenmiş sermayesi ve satın alma tarihindeki öz sermayeleri

dışındaki bilanço kalemleri toplanmış ve yapılan toplama işleminde, konsolidasyon yöntemine tabi

ortaklıkların birbirlerinden olan alacak ve borçları karşılıklı indirilmiştir.

Konsolidasyon kapsamındaki bağlı ortaklıkların ödenmiş/çıkarılmış sermaye dahil bütün öz sermaye

hesap grubu kalemlerinden, ana ortaklık ve bağlı ortaklıklar dışı paylara isabet eden tutarlar indirilmiş

ve konsolide bilançoda “Azınlık Payları” hesabında gösterilmiştir.

Konsolidasyon kapsamındaki bağlı ortaklıkların sahip olduğu Ana Ortaklık Şirket’e ait hisse senetleri

Ana Ortaklık Grup’un sermayesi ile karşılıklı indirilmiştir.

Ana Ortaklık Şirket ile bağlı ortaklıkların gelir tablosu kalemleri ayrı ayrı toplanmış ve birbirleriyle

olan işlemleri nedeniyle oluşmuş gelir ve gider kalemleri ilgili hesaplarla karşılıklı mahsup edilmiştir.

Hesap dönemi içinde elde edilen bağlı ortaklıklar için gelir tablosu kalemlerinin toplanmasında bağlı

ortaklığın elde edildiği tarihten sonra gerçekleşenler dikkate alınmıştır.

Konsolidasyon kapsamındaki bağlı ortaklıkların net dönem kâr veya zararlarından konsolidasyon

yöntemine tabi ortaklıklar dışındaki paylara isabet eden kısım “Azınlık Payları”

Para Ölçüm Birimi ve Raporlama Birimi

31 Aralık 2016 ve 2015 tarihleri itibariyle Grup’un fonksiyonel ve raporlama para birimi geçmiş dönemlerle

karşılaştırmalı TL olarak sunulmuştur.

Netleştirme / Mahsup

Finansal varlık ve yükümlülükler, gerekli kanuni hak olması, söz konusu varlık ve yükümlülükleri net olarak

değerlendirmeye niyetli olması veya varlıkların elde edilmesi ile yükümlülüklerin yerine getirilmesinin

birbirini takip ettiği durumlarda net olarak gösterilmiştir.

14

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

2.b. Muhasebe Politikalarında Değişiklikler

Bir işletme muhasebe politikalarını ancak aşağıdaki hallerde değiştirebilir;

• Bir standart veya yorum tarafından gerekli kılınıyorsa veya

• İşletmenin finansal durumu, performansı veya nakit akışları üzerindeki işlemlerin ve olayların etkilerinin

finansal tablolarda daha uygun ve güvenilir bir şekilde sunulmasını sağlayacak nitelikte ise.

Finansal tablo kullanıcıları, işletmenin finansal durumu, performansı ve nakit akışındaki eğilimleri

belirleyebilmek amacıyla işletmenin zaman içindeki finansal tablolarını karşılaştırabilme olanağına sahip

olmalıdır. Bu nedenle, bir muhasebe politikasındaki değişiklik yukarıdaki paragrafta belirtilen durumlardan

birini karşılamadığı sürece, her ara dönemde ve her hesap döneminde aynı muhasebe politikaları

uygulanmalıdır.

2.c. Muhasebe Tahminlerindeki Değişiklikler ve Hatalar

İlişikteki mali tabloların Sermaye Piyasası Muhasebe Standartları ile uyumlu bir şekilde hazırlanması

Yönetim tarafından hazırlanmış mali tablolarda yer alan bazı aktif ve pasiflerin taşıdıkları değerler,

muhtemel mükellefiyetlerle ilgili verilen açıklamalar ile raporlanan gelir ve giderlerin tutarlarına ilişkin

olarak bazı tahminler yapılmasını gerektirmektedir. Gerçekleşen tutarlar tahminlerden farklılıklar içerebilir.

Bu tahminler düzenli aralıklarla gözden geçirilmekte ve bilindikleri dönemler itibariyle gelir tablosunda

raporlanmaktadır.

2.d. Karşılaştırmalı Bilgiler ve Önceki Dönem Tarihli Finansal Tabloların Düzeltilmesi

Finansal durum ve performans trendlerinin tespitine imkan vermek üzere, Grup’un cari dönem finansal

tabloları önceki dönemle karşılaştırmalı olarak hazırlanmaktadır. Cari dönem finansal tabloların sunumu ile

uygunluk sağlanması açısından karşılaştırmalı bilgiler gerekli görüldüğünde yeniden sınıflandırılır.

2.e. Yeni ve Revize Edilmiş Uluslararası Finansal Raporlama Standartları

31 Aralık 2016 tarihi itibariyle sona eren ara hesap dönemine ait finansal tabloların hazırlanmasında esas

alınan muhasebe politikaları aşağıda özetlenen 1 Ocak 2016 tarihi itibariyle geçerli yeni ve değiştirilmiş

TFRS standartları ve TFRYK yorumları dışında önceki yılda kullanılanlar ile tutarlı olarak uygulanmıştır.

Bu standartların ve yorumların Şirket’in mali durumu ve performansı üzerindeki etkileri ilgili paragraflarda

açıklanmıştır.

Türkiye Muhasebe Standartları (TMS) veya Uluslarararası Finansal Raporlama Standartları (TFRS) ile

uyumlu finansal tablolar hazırlanırken standartlardaki değişiklikler ve yorumlar notlarda aşağıdaki şekilde

gösterilmelidir:

15

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

TMS 8, 28. paragraf gereği, raporlama tarihi itibarıyla yürürlükte olan yeni standartlar ile mevcut önceki

standartlara getirilen değişiklikler ve yorumlar:

Yeni TMS/TFRS’nin finansal tablolara etkileri ile ilgili açıklamalar:

a) TMS/TFRS’nin başlığı;

b) muhasebe politikası değişikliğinin varsa ilgili geçiş hükümlerine uygun olarak yapıldığı;

c) muhasebe politikasında değişikliğin açıklaması;

d) varsa geçiş hükümlerinin açıklaması;

e) varsa geçiş hükümlerinin ileriki dönemlere olabilecek etkileri;

f) mümkün olduğunca, cari ve sunulan her bir önceki dönem ile ilgili düzeltme tutarları:

i. etkilenen her bir finansal tablo kalemi için sunulmalı , ve

ii. şirket için “TMS 33 Hisse Başına Kazanç” standardı geçerliyse adi hisse ve seyreltilmiş hisse

başına kazanç tutarları tekrar hesaplanmalıdır;

g) eğer mümkünse sunulmayan dönemlerden önceki dönemlere ait düzeltme tutarları; ve

h) geçmişe dönük uygulama herhangi bir dönem veya dönemler için mümkün değilse bu duruma yol açan

olaylar açıklanmalı ve muhasebe politikasındaki değişikliğin hangi tarihten itibaren ve ne şekilde

uygulandığı açıklanmalıdır.

TMS 8 30. paragraf gereği, raporlama tarihi itibarıyla yayımlanmış, henüz yürürlüğe girmemiş standartlar,

değişiklikler ve yorumlar:

Yayımlanmış, fakat henüz yürürlüğe girmemiş yeni bir TMS/TFRS erken uygulanmamışsa:

a) söz konusu durum; ve

b) bir TMS/TFRS’nin ilk uygulanması gerektiği dönemde değişikliğin finansal tablolar üzerindeki olası

etkilerinin saptanmasına ilişkin bilinen veya makul şekilde tahmin edilebilen bilgiler finansal tablolarda

açıklanmalıdır.

31 Aralık 2016 tarihi itibarıyla yürürlükte olan yeni standartlar ile mevcut önceki standartlara

getirilen değişiklikler ve yorumlar:

TFRS 14, “Düzenlemeye dayalı erteleme hesapları”; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan

yıllık raporlama dönemlerinde geçerlidir. Bu değişiklik, ilk defa TFRS uygulayacak şirketlerin,

düzenlemeye dayalı erteleme hesap bakiyelerini önceki genel kabul görmüş muhasebe ilkelerine göre

finansal tablolarına yansıtmaya devam etmesine izin vermektedir. Ancak daha önce TFRS uygulamış ve

ilgili tutarı muhasebeleştirmeyecek diğer şirketlerle karşılaştırılabilirliği sağlamak adına, tarife

düzenlemesinin etkisinin diğer kalemlerden ayrı olarak sunulması istenmektedir.

2014 Dönemi yıllık iyileştirmeler; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan yıllık raporlama

dönemlerinde geçerlidir. İyileştirmeler 4 standartta değişiklik getirmiştir:

-TFRS 5, “Satış amaçlı elde tutulan duran varlıklar ve durdurulan faaliyetler”; satış yöntemlerine ilişkin

değişiklik

-TFRS 7, “Finansal araçlar: Açıklamalar”; TFRS 1’e bağlı olarak yapılan, hizmet sözleşmelerine ilişkin

değişiklik

-TMS 19, “Çalışanlara sağlanan faydalar”; iskonto oranlarına ilişkin değişiklik

-TMS 34, “Ara dönem finansal raporlama”; bilgilerin açıklanmasına ilişkin değişiklik.

16

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

TFRS 11, “Müşterek anlaşmalar”daki değişiklik; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan

yıllık raporlama dönemlerinde geçerlidir. Müşterek faaliyetlerde pay edinimi ile ilgilidir. Standarttaki

değişiklik ile işletme tanımına giren bir müşterek faaliyette pay satın ediniminde bu payın nasıl

muhasebeleşeceği konusunda açıklık getirilmiştir.

TMS 16, “Maddi duran varlıklar” ve TMS 41, “Tarımsal faaliyetler”; 1 Ocak 2016 tarihinde veya bu

tarihten sonra başlayan yıllık raporlama dönemlerinden itibaren geçerlidir. Bu değişiklik üzüm asması,

kauçuk ağacı, palmiye ağacı gibi bitkilerin finansal raporlamasını değiştirmektedir. Taşıyıcı bitkilerin,

maddi duran varlıkların üretim sürecinde kullanılmasına benzemesi sebebiyle, maddi duran varlıklarla aynı

şekilde muhasebeleştirilmesine karar verilmiştir. Buna bağlı olarak değişiklik bu bitkileri TMS 41’in

kapsamından çıkararak TMS 16’nın kapsamına alınmıştır. Taşıyıcı bitkiler üzerinde büyüyen ürünler ise

TMS 41 kapsamındadır.

TMS 16 ve TMS 38’deki değişiklik: “Maddi duran varlıklar” ve “Maddi olmayan duran varlıklar”; 1 Ocak

2016 tarihinde veya bu tarihten sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Bu değişiklikle bir

varlığın kullanımını içeren bir faaliyetten elde edilen hasılatın, genellikle varlığın ekonomik yararlarının

tüketimi dışındaki etkenleri yansıttığından, hasılat esaslı amortisman ve itfa yöntemi kullanımının uygun

olmadığına açıklık getirmiştir.

TMS 27, “Bireysel finansal tablolar”; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan yıllık

raporlama dönemlerinde geçerlidir. Bu değişiklik, işletmelere, bağlı ortaklık, iştirakler ve iş

ortaklıklarındaki yatırımlarını muhasebeleştirirken özkaynak yönetimini kullanmalarına izin vermektedir.

TFRS 10, “Konsolide finansal tablolar” ve TMS 28, “İştiraklerdeki ve iş ortaklıklarındaki yatırımlar”; 1

Ocak 2016 tarihinde veya bu tarihten sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Bu

değişiklikler yatırım işletmeleri ve onların bağlı ortaklıkları için konsolidasyon muafiyeti uygulamasına

açıklık getirir.

TMS 1, “Finansal tabloların sunuluşu”; 1 Ocak 2016 tarihinde veya bu tarihten sonra başlayan yıllık

raporlama dönemlerinde geçerlidir. Bu değişiklikler ile finansal raporların sunum ve açıklamalarını

iyileştirmek amaçlanmıştır.

31 Aralık 2016 tarihi itibarıyla yayımlanmış ancak henüz yürürlüğe girmemiş olan standartlar ve

değişiklikler:

TMS 7, “Nakit akış tabloları’ndaki değişiklikler”; 1 Ocak 2017 tarihinde veya bu tarihten sonra başlayan

yıllık raporlama dönemlerinde geçerlidir. Bu değişiklikler finansal tablo okuyucularının finansman

faaliyetlerinden kaynaklanan yükümlülük değişikliklerini değerlendirebilmelerine imkan veren ek

açıklamalar getirmiştir. Değişiklikler UMSK’nın ‘açıklama girişimi’ projesinin bir parçası olarak finansal

tablo açıklamalarının nasıl geliştirilebileceğine dair çıkarılmıştır.

TMS 12, “Gelir vergileri’deki değişiklikler”; 1 Ocak 2017 tarihinde veya bu tarihten sonra başlayan yıllık

raporlama dönemlerinde geçerlidir. Değişiklik bir varlığın gerçeğe uygun değerinden ölçülmesi ve gerçeğe

uygun değerinin vergi matrahının altında kalması durumunda ertelenmiş verginin muhasebeleştirilmesi ile

ilgili netleştirme yapmaktadır. Ayrıca ertelenmiş vergi varlıklarının muhasebeleştirilmesi ile ilgili diğer bazı

yönleri de açıklığa kavuşturmaktadır.

17

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

TFRS 2, “Hisse bazlı ödemeler’deki değişiklikler”; 1 Ocak 2018 tarihinde veya bu tarihten sonra başlayan

yıllık raporlama dönemlerinde geçerlidir. Değişiklik nakde dayalı hisse bazlı ödemelerin ölçüm esaslarını

ve bir ödüllendirmeyi nakde dayalıdan özkaynağa dayalıya çeviren değişikliklerin nasıl

muhasebeleştirileceğini açıklamaktadır. Bu değişiklik aynı zamanda bir işverenin çalışanının hisse bazlı

ödemesine ilişkin bir miktarı kesmek ve bunu vergi dairesine ödemekle yükümlü olduğu durumlarda, TFRS

2’nin esaslarına bir istisna getirerek, bu ödül sanki tamamen özkaynağa dayalıymışçasına işlem görmesini

gerektirmektedir.

TFRS 9, “Finansal araçlar”; 1 Ocak 2018 tarihinde veya bu tarihten sonra başlayan yıllık raporlama

dönemlerinde geçerlidir. Bu standart TMS 39’un yerini almaktadır. Finansal varlıklar ve yükümlülüklerin

sınıflandırması ve ölçülmesi ile ilgili zorunlulukları ve aynı zamanda şuanda kullanılmakta olan,

gerçekleşen değer düşüklüğü zararı modelinin yerini alacak olan beklenen kredi riski modelini de

içermektedir.

TFRS 15, “Müşterilerle yapılan sözleşmelerinden doğan hasılat”; 1 Ocak 2018 tarihinde veya bu tarihten

sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Amerika’da Kabul Görmüş Muhasebe Standartları

ile yapılan uyum çalışması sonucu ortaya çıkan yeni standart hasılatın finansal raporlamasını ve finansal

tabloların toplam gelirlerinin dünya çapında karşılaştırılabilir olmasını sağlamayı amaçlamıştır.

TFRS 15, “Müşterilerle yapılan sözleşmelerinden doğan hasılat’ daki değişiklikler”; Bu değişikliklerle

edim (performans) yükümlülüklerini belirleyen uygulama rehberliğine, fikri mülkiyet lisanslarının

muhasebesine ve işletmenin asil midir yoksa aracı mıdır değerlendirmesine (net hasılat sunumuna karşın

brüt hasılat sunumu) ilişkin açıklamaları içermektedir. Uygulama rehberliğindeki bu alanların her biri için

yeni ve değiştirilmiş açıklayıcı örnekler eklenmiştir. UMSK, aynı zamanda yeni hasılat standardına geçiş ile

ilgili ek pratik tedbirler dahil etmiştir.

TFRS 16, ‘Kiralama işlemleri’; 1 Ocak 2019 tarihinde veya bu tarihten sonra başlayan yıllık raporlama

dönemlerinde geçerlidir. Bu yeni standart mevcut TMS 17 rehberliğinin yerini alır ve özellikli kiralayanlar

açısından muhasebesinde geniş kapsamlı bir değişiklik yapar. Şu anki TMS 17 kurallarına göre kiralayanlar

bir kiralama işlemine taraf olduklarında bu işlem için finansal kiralama (bilanço içi) ya da faaliyet

kiralaması (bilanço dışı) ayrımı yapmak zorundalar. Fakat TFRS 16’ya göre artık kiralayanlar neredeyse

tüm kiralama sözleşmeleri için gelecekte ödeyecekleri kiralama yükümlülüklerini ve buna karşılık olarak da

bir ‘varlık kullanım hakkı’nı bilançolarına yazmak zorunda olacaklardır. UMSK kısa dönemli kiralama

işlemleri ve düşük değerli varlıklar için bir istisna öngörmüştür, fakat bu istisna sadece kiraya verenler

açısından uygulanabilir. Kiraya verenler için muhasebe neredeyse aynı kalmaktadır. Ancak UMSK’nın

kiralama işlemlerinin tanımını değiştirmesinden ötürü (sözleşmelerdeki içeriklerin birleştirilmesi ya da

ayrıştırılmasındaki rehberliği değiştirdiği gibi) kiraya verenler de bu yeni standarttan etkileneceklerdir. En

azından yeni muhasebe modelinin kiraya verenler ve kiralayanlar arasında pazarlıklara neden olacağı

beklenmektedir. IFRS 16’ya göre biz sözleşme belirli bir süre için belirli bir tutar karşılığında bir varlığın

kullanım hakkını ve o varlığı kontrol etme hakkını içeriyorsa o sözleşme bir kiralama sözleşmesidir ya da

kiralama işlemi içermektedir.

18

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

TFRS 4, “Sigorta Sözleşmeleri’ndeki değişiklikler”; 1 Ocak 2018 tarihinde veya bu tarihten sonra başlayan

yıllık raporlama dönemlerinde geçerlidir. UFRS 4’de yapılan değişiklik sigorta şirketleri için ‘örtülü

yaklaşım (overlay approach)’ ve ‘erteleme yaklaşımı (deferral approach)’ olarak iki farklı yaklaşım

sunmaktadır. Buna göre:

i. Sigorta sözleşmeleri tanzim eden tüm şirketlere yeni sigorta sözleşmeleri standardı

yayımlanmadan önce UFRS 9 uygulandığında ortaya çıkabilecek olan dalgalanmayı kar veya

zararda muhasebeleştirmek yerine diğer kapsamlı gelir tablosunda muhasebeleştirme opsiyonu

sağlayacaktır ve

ii Faaliyetleri ağırlıklı olarak sigorta ile bağlantılı olan şirketlere isteğe bağlı olarak 2021 yılına

kadar geçici olarak UFRS 9’u uygulama muafiyeti getirecektir. UFRS 9 uygulamayı erteleyen

işletmeler hali hazırda var olan UMS 39 ‘Finansal Araçlar’ standardını uygulamaya devam

edeceklerdir.

TMS 40, “Yatırım amaçlı gayrimenkuller” standardındaki değişiklikler; 1 Ocak 2018 tarihinde veya bu

tarihten sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Yatırım amaçlı gayrimenkullerin

sınıflandırılmasına ilişkin yapılan bu değişiklikler, kullanım amacında değişiklik olması durumunda yatırım

amaçlı gayrimenkullere ya da gayrimenkullerden yapılan sınıflandırmalarla ilgili netleştirme yapmaktadır.

Bir gayrimenkulün kullanımının değişmesi durumunda bu gayrimenkulün “yatırım amaçlı gayrimenkul”

tanımlarına uyup uymadığının değerlendirilmesinin yapılması gerekmektedir. Bu değişim kanıtlarla

desteklenmelidir.

Yıllık İyileştirmeler - 2014–2016 Dönemi

1 Ocak 2018 tarihinde veya bu tarihten sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Bu

değişiklikler 3 standardı etkilemektedir:

TFRS 1, “Türkiye finansal raporlama standartlarının ilk uygulaması”, TFRS 7, TMS 19 ve TFRS 10,

standartlarının ilk kez uygulama aşamasında kısa dönemli istisnalarının 1 Ocak 2018’den itibaren geçerli

olarak kaldırılmıştır.

TFRS 12, “Diğer işletmelerdeki paylara ilişkin açıklamalar”, standardın kapsamına ilişkin bir netleştirme

yapılmıştır. 1 Ocak 2017 tarihinde veya bu tarihten sonra başlayan yıllık raporlama dönemlerinden itibaren

geriye dönük olarak uygulanacaktır.

TMS 28, “İştiraklerdeki ve iş ortaklıklarındaki yatırımlar”; 1 Ocak 2018’den itibaren geçerli olarak bir

iştirak ya da iş ortaklığının gerçeğe uygun değerden ölçülmesine ilişkin değişiklik.

TFRS Yorum 22, ‘Yabancı para cinsinden yapılan işlemler ve avanslar ödemeleri’, 1 Ocak 2018 tarihinde

veya bu tarihten sonra başlayan yıllık raporlama dönemlerinde geçerlidir. Bu yorum yabancı para cinsinden

yapılan işlemler ya da bu tür işlemlerin bir parçası olarak yapılan ödemelerin yabancı bir para cinsinden

yapılması ya da fiyatlanması konusunu ele almaktadır. Bu yorum tek bir ödemenin yapılması/alınması

durumunda ve birden fazla ödemenin yapıldığı/alındığı durumlara rehberlik etmektedir. Bu rehberliğin

amacı uygulamadaki çeşitliliği azaltmaktadır.

Grup, yukarıda yer alan değişikliklerin operasyonlarına olan etkilerini değerlendirip, geçerlilik tarihinden

itibaren uygulayacaktır.

19

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

2.f. Önemli Muhasebe Politikalarının Özeti

Nakit ve Nakit Benzerleri

Nakit ve nakit benzeri değerler kasadaki nakdi ve bankalardaki mevduatı içermektedir. Nakit ve nakit

eşdeğeri elde etme maliyetleri ve tahakkuk etmiş faizlerinin toplamı ile gösterilmiştir.

Finansal yatırımlar:

Finansal varlık ve borçların başlangıçtaki ölçümleri

Finansal bir varlık veya borç ilk muhasebeleştirilmesi sırasında gerçeğe uygun değerinden ölçülür. Gerçeğe

uygun değer farkı kâr veya zarara yansıtılmayan finansal varlık veya finansal borçların ilk

muhasebeleştirilmesi sırasında, ilgili finansal varlığın edinimi veya finansal borcun yüklenimi ile doğrudan

ilişkilendirilebilen işlem maliyetleri de söz konusu gerçeğe uygun değere ilave edilir.

İşletmenin sonraki ölçümünde maliyeti veya itfa edilmiş maliyetinden ölçülen bir varlık için teslim tarihi

muhasebesini uygulaması durumunda, söz konusu varlık, başlangıçta işlem tarihindeki gerçeğe uygun

değerinden muhasebeleştirilir.

Finansal varlıkların sonraki ölçümleri

Bir işletme, ilk muhasebeleştirme işleminin ardından, varlık niteliğindeki türev ürünler de dahil olmak

üzere finansal varlıkları, gerçeğe uygun değerlerinden, satış veya diğer türden elden çıkarmalarda

oluşabilecek işlem maliyetlerini düşmeksizin ölçer. Aşağıdaki finansal varlıklar bu hükümden müstesnadır:

(i)

(ii)

(iii)

Etkin faiz yöntemiyle hesaplanan itfa edilmiş maliyetinden ölçülmesi gereken kredi ve alacaklar

Etkin faiz yöntemiyle hesaplanan itfa edilmiş maliyetinden ölçülmesi gereken vadeye kadar elde

tutulacak yatırımlar ve

Aktif bir piyasada kayıtlı bir fiyatı bulunmayan ve gerçeğe uygun değeri güvenilir bir şekilde

ölçülemeyen özkaynağa dayalı finansal araçlar ile aktif bir piyasada kayıtlı bir fiyatı bulunmayan

söz konusu özkaynağa dayalı finansal araçlara bağlı olan ve bunların teslim edilmesiyle ödenmesi

gereken türev ürünlere yapılan yatırımlar. Sözü edilen finansal varlıklar maliyetlerinden ölçülür.

Gerçeğe uygun değer farkı kâr veya zarara yansıtılan finansal varlık ve finansal borçlar:

Alım satım amaçlı elde tutulan olarak sınıflandırılmıştır. Bir finansal varlık veya finansal borç, aşağıdaki

durumlarda alım satım amaçlı elde tutulan olarak sınıflandırılır:

(i)

(ii)

(iii)

Esas itibariyle, yakın bir tarihte satılmak veya geri satın alınmak amacıyla edinilmiş veya

yüklenilmiştir.

Birlikte yönetilen ve son zamanlarda kısa dönemde kâr etme konusunda belirgin bir eğilimi

bulunduğu yönünde delil bulunan belirli finansal araçlardan oluşan bir portföyün parçasıdır veya

Bir türev üründür. (finansal teminat sözleşmesi olan veya etkin bir finansal riskten korunma aracı

olan türev ürünler hariç)

Vadeye kadar elde tutulacak yatırımlar:

İşletmenin vadeye kadar elde tutma niyet ve imkanının bulunduğu, sabit veya belirlenebilir nitelikte

ödemeler içeren ve sabit bir vadesi bulunan, aşağıdakiler dışında kalan türev olmayan finansal varlıklardır.

(i)

(ii)

(iii)

İşletmenin ilk muhasebeleştirme sırasında gerçeğe uygun değer farkı kâr veya zarara yansıtılan

olarak sınıfladığı finansal varlıklar;

İşletmenin satılmaya hazır olarak tanımladığı finansal varlıklar; ve

Kredi ve alacak tanımına giren finansal varlıklar.

20

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Satılmaya hazır finansal varlıklar:

Satılmaya hazır olarak tanımlanan veya kredi ve alacak, vadeye kadar elde tutulacak yatırım veya gerçeğe

uygun değer farkı kâr veya zarara yansıtılan finansal varlık olarak sınıflanmayan türev olmayan finansal

varlıklardır.

Aktif bir piyasası olmadığı için maliyetle değerlenecek finansal varlıklar:

Gerçeğe uygun değerinin güvenilir bir biçimde tespit edilememesi nedeniyle gerçeğe uygun değerinden

gösterilemeyen borsaya kayıtlı olmayan özkaynağa dayalı finansal araçlara veya bu tür özkaynağa dayalı

finansal araçlara bağlı olan ve bunların teslim edilmesi suretiyle ödenmesi gereken türev varlıklara ilişkin

değer düşüklüğü zararının oluştuğuna yönelik tarafsız bir göstergenin bulunması durumunda, ilgili değer

düşüklüğü zararının tutarı, gelecekte beklenen nakit akışlarının benzer bir finansal varlık için geçerli olan

cari piyasa getiri oranına göre iskonto edilerek hesaplanan bugünkü değeri ile varlığın defter değeri

arasındaki fark olarak ölçülür. Bu tür değer düşüklüğü zararları iptal edilmez.

Hisse senetleri

Hisse senetleri İstanbul Borsası’nda işlem gören hisse senetlerinden oluşuyorsa ilgili hisse senedinin,

bilanço tarihinde borsada oluşan değeri kapanış fiyatı üzerinden, borsada işlem görmüyorsa ilgili hisse

senedinin değeri elde etme maliyeti ile gösterilmiştir. Ters repo konusu finansal varlıklar karşılığı verilen

fonlar mali tablolarda ters repo alacakları olarak menkul kıymetler hesabı altında muhasebeleştirilir. Söz

konusu ters repo anlaşmaları ile belirlenen alış ve geri satış fiyatları arasındaki farkın döneme isabet eden

kısmı için “iç iskonto oranı” yöntemine göre gelir reeskontu hesaplanır ve ters repoların maliyetine

eklenmesi suretiyle muhasebeleştirilir.

Bağlı menkul kıymetler

Ana Ortaklık Şirket’in %20’nin altında oy hakkına sahip olduğu veya %20’nin üzerinde oy hakkına sahip

olmakla birlikte önemli bir etkiye sahip olmadığı finansal varlıkların ve konsolide mali tablolar açısından

önemlilik teşkil etmediğinden konsolidasyona dahil edilmeyen Bağlı Ortaklıklar’ın veya Müşterek Yönetime

Tabi Ortaklıklar’ın borsaya kayıtlı herhangi bir makul değerinin olmadığı, makul değerin hesaplanmasında

kullanılan diğer yöntemlerin uygun olmaması nedeniyle makul değerin güvenilir bir şekilde ölçülemediği

finansal varlığın kayıtlı değeri elde etme maliyeti tutarından varsa, değer düşüklüğü karşılığının çıkarılması

suretiyle değerlenmiştir.

Ödenmiş Sermaye

Adi hisse senetleri özkaynaklarda sınıflandırılırlar. Yeni hisse senedi ve opsiyon ihracıyla ilişkili maliyetler,

vergi etkisi indirilmiş olarak tahsil edilen tutardan düşülerek özkaynaklarda gösterilirler.

Paylara İlişkin Primler / İskontolar

Paylara ilişkin primler, hisse senedi ihraç primlerinden oluşmaktadır. Hisse senedi ihraç primi, Grup’un

elinde bulunan bağlı ortaklık ya da özkaynak yöntemiyle değerlenen yatırımların ile kendine ait hisselerinin

nominal bedelinden daha yüksek bir fiyat üzerinden satılması neticesinde oluşan farkı ya da Grup’un iktisap

ettiği Şirketler ile ilgili çıkarmış olduğu hisselerin nominal değer ile gerçeğe uygun değerleri arasındaki

farkı temsil eder.

21

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Geri Alınmış Paylar

Grup’un, özkaynağına dayalı finansal araçlarını yeniden edinmesi durumunda, bu alımlara ilişkin alım

bedelleri (“işletmenin geri satın alınan kendi hisseleri”) özkaynaktan düşülür. Grup’un özkaynağına dayalı

finansal araçlarının alışından, satışından, ihracından ya da iptalinden dolayı kar veya zarara herhangi bir

kazanç ya da kayıp yansıtılmaz.

Finansal Borçlar

Faiz karşılığı alınan banka kredileri, alış maliyeti düşüldükten sonra alınan net tutar esasından kayıtlara

yansıtılmaktadır. İtfa sürecinde veya yükümlülüklerin kayda alınması sırasında ortaya çıkan gelir veya

giderler, gelir tablosu ile ilişkilendirilir. Finansman giderleri, ortaya çıktıkları dönemde vadelerinin

gelmemesi durumunda da tahakkuk esasından muhasebeleştirilmekte ve kredilerde sınıflandırılmaktadır.

Alacaklar ve Borçlar

Grup tarafından bir alıcıya ürün veya hizmet sağlanması veya bir satıcıdan ürün veya hizmet alınması

sonucunda oluşan ticari alacaklar ve ticari borçlar ertelenmiş finansman gelirlerden ve giderlerinden

netleştirilmiş olarak gösterilirler. Ertelenmiş finansman gelirlerinin ve giderlerinin netleştirilmesi sonrası

ticari alacaklar ve ticari borçlar, orijinal fatura değerinden kayda alınan alacakların ve borçların izleyen

dönemlerde elde edilecek tutarlarının etkin faiz yöntemi ile iskonto edilmesi ile hesaplanır. Belirlenmiş faiz

oranı olmayan kısa vadeli alacaklar, orijinal etkin faiz oranının etkisinin çok büyük olmaması durumunda,

fatura değerleri üzerinden gösterilmiştir. Altına dayalı ticari alacaklar ve borçlar İstanbul Altın Borsası’nın

bilanço tarihleri itibariyle kapanış fiyatı üzerinden değerlenmiş ve bu fiyat üzerinden iskontoya tabii

tutulmuşlardır.

Borçlanma maliyetleri

Kullanıma ve satışa hazır hale getirilmesi önemli ölçüde zaman isteyen varlıklar söz konusu olduğunda,

satın alınması, yapımı veya üretimi ile doğrudan ilişkilendirilen borçlanma maliyetleri, ilgili varlık

kullanıma veya satışa hazır hale getirilene kadar varlığın maliyetine dahil edilmektedir. Yatırımla ilgili

kredinin henüz harcanmamış kısmının geçici süre ile finansal yatırımlarda değerlendirilmesiyle elde edilen

finansal yatırım geliri aktifleştirmeye uygun borçlanma maliyetlerinden mahsup edilir. Diğer tüm

borçlanma maliyetleri, oluştukları dönemlerde gelir tablosuna kaydedilmektedir.

Şüpheli Alacaklar Karşılığı

Grup, tahsil imkanının kalmadığına dair objektif bir bulgu olduğu takdirde ilgili ticari alacaklar için şüpheli

alacak karşılığı ayırmaktadır. Söz konusu bu karşılığın tutarı, alacağın kayıtlı değeri ile tahsili mümkün

tutar arasındaki farktır. Tahsili mümkün tutar, teminatlardan ve güvencelerden tahsil edilebilecek meblağlar

dahil olmak üzere tüm nakit akışlarının, oluşan ticari alacağın orjinal etkin faiz oranı esas alınarak iskonto

edilen değeridir.

Şüpheli alacak tutarına karşılık ayrılmasını takiben, şüpheli alacak tutarının tamamının veya bir kısmının

tahsil edilmesi durumunda, tahsil edilen tutar ayrılan şüpheli alacak karşılığından düşülerek diğer gelirlere

kaydedilir.

22

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Stoklar

Stoklar ortalama maliyet yöntemi ile değerlenmektedir. Net gerçekleşebilir değer, tahmini satış değerinden

satış için gerekli tamamlama ve pazarlama giderlerinin düşülmesi suretiyle hesaplanmıştır. İlk madde

malzeme olan has altın ile mücevher mamul ve ticari malların içerisinde bulunan işlenmiş altın İstanbul

Altın Borsası kapanış fiyatı ile değerlenmiştir. Mamul ve ticari mallar içerisindeki has altın tutarları milyem

hesabı ile tespit edilmiş ve ilk madde malzeme içerisinde bulunan has miktarları ile toplanıp değerlemeye

tabi tutulmuştur. İlk madde malzeme, mamuller ve ticari mallar üzerinde bulunan değerleme farkları ilgili

stok kaleminin içerisinden düzeltilmiştir. Ticari mallar içerisinde bulunan değerli taş ve mücevheratlar,

ilgili kıymetlerin organize bir borsası olmaması nedeniyle maliyet bedelleri ile takip edilmişlerdir.

Dahilde işleme belgesi kapsamında işlenmek üzere ithal edilen ve işçilik faturası kesilmeyip ihracatı

yapılmamış olan altın mevcudunu yasal kayıtlarda stoklar hesabında değil nazım hesaplarda takip

edilmektedir.

Maddi Duran Varlıklar ve İlgili Amortismanlar

Maddi duran varlıklar, elde etme maliyetinden birikmiş amortismanın düşülmesi ile gösterilmektedir.

Amortismana tabi tutulan varlıklar, maliyet tutarları üzerinden tahmini ekonomik ömürlerine dayanan

oranlarla doğrusal amortisman yöntemine göre aktife girdikleri tarih dikkate alınarak kıst amortismana tabi

tutulmaktadır. Arsa, faydalı ömrünün sınırsız kabul edilmesinden dolayı amortismana tabi tutulmamaktadır.

Maddi duran varlıklar olası bir değer düşüklüğünün tespiti amacıyla incelenir ve bu inceleme sonunda

maddi duran varlığın kayıtlı değeri, geri kazanılabilir değerinden fazla ise, karşılık ayrılmak suretiyle kayıtlı

değeri geri kazanılabilir değerine indirilir. Geri kazanılabilir değer, ilgili maddi duran varlığın mevcut

kullanımından gelecek net nakit akımları ile net satış fiyatından yüksek olanı olarak kabul edilir.

Maddi duran varlıkların, tahmin edilen faydalı ömürlerini gösteren amortisman yılları aşağıdaki gibidir:

Binalar

Makine, tesis ve cihazlar

Taşıt araçları

Döşeme ve demirbaşlar

Maden varlıkları

Özel maliyetler

50

10

10

10

Ruhsat süresi

Kira süresi -5

Maddi Olmayan Duran Varlıklar

Maddi olmayan duran varlıklar, iktisap edilmiş kullanım haklarını, bilgi sistemlerini, araştırma ve

geliştirme giderlerini ve diğer tanımlanabilir hakları içermektedir. Maddi olmayan duran varlıklar 5 yılı

geçmeyen tahmini faydalı ömürleri boyunca doğrusal olarak kıst esasına göre itfa edilirler.

Maddi olmayan duran varlıkları için tahmin edilen faydalı ömürler 5 yıldır.

23

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Yatırım amaçlı gayrimenkuller

Mal ve hizmetlerin üretiminde kullanılmak veya idari maksatlarla veya işlerin normal seyri esnasında

satılmak yerine, kira elde etmek veya sermaye kazancı elde etmek amacıyla veya her ikisi için elde tutulan

araziler ve binalar “yatırım amaçlı gayrimenkuller” olarak sınıflandırılır. Yatırım amaçlı gayrimenkuller

Aydın Söke’ de bulunan taşınmaz hariç rayiç bedelleri ile gösterilmektedir. Aydın Söke’ de bulunan

taşınmazın satın alınmasında ekspertiz raporu temin edilmediğinden ve satın alma rayiç bedel üzerinden

yapıldığından herhangi bir düzeltmeye tabi tutulmamıştır. Rayiç bedel neticesinde oluşan makul değer

kazançları yatırım amaçlı gayrimenkulün elde edildiği tarihlerde yatırım faaliyetlerinden gelirler içerisinde

“Makul değer artış kazançları” altında takip edilmektedir.

Yatırım amaçlı gayrimenkuller olası bir değer düşüklüğünün tespiti amacıyla incelenir ve bu inceleme

sonunda yatırım amaçlı gayrimenkullerin kayıtlı değeri, geri kazanılabilir değerinden fazla ise, karşılık

ayrılmak suretiyle geri kazanılabilir değerine indirilir. Geri kazanılabilir değer, ilgili yatırım amaçlı

gayrimenkulün mevcut kullanımından gelecek net nakit akımları ile net satış fiyatından yüksek olanı olarak

kabul edilir.

Finansal Kiralama İşlemleri

Grup, finansal kiralama yoluyla edinmiş olduğu sabit kıymetleri, bilançoda kira başlangıç tarihindeki rayiç

değeri ya da daha düşükse minimum kira ödemelerinin bilanço tarihindeki bugünkü değeri üzerinden

yansıtmaktadır (mali tablolarda ilgili maddi duran varlık kalemlerine dahil edilmiştir). Minimum kira

ödemelerinin bugünkü değeri hesaplanırken, finansal kiralama işleminde geçerli olan oran pratik olarak

tespit edilebiliyorsa o değer, aksi takdirde, borçlanma faiz oranı iskonto faktörü olarak kullanılmaktadır.

Finansal kiralama işlemine konu olan sabit kıymetin iktisap aşamasında katlanılan masraflar maliyete dahil

edilir. Finansal kiralama işleminden kaynaklanan yükümlülük, ödenecek faiz ve anapara borcu olarak

ayrıştırılmıştır. Faiz giderleri, sabit faiz oranı üzerinden hesaplanarak ilgili dönemin hesaplarına dahil

edilmiştir.

Varlıklarda Değer Düşüklüğü

Çeşitli olay ve durumlar karşısında duran varlıkların taşınan değerleri gerçekleşebilir/gelecekte o aktiften

elde edilebilecek değerlerinin altına düştüğü tespit edilmesi halinde maddi ve gayrı maddi sabit kıymetler

değer kaybı açısından teste tabi tutulmaktadır. Maddi ve gayri maddi sabit kıymetin defter değerinin

gerçekleşebilir veya o varlığın iktisabından ileride elde edilebilecek değerinin üstünde kalması halinde

duran varlık değer düşüklüğü karşılığı ayrılmaktadır.

Çalışanlara Sağlanan Faydalar/Kıdem Tazminatları

•

Kıdem Tazminatı Yükümlülüğü

Grup, mevcut iş kanunu gereğince, en az bir yıl hizmet verdikten sonra emeklilik nedeni ile işten ayrılan

veya istifa ve kötü davranış dışındaki nedenlerle işine son verilen personele belirli miktarda kıdem

tazminatı ödemekle yükümlüdür. Bu yükümlülük çalışılan her yıl için, 31 Aralık 2016 tarihi itibariyle,

azami 4,297.21 TL (31 Aralık 2015: 3,828.37) olmak üzere, 30 günlük toplam brüt ücret ve diğer haklar

esas alınarak hesaplanmaktadır.

Grup, ilişikteki mali tablolarda yer alan Kıdem Tazminatı karşılığını “Projeksiyon Metodu”nu kullanarak ve

Grup’un personel hizmet süresini tamamlama ve kıdem tazminatına hak kazanma konularında geçmiş

yıllarda kazandığı deneyimlerini baz alarak hesaplamış ve bilanço tarihinde şirketin borçlanma oranı ile

iskonto etmiştir. Hesaplanan tüm kazançlar ve kayıplar gelir tablosuna yansıtılmıştır.

24

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

•

Sosyal Sigortalar Primleri

Grup, Sosyal Sigortalar Kurumu’na zorunlu olarak sosyal sigortalar primi ödemektedir. Grup’un, bu

primleri ödediği sürece başka yükümlülüğü kalmamaktadır. Bu primler tahakkuk esasına göre ilgili

dönemlere personel giderleri olarak yansıtılmaktadır.

Vergi

İlişikteki mali tablolarda, vergi gideri dönem cari vergi karşılığı ve ertelenmiş vergiden oluşmaktadır.

Dönem faaliyet sonuçlarından doğacak kurumlar, gelir vergisine ilişkin yükümlülükler için bilanço

tarihinde geçerli olan yasal vergi oranları çerçevesinde bir karşılık ayrılmıştır. Ertelenmiş vergi aktifi ve

pasifi muhasebe ve vergilendirmenin farklı muamelesi sonucu önemli zamanlama farklarından (ileride

vergilendirilebilir zamanlama farkları) kaynaklanmakta ve “borçlanma” metodu kullanılarak cari vergi

oranı üzerinden hesaplanmaktadır. Ertelenmiş vergi borçlanma metodu kullanılarak aktif ve pasiflerin

raporlanan mali tablolarda taşıdıkları değerler ile vergi amaçlı hazırlanan yasal mali tablolardaki değerleri

arasındaki geçici farklar üzerinden muhasebeleştirilmektedir. Ertelenmiş vergi pasifi genellikle tüm

vergilendirilebilir veya düşülebilir geçici farklar için mali tablolara alınmakta; ancak ertelenmiş vergi aktifi

indirilebilir geçici farkların mahsup edilebileceği vergilendirilebilir karların olmasının muhtemel olması

durumunda muhasebeleştirilmektedir. Zamanlama farkları üzerinden ortaya çıkan net ertelenmiş vergi

aktifleri, eldeki veriler ışığında gelecek yıllarda kullanılabileceğinin kesin olmadığı durumlarda, vergi

indirimleri nispetinde azaltılmaktadır.

Muhasebe Tahminleri

Mali tabloların hazırlanması sırasında Yönetim’in, bilanço tarihi itibariyle mali tablolarda yer alan varlıklar

ve yükümlülüklerin bilanço değerlerini, bilanço dışı yükümlülüklere ilişkin açıklamaları, dönem içerisinde

oluşan gelir ve giderlerin tutarlarını etkileyebilecek tahmin ve varsayımlarda bulunması gerekmektedir.

Gerçek sonuçlar, bu tahminlerden farklılık gösterebilmektedir.

Karşılıklar, Şarta Bağlı Yükümlülükler ve Şarta Bağlı Varlıklar

Karşılıklar

Karşılıklar geçmişteki olaylardan kaynaklanan olası bir yükümlülük olması (hukuki veya yapısal

yükümlülük), bu yükümlülüğün gelecekte yerine getirilmesi için gerekli aktif kalemlerde bir azalışın

muhtemelen söz konusu olması ve yükümlülük tutarının güvenilir bir biçimde saptanabilmesi durumunda

tahakkuk ettirilmektedir. Tahakkuk ettirilen bu karşılıklar her bilanço döneminde gözden geçirilmekte ve

cari tahminlerin yansıtılması amacıyla revize edilmektedir.

Şarta bağlı yükümlülükler ve şarta bağlı varlıklar

Taahhüt ve şarta bağlı yükümlülük doğuran işlemler, gerçekleşmesi gelecekte bir veya birden fazla olayın

neticesine bağlı durumları ifade etmektedir. Dolayısıyla, bazı işlemler ileride doğması muhtemel zarar, risk

veya belirsizlik taşımaları açısından bilanço dışı kalemler olarak tanınmıştır. Gelecekte gerçekleşmesi

muhtemel mükellefiyetler veya oluşacak zararlar için bir tahmin yapılması durumunda bu yükümlülükler

Grup için gider ve borç olarak kabul edilmektedir. Ancak gelecekte gerçekleşmesi muhtemel gözüken gelir

ve karlar mali tablolarda yansıtılmaktadır.

25

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Hasılat

Gelirler, gelir tutarının güvenilir şekilde belirlenebilmesi ve işlemle ilgili ekonomik yararların Grup’a

akmasının muhtemel olması üzerine alınan veya alınabilecek bedelin gerçeğe uygun değeri üzerinden

tahakkuk esasına göre kayıtlara alınır. Net satışlar, mal satışlarından iade ve satış iskontolarının düşülmesi

suretiyle bulunmuştur. Hasılatın büyük kısmı; has altın, mücevher ve altın takı satışından oluşmaktadır.

Malların satışı:

Malların satışından elde edilen gelir, aşağıdaki şartlar karşılandığında muhasebeleştirilir:

• Grup’un mülkiyetle ilgili tüm önemli riskleri ve kazanımları alıcıya devretmesi,

• Grup’un mülkiyetle ilişkilendirilen ve süregelen bir idari katılımının ve satılan mallar üzerinde etkin bir

kontrolünün olmaması,

• Gelir tutarının güvenilebilir bir şekilde ölçülmesi,

• İşlemle ilişkili olan ekonomik faydaların işletmeye akışının olası olması,

• İşlemden kaynaklanacak maliyetlerin güvenilebilir bir şekilde ölçülmesi.

Hizmet sunumu:

Hizmet sunumuna ilişkin bir işlemin sonucunun güvenilir biçimde tahmin edilebildiği durumlarda, işlemle

ilgili hasılat işlemin bilanço tarihi itibariyle tamamlanma düzeyi dikkate alınarak finansal tablolara

yansıtılır. Aşağıdaki koşulların tamamının varlığı durumunda, işleme ilişkin sonuçların güvenilir biçimde

tahmin edilebildiği kabul edilir:

• Hasılat tutarının güvenilir biçimde ölçülebilmesi,

• İşleme ilişkin ekonomik yararların işletme tarafından elde edileceğinin muhtemel olması,

• Bilanço tarihi itibariyle işlemin tamamlanma düzeyinin güvenilir biçimde ölçülebilmesi ve

• İşlem için katlanılan maliyetler ile işlemin tamamlanması için gereken maliyetlerin güvenilir biçimde

ölçülebilmesi.

Faiz geliri:

Faiz geliri, kalan anapara bakiyesi ile beklenen ömrü boyunca ilgili finansal varlıktan elde edilecek tahmini

nakit girişlerini söz konusu varlığın kayıtlı değerine indirgeyen efektif faiz oranı nispetinde ilgili dönemde

tahakkuk ettirilir.

Temettü ve diğer gelirler:

Hisse senedi yatırımlarından elde edilen temettü geliri, hissedarların temettü alma hakkı doğduğu zaman

kayda alınır.

Diğer gelirler, hizmetin verilmesi veya gelirle ilgili unsurların gerçekleşmesi, risk ve faydaların

transferlerinin yapılmış olması, gelir tutarının güvenilir şekilde belirlenebilmesi ve işlemle ilgili ekonomik

faydaların Grup’a akmasının muhtemel olması üzerine alınan veya alınabilecek bedelin makul değeri

üzerinden tahakkuk esasına göre kayıtlara alınır.

26

KARAKAŞ ATLANTİS KIYMETLİ MADENLER KUYUMCULUK TELEKOMÜNİKASYON

SANAYİ VE TİCARET A.Ş. VE BAĞLI ORTAKLIĞININ 31 ARALIK 2016 TARİHİNDE

SONA EREN HESAP DÖNEMİNE AİT KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Tutarlar aksi belirtilmedikçe Türk Lirası olarak ifade edilmiştir.)

Yabancı Para Cinsinden Varlık ve Borçlar

Yabancı para işlemleri, işlem tarihindeki cari kurlardan muhasebeleştirilmektedir. Yabancı para ve altın

cinsinden kayıtlara geçirilmiş olan aktif ve pasif hesaplar dönem sonlarındaki kurlar ve altın fiyatları esas

alınarak değerlemeye tabi tutulmaktadır. Değerleme işleminden doğan kur farkları kambiyo karı veya zararı

olarak gelir tablosuna yansıtılmaktadır.

USD, EURO ve ALTIN için dönem sonlarında kullanılan kurlar ve fiyatlar aşağıdaki gibidir:

USD

EURO

ALTIN

31 Aralık 2016

3.5192

3.7099

131.62

31 Aralık 2015

2.9076

3.1776

100

Türev Finansal Araçlar ve Riskten Korunma Amaçlı Araçlar

Grup’un türev finansal araçlarını vadeli döviz alım-satım sözleşmeleri (forward ve opsiyon) ve faiz oranı

swap işlemleri oluşturmaktadır.

Türev araçların ilk olarak kayda alınmasında elde etme maliyeti kullanılmakta ve bunlara ilişkin işlem

maliyetleri elde etme maliyetine dahil edilmektedir. Türev araçlar kayda alınmalarını izleyen dönemlerde

makul değer ile değerlenmektedir. Tüm türev araçlar makul değeriyle ölçülen ve gelir tablosuyla