günlük

günlük

1 Nisan 2014

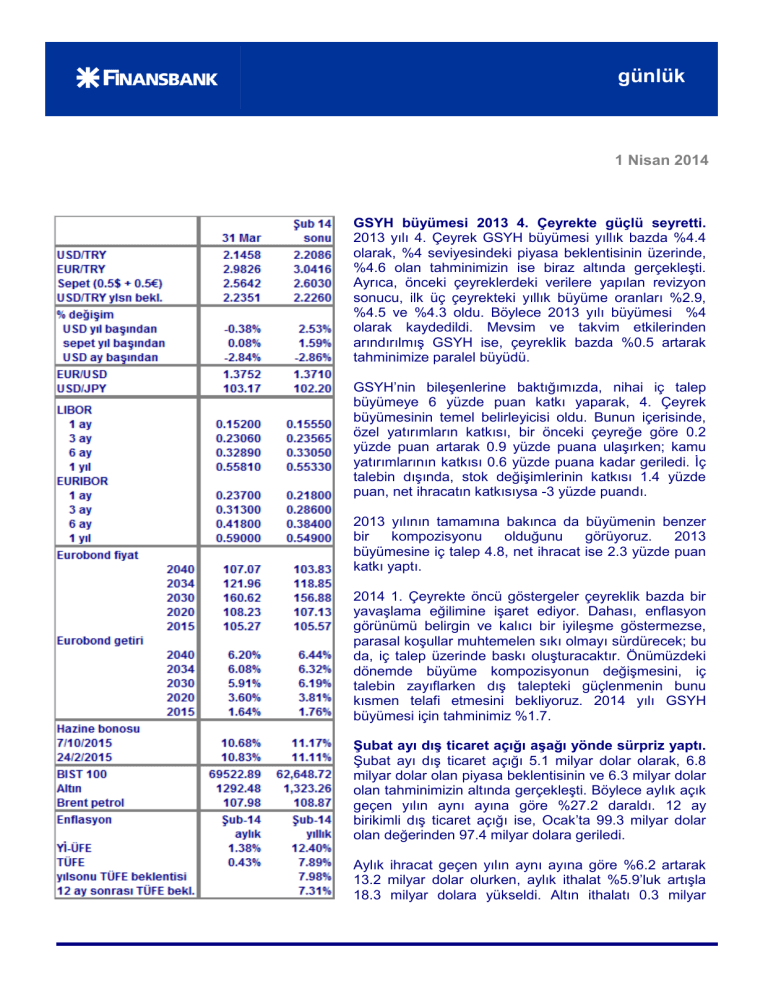

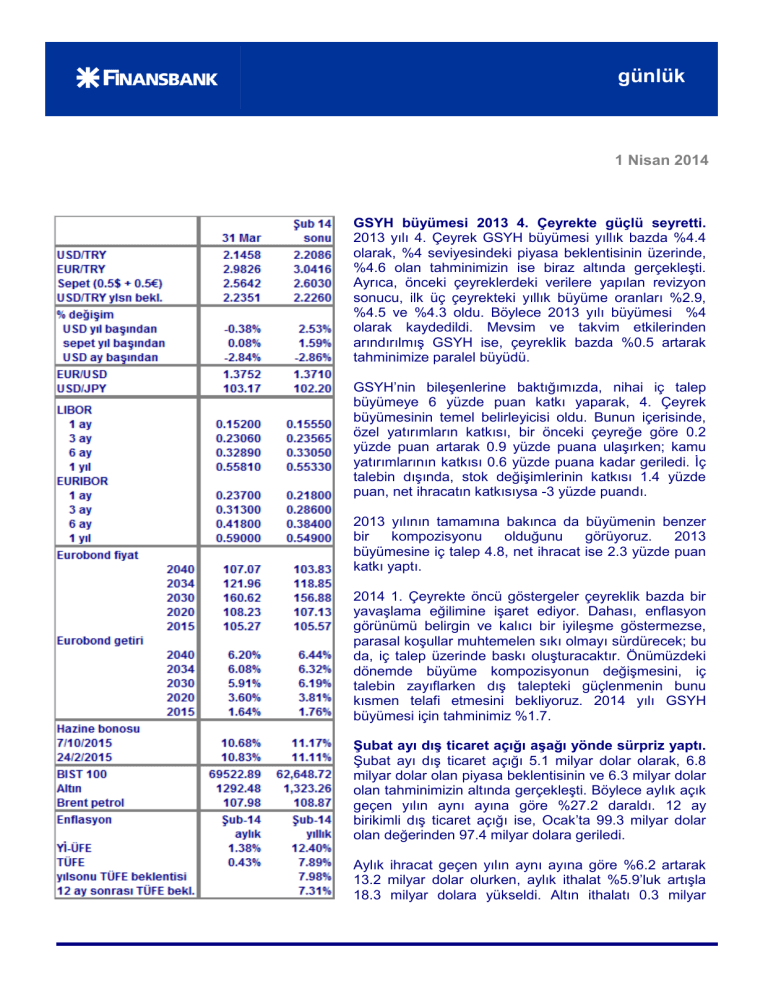

GSYH büyümesi 2013 4. Çeyrekte güçlü seyretti.

2013 yılı 4. Çeyrek GSYH büyümesi yıllık bazda %4.4

olarak, %4 seviyesindeki piyasa beklentisinin üzerinde,

%4.6 olan tahminimizin ise biraz altında gerçekleşti.

Ayrıca, önceki çeyreklerdeki verilere yapılan revizyon

sonucu, ilk üç çeyrekteki yıllık büyüme oranları %2.9,

%4.5 ve %4.3 oldu. Böylece 2013 yılı büyümesi %4

olarak kaydedildi. Mevsim ve takvim etkilerinden

arındırılmış GSYH ise, çeyreklik bazda %0.5 artarak

tahminimize paralel büyüdü.

GSYH’nin bileşenlerine baktığımızda, nihai iç talep

büyümeye 6 yüzde puan katkı yaparak, 4. Çeyrek

büyümesinin temel belirleyicisi oldu. Bunun içerisinde,

özel yatırımların katkısı, bir önceki çeyreğe göre 0.2

yüzde puan artarak 0.9 yüzde puana ulaşırken; kamu

yatırımlarının katkısı 0.6 yüzde puana kadar geriledi. İç

talebin dışında, stok değişimlerinin katkısı 1.4 yüzde

puan, net ihracatın katkısıysa -3 yüzde puandı.

2013 yılının tamamına bakınca da büyümenin benzer

bir

kompozisyonu

olduğunu

görüyoruz.

2013

büyümesine iç talep 4.8, net ihracat ise 2.3 yüzde puan

katkı yaptı.

2014 1. Çeyrekte öncü göstergeler çeyreklik bazda bir

yavaşlama eğilimine işaret ediyor. Dahası, enflasyon

görünümü belirgin ve kalıcı bir iyileşme göstermezse,

parasal koşullar muhtemelen sıkı olmayı sürdürecek; bu

da, iç talep üzerinde baskı oluşturacaktır. Önümüzdeki

dönemde büyüme kompozisyonun değişmesini, iç

talebin zayıflarken dış talepteki güçlenmenin bunu

kısmen telafi etmesini bekliyoruz. 2014 yılı GSYH

büyümesi için tahminimiz %1.7.

Şubat ayı dış ticaret açığı aşağı yönde sürpriz yaptı.

Şubat ayı dış ticaret açığı 5.1 milyar dolar olarak, 6.8

milyar dolar olan piyasa beklentisinin ve 6.3 milyar dolar

olan tahminimizin altında gerçekleşti. Böylece aylık açık

geçen yılın aynı ayına göre %27.2 daraldı. 12 ay

birikimli dış ticaret açığı ise, Ocak’ta 99.3 milyar dolar

olan değerinden 97.4 milyar dolara geriledi.

Aylık ihracat geçen yılın aynı ayına göre %6.2 artarak

13.2 milyar dolar olurken, aylık ithalat %5.9’luk artışla

18.3 milyar dolara yükseldi. Altın ithalatı 0.3 milyar

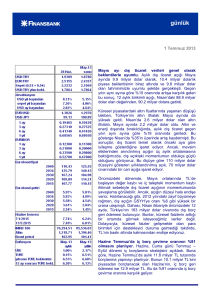

günlük

dolarla beklentimize yakın gerçekleşirken; altın ihracatı 0.4 milyar dolarlık beklentimizin çok

üzerinde, 1.1 milyar dolar seviyesinde kaydedildi. Altın ihracatı dış ticaret açığı tahminimizdeki

sapmanın büyük bölümünü açıklıyor. Geri kalan sapma ise altın hariç ithalatın, %4.1 olan

beklentimize karşı, %7.4 oranın düşmesinden kaynaklandı. Bu arada altın ve enerji dışında kalan

ithalat %2.6 düşerek, Aralık 2012’den beri ilk defa geriledi.

Ekonomik grupların sınıflandırılmasına dair veriler, ara mal ithalatının %5.9, sermaye malı ithalatının

%8.8 ve tüketim malı ithalatının ise %2.3 azaldığını gösterdi. İthalattaki böyle bir düşüş daha önce

yine 2012 sonunda gözlenmişti. Bizim görüşümüze göre, iç talepteki zayıflamayı yansıtan bu sonuç,

önümüzdeki dönemde ekonomik aktivitenin yavaşlayacağına işaret ediyor.

Mevsim ve takvim etkilerinden arındırılmış dış ticaret açığı, aylık bazda %15.8 düşerek 6.4 milyar

dolar oldu. Daha az değişken bir gösterge olan arındırılmış açığın üç aylık hareketli ortalaması ise

7.9 milyar dolardan 7.5 milyar dolara düştü.

İthalattaki yavaşlama, il çeyrekte iç talebin zayıfladığına dair görüşümüzle uyuşuyor. Ayrıca, altın

ticareti dışarıda bırakıldığında dahi, ihracattaki artış güçlü görünüyor. Önümüzde dönemde ise, dış

dengede iyileşmenin devam etmesini bekliyoruz. Bu doğrultuda, yılsonunda ihracatın 167 milyar

dolar, ithalatın 242 milyar dolar, dış ticaret açığının ise 75 milyar dolar olmasını bekliyoruz.

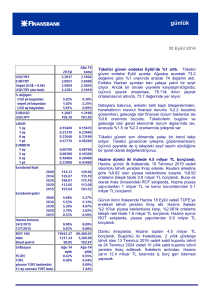

Hazine dünkü iki ihalede 4.8 milyar TL borçlandı. Hazine, günün ilk ihalesinde, 27 Mart 2019

vadeli sabit kuponlu tahvili ilk defa ihraç etti ve Reuters anketine göre %10.40 olan piyasa

beklentisine karşılık, %10.48 ortalama bileşik faizle 1 milyar TL borçlandı. Buna ek olarak, ihale

öncesindeki ROT satışlarda, Hazine kamu kurumlarından 0.3 milyar TL ve piyasa yapıcılardan 1.1

milyar TL borçlandı.

Günün ikinci ihalesinde, Hazine 20 Şubat 2019 vadeli TÜFE’ye endeksli tahvili yeniden ihraç etti.

Hazine ihalede %3.50 olan piyasa beklentisine karşılık, %3.36 ortalama bileşik faizle 1.1 milyar TL

borçlandı. Hazine ayrıca ROT satışlarda, kamu kurumlarından 0.85 milyar TL ve piyasa yapıcılardan

0.5 milyar TL borçlandı.

Dünkü ihraçlarda, Hazine toplam 4.8 milyar TL borçlandı. Hazine bugün üç ihale düzenleyerek,

gösterge tahvil olan 24 Şubat 2016 vadeli sabit kuponlu tahvili ve 11 Kasım 2020 vadeli değişken

faizli tahvili yeniden ve 20 Mart 2024 vadeli sabit kuponlu tahvili ilk defa ihraç edecek. Hazine’nin

Çarşamba günü 11.3 milyar TL tutarında iç borç geri ödemesi bulunuyor.

Veri gündemi

Salı günü Mart ayı PMI, İTO İstanbul enflasyonu ve TİM öncü ihracat verisi yayımlanacak. ABD’de

Mart ayı imalat sanayi PMI göstergesi (Beklenti: 56.3) ve ISM imalat sanayi endeksi (Beklenti: 54.0)

açıklanacak. Euro Bölgesinde de Mart ayı imalat sanayi PMI göstergesi (Beklenti: 53.0) belli olacak.

Piyasalar

Geçtiğimiz hafta boyunca değer kazanan TL, seçimlerin ardından Pazartesi de güçlendi. USD/TL

Pazartesi sabahına 2.1615’ten başladı. Gün içerisinde yılbaşından beri ilk defa 2.15 seviyesinin

altını gören kur günü 2.1470’ten kapattı. USD/TL bu sabah 2.1376 seviyesinde işlem görüyor.

EUR/USD Pazartesi sabahına 1.3752 seviyesinde başladı. Gün içerisinde hafifçe yükselen parite

günü 1.3795’ten kapattı. EUR/USD bu sabah 1.3776 seviyesinde işlem görüyor.

24 Şubat 2016 vadeli gösterge tahvil faizi güne, bir önceki kapanışa göre 3 baz puan yukarıda,

%10.82’den başladı. Gün içinde azalan bir trend takip eden faiz günü %10.69’dan kapattı.

2030 vadeli gösterge eurobond önceki kapanışa göre yaklaşık 1 puan yukarıda, 160.040’dan günü

kapattı. 5 yıllık Türkiye CDS’i ise 213 seviyesinde işlem gördü.

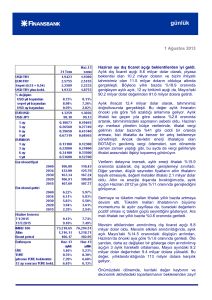

günlük

İnan Demir

+(90) 212 318 5087

[email protected]

Deniz Çiçek

+(90) 212 318 5086

[email protected]

Gökçe Çelik

+(90) 212 318 5096

[email protected]

**USD/YTL TCMB

Bu rapor, Finansbank CEO Ofisi Araştırma Bölümü tarafından müşterilerini bilgilendirmek amacıyla

düzenlenmiştir. Raporun Finansbank ile ilişkili bir kuruluşun müşterisi tarafından kullanılabilirliği,

alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi olacaktır. Bu raporda sunulan bilgi, yorum ve

tavsiyeler raporu hazırlayan Finansbank CEO Ofisine ait görüşleri yansıtmakta olup yatırım

danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve getiri tercihlerinin çeşitliliğini göz

önünde bulundurunca sadece bu raporda yer alan görüşlere dayanarak verilecek yatırım kararları

beklentilere uygun sonuçlar doğurmayabilir. Bu rapordaki bilgilerin derlenmesinde güvenilirliğine

inanılan sağlam kaynaklardan faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit

edilmemiştir. Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde önceden

belirtilmeksizin değişiklik yapma hakkı saklıdır. Finansbank ve ilişkili kuruluşlar ile bu kurumlarda

çalışan personel araştırma raporlarında sözü edilen menkul kıymetlere yatırım yapabilir ve zaman

içerisinde pozisyonlarını değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının

kopyası çıkarılamaz ya da dağıtılamaz.

**USD/YTL TCMB