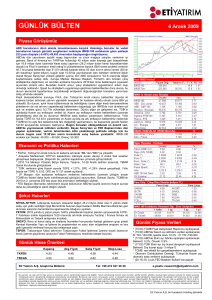

TÜFE AĞUSTOS AYINDA %0,09 ARTTI

Ağustos ayında TÜFE %0.09 artış ile %0.1 düşüş yönünde olan konsensüs ve aynı düzeydeki

beklentimizin üzerinde gerçekleşti. Geçen yıl Ağustos’ta %0.10 azalış olurken, endeksin son on yıldaki

Ağustos ayları ortalaması ise %0.2 ile yataya yakın bir fiyat seyrine işaret ediyordu. Enflasyonun yüksek

gerçekleşmesinde

ise

işlenmemiş

ve

işlenmiş

gıda

fiyatlarının

mevsim

normallerinden

yüksek

gerçekleşmesinin etkili olduğu söylenebilir. Merkez Bankası, son dönemdeki iletişiminde manşet enflasyon

veya gıda fiyatlarına ilişkin bir sinyal vermemiş ancak kuraklık nedeniyle gıda fiyatlarına müdahale edilmesi

yönündeki hükümete yönelik çağrısını daha güçlü olarak tekrarlamıştı.

İşlenmemiş gıda fiyatları geçen yılın aynı ayının üzerinde gelirken, işlenmiş gıda fiyatları da

yükseliş eğilimini korudu, TCMB’nin aktif dış ticaret politikası çağrısı önemini ve aciliyetini

koruyor. Hesaplamalarımıza göre geçen yıl Ağustos ayında işlenmemiş gıda fiyatları aylık %2.7 düşerken bu

yıl ise %0.7 artış gösterdi. Dolayısı ile, yıllık bazda işlenmemiş gıda yıllık enflasyonu 3.4 puan artışla %15.5

seviyesine yükselmiş olurken, işlenmiş gıda fiyatları yıllık artışı ise %13.1’e ulaştı. Böylece, gıda fiyatlarının

yıllık artış hızı da %14.4 seviyesine yükselirken, son Enflasyon Raporu’nda değiştirilmeden korunan temel

varsayımın (%9) belirgin üzerinde kalmaya devam etti. Son sekiz yıldaki ortalama yıllık artışı %9.6 olan gıda

fiyatlarının 2014 yılındaki seyri, Temmuz ayı Enflasyon Raporu’nda açıklanan yılsonu TCMB enflasyon tahmini

(%7.6) açısından kritik önem taşımaya devam edecektir. Bu yıl yağışların Türkiye genelinde önceki yıllar

ortalamalarının çok altında seyrediyor olması bu grupta risklerin yukarı yönlü olmaya devam ettiğini

düşündürmektedir. TCMB de, son ER’dan beri hükümete yurt dışı tarım ürünlerinde yaşanan fiyat düşüşlerini

dikkate alarak bu ürünlere yönelik aktif bir dış ticaret politikasının gıda fiyatlarındaki yukarı yönlü riskleri

sınırlayabileceği şeklinde bir müdahale çağrısında (gıda ürünleri ithalatına gümrük vergisi indirimi)

bulunmaktadır. Buna ek bir çağrı olarak da, Başçı’nın Ekonomi Bakanlığı’nda yaptığı son sunumda gıda

güvenliğine ilişkin bir komitenin oluşturulması halinde alınacak konjonktürel ve yapısal önlemlerin fiyatlar ve

enflasyon oranı üzerindeki etkileri açısından TCMB’nin komite çalışmalarına katkı sağlayabileceği

vurgulanmıştır.

Yıllık TÜFE yükseliş eğilimini koruyor, yılı %9 seviyesinin altında kapaması giderek zorlaşıyor.

Ağustos ayında %9.54’e yükselerek artış eğilimine devam eden yıllık TÜFE, son Enflasyon Raporu’nda yer

alan yılsonu TCMB tahmini (%7.6) ve enflasyon hedefi (%5) etrafındaki belirsizlik aralığı (+/-2 puan)

üzerindeki seyrini korudu. Önümüzdeki dönem seyri açısından ise, son dönemde TL’de gözlenen değer

kaybına rağmen halen rekor seviyelerin uzağında olunması, döviz kurunun birikimli etkilerinin kademeli olarak

ortadan kalkması senaryosunu halen canlı tutarken, ithalat fiyatlarındaki ılımlı seyir de yardımcı olabilecektir.

Ayrıca, petrol fiyatlarının tekrar Enflasyon Raporu ve bizim varsayımlarımızın altına inmesi rahatlatıcı

olmuştur. Ancak, gıda fiyatlarının önlenemez yükselişi endeksteki ağırlığı (%24.5) nedeniyle tüm bu olumlu

faktörlere ağır basabilir. Dolayısı ile, manşet enflasyonun önümüzdeki dönemde Ağustos’ta bulunduğu %9.5

civarında daha yatay bir seyir izlemesini bekliyoruz. Bu bağlamda, Temmuz’da yukarı yönlü güncellediğimiz

2014 yılsonu TÜFE tahminimizi %9.0 düzeyinde yukarı yönlü risklerle koruyoruz, ancak bu tahmin açısından

bu yıl içinde elektrik ve doğalgaz fiyatlarında yukarı yönlü ayarlama yapılıp yapılmayacağı, yapılırsa da ne

boyutta olacağı önemli bir belirsizlik olarak izlenmeye devam edilecektir.

Temel eğilim açısından izlenen göstergelerden; çekirdek enflasyon (I endeksi) yıllık bazda

%9.75’den %9.68’e gerileme gösterirken, hizmet fiyatlarının yıllık artışının ise %9’a

yükseldiğini hesaplamaktayız. Hatırlanacağı gibi, May’13-Haz’14 dönemi birikimli değer kaybının %20

(sepet bazında) civarında olması doğrultusunda çekirdek enflasyonda söz konusu dönemde yıllık bazda 4.3

puan yükseliş kaydedilmişti. Ancak TL’nin toparlanma eğilimine girmesi bu görünümü değiştirmiş ve

Haziran’da uzun bir aradan sonra yıllık çekirdek enflasyonda düşüş gözlenmişti. Bu bağlamda, Temmuz

verileri bu görünüm açısından büyük bir darbe olmuş ve kafaları karıştırmıştı. Ağustos ayında yeniden düşüş

eğilimine geçilmesini olumlu bulurken, kurlarda yeni yukarı yönlü bir şok gözlenmez ve mevcut seyir

korunursa, yaklaşık 9-12 ay içinde fiyatlardaki kur etkisinin ortadan kalkabileceğini düşünmeye devam

ediyoruz.

Ağustos ayı enflasyon verilerinin enflasyon beklentilerindeki kötüleşme eğilimine belirgin bir

değişiklik getirmeyeceğini düşünürken, mevcut piyasa koşulları da dikkate alınınca faiz indirimi

sürecine verilen aranın uzaması anlamına gelebilecektir. TCMB, Ağustos ayı PPK toplantısında

haftalık repo faizini değiştirmemiş, faiz koridoru üst bandında gerçekleşen 75 baz puanlık indirime gerekçe

olarak ise daha simetrik bir faiz koridoru elde edilmesi gösterilmişti. Kurul, enflasyon beklentileri, fiyatlama

davranışları ve enflasyonu etkileyen diğer unsurların yakından izleneceği ve enflasyon görünümünde belirgin

bir iyileşme sağlanana kadar getiri eğrisini yataya yakın tutmak suretiyle para politikasındaki sıkı duruş

sürdürüleceği mesajını ise tekrarlamıştı. Bilindiği gibi, TCMB iletişiminde getiri eğrisinin yatay olduğunu

göstermek için 5 yıl vadeli tahvil faizleriyle TCMB ortalama fonlama maliyeti arasındaki faiz farkını takip

ediyor ve bu farkın sıfıra yakın tutulmasının para politikasında sıkı duruşun korunduğuna işaret ettiğini

belirtiyor. Enflasyon verisi öncesinde 5 yıl vadeli tahvil bileşik faizi %9.0, ortalama fonlama maliyeti ise

%8.28 düzeyinde bulunurken, aradaki farkın korunmasının 1 hafta vadeli repo faizinde indirime imkan

vermediğini düşünüyoruz. Buna karşılık, kredilere ve dolayısı ile büyümeye destek amaçlı yapıldığı anlaşılan

marjinal fonlama oranındaki indirimlere küresel risk iştahının ve bu bağlamda TL’nin görünümüne bağlı olarak

devam edilmesi ihtimali bulunmaktadır. Ancak bu durumda bile, 375 baz puan olan mevcut koridor

genişliğinin 300 baz puanın altına inmesini beklemeyiz.

Öte yandan, yarın açıklanacak olan Ağustos ayı reel kur endeksinin (REK) enflasyon

gerçekleşmesi sonrası önceki 109.7 değerinden 109.0 civarına düşeceğini öngörürken, şu anda

bulunulan 2.5100 kur sepeti seviyesinde seyrin Eylül ayı boyunca sürmesi durumunda ise

endeksin 110.0 civarına yükseleceğini hesaplıyoruz. Bilindiği gibi, endeksin yükselmesi TL’nin reel

olarak değerlendiğine, düşmesi ise reel değer kaybı olduğuna işaret etmektedir. TCMB iletişiminde bu

endeksin 120 değerini TL’de sermaye girişlerinin yoğun olduğu dönemde aşırı değerlenme için referans eşik

değer olarak kullanırken, aşırı değer kaybı için başka bir referans değerden bahsetmeye başlamıştı. Yeni çizgi

REK’in Oca 2003=90 olan gerçek değerinden başlatılarak ve yine yıllık %2 değerlenme konarak bugüne

getirilmişti ve hesaplamalarımıza göre alt çizgi Ağustos itibarı ile 113.2 seviyesinde bulunuyor. Merkez

Bankası REK’in bu çizginin altında olmasının aşırı olduğu mesajını vermektedir.

Bu rapor Burgan Yatırım Menkul Değerler A.Ş. tarafından hazırlanmıştır. Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı

kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel

sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun

olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Raporda yer alan içerik, müşterilerin verilen stratejilerden kârlı çıkacağının ya da zararlarının limitli olacağının, Burgan Yatırım Menkul Değerler A.Ş.

tarafından verilmiş sözü veya garantisi olarak kabul edilemez. Burada yapılan analizlere dayanarak ve özellikle kaldıraç sistemi kullanan piyasalara

yapılan yatırımlar zararla da sonuçlanabilir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı kurumumuz ve kurumumuz

çalışanları hiçbir sorumluluk üstlenmemektedir. Bu raporda yer alan bilgiler, güvenilir olduğuna inanılan kaynaklardan derlenmiş olup doğrulukları

ayrıca araştırılmamıştır. Bu nedenle, bu bilgilerin tam veya doğru olmamasından, kullanılan kaynaklardaki hata ve eksik bilgilerden dolayı

doğabilecek zararlar konusunda kurumumuz ve kurumumuz çalışanları herhangi bir sorumluluk kabul etmez. Raporda yer alan bilgiler Burgan

Yatırım Menkul Değerler A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz veya üçüncü kişilere gösterilemez.