Kırılganlık Azalıyor...

11 Ocak 2013 Cuma

1

Bora Tamer Yılmaz, Ekonomist

ÖDEMELER DENGESİ

Kasım Ayı Cari Açık Verisi

Şekil Paneli

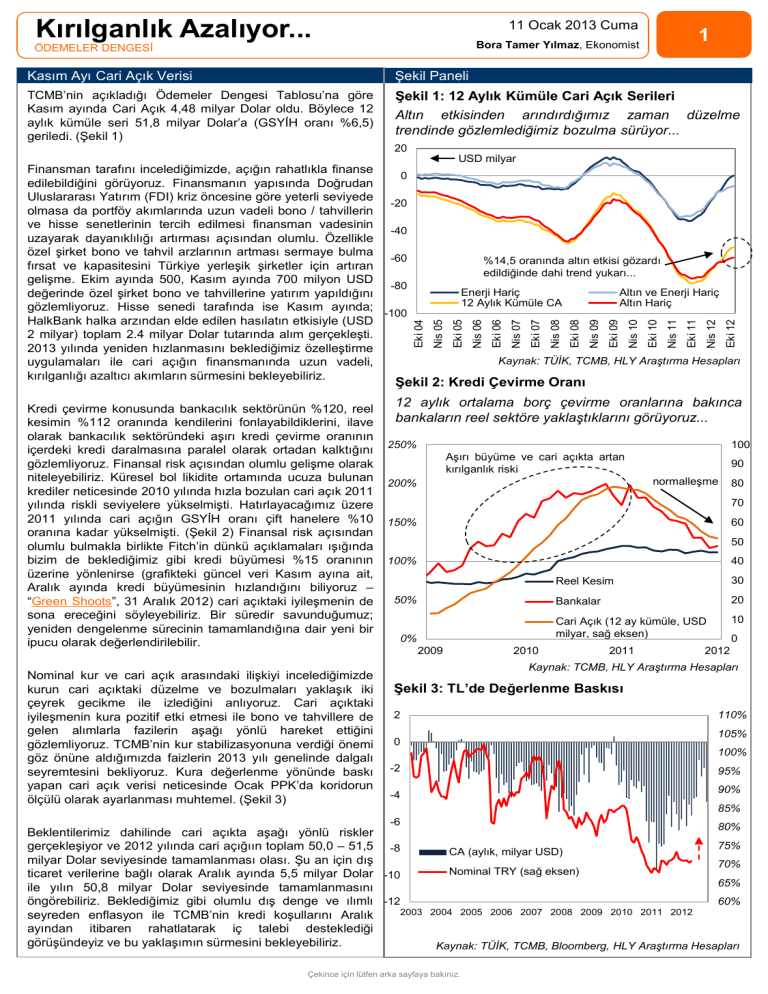

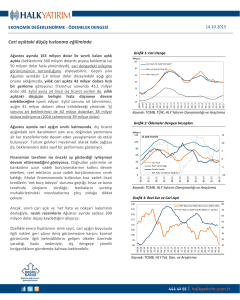

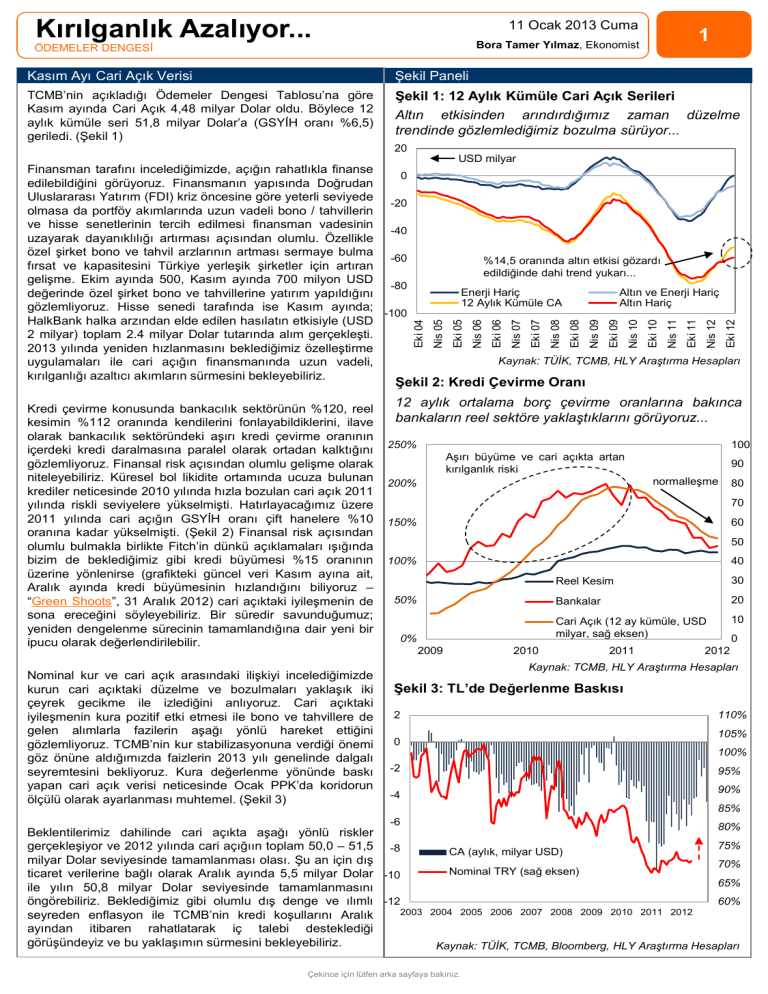

TCMB’nin açıkladığı Ödemeler Dengesi Tablosu’na göre

Kasım ayında Cari Açık 4,48 milyar Dolar oldu. Böylece 12

aylık kümüle seri 51,8 milyar Dolar’a (GSYİH oranı %6,5)

geriledi. (Şekil 1)

Şekil 1: 12 Aylık Kümüle Cari Açık Serileri

Altın etkisinden arındırdığımız zaman düzelme

trendinde gözlemlediğimiz bozulma sürüyor...

20

USD milyar

%14,5 oranında altın etkisi gözardı

edildiğinde dahi trend yukarı...

Eki 12

Eki 11

Nis 12

Eki 10

Nis 11

Eki 09

Nis 10

Nis 09

Altın ve Enerji Hariç

Altın Hariç

Eki 08

Nis 08

Eki 07

Nis 07

Eki 06

Eki 05

Nis 06

Eki 04

Enerji Hariç

12 Aylık Kümüle CA

Nis 05

Finansman tarafını incelediğimizde, açığın rahatlıkla finanse

0

edilebildiğini görüyoruz. Finansmanın yapısında Doğrudan

Uluslararası Yatırım (FDI) kriz öncesine göre yeterli seviyede -20

olmasa da portföy akımlarında uzun vadeli bono / tahvillerin

ve hisse senetlerinin tercih edilmesi finansman vadesinin -40

uzayarak dayanıklılığı artırması açısından olumlu. Özellikle

özel şirket bono ve tahvil arzlarının artması sermaye bulma -60

fırsat ve kapasitesini Türkiye yerleşik şirketler için artıran

gelişme. Ekim ayında 500, Kasım ayında 700 milyon USD -80

değerinde özel şirket bono ve tahvillerine yatırım yapıldığını

gözlemliyoruz. Hisse senedi tarafında ise Kasım ayında; -100

HalkBank halka arzından elde edilen hasılatın etkisiyle (USD

2 milyar) toplam 2.4 milyar Dolar tutarında alım gerçekleşti.

2013 yılında yeniden hızlanmasını beklediğimiz özelleştirme

uygulamaları ile cari açığın finansmanında uzun vadeli,

kırılganlığı azaltıcı akımların sürmesini bekleyebiliriz.

Kaynak: TÜİK, TCMB, HLY Araştırma Hesapları

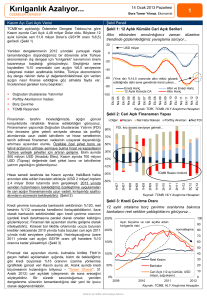

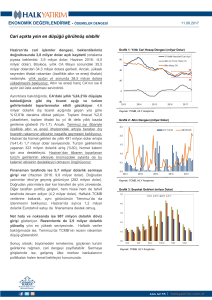

Şekil 2: Kredi Çevirme Oranı

Kredi çevirme konusunda bankacılık sektörünün %120, reel

kesimin %112 oranında kendilerini fonlayabildiklerini, ilave

olarak bankacılık sektöründeki aşırı kredi çevirme oranının

içerdeki kredi daralmasına paralel olarak ortadan kalktığını

gözlemliyoruz. Finansal risk açısından olumlu gelişme olarak

niteleyebiliriz. Küresel bol likidite ortamında ucuza bulunan

krediler neticesinde 2010 yılında hızla bozulan cari açık 2011

yılında riskli seviyelere yükselmişti. Hatırlayacağımız üzere

2011 yılında cari açığın GSYİH oranı çift hanelere %10

oranına kadar yükselmişti. (Şekil 2) Finansal risk açısından

olumlu bulmakla birlikte Fitch’in dünkü açıklamaları ışığında

bizim de beklediğimiz gibi kredi büyümesi %15 oranının

üzerine yönlenirse (grafikteki güncel veri Kasım ayına ait,

Aralık ayında kredi büyümesinin hızlandığını biliyoruz –

“Green Shoots”, 31 Aralık 2012) cari açıktaki iyileşmenin de

sona ereceğini söyleyebiliriz. Bir süredir savunduğumuz;

yeniden dengelenme sürecinin tamamlandığına dair yeni bir

ipucu olarak değerlendirilebilir.

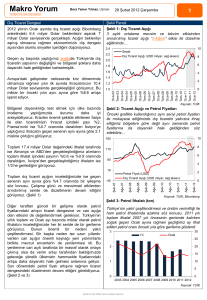

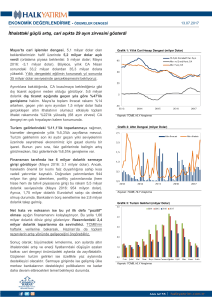

Nominal kur ve cari açık arasındaki ilişkiyi incelediğimizde

kurun cari açıktaki düzelme ve bozulmaları yaklaşık iki

çeyrek gecikme ile izlediğini anlıyoruz. Cari açıktaki

iyileşmenin kura pozitif etki etmesi ile bono ve tahvillere de

gelen alımlarla fazilerin aşağı yönlü hareket ettiğini

gözlemliyoruz. TCMB’nin kur stabilizasyonuna verdiği önemi

göz önüne aldığımızda faizlerin 2013 yılı genelinde dalgalı

seyremtesini bekliyoruz. Kura değerlenme yönünde baskı

yapan cari açık verisi neticesinde Ocak PPK’da koridorun

ölçülü olarak ayarlanması muhtemel. (Şekil 3)

12 aylık ortalama borç çevirme oranlarına bakınca

bankaların reel sektöre yaklaştıklarını görüyoruz...

250%

100

Aşırı büyüme ve cari açıkta artan

kırılganlık riski

90

normalleşme

200%

80

70

150%

60

50

100%

40

50%

0%

2009

Reel Kesim

30

Bankalar

20

Cari Açık (12 ay kümüle, USD

milyar, sağ eksen)

10

2010

2011

0

2012

Kaynak: TCMB, HLY Araştırma Hesapları

Şekil 3: TL’de Değerlenme Baskısı

2

110%

105%

0

100%

-2

95%

90%

-4

85%

-6

Beklentilerimiz dahilinde cari açıkta aşağı yönlü riskler

gerçekleşiyor ve 2012 yılında cari açığıın toplam 50,0 – 51,5 -8

milyar Dolar seviyesinde tamamlanması olası. Şu an için dış

ticaret verilerine bağlı olarak Aralık ayında 5,5 milyar Dolar -10

ile yılın 50,8 milyar Dolar seviyesinde tamamlanmasını

öngörebiliriz. Beklediğimiz gibi olumlu dış denge ve ılımlı -12

2003

seyreden enflasyon ile TCMB’nin kredi koşullarını Aralık

ayından itibaren rahatlatarak iç talebi desteklediği

görüşündeyiz ve bu yaklaşımın sürmesini bekleyebiliriz.

80%

CA (aylık, milyar USD)

Nominal TRY (sağ eksen)

75%

70%

65%

60%

2004 2005 2006 2007 2008 2009 2010 2011 2012

Kaynak: TÜİK, TCMB, Bloomberg, HLY Araştırma Hesapları

Çekince için lütfen arka sayfaya bakınız.

Kırılganlık Azalıyor...

11 Ocak 2013 Cuma

KÜNYE

2

Azmi DÖLEN

G. Müdür Yrd.

(212) 314 81 07

[email protected]

Işık ÖKTE

Direktör

(212) 314 81 82

[email protected]

Bora Tamer YILMAZ

Ekonomist

(212) 314 81 86

[email protected]

Nurcihan AŞIK

Uzman Yardımcısı

(212) 314 81 83

[email protected]

Mustafa Oğuz ACIKARAOĞLU

Uzman Yardımcısı

(212) 314 81 84

[email protected]

Orçun SEYREK

Uzman Yardımcısı

(212) 314 81 85

[email protected]

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.