haftalık bülten

26haftalık

Kasımbülten

2012

Geçen haftanın özeti

PPK şimdilik gecelik borçlanma ve politika faizinde değişikliğe

gitmedi. Para Piyasası Kurulu (PPK) gecelik borç verme oranını (faiz

koridorunun tavanını) 50 baz puan düşürürerek %9’a indirken, gecelik

borçlanma oranını (faiz koridorunun tabanını) %5’te ve bir haftalık repo

oranını (politika faizi oranını) %5.75’te sabit tuttu. Bu kararlar bizim

beklentilerimizle de uyumlu olmakla beraber, MB Başkanı Başçı’nın

geçen haftaki sözlü müdahalesinin ardından piyasada oluşan, faiz

koridorunun ve politika oranının azaltılmasına yönelik beklentiler

karşılamadı.

Döviz ve altındaki rezerv opsiyonu katsayılarının (ROK) artışı, gecelik

borçlanma faizindeki düşüşe eşlik etti. TL zorunlu karşılıkların döviz

olarak tutulabilecek kısmı için geçerli katsayıların sadece ilk %40’lık

dilimden sonraki dilimlerde 0.1 puan arttırılması piyasa beklentisinin

altında kaldı. Bu artışın piyasadan 0.5 milyar ABD doları çekmesi

bekleniyor. Diğer taraftan altındaki ROK’lar tüm dilimlerde 0.2 oranında

arttırıldı. Bunun da bankacılık sisteminden 1.8 milyar ABD doları

çekmesi bekleniyor.

PPK’nın toplam talep koşulları konusundaki değerlendirmesi bir önceki

aya göre neredeyse aynı kaldı. Ancak gıda fiyatlarındaki olumlu seyrin

etkisiyle enflasyonun yıl sonunda %7.4’lük MB projeksiyonunun altında

gerçekleşmesini öngören PPK, yakın dönemdeki enflasyon görünümü

konusunda çok daha rahat görünüyor. Bu tutumun orta dönemli

görünüm için de geçerli olduğu söylenebilir. Geçen ayki faiz kararı

açıklamasında “fiyatlama davranışlarına dair temkinli bir duruş gerektiği”

ifadesini kaldıran PPK yönetilen/yönlendirilen fiyat zamlarının ve enerji

fiyat artışlarının dolaylı etkilerini yakından gözlemleneceğini belirtti.

Yine beklediğimiz gibi, PPK’nın söylemi daha da düşük kısa vadeli

faizler için kapıyı araladı. Duyuruda, finansal istikrar açısından gerekli

görülürse, politika faizinde ve gecelik borçlanma oranında ölçülü

indirimlerin gündemde olabileceği ifade edildi. Karar öncesinde, gecelik

borçlanma oranına ilişkin bir sinyal bekliyorduk. Ancak şu da açık ki

politika faizinde bir indirim de ihtimal dahilinde.

Belirtmeliyiz ki, politika faizi indiriminin küresel ekonomik görünümde

ciddi bir bozulma veya TL de güçlü değerlenme baskısı olduğu - örneğin

reel efektif döviz kurunun 130’a yükseldiği - durumda kullanılması

gerektiğini yönündeki görüşümüzü koruyoruz. Öte yandan, kararın

ardından yayımlanan açıklama ışığında, Aralık’ta ölçülü bir faiz düşüşü

gerçekleştirilmesi ihtimalini göz ardı etmiyoruz. Önceki açıklamalara

göre, 25-50 baz puan arası ölçülü bir indirim görebiliriz. Politika

faizindeki indirim konusundaki endişelerimize dayanarak görüşümüz

İnan Demir

+(90) 212 318 5087

[email protected]

Başak Karaaslan

+(90) 212 318 5096

[email protected]

Deniz Çiçek

+(90) 212 318 5096

[email protected]

Gökçe Çelik

+(90) 212 318 5096

[email protected]

haftalık bülten

50’den ziyade 25’ten yana. Bu beklentimiz aynı zamanda Başçı’nın efektif

fonlama oranının %5.5 seviyesine düşürülebileceği yönündeki ifadesi ile de

tutarlı.

Benzer şekilde, gecelik borçlanma faizindeki indirimin de ölçülü olmasını

bekliyoruz. Ancak gecelik borçlanma faizi, kuru bankalararası faizlerin

oynaklığını arttırma yoluyla (ve carry trade yatırımcılarının riske göre

düzeltilmiş getirilerini azaltarak) etkilediğinden, bu faizdeki indirimin ölçülü

olması gerektiğini düşünmüyoruz. Dahası, faiz koridorunun tabanının 2011 yılı

başındaki seviyesine (%1.5) çekilmesinin, TL üzerindeki değerlenme

baskısıyla başa çıkabilmek adına, hem borçlanma faizi hem de politika

faizinde yapılacak ölçülü indirimlerden daha faydalı olacağı görüşündeyiz.

Dolayısıyla, mevcut duruma en uygun adımın, gecelik borçlanma faizinde

belirgin indirime gidilirken, politika faizinin mevcut seviyesinde korunması

olduğunu düşünüyoruz.

Faiz kararına ilişkin basın açıklamasında dikkat çeken bir nokta, geçen ayki

duyurunun aksine, gerek faiz koridorunun tavanına gerekse rezerv opsiyonu

katsayılarına herhangi bir atıf içermemesi. Hatırlanacağı gibi, geçen ayki

açıklamada gerekli görülmesi halinde faiz koridorunun tavanında ölçülü ek bir

indirimin söz konusu olabileceği ve ROK’ların yükseltilebileceği belirtilmişti. Bu

durum, bu ayki 50 baz puanlık indirimin koridorun tavanında yapılacak son

indirim olacağı yönündeki tahminimizle uyumlu. Önümüzdeki dönemde MB’nin

ROK’ları bir süre mevcut seviyelerde koruduğunu görebiliriz. Ancak orta

vadede bu araca tekrar başvurulabileceğini düşünüyoruz.

Yukarıda da belirttiğimiz gibi, toplantı öncesinde gecelik borçlanma ve politika

faizinde indirime gidilebileceği yönünde beklentiler vardı. Bu beklentilerin

gerçekleşmemiş olması nedeniyle, kararın açıklanmasının ardından TL’nin bir

miktar değer kazandığını, gösterge faizinin ise yükseldiğini gördük. Ancak faiz

kararı açıklaması MB açısından finansal istikrar hedefinin öneminin arttığını ve

önümüzdeki dönemde ek faiz indirimlerinin gündeme gelebileceğini açıkça

gösteriyor. Bu durumun TL negatif olacağı yönündeki görüşümüzü koruyoruz.

Tahvil piyasası açısından ise kısa vadeli faizleri düşük tutacak MB’nin

makroihtiyati politikalar yoluyla sıkılaşmaya gitmesini beklediğimizden, 2 yıl ve

daha uzun vadeli tahvillerin faizlerinde yukarı yönlü risk görüyoruz. (Söz

konusu makroihtiyati sıkılaştırma adımlarının atılmaması ise iç talebin daha da

hızlanmasına ve dış açığın daha da yükselmesine sebep olacağından, bu

durum TL açısından daha da olumsuz olacak ve tahvil faizlerine yukarı yönlü

baskı yapacaktır). Sonuç olarak mevcut politika duruşunun TL ve getiri

eğrisinin uzun tarafı açısından olumsuz, TÜFE’ye endeksli tahviller açısından

ise olumlu olduğu yönündeki görüşümüzü koruyoruz.

Türkiye’nin yatırım yapılabilir seviyenin bir kademe altında olan Ba1

notunu korudu. Moody’s Türkiye için yayınladığı yıllık kredi raporunda,

Türkiye’nin kredi notunu yatırım yapılabilir seviyenin bir kademe altı olan

Ba1’de ve görünümü pozitifte korudu. Moodys’in Çarşamba günü İstanbul’da

düzenlediği konferans öncesinde piyasada Moodys’in de Fitch’i izleyerek

konferans öncesi Türkiye’nin kredi notunu artıracağına ilişkin beklentiler vardı.

Ancak, beklentilerin fiyatlara yansıdığını düşünmüyoruz o nedenle piyasanın

Moodys’in kredi notunu koruduğuna dair olan bu açıklamasına tepki vermesini

beklemiyoruz.

haftalık bülten

Kredi derecelendirme kuruluşu Türkiye’nin yatırım yapılabilir seviyeye

yükseltilmesinin Türkiye’nin ödemeler dengesinde olabilecek şoklara karşı

kırılganlığın azalmasına bağlı olduğunu belirtti. Burada Moody’s hükümetin

Türkiye’nin dış dengelerindeki dengesizliklerin kaynağına yönelik politikalar

uyguladığını belirtirken jeopolitik tansiyon kadar bu dengesizliklerin yapısal

olmasının da cari açığın finansmanını zorlaştırdığını dile getirdi.

Genel olarak, daralan bir cari açığın kredi derecelendirme kuruluşlarının

Türkiye’nin kredi notunu artırmak için bir fırsat penceresi oluşturduğuna

inanıyoruz. Ancak gecikmeli olarak açıklanan cari açık verisinin 2013’’ün ilk

çeyreğinden itibaren tekrar yükselişe geçeceğini düşünüyoruz. Türkiye için notu

ve görünümü diğer kuruluşlara göre daha iyi olan Moodys’in bu fırsat

penceresini kullanma açısından daha uygun bir pozisyonda olduğunu

düşünüyorduk. Yine de Moodys’in açıklamasının tonunun nötr olduğunu ve bu

açıdan yakın dönemdeki not arttırımı olasılığını ortadan kaldırmadığını

söyleyebiliriz.

IMF: Türkiye pozitif reel faize dönmeli. IMF’ten yapılan açıklamaya göre,

Türkiye ekonomisine ilişkin yapılan yıllık değerlendirme toplantısında bir çok

kurul üyesi Türkiye’nin geleneksel enflasyon hedeflemesi çerçevesinde pozitif

reel faize dönmesinin yararlı olacağını belirtti. Kurul üyeleri ayrıca iç talep,

ücretler ve dış açık konularının da yakından takip edilmesi gerektiğini belirtti. İç

talep ve ekonomik aktivitede gördüğümüz toparlanma belirtileri hali hazırda

hedefin üzerinde seyreden enflasyon için yukarı yönlü baskı yapacağından,

IMF’in bu vurgusunu haklı buluyoruz. Dahası 2013 sonu projeksiyonu %5.3

seviyesinde bulunan MB’nin aksine, enflasyonun önümüzdeki yıl da yüksek

kalmaya devam edeceğini ve yıl sonunda %6.5 seviyesinde olacağını

düşünüyoruz. Ayrıca dış açığa yukarı yönlü baskı yapacak güçlü sermaye

girişleri konusunda dikkatli olunması gerektiği fikrini de paylaşıyoruz.

Öte yandan, pozitif reel faizin doğru çözüm olduğunu düşünmüyoruz. Pozitif reel

faiz, sermaye girişlerinin daha da hızlanmasını teşvik ederek cari açıkta

kötüleşmeye yol açacaktır. Bunun yerine makroihtiyati politikaları kullanarak

sıkılaştırılmaya gidilmesinin aşırı kredi büyümesinin önüne geçmek ve

dolayısıyla, iç talep ve cari açığı kontrol altında tutmak açısından daha faydalı

olacağını düşünüyoruz. Ayrıca, IMF Türkiye’nin sterilize edilen doğrudan döviz

alımları yoluyla resmi rezervlerin arttırılması gerektiğini belirtti. MB’nin rezerv

biriktirme açısından ROK mekanizmasını daha etkin bulduğunu düşünüyoruz.

Bu açıdan MB’nin doğrudan döviz alımlarını ROK’larda ek arttırımlar ya da faiz

koridorunun alt sınırında indirimler gibi politikaların yetersiz kaldığı durumlarda

uygulamayı tercih edeceğini düşünüyoruz.

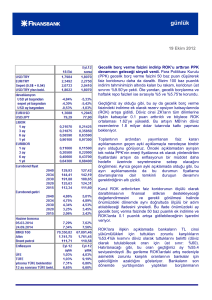

Orta vadeli enflasyon beklentileri hafifçe iyileşti. MB’nİn iki haftalık beklenti

anketine göre, yıl sonu enflasyon beklentisi bir önceki ankete göre 2 baz puan

düşerek, %7.20 oldu. Bu hem bizim %7.3 tahminimizle, hem de MB’nin %7.4’lük

güncellenmiş projeksiyonuyla uyumlu sonuç. Diğer taraftan, daha uzun vadeli

enflasyon beklentileri bu ankette düşüş gösterdi. 12 ve 24 ay sonrasının

enflasyon beklentileri, bir önceki ankete göre, sırasıyla 8 ve 9 baz puan

azalarak, %6.64 ve %6.13 oldu.

Faiz tarafında, 3 ay sonundaki politika faizi beklentisi, Aralık 2011’den sonra ilk

defa %5.75’in altına inerek %5.62 oldu. Bu düşüş, politika faizinde ölçülü bir

haftalık bülten

indirimin gündemde olduğunu bildiren son PPK duyurusunun ardından, bazı

katılımcıların önümüzdeki üç ay içinde bir faiz indirimi beklediklerini gösteriyor.

Benzer şekilde, 6, 12, ve 24 ay sonundaki politika faizi beklentileri de aşağı indi.

Bu faizler için beklentiler, sırasıyla %5.56, %5.53 ve %5.57 oldu. Bu oranlar, bir

önceki ankete göre, yine sırasıyla, 19, 9 ve 5 baz puan düşüş gösteriyor. Bizim

görüşümüz, politika faizi indirimine ancak kur üzerinde daha güçlü değerlenme

baskılarının olduğu durumda başvurulması yönünde. Öte yandan, bu haftaki

PPK duyurusunda verilen sinyali de gözardı etmek mümkün olmadığı için

politika faizinde bir indirimi de ihtimal dahilinde görüyoruz.

Katılımcılar bu yılın GSYH büyümesini %3.2 olarak öngördüler. Bir önceki

ankete kıyasla 0.1 puan düşüş gösteren bu oran, bizim %2.9’luk tahminimize

daha yakın. Katılımcıların önümüzdeki yılın GSYH büyümesine dair beklentisi

ise değismeyerek %4.4’te kaldı. Böylelikle bizim tahminimiz olan %5.3’ün

uzağında kalmaya devam etti. Son olarak, yıl sonu cari işlemler açığı beklentisi,

neredeyse 1.4 milyar ABD doları düşerek 58.3 milyar dolar oldu; ve böylelikle

bizim takminimiz olan 59.1 milyar doların da altına indi.

Önümüzdeki haftaya bakış

Ekim ayı dış ticaret verileri Cuma günü açıklanacak. Aylık dış ticaret açığını

8.2 milyar dolarlık piyasa beklentisinin biraz altında, 8 milyar olarak tahmin

ediyoruz. Bu geçen yılın aynı ayına göre açığın hiç değişmemesi anlamına

geliyor. Böylece, dış ticaret açığında 11 aydır aralıksız devam etmekte olan

yıllık bazda gerileme trendi de sona ermiş olacak.

Ekim ayı, birikimli dış ticaret açığındaki daralma trendinin sonu olmasa bile, o

noktaya çok yakın olduğumuz açık. Bunun sonucunda, dış dengenin para

politikası kararlarında daha çok önem kazanmasını bekliyoruz. Dolayısıyla, kısa

vadeli faizleri düşük tutarak TL’nin değer kazanmasının önüne geçecek ve

makroihtiyati kısıtlamalara başvurarak kredi büyümesini kontrol altına çalışacak

bir politika duruşu öngörüyoruz.

Bu haftanın takvimi ayrıca, bugün yayınlanacak olan, Kasım ayı kapasite

kullanım oranlarını ve reel kesim güven endeksini de kapsıyor.

haftalık bülten

Bu rapor, Finansbank Hazine Araştırma ve Satış Grubu tarafından müşterilerini bilgilendirmek

amacıyla düzenlenmiştir. Raporun Finansbank ile ilişkili bir kuruluşun müşterisi tarafından

kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi olacaktır. Bu raporda

sunulan bilgi, yorum ve tavsiyeler raporu hazırlayan Finansbank Hazine Bölümü’ne ait

görüşleri yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile

risk ve getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan

görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar doğurmayabilir.

Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam kaynaklardan

faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit edilmemiştir. Finansbank

bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve doğabilecek hatalarda

sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde önceden belirtilmeksizin

değişiklik yapma hakkı saklıdır. Finansbank ve ilişkili kuruluşlar ile bu kurumlarda çalışan

personel araştırma raporlarında sözü edilen menkul kıymetlere yatırım yapabilir ve zaman

içerisinde pozisyonlarını değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının

kopyası çıkarılamaz ya da dağıtılamaz.