Ata Portföy Yönetimi A.Ş

3 Nisan 2017

Ayın Yatırım Sözü:

"Yatırım yaparken, rahat olan nadiren kârlı seçenektir.” – Robert Arnott

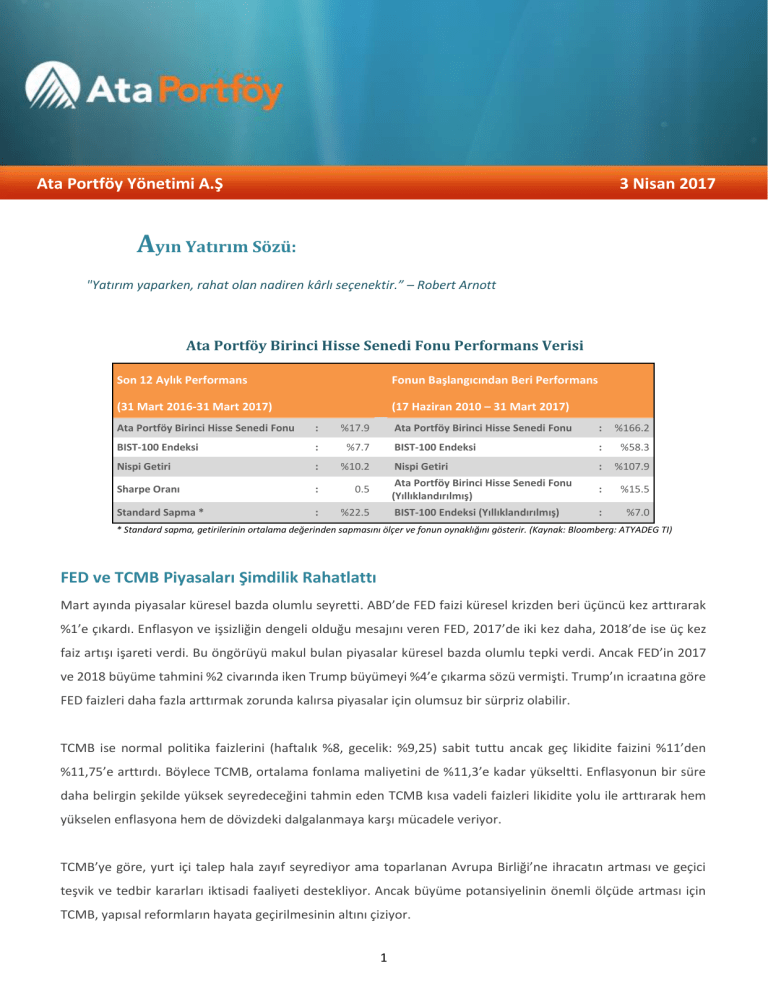

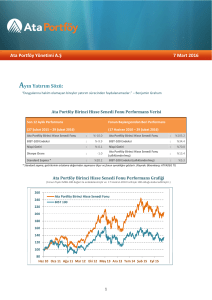

Ata Portföy Birinci Hisse Senedi Fonu Performans Verisi

Son 12 Aylık Performans

Fonun Başlangıcından Beri Performans

(31 Mart 2016-31 Mart 2017)

(17 Haziran 2010 – 31 Mart 2017)

Ata Portföy Birinci Hisse Senedi Fonu

:

%17.9

BIST-100 Endeksi

:

%7.7

Nispi Getiri

:

%10.2

Sharpe Oranı

:

0.5

Standard Sapma *

:

%22.5

Ata Portföy Birinci Hisse Senedi Fonu

:

%166.2

BIST-100 Endeksi

:

%58.3

Nispi Getiri

:

%107.9

Ata Portföy Birinci Hisse Senedi Fonu

(Yıllıklandırılmış)

:

%15.5

BIST-100 Endeksi (Yıllıklandırılmış)

:

%7.0

* Standard sapma, getirilerinin ortalama değerinden sapmasını ölçer ve fonun oynaklığını gösterir. (Kaynak: Bloomberg: ATYADEG TI)

FED ve TCMB Piyasaları Şimdilik Rahatlattı

Mart ayında piyasalar küresel bazda olumlu seyretti. ABD’de FED faizi küresel krizden beri üçüncü kez arttırarak

%1’e çıkardı. Enflasyon ve işsizliğin dengeli olduğu mesajını veren FED, 2017’de iki kez daha, 2018’de ise üç kez

faiz artışı işareti verdi. Bu öngörüyü makul bulan piyasalar küresel bazda olumlu tepki verdi. Ancak FED’in 2017

ve 2018 büyüme tahmini %2 civarında iken Trump büyümeyi %4’e çıkarma sözü vermişti. Trump’ın icraatına göre

FED faizleri daha fazla arttırmak zorunda kalırsa piyasalar için olumsuz bir sürpriz olabilir.

TCMB ise normal politika faizlerini (haftalık %8, gecelik: %9,25) sabit tuttu ancak geç likidite faizini %11’den

%11,75’e arttırdı. Böylece TCMB, ortalama fonlama maliyetini de %11,3’e kadar yükseltti. Enflasyonun bir süre

daha belirgin şekilde yüksek seyredeceğini tahmin eden TCMB kısa vadeli faizleri likidite yolu ile arttırarak hem

yükselen enflasyona hem de dövizdeki dalgalanmaya karşı mücadele veriyor.

TCMB’ye göre, yurt içi talep hala zayıf seyrediyor ama toparlanan Avrupa Birliği’ne ihracatın artması ve geçici

teşvik ve tedbir kararları iktisadi faaliyeti destekliyor. Ancak büyüme potansiyelinin önemli ölçüde artması için

TCMB, yapısal reformların hayata geçirilmesinin altını çiziyor.

1

Ata Portföy Yönetimi A.Ş

3 Nisan 2017

Mart’ta Fon Getirilerimiz Kıstaslarını Geçti

Mart ayında fonlarımız kendi kıstaslarına göre daha iyi getiri sağladılar. Örneğin hisse senedi fonumuz Mart’ta

%1.2 getiri ile %-1.1 kaybettiren BIST-100 Endeksinin %2.3 üstünde getiri sağladı. Korumalı bir modelle ve mutlak

getiri stratejisiyle yönettiğimiz Ata 1. Serbest Fon, Mart ayında %2.1 pozitif getiri sağladı.

Varlık dağılımını kurala dayalı yönettiğimiz BES fonlarımızdan büyüme amaçlı olan Mart’ta %1.3; gelir amaçlı olan

ise %0.9 getiri sağladı. Katılımcılarımızı fon seçme yükünden kurtardığımız ATA-Allianz BES planımız ATA Holding

çalışanları ile birlikte Grup dışı kurumsal ve bireysel yatırımcılara da açık bulunuyor.

Kredi Kuruluşları Olumsuz Sinyal Veriyor

Moody’s’in 17 Mart’ta Türkiye kredi notu görünümünü negatife indirdiği açıklamada da belirttiği gibi, Türkiye’deki

siyasi ortam son birkaç yıldır yapısal ekonomik reformların geri planda kalmasına neden oldu. 1994 ve 2001

krizlerini hatırlarsak, FED’in hızlı faiz arttırdığı küresel bir ortamda Türkiye gibi dış açığı olan bir ülkenin ekonomik

hata yapma lüksü bulunmuyor.

Trump’ın agresif büyüme planlarını 2018’e ertelemesi FED takvimi açısından Türkiye’ye bir senelik icraat dönemi

tanıyor. Türkiye, ekonomide güveni tesis etmek için, referandumun ardından, kredi derecelendirme kuruluşları

dahil, rasyonel eleştirileri dikkate almalıdır. Çünkü turizm gelirleri bu yaz daha da düşerse (ki Avrupa ile yaşanan

sorunlar öyle gösteriyor), oluşan döviz açığını kapatmak için, küresel sermayeye ihtiyaç daha da artacak.

Mehmet Gerz

Ata Portföy Yönetimi

Genel Müdür / CIO

2

Ata Portföy Yönetimi A.Ş

3 Nisan 2017

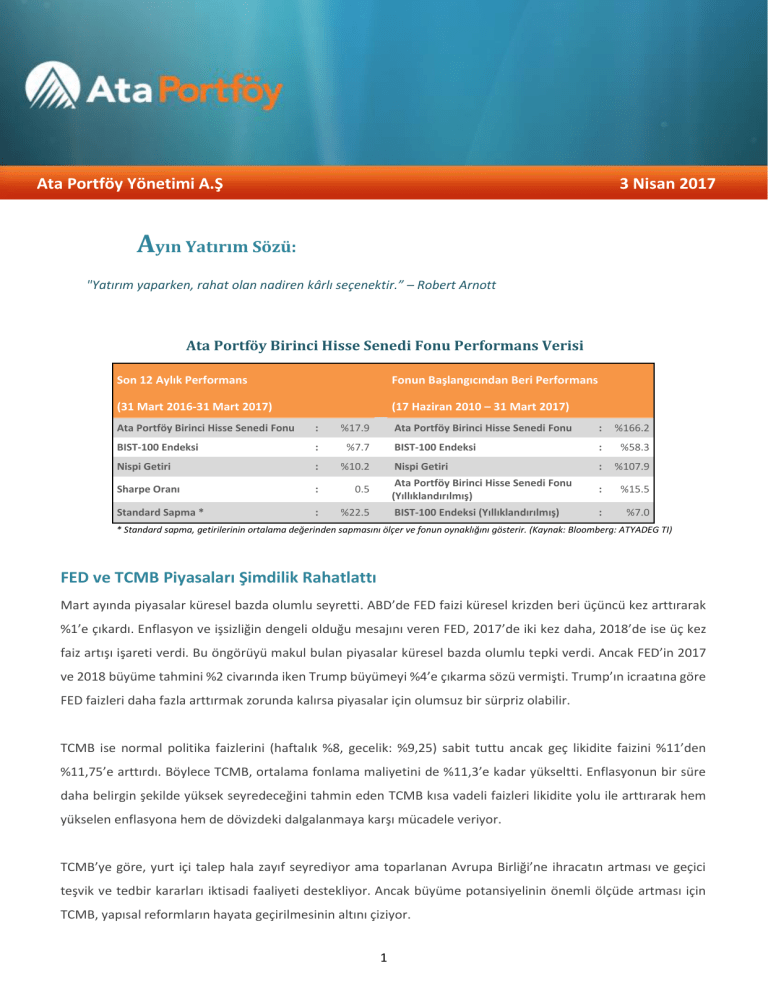

ATA Fonları Performans Tablosu

Ata Portföy Yönetimi Hisse Fonları

(% Getiri)

03.Nisan.2017

Yatırım Stili

2017 2016 2015 2014 2013 2012 2011 2010

ATA Birinci Hisse Senedi Fonu

Hisse

15.6

15.9

-13.1

38.9

-7.0

64.4

-12.1

26.8

ATA İkinci Hisse Senedi Fonu

Hisse

15.6

18.9

-11.6

40.7

-7.2

13.3

ATA Karma Fon

Hisse + Tahvil

6.3

11.3

-7.2

26.1

-4.5

34.7

-11.7

13.7

ATA Birinci Serbest Fon

Mutlak Getiri

2.5

16.8

7.1

16.1

13.8

8.9

-16.3

26.4

-13.3

53.3

-22.3

24.9

3.1

20.6

25.4

9.2

19.5

-5.9

22.8

3.4

Piyasa Benchmarkları

BIST-100 Endeksi

(Hisse Piyasası Benchmarkı)

$/TL Kuru

Ata Portföy Yönetimi Sabit Getirili Fonlar

(% Getiri)

03.Nisan.2017

Yatırım Stili

2017 2016 2015 2014 2013 2012 2011 2010

ATA Para Piyasası (Likit Fon)

Para Piyasası

2.4

8.8

9.4

8.3

5.2

7.6

4.1

3.2

ATA Uzun Vadeli (Tahvil/Bono)

Uzun Vadeli Tahvil

2.4

7.7

-0.2

15.3

3.1

19.6

1.0

7.3

ATA Özel Sektör Tahvil

Özel Sektör Tahvili

3.0

11.9

11.6

11.3

5.7

KYD Tüm (Tahvil Benchmarkı)

2.7

9.4

1.0

16.9

-0.6

16.5

4.4

11.0

KYD Brüt Repo (Para Piyasası Benchmarkı)

2.5

9.3

10.3

9.6

5.8

7.8

7.3

6.8

Piyasa Benchmarkları

Yasal Uyarı:

Bu rapordaki veri ve grafikler güvenirliliğine inandığımız sağlam kaynaklardan derlemiş olup, yapılan yorumlar sadece Ata Portföy Yönetimi A.Ş. (“ATA”)’nin görüşünü

yansıtmaktadır. Bu bilgiler ışığında yapılan ve yapılacak olan ileriye dönük yatırımların sonuçlarından Şirketimiz hiçbir şekilde sorumlu tutulamaz. Ayrıca, Ata Portföy Yönetimi

A.Ş.'nin yazılı izni olmadıkça bu raporların içeriği kısmen ya da tamamen üçüncü kişilerce hiç bir şekil ve ortamda yayınlanamaz, iktisab edilemez, alıntı yapılamaz, kullanılamaz.

Rapor gönderilen kişiye özel ve münhasırdır. İlave olarak, bu raporun gönderildiği ve yukarıdaki açıklamalarımız doğrultusunda kullanıldığı ülkelerdeki yasal düzenlemelerden

kaynaklı tüm talep ve dava haklarımız saklıdır.

3