AR-GE FAALİYETLERİ

BASEL II

DÖNEM SONU / DÖNEM

BAŞI HATIRLATMALARI

B.S.M.M.M.O. 13.01.2007

web : www.tigogluymm.com

e mail : [email protected]

TEŞVİK VE VERGİ MEVZUATI

KAPSAMINDA AR-GE HARCAMALARI

AR – GE NEDİR:

* Yeni ürün üretilmesi,

* Ürün kalitesi veya standardının yükseltilmesi,

* Maliyet düşürücü ve standart yükseltici yeni

tekniklerin geliştirilmesi ve yeni üretim

teknolojilerinin geliştirilmesi

amacıyla yapılan harcamalar Ar – Ge kapsamında

değerlendirilmekte ve teşvik edilmektedir.

NEDEN AR – GE:

Globalleşen dünyada rekabet şansı,

Karşılıksız destek ve iyi koşullarda kredi

olanakları,

Vergisel avantajlar.

GLOBALLEŞEN DÜNYADA

REKABET ŞANSI

Eskiden;

Maliyet + Kar Payı = Satış Fiyatı

Şimdi;

Satış Fiyatı – Maliyet = Kar

Bu iki formül konunun iktisadi yönünü

anlatmaya yeter sanırım.

KARŞILIKSIZ DESTEK ( HİBE ):

Yenilikçiliği hedefleyen AR-GE projelerinin desteklenerek

sanayinin uluslararası rekabet etme yeteneğini geliştirmek

TÜBİTAK’ ın önemli bir çalışması haline gelmiştir.

Sanayi kuruluşlarının Ar-Ge nitelikli projelerine %60’ a

varan oranlarda 3 yıl süreyle hibe ( geri ödemesiz ) destek

verilmesi için 1 Ocak 2006 tarihi itibariyle proje başvuru,

değerlendirme, izleme ve sonuçlandırma süreçlerini

detaylı olarak açıklayan “ Teknik ve Mali Klavuz ”

yenilendi.

DESTEKLENEN GİDERLER:

Aşağıda sıralanan harcamalar ödemesi yapılması şartıyla

desteklenir.

Personel Giderleri,

Alet, teçhizat, prototip, kalıp, yazılım ve yayın alımları,

Yurtiçi ve yurtdışı danışmanlık hizmeti ve diğer hizmet

alımları,

Ülke içindeki üniversite ve TÜBİTAK’ ın Ar – Ge birimlerine

yaptırılan AR – Ge hizmet giderleri,

Malzeme ve sarf giderleri,

Proje personeline ve varsa danışmanlara ait seyahat giderleri,

T.P.E.’ den alınacak ulusal patent tescili, faydalı model tescili

ve endüstriyel tasarım tescili ile ilgili giderler.

PROJE ADIMLARI:

Firma 4 kopya AGY100 formu ile TÜBİTAK –TEYDEB’ e

başvurur.

TEYDEB ön değerlendirmesini yapar.

Hakem değerlendirilmesi AGY200 formu ile

sonuçlandırılır.

Alan Komitesi son değerlendirmesi sonucu karar

firmaya bildirilir. ( Projenin kabulü durumunda firma ile

sözleşme imzalanır )

DÖNEMSEL BAŞVURULAR:

Yılın ilk altı ayı ( 1. Dönem ) için Aralık sonu, ikinci altı

ayı ( 2. Dönem ) için Haziran sonuna kadar 2 kopya

AGY300 formu ile dönemsel yardım için Tübitak –

Teydeb’ e başvurulur.

Başvuru, Yeminli Mali Müşavir tarafından düzenlenen

AGY500 raporu ile birlikte yapılır.

Teydeb’ in mali belge incelemesinin ardından, İzleyici

Değerlendirmesi AGY400 ile sonuçlandırılır.

Destek oranı ve miktarının belirlemesinin ardından, Dış

Ticaret Müsteşarlığı’ nın onayı ile firma hesabına ödeme

yapılır.

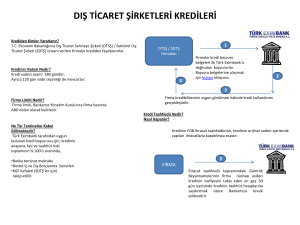

UYGUN KOŞULLARDA KREDİ:

TTGV ( Türkiye Teknoloji Geliştirme Vakfı ),

sanayinin uluslararası pazarlardaki rekabet gücünü

arttıracak teknolojik kapasitenin geliştirilip

güçlendirilmesinin desteklenmesini hedeflemektedir.

Örneğin; Teknoloji Geliştirme Projeleri Desteği

sanayi kuruluşları ile yazılım şirketlerini kapsamakta olup,

1 yılı geri ödemesiz toplam 4 yıl “ faizsiz ” kredi

verilmektedir. Üst sınırı 1 milyon ABD $ ve en fazla proje

bütçesinin %50’ sidir.

Desteğin kaynağı Dış Ticaret Müsteşarlığı’ dır.

VERGİSEL AVANTAJLAR:

Gelir ve Kurumlar Vergisi Kanunlarında, 5528 sayılı

kanunun 28 ve 31 nci maddeleri ile yapılan

değişikliklerle;

G.V.K. 89/9 bendi ile

K.V.K. 14/6 bendinde

“ Mükelleflerin, işletmeleri bünyesinde

gerçekleştirdikleri münhasıra yeni teknoloji ve bilgi

arayışına yönelik araştırma ve geliştirme harcamaları

tutarının %40 oranında hesaplanacak Ar-Ge indirimi ”

ibaresi yer almaktadır.

Ar – Ge konusundaki yasal düzenleme,

86 Seri No.lu Kurumlar Vergisi Genel Tebliği

ile usül ve esaslar açısından tamamlanmıştır.

5520 Sayılı yeni Kurumlar Vergisi

Kanunu’ nda Ar – Ge indirimi “ Madde-10

Diğer İndirimler ” maddesinin 1/a bendinde

yerini almıştır.

AR –GE HARCAMALARI:

İlk Madde ve Malzeme Giderleri,

Personel Giderleri,

Genel Giderler,

Dışarıdan Sağlanan Fayda ve Hizmetler,

Vergi, Resim ve Harçlar,

Amortisman ve Tükenme Payları ve

Finansman Giderleri

AR –GE İNDİRİMİNİN UYGULANMASI:

Alanında uzman kuruluşlarca hazırlanan “ Ar – Ge

Projesi Değerlendirme Raporunun ” olumsuz olması

halinde, Ar – Ge indirimi dolayısıyla eksik ödenen

vergilerle ilgili olarak gerekli tarhiyatlar yapılır.

Bu sakıncanın önlenmesi için, Ar – Ge projesinin

önce TÜBİTAK’ tan onaylanmasına dikkat etmeliyiz.

Mükelleflerin Ar – Ge projesi kapsamındaki

harcamalarını, işletmenin diğer faaliyetlerine ilişkin

harcamalarından ayırarak, Ar – Ge indiriminin doğru

hesaplanmasına imkan verecek şekilde

muhasebeleştirmeleri gerekmektedir.

MALİYE BAKANLIĞINA

GÖNDERİLECEK BELGELER:

Mükellefler Ar – Ge indiriminin uygulandığı ilk geçici vergi

beyannamesinin verildiği tarihi takip eden ayın sonuna kadar

tebliğin ( Ek. 1 ) de yer alan forma uygun olarak düzenlenecek rapor

bir yazı ile Maliye Bakanlığı Gelirler Genel Müdürlüğü’ ne elden

veya posta ile gönderilecektir.

Bakanlık, raporun genel değerlendirmesinden sonra, projenin

bilimsel olarak incelenmesi için TÜBİTAK ve/veya üniversiteler ile

uzmanlaşmış kurumlara intikal ettirecektir.

TÜBİTAK tarafından daha önce incelenmesi yapılmış olan

projelerle ilgili olarak yeniden inceleme yapılmasına gerek

bulunmamakla birlikte mükelleflerin gerekli bildirimde bulunması

doğru olacaktır.

YEMİNLİ MALİ MÜŞAVİR RAPORU:

Ar – Ge indiriminden yararlanan mükelleflerin, yıllık

gelir ve kurumlar vergisi beyannamesinde yararlanılan Ar

– Ge indiriminin doğru hesaplandığı ve uygulandığına

ilişkin YMM tasdik raporunu ilgili mevzuatla belirtilen

süre içinde bağlı bulunduğu vergi dairesine vermeleri

gerekmektedir.

Ar – Ge indirimine ilişkin hususlara tam tasdik

raporunda yer verilmiş olması durumunda, Ar – Ge

indirimine ilişkin olarak ayrıca tasdik raporu

düzenlenmesine gerek bulunmamaktadır.

BASEL II

GİRİŞ:

Bankaların sermaye yeterliliği standartlarını yeniden

belirleyen ve risk yönetimini ön plana çıkaran Basel II

düzenlemesi ile birlikte bankaların davranışını etkileyecek

olan yeni risk yönetimi anlayışı kredi müşterilerine de

yansıyacaktır.

Ülkemizde Basel II ile birlikte, kredinin subjektif

yöntemlerle “ iyi ” veya “ kötü ” kredi olarak belirlenmesi

sürecinden, kredinin çeşitli unsurları ile “ çok riskli ”

veya “ az riskli ” olduğunun belirlenmesi sürecine

girilecek ve fiyatlama bu kriterlere göre yapılacaktır.

Bu bakımdan Basel II’ nin hem bankalar hem de

firmalar tarafından iyi anlaşılması gerekmektedir.

BASEL II KRİTERLERİ:

Basel II ile birlikte, riskin ölçümü iki ana unsura dayanmaktadır.

1)

2)

Kredi kullanan firmanın risk seviyesi,

Kredi işleminin risk seviyesi.

Kredi kullananın riski, firmanın finansal verileri ( bilanço, gelir

tablosu vb. ) ile niteliksel faktörlerinin ( yönetici ve ortakların

özgeçmişi, yönetim ve organizasyon yapısı, ürün hizmet

gelişimi, ithalat-ihracat, Pazar payı vb. ) değerlendirilmesi

sonucu tespit edilen “ firma derecelendirme notu ” ile ifade

edilmektedir.

Kredi işlemlerinin riski ise, işlemin türü, teminat, vade, para

birimi gibi unsurlar ile değerlendirilmektedir.

Böylece kredi, “ çok riskli ” veya “ az riskli ” olarak

belirlenmekte ve buna göre fiyatlama yapılmaktadır.

BASEL II’ NİN ETKİLERİ:

Basel II kriterlerinin uygulanmaya başlanması

ile, firmanın ve kullanılacak kredinin risk seviyesi,

doğrudan kredi maliyetini etkileyecektir.

Firmanın derecelendirme notu düştükçe

kullanılacak kredilerin maliyetleri artacaktır.

Ülkemizde yoğunlukla kullanılan müşteri çek

ve senetleri ile ortak ve grup şirketi kefaletleri

Basel II’ de teminat kapsamına alınmamıştır.

BASEL II VE KOBİLER:

KOBİ’ lerin finansman sorunlarının temelinde, özsermaye

yapılarının zayıflığı yatmaktadır. Güçlü sermaye yapısına sahip

KOBİ’ lere verilecek kredilerin maliyetleri daha düşük olacaktır.

KOBİ mali tablolarının en büyük sorunu kayıt dışı işlemler

nedeniyle gerçeği yansıtmamasıdır. Mali hesaplarına gereken özeni

göstermeyen firmaların muhasebe standartlarına uymayan bilanço

ve gelir tabloları sıkıntılara sebep olmaktadır.

İyi yönetilen, iyi finanse edilmiş ve gerekli tüm bilgileri

zamanında ve yeterli bir şekilde sunacak şeffaflığı sağlayabilen

KOBİ’ ler potansiyel olarak en iyi dereceyi almak suretiyle, en iyi

şartlarda kredilendirme imkanına sahip olacaklardır.

BASEL II’ YE GÖRE KOBİ TANIMI:

Toplam yıllık satış cirosu 50 milyon Euro’ yu

geçmeyen işletmeler KOBİ’ dir. Bunlardan;

Nakit+Gayrinakit kredisi 1 Milyon Euro’ yu

geçmeyenler perakende KOBİ,

Nakit+Gayrinakit kredisi 1 Milyon Euro’ yu

geçenler Kurumsal KOBİ olarak tanımlanmaktadır.

Birbirleriyle bağlı olduğu düşünülen işletmeler tek bir

işletme olarak kabul edilir.

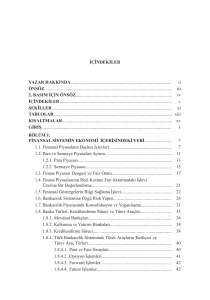

RİSK AĞIRLIKLARI:

Perakende Risk Diğer Firma

Harici Derecelendirme Notu

Ağırlığı

Risk Ağırlığı

AAA’ dan AA-’ye kadar

%20

A+’ dan A-’ye kadar

%50

BBB+’ dan BB-’ ye kadar

%75

%100

BB-’ den düşük

%150

Derecelendirilmemiş

%100

RİSK SEVİYESİ UNSURLARI:

Bir kredinin riskinin belirlenmesinde kredinin

kime verildiği kadar bu kredinin unsurları ( kullanılan

kredinin türü, teminat yapısı ve vadesi ) da önemlidir.

Örneğin, aynı firmaya verilen 1 ay vadeli ve 5 yıl

vadeli iki kredinin veya kefalet karşılığı ve nakit

karşılığı verilen iki kredinin risklerini aynı tutmak

mümkün değildir.

RATİNG İFADESİ:

A+, A, A- = Firmanın finansal yükümlülüklerini yerine

getirme kapasitesinin yüksek olduğunu gösterir.

B+, B, B- = Firmanın finansal yükümlülüklerini yerine

getirme kapasitesinin yeterli olduğunu gösterir.

C+, C, C- = Firmanın iç ve dış faktörler çerçevesinde

durumun değişebileceğini gösterir.

D+, D, D- = Firmanın yükümlülüklerini yerine

getirmede başarısız olduğunu gösterir.

RATİNG TESPİTİNDE MALİ ANALİZ:

Rating tespitinde yol gösterecek çalışmanın esasını oran

analizleri oluşturacaktır.

NET İŞLETME SERMAYESİ ANALİZİ

LİKİDİTE ORAN ANALİZLERİ

Cari Oran, - Likidite Oranı, - Nakit Oranı

MALİ YAPI ORAN ANALİZLERİ

Kaldıraç Oranı vb.

VERİMLİLİK ( FAALİYET ) ORAN ANALİZLERİ

Stok Devir Hızı – Stok Devir Süresi – Alacak Devir Hızı

Alacaklar Devir Süresi – Aktif devir Hızı

KARLILIK ORAN ANALİZLERİ

SONUÇ:

Değişime uyum sağlayamayan ve değişimi

yönetemeyen KOBİ’ lerin kredi maliyetleri artacaktır.

Bu nedenle, şirketlerin şimdiden geleceğe yönelik bu

sürece hazırlanma ve organizasyonlarını bu yönde

planlamaları ve kararlı olmaları gerekmektedir.

Mutlaka ve mutlaka şeffaflık temel unsur olmalı ve

kayıt dışı işlemlerin bir an önce terk edilmesi

sağlanmalıdır.

DÖNEM SONU / DÖNEM

BAŞI UYARILAR

(Ba) ve (Bs) FORMLARI:

362 Seri No.lu V.U.K. Genel Tebliği uyarınca 2006

yılı bilgilerini içeren 2007 yılından itibaren Ba ve Bs

formları artık Şubat ayı içerisinde verilecektir.

Mal alış veya mal satışına ilişkin sınır bir

mükelleften olan alım veya satışlar için KDV hariç

30.000.- YTL.’ dir.

Doldurulacak formlardaki bilgileri teyid ederek

yazınız (!)

ASGARİ ÜCRET:

16 yaşını doldurmuş işçiler için bir günlük normal çalışma

karşılığı asgari ücret;

01/01/2007 – 30/06/2007 tarihleri arasında 18,75 YTL.

01/07/2007 – 31/12/2007 tarihleri arasında 19,50 YTL.

16 yaşını doldurmamış işçiler için ise;

01/01/2007 – 30/06/2007 tarihleri arasında 15,89 YTL.

01/07/2007 – 31/12/2007 tarihleri arasında 16,38 YTL.

olarak uygulanacaktır.

A.Ş. ve LTD. ŞTİ. ASGARİ

SERMAYE:

Sermayeleri 50.000.- YTL.’ den az olan anonim şirketler ile,

Sermayeleri 5.000.- YTL.’ den az olan limited şirketlerin;

sermayelerini yeni asgari miktarlara yükseltmek amacıyla en geç

31/12/2007 tarihi mesai saati sonuna kadar şirket merkezinin

bulunduğu yer Ticaret Sicili Memurluğu’ na müracaat etmeleri

gerekmektedir.

Bu şekilde müracaat eden şirketlerin sermaye artırımına ilişkin

tescil işlemleri 31/03/2008 tarihine kadar sonuçlandırılacaktır.

İNDİRİMLİ ORAN KDV İADESİ:

102 Seri No.lu KDV Genel Tebliği

uyarınca, 2007 yılında gerçekleştirilecek

indirimli orana tabi işlemlerden doğan KDV

iadelerine ilişkin alt sınır 2006 yılı için

belirlenen yeniden değerleme oranı ( %7,8 ) esas

alınmak suretiyle 10.800.- YTL. olarak

uygulanacaktır.

K.D.V. İADELERİNDE İNCELEME:

İadeye konu işlemler nedeniyle sürekli

veya aralıklarla K.D.V. iadesini mahsuben ya da

sınırların altında kaldığından nakden talep eden

mükelleflerin 12 dönemden 1 dönemi için

incelemeye sevk edilmesi gerekmektedir.

İnceleme vergi denetim elemanlarına sevk

edilebileceği gibi, mükellefin talep etmesi

durumunda Yeminli Mali Müşavir raporuna da

başvurulabilir.

STOPAJ ORANLARINDA

YAPILAN DEĞİŞİKLİKLER

A- KURUMLAR VERGİSİ

YÖNÜNDEN:

Bakanlar Kurulu, K.V.K.’ nun ilgili

maddelerinde kendisine verilen yetkiyi

30.12.2006 tarih ve 26392 sayılı Resmi Gazete’

de yayımlanan 2006/11447 sayılı kararı ile

kullanmış olup, K.V.K.’ nun 15 ve 30.

maddelerinde belirtilen ödemelerden yapılacak

tevkifat oranlarını bu karar ile yeniden

düzenlemiştir.

1) K.V.K.’ nun 15. Maddesinde Yer Alan

Ödemelerden Yapılacak Tevkifat Oranları:

G.V.K.’ da belirtilen esaslara göre birden fazla

takvim yılına yaygın inşaat ve onarım işleri ile

uğraşan kurumlara bu işleri ile ilgili olarak

yapılan hakediş ödemeleri üzerinden yüzde 3,

Kooperatiflere ait taşınmazların kiralanması

karşılığında bunlara yapılan kira ödemeleri

üzerinden yüzde 20.

2) K.V.K.’ nun 30. Maddesinde Yer Alan

Ödemelerden Yapılacak Tevkifat Oranları:

G.V.K.’ nda belirtilen esaslara göre birden

fazla takvim yılına yaygın inşaat ve onarım işleri

ile uğraşan kurumlara bu işleri ile ilgili olarak

yapılan hakediş bedelleri üzerinden yüzde 3,

Serbest meslek kazançlarından;

• Petrol arama faaliyetleri dolayısıyla sağlanacak

kazançlardan yüzde 5,

• Diğerlerinden yüzde 20,

Gayrimenkul sermaye iratlarından;

• 3226 sayılı Finansal Kiralama Kanunu

kapsamındaki faaliyetlerden sağlanacak

gayrimenkul sermaye iratlarından yüzde 1,

• Diğerlerinden yüzde 20,

Ticari veya zirai kazanca dahil olup olmadığına

bakılmaksızın telif, imtiyaz, ihtira, işletme, ticaret

unvanı, marka ve benzeri gayri maddi hakların

satışı, devir ve temliki karşılığında nakden veya

hesaben ödenen veya tahakkuk ettirilen bedeller

üzerinden yüzde 20,

Türkiye’ de işyeri ve daimi temsilcisi

bulunmayan mükelleflerin, yetkili makamların

izniyle açılan sergi ve panayırlarda yaptıkları

ticari faaliyetlerden elde ettikleri kazançlar

üzerinden yüzde 0,

Her nevi alacak faizlerinden;

• Yabancı devletler, uluslar arası kurumlar veya

yabancı banka ve kurumlardan alınan her türlü

krediler için ödenecek faizlerden yüzde 0,

• Diğerlerinden yüzde 10,

G.V.K.’ nun 75. maddesinin 2. fıkrasının 10

numaralı bendinde yazılı menkul sermaye

iratlarından ( her çeşit senetlerin iskonto

edilmesi karşılığında alınan iskonto bedelleri )

yüzde 10.

Bakanlar Kurulu tarafından belirlenen bu oranlar

01.01.2007 tarihinde yürürlüğe girmiştir.

B- GELİR VERGİSİ YÖNÜNDEN

Bakanlar Kurulu, 29.12.2006 tarih ve

26391 sayılı Resmi Gazete’ de yayımlanan

2006/11449 sayılı kararı ile G.V.K.’ nun 94 üncü

maddesinde yer alan tevkifat nispetlerinde

düzenleme yapmıştır.

Yıllara yaygın inşaat işi yapanlara ödenecek hakediş

ve avanslar, yüzde 5 yerine yüzde 3 stopaja tabi

tutulacak,

İşyeri kira stopajı;

• İşyeri kira ödemeleri,

• Vakıflar ve derneklere ait gayrimenkullerin

kiralanması karşılığı yapılan ödemeler,

• Kooperatiflere ait gayrimenkullerin kiralanması

karşılığında bunlara yapılan kira ödemelerinden yüzde

22 yerine yüzde 20 stopaj yapılacaktır.

Serbest meslek hizmeti karşılığında yapılan

ödemelerden yüzde 22 yerine yüzde 20 oranında

stopaj yapılacaktır.

Teşekkürlerimizle…

Y.M.M.

Kemal TIĞOĞULLARI

S.M.

Adalet KİLCİ

SMMM Stajyeri Emre BAŞTÜRK