Bankacılar Dergisi, Sayı 58, 2006

Operasyonel Risk İleri Ölçüm Modelleri

Giriş

Çalışma iki bölümden oluşmaktadır. İlk bölümde operasyonel risklerin ölçülmesi kapsamında hangi ileri ölçüm modellerinin kullanılması gerektiği, söz konusu ölçüm modellerinin özellikleri, karşılaşılabilecek sorunlar, ölçüm modellerinin zayıf ve güçlü yönlerinin neler

olduğu üzerinde durulmuştur. Bu bölümde tanıtılan ölçüm yaklaşımları şunlardır:

Kayıp Dağılımı Yaklaşımı

Stres Testleri / Senaryo Analizi

Skorkart Yaklaşımı

Bayesgil Metodlar

İkinci bölümde banka ismi verilmeden Türk bankacılık sisteminde operasyonel risk

ölçümünde kullanılan ileri ölçüm modelleri incelenmiş olup söz konusu incelemede toplam

12 bankanın verileri kullanılmıştır. Çalışma, bankacılık sektöründe operasyonel risklerin

ölçülmesi konusunda Türk bankacılık sisteminin bulunduğu noktanın belirlenmesi hedeflenmiştir.

I. Operasyonel Risklerin Ölçümünde Hangi İleri Ölçüm Modelleri Kullanılmalı,

Özellikleri, Karşılaşılabilecek Sorunlar, Zayıf/Güçlü Yönleri

A. Kayıp Dağılımı Yaklaşımı

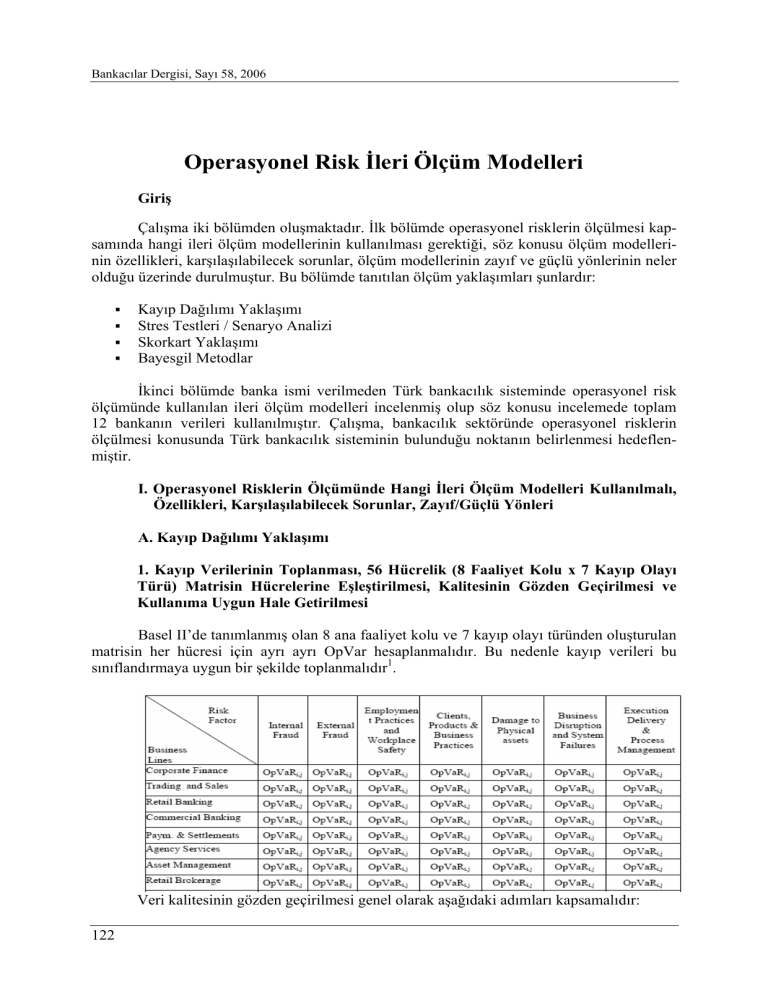

1. Kayıp Verilerinin Toplanması, 56 Hücrelik (8 Faaliyet Kolu x 7 Kayıp Olayı

Türü) Matrisin Hücrelerine Eşleştirilmesi, Kalitesinin Gözden Geçirilmesi ve

Kullanıma Uygun Hale Getirilmesi

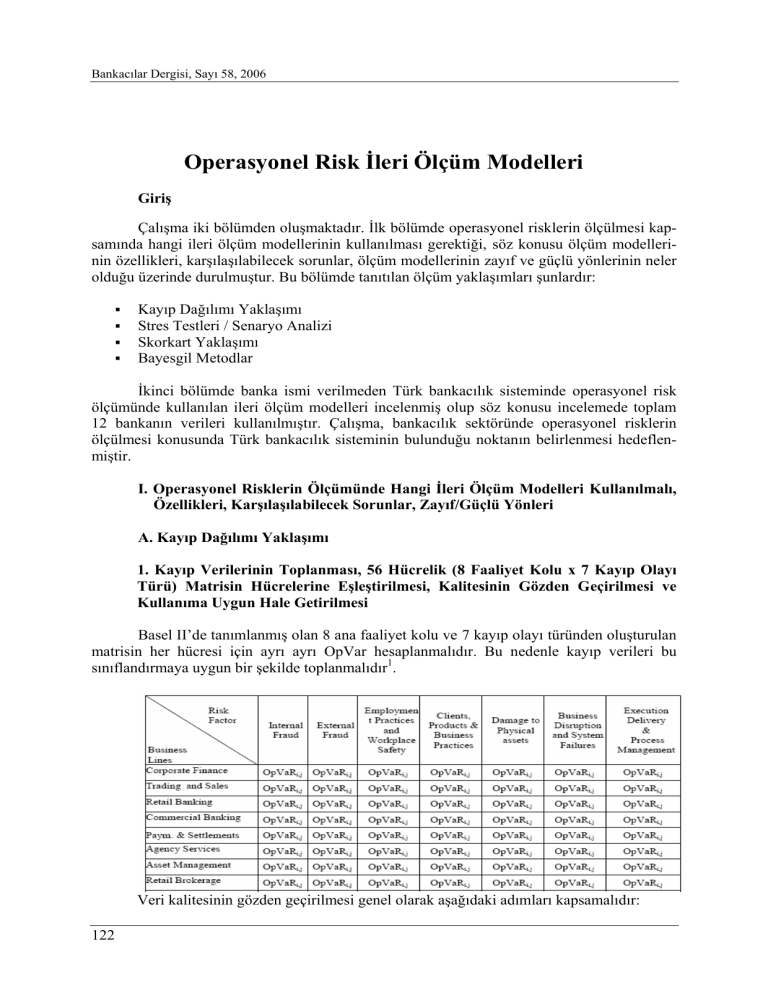

Basel II’de tanımlanmış olan 8 ana faaliyet kolu ve 7 kayıp olayı türünden oluşturulan

matrisin her hücresi için ayrı ayrı OpVar hesaplanmalıdır. Bu nedenle kayıp verileri bu

sınıflandırmaya uygun bir şekilde toplanmalıdır1.

Veri kalitesinin gözden geçirilmesi genel olarak aşağıdaki adımları kapsamalıdır:

122

Bankacılar Dergisi

Bankanın veritabanı kullanılarak tespit edilen toplam kayıp tutarı ile dahili veri toplanan kaynaklardan gelen verilere ilişkin toplam kayıp tutarı karşılaştırılarak eksiklik

olup olmadığı veya birden fazla kez raporlanan olay olup olmadığı kontrol edilir.

Verilerin sınıflandırılmasında herhangi bir yanlışlık olup olmadığı kontrol edilir.

Sınıflandırmada hata yapılması sermaye hesaplamalarını etkileyeceğinden, bu tür hataların düzeltilmesi büyük önem taşır.

Eğer bankanın ileri ölçüm yaklaşımları (İÖY) kapsamına almış olduğu hücrelerden2

birinde veya birkaçında yetersiz veri gözlemlenmişse, söz konusu verilerin senaryo

analizi veya dış veriler ile desteklenmesi seçeneği üzerinde durulmalıdır.

Son olarak, toplanan verilerin kalitesinin gözden geçirilmesi ve potansiyel sorunların

tespit edilebilmesi için histogramlardan faydalanılabilir.

Şekil 1: Yasal zarar olaylarına ilişkin kayıp verilerinden faydalanılarak oluşturulmuş

histogram3 (Ek: 1)

Şekil 1:

3.800.000

3.400.000

3.600.000

3.200.000

3.000.000

2.600.000

2.800.000

2.400.000

2.000.000

2.200.000

1.800.000

1.600.000

1.200.000

1.400.000

800.000

1.000.000

Zarar tutarları kullanılarak oluşturulan

yandaki histogramda, belli aralıktaki

zarar tutarlarının kaç kez gözlemlendiği

gösteril-mektedir. Buna göre, zarar

tutarlarına ilişkin alt eşik değeri

yaklaşık, 100.000 dolardır.

400.000

600.000

50

45

40

35

30

25

20

15

10

5

0

200.000

Olay sayısı

Tutar Bazında Gerçekleşen Olay Sayısı

Veri setinden oluşturulan histogram,

beklentilere uygun bir şekle sahiptir.

Daha düşük zarar tutarlarına ilişkin daha

çok olay gözlemlenmiştir. Ayrıca

kuyruk alanında yer alan büyük zarar

olayları da mevcuttur.

Zarar Tutarı (USD)

Basel II ileri ölçüm yaklaşımını kullanmayı amaçlayan bir banka, son yıllarda dahili

veri toplama konusunda daha fazla çaba göstermeye başlamış olabilir. Bu durumun raporlanan kayıp olayı sıklığına nasıl yansıdığı bir histogram yardımıyla görülebilir. ( Şekil 2)

Şekil 2:

Yıllar İtibariyle Raporlanan Kayıp Olayı Sayısı

140

100

80

60

40

20

0

H az .00

E y l.00

A ra.00

M ar.01

H az .01

E y l.01

A ra.01

M ar.02

H az .02

E y l.02

A ra.02

M ar.03

H az .03

E y l.03

A ra.03

M ar.04

H az .04

E y l.04

A ra.04

M ar.05

H az .05

E y l.05

Olay Say ısı

120

Çeyrek yıl

Bu histogramda, özellikle 2005 yılının 2.

ve 3. çeyreklerinde veri toplama konusuna

ağırlık verildiği gözlemlenmektedir. Bu

durumda tüm yılları dikkate alarak, zarar

olaylarının yıllık ortalama sıklığının (56)

bulunması gerçekçi olmayacaktır. Bu

ortalama, gerçek ortalamadan uzak

olacaktır. Çünkü zarar olayı verisinin az

olması, zarar olayının gerçekleşmemesinden değil, raporlanmamış olmasından

kaynaklanmaktadır. Böyle bir histograma

bakılarak, daha sağlıklı veri toplandığı

gözlemlenen son 4 çeyreğin yıllık zarar

olayı sıklığını (255) dikkate alma kararı

verilebilir.

123

Operasyonel Risk Çalışma Grubu

2. İstatistiksel Testler Uygulanarak En Uygun Sıklık ve Şiddet Dağılımlarının

Tespit Edilmesi

Aktüeryal modele dayanan Kayıp Dağılımları Yaklaşımı kapsamında risklerin

ölçümü, kayıpların sıklık ve şiddet olmak üzere iki bağımsız stokastik süreçte incelenmesi ve

modellenmesi gerekliliğini doğurmaktadır. Toplanan kayıp verilerine hangi sıklık ve şiddet

dağılımlarının uygun olacağının belirlenebilmesi için verilere ilişkin birtakım özelliklerin

görsel ve sayısal olarak incelenmesi, veri setine belirli istatistiksel testlerin uygulanması

gerekmektedir. Bu işlemler, Basel II’de tanımlanan 8 faaliyet kolu ve 7 kayıp olay türünden

oluşan matrisin her hücresi için ayrı ayrı gerçekleştirilmelidir.

Varsayımlar:

Sıklık ve şiddet dağılımları birbirinden bağımsızdır.

Bir hücredeki kayıp tutarları rassal değişkendir (random variable), birbirinden bağımsız ve benzer dağılıma sahiptir (independent identically distributed).

Bir hücredeki kayıp olaylarının sayısı rassal bir değişkendir.

Kayıp şiddetinin modellemesinde, sürekli dağılımlar (continuous distributions), kayıp

sıklığının modellemesinde ise kesikli dağılımlar (discrete distributions) kullanılır. Kayıp

şiddeti ile sıklığı negatif değerler alamayacağından, bu dağılımların 0’a eşit ve 0’dan büyük

olan bölümleri dikkate alınır.

Şiddet ve Sıklık Dağılımlarını Belirleme Adımları:

2.1. Normalite Testleri

Verilerin normal dağılım özelliği taşıyıp taşımadığı araştırılır.

H0: Veri seti, normal dağılımdan gelmektedir.

Karşıt hipotez: H1: Veri seti, normal dağılımdan gelmemektedir.

Verilerin normalite kontrolü için incelenecek istatistikler ve uygulanabilecek yöntemler

şunlardır:

i) Momentlerin incelenmesi

Verilerin 3. ve 4. moment (central moments) incelenir. Standart normal dağılımın momentleriyle karşılaştırılarak bir yorum yapılır.

1. moment = Ortalama

E [( X )] = µ

2. moment = Varyans

[

σ 2 = E ( X − µ)2

3. moment = Çarpıklık (skewness)

s=

[

E ( X − µ )3

σ

]

]

3

Kayıp tutarı verilerine hangi istatistiksel dağılımların uygun olabileceği düşünülürken,

göz önünde bulundurulması gereken bir nokta, çarpıklık katsayısıdır. Normal dağılımın

124

Bankacılar Dergisi

çarpıklık katsayısı 0’dır ve dağılım simetriktir. Çarpıklık katsayısının 0’dan büyük olduğu

durumlarda dağılım sola yatık, 0’dan küçük olduğu durumlarda ise sağa yatıktır. (Şekil 3)

Örneğin, Şekil.1’deki örnekleme ilişkin çarpıklık katsayısı 4,42’dir. Verilerin çarpıklık

katsayısı istatistiksel açıdan anlamlı ölçüde sıfırdan farklı ise söz konusu verilerin normal

dağıldığını varsaymak doğru olmayacaktır.

Şekil 3: Normal olmayan dağılımların çarpıklık katsayısına göre örnek görünümleri

4. moment = Basıklık (kurtosis) Normal dağılımın basıklık katsayısı 3’dür.

κ=

[

E ( X − µ )4

]

σ4

Normal dağılımın basıklık katsayısı 3’dür. Basıklık katsayısının 3’ten büyük olduğu

durumlarda dağılım kalın kuyruklu, küçük olduğu durumlarda ise ince kuyrukludur. (Şekil 4)

Şekil 4: Basıklık katsayısına göre dağılımların örnek görünümleri

Çok yüksek tutarlarda kayıpların gözlemlenmesi, şiddet dağılımının kuyruk alanının

genişlemesine yol açar. Kalın kuyruk alanlarına sahip olduklarından dolayı şiddet dağılımları

için uygun olabilen dağılımların bazıları şunlardır: Weibull, Üssel, Pearson, Lognormal,

Pareto, Gamma.

125

Operasyonel Risk Çalışma Grubu

ii) Grafik ve Histogramlar

Normal Olasılık Grafiği (Normal Probability Plot): Bir eksen gözlenen değerler, diğer

eksen ise normal dağılım varsayımına göre beklenen değerler eksenidir. Veriler normal

dağılım gösteriyorsa, noktaların bir doğru üzerinde yer alması ya da etrafında belirli bir desen

göstermeden dağılması gerekir.

Örnek:

Şekil 5, normal dağılıma sahip bir veri setinin grafiğine bir örnek iken, Şekil 6 ise

normal dağılımdan gelmeyen verilerin grafiğine bir örnektir.

Şekil 5: Normal dağılıma sahip örnek verilerin Normal Olasılık Grafiği

Şekil 6: Normal olmayan dağılıma sahip örnek verilerin Normal Olasılık Grafiği

126

Bankacılar Dergisi

Histogram: Yatay eksen gözlenen değerleri, dikey eksen ise frekansı, yani gözlemlenme sayısını gösterir. Normal dağılıma sahip bir veri setinin histogramı simetrik olur.

Normal olmayan verilerin histogramı ise simetrik olmaz. (Şekil 7 ve 8)

Şekil 7: Yaklaşık olarak Normal dağılıma sahip örnek verilerin histogramı

Şekil 8: Normal dağılıma sahip olmayan örnek verilerin histogramı

iii) Lilliefors Normalite Testi

Ortalama ve varyans önemli olmaksızın, veri setinin birikimli dağılım fonksiyonu ile

standart normal dağılımın birikimli dağılım fonksiyonu arasındaki en yüksek dikey farkı

ölçer. Aradaki fark belirginse dağılımın normal olmadığı anlaşılır. Kolmogorov-Smirnov

testinin normal dağılım için özelleşmiş bir biçimidir.

iv) Shapiro-Wilk Testi

Shapiro-Wilk test, normal dağılımdan çeşitli yönlerden sapmaları tespit etmekte kullanılan varyans analiz testidir. Örneklemin sıralı istatistikleri ile, standart normal dağılımın

sıralı istatistiklerinin beklenen değer, varyans ve kovaryanslarından oluşan matris dikkate

alınarak hesaplanan Shapiro-Wilk test istatistiğinin tablo değerlerinden küçük olduğu

durumlarda, veri setinin normal dağılımdan geldiğine ilişkin hipotez reddedilir. Hipotezin

reddedilmesi, dağılımın normal olmadığını göstermesine karşın, test istatistiğinin tablo

değerinden büyük olması verilerin normal dağılımdan geldiğine ilişkin bir kanıt oluşturmaz.

Shapiro-Wilk testi, örneklemde çok sayıda aynı değere sahip verinin yer aldığı durumlarda

çok doğru sonuçlar vermez. Ancak küçük ve orta büyüklükte (veri sayısı<3000) örneklemler

için en güvenilir sonuçları veren normalite testidir.

127

Operasyonel Risk Çalışma Grubu

2.2. Şiddet Dağılımlarının Parametrelerinin Belirlenmesi

Weibull, Gamma, Lognormal, Üssel, Pareto, Pearson gibi dağılımlar, kayıp şiddetini

ifade etmeye uygun olabilecek dağılımlardır. Bu dağılımların parametreleri, veri setine uygun

olacak şekilde belirlenir. Dağılım parametrelerini belirlemek için uygulanabilecek yöntemler

şunlardır:

i) Momentler Yöntemi (Method of Moments-MM)

Örneklemin momentleri dağılımın teorik momentlerine eşitlenerek bir denklem sistemi oluşturulur. Bu denklem sistemi çözülerek parametreler tahmin edilir.

Örnek:

Gamma dağılımının olasılık yoğunluk fonksiyonu aşağıdaki gibidir:

x

−

1

f ( x;α , β ) = α

xα −1.e β

β Γ(α )

Gamma dağılımının ilk momenti, yani ortalaması:

E (x) = αβ

Örneklemin ilk momenti, yani ortalaması:

n

X = ∑ Xi /n

i =1

İki moment birbirine eşitlenirse:

n

αβ = ∑ X i / n

i =1

(1)

Gamma dağılımının ikinci momenti:

E ( x 2 ) = β 2α (α + 1)

Örneklemin ikinci momenti:

n

∑ X i2 / n

i =1

İki moment birbirine eşitlenirse:

n

β α (α + 1) = ∑ X i2 / n

2

i =1

(2)

(1) ve (2) denklemleri birlikte çözülürse:

α=

128

n

∑ X i / n

i =1

2

n 2 n

∑ X i / n ∑ X i / n

i =1

i =1

2

n 2 n

∑ X i / n − ∑ X i / n

i =1

β = i =1

n

∑ X i / n

i =1

2

Bankacılar Dergisi

olarak bulunur. Örneklemdeki veriler formüllerde yerine koyularak parametreler tahmin

edilmiş olur.

Momentler yöntemi, kolay hesaplanma avantajına karşın yaklaşık sonuçlar vermesi,

doğruluk yüzdesinin tahmin edilememesi gibi dezavantajları nedeniyle tek başına kullanılması

her zaman güvenilir sonuçlar vermeyen bir yaklaşımdır.

ii) En Çok Olabilirlik Yöntemi (Maximum Likelihood Estimation-MLE)

Bir sürekli rassal değişkene ait olasılık yoğunluk fonksiyonu biliniyorsa ve parametreleri tahmin edilecekse bunun için en güvenilir yöntemlerden biri MLE’dir. Parametrelerin

olabilirlik fonksiyonunun maksimize edilmesi yoluyla en muhtemel sonuçlar elde edilir.

x, olasılık dağılım fonksiyonu f ( x; θ1 , θ 2 ,..., θ k ) olan bir sürekli rassal değişkendir.

Tahmin edilmek istenen k adet parametre (θ1 , θ 2 ,..., θ k ) biçiminde gösterilirse, R adet

birbirinden bağımsız veri için maksimize edilmesi gereken olabilirlik fonksiyonu şu şekilde

gösterilir:

R

L(θ1 , θ 2 ,..., θ k | x1 , x 2 ,..., x R ) = L = ∏ f ( xi ;θ1 , θ 2 ,..., θ k )

,

i = 1,2,..., R

i =1

Olabilirlik fonksiyonunun maksimize edilmesinin zorluğu nedeniyle logaritması alınarak işlemler kolaylaştırılır ve 0’a eşitlenerek maksimize edilir:

R

ln L = ∑ ln f ( xi ;θ1 , θ 2 ,..., θ k )

i =1

∂ ln L

=0

∂θ j

,

j = 1,2,..., k

Örnek:

Gamma dağılımının olasılık yoğunluk fonksiyonu:

x

−

1

f ( x;α , β ) = α

xα −1.e β

β Γ(α )

Gamma dağılımı için logaritması alınmış olabilirlik fonksiyonu (log-likelihood

function):

R

1

x

ln L = ∑ − ln(Γ(α i ) ) + α i ln + (α i − 1) ln( xi ) − i

βi

β i

i =1

Bu fonksiyonun α ve β parametrelerine göre türevleri sıfıra eşitlenerek örneklem verileri yerine koyulduğunda parametreler tahmin edilmiş olur.

∂ ln L

∂ ln L

=0

=0

∂β

∂α

,

129

Operasyonel Risk Çalışma Grubu

MLE yönteminde, veri seti büyüdükçe tahminler gerçek değere yakınsar, yani tahminin doğruluğu artar. Buna karşılık, en yüksek olabilirlik tahmin edicisi her zaman var

olmayabilir ya da birden fazla olabilir. Bundan dolayı Momentler Yönteminin (MM)

yönteminin çıktıları En Çok Olabilirlik Yöntemi (MLE) yöntemi için başlangıç değeri

oluşturma amacıyla kullanılarak tahmin güvenilirliği artırılabilir.

Örnek:

Üssel Dağılımın Parametresinin Hesaplanması:

Üssel dağılımın olasılık dağılım fonksiyonu f ( x ) =

e

−

x

λ

λ

. Kayıp verilerinin şiddeti-

nin bu dağılımı izlediği varsayılıyorsa, örneklemdeki veriler ve MLE (maximum likelihood

estimator) kullanılarak λ parametresi tahmin edilmelidir. λ’nın en çok olabilirlik yöntemi ile

hesaplanan tahmin edicisi 1 / (Σ Xj / n)’dir; yani örneklemin ortalamasının çarpmaya göre

tersine eşittir.

Şekil 1’e ilişkin kayıp tutarı verilerini içeren örneklemin ortalaması 439.726’dır. Dolayısıyla “bu verilere dayanılarak hesaplanan tahmin edici 1/439.726 = 0,00000227’dir ve bu

örneklemdeki veriler olasılık dağılım fonksiyonu f(x) = e (-x/0,00000227)/0,00000227 olan bir

popülasyondan geliyor olabilir,” diyebiliriz.

Bu yöntemle, şiddet dağılımı için uygun olabilecek diğer olasılık dağılımlarının parametreleri de hesaplanır ve bir sonraki aşamada istatistiksel testler uygulanarak, en uygun

şiddet dağılımı tespit edilir.

2.3. Sıklık Dağılımlarının Parametrelerinin Belirlenmesi

Basel II’ye göre bankalar 1 yıllık zaman zarfında karşı karşıya kalabilecekleri kayıp

olaylarına ilişkin sermaye ayırmalıdırlar. Dolayısıyla, bir yıl içinde bankanın hangi sıklıkta

kayıp olayı ile karşılaştığının takibi ileriki yıllar için tahmin yapılabilmesi için gereklidir. Bu

nedenle, herbir hücre için, toplanan kayıp verilerine ilişkin sıklık dağılımının oluşturulması

gerekmektedir. Poisson, Binom ve Negatif Binom gibi dağılımlar, kayıp sıklığını ifade

etmeye uygun olabilecek dağılımlardır. Bu dağılımların parametreleri, veri setine uygun

olacak şekilde yukarıda anlatılan Momentler Yöntemi (MM) veya En Çok Olabilirlik

Yöntemi (MLE) yöntemleriyle belirlenir. MLE daha güvenilir sonuçlar vermesi nedeniyle

tercih edilebilir. Bir yıl içinde gerçekleşmesi beklenen kayıp sıklığına λ denirse, λ, o yıl içinde

gerçekleşmesi beklenen toplam olay (kayba yol açmayan olaylar dahil) sayısı (N) ile

beklenen kayıp olasılığının (θ) çarpımına eşittir.

λ = N* θ

Binom Dağılım

N

h(n) = θ n (1 − θ ) N −n , n = 0,1,2,..., N

n

130

Bankacılar Dergisi

Binom dağılımdaki n değeri, bir yılda meydana gelen kayıp olayı sayısını ifade eder.

Binom dağılımın dezavantajı, kullanılabilmesi için N değerinin bilinmesi veya öngörülebilmesi gerekmesidir. Çünkü θ parametresinin tahmin edicisi n/N’dir ve bu yüzden N bilinmediği (ya da öngörülemediği) takdirde model kurulamaz.

Poisson Dağılımı

Eğer binom dağılımdaki N değeri büyük ise ve θ küçük ise, (özellikle N≥ 20 ve θ ≤ 0,05

ise) Poisson dağılımı binom dağılım için iyi bir yaklaşım (approximation)’dır. Eğer N≥100 ve

N θ≤10 ise yaklaşım kusursuza yakındır. Poisson dağılımının olasılık dağılım fonksiyonu:

λ.e − λ

h( n) =

, n = 0,1,2,...

n!

Kayıplara ilişkin verilerin sıklık dağılımının bir Poisson dağılımı olduğu varsayılıyorsa,

λ’nın tahmin edilmesi gerekmektedir. λ ’nın tahmin edicisi (MLE) ise örneklemdeki n

değerlerinin ortalamasıdır.

Ek.1’de yer alan yasal yaptırımlara ilişkin kayıp olaylarının 25 aylık veriye dayandığını ve aylar itibariyle aşağıdaki sıklıkta gerçekleştiğini varsayalım. 25 ayda toplam 75 kayıp

olayı gerçekleşmiştir, yani λ’nın tahmin edicisi 75/25=3’tür. Bu değer, bir aylık ortalama

kayıp sıklığı beklentisidir. Ancak Basel II’ye göre, bankalar 1 yıllık zaman zarfında karşı

karşıya kalabilecekleri kayıp olayları için sermaye ayırmalıdırlar. Dolayısıyla, yıllık sıklık

dağılımı olarak, lambdası 3*12=36’ya eşit olan bir Poisson dağılımı kullanılabilir.

Ay

1

2

3

4

5

6

7

8

9

10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25

Kayıp

olaylarının

sayısı

3

1

4

8

0

2

0

7

1

0

2

1

2

4

10 1

5

2

4

1

5

3

3

Şekil 9:

0,3

Olasılık

5

0,25

0,2

0,15

0,1

0,05

0

0

1

2

3

4

5

6

7

8

9

10

Yandaki grafik, yukarıdaki tablodaki

veriler kullanılarak oluşturulmuştur ve bir

ayda belli bir sayıda kayıp olayı meydana

gelmesine ilişkin olasılıkları göstermektedir. Bu grafiğe lambda’sı 3 olan bir

poisson dağılımı oturtularak, (aylık) sıklık

dağılımının elde edilmesi mümkündür.

Aylık kayıp olayı sıklığı

Şekil 10:

Poisson - Gerçek Veri Karşılaştırması

Şekil 10’da gerçek veriye dayanılarak

oluşturulan grafik ile, poisson (λ=3)

dağılımının olasılık değerleri karşılaştırılmaktadır.

Olasılık

0,3

0,25

0,2

0,15

0,1

0,05

Negatif0 Binom

0 1

Dağılım

2

3

Poisson (lambda=3)

4

5

6

7

8

9

10

Aylık kayıp olayı sıklığı

Örneklemden elde edilen veri

131

1

Operasyonel Risk Çalışma Grubu

Negatif binom dağılımın olasılık dağılım fonksiyonu:

α + n − 1 n

θ (1 − θ )α

h( n) =

n −1

Şekil 10’te yer alan örneklemdeki gibi uç değerlerin gözlemlendiği, yani kuyruk alanı

kalın olan örneklemler için kimi zaman negatif binom dağılım tercih edilebilir.

2.4. Uyum İyiliği Testleri (Goodness of Fit Tests)

Önceki adımlarda veri setine uygun parametreleri belirlenen sıklık ve şiddet modellerinin uygunluğu grafiksel ve niceliksel çeşitli Uyum İyiliği (Goodness of Fit) testleri ile

sınanır.

H0=Veri seti, test edilen dağılıma uygun bir popülasyondan gelir.

H1= Veri seti, test edilen dağılıma uygun bir popülasyondan gelmez.

Non-Parametrik testler (Kolmogorov-Smirnov testi, Ki-kare testi, Anderson-Darling

testi)

i) Kolmogorov-Smirnov Testi

Örneklem ile uygunluğu test edilen dağılımın birikimli dağılım fonksiyonları arasındaki en yüksek dikey farkı ölçer. Test istatistiği tablo değerinden büyükse, seçilen dağılımın

örnekleme uygun olmadığı sonucuna varılır.

D = max Fo ( y i ) − Fe ( y i )

1≤i ≤ n

Fo : Örneklemin birikimli yoğunluk fonksiyonu

Fe : Uygunluğu test edilen dağılımın birikimli yoğunluk fonksiyonu

n : Örneklemdeki gözlem sayısı

K-S testi yalnızca sürekli dağılımlara uygulanır (sıklık dağılımının uyum iyiliği testi

için uygun değildir). Test istatistiğinin karşılaştırılacağı kritik tablo değerleri dağılımsal bir

varsayıma dayanmaz, tüm dağılımlar için aynıdır. Ancak bu test, dağılımın kuyruklarında,

merkezine oranla daha az hassastır. Ayrıca, dağılımın parametrelerinin örneklemden tahmin

edilmesi, testin güven düzeyini azaltır.

ii) Ki-kare (Chi-square) Testi

Gözlemlenen frekans değerleri ile uygunluğu test edilen dağılımın beklenen frekans

değerleri arasındaki farkın büyüklüğünü ölçer. Test istatistiğinin tablo değerinden büyük

olduğu durumlarda, seçilen dağılımın örnekleme uygun olmadığı sonucuna varılır.

( o i − ei ) 2

χ =∑

ei

i =1

2

k

oi : Gözlenen frekans değerleri

ei : Uygunluğu test edilen dağılımın beklenen frekans değerleri

k : n adet veride küme sayısı

132

Bankacılar Dergisi

Ki-kare testi, Kolmogorov-Smirnov ve Anderson-Darling testlerinin aksine kesikli dağılımlar için de uygulanabilir.

iii) Anderson-Darling Testi

Kolmogorov-Smirnov testinin farklılaştırılmış biçimidir, kuyruklara daha çok ağırlık vererek

bir örneklemin belirli bir dağılıma uygunluğunu test eder. Test istatistiğinin tablo değerinden

büyük olduğu durumlarda, seçilen dağılımın örnekleme uygun olmadığı sonucuna varılır.

n

A = −n − ∑

2

i =1

(2i − 1)[ln F ( y i ) + ln F ( y n −i +1 )]

n

F (y): Dağılımın birikimli fonksiyonu

n: Örneklemdeki gözlem sayısı

Testin kritik tablo değerleri dağılımdan dağılıma farklılık gösterir, bu nedenle farklı

dağılımlar için farklı tablolar kullanılmalıdır.

Grafiksel Uyum İyiliği Testi

Probability-Probability Plot

Verilerin belirli bir dağılımdan gelip gelmediğine ilişkin görsel fikir veren bir grafiksel uyum iyiliği testidir. Bir eksen sıralı gözlenen değerler, diğer eksen ise dağılım varsayımına göre sıralı beklenen değerler eksenidir. Veriler test edilen dağılımdan geliyorsa, grafikte

noktaların yaklaşık olarak bir doğru üzerinde yer alması gerekir.

2.5. En Uygun Sıklık ve Şiddet Modellerinin Seçilmesi

Grafiksel ve niceliksel uyum iyiliği (Goodness of fit) testleri en iyi sonuçları veren

sıklık ve şiddet modelleri belirlenir.

Seçilen hiçbir dağılımın tek başına kuyruk bölümünün operasyonel risk kayıplarının

ekstrem değerlerini açıklamak için yeterli olmadığının öngörüldüğü durumlarda, dağılımın

gövdesi ve kuyruğu için farklı dağılımların kullanılması tercih edilebilir.

3. Sigortanın Dikkate Alınması

Basel II’ye göre, ileri ölçüm yöntemleri kullanıldığı takdirde, sigortanın risk azaltıcı etkisi operasyonel risk sermaye yükümlülüğü hesaplamalarında dikkate alınabilecektir. Ancak

bankalar sigorta yaptırarak, sigortanın etkisini dikkate almadan hesaplamış oldukları

ekonomik sermayenin en fazla yüzde 20’si oranında sermaye tasarrufu sağlayabileceklerdir.

Buna ek olarak, Basel II’de sigortayı sağlayan kuruluşun ve sigorta poliçesinin sağlaması

gereken bazı koşullar belirlenmiştir.

Kayıp dağılımı yaklaşımında sigortanın etkisi hesaplanırken, öncelikle sigorta poliçelerinin hangi olay türü/faaliyet kolu kategorilerini kapsamına aldığı saptanacak ve eşleştirme

yapılacaktır. Daha sonra, herbir olay türü/faaliyet kolu kategorisi için sigorta muhafiyeti,

sigorta kapsamına girecek en yüksek tutar ve bir olayın sigorta kapsamına girme olasılığı

belirlenmelidir. Bu unsurlardan ve daha önce oluşturulmuş olan sıklık ve şiddet dağılımların133

Operasyonel Risk Çalışma Grubu

dan faydalanılarak Monte Carlo simülasyonu yapılmalı ve böylece sigortanın ekonomik

sermayeye etkisi bulunmalıdır.

4. Monte Carlo Simülasyonu ile Toplam Kayıp Dağılımının Oluşturulması ve

Belirlenmiş Güven Aralığında (Basel II’ye Göre Yüzde 99.9) Operasyonel Risk

Sermaye Gereksiniminin Her Hücre İçin Hesaplanması

Birbirinden bağımsız iki stokastik süreci temsil eden şiddet ve sıklık modelleri, toplam

kayıp modelini oluşturulmak üzere birleştirilir.

∞

i*

∑ p (i ).F ( x), x > 0

G ( x) = i =1

p (0), x = 0

G(x): Toplam kayıp modeli

Fn*(x): Sıklık dağılımının n kat konvolüsyonu

p : Sıklık dağılımının olasılık fonksiyonu

Şiddet ve sıklık modellerinin birleştirilmesinde, Hızlı Fourier dönüşümü ve ardışık

metod yöntemleri ile Monte Carlo simülasyonu kullanılabilir. Monte Carlo simülasyonu,

özellikle dağılımların normal ve olaylar arası ilişkilerin doğrusal olmasını gerektirmemesinden ve mümkün olan birçok durumu kapsayacak şekilde rassal süreç simülasyonu sağlamasından dolayı tercih edilmektedir.

Monte Carlo simülasyonu, birçok değişkeni dikkate alarak çok sayıda iterasyonla, bilinen bir birikimli dağılım fonksiyonuna uygun veri örneklemesine olanak sağlayan bir

metoddur. Monte Carlo simülasyonunda yapılan örneklemeler toplam kayıp modelini

oluşturur. Böylece bir yılda meydana gelebilecek olayların toplam şiddetine ilişkin olasılık

değerleri hesaplanmış olur.

Şekil 11: Sıklık ve Şiddet modellerinden Toplam kayıp modelinin oluşturulması

Geliştirilmiş birçok yazılım aracılığıyla, yüzbinlerce iterasyon ile Monte Carlo hesaplaması yapılabilmektedir. Kayıp verilerine uygun olan şiddet ve sıklık modelleri belirlendik134

Bankacılar Dergisi

ten sonra, kullanılan sistemin elverdiği büyüklükte iterasyon sayısına karar verilir. İterasyon

sayısı artıkça ölçümün hassaslığı artacaktır, çünkü rassal olarak yaratılacak örneklemin

büyüklüğü iterasyon sayısı ile orantılıdır.

Monte Carlo simülasyonu kapsamında yapılan hesaplamanın adımları şu şekilde özetlenebilir:

− İterasyon sayısı kadar (n defa) aşağıdaki işlemler tekrarlanır:

Rassal sayı üreteci ile 0 ile 1 arasında sayı türetilir.

Bu sayı, sıklık modelinin birikimli dağılım fonksiyonundaki güven düzeyi (quantile)

olarak alınır ve bu güven düzeyine denk gelen olay sayısı frekans (f) olarak bulunur.

Frekans olarak elde edilen sayı kadar olay için şiddet dağılımından değer üretilmelidir.

Bunun için f defa aşağıdaki işlem tekrarlanır:

o Rassal sayı üreteci ile 0 ile 1 arasında sayı türetilir.

o Bu sayı, şiddet modelinin birikimli dağılım fonksiyonundaki güven düzeyi

(quantile) olarak alınır ve buna denk gelen olay şiddeti (s) bulunur.

si , i=1,...,f değerleri toplanarak toplam kayıp tutarı bulunur. S =

f

∑ si

i =1

− n defa iterasyon sonucu elde edilen n adet S değerinin oluşturduğu örneklemin biçimlendirmiş olduğu dağılım, toplam kayıp dağılım modelini oluşturur.

Şekil 12: Sıklık dağılımının şiddet dağılımı ile Monte Carlo simulasyonu metoduyla birleştirilmesi

Basel II’de tanımlanan 8 faaliyet kolu ve 7 kayıp olay türünden oluşturulan matrisin bir

hücresi için Monte Carlo simülasyonu ile oluşturulmuş olan bu toplam kayıp dağılımının

ortalaması Beklenen kayıp (EL), yüzde 99.9’luk güven aralığına (quantile) denk gelen değer

ile beklenen değer arasındaki fark Beklenmeyen kayıp(UL), bu iki değerin toplamı ise o

faaliyet kolu ve kayıp olay türüne ilişkin operayonel risk sermaye gereksinimini (OpVaR)

verir.

Bankanın faaliyet gösterdiği Basel faaliyet kollarından her birinde ortaya çıkabilecek

her kayıp olay türü için yapılması gereken bu hesaplama sonucunda matrisin bütün hücreleri

için OpVaR değerleri elde edilmelidir.

135

Operasyonel Risk Çalışma Grubu

5.

Herbir Hücre İçin Hesaplanmış Olan Operasyonel Risk Sermaye

Gereksiniminin, Hücreler Arasında Var Olabilecek Korelasyona İlişkin

Varsayımlar Dikkate Alınarak Toplanması ve Toplam Operasyonel Risk

Sermaye Gereksinimine Ulaşılması

Basel II’de tanımlanan 8 faaliyet kolu ve 7 kayıp olay türünden oluşturulan matrisin

her hücresi için ayrı ayrı hesaplanmış olan OpVaR tutarları, bankanın toplam operasyonel risk

sermaye gereksiniminin bulunması amacıyla birleştirilmelidir.

Bu aşamada, tüm OpVaR değerlerini toplayarak sonuca ulaşmak alternatiflerden biridir. Bu yaklaşım, her hücreye ilişkin operasyonel risk verilerinin birbirlerine istatistiksel

olarak tam bağımlı (perfectly correlated) olduklarını, yani aralarındaki korelasyonun 1

olduğunu (ρ=1) varsaymak anlamına gelir. Dolayısıyla, tüm olayların aynı anda olacağı

anlamını taşır ve çok muhafazakar bir bakış açısı olacaktır. Bu nedenle, bu yaklaşım gerçekçi

bir sonuç vermeyecek ve sermayenin yüksek belirlenmesine neden olacaktır.

Her faaliyet kolu-kayıp olayı türü hücresine ilişkin operasyonel risk verilerinin tam olarak bağımlı (perfectly correlated) olduklarını varsaymak gibi, birbirinden bağımsız

(statistically independent) olduklarını varsaymak da anlamlı olmayabilir. Bu yaklaşım,

olaylar arasındaki korelasyonun 0 olduğunu (ρ=0) kabul eder ve olayların birbirini belirli

ölçüde tetikleme ihtimalini hesaba katmayarak düşük bir sermaye toplamına ulaşmaya neden

olur.

Örnek:

Korelasyonun 1 olduğu durum için toplam sermayenin durumu aşağıdaki gibi gösterilebilir:

8

7

ρ = 1 → OpVaRtoplam = ∑∑ OpVaRi j = OpVaR11 + OpVaR12 + ... + OpVaR78

i =1 j =1

Korelasyonun 0 olduğu durum için toplam sermayenin hesaplanmasına ilişkin örnek

bir yöntem aşağıdaki gibi gösterilebilir:

ρ = 0 → OpVaRtoplam =

8

7

∑∑ OpVaRij2 =

i =1 j =1

2

OpVaR112 + OpVaR122 + ... + OpVaR78

Her iki varsayım da gerçek koşullara uyum göstermez. Bu nedenle, hücreler arasındaki

korelasyonun belirlenerek toplam operasyonel risk sermayesi hesabına yansıtılması gerekmektedir. Korelasyonun etkisi hesaba katılarak oluşturulan yıllık toplam kayıp, korelasyonun

1’e eşit olduğu durumdan küçük, 0 olduğu durumdan büyük bir değere ulaşılmasını sağlayacaktır.

Örnek:

Hücreler arası korelasyonun hesaba katılmasına ilişkin örnek bir yöntem:

136

Bankacılar Dergisi

Hücrelerarası bağımlılığın ölçüsü olan korelasyonun hesaba katılması için kullanılabilecek yöntemlerden biri, Copula fonksiyonudur.

Copula fonksiyonunun uygulanışı kısaca şöyle özetlenebilir:

− i Basel faaliyet kolunu, j kayıp olay türünü belirtmek üzere, Basel faaliyet kolları ve

kayıp olay türleri matrisindeki hücrelerden her biri için yıllık kayıp tutarı Xij rassal değişkenleriyle ifade edilsin.

Xij rassal değişkeninin marjinal yoğunluk fonksiyonu f(Xij) olsun.

Bu durumda matriste yıllık kayıp tutarlarını ifade eden X11, X12, ..., X17, X21,...,X87 olmak

üzere 56 rassal değişken ile f1(X11), f2(X12), ..., f7(X17), f8(X21),...,f56(X87) olmak üzere 56

marjinal yoğunluk fonksiyonu olacaktır.

Xij: yıllık kayıp rassal değişkeni

f(Xij): yıllık kayıp değişkeninin marjinal yoğunluk fonksiyonu

i: 1,...,8 Basel faaliyet kolu

j: 1,...,7 Kayıp olay türü

− Matrisin ilk iki hücresine ait marjinal yoğunluk fonksiyonlarının bileşik yoğunluğu

h(X11,X12) olsun. Eğer X11 ve X12 değişkenleri birbirinden bağımsız olsaydı, h(X11,X12) =

f1(X11).f2(X12) olurdu. Ancak aralarındaki bağımlılığı ifade etmek için bileşik yoğunluk

formülü şu şekilde değiştirilir:

h(X11,X12) = f(X11).f(X12).c(X11,X12)

Burada c(X11,X12), X11 ve X12 değişkenleri arasındaki bağımlılığı belirlemek üzere kullanılacak olan Copula’dır.

X11 ve X12 değişkenlerinin korelasyon hesaba katılmış olarak toplamını bulmak için

h(X11,X12) içinden (X11+X12) dağılımı çekilir:

Y1 = X 11 + X 12

k (Y1 ) =

∫ h( X 11 ,Y1 − X 11 )dX 11 = ∫ h(Y1 − X 12 , X 12 )dX 12

X 11

X 12

(X11 + X12) + X13 + X14 +...+ X87

(Y1 + X13) + X14 +...+ X87

(Y2 + X14) +...+ X87

(Y3 +...) + X87

Yukarıda görüldüğü biçimde birer birer tüm matris hücreleri için aynı adımlar tekrarlanır:

Y2 = Y1 + X 13

k (Y2 ) =

∫ h( X 13 ,Y2 − X 13 )dX 13 = ∫ h(Y2 − Y1 ,Y1 )dY1

X 13

Y3 = Y2 + X 14

Y1

137

Operasyonel Risk Çalışma Grubu

k (Y3 ) =

∫ h( X 14 ,Y2 − X 14 )dX 14 = ∫ h(Y3 − Y2 ,Y2 )dY2

X 14

Y2

Böylece son hücre de toplama eklenmiş ve korelasyonun etkisi hesaba katılarak yıllık

toplam kaybın bileşik dağılımı elde edilmiş olur. Ortaya çıkan sonuç, korelasyonun 1’e eşit

olduğu durumdan küçük, 0 olduğu durumdan büyük bir değere ulaşılmasını sağlayacaktır.

6. Kayıp Dağılımı Yaklaşımının Avantaj ve Dezavantajları

6.1. Kayıp Dağılımı Yaklaşımının Avantajları

Kayıp dağılımı yaklaşımı kapsamında, sermaye gereksinimi iç verileri temel alarak

hesaplanmaktadır. Bu nedenle, hesaplanan sermaye gereksinimi, ilgili bankanın kendine has özelliklerini yansıtır ve riske daha duyarlıdır.

İstatistiksel bir yöntemdir ve objektiftir.

Operasyonel riske maruz değer, 1 yıllık zaman zarfında ve belirli bir güven aralığında

maruz kalınabilecek toplam kayıp miktarını ifade eder. Bu ölçüt, kredi riski ve piyasa

riskinin ölçümünde kullanılan yöntemlerle uyumludur. Kayıp dağılımı yaklaşımının

kullanılması, operasyonel risk, piyasa riski ve kredi riski için hesaplanan sermaye gereksinimlerini istatistiksel olarak anlamlı bir şekilde biraraya getirmeyi mümkün kılar.

Yapılan bir değişikliğin kayıp sıklığına ve şiddetine ne yönde ve ne derecede etki

edeceği tahmin edilerek, söz konusu değişikliğin beklenen ve beklenmeyen kayıp tutarlarına etkisi tahmin edilebilir. Böylece, risk azaltıcı kontrollerin artırılması/azaltılması kararlarının alınması öncesinde, fayda-maliyet analizlerinin yapılması

mümkün olur.

Sigortanın risk azaltıcı etkisi, sermaye gereksinimini hesaplamalarında dikkate alınabilir.

6.2. Kayıp Dağılımı Yaklaşımının Dezavantajları

Sermaye gereksinimi, sadece geçmiş verilere dayanılarak hesaplandığı için geriye

dönük bir bakış açısı söz konusudur. Kayıp dağılımı yaklaşımına ileriye dönük bir yapı kazandırabilmek için, senaryo analizleri, skorkart verilerinden faydalanılmalıdır.

Veri kıtlığı, kayıp dağılımı yaklaşımının önündeki en büyük engeldir. Bankaların

birçoğu, özellikle bazı faaliyet kolları/olay türleri için güvenilir bir iç veritabanına sahip olmayacaktır. Bu sorun, kayıp dağılımı yaklaşımı ile elde edilen sonuçların güvenilirliğini olumsuz yönde etkileyecektir. Veri sorununu azaltmak için, iç veri tabanındaki veriler, nitel yaklaşımlardan elde edilen veriler ile desteklenebilir.

Kayıp dağılımı yaklaşımının uygulanması, yetişmiş insan kaynağı ve yazılım yatırımı

ihtiyacını doğurmaktadır. Bu nedenle, söz konusu yaklaşımı yüksek bir maliyete sahiptir.

138

Bankacılar Dergisi

B. Stres Testleri ve Senaryo Analizi

Stres altında tahmin edilen kayıp, bankanın en kötü durum senaryosu çerçevesinde tanımlanan ve sayısal hale getirilen riskinin ortaya çıkaracağı nihai maliyeti ifade eder.

Operasyonel riske maruz değer (OpVaR) hesaplaması, normal koşullar altında ne kadar riske maruz kalınabileceğine ilişkin istatistiksel ölçümler sağlamasına karşın, en uç

noktalarda gerçekleşebilecek olaylara ve olağanüstü koşul değişikliklerine bankanın duyarlılığı hakkında bilgi vermez. Bu nedenle, OpVaR yönteminin stres testleri ve senaryo analizi ile

desteklenmesi gerekir.

Stres testleri, olağan dışı büyüklükteki kayıplara neden olabilecek koşulların belirlenmesi, bunların gerçekleştiği durumların simüle edilmesi ve sonuçlarının tahmin ve tespit

edilmesi sürecidir. Senaryo analizi ise stres testi yöntemlerinden biridir.

1. Kullanım Alanları

Bankanın risk profilini daha iyi anlamak ve üst yönetime aktarmakta bir araçtır.

Bankanın risk sınırlarının ve limitlerinin tespiti için kullanılır.

Anormal koşullar göz önünde bulundularak acil durum planlarının geliştirilmesine

yardımcı olur.

Riske dayalı sermaye tahsisinde, riske maruz değer hesabına katkıda bulunmak amacıyla kullanılır.

Bir yılda yaşanacak kaybın OpVaR’ı aşması durumunda ne büyüklükte bir kayıpla

karşı karşıya kalınabileceğine ilişkin fikir verir.

Operasyonel riske maruz değer (OpVaR) tutarı yüzde 99,9’luk güven aralığı kullanılarak hesaplandığında ortaya çıkacak OpVaR tutarı, 1000 yıldan birinde (yüzde 0,1 olasılıkla)

aşılacağı tahmin edilen toplam kayıp tutarını verir. Elde edilen bu kayıp tutarı, normal

koşullar altında hesaplanan bir en kötü değer olacaktır. Stres testleri ise, toplam kayıp tutarı

OpVaR'ı aştığı takdirde yaşanacak kaybın olası büyüklüğü hakkında fikir verir.

Stres testleri, kısa dönemli ve yukarı yönlü yaklaşımlardır. Yani, iç süreçlerin incelenmesi ve risklerin nedenlerinin belirlenmesinden yola çıkılarak bankanın maruz olduğu

riskin boyutu belirlenir. Bu aşamada, hem niteliksel hem de niceliksel yöntemler kullanılır.

Bankalar, düzenli ve ayrıntılı olarak stres testi ve senaryo analizi programları uygulamalıdır.

En kötü durum senaryosu çerçevesinde tanımlanan ve sayısallaştırılan riskin ortaya çıkarabileceği kayıpları karşılayabilecek tutarda özkaynak ayrılmalıdır.

2. Senaryo Analizi

Senaryo analizi, koşullar normalin dışına çıktığı takdirde risk etkenlerinin değerlerindeki değişimlerin ne olacağını ve bunların bankaya ne gibi olumsuz etkilerde bulunabileceğini

sınamak için kullanılan bir stres testi yöntemidir. Risk etkenlerinin normal olarak değerlendirilebilecek sınırlar içerisinde değişebilecekleri varsayımıyla yapılan hesaplamalarda gözden

kaçırılabilecek olan olağanüstü durumların etkilerini inceleyebilme olanağı sağlar.

Senaryo analizi kapsamında, bir veya birkaç risk etkeninin değerinde belli oranlarda değişmeleri içerecek şekilde tasarlanmış senaryoların yanısıra deprem, terörist saldırısı vb.

olağandışı/nadir olayların olması durumunda bunun banka üzerindeki etkilerinin ne olacağı

139

Operasyonel Risk Çalışma Grubu

incelenir. Kullanılacak senaryolar belirlendikten sonra bunların olası etkileri sayısallaştırılmalıdır. Sayısallaştırma kapsamında, değerlerinde varsayımsal değişmeler öngörülen risk

etkenlerine duyarlılık belirlenir ve bu senaryoların bankaya toplam etkisi hesaplanır.

Varsayımsal değişiklik uygulanacak olan risk etkenlerini tespit etmek, risk yöneticilerinin dikkatle üzerinde durması gereken, uzmanlık gerektiren, zorlu bir süreçtir. Kayıp

verilerinin ayrıntılı ve eksiksiz olarak toplanabilmesi, değerlendirilebilmesi ve sistemin

işleyişine aşinalık, bu süreçte avantaj sağlar. Çünkü, tarihi verilerin risk etkenleri ile ilişkisini

aylar, hatta günler bazında değerlendirebilmek, senaryo analizinin ve stres testlerinin

güvenilirliğini artıracaktır. Ancak, kayıplara ve risk etkenlerine ilişkin verilerin özellikle

başlangıç aşamasında tam olmasının beklenemeyeceği, bu nedenle kullanılacak olan

varsayımların ve belirsizliklerin sağlam temeller üzerine dayandırılması gerekliliği unutulmamalıdır.4

Kayıp senaryolarının oluşturulması için öz değerlendirme yaklaşımı kullanılabilir. Öz

değerlendirme yöntemi, iş birimi yöneticilerinin kendi iş birimlerindeki risk profilini

belirlemesi, bu risklere ilişkin kontrollerin güçlü ve zayıf yönlerini değerlendirmesi ve öznel

tahminler oluşturması yoluyla Banka’nın maruz olduğu risklerin ölçülmesi ve yönetilmesi için

kullanılan bir risk yönetim sürecidir. Bu yaklaşım, bankanın risk profilini belirleme ve analiz

etme sürecine iş birimi yöneticilerini dahil ettiğinden, senaryoların uzman görüşü ile

detaylandırılmasını sağlar.

Örnek:

Bir iş kolunda gerçekleşen operasyonel risk kayıplarının ve olası risk etkenlerine ilişkin verilerin gün bazında sayısal olarak izlenebildiğini varsayalım. Elde edilen verilere ve risk

yöneticilerinin sistemin işleyişi hakkındaki birikimlerine dayanarak riskin temel etkenleri ve

kaybın büyüklüğüne ilişkin fikir verecek göstergeler tespit edilir. Bu aşamada, öz değerlendirme yöntemiyle iş birimi yöneticilerinin görüşlerinden de yararlanılabilir. Bilgi toplanacak

risk etkenleri, o gün gerçekleşen işlem sayısı, sistem aksaklıklarının sayısı veya personel

sayısı gibi birçok faktör olabilir. Bu faktörlerin, iş kolundaki kayıplar üzerindeki etkisinin

sayısallaştırılması gerekir.

Risk etkenlerinin kayıplar üzerindeki etkisini formüle etmek için kullanılabilecek yöntemlerden biri regresyon analizidir. Regresyon analiziyle kaybın risk etkenleri cinsinden bir

denklemi elde edilir. Bu denklemin değişkenleri olan risk etkenlerine verilecek değişik

değerler, hesaplanan toplam kayıp tutarını değiştirecektir. Yaratılacak türlü senaryolarla risk

etkenlerinin alabileceği değerler normalin dışına çıkarılarak toplam kaybın bu değişimlere

bağlı olarak aldığı değerler gözlemlenir ve sistemin risk etkenlerine karşı hassaslığı değerlendirilir. Böylece gerçek hayatta karşılaşılabilecek olağandışı olayların sistem üzerinde

simülasyonu yoluyla olası sonuçların öngörülmesi sağlanmış olur.

Risk etkenlerinin kayıplar üzerindeki etkisini formüle etmek için kullanılabilecek

yöntemlerden bir diğeri de Bayes ağları yaklaşımıdır. Bayes ağları, bir riskin ortaya çıkmasına

yol açan faktörler ile risk arasında ilişki kurmak için kullanılan istatistiksel bir modeldir.

Uzman görüşlerinden yararlanılarak değişkenler ve aralarındaki neden-sonuç ilişkisi formüle

edilerek risk analizi gerçekleştirilir. (Bkz. Bayesgil metodlar-Bayes ağları)

140

Bankacılar Dergisi

3. Stres Testleri ve Senaryo Analizinde Karşılaşılabilecek Sorunlar

Stres testi uygulanırken izlenen standart bir süreç veya etkileri tespit edilebilecek standart senaryolar yoktur. Ayrıca, risklerin gerçek nedenlerinin ve risklere etki eden temel

faktörlerin belirlenmesi, uzun ve zorlu bir süreçtir. Bu faktörlerin yaratacağı toplam kaybın

doğru bir şekilde formüle edilmesi ise yoğun istatistiksel çalışmalar gerektirir. İstatistiksel

çalışmaların doğru sonuçlar vermesi ise kayıp verilerinin kalitesi ve detayların çeşitliliğiyle

doğrudan bağlantılıdır. Kayıplara ve risk etkenlerine ilişkin verilerin özellikle başlangıç

aşamasında tam olması beklenemeyeceğinden, kullanılacak olan varsayımların ve yöntemlerin

sağlam olması gerekir. Dış veri kaynaklarından yararlanılması, yüksek şiddet-düşük sıklık

gösteren olaylara ilşkin veri eksikliğinin giderilmesi ve başka kurumların başına gelen

olayların yarattığı etkilerin gözlemlenmesi olanağı sağlaması nedeniyle gereklidir.

Tüm bu nedenlerle stres testi ve senaryo analizi süreci, risk yöneticilerinin bilgi ve tecrübelerine dayanan, nesnel ve öznel verilerin hassas bir şekilde entegre edilmesini gerektiren,

ancak, etkin kullanıldığında kurumun risk profili hakkında önemli fikir sağlayan bir yönetim

aracıdır.

C. Skorkart Yaklaşımı

Skorkart yaklaşımı, riskleri tanımlamaya, yönetmeye ve azaltmaya yönelik kullanılan

kalitatif yöntemlerden biridir. Pek çok finansal kurum, risk ve kontrol özdeğerlendirme

çalışmaları doğrultusunda anahtar risk göstergelerini ve kontrol noktalarını belirlemektedir.

1. Skorkart Yaklaşımının Uygulama Kapsamı

i) Risk Tanımlama:

Riski yönetmek üzere operasyonel riski sayısallaştırmadan önce organizasyonun maruz olduğu yüksek riskler tanımlanmalı ve bu riskleri izlemek ve kontrol etmek üzere bir

yöntem geliştirilmelidir. Bir kurumun risk profili tarif edilebildiğinde ve izlenebildiğinde üst

yönetim riski azaltmaya yönelik bir programı hayata geçirebilir. Bunun için çok çeşitli

yöntemler izlenebilir. Yaygın olarak kullanılan yöntem, üst yönetimle görüşmeler aracılığıyla

kurumun hedeflerinin belirlenmesi ve bu hedeflere ulaşmaya engel olabilecek durumların

tespit edilmesidir. Buna alternatif olarak, süreçlerin ve süreçleri bilen yöneticiler aracılığıyla

bu süreçlerdeki risklerin tanımlanması olabilir. Hedef veya süreç gibi bir bağlam olmazsa

riskin hangi seviyede analiz edileceği belirsizleşecektir. Bir riskin analizi, riskin sahibinin

belirlenmesi, kuruma etkisinin ve olabilirliğinin değerlendirilmesi ile sağlanır.

Riskin sahibinin belirlenmesi belirli bir kişinin sorumluluk alarak riski yönetmesini

ve risk azaltıcı faaliyetleri yürütmesini sağlar.

Riskin etkisi genel olarak yüksek, orta, düşük olarak tarif edilir. Fakat çoğunlukla,

ileri safhalarda bu, sayısal bir değere dönüşür ve bu şekilde izlenir.

Benzer şekilde frekans da yüksek, orta, düşük olarak tarif edilir. Fakat yüzde veya

zaman olarak ifade edilmeye yönelinir.

Risk özdeğerlendirme çalışmasının başarısı, üst yönetimin sürece destek verme derecesine, eylem planlarının anahtar operasyonel zayıflıkları işaret etmesine ve üst/orta kademe

yöneticilerin riski sahiplenerek yönetme istekliliğine bağlıdır.

141

Operasyonel Risk Çalışma Grubu

ii) Kontrollerin Tanımlanması:

Benzer bir süreç kontroller için de uygulanır. Kontrolün düzgün yürütülmesi için

kontrol sorumlusu tanımlanır. Kontrolün önemi ve verimliliği görüşmeler aracılığıyla

değerlendirilir. Kontrolün verimliliği, kontrolün riski azaltmak için kendiliğinden ne kadar

etkili olduğuna ve ne şekilde uygulandığına göre değerlendirilmelidir. Böyle bir değerlendirme süreci, eylem planlarının net olmasına olanak sağlar.

iii) Risk-Kontrol İlişkisinin Kurulması:

Risk ve kontrol değerlendirmelerinin sonucunun kullanıldığı ve çeşitli senaryolar

aracılığıyla simülasyonların yapıldığı bir modelleme yaklaşımı, organizasyona kontrollerden

önce ve sonraki risk düzeyini belirleme olanağı sağlar.

Organizasyonda risk bilincini artırmak üzere çoğunlukla riskler ve kontrollerin tanımlanmasının ardından anahtar risk göstergeleri belirlenir. Anahtar risk göstergeleri, mevcut

risk yönetiminin ne şekilde yürütüldüğünün, riskin şiddetinin, sıklığının ve kontrolün

verimliliğinin gözden geçirilmesini sağlar. Benzer şekilde operasyonel kayıp ile ilgili

içveriler de riskin yeniden değerlendirilmesi ve kontrolün yeterliliğini ölçmek için

kullanılabilir.

vi) Skorkart Yaklaşımı:

Skorkart yaklaşımı bir kurumun tanımladığı riskler ve kontrollere bağlı olarak esnek

bir yaklaşımla sermayenin hesaplanabilmesini sağlar. İç/dış verinin toplanabilmesi için bir

veritabanı oluşturmadan önce, süreç risk öz değerlendirme çalışmalarıyla başlatılabileceği

için risk yönetimi hakkında kurum içi bilgi, becerinin artmasına ve risk kültünün gelişmesine

olanak sağlar.

Skorkart, basit olarak bir kurumun risk ve kontrollerine ilişkin bir liste olarak tanımlanabilir. Risk, riskin sahibi, olabilirliği, etkisi, kontrolü, kontrolün sahibi, kontrolün tarifi

ve kontrolün etkisi gibi detayları içerir. Yargısal bir yaklaşım olmasına rağmen, geçmiş

istatistiki bilgiler yerine işkollarının gelecek hakkındaki beklentilerine göre şekillenir.

Bir skorkart en azından riskin tarifi, riskin frekansı ve riskin etkisi bilgilerini içermelidir. Ancak bu durumda kontrolün risk azaltıcı etkisi değerlendirilemeyecek ve kaynak

tahsisi buna göre planlanamayacaktır.

Bir skorkart kontrolleri geliştirmeyi hedefleyen eylem planlarını ve çeşitli tanımlayıcı bilgileri içerebilir. İleri versiyonlarında riskin mevcut durumunu izlemek üzere anahtar

risk göstergeleri eklenebilir.

Kayıp verileri toplandıkça, riskler ile ilişkilendirilerek bu bilgiler skorkartlarda yer

alabilir. Kayıplar skorkartta yer alan etki ve olabilirlik değerlerini gözden geçirmek üzere

kullanılabilir ve üst yönetime organizasyonun riskleri ve kontrolleri hakkında güncel bilgi

sunarlar.

Toplanan veriler operasyonel risk için sermaye miktarını hesaplamak üzere kullanılacaksa risklerin gerçekleştiği ve kontrollerin başarısız olduğu durumlar simüle edilir ve

142

Bankacılar Dergisi

simülasyon sonucunda elde edilen dağılım analiz edilir. Bu piyasa riski modellemesine

benzer bir süreçtir.

Skorkart listesinde yer alan riskleri sermaye yeterliliği için kullanımı için skorkartta

yer alan kalemlerin sayısal değerler olması gerekir. (örneğin olabilirlik için gerçekleşme

yüzdesi ,etki için parasal bir değer, kontrol başarısı için yüzdesel bir ifade). Risk ve kontrolün sahipleri için de bir korelasyon değeri verilebilir. (ilişkisiz ise 0 korelasyon, -1 ise zıt

korelasyon, +1 ise tam korelasyon)

iv) Model Simülasyonları

Model Simülasyonları, kullanılan teknoloji, simülasyonun verimliliği, risk ve kontrol

verilerinin tam olmasına bağlı olarak 3 şekilde yapılabilir.

1-Kontrol odaklı: Öncelikle kontrollerin simülasyonu, bir kontrolün başarısız olması

halinde risklerin simülasyonu

2-Risk odaklı: Öncelikle risklerin simülasyonu, bir riskin gerçekleşmesi halinde kontrollerin simülasyonu

3- Risk ve kontrol odaklı: Risklerin ve kontrollerin birlikte simülasyonu

İleri ölçüm yaklaşımlarında riskler için farklı dağılım modelleri kullanılarak analizler

yapılabilmektedir. Ancak risklerin etki ve olabilirliğinin saptanmasının öznel bir süreç

olduğu düşünülürse, simülasyonda kullanılacak dağılım türünün istatistiksel yöntemlerle

tahmin edilmesi gerekli olmayacak ve aslında sonuçların kalitesine de çok etki etmeyecektir.

Bu nedenle “normal dağılım” varsayımı yapılabilir.

Riskler genelde başka risklerle ilişkilidir. Bu durum skorkartlara yansıtılmalıdır.

Risklerin veya kontrollerin korelasyonu saptanarak bağımlılık ilişkisi simülasyonda yer

alabilir ve gerçeğe daha yakın bir sonuç elde edilir.

Bazı simülasyon modellerinde tüm kontrollerin yapılmasına rağmen riskin gerçekleşmesi durumu da simülasyonun içinde yer alabilir.

v) Brüt ve Net Riskin Sayısallaştırılması:

Kurumların brüt riski ve kontrolün değerini parasal değerler üzerinden sayısallaştırabilmeleri kontrol kaynaklarının daha verimli bir şekilde planlanmasına olanak sağlar. Brüt

riskin bilinmesi durumunda kurumlar risklerini yüksek/orta/düşük gibi ifadelerle değerlendirmek yerine parasal etkisine göre sıralayabilir. Bir kontrol aracılığıyla riskin azaltılma

derecesi yine parasal değerlerle veya yüzdesel olarak ifade edilebilir. Böyle bir değerlendirmenin sonucunda yüksek bir risk için aşırı kontrol söz konusu ise kontrol kaynaklarının bir

kısmı daha küçük risklere kaydırılabilir. Kontrolden önceki kayıpların miktarı kontrol sonrası

kayıpların miktarı ile karşılaştırılarak kontrolün net etkisi mutlak ve oransal olarak hesaplanabilir.

vii)

Risk İştahı:

Bir organizasyonun operasyonel risk iştahını parasal değerlerle ifade edilebilmek zordur. Bunun için genellikle “muhafazakar”, “agresif” gibi ifadeler kullanılır. Sayısal olarak

143

Operasyonel Risk Çalışma Grubu

risk iştahı ise organizasyonun kabul ettiği risk seviyesini muhtemel kayıp miktarı ve

frekansın ölçümü ile belirlenebilir.

viii)

Stres Testi ve Senaryo Analizi:

Risk ve kontrollerinin sayısallaştırılmasının bir avantajı da risk envanteri üzerinde

analize imkan verebilmesidir. Böylelikle bir kontrolün kaldırılması ile riskin ne kadar

artacağı veya kontrol kalitesinin artırılarak riskin ne kadar azalacağı senaryo analizleri ile

belirlenebilir.

2. Skorkart Yaklaşımının Zayıf ve Güçlü Yönleri

Risk ve kontrol değerlendirilmesinin yapılması bir organizasyona önemli ölçüde değer katar. Kayıp verilerinin kullanıldığı modellerle karşılaştırıldığında riskin daha erken

sayısallaştırılması olanağını sunar. Bir organizasyonun maruz olduğu risklerin sayısallaştırılması ve bu riskleri azaltmaya yönelik kontrollerin belirlenmesi risk ve kontrol arasındaki

karşılıklı etkileşimi ortaya koymayı sağlar. Bu yöntem, riski azaltmaya yönelik kontrollerin

verimliliğinin hızlıca tespitini sağlar; zayıf kontrollerin belirlenmesi ve kontrollerin iyileştirilmesi için kaynakların en doğru şekilde tahsisini sağlar. Sayısallaştırılmış bir risk envanterinin olması, risklerin ve kontrollerin “eğer (what-if) analizleri” aracılığı ile stres testlerinin

yapılmasını sağlar.

Risk öz değerlendirme çalışmaları kayıp veritabanlarındaki bilgilere dayanan

modellemeler kadar gelişkin olmasa da kurum içi “risk farkındalığı” yaratmak ve kontrolü

sağlamak üzere ileri bir risk yönetim çerçevesi ve kültürü oluşturulmasını sağlar. Kayıp

verilerine dayanan modellemelerden üstün yanı operasyonel risk sermayesinin hesaplanmasında sadece geçmiş veriler üzerine odaklanmak yerine gelecekteki riskleri öngörmeye

olanak sunmasıdır. Çoğunlukla tecrübe edilen riskler için yeterli kontrol sağlanmaktadır oysa

gelecekteki risklerin belirlenmesi ve gerekli kontrollerin tarifi için riski azaltmaya yönelik

bir yöntem daha işlevseldir. Bu yöntemin en zayıf yönü faaliyet kolu yöneticileri tarafından

doldurulacak olan skorkartların göreceli olarak öznel olması ve sorulacak soruların, ölçüm ve

puanlama yönteminin sık sık gözden geçirilmesi gerekliliğidir. Yaklaşımın öznel olmasının

getirdiği olumsuzluğu azaltmak için geçmiş kayıp tutarları ile öz değerlendirme sonuçları

skorkart yaklaşımının sonuçlarının doğrulanmasında kullanılmalıdır.

D. Operasyonel Risk Ölçümünde Bayesgil Yöntemler

Gelişmiş ölçüm yaklaşımlarının kullanılmaya başlanılmasının ilk aşamalarında,

bankaların birçoğu, özellikle bazı faaliyet kolları/olay türleri için güvenilir bir iç veritabanına

sahip olmayacaktır. Bu nedenle, iç veritabanındaki verilerin, nitel yaklaşımlardan elde edilen

veriler ile desteklenmesi gerekecektir. Bayesgil yöntemler, bu soruna iyi bir çözüm sunmaktadır. Çünkü Bayesgil yöntemler, nitel ve nicel bilgileri, istatistiksel temellere dayanarak,

birleştirebilmektedir.

Bu bölümde, Bayesgil yöntemlerin operasyonel risk ölçüm ve yönetimindeki iki

kullanım alanına yer verilecektir. Bunlar;

•

•

144

Bayesgil çıkarsama ve

Bayes ağlarıdır.

Bankacılar Dergisi

Söz konusu kullanım alanlarının her ikisinin de istatistiksel dayanağı Bayes kuralı olduğundan, öncelikle Bayes kuralı kısaca açıklanacaktır.

1. Bayes Kuralı

Bayesgil metotların dayanak noktası, X ve Y olaylarının koşullu olasılıklarına ilişkin

teoremdir. Bu teoreme göre;

P(X, Y) = P(X|Y)*P(Y) = P(Y|X)*P(X)

Yukarıda yer verilen denklem aşağıdaki gibi yeniden düzenlendiğinde Bayes kuralına ulaşılır:

P(X|Y) = P(Y|X)*P(X) / P(Y)

Bu kurala göre X’in olasılık dağılımı, Y hakkında elde edilen bilgiler ışığında güncellenir.

2. Bayesgil Çıkarsama (Bayesian Inference)

Klasik istatistikte, bir modelin parametrelerinin sabit olduğu fakat bilinmediği

varsayılır. Ancak, Bayesgil yaklaşımda, modelin parametrelerinin de rassal değişken olduğu

varsayılmaktadır. X’in gözlemlenmiş verileri (ör. operasyonel riskten kaynaklanan kayıpları),

θ’nın ise modelin parametrelerini ifade ettiğini varsayalım. Bayes teoremi, X verilerinin

gözlemlenmesinden sonra, θ’nın X’e bağlı koşullu olasılık dağılımının bulunmasında

kullanılır. Bayes teoremi kullanılarak, söz konusu dağılıma şu şekilde ulaşılabilir:

p(θ | X) =

p(θ )p(X | θ )

p(θ )p(X | θ )

=

p(X)

∫ p(θ ) p(X | θ )∂θ

Yukarıdaki denklemde p(X) bir ölçeklendirme sabiti olarak görev yaptığından, Bayes

teoremi yaygın olarak şu şekilde ifade edilmektedir:

p(θ|X) α p(θ) * p(X|θ) yani;

Son dağılım α Ön dağılım * Olabilirlik fonksiyonu

•

Operasyonel risk yönetimi açısından bakıldığında Bayesgil tahmin, objektif veriler ile

sübjektif verileri bir araya getiren bir parametre tahmin yöntemidir. “Objektif” veriler

bankanın iç verileridir. “Sübjektif” veriler ise, bir dış veritabanından elde edilen (dolayısıyla bankaya tam olarak uygun olmayan) veriler, uzman görüşleri ile oluşturulan risk

skorları veya yapılan senaryo analizleri olabilir.

•

Ön olasılık dağılımı, verinin gözlemlenmesinden önce parametre değerlerine (θ) ilişkin

var olan kanılar ile oluşturulan olasılık dağılımıdır. Diğer bir deyişle ön olasılık dağılımı,

θ hakkındaki bilgi birikimini (ya da tahmini) yansıtır. Sübjektif veriler, ön olasılık dağılımının oluşturulmasında kullanılır.

•

Olabilirlik fonksiyonu, parametreler veri iken örneklemin olabilirliğini ifade eder.

Objektif veriler kullanılarak olabilirlik fonksiyonu oluşturulur.

145

Operasyonel Risk Çalışma Grubu

•

Son dağılım ise, ön olasılık dağılımı ve olabilirlik fonksiyonunun çarpımı ile ifade edilir.

Yani ön kanıları ve örneklemden elde edilen bilgiyi bir araya getiren bir dağılımdır. Bayes

teoremi ön olasılıkların revizyonunu sağlar.

Ön Olasılık

Dağılımı

•

Ek (Yeni) Bilgi

Bayes Teoremi

Son Olasılık

Dağılımı

Eğer gerek duyuluyorsa, son dağılım kullanılarak parametrenin değerinin tahmin edilmesi

mümkündür, buna Bayesgil tahmin denir.

Örnek 1’de yukarıda yer verilen süreç açıklanmaktadır.5:

C Bankasında, dolandırıcılık olaylarına ilişkin skorkart çalışması yapılmıştır. Bu çalışmada elde edilen

verilere göre, bankadaki uzmanlar ortalama dolandırıcılık olasılığının yüzde 5 seviyesinde oluşmasını

beklemektedirler. Uzmanlara göre, en kötü senaryo, (yüzde 99’luk yüzdelik dilimde) dolandırıcılık olasılığının

yüzde 10 seviyesine çıkmasıdır. Ortalama olasılığa ek olarak, en kötü senaryonun belirlenmesi, uzman

görüşünün ne derece kesin olduğunun (yani varyansının) ifade edilmesi açısından önemlidir. Bu bilgiler

doğrultusunda bir ön dağılım oluşturulacaktır. Aşağıda yer verilen beta dağılımı, ortalaması ve varyansıyla

uzman görüşünü yansıtmaktadır:

f1(p) α p4(1-p)94

Bankada toplanan dolandırıcılık verisine göre, veri gözlem süresinde gerçekleştirilen 60 işlemden 6’sında

dolandırıcılık olayı meydana gelmiştir. İç veritabanına dayanarak aşağıda yer alan beta dağılımına sahip

olabilirlik fonksiyonu oluşturulacaktır:

f2(p) α p6(1-p)54

İki fonksiyonun çarpımı, son dağılımı verecektir.

f3(p) α p10(1-p)148

Parametrenin Bayesgil tahmini, son dağılımın ortalamasına6 yani 0,0688’e eşittir. Eğer Bayesgil yöntem

kullanılmasa ve sadece iç veritabanından elde edilen bilgi ile bir tahmin yapılsa kayıp olasılığı 6/60=0,10 olarak

tahmin edilecektir. Bayesgil yöntem kullanılarak, uzman görüşünden de faydalanılabilmektedir.

Sübjektif veriler ne kadar kesinse, Bayesgil parametre tahmini uzman görüşüne o kadar yakın olacaktır. Bu,

Bayesgil yöntemin diğer bir güçlü yönüdür. Eğer, uzmanların görüşü daha kesin olsaydı (varyans daha düşük

olsaydı); örneğin uzmanların oluşturduğu en kötü senaryo, (yüzde 99’luk yüzdelik dilimde) dolandırıcılık

olasılığının yüzde 8 seviyesine çıkması olsaydı, ön dağılım ve son dağılımı aşağıdaki gibi olacaktı:

•

f1(p) α p19(1-p)379

•

f3(p) α p25(1-p)433

Parametrenin Bayesgil tahmini ise, 0,0565’e eşit olacaktı. Uzman tahminine göre ortalama dolandırıcılık

olasılığı 0,05 iken iç veritabanında gözlemlenen ortalama dolandırıcılık olasılığı 0,1’dir. Görüldüğü üzere

uzman görüşü kesinleştikçe, parametrenin Bayesgil tahmini 0,0688’den 0,0565’e gerilemiş ve uzman görüşüne

yaklaşmıştır. (Bkz. Şekil 13

3

Şekil: 13

146

Bankacılar Dergisi

Parametre tahmininin sadece objektif verilere dayanılarak yapılması gerektiğini

savunan kişilerce, sübjektif değerlendirmeleri de dikkate alan Bayesgil yöntemlere karşı

çıkılmaktadır. Ancak Bayesgil çıkarsamanın, klasik çıkarsamaya göre bazı önemli üstünlükleri bulunmaktadır:

•

•

•

•

Objektif ve sübjektif verileri -istatistiksel temellere dayandırarak- bir araya getirebilir. Bu

sayede, sadece iç kayıp verileriyle sınırlı kalınmayarak, ileriye dönük bir yapı oluşturulabilir.

Objektif ve sübjektif verilerden hangisi daha güvenilir/kesin ise, parametre tahmini sadece

o veriler kullanılarak elde edilecek sonuca daha yakın olur.

Gelişmiş bankaların pek çoğu, iç verilerini senaryo analizi, skorkart yöntemi gibi

yöntemlerle desteklemektedir. Ancak bu verilerin tahmin sürecine nasıl dahil edildiği

bankadan bankaya değişiklik göstermektedir. Bayesgil metotlarda, sübjektif veriler sürece

sadece ön olasılık dağılımı aracılığı ile dahil edilebilmektedir ve bu sayede süreç kolayca

denetlenebilir.

Ön olasılık dağılımlarının oluşturulabilmesi için süreçler, faaliyetler bazında operasyonel

risklerin belirlenmesi ve değerlendirilmesi gerektiğinden, operasyonel risk yönetimini ve

kültürünü geliştiren bir yöntemdir.

3. Bayes Ağları

Bayes ağları, bir riskin ortaya çıkmasına yol açan faktörlerin olasılık dağılımı ile

riskin çok değişkenli olasılık dağılımı arasındaki ilişkiyi kuran istatistiksel bir modeldir.

Bayes ağları, rassal değişkenleri temsil eden düğümler (nodlar) ve bu değişkenler arasındaki

neden-sonuç ilişkisini temsil eden bağlantılardan oluşur. Şekil 14’te basit bir Bayes ağının

çatısı görülmektedir.

Şekil 14

A ve B düğümleri, C düğümünü etkileyen faktörleri temsil etmektedir. Örneğin, C

personel devir hızını temsil ediyorsa, A ve B, sağlık ve iş güvenliği seviyesini ve ücret

yapısını temsil ediyor olabilir. Operasyonel risk yönetimi açısından bakıldığında, A ve B gibi

riskin gerçekleşme ihtimalinde etkisi olan ve “başlangıç düğümü” adı verilen faktörler, risk

yöneticilerince belirlenmiş olan anahtar risk faktörlerini (key risk drivers) temsil edebilir.

“Hedef düğüm” adı verilen C ise anahtar risk göstergelerini (key risk indicators) temsil

edebilir.

Ağdaki her bir değişken için sübjektif kanılara dayanılarak bir ön olasılık dağılımı belirlenir. Bayesgil analiz sürecinde, ağdaki değişkenlere ilişkin yeni bilgiler edinildikçe

sübjektif tahminler iyileştirilir.

Aşağıda yer alan adımları izleyerek, Bayes ağlarını oluşturmak mümkündür:

147

Operasyonel Risk Çalışma Grubu

•

•

•

Öncelikle ağ topolojisi oluşturulmalıdır. Diğer bir deyişle, uzman görüşlerinden faydalanılarak değişkenler ve bu değişkenler arasında neden-sonuç ilişkisi belirlenmeli ve bir

operayonel kayıp modeli oluşturulmalıdır. Ağ topolojisi, uzmanların ilgili operasyonel

riskin oluşum sürecini nasıl yorumladığını yansıtır, dolayısıyla ağ topolojisini oluşturmanın tek bir yolu yoktur.

Bayes ağında yer alan “başlangıç düğümleri”nin tümü için olasılık dağılımı saptanmalıdır.

Ayrıca hedef düğümlerinin başlangıç düğümlerine bağlı koşullu olasılık dağılımları saptanmalıdır. Sözkonusu olasılık dağılımları, parametreler hakkında sahip olunan ön bilgiler

ışığında oluşturulur. Bu olasılık dağılımlarının oluşturulmasının ardından, bu dağılımlar

kullanılarak hedef düğümlerinin olasılık dağılımları hesaplanabilir.7

Operasyonel risklerin daha etkin yönetilmesi için, oluşturulan bir Bayes ağı karar ve fayda

düğümleri eklenerek geliştirilebilir. Bu sayede, hedef düğümünde yer alan bir operasyonel

riskin azaltılması için uygulanacak kontrolün maliyetinin, sağladığı yarardan daha düşük

olup olmadığı belirlenebilir.

Operasyonel risk yönetimi ve operasyonel riske esas sermaye tahsisinin bir bütün olarak gözönünde bulundurulabilmesini sağlamak için, hedef düğümleri olay türü/faaliyet kolu

bazında kayıp olaylarının sıklığını ve şiddetini temsil eden bir Bayes ağı oluşturulabilir. Diğer

bir deyişle, oluşturulan Bayes ağı, sıklık ve şiddet dağılımlarını, anahtar risk faktörlerinin bir

fonksiyonu olarak modelleyebilecektir. Böylece, operasyonel risk yönetimi ve risk azaltımı,

doğrudan sermaye tahsisi ile ilişkilendirilebilecektir. Ayrıca, kapsamlı bir şekilde oluşturulan

sözkonusu Bayes ağında olay türü/faaliyet kolları arasındaki korelasyonlar da dikkate alınmış

olacaktır.8

Bayes ağları kullanılarak senaryo analizi ve nedensel analiz yapılabilir. Aslında, Bayes

ağlarının en güçlü yönlerinden biri bu analizlerin kolayca yapılabilmesine imkan tanımalarıdır:

•

•

Senaryo analizi: Bayes ağı kullanılarak, risk faktörlerinin olasılıklarının değiştirilmesinin

riskin gerçekleşme olasılığı ve dolayısıyla kayıp tahmini üzerindeki etkisi incelebilir.

Örneğin, bir banka, çalışanları için sağlık sigortası sağlamayı bırakmasının personel devir

hızına etkisini Bayes ağı aracılığıyla inceleyebilir.

Nedensel analiz: Operasyonel kayıp olaylarına ilişkin yeni veriler ışığında, anahtar risk

faktörlerinin (başlangıç düğümlerinin) olasılıklarının güncellenmesidir. Meydana gelen

operasyonel kayıp olaylarının nedenlerinin analiz edilmesi açısından kullanışlı bir yöntemdir.

3.1. Bayes Ağlarının Avantajları ve Dezavantajları

Avantajları:

•

•

•

•

148

Operasyonel riske yol açan sebeplerin analiz edilebilmesine olanak tanır.

Bayes ağları kullanılarak kolaylıkla senaryo analizi yapılabilir. Böylece sadece geçmiş

verilerle sınırlı kalınmayarak, ileriye dönük bir yapı oluşturulabilir.

Kontrol uygulanmasına ilişkin kararların alınmasında yol gösterici olarak kullanılabilirler.

İç ve dış verilerin, senaryo analizinin ve iş ortamını ve iç kontrol sistemlerini yansıtan

başka faktörlerin aynı modelde kullanılmasına imkan verir.

Bankacılar Dergisi

•

Kapsamlı bir şekilde oluşturulan bir Bayes ağında olay türü/faaliyet kolları arasındaki

korelasyonlar dikkate alınmış olacaktır.

Dezavantajları:

•

•

•

Bayes ağlarının topolojisi, uzman görüşleri doğrultusunda oluşturulur; bu nedenle

sübjektiftir.

Bankanın tüm faaliyet kollarını ve tüm olay türlerini yansıtacak bir Bayes ağının

oluşturulması çok güç bir süreçtir.

İş süreçleri dinamik bir yapıya sahip olduğundan, Bayes ağlarının düzenli olarak gözden

geçirilmesi ve halen geçerli olup olmadıklarının sorgulanması gerekmektedir.

II. Türk Bankacılık Sektöründe Kullanılan Operasyonel Risk İleri Ölçüm

Modelleri

1. Operasyonel Risk Kayıp Verilerinin Toplanması

Çalışmaya toplam 12 banka katılmış olup 1 banka hariç çalışmaya katılan bankaların

tamamı operasyonel risk kayıp verilerini toplamaktadır.

2. Operasyonel Kayıp Verisi Toplanıyorsa Ne Şekilde Toplandığı / İş Süreçlerinin

Nasıl Şekillendirildiği

i.. Merkezi veya şubelerin/birimlerin giriş yaptığı dağınık sistemler:

Merkezi Sistemler: 6 banka operasyonel kayıp verilerini merkezi olarak toplamaktadır.

Merkezi sistemlerde şubeler ve birimler kayıp verilerini direkt operasyonel risk yönetimine

raporlamamamaktadır. Merkezi olarak toplanan veriler ağırlıklı olarak İç Kontrol Merkezi,

Teftiş Kurulu, Muhasebe, İnsan Kaynakları vb bölümlerde biriken operasyonel kayıp

verilerinin toplanması şeklinde gerçekleşmektedir. Merkezi sistemlerde Operasyonel Risk

Yönetimi söz konusu bölümlerin tespit ettiği veya kaydettiği verileri belirlemiş olduğu

kriterlere uygun olarak kategorize etmektedir.

Dağıtık Sistemler: 5 banka operasyonel kayıp verilerini dağıtık sistemlerle toplamaktadır. Dağınık sistemlerde şubeler ve birimler günlük bazda kayıp verilerini direkt olarak

operasyonel risk yönetimine bildirmektedir. Söz konusu bildirimler genel olarak banka içinde

kurulmuş olan intranet sistemleri vasıtasıyla veya hazırlanan şablonların sistemden doldurularak gönderilmesi şeklinde gerçekleşmektedir. Operasyonel risk kayıplarının uygun yönetim

kademeleri onayından geçmesi sistem tarafından sağlanmakta ve söz konusu kayıp son onay

mercii olarak operasyonel risk yönetimi bölümüne gelmektedir. Burada dikkat çekici

hususların başında bazı uygulamalarda operasyonel kayıpları operasyonel risk yönetiminin

onayından geçmeksizin giderleşememekte ve işlem yapılmak üzere muhasebe bölümüne

iletilmesi için operasyonel risk yönetiminin onayından geçmesi gerekmektedir. Söz konusu

uygulama Basel II’ye uygun olarak kayıpların muhasebeyle mutabakatı ve kayıpların

toplanması açısından kendi içerisinde bir kontrol mekanizması yaratmaktadır.

ii. Kayıp verisi toplama amacıyla banka bünyesinde geliştirilen veya dış kaynaklardan

satın alınan bir operasyonel risk aracının kullanılıp kullanılmadığı:

149

Operasyonel Risk Çalışma Grubu

Operasyonel risk kayıp verisi toplayan toplam 11 bankadan 7’si excel programını kullanırken 4 adedi web tabanlı programlar kullanmaktadırlar. Web tabanlı programların 3’ü

bankaların kendi geliştirdiği programlar olup, kalan bir tanesi dış kaynaklardan satın alınması

suretiyle ilgili bankaya uyarlanmıştır.

iii. Toplanan operasyonel risk kayıplarının alt sınırının (eşik-threshold) tutarının) ne

olduğu:

Operasyonel kayıp verisi toplayan 11 bankanın 8’i herhangi bir alt sınır uygulamamakta olup tüm operasyonel kayıpları toplamaktadırlar. 3 adet banka ise operasyonel kayıp

verilerinde 2.250.-YTL, 1.000.-YTL ve 100.-YTL tutarında alt sınır (eşik-threshold)

uygulamaktadır.

iv. Operasyonel kayıp verilerinin toplanmasında sigortalanmış kayıpların dikkate alınıp alınmadığı, sigortadan tahsil edilen tutarların sürece dahil edilip edilmediği:

Operasyonel kayıp verisi toplayan 11 bankanın 2’si sigortadan tahsil edilen kayıp tutarlarını dikkate almamaktadır. Diğer tüm bankalar operasyonel kayıpların gerçekleşmesinin

ardından sigortadan tahsil edilen tutarları kayıp veri tabanlarına kaydetmektedirler.

v. Personelden tahsil edilen kayıplara (kasa noksanı vb.) ve operasyonel hata sonucu

elde edilen gelir fazlalarına (kasa fazlası vb.) ilişkin verilerin toplanıp toplanmadığı:

Operasyonel kayıp verisi toplayan 11 bankanın 5’i gelir fazlalarına ilişkin verileri toplamamaktadır. Diğer tüm bankalar ise hem tahsil edilen kayıpları hem de elde edilen gelir

fazlalarını toplamaktadırlar.

vi. Diğer kanallardan tahsil edilen kayıplara yer verilip verilmediği :

Operasyonel kayıp verisi toplayan 11 bankanın 2’si diğer kanallardan tahsil edilen kayıplara kayıp veri tabanlarında yer vermemektedirler. 9 adet banka ise diğer kanallardan tahsil

edilen operasyonel kayıplarını dikkate alarak kayıp veri tabanlarında yer vermektedirler.

vii. Herhangi bir operasyonel risk yönetim aracı kullanılıyorsa söz konusu aracın özelliklerinin neler olduğu:

-

Operasyonel risk yönetim aracının kayıp veri tabanını içerip içermediği,

-

Operasyonel risk yönetim aracının risk ölçümü yapıp yapmadığı,

-

Operasyonel risk yönetim aracının Basel II’nin öngördüğü şekilde ileri ölçüm

yöntemlerine uygun olarak yasal sermaye hesaplaması yapıp yapmadığı,

-

Operasyonel risk yönetim aracının risk yönetimi fonksiyonunun olup olmadığı,

operasyonel risk yönetimi açısından riski gidermeye yönelik alınacak aksiyon

belirlenmesi ve sürecin takibine imkan sağlayıp sağlamadığı.

Operasyonel risk kayıp verisi toplayan 11 banka içerisinde 1 banka Basel II’nin

öngördüğü ileri ölçüm yaklaşımları paralelinde geliştirilmiş operasyonel risk yönetim aracı

kullanmaktadır. Söz konusu bankanın operasyonel risk yönetim aracı operasyonel risk kayıp

150

Bankacılar Dergisi

veri tabanını içermektedir. Kayıp veri tabanında bulunan kayıp verileri ve diğer kalitatif

yöntemler (öz değerlendirme, senaryo analizi vb.) girdi olarak kullanılmakta olup Basel II’nin

öngördüğü şekilde istatistiksel tabanlı risk ölçümleri (yüzde 99,9 güven aralığı kullanılmaktadır.) dikkate alınarak risk ölçümü ve yasal sermaye hesaplaması yapmaktadır. Ayrıca söz

konusu bankanın risk yönetim aracının risk yönetimi fonksiyonları bulunmakta olup

operasyonel risk yönetimi açısından riski gidermeye yönelik alınacak aksiyon belirlenmesine

ve risk yönetim sürecinin takibine imkan vermektedir. Operasyonel kayıp verisi toplayan

diğer bankalar operasyonel risk yönetim aracı kullanmamaktadır.

2. Risk Ölçümü Kapsamında Hangi Yöntemlerden Faydalanıldığı

Operasyonel kayıp verisi toplayan 11 banka içerisinde 1 banka Basel II’nin öngördüğü

ileri ölçüm yaklaşımları kapsamında risk ölçümü yapmakta olup ayrıntılara aşağıda değinilmiştir.

a. Kantitatif Yöntemler (Kayıp Veri Dağılımı, İçsel Ölçüm Yaklaşımı, Frekans ve Şiddet Kapsamında Hangi Dağılım Modellerini Kullandıkları-Normal, Lognormal, Poisson,

Weibull, vb)

İleri Ölçüm Yaklaşımları kapsamındaki Kayıp Dağılım Yaklaşımı yöntemi ile

operasyonel riske maruz değer (OPVAR) hesaplanmaktadır. Sıklık için Poisson dağılımı,

şiddet için Weibull dağılımı kullanılmaktadır. Bu iki dağılım Monte Carlo simülasyonu ile

birleştirilerek toplam kayıp dağılımı oluşturulmaktadır.

b. Kalitatif Yöntemler(Scorecard, Senaryo Analizi, Öz Değerlendirme)

Kalitatif anlamda öz değerlendirme yaklaşımı kullanılmaktadır. Olayların ortalama

sıklığı, ortalama şiddeti ve en kötü değerlerine ilişkin bankanın birimleriyle gerçekleştirilen

çalışmalar sonucunda elde edilen subjektif tahminlerden yararlanılmaktadır. Sonuç olarak öz

değerlendirmeyle elde edilen veriler sayısallaştırılarak öznel bir riske maruz değer rakamı

hesaplanmaktadır.

c. Karma Yöntemler (Kalitatif ve Kantitatif Sonuçların Nasıl Birleştirildiği)

Kayıp dağılımı yaklaşımı ile elde edilen sermaye gereksinimi tahmini ile öz değerlendirme kapsamında oluşturulan sermaye gereksinimi tahmini, ağırlıklı ortalama yöntemiyle

birleştirilerek toplam sermaye gereksinimi rakamına ulaşılmaktadır.

151

Operasyonel Risk Çalışma Grubu

Ek 1:

Yasal Risk Verileri

3.821.987 ,00 630.200,00 360.000,00 250.000,00 200.000,00 160.000,00

2.567 .921,00 600.000,34 350.000,00 248.341,96

200.000,00 157 .083,00

1.415.988,00 556.000,00 350.000,00 239.102,93 193.500,00 153.592,54

1.299.345,00 550.000,00 332.000,00 232.500,00 192.806,7 4 151.000,00

917 .000,00 505.947 ,00 301.527 ,50 230.000,00 191.07 0,31 150.930,39

907 .07 7 ,00 483.7 11,60 297 .035,48 229.368,50 186.330,00 150.411,29

845.000,00 426.000,00 294.835,23 220.357 ,00 185.000,00 146.87 5,00

800.000,00 423.319,62 27 4.509,80 220.07 0,00 182.435,7 2 145.500,50

7 50.000,00 416.562,38 27 0.341,11 220.000,00 180.000,00 143.000,00

7 42.651,56

410.060,7 2 260.000,00 214.634,95 17 6.000,00 142.7 7 4,19

7 34.900,00 406.001,47

255.414,00 210.536,56

17 6.000,00

660.000,00 400.203,01 252.000,00 204.450,00 165.000,00

202.07 7 ,38 165.000,00

650.000,00 394.67 2,11 251.489,59

*Tabloda yer alan yasal risk verileri dolar cinsindendir.

Kaynak: Cruz, Marcelo G. 2002. Modeling, Measuring and Hedging Operational Risk.

Dipnotlar

1

Bankalar, içsel operasyonel risk ölçüm sistemlerinde nasıl bir sınıflandırma izleyeceklerini kendileri

belirleyeceklerdir. Ancak yine de, denetim otoritesinin onay verme sürecini kolaylaştırmak için, bankanın

tarihsel iç kayıp verilerini Basel II’de belirlenmiş olan 8 ana faaliyet koluna ve 7 kayıp olayı türüne eşleyebilmesi ve talep edilmesi halinde ilgili verileri denetim otoritesine sağlayabilmesi gerekmektedir.

2 Basel II’de bir bankanın bazı faaliyetleri ile ilgili olarak İleri Ölçüm Yaklaşımını, bazı faaliyetleri ile ilgili

olarak da Temel Gösterge veya Standart Yaklaşımı kullanmaları belirli koşulların yerine getirilmesi şartıyla

mümkün kılınmıştır.

3 Marcelo G. Cruz, Modeling, Measuring and Hedging Operational Risk, (John Wiley & Sons, Ltd., 2002), 57.

4

Bankaların İç Denetim ve Risk Yönetimi Sistemleri Hakkında Yönetmeliğe göre, stres testleri kapsamında

risklerin risk faktörlerine göre sayısallaştırılmasında, geçmiş deneyimlerden yararlanıldığı takdirde kullanılan

varsayımlar, ölçümün tutarlılığı ve izlenen yöntem, bankanın yönetim kurulunca onaylanmalıdır.

5

Carol Alexander, Bayesian Methods for Measuring Operational Risk

6

Karesel kayıp fonksiyonu (quadratic loss function) varsayımı altında, parametrenin Bayesgil tahmini, son

dağılımın ortalamasıdır.

7

Anahtar risk faktörünün (başlangıç düğümü) olasılık dağılımı P(Y), anahtar risk göstergesinin (hedef düğümü)

koşullu olasılık dağılımı ise P(X|Y) ise, anahtar risk göstergesinin dağılımı P(X), ∫ p(Y) p(X|Y)dy’dir.

8

Örnek için bkz. Paola Giudici, Integration of Qualitative and Quantitative Operational Risk Data: A Bayesian

Approach.

Kaynakça

152

Cruz, Marcelo G. (2002), Modeling, Measuring and Hedging Operational Risk. UK: John Wiley-Sons.

Yasuda, Yuji (2003), “Application of Bayesian Inference to Operational Risk Management.” University of

Tsukuba.

Giudici, Paolo (2004), “Integration of Qualitative and Quantitative Operational Risk Data: A Bayesian