Türkiye Ekonomisinde

2000’li Yıllar

Dokuzuncu Bölüm

http://www.yakupkucukkale.net/

adresinden indirebilirsiniz…

Dönemin Başbakanları

Bülent Ecevit

11 Ocak 1999 – 28 Mayıs 1999

28 Mayıs 1999 – 18 Kasım 2002

Abdullah Gül

18 Kasım 2002 – 14 Mart 2003

Recep Tayyip Erdoğan

14 Mart 2003 – 29 Ağustos 2007

29 Ağustos 2007 – 6 Temmuz 2011

6 Temmuz 2011 - …………

21. yy’a girerken ekonomide

gelişmeler ve süre giden sorunlar

1970’li yıllarda önce petrol şokunu, hemen

ardından da stagflasyon olgusunu yaşayan

ekonomiler, Keynesyen ekolün başarısını

tartışmaya başladılar.

Keynesyen ekolün alternatifi olan “Yeni Klasik”

düşünce bu dönemde daha fazla popüler hale

gelmeye başladı.

Bunun doğal bir sonucu olarak da (klasik ekolün

popüler hale gelmesinin doğal sonucu olarak da)

ekonomiler daha fazla liberal hale gelmeye

başladılar.

Berlin Duvarı’nın yıkılmış olması (yani

sovyet bloğunun dağılmış olması) da bu

serbestleşme sürecini hızlandırdı.

Türkiye bu serbestleşme akımına 24 Ocak

1980 kararları ile uyum sağlamış, yani 24

Ocak kararları ile birlikte Keynesyen

politikaları terk etmiş, Yeni klasik

ekonomik anlayışı benimsemiştir.

Bu anlayışla birlikte; ithalat

serbestleştirildi, kotalar kaldırıldı, gümrük

tarifeleri indirildi.

Eskiye oranla çok daha fazla (DYS)

Doğrudan Yabancı Sermaye çekmeye

başlayan Türkiye, yükselen piyasa

(Emerging Market) haline gelmiştir.

İhracat 1980’de 3 milyar $’ın altında iken,

2000’de 30 milyar $’a ve 2008’de ise 130

milyar $’a ulaşmıştır.

Aynı dönemde ithalat yaklaşık 25 kat

artışla 2008 yılı itibariyle 200 milyar $’a

ulaşmıştır.

Dış ekonomik ilişkilerin gelişmesi ile

birlikte, dış ticarete dönük sektörlerin

rekabet gücü arttı. Ancak ihracattan elde

edilen kazançlar, hiçbir zaman ithalat için

yapılan ödemelerden fazla olmamış, dış

ticaretten sürekli zarar edilmiştir.

Hem döviz dengesini sağlamak açısından,

hem de yurtiçi tasarruf açığını kapatıp

yüksek oranda büyüme sağlamak

açısından, dış kaynaklara olan bağımlılık

devam etmiştir.

Kambiyo işlemleri ve uluslararası sermaye

hareketleri serbestleştirildi.

Fiyat kontrolleri neredeyse tamamen

kaldırılıp piyasa işleyişine bırakıldı.

Faiz oranları da piyasa rekabetine açıldı.

Bankalar arası rekabet (ve bankerlerin de)

etkisiyle faiz oranları yükseldi.

Dış ticari ilişkiler canlandı. Eskiden belli

başlı bir-kaç ülke ile dış ticaret yapan

Türkiye 200’den fazla ülke ile ticaret

yapmaya başladı.

Nitekim; 1981’de 16.7 milyar $ olan dış borç

stoku, 2000 yılında 116 milyar $’a, 2008’de ise

290 milyar $’a ulaşmıştır.

Türkiye ekonomisi bu dönemde büyüme

sağlamış, ancak tasarruf oranı artmamıştır (2011

yılı için s=0,12).

İç tasarrufların düşüklüğü, dış kaynaklara

bağımlılık, istihdam yaratmayan büyüme (yani

çarpan mekanizmasını harekete geçiren altyapı

ve konut inşaatları ile büyüme) Türkiye

ekonomisinde ciddi sorunlar olmaya devam

etmekte ve Türkiye ekonomisini kırılgan hale

getirmektedir.

Ertelenen Reformlar ve

Ekonomik Bunalım

2000’li yıllara girerken Türkiye

ekonomisinin yine en büyük sorunu 1990’lı

yıllarda da olduğu gibi kamu kesimi gelirgider dengesizliğidir.

5 Nisan 1994 tedbirleri ile aşılamayan bu

dengesizlik ortadan kaldırılmadıkça,

Türkiye ekonomisi dengeye

gelemeyecektir.

1994 Krizinden sonra Türkiye’nin dış borçlanması

neredeyse imkansız hale gelmişti.

Bu sebeple, kamu açıklarını kapatmanın bir yolu

olarak iç borçlar görülmeye başlandı. Bu da tabii

ki “Dışlama” etkisine yani faiz oranlarının

artmasına yol açtı.

Örneğin 1998 yılı bütçe giderlerinin GSYİH’ye

oranı %29 iken, bütçe gelirlerinin GSYİH’ye oranı

%22 olmuştur. Aradaki fark tabii ki iç borçlanma

ile kapatılıyordu.

Bunun sonucunda devlet ağır faiz yükleri altında

kalmaya başladı. Örneğin 2000 yılı bütçesinden

faiz ödemelerine ayrılan kısım 21 katrilyon TL idi.

Ve bu rakam bir çok bakanlığın ödeneğinden

daha yüksekti!

Bu kadar ağır borç yükü altında olan bir bütçenin,

kendisinden beklenen kamusal görevleri yerine getirmesi

mümkün değildir. Tek çözüm “Özelleştirme”dir!

ANAP döneminde gündeme gelen ama başarılamayan

özelleştirme programı 1990’lı yıllarda yeniden gündeme

geldi.

Yine pek fazla başarı sağlanamadı!

1995-98 döneminde özelleştirmeden beklenen gelirler 510 milyar $ olmasına rağmen, 1 milyar $’a bile

ulaşılamadı.

1994-2001 dönemi toplam özelleştirme gelirleri 6.1

milyar $’dır. Yani beklentilerin çok altındadır.

2000-2004 yılları arasında 11.5 milyara $’a yükselen

özelleştirme gelirleri, ilerleyen yıllarda artan bir hızda

devam etmiştir (bkz: Tablo 9.1)

İyi yetişmiş kamu personeli eksikliği,

Kayıtdışı ekonominin yüksek boyutları,

Ve karapara ile kamu personelinin içli-dışlı oluşu

(Susurluk kastediliyor) kamudan beklenen görevlerin

yerine getirilmesini engelleyen unsurlar arasında

sayılabilir.

---AB ile yeniden yoğunluk kazanan ilişkiler, öncelikle bu

sorunların çözülmesini gerekli kılmaktadır.

Liberalleşme, devleti küçültme ve dışa açılma politikaları

yavaş yavaş etkisini hissettirmeye başlamıştır.

Özel kesimde gözle görülür canlanmalar yaşanmaya

başlanmıştır.

Devlet artık asli fonksiyonlarına dönmelidir

(“Özelleştirme”)

Türkiye’de kamu kesimi kendisinden

beklenen reformları 2000’li yıllara kadar

gerçekleştirememiş, 2000’li yıllardan sonra

birbiri ardına aldığı keskin kararlarla

gecikmiş bu reformları yerine getirmeye

çalışmıştır.

Bu denemelerden biri de EMP (Enflasyonla

Mücadele Programı)’dır.

2000-2002 Enflasyonla Mücadele

Programı

Programın Hedefleri

1.

2.

3.

4.

Enflasyon 3 yıl içerisinde %5’e çekilecek

İstikrarlı büyüme ortamı sağlanacak (Hedefler: 2000’de

%5.6, 2001’de %5.2 ve 2002’de %5.8)

Cari açığın milli gelire oranı düşürülecek (Hedefler:

2000’de %1.8, 2001’de %1.6 ve 2002’de %1.5)

Kamu borç stokunun GSMH’ye oranı azaltılacak (Hedef:

%57.9’dan %54.6’ya)

Bu hedeflere 3 tür politika ile ulaşılacak:

1- Para ve Döviz Kuru Politikası

2- Maliye Politikası

3- Yapısal Politikalar

Para ve Döviz Kuru Politikaları

Para ve döviz kuru politikaları TCMB’ye

bırakılmıştı

Döviz kuru nominal çıpası uygulanacaktı

Para Kurulu benzeri bir uygulama ile sıkı para

politikası uygulanacaktı

NİV (Net İç Varlıklar) sıkı kontrol altında

olacağından, parasal genişleme tamamen NDV

(Net Dış Varlıklar)a endekslenmiş oluyordu.

Yani, TCMB’nin dış yükümlülüklerini artırmayan

döviz girişleri parasal genişlemeyi sağlayacak,

böylece faiz oranları düşecekti.

Bu politika TCMB’yi adeta bir para kuruluna

çevirmiş, Türkiye’yi dış şoklara ve kısa vadeli

sermaye girişlerine (sıcak para) aşırı duyarlı hale

getirmiştir.

(not:) Parasal Taban = NDV + NİV

---Nominal döviz kuru 18 ay süreyle istikrar çapası

olarak kullanılacaktı.

TL’nin 2000 yılında, 1$+0.77 Euro’luk bir sepet

karşısında %20 değer kaybedeceği

öngörülmüştü.

Kur değişimi “Enflasyon Tahminine” göre değil

“Enflasyon Hedefine” göre olacaktı.

Uzun süreli kur çapasının dış ticareti

olumsuz etkileyeceği düşünüldüğü için,

2001 Temmuz ayına kadar (18 ay süreyle)

çapa uygulanacak, sonrasında dalgalı kura

geçilecekti.

TCMB 22 Şubat 2001 tarihine kadar bu

görevleri sadakatla uyguladı.

Ama (aslında) para arzı kontrolü tamamen

kaybedilmişti. Parasal tabanın belirleyicisi

NİV değil NDV idi ! ! !

Maliye Politikası ve Kamu Kesimi

Dengesi

KKBG (Kamu Kesimi Borçlanma Gereği)’nin

azaltılması yoluyla faiz oranlarının düşürülmesi

temel hedef idi.

Bu amaçla 2000-2002 yılları arasında faiz dışı

bütçe fazlasının GSMH’ye oranının %5.5 ila %6.5

aralığında olması öngörülmüştü.

Bu amaçla maliye politikalarında bazı değişiklikler

yapıldı

Mesela sermaye gelirleri ve bazı servet unsurları

vergilendirilmeye başlandı (Bir nev’i Tobin

Vergisi)

Vergi gelirlerinin GSMH’ye oranının artırılması,

Cari harcamalarda ve sosyal güvenlik

kuruluşlarına yapılacak transfer ödemelerinde

daraltmaya gidilmesi düşünülmüştü.

Ancak kamu kesimi gelir-gider dengesinde en

çok güvenilen politika “Özelleştirme” idi. Her yıl

4-4.5 milyar $ bekleniyordu.

Maaş ve ücretlere yapılacak zamlar, kira artışları

KİT ürünleri en fazla enflasyon oranı kadar

zamlanabilecekti.

Kamu harcamaları kısılacak, tasarruf

sağlanacaktı !

Yapısal Reformlar

1.

2.

Bankacılık kesiminin yeniden yapılandırılması, sermaye

yapısının güçlendirilmesi, banka denetiminin

uluslararası kriterlere göre yapılması ve kamu

bankalarının görev zararlarının sonlandırılması

Yeni bir merkezi yönetim yasası çıkarılması, kamu

harcamalarında savurganlığın önlenmesi için denetimin

yoğunlaştırılması, sosyal güvenlik kurumlarının tek çatı

altında toplanması, emeklilik yaşının yükseltilmesi, prim

ödeme gün sayısının yükseltilmesi, sağlık ödemelerine

disiplin getirerek tasarrufa gidilmesi, kayıt dışı

istihdamın engellenmesi. Bütçe dışında tutulan eski

fonların tasfiye edilmesi (veya bütçe kapsamına dahil

edilmesi)

3.

4.

5.

Özelleştirme programının yeniden

düzenlenmesi ve etkin hale getirilmesi.

Çünkü programın başarısı büyük ölçüde

özelleştirme gelirlerine bağlı idi !

Taban fiyat ve destekleme alım politikası

kademeli bir şekilde azaltılacak, zaman

içerisinde “Doğrudan Gelir Desteği”

sistemine geçilecekti !

Yerel yönetimlere daha geniş yetkiler

verilerek, merkezi yönetim üzerindeki

yüklerinin azaltılması ! ! !

EMP’nin Başarısızlık Nedenleri

Krizin ayak sesleri (TCMB görevini programa

uygun bir şekilde yapmasına rağmen) Temmuz

2000’den itibaren hissedilmeye başlandı.

Programda 18 ay boyunca Temmuz 2001’e

kadar nominal döviz çapası uygulanacaktı. Oysa

program uygulanmaya başladığında TL zaten

aşırı değerliydi ve devalüe edilmesi gerekiyordu.

Devalüasyon yapılmadan programın

uygulanmaya başlamış olması bir nedendir.

Parasal genişlemenin sadece NDV’a bağlanmış

olması, TCMB’nin APİ ile para arzını kontrol

etmesini mümkün olmaktan çıkarmıştır. Yani

parasal genişleme ya da daralma tamamen sıcak

para girişlerine bağlı kılınmıştır.

Enflasyonda ciddi düşüşler yakalanmış olmasına

rağmen, hedef düzey (yani %20)

tutturulamamıştır. Bu da, başlangıçta zaten aşırı

değerli olan TL’nin daha da aşırı değerli olmasına

yol açmıştır. Devalüasyon beklentisi artmıştır.

Bunun sonucunda iç talep canlandı, kısa vadeli

borçlanma karlı hale geldi ve cari açık büyüdü.

Dövizle borçlanma artışa geçti (çünkü TL aşırı

değerli hale geldi).

Enerji fiyatlarındaki beklenmedik artışlar da cari

açığın artışını hızlandırdı.

Yapısal reformlar gerçekleştirilemedi,

özelleştirme programı koalisyon ortakları

arasındaki anlaşmazlık nedeniyle (özellikle

Telekom) uygulanamadı.

Bankacılık alanında uygulanması düşünülen

reformlar henüz uygulanmadığı için görev

zararları artışa geçti. Bir çok banka yurt dışından

düşük faizler kredi alıp, bunu yüksek faizle

kamuya borç verme sevdasına girdi. Yani,

bankaların döviz açığı pozisyonları artışa geçti.

KKBG’nin ve dolayısıyla faiz oranlarının bir türlü

düşürülemediğini gören IMF, Stand-By antlaşmasının

3üncü dilimini serbest bırakmadı. Bunu gören yabancı

sermaye kaçmaya başladı.

Yabancı sermayenin kaçışı ile birlikte

a) Borsa düştü,

b) Kur yükseldi,

c) Faizler daha da yükseldi,

Yani “Şubat 2001 Krizi” patladı…

Oysa, TCMB NİV’ı kullanarak veya APİ ile piyasaya bir

miktar para sürmüş olsaydı, bu kriz önlenebilirdi. Parasal

tabanın sadece NDV’ye bağlanmış olması çok büyük bir

hatadır.

Bu konuda bkz: Küçükkale, Y., “Parasal Krizlerin

Önceden Tahmin Edilebilirliği Üzerine Bir İnceleme”,

2001, Banka-Mali ve Ekonomik Yorumlar, Sayı: 4,

ss: 31-47.

2002-2004 Güçlü Ekonomiye Geçiş

Programı

Şubat 2001 krizinde, nakit sıkışıklığı nedeniyle önce

faizler, devalüasyon beklentisiyle de ardından döviz

kurları hızla yükselmeye başladı.

Sıcak para kaçışları da borsanın (IMKB’nin) dip

yapmasına yol açtı.

Sıcak para kaçışları o kadar hızlıydı ki, TCMB’nin bütün

döviz rezervleri kullanılsa dahi, kaçan sıcak paranın

daralttığı döviz arzı karşılanamıyor, yani döviz

kurlarındaki yükseliş durdurulamıyordu.

Bunun üzerine hükümet, daha öncesinden Temmuz 2001

diye ilan ettiği, serbest döviz kuruna geçiş sürecini öne

aldı ve döviz kurunu serbest dalgalanmaya bıraktı.

Döviz kuru birkaç hafta içerisinde %50 değer kazandı…

1.

2.

3.

4.

EMP iptal edildi ve yeni bir program hazırlanacağı

duyuruldu.

IMF ile görüşmeler yapıldı, 18. Stand-by antlaşması

imzalanarak GEGP oluşturuldu (14 Nisan 2001)…

Ana hedefler şu şekilde sıralanabilir:

Henüz özelleştirilmemiş olan (TEKEL, TÜPRAŞ, POAŞ,

PETKİM, TELEKOM ve THY gibi) büyük KİT’ler ve kamu

bankaları süratle özelleştirilecek,

Yabancı kuruluşlar da KİT’leri satın alabilecek,

Tarım destekleme politikası değişecek, sübvansiyonlara

son verilip DGD politikası uygulanacak,

Devlet tekelinde olan “Tütün” ve “Şeker” piyasaları ile

“Enerji” vb piyasalarda düzenleme yetkisi bağımsız üst

kurullarda olacak

GEGP’de Makroekonomik Hedefler

Ekonominin istikrara ve rekabet gücüne

kavuşması,

Sürdürülebilir büyüme sürecinin

başlatılması,

Ve enflasyonun düşürülmesi için “Yapısal

ve Kurumsal Düzenlemelerin Bir An Önce

Gerçekleştirilmesi” gerekmektedir.

Bu nasıl başarılacaktır?

EMP’de de var olan yüksek faiz dışı fazla

ve mali disipline dayalı maliye politikası,

Sıkı para politikası ve

Serbest dalgalı kur politikası ile

başarılacaktır…

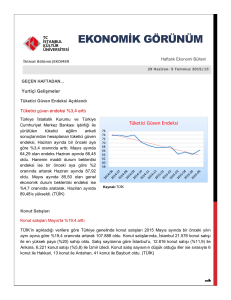

-- GEGP’nin rakamsal hedefleri (büyüme ve

enflasyon gibi) Tablo 9.1’de mevcuttur.

Hedefler ve hedeflerin tutup tutmadığı bu

tablodan takip edilebilir.

GEGP’da Yapısal Reformlar ve

Düzenlemeler

Aslına bakılırsa GEGP, sıkı para politikası, mali

disiplin ve döviz kuru politikaları gibi “Ortodoks”

politikalarla ekonominin düze çıkamayacağına

inanmaktadır. Ekonominin toparlanması için

öncelikle bir takım yapısal reformlar

gerçekleştirilmelidir.

Bu yapısal reformlar gerçekleştirilemezse,

enflasyon düşmeyecek, sürdürülebilir büyüme

sürecine geçilemeyecektir.

Bu yapısal reformlar şunlardır:

1.

2.

MALİ SEKTÖRLE İLGİLİ DÜZENLEMLER:

TCMB yasası değiştirilmiş, daha özerk hale

getirilmiş ve kamu kesimine kredi açması

yasaklanmıştır.

Kamu Bankaları sık sık zarar etmektedir. Bu

zararlar ekonomik dengeyi bozucu etkide

bulunmaktadır. Bunların önüne geçmek için şu

düzenlemeler yapılmıştır:

a) Kamu bankalarının acil likidite sorunlarının

çözülmesi, görev zararlarının tasviye edilmesi, kamu

bankalarına zarar açacak yeni görevlerin

verilmemesi, görev zararına yol açan kanun ve

kararnamelerin iptali, verilecek görevler için

yeterince ödenek aktarılması

b) Kısa dönemde kamu bankalarının görev alanlarının

ve sorumluluklarının yasal düzenlemelerle yeniden

tanımlanması ve daraltılması, uzun dönemde ise

kamu bankacılığına son verilmesi,

c) Emlak Bankası’nın kapatılıp Ziraat Bankası’na

devredilmesi, Vakıflar Bankası’nın ise en kısa sürede

özelleştirilmesi,

d) Ziraat ve Halk Bankası’nın yeniden yapılandırılması,

KİT statüsünden çıkarılıp AŞ haline getirilmeleri, özel

hukuk ve bankalar kanuna tabi olmaları, şube ve

personel sayılarının azaltılması, faaliyetlerinde

etkinlik ve verimliliğin ön planda tutulması, BDDK

hükümlerine uymaları ve 18 ay içerisinde

özelleştirilmeleri (daha sonra özelleştirmeden vaz

geçilmiştir)

3.

Bankalar Kanunu değiştirilmiş (25.05.2001),

bankaların mali yapıları güçlendirilmiş,

BDDK’nın denetim konusundaki yetkileri

yeniden düzenlenerek artırılmıştır. Bankaların

mali yapılarının güçlendirilmesi için şunlar

yapılmıştır:

a) Bankaların kredi portföyleri, teminatları ve öteki bazı

riskleri bakımından uluslararası denetim firmalarının

denetimine açık olacaktır,

b) Sermayelerinin artırılması, sermaye yeterlilik

oranlarının yükseltilmesi, öz sermayenin toplam

yükümlülüklere oranının (%5’ten %9’a)

yükseltilmesi, sermaye artırımı için bankaların

birleşmeye teşvik edilmesi,

c) Bankacılık muhasebesinin uluslararası muhasebe

standartlarına uygun hale getirilmesi, karşılıkların

kurallara uygun ayrılması, bankaların likidite ve

uyguladıkları faiz oranlarının yakından takip

edilmesi, uzun vadeli yatırımların özendirilmesi,

tasarruf araçları arasındaki farklılıkların giderilmesi,

munzam karşılıkların gözden geçirilmesi, bankalar

arasındaki ihtilafları çözmek üzere özel ihtisas

bankalarının kurulması,

d) Mevduat ve kredilere uygulanan sınırsız devlet

garantisinin, finansal sektörün rekabetçi bir ortamda

çalışmasının engellediği ve ilk fırsatta kaldırılması

gerektiği vurgulanmıştır.

4.

TMSF bünyesindeki bankaların

sorunlarının en kısa sürede çözülmesi,

satılabilecek durumda olanların bir an

önce satılması, satılamayacak durumda

olanların ise, mudiler mağdur edilmeden

tasfiye edilmesi…

1.

DEVLETTE ŞEFFAFLIĞI ARTIRMAYA VE

KAMU FİNANSMANINI GÜÇLENDİRMEYE

YÖNELİK DÜZENLEMELER:

Bütçede gelir-gider dengesinin

sağlanması, fonların tasfiye edilmesi,

döner sermaye uygulamalarının

sınırlandırılması, bütçe dışı gelir ve

harcama kanallarının kapatılması,

finansal yönetimin şeffaflaştırılması,

merkezi yönetim bütçesi ve analitik bütçe

uygulamalarına bir an önce geçilmesi,

2.

3.

4.

Bütçe metninin açık ve anlaşılır yazılması, maliye

politikası uygulamaları ile tüm kamu kesimi (merkezi

yönetim, KİT’ler, sosyal güvenlik kuruluşları, bütçe dışı

fonlar, döner sermaye kuruluşları, yerel yönetimler ve

kamu bankaları) hesaplarının ayrıntılı olarak

açıklanması,

Kamuda israfın önlenmesi, harcamaların ve maliyetlerin

daha iyi denetlenmesi için gerekli yasaların çıkarılması.

(Devlet İhale Kanunu, Borçlanma Kanunu,

Kamulaştırma Kanunu ve Kamu bankaları görev

zararlarının önlenmesine dair yasal düzenlemeler)…

Mali denetimin iyileştirilmesi, yolsuzlukların etkin bir

şekilde soruşturulması ve mali suçlara verilecek

cezaların artırılması…

1.

2.

3.

EKONOMİDE REKABETİ VE ETKİNLİĞİ

ARTIRMAYA YÖNELİK DÜZENLEMELER:

Devleti ekonomik olarak küçültmek, asli

görevlerine çekmek, piyasalara müdahale

etmesini, piyasa malı ve hizmeti üretimine son

verilmesi,

Özelleştirme programının süratle

tamamlanması, özel kesimin

gerçekleştirebileceği mal ve hizmet üretim

alanlarından devletin çekilmesi,

Tarımsal sübvansiyon politikalarının gözden

geçirilmesi ve daraltılması

1.

2.

SOSYAL DAYANIŞMANIN

GÜÇLENDİRİLMESİNE YÖNELİK

DÜZENLEMELER:

Emek piyasasında etkinliğin sağlanması, iş

güvencesinin AB ve ILO kriterlerine

uygunluğunun sağlanması için “İş Güvenliği

Yasası”nın çıkarılması,

Ekonomik ve sosyal politikaların toplumsal

danışma ve uzlaşma ile belirlenmesi ve çalışma

barışının sağlanması amacıyla, kamu kesimini,

işçi ve işveren kesimlerini ve ilgili sivil toplum

kuruluşlarını bir araya getirecek bir “Ekonomik

ve Sosyal Konsey” oluşturulması.

21.04.2001’de oluşturulmuş ama hiçbir şekilde

işletilmemiş-çalıştırılmamıştır

REEL EKONOMİYE YÖNELİK DÜZENLEMELER:

1. İhracatın artırılması için Eximbank kredilerinin

genişletilmesi, ihracata KDV iadesinin

hızlandırılması ve teşvik uygulamalarının

hızlanması için bürokrasinin azaltılması,

2. Doğrudan yabancı sermaye yatırımı çekmek

için, Anayasal düzenlemenin ardından

“uluslararası tahkim düzenlemesi” için adımlar

atılması, Ticaret Kanunu, İmar Kanunu ve

gerekli diğer yasalarda ihtiyaç duyulan

düzenlemelerin bir an önce yapılması

(2004 yılında YSTK iptal edilmiş, yerine “Doğrudan

Yabancı Yatırım Kanunu” DYYK çıkarılmıştır…

GEGP’de Makroekonomik Politikalar

(Maliye Politikası)

Gelir-gider dengesinin sağlanması,

Borçlanma gereğinin azaltılması ve borç

stokunun eritilmesi için bütçe disiplinine

özen gösterilmesi ve

Azami tasarruf ile hareket edilmesi,

GEGP’nin maliye politikalarının temelinde

yatan unsurlardır.

1.

2.

3.

EMP’de olduğu gibi, GEGP’de de “Yüksek Faiz

Dışı Fazla” vermek maliye politikasının önemli

unsurları arasında yer alır.

Verilen faiz dışı fazlalıklarla kamu borç stoku

eritilecek,

Ancak bundan sonra devletin borç yönetimi

kolaylaşacak, kamu hizmeti üretilebilecektir.

Bu hedefler ulaşmak için 3 başlık altında

toplanabilecek politikalar uygulanmıştır. Bunlar:

Kamu Harcamalarında Tasarruf,

Kamu gelirlerinde artırıcı düzenlemeler ve

Borç stokunun düşürülmesine yönelik

politikalar…

1.

2.

3.

4.

KAMU HARCAMALARINDA TASARRUF:

Teşkilat genişlemesi yapılmayacak, sağlık, güvenlik ve

eğitim dışında yeni personel alınmayacak, bazı kamu

hizmet birimleri kaldırılacak, zorunlu ve gönüllü

emeklilik yolu ile personel sayısı azaltılacak.

Kamu bankalarınca verilen kredi sübvansiyonları

kaldırılacak, kaynağı belli olmayan harcama artırıcı

uygulamalara izin verilmeyecek, taşıt alımı

yapılmayacaktır,

Maliye Bakanlığı uygun gördüğü ödenek kalemlerinde

blokaj uygulayacaktır,

Kamu yatırım bütçesinde kısıntı yapılacak, kamu

yatırım proje sayısı sürdürülebilir bir düzeye çekilecek,

fizibilitesi olan projelere öncelik verilecektir.

1.

2.

3.

4.

5.

6.

KAMU GELİRLERİNİ ARTIRICI ÖNLEMLER:

Vergi tabanının genişletilmesi ve vergi denetiminin etkinleştirilmesi

için “Vergi Kimlik Numarası” uygulamasına geçilmiştir.

Vergi dairelerinin otomasyona geçmesi, vergi idaresinin

etkinliğinin iyileştirilmesi, vergi denetiminin artırılması, kayıp ve

kaçakların en aza indirilmesi, gecikmiş vergi borç stokunun

azaltılması,

Akaryakıt fiyatlarının döviz kuru ve enflasyondaki artışlara göre

otomatik ayarlanması, Akaryakıt Tüketim Vergisinin (ATV) GSMH

içindeki payının en az %3’e çıkarılması,

KDV vergisinde %1 ve %8’lik oranlar dışındaki kalemlerde %1

artış yapılması, petrol ve enerji ürünleri başta olmak üzere, kur

değişmelerinin ve maliyet artışlarının fiyatlara yansıtılması,

Vergi ve sosyal prim ödemelerindeki gecikmeleri önlemek için,

gecikme ceza faiz oranının piyasa faizinden daha yüksek olması,

Finansal yatırım araçlarının vergilendirilmesinin yeniden

düzenlenmesi, kamu kağıtlarına yapılan bireysel yatırımların

beyanname dışı tutularak, bu kağıtlara olan talebin artırılması…

1.

2.

3.

4.

KAMU KESİMİ BORÇ STOKUNUN DÜŞÜRÜLMESİNE

YÖNELİK POLİTİKALAR:

2001 yılı için kamu kesimi net borç stokunun GSMH’ye

oranının %78.5 olacağı öngörülmüştü. Ancak hedef

tutmadı ve %91’den daha yüksek oldu. Bunun

nedenleri şu şekilde sıralanabilir:

İç borçlanma faiz oranlarının yükselmesi ve borçlanma

vadelerinin kısalması,

TL’nin döviz karşısında reel olarak değer kaybetmesi

dış borçların TL cinsinden değerini artırdı,

GSMH’nin reel olarak değer kaybetmiş olması oranı

yükseltti,

Kamu bankalarının zararları, TMSF’nin el koyduğu

bankalara ilişkin borç stokunun artması ve bu

bankalara verilen DİBS’in getirdiği faiz yükünün

artması…

Konsolide bütçede sağlanacak faiz dışı

fazlalıklarla KKBG azaltılması öngörülüyordu.

Borç stoku azaldıkça, borcun faizi de azalacak

(yani borçlanma maliyeti düşecekti)

Faiz oranlarının düşüşünde “Beklentiler” de

oldukça önemliydi. Programın hassasiyetle

uygulandığı görülürse beklentiler olumlu yönde

değişebilecekti.

Özelleştirme programının hızlanması da

borçlanma gereğini düşürecek bir diğer araçtı.

Programın başarılı bir şekilde yürütülmesi için

güçlü bir desteğe de ihtiyaç duyulmaktaydı.

Bu destek IMF’den alınmıştır. 2000-2007

aralığında IMF’den 43.5 milyar dolar taze destek

(borç) temin edilmiştir.

PARA VE DÖVİZ KURU POLİTİKALARI:

2002 yılından itibaren, enflasyon hedeflemesine dayalı

parasal taban yönetilmesini esas alan bir para politikası

uygulanacaktı.

2005 yılına kadar örtük enflasyon hedeflemesi sürdüren

TCMB 2005’ten sonra açık enflasyon hedeflemesine

geçmiştir.

2002 yılından itibaren (IMF’ye verilen niyet mektubunda)

parasal tabanın bir gösterge kriteri olmaktan çıkarılıp,

performans kriterine dönüştürüleceği dile getirilmişti.

Parasal tabanın NDV ile birlikte performans kriteri olarak

kullanılmaya başlanması, enflasyona karşı daha güçlü bir

çapa oluşturma arzusunu yansıtır.

Nitekim, 2002-2005 döneminde para politikaları

açısından iki nominal çapa kullanılmıştır: parasal taban

ve enflasyon oranının kendisi.

Parasal taban, GSYİH ve enflasyon artış oranından daha

az artmalıydı. Performansı yansıtacak olan buydu.

TCMB yasasının değiştirilmesi ile birlikte, bankanın araç

özgürlüğüne kavuşması ve temel işlevine odaklanması

(fiyat istikrarı) sağlanmalıydı (EMP’de TCMB’nin APİ

yapamadığını hatırlayınız!).

Programın başarısı, TCMB ile Hazine’nin koordineli

çalışmasını gerektirmektedir.

IMF ve Dünya Bankası’ndan alınan kredilerin, bütçe

imkanları çerçevesinde kullanıldığı durumlarda, TCMB

bunu piyasadan çekebilmeliydi (sterizlize edebilmeliydi).

Programı sürdürmek için önem arz eden bir diğer araç

faiz oranlarıdır.

Faiz oranlarının enflasyon hedeflemesinde

kullanılabilmesi, krizin aşılması, güven ortamının

oluşturulması ve olumsuz beklentilerin kırılmasına

bağlıdır…

DÖVİZ KURU POLİTİKALARI:

2002-2004 döneminde dalgalı döviz kurunun

devam edeceği, aşırı durumlar olmadığı sürece

kurlara müdahale edilmeyeceği ilan edilmişti.

Serbest döviz kuru politikası, devalüasyon

beklentilerini kıracağı için, para ikamesi olgusunu

da önleyecekti.

Ayrıca, döviz kurlarının esnek olması (yani

NDK’nun çapa olmaktan çıkarılması) TCMB’yi asli

fonksiyonu olan fiyat istikrarını sağlama görevine

daha da yoğunlaşması açısından iyi olacaktır.

Dalgalı kur sisteminin düzgün işlemesi gerekli

olan bir unsur da vadeli döviz piyasasıdır.

IMKB’de açılan piyasanın işlerlik kazanması ile bu

da sağlanmış olacaktır.

ÖDEMELER BİLANÇOSU POLİTİKASI:

Bu konuda bir düzelme sağlamanın en temel

koşulu, gerçekçi döviz kuru politikasıdır.

Dalgalı kura geçişle birlikte bunun sağlanacağı

düşünülmüştü.

Değer kaybeden TL, aşırı değerli olmaktan

çıkacak, ihracat artacak, ithalat azalacaktı.

Bu konuda GEGP gerçekten başarılı olmuş ve dış

ticaret hacmi sürekli artmıştır.

Ancak, bu durum beraberinde bir de olumsuzluk

getirmiş ve “Türkiye’nin kırılgan tarafını

(yumuşak karnını)” açığa çıkarmıştır.

Cari açıklar bu politikanın ardından “Ciddi bir

sorun” haline gelmiştir.

GELİRLER POLİTİKASI:

GEGP’de “Gelirler Politikası” ile kastedilen şey şudur:

“Enflasyonla mücadeleyi aksatmayacak, fakat aynı

zamanda krizin istihdam, büyüme ve gelir dağılımı

üzerindeki bozucu etkilerini telafi edecek etkin bir

politika”…

Ancak bunun nasıl başarılacağı programda açık bir

şekilde dile getirilmemiştir. Enflasyon düşürülürken,

işsizliğin nasıl olup da azaltılacağı, cevap bulmamış bir

soru işareti olarak kalmıştır.

Ana gelir politikası, kamu kesiminde çalışanların arasında

gelir adaleti sağlamaya yöneliktir. Düşük ücretlilere

yüksek zam, yüksek ücretlilere düşük zam yapılarak, gelir

adaleti sağlanmaya çalışılmıştır.

Özel kesim ücret politikaları ise “Ekonomik ve Sosyal

Konsey” vasıtasıyla belirleneceği düşünülmüştür. Ancak

bu konseyin asla işlerlik kazanmadığını hatırlayınız…

Tarım sektörü için de “Doğrudan Gelir Desteği”

sağlanması düşünülmüş ve uygulanmıştır.