"SABAH STRATEJİSİ"

23 Ekim 2017

Merkez bankaları haftasına Japonya'da Başbakan Shinzo Abe'nin kazandığı seçim ile uyanarak

başlıyoruz. S&P500, vadeli işlemlerde %0,05 oranında değer kazanırken, Dolar / TL kotasyonları 3,6879

seviyesinden geçiyorlar. Bu hafta Perşembe günü, Türkiye Cumhuriyet Merkez Bankası (TCMB) ve

Avrupa Merkez Bankası (ECB); Cuma günü de, Rusya Merkez Bankası (CBR) para politikası kararlarını

açıklayacaklar. İlaveten; Kanada, Brezilya, İsveç, Norveç, Macaristan, Kolombiya ve çeşitli Afrika

ülkeleri para politikası kararı açıklayacaklar arasında.

Gelişmiş Ülkeler küresel "reflasyon" teması dahilinde faizlerini arttırıyorlar. ABD, 2015 yılı sonunda

başladığı faiz arttırımlarını Aralık ayında sürdüreceğe benziyor. 2018 yılında faizlerin %2 oranına

ulaşması mümkün.

İngiltere, 2015 yılında ABD ile eşlenmişti (entanglement). Hatta İngiltere'nin

ABD'den önce faiz arttırıp arttırmayacağı tartışılmaktaydı. İngiliz Sterlini 1,60 seviyesi yakınına kadar

güçlenmişti. Bugün İngiliz Sterlini 1,30 seviyesinin hemen üzerinde işlem görüyor. Çünkü; arada İngiltere

iç ve dış siyasette beklenmedik gelişmelerle karşılaştı. Ancak yine de İngiltere, ABD'nin ardından faiz

arttıracak ikinci ülke konumunda. İngiltere Merkez Bankası (BoE), önümüzdeki hafta toplanacak.

Japonya'da Abe'nin seçimleri kazanmasıyla genişlemeci para ve maliye politikalarının sürmesi

beklenebilir. ECB ise 2018 yılında varlık alımlarını sonlandıracağa benziyor. Ancak faiz arttırımı 2019

yılında beklenmeli. Geçtiğimiz yıl ECB "daha düşük miktar ancak daha uzun süre" felsefesini

benimsemişti. Böylece siyasi açıdan zor görünen 2017 yılı boyunca Avrupa ekonomisi siyasi şoklara

karşı güvence altındaydı. Önümüzdeki yıl İtalya'da seçimler var. Mevcut konjonktürde ECB, "daha düşük

miktar ancak daha uzun süre" felsefesini koruyacağa benziyor. ECB, Perşembe günü varlık alımlarını 30

milyar Euro tutarına düşürüp varlık alımlarını dokuz ay boyunca sürdürmeyi açıklayabilir. Bizim de

katıldığımız Bloomberg anketindeki beklenti bu yönde şekillendi.

Gelişen Ülkeler'i ikiye ayırmak gerekiyor: Deflasyon / düşük enflasyon ve yüksek enflasyon ülkeleri

şeklinde. Deflasyon / düşük enflasyon ülkeleri arasında Güney Kore, Polonya, Romanya, Çekya gibi

ülkelerde faizler artış baskısıyla karşı karşıya. Bunda küresel reflasyonun payı var. İlaveten örneğin Euro

Bölgesi yörüngesindeki Doğu Avrupa, ana merkez bankası ECB'den etkileniyor. Geçen hafta Güney

Kore, faizi sabit tutarken bir üye çekimser oy kullandı. Güney Kore, bu yıl faiz arttırabilir. Güney Kore

Wonu için takip ettiğimiz seviye 1.150. Şu anda 1.132'den işlem gören Won, iyimser risk iştahının

yansıması. Enflasyonist ülkelerde ise faiz indirim döngüsüyle karşı karşıyayız. Kur ve risk primi ile

geçtiğimiz yıllarda bu ülkelerin kurları aşırı değer kaybetmişti. Kurdaki aşırı değer kaybına istinaden

faizler

de

fazla

yükseldiler.

Kurların

istikrar

kazanmasıyla

enflasyon

gerilerken

faizler de

normalleşiyorlar. Güney Afrika, Rusya, Brezilya akla ilk gelen ülkeler. Latin (Güney) Amerika da genel

anlamı ile faiz indirmekte. Arada iki tane istisna ülke var: Türkiye ve Meksika. Meksika faiz arttırımlarını

durdurdu. Enflasyon geçen ay %6,4 oranına gevşedi. Önümüzdeki süreçte Meksika Merkez Bankası

(Banxico) faiz indirimi için kendisini beklemede tutuyor. TCMB de Banxico ile benzer noktada.

Enflasyon, Mart ayına ulaştığımızda tüketiciler için %7'lere, üreticiler için %8'lere düşeceğe benziyor.

Böyle bir ortamda Mart ayına kadar politika duruşunun sıkı kalması beklenebilir. Rusya ise Cuma günü

25 ila 50 puan seçiminde faiz indirimlerini sürdürebilir.

Hafta genelinde ABD'de Eylül ayı dayanıklı mal (demirbaş) siparişlerini ve üçüncü çeyrek büyümesinin

ilk tahminini göreceğiz. Avrupa'da PMI'lar yılın son çeyreğine nasıl başladığımızı gösterecek. Benzer

şekilde İktisadi Yönelim Anketi (İYA), Türkiye'de iktisadi faaliyetin son çeyreğe üçüncü çeyrekten ne

kadar momentum taşıdığını söyleyecek. Bugün veri takvimi neredeyse boş. Sabahtan TSİ 10:00'da yurtiçi tüketici güven endeksini izleyeceğiz. Endeks seyrinin, iktisadi büyümeyi yansıtmadığı görüşündeyiz

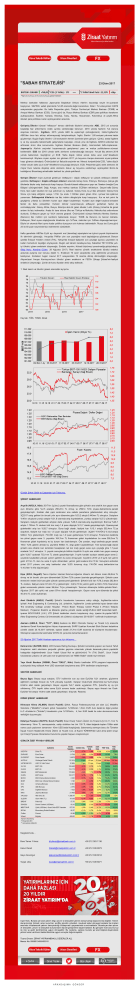

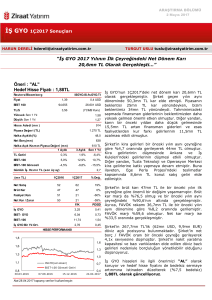

(Bilgi Notu: Kendine Güven, 28 Ağustos 2017). Reel kesime yönelik endekslerle tüketici endeksi

arasında ayrışma söz konusu (Şekil 1). Endeksin 70 üzeri seviyelerde artış eğiliminde yol almasını

bekliyoruz. Endeksin bugün mevcut 67,7 seviyesinden 70 üzerine dönüp dönmediğini izleyeceğiz.

Akşamüzeri Avrupa Komisyonu'nun tüketici güven endeksini ve FED'in Şikago Şubesi'nin faaliyet

endeksini izleyeceğiz. Çin'de de konut fiyatları verisi takip edilecek.

1: Reel kesim ve tüketici güveni arasındaki ayrışma.

Kaynak: TÜİK, TCMB, Ziraat

Günlük Şirket Getiri ve Çarpanları için Tıklayınız.

ŞİRKET HABERLERİ

Arçelik (ARCLK, Nötr): 2017'nin üçüncü çeyrek finansallarına göre şirketin ana ortaklık karı geçen sene

aynı döneme göre %2,5 azalışla 256,2mn TL olmuş ve 259mn TL'lik piyasa beklentisine paralel

gerçekleşmiştir. Kardaki ufak çaplı azalmanın ana sebebi pazarlama giderlerindeki artış olmuştur.

3Ç2017 satış gelirleri bir önceki yılın aynı dönemine göre %33,2 artışla 5.440mn TL olmuştur. Satışların

%40'ını oluşturan yurtiçi satışlar %31,8 oranında artış kaydederken, yurtdışı satışlar %27,2 yükselmiştir.

Satışların maliyeti gelirlerdeki artıştan daha yüksek %36,5 oranında artış kaydetmiştir. Brüt kar %26,7

artışla 1.725mn TL olurken brüt kar marjı 1,6 puan düşüşle %31,7 olarak gerçekleşmiştir. Operasyonel

giderlerdeki artış ise %28,7 olmuştur. Buna bağlı olarak, faaliyet karı %15,1 artışla 503,4mn TL'ye

ulaşırken, faaliyet kar marjı ise 1,5 puan düşüşle %9,3'e gerilemiştir. 3Ç2017 FAVÖK'ü %12,8 artışla

546mn TL'yi göstermiştir. FAVÖK marjı ise 1,9 puan gerilemeyle %10 olmuştur. Finansman tarafında

ise şirket geçen sene 3. çeyrekte 164,7mn TL finansman gideri kaydederken bu sene 258,3mn TL

finansman gideri kaydetmiş ve bu durum karı baskılamıştır. Öte yandan, vergi tarafında geçen seneki

19mn TL'lik giderin altında bu çeyrekte 900bin TL vergi gideri kaydedilmiştir. Tüm bunlara bağlı olarak

şirketin ana ortaklık karı üstünden hesaplanan net kar marjı geçen sene aynı çeyreğe göre 1,7 puan

azalarak %4,7 olmuştur. 3. çeyrek sonuçlarıyla birlikte Arçelik'in 9 aylık ana ortaklı karı geçen seneye

göre %29,7 azalarak 753,1mn TL olarak gerçekleşmiştir. 9 aylık kardaki azalışın sebebi geçen sene 2.

çeyrekte kaydedilen yüksek yatırım gelirinin bu sene olmayışıdır. Arçelik'in 2016 yılı 9 aylık net yatırım

geliri 417mn TL iken bu sene 9 aylık dönemdeki yatırım geliri sadece 2mn TL'dir. Sonuçların ardından

şirket 2017 yılsonu ciro artış beklentisi olan %25'i korumuş olup, FAVÖK marjı beklentisini ise

%10,5'ten %10'a düşürmüştür.

Kipa (KIPA, Negatif): Tesco Kipa'nın Haziran-Temmuz-Ağustos dönemi net dönem zararı 96,9mn TL

olmuş ve bir önceki yılın aynı dönemindeki 35,9mn TL'lik zararın üzerinde gerçekleşmiştir. Şirketin zarar

etmesinin nedeni brüt kara göre yüksek operasyonel giderlerdir. Şirketin brüt karı %78,2 artışla 282,8mn

TL olurken, faaliyet zararı 67,4mn TL'yi göstermiştir. 3,8mn TL'lik yatırım geliri ve 33mn TL'lik finansman

gideri sonrasında şirketin zararı 96,6mn TL'ye yükselmiştir. Temmuz dönemiyle birlikte şirketin Mart Ağustos 2017 (altı aylık) net zararı 87mn olarak hesaplanmıştır. Geçen sene aynı dönemde de şirket

40,4mn TL zarar açıklamıştı.

Anel Elektirik (ANELE, Pozitif): Şirket'in hisselerinin tamamına sahip olduğu, İngiltere'de mukim

iştiraki Anel Engineering & Contracting Ltd. şirketinin, İngiltere'nin Londra şehrinde inşası devam eden

The University College London Hospital

Proton Beam Therapy Center Phase 4 (Proton Tedavisi

Merkezi) Projesinin Elektrik ve Mekanik işlerine yönelik olarak verdiği 25,8mn GBP tutarındaki teklif,

işveren BOUYGUES (U.K.) LTD Şirketi tarafından olumlu karşılanmış olup, işveren ile yapılan NEC3

(New Engineering Contract 3) formatındaki alt yüklenici sözleşmesi 20/10/2017 tarihinde imzalanmıştır.

Aselsan (ASELS, Öneri "TUT", Nötr): Aselsan ile BMC Otomotiv Sanayi ve Ticaret A.Ş. arasında

Jandarma Genel Komutanlığı'nın ihtiyacı kapsamında, SARP Uzaktan Komutalı Silah Sistemi tedarikine

yönelik olarak 20.10.2017 tarihinde, toplam bedeli 27,7mn EUR tutarında bir sözleşme imzalanmıştır.

Sözleşme kapsamında teslimatlar 2018'in ilk yarısında tamamlanacaktır.

23 Ağustos 2017 Tarihli Aselsan raporumuz için tıklayınız…

Katmerciler (KATMR, Nötr): JCR Eurasia Rating Kuruluşu, Şirketin konsolide yapısını ve mevcut Tahvil

ihraçlarının nakit akımlarını periyodik gözden geçirme sürecinde yüksek derecede yatırım yapılabilir

kategoride değerlendirerek Uzun Vadeli Ulusal Not ve görünümünü "A- (Trk) Stabil", Uzun Vadeli

Uluslararası yabancı ve yerli para not ve görünümünü ise "BBB-/Stabil" olarak teyit etmiştir.

Yapı Kredi Bankası (YKBNK, Öneri "EKLE", Nötr): Banka tarafından MTN programı kapsamında

yurtdışında ihraç edilecek 4mn USD tutarındaki borçlanma aracı SPK tarafından onaylanmıştır.

SEKTÖR HABERLERİ

Beyaz Eşya: Beyaz eşya satışları, ÖTV indiriminin son ayı olan Eylül'de %21 artarken; güçlenme

eğiliminin sürdüğü ihracat da %18 yükseliş kaydetti. Satışlar Ocak-Eylül döneminde ise %23 artışla

6,94mn adet olarak gerçekleşti. Beyaz eşyada %6,7 olarak uygulanan ÖTV, Şubat'ta üç ay için

sıfırlanmış; ÖTV teşviki daha sonra Eylül sonuna kadar uzatılmıştı. Beyaz eşya ihracatı ise OcakEylül'de %6 artışla 14,9mn adet olarak gerçekleşti. (Kaynak: Reuters)

DİĞER ŞİRKET HABERLERİ

Klimasan Klima (KLMSN, Sınırlı Pozitif): Şirket, Rusya Federasyonu'nda yer alan LLC Metalfrio

Solutions ("Metalfrio") ünvanlı şirket hisselerinin %100'ünün 1,6mn EUR Avro bedel ile; diğer yandan

LLC «Estate»'in ("Estate") hisselerinin yine %100'ünün, 4,1mn EUR bedel ile satın alınmasına karar

verildiğini duyurmuştur.

Kütahya Porselen (KUTPO, Sınırlı Pozitif): Kiraz Enerji Yatırım Üretim Ve Ticaret A.Ş.'nin 11,1mn TL

ödenmemiş 15mn TL sermayesinde, sahip oldukları her biri 100 TL itibari değerde toplam 150bin adet

nama yazılı paylarının tamamının 10mn USD bedel karşılığında, ödenmemiş sermaye borcu ile Türkerler

İnşaat Turizm Madencilik Enerji Üretim ve Ticaret A.Ş. ve Kazım TÜRKER'den satın alma işlemi onayı

için Enerji Piyasası Düzenleme Kurumu'na yapılan başvuru onaylanmıştır.

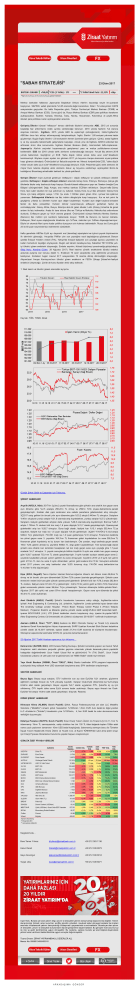

GÜNLÜK ÖZET PİYASA VERİLERİ

Saygılarımızla...

Bora Tamer Yılmaz

[email protected]

+90 212 363 1136

Harun Dereli

[email protected]

+90 212 339 8073

Gaye Aksongur

[email protected]

+90 212 339 8014

Turgut Uslu

[email protected]

+90 212 339 8071

Uyarı Notu: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri

arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum

ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz

ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak

yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Ticaret Ünvanı: ZİRAAT YATIRIM MENKUL DEĞERLER A.Ş.

Mersis No: 0998010459400010