“Green Shoots”

31 Aralık 2012 Pazartesi

1

Bora Tamer Yılmaz, Ekonomist

Oğuz Acıkaraoğlu, Uzman Yrd.

KREDİ BÜYÜMESİ

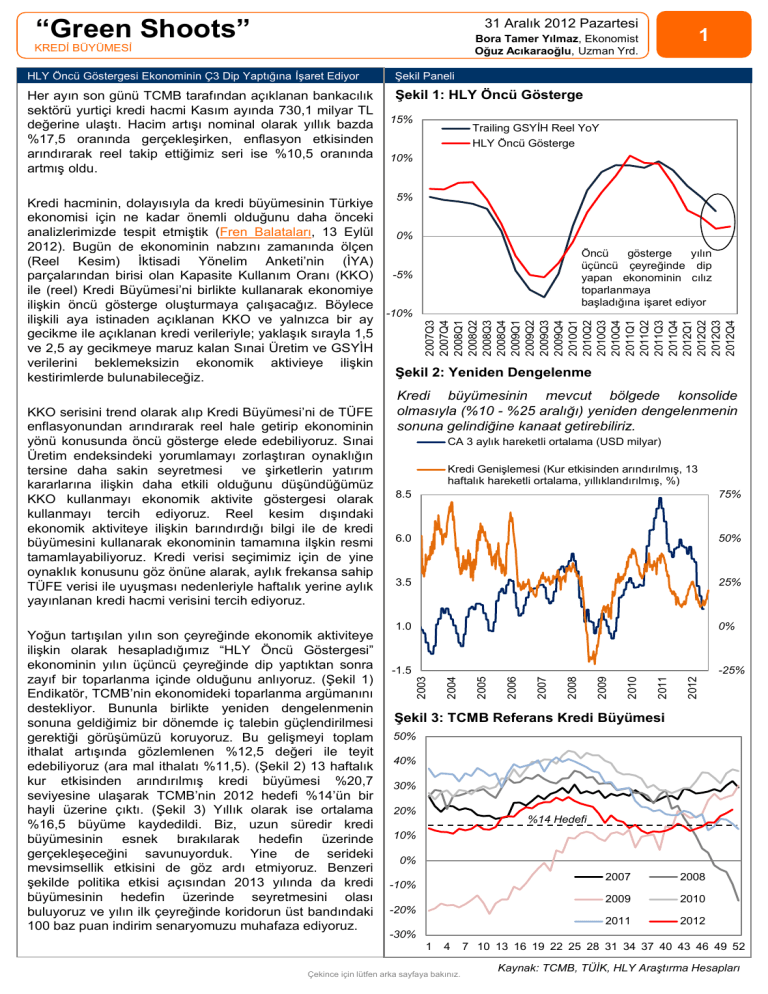

HLY Öncü Göstergesi Ekonominin Ç3 Dip Yaptığına İşaret Ediyor

Şekil Paneli

Her ayın son günü TCMB tarafından açıklanan bankacılık

sektörü yurtiçi kredi hacmi Kasım ayında 730,1 milyar TL

değerine ulaştı. Hacim artışı nominal olarak yıllık bazda

%17,5 oranında gerçekleşirken, enflasyon etkisinden

arındırarak reel takip ettiğimiz seri ise %10,5 oranında

artmış oldu.

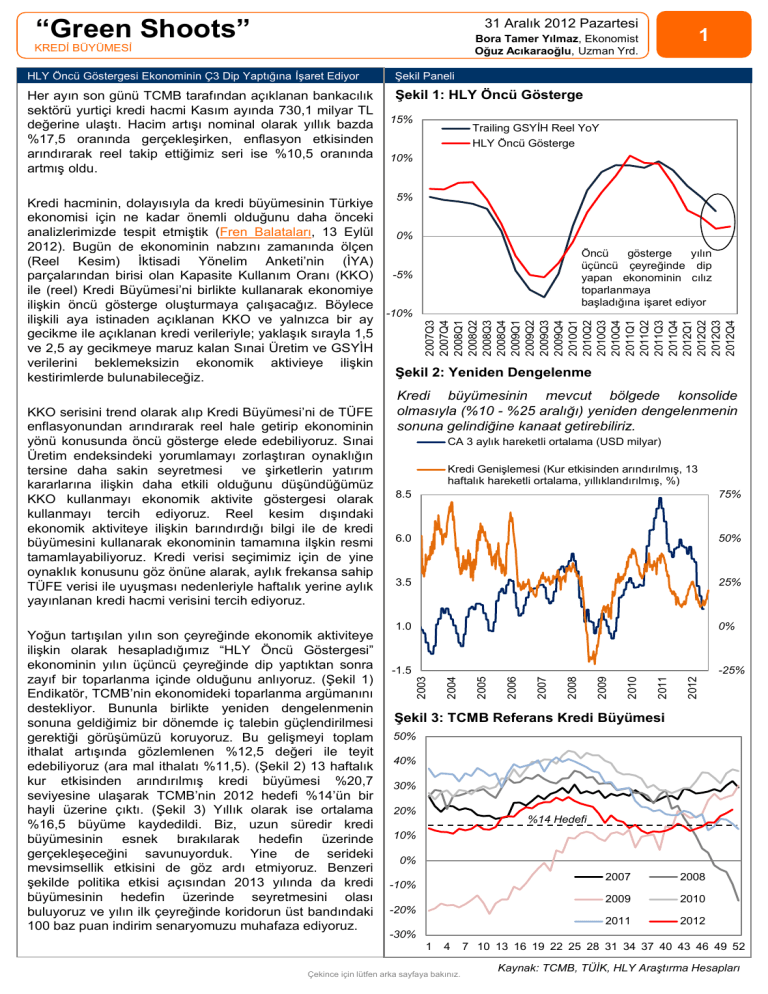

Şekil 1: HLY Öncü Gösterge

15%

Trailing GSYİH Reel YoY

HLY Öncü Gösterge

10%

5%

2007Q3

2007Q4

2008Q1

2008Q2

2008Q3

2008Q4

2009Q1

2009Q2

2009Q3

2009Q4

2010Q1

2010Q2

2010Q3

2010Q4

2011Q1

2011Q2

2011Q3

2011Q4

2012Q1

2012Q2

2012Q3

2012Q4

Kredi hacminin, dolayısıyla da kredi büyümesinin Türkiye

ekonomisi için ne kadar önemli olduğunu daha önceki

analizlerimizde tespit etmiştik (Fren Balataları, 13 Eylül

0%

2012). Bugün de ekonominin nabzını zamanında ölçen

Öncü

gösterge

yılın

(Reel Kesim) İktisadi Yönelim Anketi’nin (İYA)

üçüncü çeyreğinde dip

parçalarından birisi olan Kapasite Kullanım Oranı (KKO) -5%

yapan ekonominin cılız

toparlanmaya

ile (reel) Kredi Büyümesi’ni birlikte kullanarak ekonomiye

başladığına işaret ediyor

ilişkin öncü gösterge oluşturmaya çalışacağız. Böylece

-10%

ilişkili aya istinaden açıklanan KKO ve yalnızca bir ay

gecikme ile açıklanan kredi verileriyle; yaklaşık sırayla 1,5

ve 2,5 ay gecikmeye maruz kalan Sınai Üretim ve GSYİH

verilerini beklemeksizin ekonomik aktivieye ilişkin

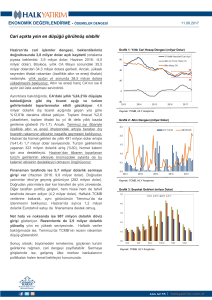

Şekil 2: Yeniden Dengelenme

kestirimlerde bulunabileceğiz.

CA 3 aylık hareketli ortalama (USD milyar)

Kredi Genişlemesi (Kur etkisinden arındırılmış, 13

haftalık hareketli ortalama, yıllıklandırılmış, %)

8.5

75%

6.0

50%

3.5

25%

1.0

0%

2012

2011

2010

2009

2008

2007

2006

-25%

2005

-1.5

2004

Yoğun tartışılan yılın son çeyreğinde ekonomik aktiviteye

ilişkin olarak hesapladığımız “HLY Öncü Göstergesi”

ekonominin yılın üçüncü çeyreğinde dip yaptıktan sonra

zayıf bir toparlanma içinde olduğunu anlıyoruz. (Şekil 1)

Endikatör, TCMB’nin ekonomideki toparlanma argümanını

destekliyor. Bununla birlikte yeniden dengelenmenin

sonuna geldiğimiz bir dönemde iç talebin güçlendirilmesi

gerektiği görüşümüzü koruyoruz. Bu gelişmeyi toplam

ithalat artışında gözlemlenen %12,5 değeri ile teyit

edebiliyoruz (ara mal ithalatı %11,5). (Şekil 2) 13 haftalık

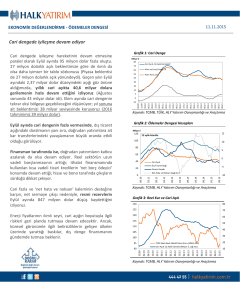

kur etkisinden arındırılmış kredi büyümesi %20,7

seviyesine ulaşarak TCMB’nin 2012 hedefi %14’ün bir

hayli üzerine çıktı. (Şekil 3) Yıllık olarak ise ortalama

%16,5 büyüme kaydedildi. Biz, uzun süredir kredi

büyümesinin esnek bırakılarak hedefin üzerinde

gerçekleşeceğini savunuyorduk. Yine de serideki

mevsimsellik etkisini de göz ardı etmiyoruz. Benzeri

şekilde politika etkisi açısından 2013 yılında da kredi

büyümesinin hedefin üzerinde seyretmesini olası

buluyoruz ve yılın ilk çeyreğinde koridorun üst bandındaki

100 baz puan indirim senaryomuzu muhafaza ediyoruz.

Kredi büyümesinin mevcut bölgede konsolide

olmasıyla (%10 - %25 aralığı) yeniden dengelenmenin

sonuna gelindiğine kanaat getirebiliriz.

2003

KKO serisini trend olarak alıp Kredi Büyümesi’ni de TÜFE

enflasyonundan arındırarak reel hale getirip ekonominin

yönü konusunda öncü gösterge elede edebiliyoruz. Sınai

Üretim endeksindeki yorumlamayı zorlaştıran oynaklığın

tersine daha sakin seyretmesi ve şirketlerin yatırım

kararlarına ilişkin daha etkili olduğunu düşündüğümüz

KKO kullanmayı ekonomik aktivite göstergesi olarak

kullanmayı tercih ediyoruz. Reel kesim dışındaki

ekonomik aktiviteye ilişkin barındırdığı bilgi ile de kredi

büyümesini kullanarak ekonominin tamamına ilşkin resmi

tamamlayabiliyoruz. Kredi verisi seçimimiz için de yine

oynaklık konusunu göz önüne alarak, aylık frekansa sahip

TÜFE verisi ile uyuşması nedenleriyle haftalık yerine aylık

yayınlanan kredi hacmi verisini tercih ediyoruz.

Şekil 3: TCMB Referans Kredi Büyümesi

50%

40%

30%

20%

%14 Hedefi

10%

0%

-10%

2007

2008

2009

2010

2011

2012

-20%

-30%

1

4

Çekince için lütfen arka sayfaya bakınız.

7 10 13 16 19 22 25 28 31 34 37 40 43 46 49 52

Kaynak: TCMB, TÜİK, HLY Araştırma Hesapları

“Green Shoots”

31 Aralık 2012 Pazartesi

KREDİ BÜYÜMESİ

2

Azmi DÖLEN

G. Müdür Yrd.

(212) 314 81 07

[email protected]

Işık ÖKTE

Direktör

(212) 314 81 82

[email protected]

Bora Tamer YILMAZ

Ekonomist

(212) 314 81 86

[email protected]

Nurcihan AŞIK

Uzman Yardımcısı

(212) 314 81 83

[email protected]

Mustafa Oğuz ACIKARAOĞLU

Uzman Yardımcısı

(212) 314 81 84

[email protected]

Orçun SEYREK

Uzman Yardımcısı

(212) 314 81 85

[email protected]

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.