[email protected] +90 212 314 8181

Emtia – TSİ 8:47 am

Piyasa Bülteni

27 Aralık 2011

HABERLER & YORUMLAR

SALI

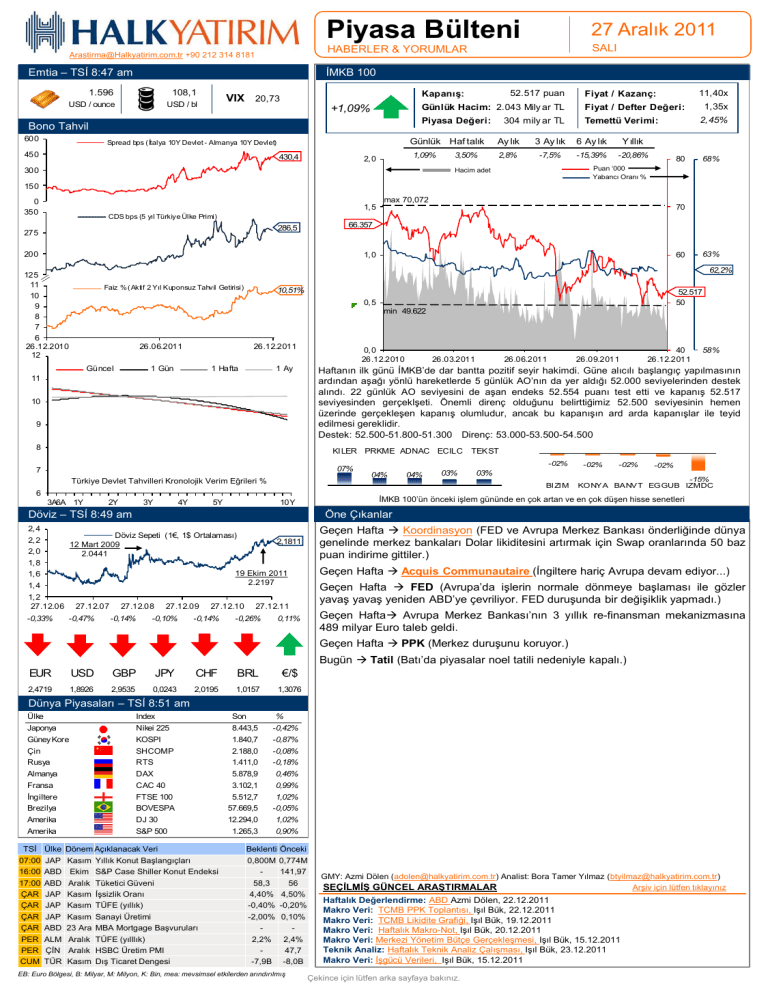

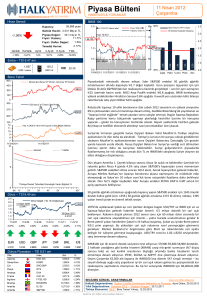

İMKB 100

1.596

108,1

USD / ounce

USD / bl

Kapanış:

VIX 20,73

+1,09%

Bono Tahvil

600

430,4

11,40x

Piyasa Değeri:

Temettü Verimi:

1,09%

2,0

Fiyat / Kazanç:

Fiyat / Defter Değeri:

Günlük Haf talık

Spread bps (İtalya 10Y Devlet - Almanya 10Y Devlet)

450

52.517 puan

Günlük Hacim: 2.043 Mily ar TL

300

3,50%

304 mily ar TL

Ay lık

3 Ay lık

6 Ay lık

Yıllık

2,8%

-7,5%

-15,39%

-20,86%

1,35x

2,45%

80

68%

Puan ‘000

Yabancı Oranı %

Hacim adet

150

max 70,072

0

350

1,5

70

CDS bps (5 yıl Türkiye Ülke Primi)

66.357

286,5

275

200

1,0

60

63%

62,2%

125

11

10

9

8

7

6

26.12.2010

12

Faiz % (Aktif 2 Yıl Kuponsuz Tahvil Getirisi)

10,51%

52.517

50

0,5

min 49.622

26.06.2011

Güncel

1 Gün

26.12.2011

1 Hafta

0,0

26.12.2010

1 Ay

26.03.2011

26.06.2011

26.09.2011

40

26.12.2011

58%

Haftanın ilk günü İMKB’de dar bantta pozitif seyir hakimdi. Güne alıcılı başlangıç yapılmasının

ardından aşağı yönlü hareketlerde 5 günlük AO’nın da yer aldığı 52.000 seviyelerinden destek

alındı. 22 günlük AO seviyesini de aşan endeks 52.554 puanı test etti ve kapanış 52.517

seviyesinden gerçeklşeti. Önemli direnç olduğunu belirttiğimiz 52.500 seviyesinin hemen

üzerinde gerçekleşen kapanış olumludur, ancak bu kapanışın ard arda kapanışlar ile teyid

edilmesi gereklidir.

Destek: 52.500-51.800-51.300 Direnç: 53.000-53.500-54.500

11

10

9

8

KILER PRKME ADNAC ECILC TEKST

07%

7

Türkiye Devlet Tahvilleri Kronolojik Verim Eğrileri %

2Y

3Y

4Y

5Y

03%

-02%

-02%

-02%

-15%

KONYA BANVT EGGUB IZMDC

Öne Çıkanlar

Geçen Hafta Koordinasyon (FED ve Avrupa Merkez Bankası önderliğinde dünya

genelinde merkez bankaları Dolar likiditesini artırmak için Swap oranlarında 50 baz

puan indirime gittiler.)

2,4

Döviz Sepeti (1€, 1$ Ortalaması)

2,2

2,1811

12 Mart 2009

2,0

2.0441

1,8

19 Ekim 2011

1,6

2.2197

1,4

1,2

27.12.06 27.12.07 27.12.08 27.12.09 27.12.10 27.12.11

-0,47%

03%

İMKB 100’ün önceki işlem gününde en çok artan ve en çok düşen hisse senetleri

10Y

Döviz – TSİ 8:49 am

-0,33%

04%

BI ZI M

6

3A6A 1Y

-02%

04%

-0,14%

-0,10%

-0,14%

-0,26%

Geçen Hafta Acquis Communautaire (İngiltere hariç Avrupa devam ediyor...)

Geçen Hafta FED (Avrupa’da işlerin normale dönmeye başlaması ile gözler

yavaş yavaş yeniden ABD’ye çevriliyor. FED duruşunda bir değişiklik yapmadı.)

Geçen Hafta Avrupa Merkez Bankası’nın 3 yıllık re-finansman mekanizmasına

489 milyar Euro taleb geldi.

0,11%

Geçen Hafta PPK (Merkez duruşunu koruyor.)

Bugün Tatil (Batı’da piyasalar noel tatili nedeniyle kapalı.)

EUR

USD

GBP

JPY

CHF

BRL

€/$

2,4719

1,8926

2,9535

0,0243

2,0195

1,0157

1,3076

Dünya Piyasaları – TSİ 8:51 am

Ülke

Japonya

Güney Kore

Çin

Rusya

Almanya

Index

Nikei 225

KOSPI

SHCOMP

RTS

DAX

Son

8.443,5

1.840,7

2.188,0

1.411,0

5.878,9

%

-0,42%

-0,87%

-0,08%

-0,18%

0,46%

Fransa

İngiltere

Brezilya

Amerika

CAC 40

FTSE 100

BOVESPA

DJ 30

3.102,1

5.512,7

57.669,5

12.294,0

0,99%

1,02%

-0,05%

1,02%

Amerika

S&P 500

1.265,3

0,90%

TSİ

07:00

16:00

17:00

ÇAR

ÇAR

ÇAR

ÇAR

PER

PER

CUM

Ülke

JAP

ABD

ABD

JAP

JAP

JAP

ABD

ALM

ÇİN

TÜR

Dönem Açıklanacak Veri

Kasım Yıllık Konut Başlangıçları

Ekim S&P Case Shiller Konut Endeksi

Aralık Tüketici Güveni

Kasım İşsizlik Oranı

Kasım TÜFE (yıllık)

Kasım Sanayi Üretimi

23 Ara MBA Mortgage Başvuruları

Aralık TÜFE (yılllık)

Aralık HSBC Üretim PMI

Kasım Dış Ticaret Dengesi

Beklenti Önceki

0,800M 0,774M

141,97

58,3

56

4,40% 4,50%

-0,40% -0,20%

-2,00% 0,10%

2,2% 2,4%

47,7

-7,9B -8,0B

EB: Euro Bölgesi, B: Milyar, M: Milyon, K: Bin, mea: mevsimsel etkilerden arındırılmış

GMY: Azmi Dölen ([email protected]) Analist: Bora Tamer Yılmaz ([email protected])

SEÇİLMİŞ GÜNCEL ARAŞTIRMALAR

Arşiv için lütfen tıklayınız

Haftalık Değerlendirme: ABD Azmi Dölen, 22.12.2011

Makro Veri: TCMB PPK Toplantısı, Işıl Bük, 22.12.2011

Makro Veri: TCMB Likidite Grafiği, Işıl Bük, 19.12.2011

Makro Veri: Haftalık Makro-Not, Işıl Bük, 20.12.2011

Makro Veri: Merkezi Yönetim Bütçe Gerçekleşmesi, Işıl Bük, 15.12.2011

Teknik Analiz: Haftalık Teknik Analiz Çalışması, Işıl Bük, 23.12.2011

Makro Veri: İşgücü Verileri, Işıl Bük, 15.12.2011

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

2

27 Aralik 2011 Salı

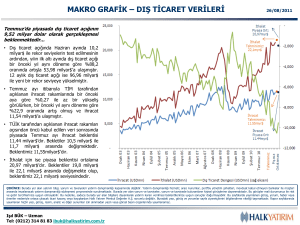

TÜRKİYE EKONOMİSİ

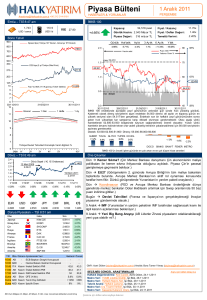

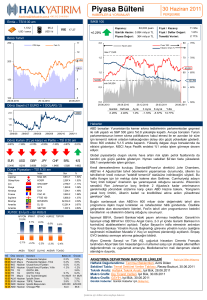

Şekil 1: Türkiye’nin Büyüme Performansı

4%

2%

0%

-2%

-4%

-6%

büyüme

ile

2010

2009

2008

2007

2006

2005

2004

2003

2002

2001

2000

1999

Dönem ortalamaları

karşılaştırılması…

performansının

12%

10%

8%

6%

%5.1

%4.2

%3.4

4%

2%

0%

-2%

-4%

-6%

1980 – 1989

-8%

2002 – 2010

1990 – 2001

Seçilmiş ülkeler ve Türkiye’nin 1990 – 2010 dönemindeki

ortalama büyüme hızlarının karşılaştırması…

12%

11%

10%

9%

8%

7%

6%

5%

4%

3%

2%

1%

0%

Rusya

Meksika

G. Afrika

Brezilya

Ortalama: %4.6

Kaynak: IMF

Şekil 2: Maliye ve Para Politikalarının Bileşimi

Clinton ve Greenspan uyguladıkları ters yönlü politika

stratejisi ile ABD’nin bütçe açığını kapamayı başarmışlardı…

3

Büyüme ve enflasyonun ardından bahsedilmesi gereken konu ise cari

açık. Cari açık ile ilgili yapılan akademik çalışmalar sürütülebilir bir oran

belirlenmesi için kesin bir sonuca varamıyorlar. Bu hem Türkiye hem de

diğer ülkeler için geçerli bir konu. Ancak Türkiye’nin yüksek cari açığı

akıllara Japonya’nın yüksek borçluluk oranının getiriyor. Maastricht

kriterinin %60 olduğunu hatırlattıktan sonra Japonya’nın güncel

borcunun GSYİH’nın %200 seviyesinde olduğunu söyleyebiliriz.

Japonya borç oranında kendi dinamikleri nedeniyle istisna bir ülke

olduğu gibi Türkiye de cari açık konusunda istisna bir ülke olmaya aday.

Az önce söylediğimiz düşük penetrasyon oranları Türk şirketlerin

büyüme potansiyeline işaret ediyor. Bunun anlamı da fonlama

konusunda bir sıkıntı olmaması ve doğrudan yabancı yatırımların (FDI)

devam ederek cari açığın finanse edilebilmesi.

1998

1997

1996

1995

1994

1993

1992

-8%

Türkiye

Bugünlerde Merkez Bankası’nın önündeki en büyük soru işareti ise

yukarıda bahsettiğimiz politika bileşenlerinin uygulanması neticesinde

ortaya çıkan enflasyon. Sıkı maliye politikası tarafında uygulanan vergi

zamları ile birlikte aynı dönemde değer kaybeden Türk Lirası bir anda

enflasyonun, özellikle de çekirdek enflasyonun yükselmesine neden

oldu. Çekirdek enflasyon fiyatı talep dışı etkenlere bağlı depişkenlik

gösterebilen ürünlerin (örneğin hava koşulları nedeniyle gıda fiyatları)

dışarda bırakılması ile hesaplanan bir endeks. Ancak çekirdek

enflasyonun bileşenleri incelendiğinde, yükselmedeki esas etkinin fiyatı

talepteki bir artıştan ziyade döviz kuruna hassas ürünlerden geldiği

anlaşılıyor. Bu da enflasyondaki aşırı yükselmenin geçici olduğuna bir

işaret, benzer şekilde vergi nedeniyle artan enflasyon da geçici niteliğe

sahip.

6%

Endonezya

Türkiye ekonomisine geri dönecek olursak, ekonominin asıl itici gücü iç

talep. İç talep, özellikle düşük penetrasyon (sektör büyüklüklerinin

GSYİH’a oranı) nedeniyle büyümeye bir hayli meyilli. Bunun en güzel

örneği 2008 krizinin ardından gösterdiğimiz hızlı toparlanma ve içinde

yaşadığımız sene ulaştığımız %8’i aşan büyüme oranı. Haliyle marifet

de iç talebi kontrol edebilmekten geçiyor.

Gelişmekte Olan Ülkeler

G7

8%

G. Kore

Merkez Bankası’nın da yumuşak iniş senaryosunu kumanda etmeye

çalıştığını bir süredir yazıyoruz. Bunun için uyguladıkları politikayı tekrar

etmeye gerek yok. Ancak şuna dikkat çekilebilir. Para politikası

tarafında Merkez yumuşak bir görüntü veriyor. Önceliğini faizi artırmak

yerine elindeki diğer araçları kullanarak dolaylı olarak piyasada geçerli

(efektif) faizi yükseltmeyi tercih ediyor. Maliye politikası tarafında ise

hükümet işleri sıkı tutarak disipline devam ediyor. Maliye ve para

politikasının ters yönlü çalıştırılması ise akıllara Bill Clinton dönemini

getiriyor. Greenspan’in FED başkanlığında yumuşak para politikası

izlenirken hükümet sıkı maliye politikaları ile ABD’nin bütçe açığını

kapamış, 2000 yılında bütçe fazlası elde edilmişti. (Şekil 2)

Türkiye

10%

Hindistan

Bir başka şekilde ifade edecek olursak, büyüme hızından bağımsız

olarak ekonomi belirtilen büyüme hızını yakaladığı sürece ekonomi

istikrarını koruyacaktır.

12%

1991

Akademik literatürü tarayarak IMF verilerinin de eşliğinde Türkiye’nin

1980

sonrasında

ortalama

büyümesinin

%4.2

seviyesinde

hesaplandığını görüyoruz. 2001 senesinde ise yapısal değişikliklerin

ardından daha hızlı büyüme gösteren Türkiye’nin bugün için

hesaplanan büyüme potansiyeli %5.0 ile %5.5 arasında kalıyor. Bunun

anlamı ekonomik büyüme hız kesse dahi %3.5 – 4.0 aralığının altına

düşmediği

sürece

ekonominin

yumuşak

iniş

senaryosunu

gerçekleştirme şansı olduğu. (Şekil 1)

G7 ülkeleri ve Gelişmekte Olan ülkelerin ekonomik

büyümeleri ile karşılaştırıldığında Türkiye’nin 2001 yılı

öncesinde oldukça istikrarsız olduğunu görmek

mümkün…

1980

1981

1982

1983

1984

1985

1986

1987

1988

1989

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

Die Hard, başrolüne hepimizin yakından tanıdığı aktör Bruce Willis’in

oynadığı aksiyon film serisi. Serinin 1990 yılında gösterime giren

ikincisinde, terörist bir grup havaalanını ellerine geçirerek altyapı

sistemlerini etkiliyorlardı. Bunun neticesinde göstergeleri bozulan

pilotlar uçtukları gerçek yüksekliklerinden daha yukarıda olduklarını

zannettikleri için piste inmeyi başaramayarak ne olduğunu

anlayamadan yere çakılıyorlardı. Bugünlerde herkesin konuştuğu 2011

yılındaki güçlü büyümenin ardından Türkiye ekonomisinin 2012 yılında

yumuşak iniş mi yapacağı (“soft-landing”) yoksa ani bir yavaşlama ile

çakılacağı mı (“hard-landing”)?

Çin

Die Hard

7

Genişleyici para politikaları

2

6

1

5

0

-1

4

-2

3

-3

2

-4

1

-5

-6

1992

Bütçe Açığı / GSYİH % (sol eksen)

FED Faiz Oranı %

0

1993

1994

Kaynak: Bloomberg

Çekince için lütfen arka sayfaya bakınız.

1995

1996

1997

1998

1999

2000

Piyasa Bülteni

27 Aralık 2011 Salı

3

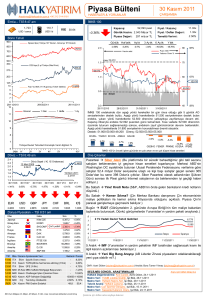

VOB & YATIRIM FONLARIMIZ

Son

Uzlaşma Fiyatı

Önceki

Uzlaşma Fiyatı

Değişim %

Güniçi

En Yüksek

Değer

Güniçi

En Düşük

Değer

İlk Vade: Aralık 2011

63,6500

62,6250

1,6%

63,8000

62,8500

54.396

164.394

62,8005

2. Vade: Şubat 2012

64,3250

63,3250

1,6%

64,4750

63,5000

7.130

19.720

63,7296

İlk Vade: Aralık 2011

1,8910

1,9005

-0,5%

1,8990

1,8905

18.312

73.900

1,8027

2. Vade: Şubat 2012

1,9170

1,9275

-0,5%

1,9250

1,9165

6.036

41.878

1,8304

İlk Vade: Aralık 2011

2,4745

2,4725

0,1%

2,4760

2,4730

14

10.520

2,3538

2. Vade: Şubat 2012

2,5090

2,5130

-0,2%

2,5095

2,4915

522

18.371

2,3903

İlk Vade: Aralık 2011

97,5200

97,9950

-0,5%

97,5950

97,4050

19

845

-

2. Vade: Şubat 2012

99,2100

99,7300

-0,5%

99,6700

98,9950

24

855

-

Sözleşmeler

İMKB Endeks 30

Dolar

Euro

Altın

Vade

VOB Endeks (VIX0301211) - Ege Saba Eren

Yurt dışında ABD ve İngiltere dahil birçok piyasanın Noel tatili

sebebi ile kapalı oluşu, dün IMKB‘de olduğu kadar VOB’da da dar

bantta işlemlerin geçmesine neden oldu. İşlem hacminin oldukça

düşük kaldığı günde, Aralık vadeli endeks sözleşmesi 6285063800 puan bandında gerçekleşen işlemlerin ardından pozitif

hareketin devamı ile günü %1,6 artışla 63650 uzlaşma fiyatından

kapattı. Teknik olarak bugün 63400-63500 puan bandının üzerinde

kalınması kontratı ilk etapta 64000 direncine ve sonrasında 64400

ana direncine taşıyabilir. Gerilemelerde 63100-62500 destekleri

çalışabilir. Yılın son haftasında olumsuz bir haber gelmezse, dış

borsalarla beraber içerde de iyimser havanın devamını

beklemekteyiz.

Haftalık bazda bakıldığında 62500 puan ana pivot olarak önem

taşıyor. Gündemde MB cephesinden gelecek 2012 Para ve Kur

politikasına yönelik açıklamalar, ABD Tüketici güveni rakamları

öne çıkan başlıklar.

Destekler : 63100-62500

Dirençler : 64000-64400

YATIRIM FONLARI

LİKİT FON

Günlük

Açık

Sözleşme Sayısı Pozisyon Sayısı

Tahvil/Bono – Ebru Ercin:

Merkez, döviz satış ihalelerinde yapılacak maksimum satış

rakamını önümüzdeki PPK toplantısına kadar günlük 1,35 milyar

dolar, iki günde satılacak toplam tutarı da 1,7 milyar dolar olarak

açıkladı. Ancak finansal ve fiyat istikrarı açısından gerekli görülen

istisnai durumlar dışında günlük olarak satılacak tutarı 50 milyon

dolar ile sınırlandırdı. Piyasada spekülatif işlemleri önlemek

amacıyla rakamı normal şartlarda 50 milyon dolar ile sınırlı

tutmasıyla ilk etapta döviz ve sepetin TL karşısında değer

kazandığı gözlendi. Merkez bugün de belirsizliği azaltıcı adımlar

atılacağı beklenen 2012 yılında uygulayacağı politikaları içeren

‘2012 Yılı Para ve Kur Politikası’nı açıklayacak. Yatay ve hacimsiz

seyrin devam edeceğini beklediğimiz bono piyasasında Merkez’in

kararları izleniyor olacaktır.

Destekler : 10,50– 10,75

Direnç

: 10,35 – 10,15

DİBS FONLARI

KISA VD.DIBS FONLARI

Teorik Fiyat

HİSSE SENEDİ FONLARI

http://www.halkbank.com.tr/channels/1.asp?id=92

DÜŞÜK

Risk Seviyesi

Kurucu

Halk Bank

Tip

B Likit

Kod

HLL

Karşılaştırma Ölçütü

ORTA

Halk Yatırım

Halk Bank

B Ks.Vadeli Tahvil Bono Fonu

HKV

HLV

Halk Yatırım

Halk Bank

Halk Yatırım

Halk Bank

Halk Bank

Halk Yatırım

Özel Sektör Tahvil Bono

B Değişken

B Değişken Relatif

A Karma

A Değişken

A İMKB 30 Endeks

HLT

HYT

HBD

HLD

HLK

HAF

KYDO/N Brüt %100

İMKB-30 %50

İMKB-30 %70

İMKB-30 %90

KYD365 %30

KYDO/N Brüt %30

KYDO/N Brüt %10

KYD91 %15

KYD91 %59

KYD365 %80

KYD365 %80

KYD547 %80

KYD ÖST Sabit %5

KYD ÖST Sabit %1

KYDO/N Brüt %20

KYDO/N Brüt %20

İMKB-30 %10

KYDO/N Brüt %80

YÜKSEK

ORTA

Halk Bank

B Tahvil Bono

KYDO/N Brüt %40

KYDO/N Brüt %10

HLE

KYDO/N Brüt %20

Yatırım Stratejisi Bant Aralıkları

DİBS

0% - 30%

30% - 60%

30% - 60%

65% - 95%

50% - 80%

Özel Sektör Borçlanma Senedi

0% - 30%

0% - 30%

0% - 30%

-

15% - 45%

-

-

-

-

-

-

-

-

-

-

0% - 30%

60% - 90%

35% - 65%

55% - 85%

80% - 100%

65% - 95%

10% - 40%

10% - 40%

5% - 35%

5% - 35%

0% - 30%

10% - 40%

10% - 40%

15% - 45%

0% - 20%

Hisse Senedi

Ters Repo

BPP

Aybaşından Bugüne Getirisi

Benchmark'a Göre Performansı

Yılbaşından Bugüne Getirisi

Benchmark'a Göre Performansı

65% - 95%

-

20% - 50%

-

-

-

0% - 20%

0% - 20%

-

-

-

-

-

-

-

0,54

0,46

0,50

1,50

0,69

0,52

0,52

-3,45

-4,71

-5,05

0,06

0,13

0,17

1,20

0,33

0,45

0,07

-1,20

-1,45

0,03

4,06

3,52

3,60

1,91

1,42

-8,10

-1,95

-4,54

-21,15

-22,84

0,39

0,67

0,58

0,37

0,49

-8,00

-3,47

5,87

-5,25

0,30

26 Aralık Pazartesi Fon Fiyatı

0,025329

44,173163

0,03711

36,455341

0,010142

15,093317

0,009805

30,065374

0,117678

0,009352

En Az İşlem Yapılabilir Pay ve Katları

1.000 Pay

1 Pay

1.000 Pay

1 Pay

1.000 Pay

1 Pay

1.000 Pay

1 Pay

100 Pay

1.000 Pay

"HYT" fonu 01.08.2011 tarihinde halka arz edildiği için getiri performansında bu tarih baz alınmıştır.

"HLD" fonu 05.09.2011 tarihinde halka arz edildiği için getiri performansında bu tarih baz alınmıştır.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

27 Aralık 2011 Salı

SEKTÖR VE HALKA AÇIK ŞİRKET HABERLERİ

4

Sektör

Ekonomi Bakanı Zafer Çağlayan, ''Suudi işadamlarının ve başka ülkedeki iş adamlarının da ülkemizde daha hızlı yatırım yapabilmelerinin

önünü açacak olan emlak satın alımı konusunda yasa düzenlemesinin ocak ayı içerisinde sonuçlanmasını bekliyoruz'' dedi. Türk

gazetecilerle sohbet toplantısı gerçekleştiren Çağlayan, Suudi Arabistan'a hedef tespit ederek geldiklerini, belirterek, ''Suudi işadamlarının ve

başka ülkedeki iş adamlarının da ülkemizde daha hızlı yatırım yapabilmelerinin önünü açacak olan emlak satın alımı konusunda yasa

düzenlemesinin ocak ayı içerisinde sonuçlanmasını bekliyoruz. Bu, büyük kapıları açacak'' dedi.

İmalat sanayiinde kapasite kullanım oranı aralık ayında, geçen yılın aynı ayına göre 0.1 puan, önceki aya göre de 1.4 puan düşerek yüzde

75.5 düzeyinde gerçekleşti. Merkez Bankası, İktisadi Yönelim Anketi'nin aralık ayı sonuçlarını açıkladı. Aralık ayında malat sanayiinde

faaliyet gösteren 2 bin 630 işyerine Anket formu gönderildi. Bunlar içinde ankete yanıt veren 2 bin 131'inden derlenen bilgilerle kapasite

kullanım oranı hesaplandı. Buna göre, imalat sanayiinin kapasite kullanım oranı, aralık ayında yüzde 75.5'le geçen yılın aynı ayı düzeyinin

0.1 puan, bu yılın kasım ayındaki oranın da 1.4 puan altında kaldı.

Bu yılın Aralık ayında hizmet, perakende ticaret ve inşaat sektörü güven endeksleri azaldı. İnşaat, perakende ticaret ve hizmet sektörlerine

yönelik düzenlediği ''Aylık İşyeri Eğilim Anketi'' ile bu sektörlerde faaliyet gösteren girişimlerin mevcut iş durumları ve gelecek 3 aya ilişkin

beklentilerini ölçen Türkiye İstatistik Kurumu (TÜİK), bu anketlerin sonuçlarından yararlanarak her sektöre ilişkin hesapladığı Sektörel Güven

Endeksleri'nin Aralık ayına ilişkin sonuçlarını açıkladı. Buna göre, Aralık ayında hizmet sektörü güven endeksi, bir önceki aya göre yüzde 3,2,

perakende ticaret sektörü güven endeksi yüzde 6,1, inşaat sektörü güven endeksi de yüzde 1,9 oranında azaldı. Kasım ayında 101 olan

hizmet sektörü güven endeksi 97,7'ye, 98,9 olan perakende ticaret sektörü güven endeksi 92,9'a, inşaat sektörü güven endeksi de 83,4

değerinden 81,8'e geriledi. Hizmet Sektörü Güven Endeksindeki düşüş, son üç ayda iş durumu ve son üç ayda hizmetlere olan talep

değerlendirmelerinin kötüleşmesinden kaynaklandı. Perakende ticaret sektörü güven endeksindeki düşüş, son üç ayda ve gelecek üç ayda iş

hacmi (satışlar), inşaat sektörü güven endeksindeki düşüş ise gelecek üç ayda toplam çalışan sayısı değerlendirmelerinin kötüleşmesinden

ileri geldi.

Vakıfbank Ekonomik Araştırmalar Birimi tarafından hazırlanan rapora göre finansal istikrar çerçevesinde alınan önlemlerle 2011 yılında

bankacılık sektöründe düşen net kâr, 2012 yılında; TCMB'nin ikinci yarıdan sonra kademeli faiz indirimine gideceği öngörüsüyle sınırlı ölçüde

toparlanarak yüzde 2.1 artacak. Raporda, gelecek yıl sektörün özkaynak kârlılığının yüzde 12.2, aktif kârlılığının yüzde 1.4, sermaye yeterlilik

rasyosunun da yüzde 16.9 olarak gerçekleşeceği öngörüldü.

Küresel kriz nedeni ile ihracatında yüzde 15’lik bir düşüş yaşayan mobilya sektörü, bu kez sertifika krizi ile karşı karşıya. ABD’nin uyguladığı

FSC sertifikası zorunluluğu nedeni ile bu ülkeye ihracatı duran mobilyacılar, AB’nin de aynı uygulamaya geçmesi ihtimali ile ihracatında

yüzde 45’lik bir daralma bekliyor.

Şirket

Akfen Holding'in 22-23 Aralık 2011 tarihlerinde gerçekleştirilen tahvil halka arzında bireysel yatırımcı grubuna 26 milyon TL, kurumsal

yatırımcı grubuna ise 54.22 milyon TL olmak üzere toplam 80.22 milyon TL talep geldi. İş Yatırım'dan KAP'a yapılan açıklamaya göre, bu

doğrultuda halka arz miktarı 80 milyon TL'ye artırılırken, tahsilat grupları yüzde 32.5 bireysel, yüzde 67.5 kurumsal olacak şekilde yeniden

belirlendi. Daha önce yapılan açıklamada, halka arz edilen 50 milyon lira nominal değerli tahvillere daha fazla talep gelmesi durumunda,

halka arz miktarının 100 milyon liraya kadar artırılabileceği ifade edilmişti. Halka arz sirkülerinde aralık şeklinde ilan edilen yıllık ek getiri oranı

yüzde 4 olarak kesinleştirilirken, kesinleştirilen ek getiri oranına göre ilk kupon ödeme dönemine ilişkin faiz oranı yüzde 3.51, ilk kupon

ödeme dönemine ilişkin faiz oranına göre hesaplanan yıllık bileşik faiz oranı ise yüzde 14.84 olarak açıklandı.

Grubun geleceğini Ar-Ge ile şekillendirmeyi planlayan Ermetal Şirketler Grubu'nun Ar-Ge Merkezi başvurusu Bilim, Sanayi ve Teknoloji

Bakanlığı, Bilim ve Teknoloji Genel Müdürlüğü tarafından onaylandı. 2 bin metrekarelik alanda 60 kişinin istihdam edildiği modern bir Ar-Ge

Merkezi kuran Ermetal böylece; otomotiv, plastik, ofis mobilyaları ve kalıp gibi pek çok alanda yaptığı araştırma ve geliştirmelerini tek çatı

altında topladı. Bünyesinde otomotiv sektörüne yönelik üretim yapan Ermetal Otomotiv ve Erkalıp şirketleri bulunan Ermetal Şirketler Grubu,

ofis mobilyaları sektöründe de Bürosit ve Mopsit ile yer alıyor. Grubun plastik sektörüne yönelik üretim yapan Plasmot ve Mobmetal ile gıda

sektörüne yönelik üretim yapan Er Gıda isimli üç firması daha bulunuyor. Üretimdeki ağırlığını büro mobilyaları ve otomotivden yana kullanan

firma, kurduğu Ar-Ge Merkezi ile tasarım kabiliyetini güce dönüştürmeyi hedefliyor.

Elektronik ve beyaz eşya markası Vestel, uluslararası tasarım yarışmaları Good Design Award ve IF Design Product Awardda beyaz eşya ve

elektronik ürünleriyle toplam 13 ödül kazandı. Elektronik ve beyaz eşya markası Vestel, uluslararası tasarım yarışmaları Good Design Award

ve IF Design Product Awardda beyaz eşya ve elektronik ürünleriyle toplam 13 ödül kazandı.

Turcas Petrol A.Ş. Yönetim Kurulu, Şirketin yüzde 99,60 oranında hissedar olacağı Turcas Rafineri Yatırımları A.Ş. unvanlı bir bağlı

ortaklığın kurulmasını kararlaştırdı. Turcas Petrol'ün Kamuyu Aydınlatma (KAP) yayımlanan özel durum açıklamasında, Şirket Yönetim

Kurulunun bugünkü kararı neticesinde, amaç ve konusu temel olarak petrol rafinerileri faaliyet ve yatırımları olan, şirketin yüzde 99,60

oranında hissedar olacağı ve sermayesine nominal 49 bin 800 lira ile katılacağı 50 bin sermayeli Turcas Rafineri Yatırımları AŞ unvanlı bir

bağlı ortaklığın kurulmasına karar verildiği bildirildi. Açıklamada, Şirketin, SOCAR & Turcas Rafineri A.Ş'de sahip olacağı hissedarlığı bu

bağlı ortaklık vasıtasıyla iştirak portföyünde bulundurmayı planladığı kaydedildi.

Türkiye Petrolleri A.O.(TPAO) Genel Müdürlüğü ham petrol taşıma hizmet alımı işini açık ihale usulü ile 23 Ocak’ta ihale edilecek.

TPAO’nun ilanı Resmi Gazete’de yayımlandı. TPAO, Batman Bölgesi Çamurlu, Oyuktaş, Kayayolu, Sezgin, G.Raman, Batı Haznemir,

Beyçayır, Batı Şelmo, Silivanka,Çelikli, Yanarsu, G.Sarık,Yolaçan, Bostanpınar, Arıkaya, Didan, Mağrip ve diğer sahalarda üretilen ham

petrolün, dolum tesislerinden Batman’da Batı Raman istasyonlarına, Batı Raman kuyularına ve Dodan’a tankerlerle nakil ve teslimi için

hizmet alımı yapılacak. Sözleşme süresi 1 yıl ve taşınacak toplam ham petrol miktarı 254 milyon ton olacak. İhale 23 Ocak 2012’de Türkiye

Petrol A.O.’nun Ankara Çankaya’daki Genel Müdürlüğünde yapılacak.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

27 Aralık 2011 Salı

5

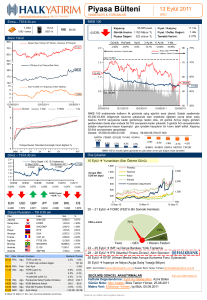

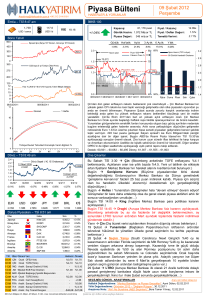

VERİM EĞRİLERİ: BÜYÜME PİYASALARI (GROWTH MARKETS)

TÜRKİYE

BREZİLYA

RUSYA

12

12

Güncel

Güncel

1 Hafta

9

Güncel

1 Hafta

1 Hafta

8

11

11

7

10

10

6

9

6M

1Y

2Y

3Y

4Y

5Y

10Y

9

6M

1Y

2Y

HİNDİSTAN

3Y

5Y

9Y

ÇİN

2Y

4Y

5Y

10Y

5

1 Hafta

4

8.25

3

3

2

6M

10Y

1Y

2Y

3Y

4Y

5Y

10Y

2

6M

1Y

2Y

3Y

5Y

10Y

GÜNEY AFRİKA

MALEZYA

5

9.0

Güncel

1 Hafta

1 Hafta

1 Hafta

6

4

8.0

5

3

7.0

2

4

3Y

5Y

4

Güncel

2Y

4Y

Güncel

1 Hafta

7

1Y

3Y

8.5

ENDONEZYA

Güncel

2Y

5

Güncel

1 Hafta

8

1Y

1Y

GÜNEY KORE

8.75

Güncel

6M

5

6M

4Y

5Y

10Y

6M

1Y

3Y

5Y

Çekince için lütfen arka sayfaya bakınız.

10Y

6.0

2Y

3Y

4Y

9Y

Piyasa Bülteni

27 Aralık 2011 Salı

6

VERİM EĞRİLERİ: GELİŞMİŞ PİYASALAR (DEVELOPED MARKETS)

ABD

Güncel

İNGİLTERE

ALMANYA

1 Hafta

Güncel

1Y

2Y

3Y

5Y

10Y

1 Hafta

2.0

2.0

2.0

1.0

1.0

1.0

0.0

0.0

6M

Güncel

1 Hafta

1Y

2Y

3Y

4Y

5Y

10Y

Çekince için lütfen arka sayfaya bakınız.

0.0

6M

1Y

2Y

3Y

4Y

5Y

10Y

Piyasa Bülteni

27 Aralık 2011 Salı

7

VERİM EĞRİLERİ: SORUNLU PİYASALAR

İSPANYA

FRANSA

İTALYA

4.0

Güncel

8.0

8.0

Güncel

1 Hafta

Güncel

1 Hafta

1 Hafta

7.0

7.0

3.0

6.0

6.0

5.0

2.0

5.0

4.0

3.0

4.0

1.0

2.0

3.0

1.0

0.0

6M

1Y

2Y

3Y

4Y

5Y

10Y

2.0

0.0

6M

1Y

2Y

3Y

4Y

5Y

10Y

Çekince için lütfen arka sayfaya bakınız.

6M

1Y

2Y

3Y

4Y

5Y

10Y

Piyasa Bülteni

27 Aralık 2011 Salı

KÜNYE

Azmi DÖLEN

G. Müdür Yrd.

(212) 314 81 07

[email protected]

Uzman

(212) 314 81 86

[email protected]

8

YURTDIŞI İLİŞKİLER

Bora Tamer YILMAZ

ARAŞTIRMA

Işıl BÜK

Uzman

(212) 314 81 83

[email protected]

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.