Piyasa Bülteni

11 Nisan 2012

Çarşamba

HABERLER & YORUMLAR

[email protected] +90 212 314 8181

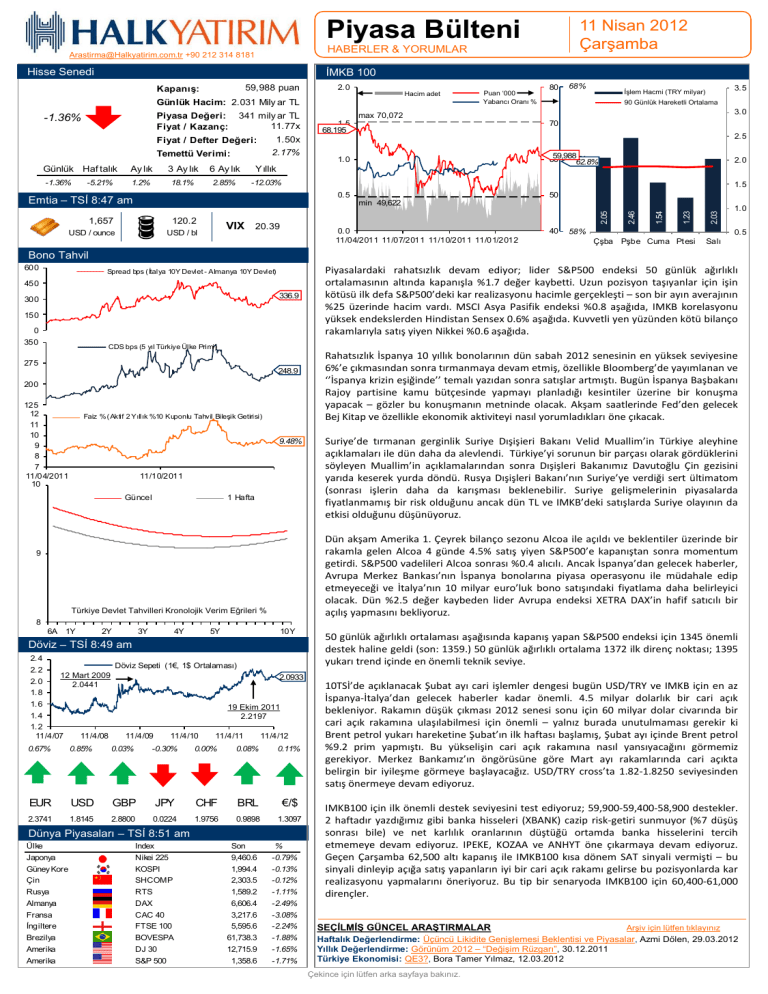

İMKB 100

Hisse Senedi

Kapanış:

59,988 puan

2.0

Hacim adet

Günlük Hacim: 2.031 Mily ar TL

Piyasa Değeri:

Fiyat / Kazanç:

-1.36%

341 mily ar TL

11.77x

Fiyat / Defter Değeri:

Temettü Verimi:

80

68%

3.5

İşlem Hacmi (TRY milyar)

90 Günlük Hareketli Ortalama

3.0

max 70,072

1.5

68,195

70

2.5

1.50x

2.17%

Günlük Haf talık

Ay lık

3 Ay lık

6 Ay lık

Yıllık

-1.36%

1.2%

18.1%

2.85%

-12.03%

1.0

59,988

63%

60

62.8%

0.5

50

2.0

1.5

Emtia – TSİ 8:47 am

VIX 20.39

0.0

11/04/2011 11/07/2011 11/10/2011 11/01/2012

40

2.03

USD / bl

1.23

USD / ounce

1.54

120.2

2.05

min 49,622

1,657

2.46

-5.21%

Puan ‘000

Yabancı Oranı %

58%

1.0

0.5

Çşba Pşbe Cuma Ptesi

Salı

Bono Tahvil

600

Spread bps (İtalya 10Y Devlet - Almanya 10Y Devlet)

450

336.9

300

150

0

350

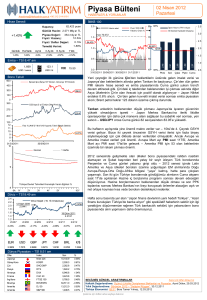

Piyasalardaki rahatsızlık devam ediyor; lider S&P500 endeksi 50 günlük ağırlıklı

ortalamasının altında kapanışla %1.7 değer kaybetti. Uzun pozisyon taşıyanlar için işin

kötüsü ilk defa S&P500’deki kar realizasyonu hacimle gerçekleşti – son bir ayın averajının

%25 üzerinde hacim vardı. MSCI Asya Pasifik endeksi %0.8 aşağıda, IMKB korelasyonu

yüksek endekslerden Hindistan Sensex 0.6% aşağıda. Kuvvetli yen yüzünden kötü bilanço

rakamlarıyla satış yiyen Nikkei %0.6 aşağıda.

CDS bps (5 yıl Türkiye Ülke Primi)

275

248.9

200

125

12

11

10

9

8

7

11/04/2011

10

Faiz % (Aktif 2 Yıllık %10 Kuponlu Tahvil Bileşik Getirisi)

9.48%

11/10/2011

Güncel

1 Hafta

Rahatsızlık İspanya 10 yıllık bonolarının dün sabah 2012 senesinin en yüksek seviyesine

6%’e çıkmasından sonra tırmanmaya devam etmiş, özellikle Bloomberg’de yayımlanan ve

‘’İspanya krizin eşiğinde’’ temalı yazıdan sonra satışlar artmıştı. Bugün İspanya Başbakanı

Rajoy partisine kamu bütçesinde yapmayı planladığı kesintiler üzerine bir konuşma

yapacak – gözler bu konuşmanın metninde olacak. Akşam saatlerinde Fed’den gelecek

Bej Kitap ve özellikle ekonomik aktiviteyi nasıl yorumladıkları öne çıkacak.

Suriye’de tırmanan gerginlik Suriye Dışişieri Bakanı Velid Muallim’in Türkiye aleyhine

açıklamaları ile dün daha da alevlendi. Türkiye’yi sorunun bir parçası olarak gördüklerini

söyleyen Muallim’in açıklamalarından sonra Dışişleri Bakanımız Davutoğlu Çin gezisini

yarıda keserek yurda döndü. Rusya Dışişleri Bakanı’nın Suriye’ye verdiği sert ültimatom

(sonrası işlerin daha da karışması beklenebilir. Suriye gelişmelerinin piyasalarda

fiyatlanmamış bir risk olduğunu ancak dün TL ve IMKB’deki satışlarda Suriye olayının da

etkisi olduğunu düşünüyoruz.

Dün akşam Amerika 1. Çeyrek bilanço sezonu Alcoa ile açıldı ve beklentiler üzerinde bir

rakamla gelen Alcoa 4 günde 4.5% satış yiyen S&P500’e kapanıştan sonra momentum

getirdi. S&P500 vadelileri Alcoa sonrası %0.4 alıcılı. Ancak İspanya’dan gelecek haberler,

Avrupa Merkez Bankası’nın İspanya bonolarına piyasa operasyonu ile müdahale edip

etmeyeceği ve İtalya’nın 10 milyar euro’luk bono satışındaki fiyatlama daha belirleyici

olacak. Dün %2.5 değer kaybeden lider Avrupa endeksi XETRA DAX’in hafif satıcılı bir

açılış yapmasını bekliyoruz.

9

Türkiye Devlet Tahvilleri Kronolojik Verim Eğrileri %

8

6A 1Y

2Y

3Y

4Y

5Y

10Y

Döviz – TSİ 8:49 am

2.4

Döviz Sepeti (1€, 1$ Ortalaması)

2.2

12 Mart 2009

2.0933

2.0

2.0441

1.8

1.6

19 Ekim 2011

1.4

2.2197

1.2

11/4/07

11/4/08

11/4/09

11/4/10

11/4/11

11/4/12

0.67%

0.85%

0.03%

-0.30%

0.00%

0.08%

0.11%

EUR

USD

GBP

JPY

CHF

BRL

€/$

2.3741

1.8145

2.8800

0.0224

1.9756

0.9898

1.3097

Dünya Piyasaları – TSİ 8:51 am

Ülke

Japonya

Güney Kore

Çin

Rusya

Almanya

Fransa

İngiltere

Brezilya

Amerika

Index

Nikei 225

KOSPI

SHCOMP

RTS

DAX

CAC 40

FTSE 100

BOVESPA

DJ 30

Amerika

S&P 500

Son

9,460.6

1,994.4

2,303.5

1,589.2

6,606.4

3,217.6

5,595.6

61,738.3

12,715.9

%

-0.79%

-0.13%

-0.12%

-1.11%

-2.49%

-3.08%

-2.24%

-1.88%

-1.65%

1,358.6

-1.71%

50 günlük ağırlıklı ortalaması aşağısında kapanış yapan S&P500 endeksi için 1345 önemli

destek haline geldi (son: 1359.) 50 günlük ağırlıklı ortalama 1372 ilk direnç noktası; 1395

yukarı trend içinde en önemli teknik seviye.

10TSİ’de açıklanacak Şubat ayı cari işlemler dengesi bugün USD/TRY ve IMKB için en az

İspanya-İtalya’dan gelecek haberler kadar önemli. 4.5 milyar dolarlık bir cari açık

bekleniyor. Rakamın düşük çıkması 2012 senesi sonu için 60 milyar dolar civarında bir

cari açık rakamına ulaşılabilmesi için önemli – yalnız burada unutulmaması gerekir ki

Brent petrol yukarı hareketine Şubat’ın ilk haftası başlamış, Şubat ayı içinde Brent petrol

%9.2 prim yapmıştı. Bu yükselişin cari açık rakamına nasıl yansıyacağını görmemiz

gerekiyor. Merkez Bankamız’ın öngörüsüne göre Mart ayı rakamlarında cari açıkta

belirgin bir iyileşme görmeye başlayacağız. USD/TRY cross’ta 1.82-1.8250 seviyesinden

satış önermeye devam ediyoruz.

IMKB100 için ilk önemli destek seviyesini test ediyoruz; 59,900-59,400-58,900 destekler.

2 haftadır yazdığımız gibi banka hisseleri (XBANK) cazip risk-getiri sunmuyor (%7 düşüş

sonrası bile) ve net karlılık oranlarının düştüğü ortamda banka hisselerini tercih

etmemeye devam ediyoruz. IPEKE, KOZAA ve ANHYT öne çıkarmaya devam ediyoruz.

Geçen Çarşamba 62,500 altı kapanış ile IMKB100 kısa dönem SAT sinyali vermişti – bu

sinyali dinleyip açığa satış yapanların iyi bir cari açık rakamı gelirse bu pozisyonlarda kar

realizasyonu yapmalarını öneriyoruz. Bu tip bir senaryoda IMKB100 için 60,400-61,000

dirençler.

SEÇİLMİŞ GÜNCEL ARAŞTIRMALAR

Arşiv için lütfen tıklayınız

Haftalık Değerlendirme: Üçüncü Likidite Genişlemesi Beklentisi ve Piyasalar, Azmi Dölen, 29.03.2012

Yıllık Değerlendirme: Görünüm 2012 – “Değişim Rüzgarı”, 30.12.2011

Türkiye Ekonomisi: QE3?, Bora Tamer Yılmaz, 12.03.2012

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

Azmi DÖLEN, GMY

AVRUPA EKONOMİSİ

11 Nisan 2012 Çarşamba

2

Euro Bölgesi:Sentix Endeksi 14.7 Geriledi.

Euro bölgesi Sentix(beklenti endeksi) endeksi yaklaşık 1,600 finans piyasası analisti ve kurumsal yatırımcının

beklentilerini ölçen bir anket. Nisan ayı itibarı ile bu kişilerin beklentileri bir önceki aya göre bozulmaya devam

etmiş. Mart ayında 8.2 gerilemiş olan endeks Nisan ayı itibarı ile de 14.7 seviyesine gerileme kaydetmiş. Bu

beklentileri genel Avrupa endeksi olarak görebileceğimiz Stoxx 600 ile ilişkilendirdiğimizde borsaların Nisan ayı

performansı ile ilgili yatırımcıların pek de iştahlı olmadıkları anlaşılmakta.

İsveç:Şubat Ayı Sanayi Üretimi %5.2 Geriledi.

Bu hafta sürekli hayal kırıklığı yaratan rakamlardan bahsedeceğiz gibi görünmekte. Genelde İsveç’i takip etmeyiz

ama rekor seviyede bir sanayi üretim düşüşü kaydedince dikkatlerimizi çekti. Şubat ayında sanayi üretimi bir

önceki aya oranla %5.2, bir önceki yıl aynı aya oranla da %7.1 oranında gerilemiş. 2009 yılından beri kaydedilen

en kötü performans. Ufak bir görsellikle bu performansı yıllık GSYİH ile karşılaştırdık ve ortaya çıkan sonuç çok

da tatmin edici durmuyor. Bu hızda bir yavaşlama İsveç ekonomisinin yeni baştan bir durgunluğa girme arifesinde

olduğunu gösteriyor.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

Azmi DÖLEN, GMY

ÇİN EKONOMİSİ

11 Nisan 2012 Çarşamba

3

Çin: Mart Ayı Dış Ticaret Fazlası 5.35 Milyar Dolar

Dün Çin’den gelen enflasyon rakamı beklentilerin üzerinde gerçekleşmiş ve piyasalarda Çin merkez

bankasının genişletici politikaları konusunda bir şüphe uyandırmıştı. Bu gün ise tahminlerden öte artan

dış ticaret fazlası aynı kuşkuyu pekiştirmekte. Yapılan açıklamada Mart ayı itibarıyla dış ticaret dengesi

5.35 milyar dolar fazla verdi. Hatırlarsak bir önceki ay rekor seviyede (31.5 milyar dolar) dış ticaret açığı

veren Çin ekonomisinin Mart ayında da yaklaşık 1.3 milyar dolar açık vermesi bekleniyordu. Bu açıdan

bakıldığında tahminlerin ötesinde bir dış ticaret fazlasını olumlu karşılamak gerekmekte. Ancak Mart

ayında kaydedilen 5.35 milyar dolarlık dış ticaret fazlası daha önceki aylar ile karşılaştırıldığında

oldukça mütevazi bir rakam olarak karşımıza çıkmakta. Bu nedenle sadece Mart ayı performansına

bakarak merkez bankası politikalarında değişimi ön görmek oldukça yanıltıcı olabilir. Çok fazla

etkileyici bir performans olmayan Mart ayı dış ticaret dengesi Çin ekonomisinin tahminlerin ötesinde

büyümesini teyit etmiyor. Ekonomik performansta halen tahminler doğrultusunda veya aşağısı

muhtemel. Bu nedenle merkez bankası politikalarında bir değişimi beklemek için de bir miktar erken

olduğunu düşünüyoruz.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

Işık ÖKTE, Stratejist

11 Nisan 2012 Çarşamba

İSPANYA EKONOMİSİ

4

İspanya 10 Yıllık Bono Faizleri %6 ya Yaklaştı,2012 Senesinin En Yükseğinde ve Piyasalar Korkutuyor.

EUR/USD cross’ta gördüğümüz satışın nedeni de bu…

Bloomberg’de yayımlanan ve şu an en çok okunan makalenin başlığı da ‘’Rajoy kamu açığını kapatmaya

çalışırken İspanya kriz tehlikesiyle karşı karşıya’’

Avrupa Merkez Bankası henüz alım yapmaya başlamadı; ama yakında müdahale beklenebilir.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

11 Nisan 2012 Çarşamba

LİKİDİTE KOŞULLARI

5

APİ Stok Bilgisi

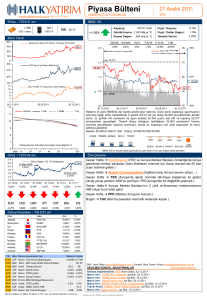

Merkez Bankası dün 3 milyar TL olan haftalık repo dönüşünü yine aynı vade ve miktarda yenilerken gün sonunda

piyasa yapıcı bankalar Merkez’den gecelik vadede repo ile 1 milyar TL borçlandılar. Böylece APİ stok tutarı 44

milyar TL’ye, ortalama bileşik faiz %8,15 seviyesine geriledi. İMKB Repo Ters Repo Pazarında gecelik vadede

oluşan ortalama bileşik faiz ise önceki güne göre hafif yükselerek %10,44 seviyesinde oluştu.

İMKB: Bankacılık ve Sınai Sektör Endeksleri

900%

4 Mayıs 2001 bazlı %

800%

700%

600%

500%

400%

300%

200%

100%

180,000

0%

160,000

Kapanış Değerleri

70,000

Banka

Sınai (sağ eksen)

60,000

140,000

50,000

120,000

100,000

40,000

80,000

30,000

60,000

20,000

40,000

10,000

20,000

0

May 01

Ağu 01

Kas 01

Şub 02

May 02

Ağu 02

Kas 02

Şub 03

May 03

Ağu 03

Kas 03

Şub 04

May 04

Ağu 04

Kas 04

Şub 05

May 05

Ağu 05

Kas 05

Şub 06

May 06

Ağu 06

Kas 06

Şub 07

May 07

Ağu 07

Kas 07

Şub 08

May 08

Ağu 08

Kas 08

Şub 09

May 09

Ağu 09

Kas 09

Şub 10

May 10

Ağu 10

Kas 10

Şub 11

May 11

Ağu 11

Kas 11

Şub 12

0

Çekince için lütfen arka sayfaya bakınız.

Kaynak:

Bloomberg

Piyasa Bülteni

11 Nisan 2012 Çarşamba

6

VOB & YATIRIM FONLARIMIZ

Sözleşmeler

İMKB Endeks 30

Son

Uzlaşma Fiyatı

Önceki

Uzlaşma Fiyatı

Değişim %

Güniçi

En Yüksek

Değer

Güniçi

En Düşük

Değer

İlk Vade: Nisan 2012

72.5000

73.5500

-1.4%

73.8000

72.3000

215,563

161,593

71.1871

2. Vade: Haziran 2012

72.6000

73.5750

-1.3%

73.7250

72.4500

3,081

7,962

71.5482

İlk Vade: Nisan 2012

1.8225

1.8060

0.9%

1.8240

1.8050

81,141

102,985

1.6975

2. Vade: Haziran 2012

1.8460

1.8290

0.9%

1.8475

1.8275

6,191

13,661

1.7212

İlk Vade: Nisan 2012

2.3845

2.3590

1.1%

2.3850

2.3550

1,367

8,260

2.2142

2. Vade: Haziran 2012

2.4100

2.3935

0.7%

2.4175

2.3945

1,424

9,132

2.2466

İlk Vade: Nisan 2012

95.8550

95.3950

0.5%

96.0500

95.4250

209

791

-

2. Vade: Haziran 2012

96.5900

96.6000

0.0%

96.6600

96.4900

10

182

-

Vade

Günlük

Açık

Sözleşme Sayısı Pozisyon Sayısı

Teorik Fiyat

Dolar

Euro

Altın

VOB Endeks (VIX0300412) - Ege Saba EREN:

Tahvil/Bono – Ebru ERCİN:

Dış borsalarda devam eden sert satışlar; İspanya,İtalya tahvil

faizlerinde yaşanan

yükselişlerle dün negatif konjonktür

etkisinde güne satıcılı açılış gerçekleştiren Nisan vadeli

kontratta; gün içinde gerilemenin devamında 72300 puan

seviyeleri test edildi. Gün sonunda uzlaşma fiyatı %1,60

kayıpla 72500 puandan gerçekleşirken; sözleşmede açık

pozisyon sayısında nette 3161 adet azalma gerçekleşti.

Bugün için teknik olarak 72800-72900 puan bandı denge

seviyesi olarak önem taşımakta. Bandın üzerinde tutunum

sağlanamadığı takdirde gerilemenin devamında ilk etapta

72000 destek noktası ve 71800-71300 desteklerine gevşeme

yaşanabilir. Yukarı yönde tepki hareketlerinde 73400-74350

seviyeleri direnç konumunda. Orta vadeli yükseliş kanalı

74800 puanın altına sarkma ile kırılan sözleşmede; haftalık

bazda tekrar bu seviyeler (ana pivot) puan bölgesi olarak takip

edilmeye devam edilebilir. Veri takviminde bugüne dair içerde

Cari denge beklenirken; ABD tarafında ise IMF Finansal

İstikrar Raporu; Mortgage Başvuruları ve İthalat fiyat endeksi

verileri izleniyor olacak.

Destekler : 71800-71300

Dirençler : 73400-74350

Dünkü işlemlerde Avrupa’daki borç sorununa ilişkin endişeler

ile 1,31’in altına gerileyen euro/dolar paritesi ve riskten kaçışın

etkisiyle dolar/TL de 1,8185 seviyesine kadar yükseliş

gösterdi. Sırasıyla 1,81 ve 2,09 seviyelerinin üzerine yükselen

dolar/TL ve sepetin etkisiyle bono piyasasında da yükseliş

gözlendi. Son dönemlerdeki düşük hacimli seyir dünkü

işlemlerde de devam ederken işlemler %9,48-9,33 aralığında

gerçekleşti ve kapanış %9,48 bileşikten oldu. Yeni güne

1,81’in üzerinden başlayan dolar/TL’nin etkisiyle gösterge

tahvilde de satış baskısı devam etmekte. Güne %9,47 bileşik

ile başlanırken gün içi işlemlerde dolar/TL’nin seyri ve sabah

saatlerinde açıklanacak cari işlemler rakamı faiz cephesinden

yakından izleniyor olacaktır. Dolar/TL ve sepetin yükselişine

karşın Merkez’in haftalık repo ihalesindeki tercihi de önemli

olacaktır. Gün içi işlemlerin %9,60-9,35 aralığında

gerçekleşmesi muhtemel görünmekte.

YATIRIM FONLARI

LİKİT FON

Destekler : 9,50 – 9,70

Direnç

: 9,30 – 9,15

DİBS FONLARI

KISA VD.DIBS FONLARI

HİSSE SENEDİ FONLARI

http://www.halkbank.com.tr/channels/1.asp?id=92

DÜŞÜK

Risk Seviyesi

Kurucu

Tip

Kod

Karşılaştırma Ölçütü

Halk Bank

B Likit

HLL

Halk Bank

ORTA

Halk Yatırım

B Ks.Vadeli Tahvil Bono Fonu

HKV

HLV

YÜKSEK

ORTA

Halk Bank

Halk Yatırım

Halk Bank

Halk Yatırım

Halk Bank

Halk Bank

Halk Yatırım

B Tahvil Bono

Özel Sektör Tahvil Bono

B Değişken

B Değişken Relatif

A Karma

A Değişken

A İMKB 30 Endeks

HLT

HYT

HBD

HLD

HLK

HAF

HLE

KYD91 %15

KYD91 %59

KYD365 %80

KYD ÖST Sabit %55

KYD547 %80

KYDO/N Brüt %100

İMKB-30 %40

İMKB-30 %75

İMKB-30 %90

KYD ÖST Sabit %5

KYD ÖST Sabit %1

KYDO/N Brüt %20

KYDO/N Brüt %25

KYDO/N Brüt %10

KYDO/N Brüt %80

KYDO/N Brüt %40

-

KYD365 %25

İMKB-30 %1

KYD365 %40

KYDO/N Brüt %20

KYDO/N Brüt %19

KYDO/N Brüt %20

Yatırım Stratejisi Bant Aralıkları

DİBS

0% - 30%

30% - 60%

30% - 60%

65% - 95%

15% - 45%

65% - 95%

-

25% - 55%

-

Özel Sektör Borçlanma Senedi

0% - 30%

0% - 30%

0% - 30%

-

50% - 80%

-

-

-

-

-

-

-

-

-

-

0% - 10%

60% - 90%

25% - 55%

60% - 90%

80% - 100%

65% - 95%

10% - 40%

10% - 40%

5% - 35%

5% - 35%

5% - 35%

10% - 40%

20% - 50%

10% - 40%

0% - 20%

-

0% - 20%

0% - 20%

-

-

-

-

-

-

-

0,17

0,11

0,11

-0,11

-0,06

-0,09

-0,32

-0,11

-0,20

-1,68

0,01

0,01

0,00

-0,03

-0,13

-0,01

-0,44

1,02

1,84

0,76

2,38

2,12

2,15

2,60

1,99

2,93

0,27

13,99

20,52

17,59

Hisse Senedi

Ters Repo

BPP

Aybaşından Bugüne Getirisi

Benchmark'a Göre Performansı

Yılbaşından Bugüne Getirisi

Benchmark'a Göre Performansı

Fon Fiyatı

En Az İşlem Yapılabilir Pay ve Katları

0,04

0,04

0,07

0,09

-0,14

-0,43

-1,33

5,32

6,60

0,59

0,02596

45,162075

0,037951

37,357653

0,010325

15,443293

0,00986

34,150881

0,141117

0,010874

1.000 Pay

1 Pay

1.000 Pay

1 Pay

1.000 Pay

1 Pay

1.000 Pay

1 Pay

100 Pay

1.000 Pay

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

11 Nisan 2012 Çarşamba

TÜRK ŞİRKET HABERLERİ

7

Sermaye Arttırmları/ Kap Haberleri

Sermaye Artırımı, Temettü Ödemeleri ve Genel Kurul Tarihleri;

•

Koza Altın İşletmeleri—Şirket hisse başına brüt 0.621865TL, net 0.528585 TL temettüyü 15 Mayıs 2012 Salı

günü dağıtma teklifini Genel Kurul onayına sunacak. Olağan Genel Kurul toplantısı 4 Mayıs 2012 Cuma günü

yapılacak.Temettü Verimi %1.6.

•

Demisaş Döküm—Şirket kar dağıtmama kararını Genel Kurul onayına sunacak.Olağan Genel Kurul toplantısı

4 Mayıs 2012 Cuma günü yapılacak.

•

Alkım Kağıt—Şirket hisse başına brüt 0,170360TL,net 0,144800TL temettüyü 25 Mayıs 2012 Cuymatesi

yapılacağını bildirdi.Temettü Verimi %8.8

•

Euro Kapital—Şirket Olağan Genel Kurul toplantısını 3 Mayıs 2012 Pazartesi yapılacağını bildirdi.

•

Euro Trend—Şirket Olağan Genel Kurul toplantısını 3 Mayıs 2012 Pazartesi yapılacağını bildirdi.

•

Gübre Fabrikaları—Şirket kar dağıtmama kararını Genel Kurul onayına sunacak.

•

Koç Holding—Şirket hisse başına brüt 0.126701TL , net 0.110414 TL temettüyü 20 Nisan 2012 Cuma Günü

dağıtmaya başlayacağını bildirdi.Temettü Verimi %1.5

•

EURO B Tipi Menkul Kıymetler Yatırım Ortaklığı—Şirket kar dağıtmama kararını Genel Kurul onayına

sunacak.

İMKB Kap Haberleri:

•

Halk Bankası—Şirket yeni bir kredi kartı markası için Genel Müdürlüğe yetki verildiğini duyurdu.

•

Doğuş GYO—Şirket imar planı değişikliği ile ilgili açılan davanın dava konusu taşınmazın bulunduğu yerde

17.11.2009 tarihli 1/5000 ölçekli yeni bir Nazım İmar Planı yapıldığından, konusuz kalan davada karar

verilmesine gerek olmadığı sonucuna varıldığını bildirdi.

•

Goldaş Kuyumculuk—Şirket dünyaca tanınmış Walt Disney ürün ve karakterlerinin altın ve gümüş

mücevherat olarak tasarımı, üretimi, satışı ve dağıtımının yapılması konusunda yeni bir lisans anlaşması

imzalandığını bildirdi.

•

A.V.O.D—Şirket bağlı ortaklığı HASAT BNO GRUP GIDA YEM. HAYV. TEKS. İNŞ. SAN. TİC. A.Ş.'nin Halka

arzı ile ilgili Sermaye Piyasası Kurulu ve ilgili diğer kurumlara müracaat edilmesine, Halka arza yönelik tüm

çalışmaların başlatılmasına oy birliği ile karar verildiğini bildirdi.

•

Aksa Akrilik Kimya—Şirket aleyhine 25 Kasım 2009 tarihinde açılmış olan 28 Haziran 2007 tarihli ve 2007/33

sayılı Yönetim Kurulu kararının yeterli nisap oluşmadan alındığı ve bu nedenle batıl olduğu iddiasıyla iptali

davasının 16 Ocak 2012 tarihli duruşmasında davanın reddine karar verilmiş olup, 9 Nisan 2012 tarihinde de

davacının tarafımıza tebliğ ettiği dilekçe ile TEMYİZ edildiğini bildirdi.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

11 Nisan 2012 Çarşamba

TÜRK ŞİRKET HABERLERİ

8

Sermaye Arttırmları/ Kap Haberleri

Sermaye Artırımı, Temettü Ödemeleri ve Genel Kurul Tarihleri;

•

Ersu Meyve—Şirket Olağan Genel Kurul toplantısını 7Mayıs 2012 Pazartesi yapılacağını bildirdi.

•

İhlas—Şirket kar dağıtmama kararını Genel Kurul onayına sunacak.

İMKB Kap Haberleri:

•

Vakıflar Bankası—Şirket Roketsan Roket Sanayii ve Ticaret A.Ş.'nde sahip olduğu % 10 oranındaki

14.600.000 TL nominal değerli payın satışı ve bu amaçla bağımsız bir denetim kuruluşuna değerleme

yaptırılması da dahil olmak üzere gerekli çalışmaların yapılması konusunda Genel Müdürlüğümüze yetki

verildiğini duyurmuştu. Bankamızın 06.04.2012 tarihinde yapılan Yönetim Kurulu toplantısında; Ernst Young

Kurumsal Finansman Danışmanlık A.Ş. ile Hisse Değerlemesi Danışmanlık Sözleşmesi imzalanmasına karar

verildiği bildirildi.

•

Aksa Enerji—Şirket ile Siemens Aktiengesellschaft Erlangen ve Siemens Sanayi ve Ticaret A.Ş.arasında

mevcut bulunan ve Antalya DGÇS' inde halihazırda 600 MW kurulu kapasite ile hizmet vermekte olan Siemens

gaz türbinlerinin rutin bakımı ve yedek parça anlaşmalarının finansmanı için KfW IPEX Bank Gmbh ile Şirket

arasında 10.04.2012 tarihinde kredi anlaşması imzalandığı bildirildi.

•

Trakya Cam—Şirket Rusya'da otocam üretimi ve satış faaliyetlerini gerçekleştirmek üzere daha önce SaintGobain Sekurit (SG) arasında imzalanan Ortak Girişim Sözleşmesi (JVA) kapsamında ve 16.09.2011 tarih ve

19 no'lu Yönetim Kurulu toplantısında kararlaştırıldığı üzere;

Rusya'da otocam yatırımını gerçekleştirmek üzere Hollanda'da %70 Trakya-%30 SG ortaklığında 20 milyon

Euro çıkarılmış sermaye ile TRSG Autoglass Holding BV (AGAR BV) ünvanı ile bir şirket kurulmasına,

Bu şirketin Rusya'da otocam üretim ve satış faaliyetlerine yönelik olarak kurulmuş olan Automotive Glass

Alliance Rus ZAO (AGAR ZAO)'yu devir almasına;

Bu bağlamda başlayan yatırım harcamalarına bağlı olarak ödenmiş sermayesinin başlangıçta 5 milyon Euro

olmasına; bu sermaye tutarından payımıza düşen 3.5 milyon Euro'nun ödenmesine ve kayıtlı sermaye

tavanının ise 65 milyon Euro olarak belirlenmesine;

Kayıtlı sermaye tavanı çerçevesinde yatırım ihtiyaçlarına bağlı olarak Hollanda ve Rusya şirketlerinde

yapılacak müteakip sermaye artışlarına katılınmasına;

karar verildiğini bildirdi.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

11 Nisan 2012 Çarşamba

BASINDA ÇIKAN SEKTÖR VE ŞİRKET HABERLERİ

9

Haber Paketi

•

Boyner Aile Kavgasının Ortasına Düştü—YKM'nin hisselerini almak için anlaşan Boyner tam bir aile

kavgasının içine düştü. Şirket ortaklarından Tan ailesi ile Ağralılar arasındaki yönetim krizi mahkemede.

http://www.sabah.com.tr/Ekonomi/2012/04/11/boyner-aile-kavgasinin-ortasina-dustu

•

Goldman Sachs Aksa Enerji’ye 240 Milyon Dolar Yatırdı, Ortak Oldu—Yüzde 13.30 hissesini 240 milyon

dolara Goldman Sachs’a satan Aksa Enerji, Goldman Sachs, Garanti Bankası ve İş Bankası’nın oluşturduğu

konsorsiyumdan 400 milyon dolarlık kredi aldı. Kazancı Holding Yönetim Kurulu Başkan Vekili Cemil Kazancı,

“2017 için koyduğumuz 4500 MW kurulu güç hedefine doğru ilerliyoruz. Önümüzdeki dönemde 2.5-3 milyar

dolarlık yatırım yapacağız” dedi.

http://www.hurriyet.com.tr/ekonomi/20317614.asp

•

Migros Cirosunu Artırdı—Şirketin EBITDA'sı da bir önceki yıla göre yüzde 11,1 artışla 386 milyon liraya

ulaştı.

http://www.sabah.com.tr/Ekonomi/2012/04/10/migros-cirosunu-artirdi

•

Kilise'den Krizi Aşmak İçin Milyonluk Yatırım—Kıbrıs Rum Ortodoks Kilisesi, ekonomik kriz yaşayan Rum

kesiminde

bankacılık

ve

enerji

sektöründe

milyonlarca

euroluk

yatırıma

hazırlanıyor.

http://ekonomi.milliyet.com.tr/kilise-den-krizi-asmak-icin-milyonlukyatirim/ekonomi/ekonomidetay/10.04.2012/1526376/default.htm

•

Standard Ünlü'de Ana Hissedar Mahmut Ünlü—Standard Ünlü'de ana hissedar olan Mahmut Ünlü bölgenin

en büyük yatırım bankasını kurmayı amaçlıyor. http://ekonomi.milliyet.com.tr/standard-unlu-de-ana-hissedarmahmutunlu/ekonomi/ekonomidetay/10.04.2012/1526315/default.htm

•

Ağaoğlu Çin'den Rüzgar Türbini Alacak—Ağaoğlu, 600 MW gücündeki rüzgar enerisi yatırımı için Çinli

Sinovel'den türbin alacak, üretimi Türkiye'ye taşıyacak. Toplam yatırım bedeli 1 milyar doları bulacak.

http://ekonomi.milliyet.com.tr/agaoglu-cin-den-ruzgar-turbinialacak/ekonomi/ekonomidetay/10.04.2012/1526436/default.htm

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

11 Nisan 2012 Çarşamba

KÜNYE

10

Azmi DÖLEN

G. Müdür Yrd.

(212) 314 81 07

[email protected]

Işık ÖKTE

Direktör

(212) 314 81 82

[email protected]

Bora Tamer YILMAZ

Yönetmen

(212) 314 81 86

[email protected]

Nurcihan AŞIK

Uzman Yardımcısı

(212) 314 81 83

[email protected]

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.