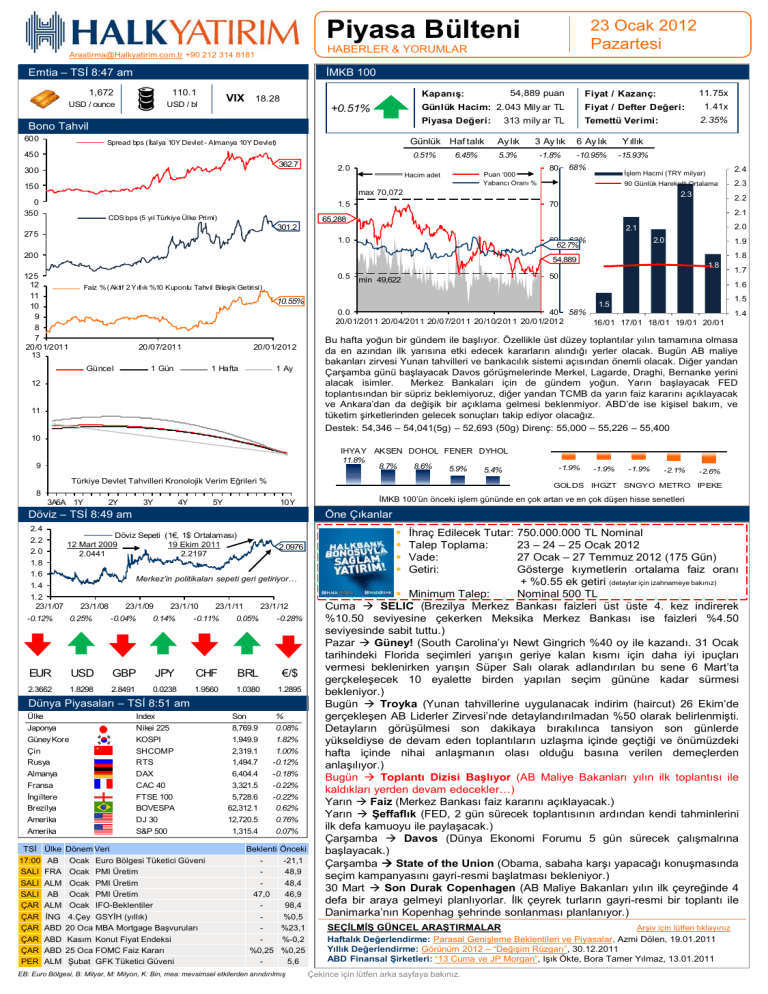

Piyasa Bülteni

HABERLER & YORUMLAR

[email protected] +90 212 314 8181

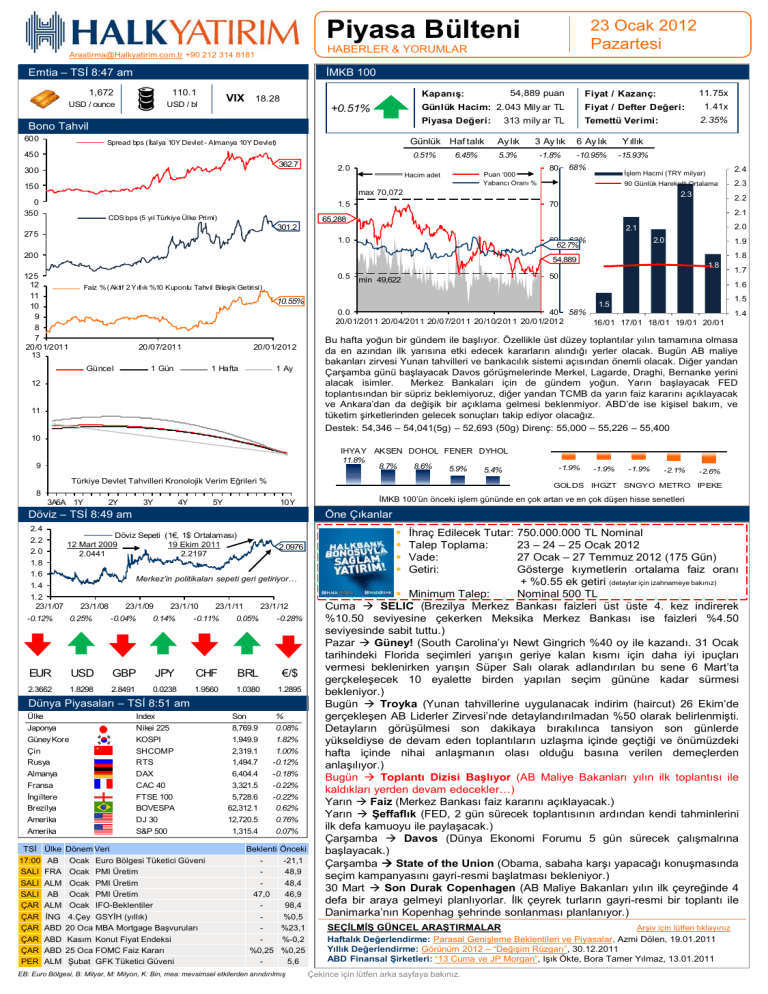

Emtia – TSİ 8:47 am

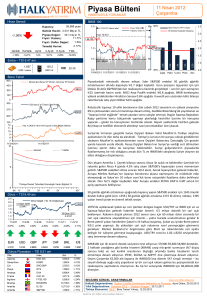

İMKB 100

1,672

110.1

USD / ounce

USD / bl

Kapanış:

VIX 18.28

+0.51%

Bono Tahvil

600

23 Ocak 2012

Pazartesi

Piyasa Değeri:

Temettü Verimi:

0.51%

362.7

300

6.45%

2.0

Hacim adet

150

11.75x

Fiyat / Defter Değeri:

Günlük Haf talık

Spread bps (İtalya 10Y Devlet - Almanya 10Y Devlet)

450

Fiyat / Kazanç:

54,889 puan

Günlük Hacim: 2.043 Mily ar TL

313 mily ar TL

Ay lık

3 Ay lık

6 Ay lık

Yıllık

5.3%

-1.8%

-10.95%

-15.93%

Puan ‘000

Yabancı Oranı %

80

68%

90 Günlük Hareketli Ortalama

2.3

1.5

65,288

275

2.0

2.1

60 63%

62.7%

1.0

200

2.0

0.5

Faiz % (Aktif 2 Yıllık %10 Kuponlu Tahvil Bileşik Getirisi)

10.55%

20/07/2011

20/01/2012

1 Hafta

1 Ay

12

11

1.9

1.8

54,889

1 Gün

2.2

70

301.2

Güncel

2.3

2.1

CDS bps (5 yıl Türkiye Ülke Primi)

125

12

11

10

9

8

7

20/01/2011

13

2.4

İşlem Hacmi (TRY milyar)

max 70,072

0

350

1.41x

2.35%

1.8

50

min 49,622

1.7

1.6

1.5

0.0

40 58%

20/01/2011 20/04/2011 20/07/2011 20/10/2011 20/01/2012

16/01 17/01 18/01 19/01 20/01

1.5

1.4

Bu hafta yoğun bir gündem ile başlıyor. Özellikle üst düzey toplantılar yılın tamamına olmasa

da en azından ilk yarısına etki edecek kararların alındığı yerler olacak. Bugün AB maliye

bakanları zirvesi Yunan tahvilleri ve bankacılık sistemi açısından önemli olacak. Diğer yandan

Çarşamba günü başlayacak Davos görüşmelerinde Merkel, Lagarde, Draghi, Bernanke yerini

alacak isimler.

Merkez Bankaları için de gündem yoğun. Yarın başlayacak FED

toplantısından bir süpriz beklemiyoruz, diğer yandan TCMB da yarın faiz kararını açıklayacak

ve Ankara’dan da değişik bir açıklama gelmesi beklenmiyor. ABD’de ise kişisel bakım, ve

tüketim şirketlerinden gelecek sonuçları takip ediyor olacağız.

Destek: 54,346 – 54,041(5g) – 52,693 (50g) Direnç: 55,000 – 55,226 – 55,400

10

IHYAY AKSEN DOHOL FENER DYHOL

11.8%

8.7%

8.6%

5.9%

5.4%

9

Türkiye Devlet Tahvilleri Kronolojik Verim Eğrileri %

8

3A6A 1Y

2Y

3Y

4Y

5Y

10Y

2.4

Döviz Sepeti (1€, 1$ Ortalaması)

2.2

19 Ekim 2011

12 Mart 2009

2.0976

2.0

2.2197

2.0441

1.8

1.6

Merkez’in politikaları sepeti geri getiriyor…

1.4

1.2

23/1/07

23/1/08

23/1/09

23/1/10

23/1/11

23/1/12

0.25%

-0.04%

0.14%

-0.11%

0.05%

-0.28%

EUR

USD

GBP

JPY

CHF

BRL

€/$

2.3662

1.8298

2.8491

0.0238

1.9560

1.0380

1.2895

Dünya Piyasaları – TSİ 8:51 am

Ülke

Japonya

Güney Kore

Çin

Rusya

Almanya

Fransa

İngiltere

Brezilya

Amerika

Index

Nikei 225

KOSPI

SHCOMP

RTS

DAX

CAC 40

FTSE 100

BOVESPA

DJ 30

Amerika

S&P 500

TSİ

17:00

SALI

SALI

SALI

ÇAR

ÇAR

ÇAR

ÇAR

ÇAR

PER

Ülke

AB

FRA

ALM

AB

ALM

İNG

ABD

ABD

ABD

ALM

-1.9%

-1.9%

-2.1%

-2.6%

İMKB 100’ün önceki işlem gününde en çok artan ve en çok düşen hisse senetleri

Öne Çıkanlar

Döviz – TSİ 8:49 am

-0.12%

-1.9%

GOLDS IHGZT SNGYO METRO IPEKE

Dönem Veri

Ocak Euro Bölgesi Tüketici Güveni

Ocak PMI Üretim

Ocak PMI Üretim

Ocak PMI Üretim

Ocak IFO-Beklentiler

4.Çey GSYİH (yıllık)

20 Oca MBA Mortgage Başvuruları

Kasım Konut Fiyat Endeksi

25 Oca FOMC Faiz Kararı

Şubat GFK Tüketici Güveni

Son

8,769.9

1,949.9

2,319.1

1,494.7

6,404.4

3,321.5

5,728.6

62,312.1

12,720.5

%

0.08%

1.82%

1.00%

-0.12%

-0.18%

-0.22%

-0.22%

0.62%

0.76%

1,315.4

0.07%

Beklenti

47,0

%0,25

-

Önceki

-21,1

48,9

48,4

46,9

98,4

%0,5

%23,1

%-0,2

%0,25

5,6

EB: Euro Bölgesi, B: Milyar, M: Milyon, K: Bin, mea: mevsimsel etkilerden arındırılmış

İhraç Edilecek Tutar:

Talep Toplama:

Vade:

Getiri:

750.000.000 TL Nominal

23 – 24 – 25 Ocak 2012

27 Ocak – 27 Temmuz 2012 (175 Gün)

Gösterge kıymetlerin ortalama faiz oranı

+ %0.55 ek getiri (detaylar için izahnameye bakınız)

Minimum Talep:

Nominal 500 TL

Cuma SELIC (Brezilya Merkez Bankası faizleri üst üste 4. kez indirerek

%10.50 seviyesine çekerken Meksika Merkez Bankası ise faizleri %4.50

seviyesinde sabit tuttu.)

Pazar Güney! (South Carolina’yı Newt Gingrich %40 oy ile kazandı. 31 Ocak

tarihindeki Florida seçimleri yarışın geriye kalan kısmı için daha iyi ipuçları

vermesi beklenirken yarışın Süper Salı olarak adlandırılan bu sene 6 Mart’ta

gerçkeleşecek 10 eyalette birden yapılan seçim gününe kadar sürmesi

bekleniyor.)

Bugün Troyka (Yunan tahvillerine uygulanacak indirim (haircut) 26 Ekim’de

gerçekleşen AB Liderler Zirvesi’nde detaylandırılmadan %50 olarak belirlenmişti.

Detayların görüşülmesi son dakikaya bırakılınca tansiyon son günlerde

yükseldiyse de devam eden toplantıların uzlaşma içinde geçtiği ve önümüzdeki

hafta içinde nihai anlaşmanın olası olduğu basına verilen demeçlerden

anlaşılıyor.)

Bugün Toplantı Dizisi Başlıyor (AB Maliye Bakanları yılın ilk toplantısı ile

kaldıkları yerden devam edecekler…)

Yarın Faiz (Merkez Bankası faiz kararını açıklayacak.)

Yarın Şeffaflık (FED, 2 gün sürecek toplantısının ardından kendi tahminlerini

ilk defa kamuoyu ile paylaşacak.)

Çarşamba Davos (Dünya Ekonomi Forumu 5 gün sürecek çalışmalrına

başlayacak.)

Çarşamba State of the Union (Obama, sabaha karşı yapacağı konuşmasında

seçim kampanyasını gayri-resmi başlatması bekleniyor.)

30 Mart Son Durak Copenhagen (AB Maliye Bakanları yılın ilk çeyreğinde 4

defa bir araya gelmeyi planlıyorlar. İlk çeyrek turların gayri-resmi bir toplantı ile

Danimarka’nın Kopenhag şehrinde sonlanması planlanıyor.)

SEÇİLMİŞ GÜNCEL ARAŞTIRMALAR

Arşiv için lütfen tıklayınız

Haftalık Değerlendirme: Parasal Genişleme Beklentileri ve Piyasalar, Azmi Dölen, 19.01.2011

Yıllık Değerlendirme: Görünüm 2012 – “Değişim Rüzgarı”, 30.12.2011

ABD Finansal Şirketleri: “13 Cuma ve JP Morgan”, Işık Ökte, Bora Tamer Yılmaz, 13.01.2011

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

23 Ocak 2012 Pazartesi

İNGİLTERE VE ABD

2

İngiltere:Perakende Satışlarda Artış

ABD:Konut Verileri

İngiltere’de perakende satışlar Aralık ayı itibarı ile yıllık

%2.6 artış gösterdi. Beklentilerin (%2.4) üzerinde ve en

yüksek (%2.8) beklentiye yakın kaydedilen rakamlar

Aralık ayındaki Noel satışlarının oldukça tatmin edici

seviyelerde olduğunu gösteriyor. Rakamlar bir miktar

ikilem yaratmakta. Bir tarafta İngiltere ekonomisinin

durgunluğa girmesinden bahsedilirken, diğer taraftan

da bu seviyelerde perakende satışlar çelişkili

görünüyor. Ancak Noel satışları öncesi firmaların

vermiş olduğu indirimler ve Noel sonrası ucuzluk

satışları özellikle Oxford caddesi, Westfield alışveriş

merkez gibi “high street” diye nitelendirebileceğimiz

bölgelerde izdiham görüntülerine sahne olmuştu.

Ancak burada ifade edilmesi gereken bir nokta; bu

satışlarda Asyalı turistlerin sayısındaki gözle görülür

artış. Perakende satışlardaki bu canlılığın devamı ise

soru işareti. Rakamların iyi gelme beklentisi hafta

boyunca sterlini dolara karşı desteklemiş ancak

rakamların açıklanmasının ardından sterlin kısa vadeli

bir konsolidasyona girmiş gözüküyor. Ancak 1.525

seviyesini hafta içinde güçlü bir şekilde kırdığı için

sterlinin kısa vadede yükselme potansiyelini devam

ettirdiği gözlenmekte.

ABD ikinci el konut satışları aylık bazda %5’lik bir artış

sağlayarak 4.61milyon adede yükseldi. İkinci el

piyasada bir canlılık gözlenirken yeni ev inşaatları ise

aynı hızda bir artışı yakalayamazken verilerin düşmüş

olduğu rekor seviyelerde sanki bir plato oluşturmaya

başladığını ve temkinli de olsa bir hareketliliğin

başlamış olduğunu görmekteyiz. Aylık bazda ABD

genelinde 657 bin adet yeni konut inşaatına başlanmış.

Beklentiler 680 bin ile hayal kırıklığına uğramaya

devam ediyor. Ancak ABD’de foreclosure nedeni ile

için boşaltılan evlerin son iki yılda boş durması bu

evlerin birçoğunu artık kullanılamaz hale gelmesine

neden olmakta. Bu da aslında normalleşme sürecinin

ardından ABD’de yeni ev inşaatlarının daha hızlı bir

artış trendine girme ihtimaline işaret etmekte. Bunu

destekleyen faktörlerden biri de kiraların hızla artış

göstermesi ve geçen sene uygulanan operasyon twist

neticesinde mortgage faizlerinde takip edilen gerileme.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

23 Ocak 2012 Pazartesi

TÜRKİYE

3

Türkiye Merkezi Yönetim Borç Stoku

Aralık ayı itibarı ile merkezi yönetim borç stoku 518.3 milyar lira olarak gerçekleşti. Bir önceki aya oranla 4.2

milyar liralık bir artış meydana gelmiş. Lira bazında özellikle 2008 yılı krizinin ardından borçlanma rakamlarında

bir artış izlenmekte. Ancak bu artışı GSMH ile karşılaştırdığımızda %45 seviyesine yükselmiş olan bir borç

stokunun ekonominin geneli için bir tehlike oluşturmadığı ortaya çıkmakta. Bilakis özellikle Avrupa borç krizini

konuştuğumuz bu günlerde böylesi bir performans kıskançlık yaratabilecek ölçekte. Merkezi yönetim borç stokunu

reel seviyelere indirip 12 aylık artışı ile incelediğimizde ise yine 2008 yılındaki sert artışın ardında artış hızının

dikkati çekecek ölçekte yavaşladığı gözlenmekte. Bu da ilerisi için oldukça umut verici bir gelişme.

APİ

Merkez Bankası piyasayı görece düşük maliyetle fonlamaya devam ediyor. Bugün için stok tutarı 46,8 milyar,

bileşik faiz ise %7,95seviyesinde.

20.01 – 02.02 zorunlu karşılık dönemi için açıkladığı 25 milyar TL haftalık fonlama alt limiti, önümüzdeki dönem

için de mevcut fonlama maliyetlerinin geçerli olacağını gösteriyor.

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

Son

Uzlaşma Fiyatı

Önceki

Uzlaşma Fiyatı

Değişim %

Güniçi

En Yüksek

Değer

Güniçi

En Düşük

Değer

İlk Vade: Aralık 2011

66.7000

66.7000

0.0%

67.2750

66.2250

234,715

206,708

65.7307

2. Vade: Şubat 2012

66.4500

66.4500

0.0%

67.0500

66.1500

1,457

4,932

65.7449

İlk Vade: Aralık 2011

1.8475

1.8475

0.0%

1.8515

1.8435

27,091

109,044

1.7296

2. Vade: Şubat 2012

1.8715

1.8715

0.0%

1.8770

1.8695

817

6,900

1.7569

İlk Vade: Aralık 2011

2.3855

2.3855

0.0%

2.3960

2.3820

320

11,371

2.2355

2. Vade: Şubat 2012

2.4225

2.4225

0.0%

2.4300

2.4190

191

4,091

2.2711

İlk Vade: Aralık 2011

98.3400

98.3400

0.0%

98.5550

97.8000

113

882

-

2. Vade: Şubat 2012

99.7900

99.7900

0.0%

99.8000

99.7100

11

112

-

Sözleşmeler

İMKB Endeks 30

Dolar

Euro

Altın

4

23 Ocak 2012 Pazartesi

Vade

Günlük

Açık

Sözleşme Sayısı Pozisyon Sayısı

Teorik Fiyat

VOB Endeks (VIX0300212) - Ege Saba Eren

Tahvil/Bono – Ebru Ercin:

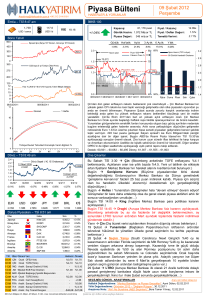

Haftanın son işlem gününde Şubat vadeli endeks sözleşmesinde

66225-67275 puan bandında geçen işlemlerin ardından, günü %

0.75 artış ile 66700 uzlaşma fiyatından kapattık. Yükselen trend

kanalında hareketini sürdüren kontratta, haftalık bazda 6540065500 puan seviyeleri ana pivot olarak izlenebilir. Bugüne

baktığımızda yukarı yönün ivmelenmesi açısından 66700-66800

puan bandının üzerinde kalınması önem taşıyor. Direnç olarak

67300-67800-68300 puan seviyeleri öne çıkarken, gerilemelerde

66200 puan ve sonrasında 65700 puan ana desteği test edilebilir.

Gündemde bugüne dair, Euro bölgesi Tüketici Güven endeksi,

içerde Hazine‘nin bugün ve yarın düzenleyeceği ihaleler ve yine

yarın TCMB PPK toplantısı, faiz kararı piyasalar tarafından

izleniyor olacak.

Geçtiğimiz haftayı %10,55 bileşikten tamamlayan 04.12.2013

vadeli benchmark tahvil yeni haftaya OTC işlemlerde %10,55

bileşik ile başlangıç yapmakta. İhaleler öncesi aşağı yönün sınırlı

kalması ve %10,50 bileşik seviyesinin korunması muhtemel

görünmekte. Hazine bu hafta dört adet tahvil ihalesi ile

borçlanmasına devam edecek. Bugün 27.01.2016 vadeli 6 ayda

bir sabit kupon ödemeli ve 21.07.2021 vadeli 6 ayda bir TÜFE’ye

endeksli olmak üzere 2 tahvil ihalesinin yeniden ihracını

gerçekleştirecek. Yarın da 04.12.2013 vadeli 6 ayda bir sabit

kupon ödemeli benchmark tahvilin ve 12.01.2022 vadeli 6 ayda bir

sabit kupon ödemeli tahvilin yeniden ihracı ile borçlanmasına

devam edecek. İhalelere gelecek talep miktarları ve faiz seviyesi

faizlerin seyrinde önemli rol oynayacaktır. Ayrıca Merkez’in yarınki

toplantısı da faiz cephesinde yakından izleniyor olacaktır.

Destekler : 66200-65700

Dirençler : 67300-67800

Destekler : 10,75 – 10,90

Direnç

: 10,50 – 10,25

YATIRIM FONLARI

LİKİT FON

DİBS FONLARI

KISA VD.DIBS FONLARI

HİSSE SENEDİ FONLARI

http://www.halkbank.com.tr/channels/1.asp?id=92

DÜŞÜK

Risk Seviyesi

Kurucu

Tip

Kod

Karşılaştırma Ölçütü

Halk Bank

B Likit

HLL

ORTA

Halk Yatırım

Halk Bank

B Ks.Vadeli Tahvil Bono Fonu

HKV

HLV

YÜKSEK

ORTA

Halk Bank

Halk Yatırım

Halk Bank

Halk Yatırım

Halk Bank

Halk Bank

Halk Yatırım

B Tahvil Bono

Özel Sektör Tahvil Bono

B Değişken

B Değişken Relatif

A Karma

A Değişken

A İMKB 30 Endeks

HLT

HYT

HBD

HLD

HLK

HAF

HLE

KYD91 %15

KYD91 %59

KYD365 %80

KYD ÖST Sabit %55

KYD547 %80

KYDO/N Brüt %100

İMKB-30 %40

İMKB-30 %75

İMKB-30 %90

KYD ÖST Sabit %5

KYD ÖST Sabit %1

KYDO/N Brüt %20

KYDO/N Brüt %25

KYDO/N Brüt %10

KYDO/N Brüt %80

KYDO/N Brüt %40

-

KYD365 %25

İMKB-30 %1

KYD365 %40

KYDO/N Brüt %20

KYDO/N Brüt %19

KYDO/N Brüt %20

Yatırım Stratejisi Bant Aralıkları

DİBS

0% - 30%

30% - 60%

30% - 60%

65% - 95%

15% - 45%

65% - 95%

-

25% - 55%

-

Özel Sektör Borçlanma Senedi

0% - 30%

0% - 30%

0% - 30%

-

50% - 80%

-

-

-

-

-

-

-

-

-

-

0% - 10%

60% - 90%

25% - 55%

60% - 90%

80% - 100%

65% - 95%

10% - 40%

10% - 40%

5% - 35%

5% - 35%

5% - 35%

10% - 40%

20% - 50%

10% - 40%

0% - 20%

-

0% - 20%

0% - 20%

-

-

-

-

-

-

-

0.48

0.44

0.44

0.75

0.37

0.64

0.34

3.64

5.59

6.60

-0.07

-0.08

-0.07

-0.04

0.10

-0.40

-0.07

0.32

0.29

0.22

0.48

0.44

0.44

0.75

0.37

0.64

0.34

3.64

5.59

6.60

-0.07

-0.08

-0.07

-0.04

0.10

-0.40

-0.07

0.32

0.29

0.22

20 Ocak Cuma Fon Fiyatı

0.025478

44.417167

0.037316

36.684235

0.010161

15.100223

0.009866

31.048132

0.123644

0.009857

En Az İşlem Yapılabilir Pay ve Katları

1.000 Pay

1 Pay

1.000 Pay

1 Pay

1.000 Pay

1 Pay

1.000 Pay

1 Pay

100 Pay

1.000 Pay

Hisse Senedi

Ters Repo

BPP

Aybaşından Bugüne Getirisi

Benchmark'a Göre Performansı

Yılbaşından Bugüne Getirisi

Benchmark'a Göre Performansı

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

23 Ocak 2012 Pazartesi

GÜNLÜK GELİŞMELER

5

Günlük Gelişmeler

1)

Yunan bono sahiplerinin ülkeyi batmaktan kurtarmak için yapabilecekleri maksimum teklifi yaptıklarını bildirmelerinden sonra, Petrol

dördüncü günündede düşüşte, Euro zayıfladı ve ABD hisseleri vadeli kağıtları düştü. Petrol (Tokyo saati ile 13:26 da) %0,3 düşerek

varil başına 98,05 seviyesine geldi. Euro %0,3 düşerek 1,2891 USD seviyesinde. Telecom ve finans firmalarının öncülüğünde MSCI

Asya Pasifik Endeksi %0,1 arttı. S&P 500 endeksi vadeli kağıtları (futures) %0,3 düştü.

http://www.bloomberg.com/news/2012-01-23/oil-prices-euro-fall-as-europe-leaders-meet-on-budget-rules-iran-embargo.html

2)

Hazine Müsteşarlığından yapılan duyuruya göre, 23 Ocakta 4 yıl (1463 gün) süreli ve 6 ayda bir yüzde 4,5 kupon ödemeli TL cinsi, sabit

kuponlu devlet tahvilinin yeniden ihraç ihalesi yapılacak. Aynı gün, 10 yıl (3465 gün) süreli 6 ayda bir yüzde 1,50 reel kupon ödemeli

TÜFE'ye endeksli devlet tahvilinin yeniden ihraç ihalesi de gerçekleştirilecek. 24 Ocakta ise 2 yıl (679) gün süreli ve 6 ayda bir yüzde 5

kupon ödemeli TL cinsi, sabit kuponlu devlet tahvilinin yeniden ihraç ihalesini düzenleyecek olan Hazine, aynı gün, 10 yıl (3640 gün)

süreli ve 6 ayda bir yüzde 4,75 kupon ödemeli TL cinsi, sabit kuponlu devlet tahvilinin ilk ihraç ihalesini yapacak.

http://www.dunya.com/hazine-haftaya-4-ihaleye-çıkacak_143937_haber.html

3)

Hazine garantileri ile ikrazen verilen kredilerden doğan Hazine alacaklarına ilişkin veriler, 31 Aralık 2011 itibarıyla güncellendi. Hazine

Müsteşarlığı açıklamasına göre, 2011 yılı Aralık ayı sonu itibarıyla Hazine alacakları 24,5 milyar lira olarak gerçekleşirken, bunun 23

milyar 539,4 milyon lirası kamu kuruluşlarına, 934,9 milyon lirası da özel kesime ait bulunuyor.

http://www.dunya.com/hazinenin-alacakları-24-5-milyar-lira-oldu_143936_haber.html

4)

Ulaştırma, Denizcilik ve Haberleşme Bakanı Binali Yıldırım, Boğaziçi Köprüsü’nün bakımı sırasında trafikte bir miktar kısıtlama

olacağını, ancak köprünün kapatılmasının düşünülmediğini söyledi.

http://ekonomi.milliyet.com.tr/-bogazici-koprusu-nun-kapatilmasi-dusunulemez-/ekonomi/ekonomidetay/23.01.2012/1492436/default.htm

5)

Türkiye ilaç pazarının lideri Abdi İbrahim'in Başkanı Nezih Barut, önümüzdeki günlerde döviz kurlarının artması halinde bazı ilaçların

piyasada bulunamayabileceğini söyledi. Barut, "Devlet, eğer hâlâ ilaç sanayiinde bir şeyler verilebileceğini, hâlâ kârların olduğunu

düşünüyorsa bir daha fiyat düşürmesine gidebilir. İlaçta yeni fiyat indirimini düşünmek bile istemiyorum. Beklemiyorum, beklememem

gerektiğini düşünüyorum. Hâlâ indirimler olursa ilaç yoklukları, sıkıntıları başlar." dedi.

http://www.zaman.com.tr/haber.do?haberno=1233689&title=indirimler-devam-ederse-ilac-yokluklari-baslar

6)

Moody's tarafından bugun yayınlanan bir arastırma notunda Çin'de geçtiğimiz yıl banka dışı alanlardaki finansman artışının

yavaşlaması sonucunda ülkedekı sistemik risklere yönelik endişenin azaldığı ve bunun da ülkenin bankalarının kredi notunun görünümü

açısından pozitif bir gelişme olduğunu söyledi. Moody's raporunda Çin merkez bankasının açıkladığı kredi görünüm raporunda 2011

yılında banka dışı alanlardaki fonlama artışının yüzde 25 seviyesinde olduğu ve 2010'da ise bu oranın yüzde 45 oldugu hatırlatıldı.

7)

Türkiye Odalar ve Borsalar Birliği (TOBB), 2011 yılında, bir önceki yıla göre kurulan şirket sayısının yüzde 5,92, kapanan şirket

sayısının yüzde 14,87 arttığını açıkladı. TOBB, "2011 Aralık Ayına Ait Kurulan ve Kapanan Şirket" istatistiklerini açıkladı. Buna göre,

2011 yılında 53 bin 409 şirket kuruldu. 2010 yılında ise bu rakam 50 bin 423 idi. Aynı dönemde kapanan şirket sayısı ise 11 bin 400'den

13 bin 965'e çıktı.

http://www.dunya.com/kapanan-şirket-sayısı-geçen-yıl-yüzde-15-arttı_143874_haber.html

Şirket Haberleri

8)

Rupert Murdoch’ın sahibi olduğu News Corp.’ın satışa çıkarılan Sabah Gazetesi ve ATV televizyonuna talip olduğu grubun kendi

gazetesi Wall Street Journal’de (WSJ) haber olarak yer aldı. ABD’li medya devinin Çalık Holding bünyesindeki ATV televizyonu ve

Sabah Gazetesi’ni almak için harekete geçtiği, şirketin geçen hafta satış için yetkilendirilen Goldman Sachs’tan ön teklif süresini

uzatmasını istediği belirtildi.

http://www.hurriyet.com.tr/ekonomi/19742783.asp

9)

Özak Global Holding bünyesinde yer alan, Özak GYO’nun halka arzında, ilk kez halka arzdan satın alınan hisse senedini 3 ay elden

çıkartmayan yatırımcılar, hisselerinin yüzde yüzünü aldıkları fiyattan geri satabilecekler. Geri satma hakkını kullanmayan yatırımcılara

ise bonus olarak yüzde 3 ücretsiz hisse verilecek. Özak Global Holding’den yapılan açıklamaya göre, turizm, tekstil, enerji, inşaat ve

gayrimenkul alanlarında faaliyet gösteren Özak Global Holding bünyesinde yer alan Özak Gayrimenkul Yatırımı Ortaklığı (GYO), şubat

ayı içinde 2012’nin ilk halka arzını gerçekleştirecek.

http://ekonomi.milliyet.com.tr/ozak-gyo-nun-halka-arzi-yeni-bir-yontemlesubatta/ekonomi/ekonomidetay/22.01.2012/1492180/default.htm

10) İlk defa Avrupalı bir şirketin son 8 yılda dünya havacılığından çok daha hızlı büyüyen THY’nin modelini örnek alacağını söyleyen

Yönetim Kurulu Başkanı Hamdi Topçu, “Bize birçok ülkeden, havayolundan ortaklık teklifi geldi. Yaptığımız analizler sonrasında

Polonyalı LOT Havayolları’nda karar kıldık. Görüşmeler en kısa sürede başlayacak” dedi. CNN Türk’teki Eğrisi Doğrusu programına

katılan Topçu, geçen aralıkta Polonya’da ekonomi bakanı ile konuştuğunu belirterek, şunları söyledi: “LOT’u özelleştireceklerini belirten

bakan bizim almamızı istedi. Konuya sıcak bakıyoruz. Resmi görüşmeler en kısa sürede başlayacak.”

http://ekonomi.milliyet.com.tr/thy-polonya-nin-milli-havayolunu-aliyor/ekonomi/ekonomidetay/22.01.2012/1492192/default.htm

11) TTRAK --25 yaşını geçen 674 bin hurda traktör, teşvikle yenilenecek. Haftasonu Star Gazetesinde çıkan habere göre, Başbakan

Erdoğan’ın 3 ay önce verdiği talimatla başlatılan hurda traktörlerin yenileri ile değiştirilmesi projesinde son aşamaya gelindi. Proje 25

yaşını geçen 674 bin traktörü kapsıyor. Hazırlanan düzenleme ile hurda traktörlerin büyük kısmının değiştirilmesi öngörülüyor. Bunun

için de traktörlerini değiştirecek çiftçilere, üç ayrı destek verilmesi söz konusu olacak.

12) Sermaye Piyasası Kurulu, 45 kişiye yapay olarak sermaye piyasası araçlarının, arz ve talebini etkilemek gibi suçlar nedeniyle 6 ay

süreyle işlem yasağı getirdi ve suç duyurusunda bulundu.

http://www.dunya.com/spkdan-45-kişiye-6-ay-süreyle-işlem-yasağı_143953_haber.html

Çekince için lütfen arka sayfaya bakınız.

Piyasa Bülteni

6

23 Ocak 2012 Pazartesi

VERİM EĞRİLERİ

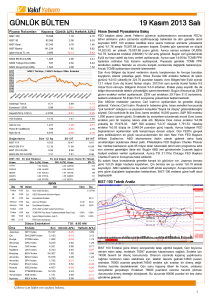

TÜRKİYE

BREZİLYA

Güncel

HİNDİSTAN

RUSYA

12

Güncel

1 Hafta

ÇİN

9

12

Güncel

1 Hafta

8.5

Güncel

1 Hafta

5

Güncel

1 Hafta

1 Hafta

8.3

8

11

11

7.8

7

10

10

4

8.0

3

7.5

6

7.3

9

9

6M

1Y

2Y

3Y

4Y

5Y

6M

10Y

GÜNEY KORE

1Y

2Y

3Y

5Y

1Y

2Y

ENDONEZYA

3Y

4Y

5Y

1Y

10Y

3Y

4Y

5Y

5.0

Güncel

1 Hafta

2

1Y

2Y

3Y

4Y

5Y

10Y

ABD

9.0

Güncel

1 Hafta

Güncel

10Y

GÜNEY AFRİKA

MALEZYA

9

5

Güncel

7.0

5

9Y

Güncel

1 Hafta

1 Hafta

1 Hafta

2.0

4.0

4

8.0

8

1.0

3.0

3

1Y

2Y

3Y

5Y

1Y

10Y

2.0

7

2

6M

2Y

3Y

4Y

5Y

3Y

10Y

İNGİLTERE

ALMANYA

5Y

6.0

10Y

2Y

3Y

4Y

9Y

Güncel

1 Hafta

1Y

2Y

3Y

5Y

10Y

İTALYA

4.0

Güncel

1 Hafta

0.0

6M

İSPANYA

FRANSA

2.5

Güncel

7.0

8.0

8.0

Güncel

1 Hafta

Güncel

1 Hafta

1 Hafta

7.0

7.0

2.0

3.0

6.0

6.0

1.5

5.0

5.0

2.0

4.0

4.0

1.0

3.0

0.5

3.0

1.0

1Y

2Y

3Y

4Y

5Y

2.0

10Y

2.0

1.0

0.0

(0.5)

1Y

2Y

3Y

4Y

5Y

10Y

0.0

6M

1Y

2Y

3Y

4Y

5Y

10Y

1.0

0.0

6M

Çekince için lütfen arka sayfaya bakınız.

1Y

2Y

3Y

4Y

5Y

10Y

6M

1Y

2Y

3Y

4Y

5Y

10Y

Piyasa Bülteni

23 Ocak 2012 Pazartesi

KÜNYE

Azmi DÖLEN

G. Müdür Yrd.

(212) 314 81 07

[email protected]

Işık ÖKTE

Direktör

(212) 314 81 82

[email protected]

Uzman

(212) 314 81 86

[email protected]

7

YURTDIŞI İLİŞKİLER

Bora Tamer YILMAZ

ÇEKİNCE: Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul

etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel

görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi

beklentilerinize uygun sonuçlar doğurmayabilir. Bu sayfalarda yayınlanan görüş, yorum, haber veya öneriler nedeniyle ortaya çıkacak ticari kazanç veya kayıplardan Halk Yatırım Menkul

Değerler A.Ş. sorumlu değildir. Buradaki yazı, görüş ve yorumlar sayfa ziyaretçilerini bilgilendirme niteliği taşımaktadır. Rapor sayfalarında yayınlanan hiçbir yazı, görüş, resim, analiz ve diğer

sunumlar izin alınmadan yazılı veya görsel basın organlarında yayınlanamaz.