Günlük Rapor - 20 Şubat 2013 Çarşamba Sayı: 127 Sayfa: 1

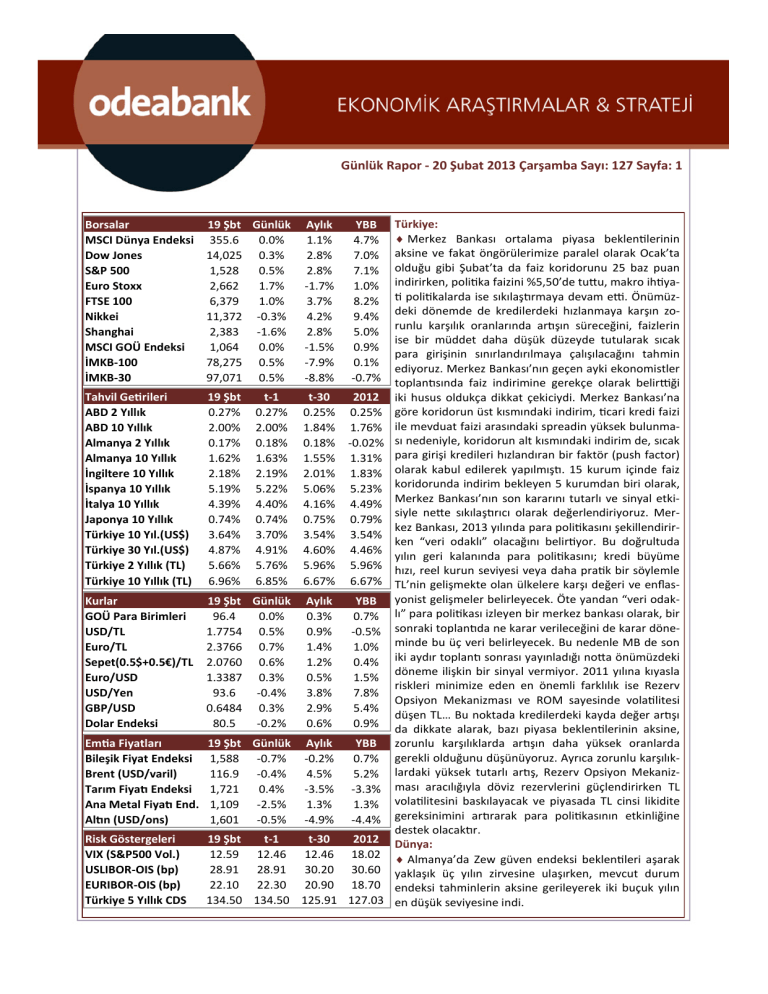

Borsalar

MSCI Dünya Endeksi

Dow Jones

S&P 500

Euro Stoxx

FTSE 100

Nikkei

Shanghai

MSCI GOÜ Endeksi

İMKB-100

İMKB-30

19 Şbt Günlük

355.6

0.0%

14,025 0.3%

1,528

0.5%

2,662

1.7%

6,379

1.0%

11,372 -0.3%

2,383 -1.6%

1,064

0.0%

78,275 0.5%

97,071 0.5%

Aylık

1.1%

2.8%

2.8%

-1.7%

3.7%

4.2%

2.8%

-1.5%

-7.9%

-8.8%

YBB

4.7%

7.0%

7.1%

1.0%

8.2%

9.4%

5.0%

0.9%

0.1%

-0.7%

Tahvil Getirileri

ABD 2 Yıllık

ABD 10 Yıllık

Almanya 2 Yıllık

Almanya 10 Yıllık

İngiltere 10 Yıllık

İspanya 10 Yıllık

İtalya 10 Yıllık

Japonya 10 Yıllık

Türkiye 10 Yıl.(US$)

Türkiye 30 Yıl.(US$)

Türkiye 2 Yıllık (TL)

Türkiye 10 Yıllık (TL)

19 Şbt

0.27%

2.00%

0.17%

1.62%

2.18%

5.19%

4.39%

0.74%

3.64%

4.87%

5.66%

6.96%

t-1

0.27%

2.00%

0.18%

1.63%

2.19%

5.22%

4.40%

0.74%

3.70%

4.91%

5.76%

6.85%

t-30

0.25%

1.84%

0.18%

1.55%

2.01%

5.06%

4.16%

0.75%

3.54%

4.60%

5.96%

6.67%

2012

0.25%

1.76%

-0.02%

1.31%

1.83%

5.23%

4.49%

0.79%

3.54%

4.46%

5.96%

6.67%

Kurlar

GOÜ Para Birimleri

USD/TL

Euro/TL

Sepet(0.5$+0.5€)/TL

Euro/USD

USD/Yen

GBP/USD

Dolar Endeksi

19 Şbt Günlük

96.4

0.0%

1.7754 0.5%

2.3766 0.7%

2.0760 0.6%

1.3387 0.3%

93.6

-0.4%

0.6484 0.3%

80.5

-0.2%

Aylık

0.3%

0.9%

1.4%

1.2%

0.5%

3.8%

2.9%

0.6%

YBB

0.7%

-0.5%

1.0%

0.4%

1.5%

7.8%

5.4%

0.9%

Emtia Fiyatları

Bileşik Fiyat Endeksi

Brent (USD/varil)

Tarım Fiyatı Endeksi

Ana Metal Fiyatı End.

Altın (USD/ons)

19 Şbt Günlük

1,588 -0.7%

116.9 -0.4%

1,721

0.4%

1,109 -2.5%

1,601 -0.5%

Aylık

-0.2%

4.5%

-3.5%

1.3%

-4.9%

YBB

0.7%

5.2%

-3.3%

1.3%

-4.4%

Risk Göstergeleri

VIX (S&P500 Vol.)

USLIBOR-OIS (bp)

EURIBOR-OIS (bp)

Türkiye 5 Yıllık CDS

19 Şbt

t-1

t-30

2012

12.59 12.46 12.46 18.02

28.91 28.91 30.20 30.60

22.10 22.30 20.90 18.70

134.50 134.50 125.91 127.03

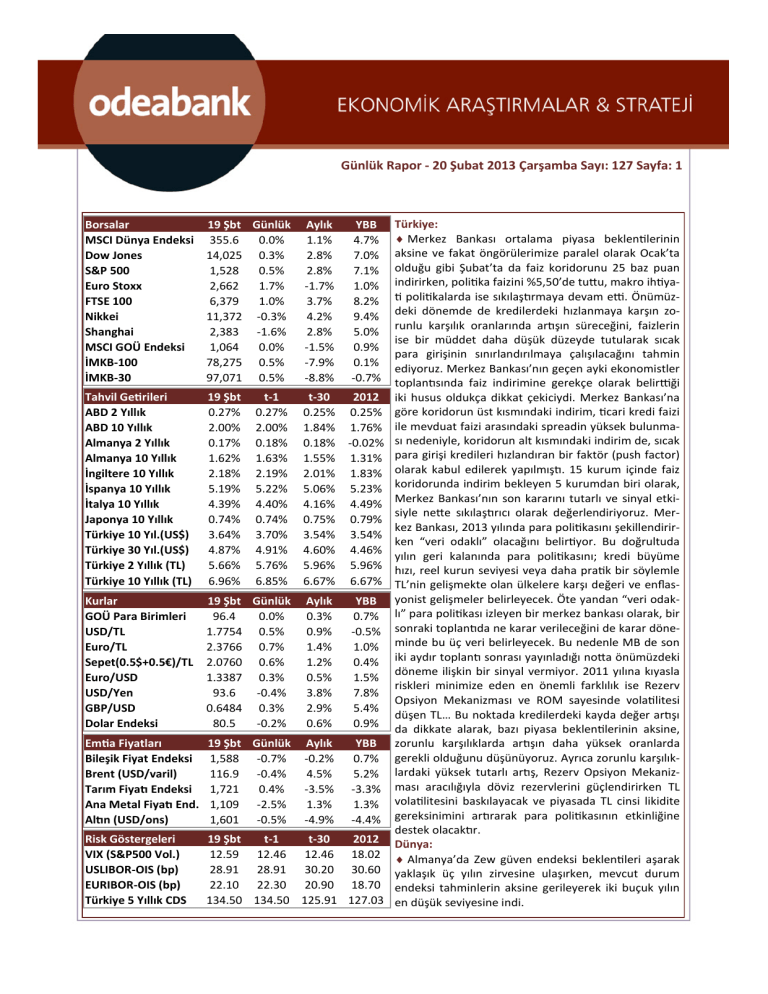

Türkiye:

Merkez Bankası ortalama piyasa beklentilerinin

aksine ve fakat öngörülerimize paralel olarak Ocak’ta

olduğu gibi Şubat’ta da faiz koridorunu 25 baz puan

indirirken, politika faizini %5,50’de tuttu, makro ihtiyati politikalarda ise sıkılaştırmaya devam etti. Önümüzdeki dönemde de kredilerdeki hızlanmaya karşın zorunlu karşılık oranlarında artışın süreceğini, faizlerin

ise bir müddet daha düşük düzeyde tutularak sıcak

para girişinin sınırlandırılmaya çalışılacağını tahmin

ediyoruz. Merkez Bankası’nın geçen ayki ekonomistler

toplantısında faiz indirimine gerekçe olarak belirttiği

iki husus oldukça dikkat çekiciydi. Merkez Bankası’na

göre koridorun üst kısmındaki indirim, ticari kredi faizi

ile mevduat faizi arasındaki spreadin yüksek bulunması nedeniyle, koridorun alt kısmındaki indirim de, sıcak

para girişi kredileri hızlandıran bir faktör (push factor)

olarak kabul edilerek yapılmıştı. 15 kurum içinde faiz

koridorunda indirim bekleyen 5 kurumdan biri olarak,

Merkez Bankası’nın son kararını tutarlı ve sinyal etkisiyle nette sıkılaştırıcı olarak değerlendiriyoruz. Merkez Bankası, 2013 yılında para politikasını şekillendirirken “veri odaklı” olacağını belirtiyor. Bu doğrultuda

yılın geri kalanında para politikasını; kredi büyüme

hızı, reel kurun seviyesi veya daha pratik bir söylemle

TL’nin gelişmekte olan ülkelere karşı değeri ve enflasyonist gelişmeler belirleyecek. Öte yandan “veri odaklı” para politikası izleyen bir merkez bankası olarak, bir

sonraki toplantıda ne karar verileceğini de karar döneminde bu üç veri belirleyecek. Bu nedenle MB de son

iki aydır toplantı sonrası yayınladığı notta önümüzdeki

döneme ilişkin bir sinyal vermiyor. 2011 yılına kıyasla

riskleri minimize eden en önemli farklılık ise Rezerv

Opsiyon Mekanizması ve ROM sayesinde volatilitesi

düşen TL… Bu noktada kredilerdeki kayda değer artışı

da dikkate alarak, bazı piyasa beklentilerinin aksine,

zorunlu karşılıklarda artışın daha yüksek oranlarda

gerekli olduğunu düşünüyoruz. Ayrıca zorunlu karşılıklardaki yüksek tutarlı artış, Rezerv Opsiyon Mekanizması aracılığıyla döviz rezervlerini güçlendirirken TL

volatilitesini baskılayacak ve piyasada TL cinsi likidite

gereksinimini artırarak para politikasının etkinliğine

destek olacaktır.

Dünya:

Almanya’da Zew güven endeksi beklentileri aşarak

yaklaşık üç yılın zirvesine ulaşırken, mevcut durum

endeksi tahminlerin aksine gerileyerek iki buçuk yılın

en düşük seviyesine indi.

Günlük Rapor - 20 Şubat 2013 Çarşamba Sayı: 127 Sayfa: 2

Bugünkü Gündem

Saat

Ülke

11:30

İngiltere

İşsizlik Oranı

12:30

Almanya

10 Yıllık 5 Milyar € Tahvil İhalesi

15:30

ABD

15:30

15:30

Dönem

Tahmin

Önceki

Aralık

%7,7

%7,7

Konut Başlangıçları (Bin adet)

Ocak

920

954

ABD

İnşaat İzinleri (Bin adet)

Ocak

920

903

ABD

Yıllık Üretici Enflasyonu

Ocak

%1,5

%1,3

Euro Bölgesi Tüketici Güven Endeksi

Şubat

-23,2

-23,9

Merkez Bankası 29-30 Ocak Tarihli Toplantı Tutanakları

-5%

Ara 12

0%

Şub 13

5%

1.95

Eyl 12

10%

2.00

Kas 12

2.05

Ağu 12

15%

Haz 12

2.10

May 12

Şub 13

Ara 12

Kaynak: TCMB ve Odeabank Ekonomik Araştırmalar

Oca 13

Eki 12

Kas 12

Eyl 12

Ağu 12

Haz 12

Tem 12

Nis 12

May 12

Şub 12

Mar 12

Oca 12

Kas 11

Ara 11

4%

20%

Şub 12

7%

2.15

TL'nin Gelişmekte Olan Ülke Para Birimlerine

Karşı Değer Kaybı (13 Aralık 2010'a Göre)

Mar 12

10%

2.20

25%

Kas 11

13%

Karardan sonra TL bir haftanın en düşüğüne indi...

MB Gecelik Borç Verme

Gösterge bono faizi

Sepet/TL (sağ eksen)

Ara 11

MB Politika Faizi

MB ortalama fonlama faizi

MB Gecelik Borç Alma Faizi

Eyl 11

Faiz koridoru beklentimize paralel düştü...

Ağu 11

ABD

Tem 11

21:00

May 11

17:00

Gündem

Kaynak: Bloomberg ve Odeabank Ekonomik Araştırmalar

Odeabank Ekonomik Araştırmalar ve Stratejik Planlama

Maslak Mahallesi Ahi Evran Caddesi No. 11 Olive Plaza Kat 9 34398 Şişli /İstanbul

Telefon: 0212 304 87 42 Faks: 0212 304 84 45

Serkan Özcan, Genel Müdür Yardımcısı

[email protected]

Ali Kırali, Stratejik Planlama Direktörü

[email protected]

Erkan Dernek, Stratejik Planlama Grup Müdürü [email protected]

İnanç A. Sözer, Ekonomik Araştırmalar Müdürü [email protected]

Kısaltmalar ve Açıklamalar: GOÜ: Gelişmekte Olan Ülkeler, D.: Değişim, YBB: Yıl Başından Beri, YS: Yıl Sonu, Ö: Önce bp: Baz puan; Piy: Mevcut piyasa faizi Tabloda dünya ve GOÜ’de genel performansı göstermesi açısından; borsalarda MSCI, tahvil getirilerinde EMBI, kurlarda

JPMorgan ve emtia fiyatlarında da UBS Bloomberg bileşik endeksi kullanılmıştır.

Burada belirtilen bilgiler, Odea Bankası A.Ş. tarafından, güvenilirliğine ve doğruluğuna inanılan kaynaklardan, okuyucuyu bilgilendirmek amacıyla derlenmiştir. Resmi kaynaklardan alınan bilgilere dayalı yapılan yorumlar ve tahminler, o tarihteki kanımızı yansıtmaktaysa da bu bilgiler, hiçbir şekilde yatırım danışmanlığı faaliyeti olarak değerlendirilemeyecektir. Söz konusu kaynaklardaki hata ve eksikliklerden ve bu bilgilerin kullanılmasından doğabilecek zararlardan dolayı, Odea Bankası A.Ş. hiçbir sorumluluk kabul etmez. İşbu rapor içerisindeki bilgilere ait telif

hakkı Bankamıza ait olup, üçüncü kişilerce izinsiz kullanılamaz, çoğaltılamaz veya kopyalanamaz.