GENEL-PUBLIC

Makro Ekonomik Gündem ve Beklentiler

05.09.2016

Küresel Piyasalar

FED’in istihdam verilerini ne oranda zayıf gördüğü kritik unsur

GENEL-PUBLIC

150

9%

-50

8%

-250

7%

-450

6%

ABD Tarımdışı İstihdam (Aylık değ.)

-650

5%

ABD İşsizlik Oranı (Sağ eks.)

08.16

02.16

08.15

02.15

08.14

02.14

08.13

02.13

08.12

02.12

08.11

02.11

08.10

02.10

4%

08.09

-850

3,6%

ABD Ortalama Saatlik Kazançlar (Yıllık değ.)

3,3%

3,0%

2,7%

2,4%

2,1%

1,8%

60

58

56

54

52

50

08.16

06.16

04.16

10.15

08.15

06.15

04.15

ISM İmalat

02.15

12.14

10.14

08.14

04.14

02.14

06.14

ISM Hizmetler

48

08.16

02.16

02.15

02.16

08.15

08.14

12.15

02.14

08.13

02.13

08.12

02.12

08.11

02.11

08.10

02.10

08.09

1,5%

12.13

Brent petrolde geçtiğimiz haftaki raporumuzda 45,60$/varil seviyelerine kadar

bir gerileme yaşanabileceğini belirtmiştik. Beklentilerimize uygun bu

seviyelerden itibaren ABD’den gelen zayıf verilerin etkisiyle brent petrolde

yükseliş izliyoruz. Bu hafta yaklaşan OPEC toplantısına dair muhtemel haber

akışı brent petrolde etkili olabilir. Ancak son dönemde açıklanan stok

verilerinde ham petrol stoklarında artış eğilimiyle birlikte, benzin stoklarında

yaşanan düşüşün hız kesmesi brent petrol üzerinde baskı kuruyor. Geçtiğimiz

ay OPEC’in üretiminin rekor kırmasının ardından, Rusya, iran ve OPEC ülkeri

arasında yaşanacak diyaloglar önemli olacak. Nijerya, Irak ve Libya’nın da

üretimi artırması ve mevsimsel etkilerin pozitif etki yapabileceği dönemin

sonuna gelinmiş olması nedeniyle, petrol fiyatlarında yukarı yönlü risklerin

sınırlı olduğunu düşünüyoruz. Cuma günü açıklanan Baker Hughes sondaj

kuyusu sayısında da 1 adetlik artış görülürken, üst üste sekiz haftadır sondaj

kuyusunda düşüş gerçekleşmemiş oldu. Ay sonunda gerçekleştirilecek OPEC

toplantısında ortak bir üretimi dondurma kararı çıkma ihtimalini ise düşük

görüyoruz. Bu hafta, geçen hafta yaşanan sert düşüş ve açıklanan ABD

verilerinin ardından aşağı yönlü hareketin 43,80$/varil seviyesi ile sınırlı

kalabileceğini düşünüyoruz. Yukarı yönlü hareketlerde ise 48$/varil seviyesi

önemli bir dirençken, 50$/varil seviyesinin satış fırsatı doğurabileceğini

düşünüyoruz.

10%

02.09

Çin’de geçtiğimiz hafta açıklanan ve büyüme endişelerini erteleyen PMI

verilerinin ardından bu hafta da ihracat ve ithalat rakamları belirleyici olacak.

Verilerin beklentileri karşılayamaması durumunda, PMI verileri ile oluşan

kırılgan olumlu hava tekrar negatife dönebilir.

11%

350

08.08

Hafta sonu gerçekleştirilen G-20 zirvesinde ülkeler arasında eş güdümlü

politikaların güçlendirilmesinin ele alındığı ve küresel büyümeyi tekrar

canlandırabilmek için neler yapılabileceğinin konuşulduğunu izledik. Başta

Türkiye olmak üzere özellikle enerji alanında ülkeler arasında çeşitli

anlaşmalara varılırken, samimi fotoğraflarla küresel tansiyonu da düşürücü

mesajların verildiğini izledik.

550

10.13

Euro Bölgesinin ise son dönemde açıklanan ekonomik aktivite verilerinde bir

toparlanma görülürken, Perşembe günü gerçekleşecek ECB faiz toplantısında

Draghi’nin mevcut politikanın etkilerini bir süre daha görmek isteyeceğini ve

yeni bir aksiyon almaktan kaçınacağını düşünüyoruz.

FED Faiz Projeksiyonu

08.13

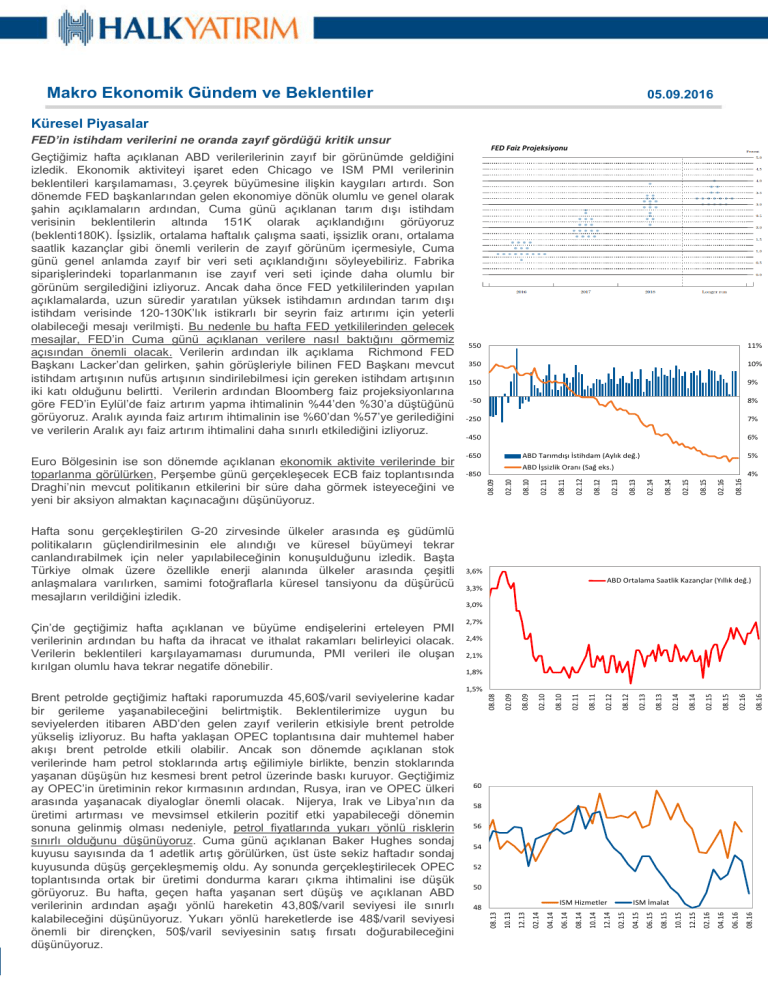

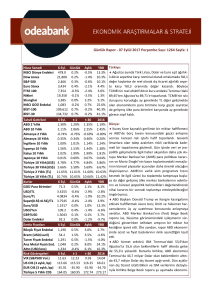

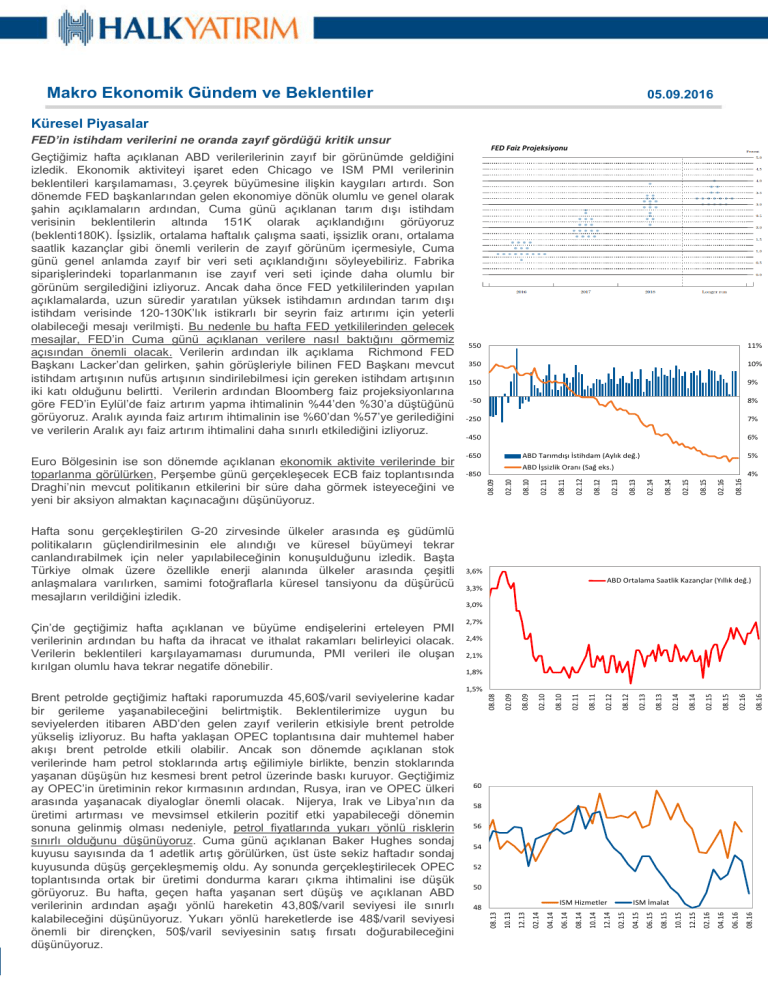

Geçtiğimiz hafta açıklanan ABD verilerilerinin zayıf bir görünümde geldiğini

izledik. Ekonomik aktiviteyi işaret eden Chicago ve ISM PMI verilerinin

beklentileri karşılamaması, 3.çeyrek büyümesine ilişkin kaygıları artırdı. Son

dönemde FED başkanlarından gelen ekonomiye dönük olumlu ve genel olarak

şahin açıklamaların ardından, Cuma günü açıklanan tarım dışı istihdam

verisinin beklentilerin altında 151K olarak açıklandığını görüyoruz

(beklenti180K). İşsizlik, ortalama haftalık çalışma saati, işsizlik oranı, ortalama

saatlik kazançlar gibi önemli verilerin de zayıf görünüm içermesiyle, Cuma

günü genel anlamda zayıf bir veri seti açıklandığını söyleyebiliriz. Fabrika

siparişlerindeki toparlanmanın ise zayıf veri seti içinde daha olumlu bir

görünüm sergilediğini izliyoruz. Ancak daha önce FED yetkililerinden yapılan

açıklamalarda, uzun süredir yaratılan yüksek istihdamın ardından tarım dışı

istihdam verisinde 120-130K’lık istikrarlı bir seyrin faiz artırımı için yeterli

olabileceği mesajı verilmişti. Bu nedenle bu hafta FED yetkililerinden gelecek

mesajlar, FED’in Cuma günü açıklanan verilere nasıl baktığını görmemiz

açısından önemli olacak. Verilerin ardından ilk açıklama Richmond FED

Başkanı Lacker’dan gelirken, şahin görüşleriyle bilinen FED Başkanı mevcut

istihdam artışının nufüs artışının sindirilebilmesi için gereken istihdam artışının

iki katı olduğunu belirtti. Verilerin ardından Bloomberg faiz projeksiyonlarına

göre FED’in Eylül’de faiz artırım yapma ihtimalinin %44’den %30’a düştüğünü

görüyoruz. Aralık ayında faiz artırım ihtimalinin ise %60’dan %57’ye gerilediğini

ve verilerin Aralık ayı faiz artırım ihtimalini daha sınırlı etkilediğini izliyoruz.

GENEL-PUBLIC

Makro Ekonomik Gündem ve Beklentiler

İç Piyasalar

İthalattaki sert düşüş dış ticaret dengesini destekliyor

3.5%

11.0%

TÜFE (Aylık değ.)

TÜFE (Yıllık değ., sağ eks.)

10.0%

2.5%

9.0%

1.5%

8.0%

7.0%

0.5%

6.0%

5.0%

-0.5%

4.0%

12.16

06.16

12.15

06.15

12.14

06.14

12.13

06.13

12.12

06.12

12.11

3.0%

06.11

-1.5%

12.10

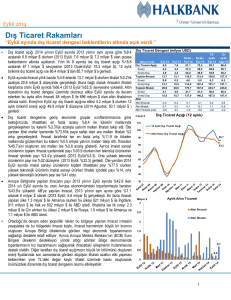

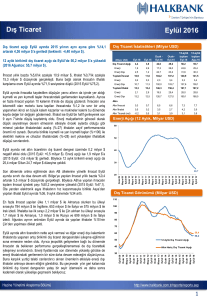

TÜİK ve Ticaret Bakanlığı öncülüğünde oluşturulan Ağustos dış

ticaret verilerine göre, aylık dış ticaret açığının 4,8 milyar dolar ile

bir önceki yılın aynı ayında kaydedilen 7,1 milyar dolara göre

oldukça ılımlı bir düzeyde gerçekleştiğini görüyoruz. İhracatta altın

katkısı devam ederken; ithalattaki belirgin düşüş ağırlı olarak

hammadde ve yatırım eğilimini gösteren sermaye mallarından

kaynaklanıyor. Böylece, 12 aylık dış ticaret açığı 55,8 milyar dolar

seviyesine indi (Haziran sonunda 58,1 milyar dolar; 2015 sonunda

63,4 milyar dolar idi). 2016 sonu dış ticaret tahminimiz ise 57 milyar

dolar.

aynı döneminde 23,7 milyar dolar idi). Enerji maliyetinde yaşanan

iyileşmenin dış ticaret dengesini desteklemesini, 2016 yılında da 34

milyar dolara gerilemesini sürdürmesini bekliyoruz (ortalama petrol

fiyatları tahminimiz 45 dolar/varil).

Mev.&Tak.Etk.Arın.Endeks

(Aylık değ.)

11%

Takvim Etk.Arın.Endeks (Yıllık

değ., sağ eks.)

9%

2%

7%

1%

5%

0%

3%

-1%

1%

-2%

Milyar $

85

75

65

55

06.16

04.16

02.16

12.15

10.15

08.15

06.15

04.15

02.15

12.14

10.14

08.14

06.14

-3%

04.14

-1%

-4%

02.14

-3%

12.13

gerilediğini görüyoruz. Ayrıca, Yakın ve Orta Doğu bölgesine

yapılan ihracatın da yılbaşından bu yana yükseliş trendinde

olmasına karşın Temmuz ayında bir yavaşlama söz konusu. Düşen

enerji maliyetinin de ithalatı sınırlamada etkili olduğunu, 7 aylık

dönemde 15 milyar dolara gerilediğini görüyoruz (geçtiğimiz yılın

3%

10.13

düzeyde olduğunu görüyoruz. Euro cinsi ihracat artış hızında

yavaşlama yaşandığını görüyoruz. Haziran sonunda %11,8 olan 12

aylık bazdaki yıllık artış oranının Temmuz sonunda %11,1’e

4%

08.13

727 milyon dolarlık katkı söz konusu. Böylece, Ocak-Temmuz

döneminde elde edilen 5,7 milyar dolarlık giriş, geçtiğimiz yılın aynı

döneminde kaydedilen 5,6 milyar dolara yakın olarak güçlü bir

5%

06.13

Dış ticaret verisinin detaylarını incelediğimizde, altın ticareti

ihracatı desteklemeye devam ediyor. Altın ihracatından Haziran

ayında kaydedilen 841 milyon doların ardından, Temmuz ayında da

Cari Açık-12 Aylık Kümülatif

Altın ve Enerji Hariç CA

Altın Hariç CA

45

35

25

15

GENEL-PUBLIC

5

-5

09.09

12.09

03.10

06.10

09.10

12.10

03.11

06.11

09.11

12.11

03.12

06.12

09.12

12.12

03.13

06.13

09.13

12.13

03.14

06.14

09.14

12.14

03.15

06.15

09.15

12.15

03.16

06.16

-15

9%

6%

3%

0%

-3%

-6%

Mevsim ve Tak. Etk. Arın. GSYH (Çeyreklik değ.)

4 Çeyreklik GSYH (Yıllık değ.)

-9%

2009Ç1

2009Ç2

2009Ç3

2009Ç4

2010Ç1

2010Ç2

2010Ç3

2010Ç4

2011Ç1

2011Ç2

2011Ç3

2011Ç4

2012Ç1

2012Ç2

2012Ç3

2012Ç4

2013Ç1

2013Ç2

2013Ç3

2013Ç4

2014Ç1

2014Ç2

2014Ç3

2014Ç4

2015Ç1

2015Ç2

2015Ç3

2015Ç4

2016Ç1

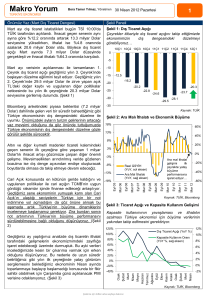

Bu hafta yurt içi gündemde, veri anlamında yoğun bir hafta olacak.

Bugün Ağustos TÜFE enflasyon verisi, Perşembe günü Temmuz

sanayi üretimi, Cuma günü ise Temmuz cari denge ve 2Ç GSYH

verileri takip edilecek. Enflasyon tarafında, Ağustos ortalama piyasa

beklentisi aylık %0,1’lik düşüşe işaret ederken; %0,25’lik artış

tahminimizi, aşağı yönlü riskler olduğunu belirtmekle beraber gıda

fiyatlarında beklenen katkının sınırlı olacağı varsayımıyla

koruyoruz. Sanayi üretiminin de Temmuz’da arındırılmamış veriler

altında %-6’lık düşüş gerçekleştireceğini tahmin ediyoruz. Cari

açığın ise, Temmuz ayında 1,9 milyar açık vereceğini, 12 aylık cari

açığın da Haziran sonundaki 29,4 milyar dolar seviyesinden,

Temmuz sonunda 28,2 milyar dolara gerilemesini beklemekle

birlikte, yıl sonuna ait 30 milyar dolar seviyesinde kapatacağına dair

görüşümüzü koruyoruz. GSYH’nin de 2Ç için %3,2’lik büyüme

kaydedeceğini, 2016 dönem sonu büyümesinin de %3,3 olacağını

öngörüyoruz.

GENEL-PUBLIC

Tahvil-Bono Piyasaları (DİBS-Özel Sektör)

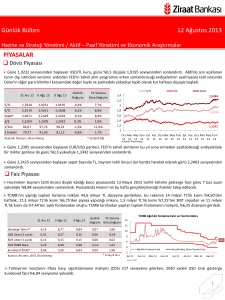

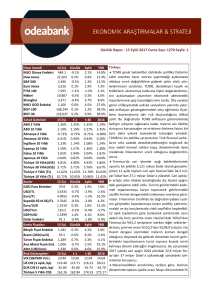

FED Başkanı Yellen’ın Jackson Hole konferansında yaptığı

açıklamalar ve FED Başkan Yardımcısı Fisher’ın daha sonra

yaptığı konuşmada Yellen’ın açıklamalarının yıl bitmeden iki kez

faiz artırılması ihtimali ile uyumlu olduğunu söylemesi geçtiğimiz

hafta risk iştahının ilk dört gün global piyasalarda zayıflamasına

neden oldu. Ancak Cuma günü ABD’de açıklanan tarım dışı

istihdam verisinin 151.000 kişi ile beklenti olan 180.000’in altında

açıklanması gelişmekte olan ülke varlıklarında görülen kayıpların

kısmen geri alınmasına neden oldu. Bu çerçevede hafta içerisinde

2,97 seviyesinin üzerini test eden USD/TL paritesi sınırlı olarak

gerilerken, tahvil piyasasında orta-uzun vadeli kıymetlerde satıcılı

seyir izlendi. 2 yıl vadeli gösterge tahvil geçtiğimiz hafta kapanışına

göre 7 baz puan yükselişle %9,08, 10 yıl vadeli gösterge tahvil ise

geçtiğimiz hafta kapanışa göre 3 baz puan yükselişle %9,76 bileşik

seviyesinden haftayı tamamladı.

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

02.09.2016

20.03.2014 (Yerel Seçim Öncesi)

12.0%

DIBS Verim Eğrisi

11.0%

10.0%

9.0%

8.0%

7.0%

6.0%

5.0%

4.0%

3M

6M

Hazine Müsteşarlığı'nın Çarşamba günü açıklamış olduğu iç

borçlanma stratejisine göre Eylül ayında toplam 13 milyar TL'lik iç

borç servisine karşılık, toplam 12,9 milyar TL'lik iç borçlanma

yapılması programlanıyor. 2016 yılının en büyük üçüncü itfası

olacak ayda beklenen iç borç çevirme oranı ise %99,2 seviyesinde.

9.6%

TL likiditede tarafında TCMB haftalık repo ihalelerini piyasa

ihtiyacının altında açmaya devam ederken, ortalama fonlama

maliyeti %7,89-7,92 aralığında gerçekleşti. Piyasa nakit akışında

İller Bankası ödemeleri kaynaklı 5 milyar TL giriş olurken, 10 milyar

TL civarında vergi çıkışı izlendi. TCMB’nin bankaları günlük bazda

fonladığı ortalama rakam ise 115 milyar TL’nin üzerine çıktı.

8.4%

2Y

3Y

4Y

5Y

26.08.2016

10.0%

9.8%

1Y

6Y

7Y

8Y

9Y

10Y

02.09.2016

DIBS Verim Eğrisi

9.4%

9.2%

9.0%

8.8%

8.6%

8.2%

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

10Y

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

02.09.2016

20.03.2014 (Yerel Seçim Öncesi)

8.0%

Yurt içinde bugün Ağustos ayı enflasyon verisi takip ediliyor olacak.

Yıllık enflasyonun beklentiler doğrultusunda gerilemesi durumunda,

tahvil piyasasında alıcılı seyir izlenebilir.

Euro Tahvil Verim Eğrisi

7.0%

6.0%

5.0%

4.0%

3.0%

2.0%

1.0%

0.0%

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

2016 Yılı ÖST İhraçları Ek Getiri Tablosu

35,000

600

31,814

525

525

525

30,000

500

450

25,000

400

339

20,000

370

325

15,000

300

250

240

14,079

230

225

200

200

10,000

200

200

140

100

1,768

5,000

60

100

50

30

66

40

Banka Bonosu

Değişken Kuponlu

İskontolu Tahvil

Bankacılık

Bankacılık

Bankacılık

1,969

1,111

809

1,432

342

182

Kira Sertifikası

Sabit Kuponlu

Değişken Kuponlu

Sabit Kuponlu

Finansman Bonosu

Bankacılık

DışıFinans

Bankacılık

DışıFinans

Diğer Sektör

Diğer Sektör

Diğer Sektör

0

0

Değişken Kuponlu Finansman Bonosu

Bankacılık

DışıFinans

Bankacılık

DışıFinans

Toplam İhraç Tutarı

GENEL-PUBLIC

Min Ek Getiri

Max Ek Getiri

9Y

10Y

15Y

20Y

25Y

30Y

GENEL-PUBLIC

Para Piyasaları (TL ve Yabancı Para Faiz Oranları)

Geçen hafta TL libor faizlerine ilişkin verim eğrisinde bir ay

öncesine göre bir miktar azalışın, bir hafta öncesine göre de

yatay seyrin sürdüğünü görüyoruz.

TL Lib.

Tahvil faizlerinde ise 2Y vadeli gösterge tahvil faizi haftayı %9,08

seviyesinde tamamlarken (önceki hafta kapanış %9,01), 10Y

vadeli tahvil faizi %9,76’dan tamamladı (önceki hafta kapanış

%9,73).

9.5%

Geçtiğimiz hafta $ Libor faizleri verim eğrisinin bir ay ve üç ay

öncesine göre yukarı yönlü seyrin devam ettiğini görüyoruz.

9.9%

9.7%

9.3%

9.1%

8.9%

Güncel

1 Hafta Önce

8.7%

9M

6M

3M

2M

1M

1W

1Y

1 Ay Önce

8.5%

O/N

Bugün açıklanacak Ağustos TÜFE enflasyon rakamları takip

edilecek olup, tahvil faizleri üzerinde etkili olacağını düşünüyoruz.

Yıllık enflasyonun Temmuz’da kaydedilen %8,8 seviyesinden

%8,6 civarına gerileme kaydetmesini beklememize karşın,

işlenmemiş gıda fiyatlarında aşağı yönlü hareketin sınırlı

kalabileceğini öngörüyoruz. Bu görüşlerimiz doğrultusunda,

enflasyon görünümündeki risklerde belirgin bir iyileşme olana dek

tahvil faizleri üzerindeki aşağı yönlü baskının sınırlı kalabileceğini

düşünüyoruz.

TL Libor Faizleri Verim Eğrisi

$ Libor Faizleri Verim Eğrisi

$ Lib.

1.6%

1.4%

Geçtiğimiz hafta euro libor faizlerinde bir ay ve üç ay öncesine

göre yatay seyir gösterdiğini görüyoruz.

1.2%

1.0%

0.8%

Güncel

0.6%

1 Ay Önce

0.4%

3 Ay Önce

€ Lib.

0.10%

1Y

6M

3M

2M

1W

1M

0.2%

O/N

Bir önceki haftayı %1,62’li seviyelerden tamamlayan ABD 10

yıllık tahvil faizinin, geçtiğimiz haftanın son günü açıklanan

özellikle istihdam verilerinin piyasa beklentisinin oldukça altında

gelmesiyle birlikte %1,57’li seviyelerden %1,54’lü seviyelere

kadar geri çekilme gerçekleştirmesine karşın, Fed başkan ve

üyelerinin yıl sonuna doğru faiz artış ihtimalini masada tutan

yaklaşımlarının devam etmesiyle, geçtiğimiz haftayı %1,60’lı

seviyelerden tamamladı. ABD 10Y tahvil faizinin önümüzdeki

dönemde, küresel risk algılamasına bağlı olarak %1,55-1,63

aralığında seyretmesini öngörüyoruz.

€ Libor Faizleri Verim Eğrisi

0.00%

GENEL-PUBLIC

-0.10%

-0.20%

Güncel

-0.30%

1 Ay Önce

6M

3M

2M

1M

1W

1Y

3 Ay Önce

-0.40%

O/N

Bir önceki haftayı %-0,07’li seviyelerden tamamlayan

Almanya’nın 10 yıllık tahvil faizi haftayı %-0,04’lü seviyelerden

tamamladı. Almanya 10Y tahvil faizi negatif bölgede seyrini

devam ettirken, hafif bir toparlanma eğilimi sergilediğini izliyoruz.

Önümüzdeki dönemde, küresel risk algılamasına bağlı olarak

%-0,04-0,10 aralığında bir seyir izleyebileceğini tahmin ediyoruz.

Ayrıca, bu hafta Avrupa Merkez Bankasının gerçekleştireceği faiz

kararı toplantısı tahvil faizlerinin yönü üzerinde belirleyici olacak.

GENEL-PUBLIC

Hisse Senedi Piyasaları

BIST100 Cuma günü 76.865 puan seviyesinden bir kapanış gerçekleştirdi ve %1,34 değer kazandı. Jackson Hole

toplantısından itibaren FED’in Eylül ayında faiz artırabileceği algısının artmasının ardından Cuma günü ağırlıklı olarak

zayıf gelen ABD verilerinin ardından BIST100’de sert toparlanma gerçekleştiğini ve 200 günlük ortalama olan 76.900

puan seviyesinin hemen altında bir haftalık kapanış yaşandığını izliyoruz. Bu hafta 200 günlük hareketli ortalamanın

üzerindeki seyrin devam etmesi için küresel olarak hisse senedi piyasaları üzerindeki baskının azalması gerektiğini

düşünüyoruz. Bunun gerçekleşmesi durumunda 78.200 puan seviyesine doğru bir yükseliş görebiliriz. Haftalık

muhtemel tepe seviye beklentimiz ise 79.000 puan seviyesi. Küresel olarak hisse senedi piyasası üzerindeki baskının

artması durumunda aşağı yönlü harekette ilk olarak geçtiğimiz hafta da bahsettiğimiz 76.400 puan seviyesini takip

edeceğiz. Bu seviyenin altına inilmesi durumunda 75.700 puan seviyesi takip edeceğimiz destek olacak. 75.200 puan

seviyesi endekste ana detek konumunda bulunurken, bu desteğin FED’in Eylül ayında faiz artırım ihtimalinde ciddi bir

artış yaşanması durumunda kırılabileceğini düşünüyoruz.

77.000 puan seviyesinin üzerine çıkış önemli

bir karar. Hem 50 hem de 200 günlük

ortalamanın üzerinde günlük kapanış olumlu

etki yapabilir.

75.200 puan seviyesi haftalık olarak en önemli

destek ve bu seviyenin altında bir günlük kapanış

beklemiyoruz.

GENEL-PUBLIC

GENEL-PUBLIC

Döviz ve Türev Piyasaları

USDTRY - günlük

50 günlük ortalamanın altındaki seyir kurun

sakinliğini korumasını sağlıyor

2,9120 hem 200 günlük ortalama hem de trend ana

desteği ancak bu hafta bu seviyenin test edilmesini

beklemiyoruz.

Dolar/TL Jackson Hole toplantısının ardından ABD’den gelen zayıf ağırlıkta verilerle 2,9425 seviyesine kadar geri

çekilme yaşasa da daha sonra tekrar 50 günlük ortalamasına yakınlaştı. Ağırlıklı olarak 2,9611 seviyesinde bulunan

ortalamanın etrafında hareket eden kurda bu hafta yönü bu seviye belirleyecek. Bu seviyenin üzerinde bir seyir

oluşması durumunda yukarı yönlü hareket öncelikle 2,9720 seviyesine ve ardından 2,9850 seviyesine kadar

yükselebilir. FED’in Eylül ayında faiz artırma ihtimalinde ciddi bir artış olmadan 2,9850 seviyesinin üzerinde kalıcılık

ise zor gözüküyor. Aşağı yönlü hareketlerde bugün açıklanacak enflasyon rakamları etkili olabilir. Bu doğrultuda

Cuma günü görülen en düşük seviye olan 2,9425 seviyesi takip edeceğimiz destek olacak. Haftalık muhtemel dip

seviye ise 2,9350 seviyesinde oluşabilir.

24%

Cuma günü gelen zayıf ABD verilerinin ardından gelişmekte

olan ülke kurları volatilitesinde gerilemeler yaşandı (Yılbaşı

itibariyle: VIX %-34, GOU volatilite endeksi %-14, MSCI GOÜ

%13 MSCI Türkiye %8, Dolar End.:%-3). Haftalık bazda; 1M

ATM USD/TRY volatilitesi %7 düşerek, son 4 ayın en düşük

seviyesine geriledi (1 Aylık volatilite yılbaşı itibariyle: %-25).

22%

1W

2W

20%

6M

1Y

1M

USD/TRY

Volatility Smile

18%

16%

14%

12%

10%

1W

1M

3M

6M

1Y

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

10Δ Put

25Δ Put

35Δ Put

50Δ (ATM)

2.9360

2.45%

47

2.8929

6.54%

265

2.8460

8.42%

598

2.8224

9.12%

924

2.8000

10.14%

1,477

2.9357

4.74%

289

2.9205

7.58%

972

2.9116

9.32%

2,095

2.9240

10.01%

3,225

2.9695

11.01%

5,124

2.9406

5.20%

501

2.9378

7.99%

1,619

2.9488

9.78%

3,485

2.9812

10.52%

5,383

3.0612

11.57%

8,578

2.9488

5.54%

896

2.9489

8.55%

1,381

2.9490

10.45%

1,684

2.9491

11.27%

1,816

2.9491

12.37%

1,992

35Δ Call

2.9585

6.16%

589

2.9954

9.40%

1,854

3.0733

11.52%

3,872

3.1770

12.54%

5,866

3.3831

13.91%

8,968

Tablo USD/TRY için olup, primler 100.000$ üzerinden hesaplanmıştır.

GENEL-PUBLIC

25Δ Call

10Δ Call

8%

2.9671

6.61%

400

3.0232

10.09%

1,261

3.1364

12.51%

2,665

3.2818

13.79%

4,085

3.5679

15.48%

6,314

2.9922

8.22%

158

3.0903

11.22%

445

3.2982

14.34%

971

3.5599

16.05%

1,511

4.0851

18.47%

2,392

6%

10P

15P

25P

35P

ATM

35C

25C

15C

10C

Haftalık bazda USD/TRY volatilitesinde yaşanan

gerileme düşen opsiyon primlerine de yansıdı. Bu

hafta içeride Ağustos ayı enflasyon verisi, dışarıda

ise ECB faiz toplantısı takip edilecek. Döviz teminatlı

opsiyonlarda, yabancı para ve TL mevduatı olan

müşterilerimiz için kısa vadede satım opsiyonu

satışını riskli buluyoruz.

GENEL-PUBLIC

Döviz ve Türev Piyasaları

EURUSD - günlük

Paritede 1,12 seviyesinin üzerinde

günlük kapanış farklı bir konsepti işaret

ediyor.

1,1120 seviyesindeki 200 günlük

ortalama önemli bir haftalık

destek.

Euro/dolar Cuma günü beklentilerin altında kalan ABD verilerinin ardından sert yükselse de 1,12 seviyesinin

üzerinde kalıcı olamadı ve 1,1156 seviyesinden bir kapanış gerçekleştirdi. Bu hafta aşağı yönlü hareketlerde ilk

olarak 200 günlük ortalama olan 1,1120 seviyesini takip edeceğiz. Perşembe günü gerçekleşecek ECB

toplantısına kadar olan süreçte 200 günlük ortalama olan 1,1120’nin altına sert bir iniş beklemiyoruz. Haftalık

olarak 1,1065 desteği ana desteğimiz olacakken, yukarıda ise 1,1270 seviyesinin geçilmesini beklemiyoruz.

USD/TRY Forward

28

Haftalık bazda MSCI Gelişmekte Olan Ülkeler Döviz Endeksi

%1 değer kaybederken; Arjantin Peso’su %1’lik yükselişle en

çok değer kazanan, Kolombiya Peso’su ise %2’lık düşüşle

en çok değer kaybeden GOÜ kurlarından biri oldu. USD/TRY

forward eğrisinde yakın vadelerde hafif yukarı hareket

yaşandı. Döviz kur riskini forward işlemlerle yöneten

yatırımcılar ucuz kalmış yakın vadeleri tercih edebilir.

24

USD/ZAR 1 Aylık Zımni Volatilite

USD/BRL 1 Aylık Zımni Volatilite

USD/INR 1 Aylık Zımni Volatilite

USD/TRY 1 Aylık Zımni Volatilite

20

16

12

8

01.14

02.14

03.14

04.14

05.14

06.14

07.14

08.14

09.14

10.14

11.14

12.14

01.15

02.15

03.15

04.15

05.15

06.15

07.15

08.15

09.15

10.15

11.15

12.15

01.16

02.16

03.16

04.16

05.16

06.16

07.16

08.16

4

USD/TRY Volatilite

Gerçekleşen volatilite ile zımni volatilite arasındaki fark,

haftalık bazda zımnı volatilitedeki düşüşün etkisiyle hafif

kapandı.

Opsiyon

piyasasını

incelediğimizde;

açık

pozisyonların 30.09 vadeli 2,95 satım opsiyonlarında

yoğunlaştığını izliyoruz.

27%

1 Aylık T.V. - 1 Aylık Z.V

22%

1 Aylık Tarihsel Volatilite

1 Aylık Zımni Volatilite(aylık a.o.)

17%

12%

7%

+2 stdv

2%

-3%

-2 stdv

GENEL-PUBLIC

08.16

07.16

06.16

05.16

04.16

03.16

02.16

01.16

12.15

11.15

10.15

09.15

08.15

07.15

06.15

05.15

04.15

03.15

02.15

01.15

-8%

GENEL-PUBLIC

Emtia Piyasaları

ONS ALTIN - günlük

1.305-1.315 seviyeleri kısa vadeli önemli

destekler ve kırılması zor gözüküyor.

1.375 dolar seviyesinden başlayan düşüş

hareketine rağmen ana trend halen yukarı

Gram altın Cuma günü volatil bir seyir izledi ve

125,70TL/gr

seviyesinden

haftalık

kapanış

gerçekleştirdi. Bu hafta ons altın tarafında aşağı yönlü

marjın daha az olduğunu söyleyebiliriz. Geçtiğimiz

hafta 124TL/gr seviyesine kadar düşüş yaşansa da, bu

hafta 124,50 TL/gr seviyesinin alım fırsatı olarak

değerlendirilebileceğini düşünüyoruz. Yukarı yönlü

hareketlerde ise 128TL/gr seviyesine kadar yukarı

yönlü potansiyel oluşabilir.

TL/Gr

135

Dolar/Ons

1400

1350

125

1300

115

1250

105

1200

1150

95

1100

85

1050

KIYMETLİ

METAL

09.16

08.16

07.16

1000

06.16

05.16

04.16

02.16

03.16

01.16

12.15

11.15

10.15

09.15

07.15

06.15

05.15

04.15

02.15

03.15

Altın Ons (Sağ eks.)

Haf.Değ (%)

Yılbaşı itibariyle

değ. (%)

-0,34%

0,00%

2,03%

2,34%

3,68%

2,47%

-3,49%

6,26%

45,22%

31,68%

8,62%

15,53%

Altın ($/ons)

Altın (₺/gram)

Altın (₺/gram, Ağustos vadeli)

Gümüş ($/ons)

Platin ($/ons)

Paladyum ($/ons)

0,13%

0,42%

0,28%

3,35%

-1,44%

-2,59%

24,85%

30,36%

27,84%

39,26%

21,94%

22,82%

Brent ($/varil)

WTI ($/varil)

-6,19%

-6,72%

28,44%

21,42%

Şeker ($/bu.)

Buğday ($/bu.)

Mısır ($/bu.)

-0,22%

-2,67%

0,08%

28,64%

-20,54%

-11,84%

Bakır ($/lb.)

Alüminyum ($/ton)

Çinko ($/ton)

ENDÜSTRİYEL

Kalay ($/ton)

METAL

Kurşun ($/ton)

Nikel ($/ton)

TARIMSAL

EMTİA

GENEL-PUBLIC

08.15

Altın Gr.

75

01.15

Ons altın Cuma günü açıklanan ABD verilerinin

ardından 1.335 dolar seviyesindeki direncini geçse de

daha sonra tekrar geri çekildi ve 1.321 dolar

seviyesinden haftalık kapanış gerçekleştirdi. Ons

altında bu hafta tekrar kazanılan 1.315 dolar desteğinin

altında inilse dahi kalıcı olunması beklemiyoruz.

Haftalık olarak gün içerisinde bu seviyenin altına inişler

yaşansa da, 1.335 dolar/ons direncine daha yakın bir

seyir gerçekleşmesi beklenebilir. 1.335 dolar/ons

seviyesinin üzerindeki hareketlerde ise hedef ilk olarak

1.355 dolar/ons olacakken, bu seviyeye yakınsamalar

satış fırsatı olarak değerlendirilebilir.

GENEL-PUBLIC

Makro Veri Gündemi / HLY Makro Tahminler

Haftalık Yurt Dışı Veri Gündemi

05.Eyl

05.Eyl

05.Eyl

05.Eyl

05.Eyl

05.Eyl

06.Eyl

06.Eyl

06.Eyl

06.Eyl

06.Eyl

07.Eyl

07.Eyl

07.Eyl

07.Eyl

07.Eyl

08.Eyl

08.Eyl

08.Eyl

08.Eyl

08.Eyl

08.Eyl

09.Eyl

09.Eyl

09.Eyl

09.Eyl

Euro

Euro

İngiltere

İngiltere

Euro

Euro

Euro

Euro

ABD

ABD

ABD

İngiltere

İngiltere

İngiltere

İngiltere

İngiltere

Japonya

Japonya

Çin

Çin

Euro

ABD

Çin

Çin

Çin

ABD

Dönemi

Ağustos

Ağustos

Ağustos

Ağustos

Temmuz

Temmuz

2Ç

2Ç

Ağustos

Ağustos

Ağustos

Ağustos

Ağustos

Temmuz

Temmuz

Temmuz

2Ç

2Ç

Ağustos

Ağustos

Eylül

Eylül

Ağustos

Ağustos

Ağustos

Temmuz

Bileşik PMI

Hizmet PMI

İmalat PMI

Hizmet PMI

Perakende Satışlar(Aylık)

Perakende Satışlar(Yıllık)

GSYH(Çeyreklik)

GSYH(Yıllık)

Bileşik PMI

Hizmet PMI

ISM Hizmet PMI

Halifax Konut Fiyat Endeksi(Aylık)

Halifax Konut Fiyat Endeksi(Yıllık)

Sanayi Üretimi(Aylık)

İmalat Üretimi(Aylık)

İmalat Üretimi(Yıllık)

GSYH(Çeyreklik)

GSYH(Yıllık)

İhracatlar(Yıllık)

İthalatlar(Yıllık)

Faiz Kararı

Ham Petrol Stokları(Milyon varil)

TÜFE(Aylık)

TÜFE(Yıllık)

ÜFE(Yıllık)

Toptan Satış Envanterleri(Aylık)

Beklenti

53,3

53,1

50,0

0.6%

1.9%

0.3%

1,6%

55,0

7,0%

-0,4%

-0,3%

-0,4%

1.7%

0,0%

0.1%

Önceki

53,3

53,1

48,2

47,4

0.0%

1,6%

0.3%

1,6%

51,5

50,9

55,5

8,4%

-1,0%

0,1%

-0,3%

0.9%

0.0%

0,2%

-4,4%

-12,5%

0,0%

2,276

0,2%

1,8%

-1,7%

0.3%

Haftalık Yurt İçi Veri Gündemi

05.Eyl

05.Eyl

08.Eyl

09.Eyl

09.Eyl

TÜFE(Aylık)

TÜFE(Yıllık)

Sanayi Üretimi(Arındırılmış)

Cari Denge(Milyar $)

GSYH(Yıllık)

Dönemi

Ağustos

Ağustos

Temmuz

Temmuz

2Ç

Beklenti

0,25%*

8,6%*

-6,0%*

-1,9*

3,2%*

Önceki

1.2%

8.8%

1.1%

-4,9

4.8%

*HLY Tahmin

Makro Ekonomik Göstergelere İlişkin Tahminler

TÜFE Enflasyon (dönem sonu)

Çekirdek Enflasyon (dönem sonu)

GSYH (Milyar TL)

GSYH (Milyar $)

GSYH Büyüme

GSYH Deflatör

Cari Açık (Milyar $)

İhracat (Milyar $)

İthalat (Milyar $)

Cari Açık / GSYH

Politika Faizi (dönem sonu)

Gösterge Tahvil Faizi (dönem sonu)

Gösterge Tahvil Faizi (ort)

USD/TRY (dönem sonu)

USD/TRY (ortalama)

Bütçe açığı / GSYH

Faiz dışı fazla / GSYH

GENEL-PUBLIC

2014

8,2%

8,7%

1.748

802

3,0%

8,3%

43,6

157,6

242,2

5,4%

8,25%

8,0%

9,3%

2,33

2,18

1,3%

1,5%

Orta Vadeli Program

2015T 2016P 2017P

8,8% 7,5% 6,0%

1.964

722

4,0%

8,0%

31,7

143,9

207,1

4,4%

2.208

736

4,5%

7,6%

28,6

155,5

210,7

3,9%

2.490

796

5,0%

7,4%

29,3

175,8

243,1

3,7%

2,72

1,2%

1,5%

3,00 3,13

1,3% 1,0%

1,2% 1,4%

HLY Araştırma

2015 2016T 2017T

8,8% 8,5% 8,0%

9,5% 8,9% 8,5%

1.954 2.190 2.459

717 735

769

4,0% 3,3% 4,0%

7,5% 8,5% 8,0%

31,9 30,0

33,0

143,9 148,5 158,0

207,2 208,0 225,0

4,4% 4,1% 4,3%

7,5% 7,5% 8,5%

10,9% 9,5% 9,0%

9,7% 10,2% 8,9%

2,92 3,13

3,28

2,72 2,98

3,20

1,2% 1,3% 1,1%

1,5% 1,1% 1,3%

GENEL-PUBLIC

EK - Piyasa Terminolojisi

Alım Opsiyonu (“Call Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan alma hakkı veren opsiyonlardır.

Alivre Sözleşmesi (”Forward”): Alivre anlaşmaları, belirli bir dayanak varlığı, önceden belirlenmiş bir fiyat ve vadede alma ya da satma yükümlülüğü

veren anlaşmalardır. Vade geldiğinde taraflardan alıcı olan taraf (‘uzun’ pozisyon sahibi) kontratta belirtilen fiyattan dayanak varlığı almak zorundadır.

Başabaş Opsiyon (”At the Money”): Alım ve Satım opsiyonları için spot piyasa değeri kullanım fiyatına eşit olması durumudur.

Risk Reversal: Aynı deltaya sahip Call opsiyon volatilitesi ile Put opsiyon volatilitesi arasındaki farktır.

Çapraz Kur Swapı (”Cross Currency Swap’’): Döviz swapının faiz swapı ile birlikte kullanımı sonucu ortaya çıkan swaptır.

Delta: Dayanak varlık fiyatındaki değişimlerin opsiyon primi (opsiyonun fiyatı) üzerine etkisini ölçen göstergedir.

Devlet Tahvili (”Government Bond”) : Devlet tahvili devletin 1 yıldan uzun vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı

tarafından çıkarılan borçlanma senetleridir.

Döviz Swapı (”Currency Swap”): Sözleşmeyi yapan tarafların farklı para cinsinden faiz ödemesi yaptığı vade tarihinde belirlenen kur oranı

doğrultusunda anapara miktarı üzerinden de değişim yapılan işlemlere denir.

Faiz Swapı (”Interest Rate Swap”): Sözleşmeyi yapan tarafların, belirli bir ana para üzerinden yapılan sabit bir faiz ödeme planı ile değişken bir faiz

ödemesinin el değiştirilmesi ile gerçekleşir.

Hareketli Ortalama (”Moving Average”): Hareketli ortalama, bir yatırım aracının, belirli bir zaman dilimi için, kapanış fiyatlarının toplanıp, bu zaman

dilimindeki periyot sayısına bölünmesiyle hesaplanır.

Hazine Bonosu (”Treasury Bill”): Devletin 1 yıldan kısa vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı tarafından çıkarılan

borçlanma senetleridir.

Kârda Opsiyon (“In the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha düşük, satım opsiyonunda kullanım fiyatının

spot piyasa fiyatından daha yüksek olması durumudur.

Kullanım Fiyatı (“Strike Price”): Sözleşmede belirlenen dayanak varlığın, vadesinde geldiğinde kaçtan alınabileceği gösteren fiyata egzersiz fiyatı ya

da kullanım fiyatı (‘exercise price,’ ‘strike price’) adı verilir.

LIBOR (“London Interbank Offered Rate“): Londra bankalararası para piyasasında, likiditesi yüksek bankaların birbirlerine farklı döviz cinsleri

üzerinden borç verme işlemlerinde uyguladıkları faiz oranıdır.

MSCI Endeksi: Morgan Stanley Capital International’ın, küresel çapta toplamda 75’i bulan gelişmiş, gelişmekte olan ve sınır ülke piyasalarında işlem

gören hisse senetlerini içeren, farklı büyüklük ve ağırlıktaki endekslerinin tamamını ifade eder. En bilinenleri, gelişmiş ülke piyasalarını kapsayan MSCI

‘Dünya’ ve gelişmekte olan ülke piyasalarını kapsayan MSCI ‘Gelişmekte Olan Ülkeler’ endeksleridir.

Negatif/Pozitif Ayrışma (“Under/Out Performance“): İki veya daha fazla enstrümanın incelenen dönemler arasında birbirlerine relatif

performanslarını ifade eder. Pozitif ayrışma, görece güçlü; negatif ayrışma ise görece zayıf bir performans anlamındadır.

Opsiyon (“Option“): Opsiyon sözleşmeleri, herhangi bir varlığı belirli bir vadede veya vade öncesinde, belirli bir miktarda, belirli bir fiyattan alma ya

da satma hakkı veren sözleşmelerdir.

Put Opsiyon (“Put Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan satma hakkı veren opsiyonlardır.

Swap: İki şirketin ileride alacağı nakit akışlarının el değiştirilmesi biçiminde oluşturulan kontratlardır.

Tarihsel Volatilite (“Historical Volatility”): Belirli bir geçmiş zaman aralığındaki bir menkul kıymetin fiyatındaki değişimdir.

Vadeli İşlem Sözleşmesi (”Future”): Vadeli işlem sözleşmeleri, belirtilen miktar ve kalitede bir varlığı önceden belirlenmiş bir fiyattan, geleceğe dair

belirli bir tarihte teslim etme ya da teslim almaya dair olarak düzenlenen yasal sözleşmelerdir.

Verim Eğrisi (”Yield Curve”): Bir yatırım aracının çeşitli vadeleri ile bu vadelerdeki getirileri arasındaki ilişkinin grafiksel ifadesidir.

Volatilite (”Volatility”): Bir finansal varlığın belirli bir zaman aralığında gözlenen değer değişiminin standart sapması anlamındadır.

WTI: WTI, ABD’de Oklahoma’dan çıkan, Brent’ten daha kaliteli ve yumuşak olan bir petrol türüdür.

Zımni Volatilite (“Implied Volatility”): Bir menkul kıymetin gelecek volatilitesine ilişkin piyasa beklentilerinin bir ölçüsüdür. Opsiyon fiyatlarındaki

yansıma olarak, piyasanın yönüne dair beklenti sunan bir volatilitedir.

Zararda Opsiyon (“Out of the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha yüksek olduğu; satım opsiyonunda

kullanım fiyatının spot piyasa fiyatından daha düşük olmasıdır.

Döviz Teminatlı Opsiyon (“DCD“): Müşterinin vadeli mevduatını teminat olarak göstererek banka ile yaptığı bir opsiyon işlemidir. Müşteri vadeli

mevduatını opsiyon anlaşmasında belirlenen vade ve fiyattan başka bir döviz cinsine çevirme hakkını bankaya vermektedir. Bu hak karşılığında banka

müşteriye prim ödemektedir.

Volatility Smile: Vadesi aynı fakat kullanım fiyatı farklı olan opsiyonların, zımni volatilitelerini gösteren grafiktir.

GENEL-PUBLIC

GENEL-PUBLIC

KÜNYE

Araştırma

Banu KIVCI TOKALI

Araştırma Direktörü

[email protected]

+90 212 314 81 88

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Mehtap İLBİ

Uzman

[email protected]

+90 212 314 87 30

Abdullah Demirer

Uzman

[email protected]

+90 212 314 87 24

Furkan OKUMUŞ

Uzman

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman

[email protected]

+90 212 314 87 31

Kadirhan ÖZTÜRK

Uzman Yardımcısı

[email protected]

+90 212 314 87 29

Cemil Can SÜRÜCÜ

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

ÇEKİNCE

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler

ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer

alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu ileti 05 Kasım 2014 tarih ve 29166 sayılı Resmi Gazetede yayınlanan ve 01 Mayıs 2015 tarihinde yürürlüğü giren “Elektronik

Ticaretin Düzenlenmesi Hakkında” çıkan kanunun 2.Maddesi c bendinde belirtilen Ticari Elektronik ileti kapsamında değildir.

GENEL-PUBLIC