günlük

günlük

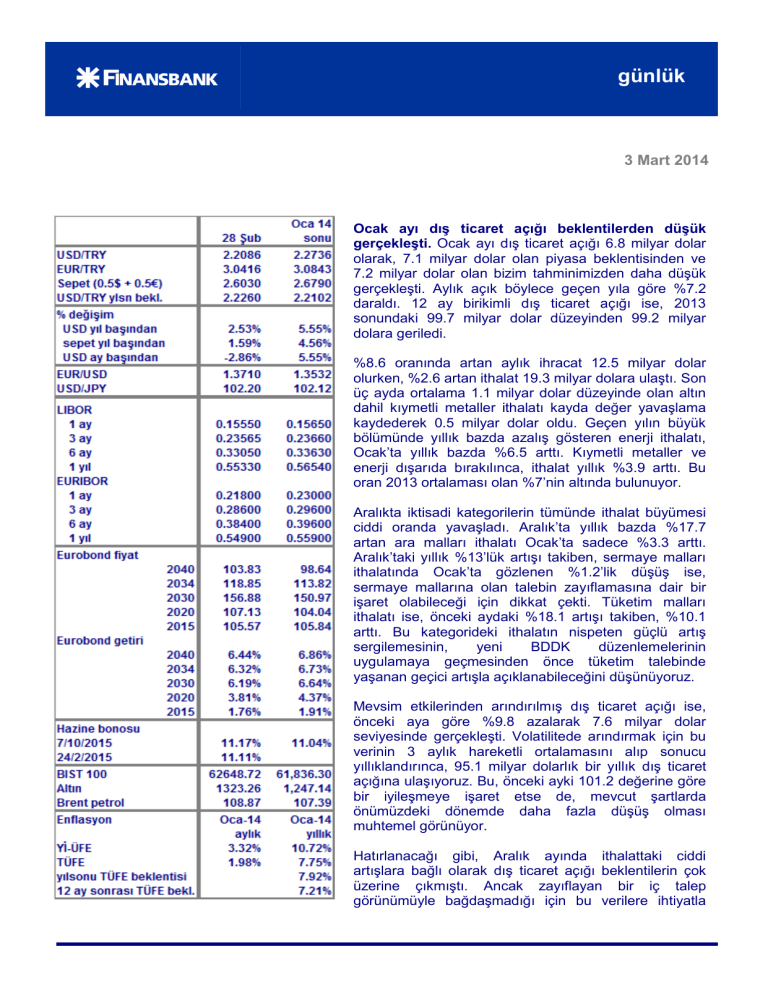

3 Mart 2014

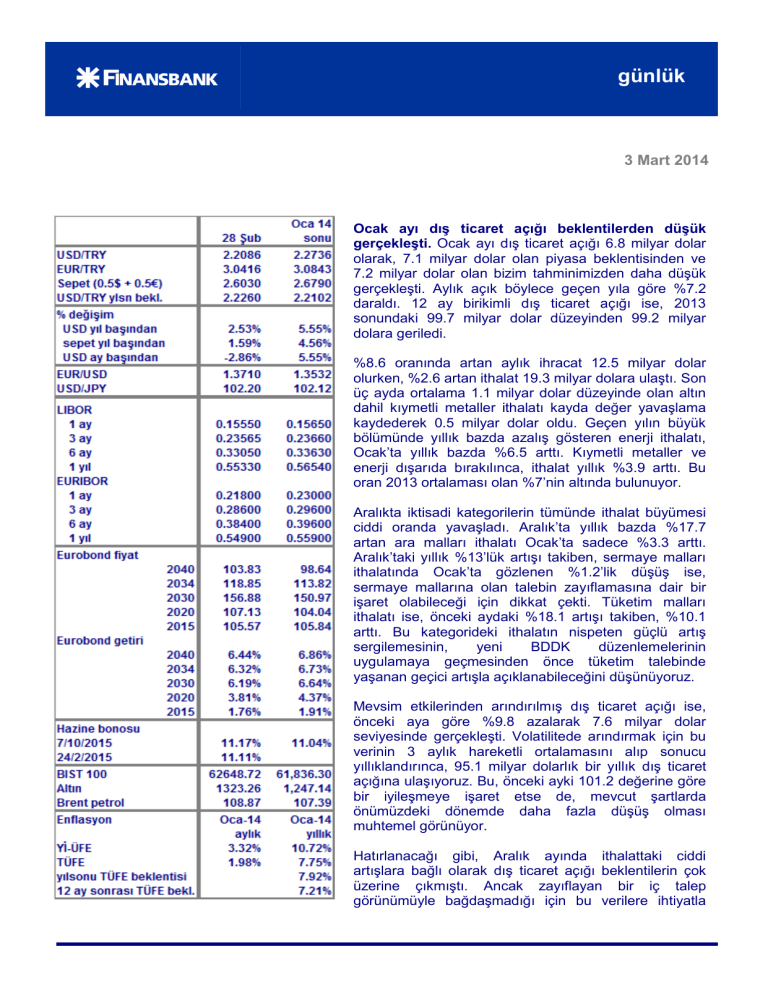

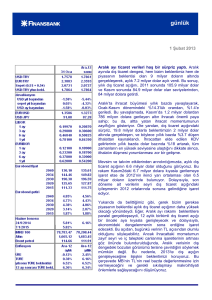

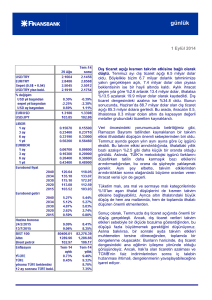

Ocak ayı dış ticaret açığı beklentilerden düşük

gerçekleşti. Ocak ayı dış ticaret açığı 6.8 milyar dolar

olarak, 7.1 milyar dolar olan piyasa beklentisinden ve

7.2 milyar dolar olan bizim tahminimizden daha düşük

gerçekleşti. Aylık açık böylece geçen yıla göre %7.2

daraldı. 12 ay birikimli dış ticaret açığı ise, 2013

sonundaki 99.7 milyar dolar düzeyinden 99.2 milyar

dolara geriledi.

%8.6 oranında artan aylık ihracat 12.5 milyar dolar

olurken, %2.6 artan ithalat 19.3 milyar dolara ulaştı. Son

üç ayda ortalama 1.1 milyar dolar düzeyinde olan altın

dahil kıymetli metaller ithalatı kayda değer yavaşlama

kaydederek 0.5 milyar dolar oldu. Geçen yılın büyük

bölümünde yıllık bazda azalış gösteren enerji ithalatı,

Ocak’ta yıllık bazda %6.5 arttı. Kıymetli metaller ve

enerji dışarıda bırakılınca, ithalat yıllık %3.9 arttı. Bu

oran 2013 ortalaması olan %7’nin altında bulunuyor.

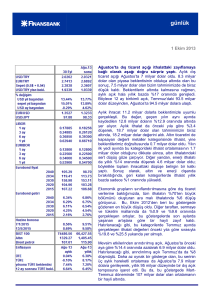

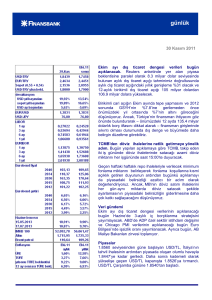

Aralıkta iktisadi kategorilerin tümünde ithalat büyümesi

ciddi oranda yavaşladı. Aralık’ta yıllık bazda %17.7

artan ara malları ithalatı Ocak’ta sadece %3.3 arttı.

Aralık’taki yıllık %13’lük artışı takiben, sermaye malları

ithalatında Ocak’ta gözlenen %1.2’lik düşüş ise,

sermaye mallarına olan talebin zayıflamasına dair bir

işaret olabileceği için dikkat çekti. Tüketim malları

ithalatı ise, önceki aydaki %18.1 artışı takiben, %10.1

arttı. Bu kategorideki ithalatın nispeten güçlü artış

sergilemesinin,

yeni

BDDK

düzenlemelerinin

uygulamaya geçmesinden önce tüketim talebinde

yaşanan geçici artışla açıklanabileceğini düşünüyoruz.

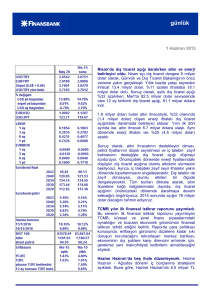

Mevsim etkilerinden arındırılmış dış ticaret açığı ise,

önceki aya göre %9.8 azalarak 7.6 milyar dolar

seviyesinde gerçekleşti. Volatilitede arındırmak için bu

verinin 3 aylık hareketli ortalamasını alıp sonucu

yıllıklandırınca, 95.1 milyar dolarlık bir yıllık dış ticaret

açığına ulaşıyoruz. Bu, önceki ayki 101.2 değerine göre

bir iyileşmeye işaret etse de, mevcut şartlarda

önümüzdeki dönemde daha fazla düşüş olması

muhtemel görünüyor.

Hatırlanacağı gibi, Aralık ayında ithalattaki ciddi

artışlara bağlı olarak dış ticaret açığı beklentilerin çok

üzerine çıkmıştı. Ancak zayıflayan bir iç talep

görünümüyle bağdaşmadığı için bu verilere ihtiyatla

günlük

yaklaşmıştık. Ocak ayında ise iç talepteki zayıflamayla uyumlu olarak ithalatta, özellikle de sermaye

malları ithalatında, belirgin yavaşlama görüldü. Önümüzdeki dönemde, Türk lirasındaki zayıflık ve

ekonomik aktivitedeki yavaşlama neticesinde, bu eğilimin süreceğini ve dış ticaret açığının

daralacağını öngörüyoruz. Bu doğrultuda, yıl sonunda ihracatı 167 milyar dolar, ithalatı 242 milyar

dolar, dolayısıyla dış ticaret açığını da 75 milyar dolar olarak tahmin ediyoruz.

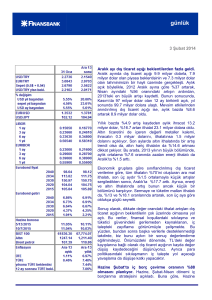

Hazine Mart’ta iç borç çevirme oranının %88 olmasını planlıyor. Hazine, Mart-Mayıs dönemi iç

borçlanma stratejisini açıkladı. Buna göre, Hazine Mart’ta aylık 16.9 milyar TL tutarında borçlanma

yapmayı planlıyor. Bunun 14.2 milyar TL’sini piyasadan borçlanacak olan Hazine’nin, iç borç geri

ödemesi ise 19.2 milyar TL. Bu da %88 oranında iç borç çevirme oranına karşılık geliyor.

Hazine bu ay altı ihale düzenleyecek. 3 Mart’ta, Hazine 14 Kasım 2018 vadeli sabit kuponlu tahvil ile

20 Şubat 2019 vadeli TÜFE’ye endeksli tahvili yeniden ihraç edecek. 4 Mart’ta ise, gösterge tahvil

olan 24 Şubat 2016 vadeli sabit kuponlu tahvil, 11 Kasım 2020 vadeli değişken faizli tahvil ve 27

Eylül 2023 vadeli sabit kuponlu tahvil yeniden ihraç edilecek. Son olarak 18 Mart’ta 15 Temmuz

2015 tarihli kuponsuz devlet tahvili ilk defa ihraç edilecek.

Nisan’da 16.2 milyar TL tutarındaki iç borç geri ödemesinin karşılığında, Hazine’nin planlanan 14.3

milyar TL tutarında borçlanması var. Mayıs’ta ise geri ödemesi 14.4 milyar TL olan Hazine, 12.9

milyar TL borçlanma yapmayı planlıyor. Bunlar Nisan ve Mayıs aylarında sırasıyla, %88.3 ve

%89.6’lık iç borç çevirme oranlarına karşılık geliyor. Bu planlar çerçevesinde, Nisan ve Mayıs

aylarında altı ihale düzenlenecek.

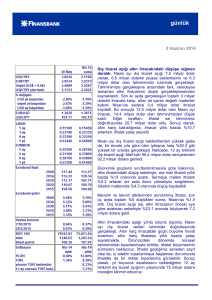

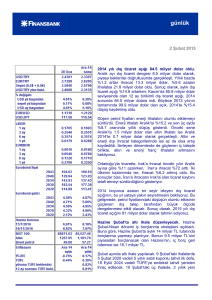

İstanbul tüketici fiyatları Şubat’ta %1.01 arttı. İstanbul Ticaret Odası (İTO) tarafından yayımlanan

istatistiklere göre, İstanbul’da tüketici fiyatları Şubat ayında bir önceki aya göre %1.01 oranında arttı.

Böylece tüketici fiyatlarında enflasyon yıllık bazda %7.61 oldu.

Fiyat kategorilerine baktığımızda ise, gıda fiyatlarının %2.22, konutun %0.21, ev gereçlerinin %0.46

arttığını görüyoruz. Ulaştırma ve eğlence kategorilerinde fiyatlar yatay seyrederken, giyimde %1.62

oranında düşüş yaşandı. Bilindiği gibi, TÜİK Şubat ayı enflasyon verilerini bugün açıklayacak.

Ayrıca, Türkiye İhracatçılar Meclisi (TİM) Şubat ayı öncü ihracat verilerini Cumartesi günü

düzenlediği bir basın toplantısıyla duyurdu. Buna göre, yıllık bazda %4.3 artan ihracat Şubat’ta 12

milyar dolara ulaştı.

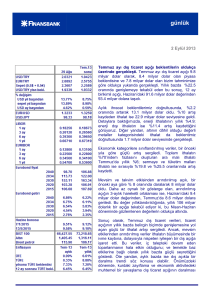

Şubat ayı enflasyonu bugün saat 10’da açıklanacak. Şubat ayı TÜFE enflasyonunun aylık bazda

%0.68 oranında olmasını bekliyoruz. Piyasa beklentisi ise %0.4. Tahminimiz yıllık enflasyonun,

Ocak’taki %7.75 oranından %8.16’ya yükseleceğine işaret ediyor. Önceki ay aylık %5.16 gibi

olağandışı bir artış gösteren gıda fiyatlarının, bu ay da %1.3 gibi ciddi bir oranda artmasını

bekliyoruz. Ancak, gıda fiyatları çok değişken olduğundan, bu kategorideki enflasyonun düzelme

göstermesi ihtimali tahminimiz üzerinde aşağı doğru risk oluşturuyor. İlaveten, Türk lirasındaki değer

kayıplarının enflasyon göstergeleri üzerindeki gecikmeli etkilerinin de sürdüreceği görüşündeyiz.

Yıllık manşet enflasyon, muhtemelen Mart’ta yatay seyrettikten sonra, Nisan ve Mayıs aylarında

olumsuz baz etkileri yüzünden belirgin yükseliş gösterecek, sonra da düşecektir. Yılsonunda ise

enflasyonun %8 oranında olacağını tahmin ediyoruz.

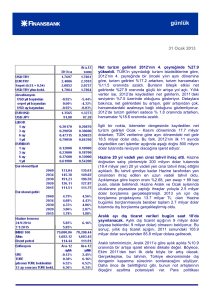

Veri gündemi

Pazartesi günü yurtiçinde Şubat ayı enflasyon verileri ve PMI göstergesi yayımlanacak. Ayrıca

Hazine 5 yıllık sabit kuponlu ve TÜFE’ye endeksli tahvilleri yeniden ihraç edecek. ABD’de Ocak ayı

kişisel gelirler (Beklenti: %0.2) ve harcamalar (Beklenti: %0.1), Şubat ayı ISM imalat sanayi endeksi

(Beklenti: 52.0) ve Ocak ayı inşaat harcamaları (Beklenti: -%0.2) açıklanacak. Euro Bölgesinde ise

Şubat ayı imalat sanayi PMI göstergesi (Beklenti: 53.0) belli olacak.

günlük

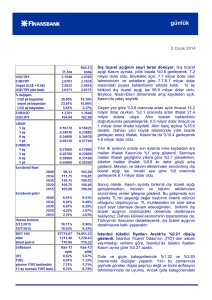

Piyasalar

USD/TL Cuma sabahı 2.2170’ten işlem görmeye başladı. Hafta boyunca iç ve dış siyasi gelişmeler

sebebiyle değer kaybı baskısı gören TL, diğer gelişmekte olan ülke para birimleriyle birlikte USD

karşısında hafifçe değerlendi. USD/TL gün içinde hafifçe azalan bir trend takip etti ve günü

2.2086’dan kapattı. Haftasonu Rusya ve Ukrayna arasında tırmanan gerilim neticesinde yükselen

USD/TL, bu sabah 2.2210 seviyesinde işlem görüyor.

EUR/USD Cuma sabahına 1.3695 seviyesinde başladı ve Avrupa’da açıklanan verilere bağlı olarak

gün içerisinde yükseldi. Öncelikle sabah erken saatlerde Almanya’da perakende satışlar

beklentilerin üzerinde arttı. Daha sonra ise Euro Bölgesinde Şubat ayı öncü enflasyon göstergesi

beklentilerin üzerinde geldi. Bu sonuçlar, Avrupa Merkez Bankasının bu haftaki toplantısında

genişletici adım atacağı beklentisini zayıflatınca EUR değer kazandı. Sonuç olarak, EUR/USD günü

1.3800’dan kapattı. EUR/USD bu sabah 1.3787 seviyesinde işlem görüyor.

24 Şubat 2016 vadeli gösterge tahvil faizi güne %11.17’den başladı. Sabah saatlerinden itibaren

aşağı doğru seyreden faiz günü %11.07’den kapattı.

2030 vadeli gösterge eurobond önceki günkü kapanışa göre yatay seyrederek 155.750’den günü

kapattı. 5 yıllık Türkiye CDS’i ise 222.5 seviyesinde işlem gördü.

İnan Demir

+(90) 212 318 5087

[email protected]

Deniz Çiçek

+(90) 212 318 5086

[email protected]

Gökçe Çelik

+(90) 212 318 5096

[email protected]

**USD/YTL TCMB

Bu rapor, Finansbank CEO Ofisi Araştırma Bölümü tarafından müşterilerini bilgilendirmek amacıyla

düzenlenmiştir. Raporun Finansbank ile ilişkili bir kuruluşun müşterisi tarafından kullanılabilirliği,

alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi olacaktır. Bu raporda sunulan bilgi, yorum ve

tavsiyeler raporu hazırlayan Finansbank CEO Ofisine ait görüşleri yansıtmakta olup yatırım

danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve getiri tercihlerinin çeşitliliğini göz

önünde bulundurunca sadece bu raporda yer alan görüşlere dayanarak verilecek yatırım kararları

beklentilere uygun sonuçlar doğurmayabilir. Bu rapordaki bilgilerin derlenmesinde güvenilirliğine

inanılan sağlam kaynaklardan faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit

edilmemiştir. Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde önceden

belirtilmeksizin değişiklik yapma hakkı saklıdır. Finansbank ve ilişkili kuruluşlar ile bu kurumlarda

çalışan personel araştırma raporlarında sözü edilen menkul kıymetlere yatırım yapabilir ve zaman

içerisinde pozisyonlarını değiştirebilir. Bu raporda yer alan bilgilerin bir kısmı ya da tamamının

kopyası çıkarılamaz ya da dağıtılamaz.

**USD/YTL TCMB