HAFTALIK DEĞERLENDİRME - MAKROEKONOMİK STRATEJİ

18.05.2015

Gelişen ekonomilere ilgi sürebilir; ancak ‘temkinli’ para politikasında değişiklik beklenmemeli

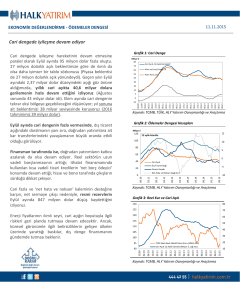

FED’in Mart toplantısından itibaren, ‘güçlü dolar’ temasının zayıflayabileceği ve normalleşme duruşunun gelişen ülkeler

üzerindeki baskısının azalabileceği görüşüyle, küresel piyasalardaki dalgalanmaların ağırlıklı olarak risk iştahının

desteklenmesi yönünde gelişebileceği bir dönem öngörüsünde bulunmuştuk.

ABD ekonomisinden ikinci çeyrekle ilgili sinyallerin daha çok zayıf yönde gerçekleşiyor olması, gelişen piyasalar üzerinde

azalan baskının son dönemde belirginleşmesine neden olan ana unsur.

ABD verilerinin zayıf kalmaya devam etmesi, FED’in faiz artırımının zamanı ile boyutuna ait farklı görüşlerin ve verilere olan

hassasiyetin daha da artmasına neden olacaktır.

Gelişen piyasalar arasında yıl başından beri daha fazla baskı altında kalan ancak son dönemde olumlu ayrışma gösteren iç

dinamiklerde, Euro bölgesinde iyileşme; ikinci çeyrekte büyümede gözlenen toparlanma; petrol fiyatlarındaki dengelenme; ve

seçimler yaklaşırken politik istikrarın devam edeceğine yönelik güçlenen güven ortamının etkili olduğunu söyleyebiliriz.

Hem Euro bölgesi çerçevesinde dış talepte iyileşme, hem de içeride düzelen güven ortamının etkisiyle, ilk çeyrekteki zayıf

büyümenin ardından, ikinci çeyreğe yönelik öncü sinyaller güçlenme yönünde.

Küresel risk algılamasındaki düzelme ve içeride piyasa göstergelerindeki rahatlamaya karşın, TCMB’nin bu haftaki faiz

toplantısında, para politikası göstergelerinde ya da genel temkinli duruşunda bir değişiklik beklemiyoruz.

FED’in verilere artan bağımlılığının, ‘yüksek volatilite’ temasının geçerliliğini korumasına ve gelişen ülke merkez bankalarının

‘temkinli’ tarafta kalma eğiliminin sürmesine neden olacağını düşünüyoruz.

Haftanın son günü açıklanacak enflasyon ve ücret

artışlarının ılımlı kalması, son dönemdeki zayıf büyüme

sinyalleriyle birlikte, para politikasında ‘şahin’likten

uzaklaşan yaklaşımı destekleyecektir.

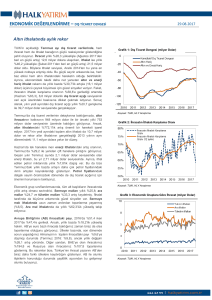

Gelişen piyasalara ilişkin iyileşen risk algılaması devam edebilir

140

MSCI GOÜ Endeksi

MSCI Türkiye Endeksi

Dolar Endeksi (DXY)

135

130

125

120

115

110

105

100

95

Kaynak:Bloomberg, HLY Yat. Dan. ve Araştırma

05.15

04.15

03.15

02.15

01.15

12.14

11.14

10.14

09.14

08.14

07.14

06.14

05.14

04.14

90

03.14

Bu çerçevede bu hafta, Philly FED ve PMI başta olmak üzere,

devam gelecek olan Mayıs verilerinin aynı doğrultuda

gerçekleşmesinin, faiz artırımının zamanı ile boyutuna ait

FED’in yine bu hafta yayımlayacağı son faiz toplantısına ait

tutanak notlarında, büyüme görünümüyle ilgili ne kadar

güvenli bir duruş sergileyeceği de yine bu algılama içerisinde

değerlendirilecektir.

02.14

ABD ekonomisinden ikinci çeyrekle ilgili sinyallerin daha çok

zayıf yönde gerçekleşiyor olması, gelişen piyasalar üzerinde

azalan baskının son dönemde belirginleşmesine neden olan

ana unsur. Özellikle, geçen Cuma günü açıklanan ve Mayıs

ayına ait ilk veriler niteliğindeki NY FED imalat ve Michigan

endekslerinin beklentilerin altında kalarak, ikinci çeyrekle

ilgili endişeleri artırır bir görüntü sunması, büyüme

görünümü ve para politikası duruşu açısından yeni bir

dönemece işaret ediyor olabilir.

farklı görüşlerin yoğunlaşmasına ve verilere olan

hassasiyetin daha da artmasına neden olacağını rahatlıkla

söyleyebiliriz.

01.14

Gelişen piyasalara yönelik risk algılamasındaki iyileşmenin

belirginleştiği; iç piyasaların da bundan olumlu etkilenen

grubun başında geldiği bir haftayı geride bıraktık.

Hatırlanırsa, FED’in Mart toplantısından itibaren, ‘güçlü

dolar’ temasının zayıflayabileceği ve normalleşme

duruşunun

gelişen

ülkeler

üzerindeki

baskısının

azalabileceği

görüşüyle,

küresel

piyasalardaki

dalgalanmaların ağırlıklı olarak risk iştahının desteklenmesi

yönünde

gelişebileceği

bir

dönem

öngörüsünde

bulunmuştuk.

18.05.2015

Böyle bir küresel risk algılamasında da, gelişen piyasalara

yönelik ilginin devam etmesi beklenebilir. İç piyasalar için

de, yıl başından itibaren daha fazla baskı altında kalması

nedeniyle, küresel risk algılamasındaki iyileşmeden son

dönemde daha fazla yararlanır durumun devam

edebileceğini düşünebiliriz.

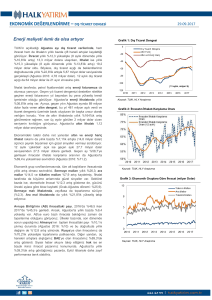

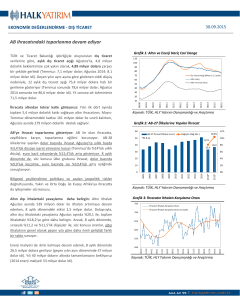

Mayıs kapasite kullanımı ve iktisadi yönelim anketi ile

tüketici güven endeksinde güçlenme işaretlerinin devam

etmesi, büyüme ile ilgili iyimserliği güçlendirecektir.

İkinci çeyrekte büyümede toparlanma sinyalleri

İç dengeler olumlu ayrışıyor

130

MSCI GOÜ Para Birimleri Endeksi

Dolar Endeksi (DXY)

USD/TRY

125

120

77

55

76

54

75

53

74

52

73

51

72

50

115

Kapasite Kullanım Oranı (%)

71

110

49

HSBC İmalat PMI Endeksi (Sağ eks.)

04.15

02.15

12.14

10.14

08.14

06.14

04.14

02.14

12.13

10.13

08.13

06.13

04.13

02.13

12.12

100

10.12

06.12

48

08.12

70

105

118

95

85

Reel Kesim Güven Endeksi

116

Tüketici Güven Endeksi (Sağ eks.)

114

05.15

04.15

03.15

02.15

01.15

12.14

11.14

10.14

09.14

08.14

07.14

06.14

05.14

04.14

03.14

02.14

01.14

90

80

112

1

75

110

Kaynak:Bloomberg, HLY Yat. Dan. ve Araştırma

108

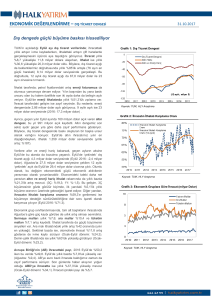

Euro bölgesindeki toparlanma iç dengeleri de destekliyor

55

Almanya ZEW Mevcut

Koşullar Endeksi

70

60

Euro Bölgesi İmalat PMI

Endeksi (Sağ eks.)

50

70

106

104

65

102

04.15

01.15

10.14

07.14

04.14

01.14

10.13

07.13

04.13

01.13

10.12

07.12

04.12

01.12

10.11

07.11

60

04.11

100

01.11

İç dinamiklere yönelik olumlu ayrışmada etkili olan unsurları

ise, Euro bölgesinde iyileşme, ikinci çeyrekte büyümede

toparlanma, petrol fiyatlarındaki dengelenme ve seçimler

yaklaşırken politik istikrarın devam edeceğine yönelik

güçlenen güven ortamı olarak özetleyebiliriz. Euro

bölgesindeki toparlanmanın kalıcılığı açısından, bu hafta

açıklanacak ve Mayıs ayına ait PMI, Almanya’da IFO ve ZEW

endekslerinin güçlü gelmesi, içeriye ait büyüme

görünümünde de destekleyici olacaktır. Ayrıca, Euro bölgesi

nihai enflasyon rakamlarının, sınırlı da olsa pozitif bölgeye

geçişe işaret eden bir revizyona tabi olması, ‘negatif

enflasyon’ ortamının geride bırakılması anlamında önemli

görülebilir.

Kaynak:Bloomberg, HLY Yat. Dan. ve Araştırma

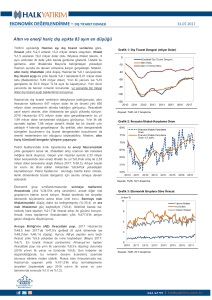

Küresel risk algılamasındaki düzelme ve içeride piyasa

göstergelerindeki rahatlamaya karşın, TCMB’nin bu haftaki

faiz toplantısında, para politikası göstergelerinde ya da

genel temkinli duruşunda belirgin bir değişiklik

beklemiyoruz. Her ne kadar ABD verileri ‘ılımlı’ FED

duruşunu destekler yönde gelişiyor olsa da, büyüme

görünümünün netlik kazanmamış olması ve para

politikasının verilere artan bağımlılığının, ‘yüksek volatilite’

temasının geçerliliğini korumasına ve gelişen ülke merkez

bankalarının ‘temkinli’ tarafta kalma eğiliminin sürmesine

neden olacağını düşünüyoruz.

52

40

49

Piyasalardaki rahatlamaya karşın, para politikasında herhangi

bir duruş değişikliği beklemiyoruz

20

46

10

04.15

02.15

12.14

10.14

08.14

06.14

04.14

02.14

12.13

10.13

08.13

06.13

04.13

02.13

12.12

10.12

4

43

08.12

0

Hundreds

30

10,5%

Türkiye 2 Yıllık Tahvil Faizi

10,0%

9,5%

TCMB Ağırlıklı Ortalama

Fonlama Maliyeti

9,0%

8,5%

8,0%

Kaynak:Bloomberg, HLY Yat. Dan. ve Araştırma

7,5%

7,0%

05.15

04.15

03.15

02.15

01.15

12.14

11.14

10.14

09.14

08.14

07.14

Kaynak:Bloomberg, TCMB

Çekince için lütfen arka sayfaya bakınız.

dolayısıyl

06.14

6,5%

05.14

Hem dış talepte bu olumluluk, hem de içeride düzelen

güven ortamının etkisiyle, ilk çeyrekteki zayıf büyümenin

ardından, ikinci çeyreğe ait öncü sinyallerin toparlanma

işaretleri verdiğini izliyoruz. İçeride bu hafta açıklanacak

18.05.2015

KÜNYE

Banu KIVCI TOKALI

Yatırım Danışmanlığı ve Araştırma Direktörü

[email protected]

+90 212 314 81 88

Araştırma

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Furkan OKUMUŞ

Uzman

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman

[email protected]

+90 212 314 87 31

Mert OSKAN

Uzman Yardımcısı

[email protected]

+90 212 314 87 32

Sertaç OKTAY

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

Kadirhan ÖZTÜRK

Uzman Yardımcısı

[email protected]

+90 212 314 87 29

Yatırım Danışmanlığı

Evren ÖZTÜRK

Yönetmen

[email protected]

+90 212 314 81 83

ÇEKİNCE

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti,yetkili kuruluşlar

tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu

tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak Yatırım kararı

verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu ileti 05 Kasım 2014 tarih ve 29166 sayılı Resmi Gazetede yayınlanan ve 01 Mayıs 2015 tarihinde yürürlüğü giren “Elektronik Ticaretin

Düzenlenmesi Hakkında” çıkan kanunun 2.Maddesi c bendinde belirtilen Ticari Elektronik ileti kapsamında değildir.

Çekince için lütfen arka sayfaya bakınız.

dolayısıyl