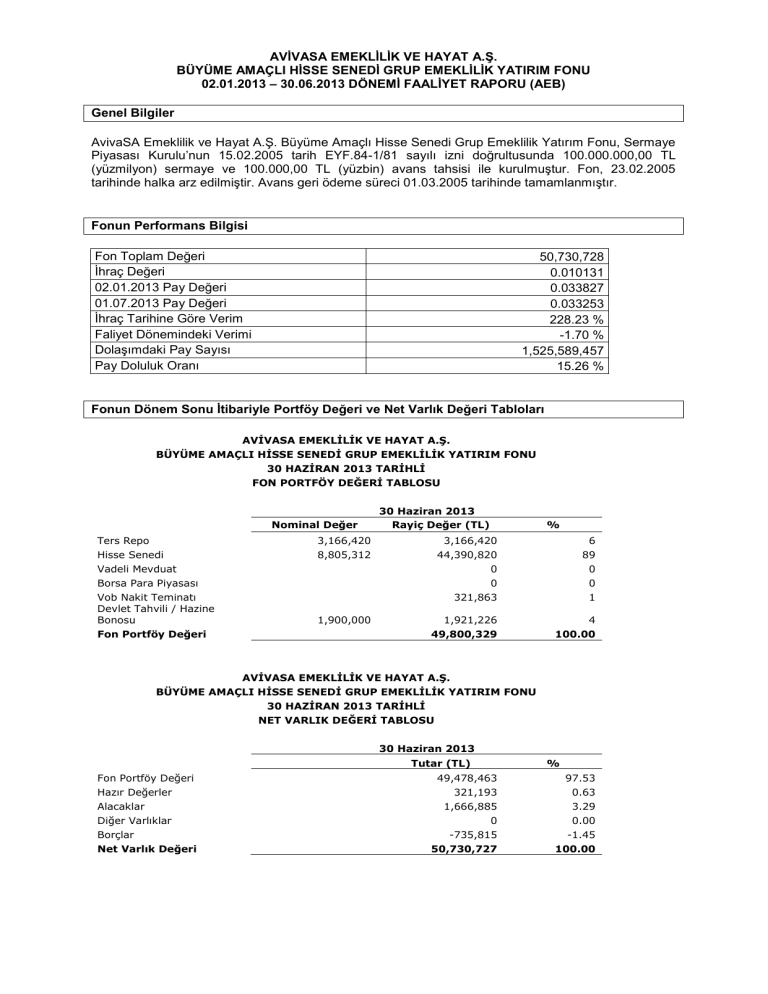

AVİVASA EMEKLİLİK VE HAYAT A.Ş.

BÜYÜME AMAÇLI HİSSE SENEDİ GRUP EMEKLİLİK YATIRIM FONU

02.01.2013 – 30.06.2013 DÖNEMİ FAALİYET RAPORU (AEB)

Genel Bilgiler

AvivaSA Emeklilik ve Hayat A.Ş. Büyüme Amaçlı Hisse Senedi Grup Emeklilik Yatırım Fonu, Sermaye

Piyasası Kurulu’nun 15.02.2005 tarih EYF.84-1/81 sayılı izni doğrultusunda 100.000.000,00 TL

(yüzmilyon) sermaye ve 100.000,00 TL (yüzbin) avans tahsisi ile kurulmuştur. Fon, 23.02.2005

tarihinde halka arz edilmiştir. Avans geri ödeme süreci 01.03.2005 tarihinde tamamlanmıştır.

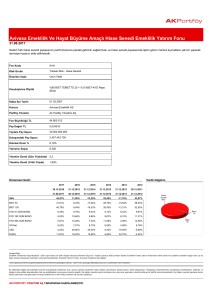

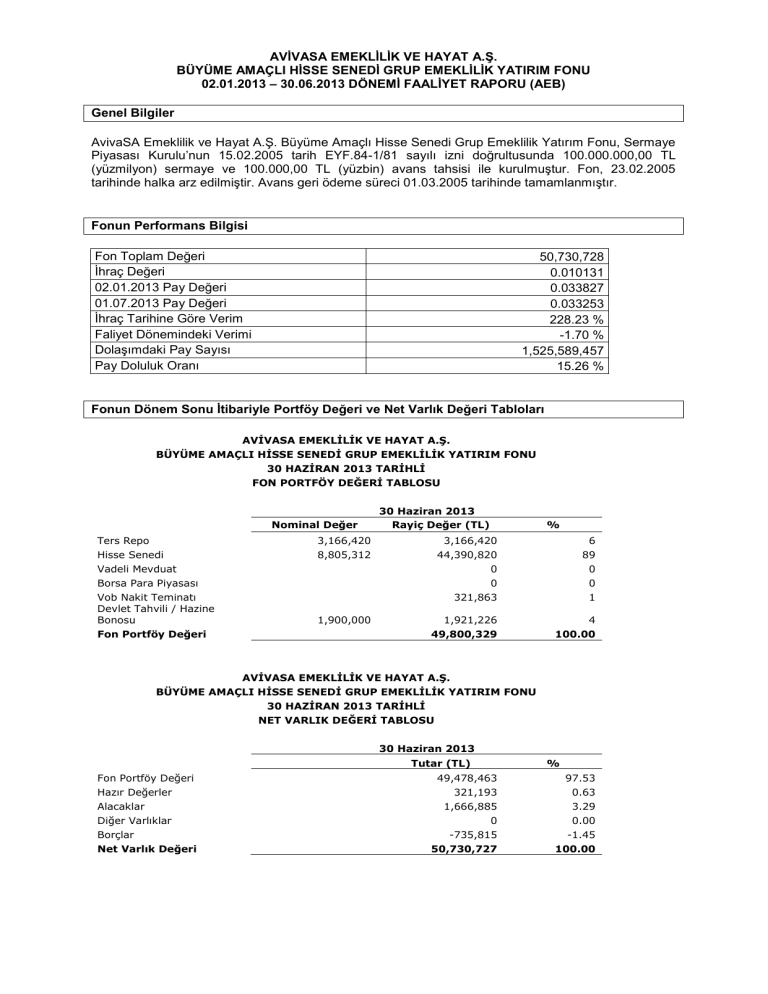

Fonun Performans Bilgisi

Fon Toplam Değeri

İhraç Değeri

02.01.2013 Pay Değeri

01.07.2013 Pay Değeri

İhraç Tarihine Göre Verim

Faliyet Dönemindeki Verimi

Dolaşımdaki Pay Sayısı

Pay Doluluk Oranı

50,730,728

0.010131

0.033827

0.033253

228.23 %

-1.70 %

1,525,589,457

15.26 %

Fonun Dönem Sonu İtibariyle Portföy Değeri ve Net Varlık Değeri Tabloları

AVİVASA EMEKLİLİK VE HAYAT A.Ş.

BÜYÜME AMAÇLI HİSSE SENEDİ GRUP EMEKLİLİK YATIRIM FONU

30 HAZİRAN 2013 TARİHLİ

FON PORTFÖY DEĞERİ TABLOSU

Nominal Değer

Ters Repo

Hisse Senedi

Vadeli Mevduat

Borsa Para Piyasası

Vob Nakit Teminatı

Devlet Tahvili / Hazine

Bonosu

Fon Portföy Değeri

30 Haziran 2013

Rayiç Değer (TL)

%

3,166,420

8,805,312

3,166,420

44,390,820

0

0

321,863

6

89

0

0

1

1,900,000

1,921,226

49,800,329

4

100.00

AVİVASA EMEKLİLİK VE HAYAT A.Ş.

BÜYÜME AMAÇLI HİSSE SENEDİ GRUP EMEKLİLİK YATIRIM FONU

30 HAZİRAN 2013 TARİHLİ

NET VARLIK DEĞERİ TABLOSU

30 Haziran 2013

Tutar (TL)

Fon Portföy Değeri

Hazır Değerler

Alacaklar

Diğer Varlıklar

Borçlar

Net Varlık Değeri

49,478,463

321,193

1,666,885

0

-735,815

50,730,727

%

97.53

0.63

3.29

0.00

-1.45

100.00

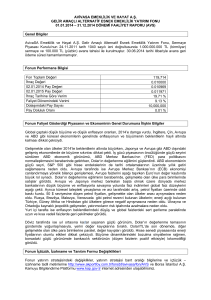

Fonun Faliyet Gösterdiği Piyasanın ve Ekonominin Genel Durumuna İlişkin Bilgiler

Küresel Gelişmeler

Küresel piyasalarda 2013’ün ilk yarısında başlıca tema ABD’de ekonomik toparlanma beklentileri oldu.

Konut ve tüketici kanadında gözlenen güçlü toparlanma sinyalleri ile 2008’den bu yana piyasalarda

belirleyici konumda olan merkez bankası teşviklerinin azaltılabileceği ve rekor düşük faiz döneminin

sonuna gelinmiş olabileceği algısı piyasalarda temel risk unsuru olarak öne çıktı. Ayrıca, 2012

sonunda yapılan ABD seçimleri sonrası ülkede yaşanan çeşitli mali politika tartışmaları (mali uçurum,

borç tavanı, otomatik harcama kesintileri gibi) ve ilk çeyrekte Avrupa’ya ilişkin, ikinci çeyrekte ise Çin’e

ilişkin gündeme gelen uç riskler, piyasalarda dalgalanmaları güçlendiren diğer önemli gelişmeler oldu.

Yüksek volatilitenin yanı sıra son altı ayda çeşitli piyasalar arası ayrışma da ön planda. ABD’de

toparlanma beklentisi ile dolarda ve ABD hisse senetlerinde güçlenme eğilimi, ve bol likidite temasının

geride kalması ile gelişmekte olan ülkelerden gözlenen rekor fon çıkışları yılın ilk yarısında gözlenen

temel piyasa hareketleri oldu. Ayrıca, tarihi rekor düzeyde parasal genişleme programına giden

Japonya’da hisse senetleri ve para biriminde gözlenen sert dalgalanmalar da piyasaların

gündemindeydi.

Yurtiçi Gelişmeler

Global likidite adımlarının katkısı ve 5 Kasım 2012’de derecelendirme kuruluşu Fitch’in ülkemizin kredi

notunu 1994’ten bu yana ilk kez yatırım yapılabilir seviyeye yükseltmesinin pozitif etkisiyle 2013 yılına

iyimser bir başlangıç yapan yurtiçi finansal piyasalar özellikle yılın ilk 4 ayında oldukça güçlü bir

görünüm sergiledi.

Bu gelişmeler paralelinde TL cinsi enstrümanlara yönelik risk algısında yaşanan pozitif hava yılın ilk

aylarında Türkiye’ye yönelik global fon girişlerinin hızlanmasını sağlarken özellikle TL’nin reel anlamda

hızla değerlenmesi yılın ilk aylarında yatırımıların ve ekonomi yönetiminin başlıca gündem maddesi

oldu. TL’de yaşanan değerlenmenin özellikle cari denge gibi makro parametrelerde risk yaratması ve

‘sıcak para’ olarak nitelendirilen kısa vadeli sermaye akışının finansal araçlarda kırılganlığa yol

açabileceği riski yurtiçi ekonomi yönetimini bu konuda önlem almaya yöneltti.

Bu kapsamda, TCMB TL reel efektif kuru için ilk kez 120-130 sınırına dikkat çekerken TL’de

değerlenme ve kısa vadeli sermayehareketlerinin önüne geçilmesi, aynı zamanda ılımlı toparlanma

aşamasında olan ekonomik aktivitenin desteklenmesi amacıyla yılın ilk 5 ayında gerek faiz

koridorunda gerekse politika faizinde bir dizi indirime gitti. Yurtiçi enstrümanlarda yılın ilk aylarında

değerlenme trendini besleyen bir başka gelişme ise Fitch’in ardından diğer derecelendirme kuruluşu

Moody’s’in de Türkiye’nin notunu yatırım yapılabilir seviyeye yükseltmesi beklentileri oldu. Özellikle

Moody’s’in 16 Mayıs’taki not artırım kararına kadar geçen süreçte tahvil-bono ve hisse senedi

piyasalarında global varlıklara göre hızlı bir pozitif ayrışma dikkat çekti.

Mayıs ortasından itibaren ise bu temanın kısmen tersine döndüğü söylenebilir. Fiyat seviyeleri

itibariyle görece pahalı seviyelere geldiği algısı ve ABD Merkez Bankası Fed’in ilk olarak 22 Mayıs’da

sinyallediği mevcut varlık alım programında (QE3) azaltım kararı, TL cinsi enstrümanlarda Mayıs

ayında kar realizasyonları ile başlayan satıcılı seyrin yerini sert dalgalanmaya bırakmasına neden

oldu. Global likidite temasını sekteye uğratan Fed’in söz konusu kararı büyüme dinamikleri itibariyle

dış finansmana duyarlı Türkiye ekonomisi için beklentilerde bozulmaya yol açarken TL cinsi

enstrümanlarda baskının artmasına neden oldu.

‘Likidite’ temasının bozulmasıyla, Mayıs ortasından itibaren gelişen ülkelerde yaşanan rekor düzeyde

fon çıkışları TL’de değer kaybını hızlandırırken zincirleme bir etkiyle döviz, faiz ve hisse senedi

piyasalarında nispeten tansiyonun artmasına neden oldu. İçinde bulunduğumuz dönemde bu

gelişmeler karşısında TCMB’nin TL’de değer kaybının önlenmesi amacıyla güçlü bir döviz

müdahalesine yöneldiği ve olası bir faiz artırımını gündemine aldığı görülüyor.

Piyasalar

Döviz piyasalarında Mayıs ayından başlayarak gelişmekte olan ülke para birimlerinde yaşanan sert

satışlar dikkat çekti. Yılın büyük bir bölümünü 1,75-1,8250 bandında geçiren USD/TL, ABD merkez

bankası Fed’in parasal genişleme programında kesintiye gideceği beklentileri ile hızla 1,95

seviyelerine kadar yükseldi. Sepet kur bazında da 2,05-2,10 dar bandında gözlenen hareket sonrası

tarihi zirve 2,25’ler test edildi.

Yurtiçi faizlerde not artırımı beklentileri ile Mayıs ayına kadar görece güçlü bir performans

sergilendikten ve gösterge faizde tarihi dip %4,60’lar test edildikten sonra, benzer şekilde ‘kesinti’

endişeleri kaynaklı sert satışlar ön planda oldu. Dolar kurunda yaşanan sert yükselişe TCMB’nin faiz

artırımı yoluyla müdahele edebileceği beklentileri ile görece daha zayıf seyreden ve benzer gelişmekte

olan ülkelerden negatif ayrışan yurtiçi faizlerde %9 seviyelerine varan yükselişler gözlendi.

Hisse senetlerinde Mayıs ayına kadar not artırım beklentileri ile BİST-100’de tarihi zirveler olan

92.500’lerin görülmesinin ardından ‘kesinti’ endişeleri ile %25’e varan bir düzeltme yaşandı. Kritik

70.000 seviyesinin üzerinde tutunan endekste bu seviyenin üzerinde kısmi toparlanmalar gözleniyor.

Global anlamda ise ABD’de toparlanma beklentileri ve gelişmekte olan ülkelerden gözlenen rekor fon

çıkışları ile gelişmiş ülkeler olumlu ayrıştı.

Emtia piyasalarında ABD merkez bankası Fed’in Eylül ayında açıkladığı ucu açık parasal genişleme

programı ile sağlanan likiditenin, güçlü bilanço performansları ve ekonomik toparlanma beklentileri ile

hisse senetlerine yatırılması ile oldukça zayıf bir görünüm sergilendi. Özellikle küresel enflasyon

göstergelerinde yaşanan gerileme ve merkez bankası desteklerinin geri çekildiği algısı ile değerli

metaller negatif ayrışıyor. Altın fiyatları yıl başında 1.700$ seviyelerinden son üç yılın dibi 1.200$’lara

kadar geriledi. Ekonomik toparlanma beklentileri ile güçlü kalan petrol fiyatları dışında emtia genelinde

satış baskısı sürüyor.

Fonun İçtüzük, İzahname ve Tanıtım Formu Değişiklikleri

Duyuru : Emeklilik yatırım fonlarının kuruluş ve faaliyetlerine ilişkin esaslar hakkında yeni yönetmelik,

13 Mart 2013 tarih ve 28586 sayılı Resmi Gazete'de yayımlanarak yürürlüğe girmiştir. Yeni

yönetmelikte yer alan düzenlemeler yayımlandığı günden itibaren yürürlüğe girmiş olup, fonların

içtüzük/izahnameleri en geç 31 Aralık 2013 tarihine kadar güncellenecektir. Söz konusu yeni

yönetmeliğe ve SPK'nın açıklamasına http://www.spk.gov.tr internet adresinden ulaşabilirsiniz.

AvivaSA Emeklilik ve Hayat A.Ş.'nin kurucusu bulunduğu Emeklilik Yatırım Fonlarında uygulanan Fon

Azami Toplam Gider Kesintisi ve Fon İşletim Gideri Kesintisi oranlarına ilişkin bilgiye ise

http://www.akportfoy.com.tr internet adresinden ulaşılabilmektedir.

Fonun yatırım stratejisindeki değişiklikler, yatırım stratejisi bant aralığı bilgilerine ve içtüzük –

izahname tadil metinlerine http://www.akportfoy.com.tr/t/spk/AEB.asp ve Borsa İstanbul A.Ş. Kamuyu

Bilgilendirme Platformu www.kap.gov.tr internet adresinden ulaşabilirsiniz.

Faaliyet dönemi içerisinde fon kurulu tarafından olağan toplantılar gerçekleştirilmiştir. Bu toplantılarda

genel piyasalar, fonun performansı ve fonla ilgili diğer konular incelenmiştir.

Fon Kurulu

Ş.Alp KELER

Fon Kurulu Başkanı

Meral KURDAŞ EREDENK

Fon Kurulu Üyesi

Mehmet Ali ERSARI

Fon Kurulu Üyesi

Argun EĞMİR

Fon Kurulu Üyesi

A.Sibel Öztep OYMACI

Fon Kurulu Üyesi

A.Göktürk IŞIKPINAR

Fon Kurulu Üyesi

M.Fırat KURUCA

Fon Kurulu Üyesi