HAFTALIK RAPOR

23 Şubat 2015

Makro ekonomik değişkenlerin takipteki alacaklar üzerindeki etkisi…

Bankacılık sektörünün toplam aktiflerinin %62.2’sini oluşturan krediler bazı dönemlerde içsel veya dışsal

nedenlerle takibe düşmektedir. Ekonominin daralma gösterdiği dönemlerinde kredi hacmi de bu gelişmenin

paralelinde daralırken, kullandırılan kredilerde de geri ödenememe sorunu ortaya çıkabilmektedir. Ekonominin

küçülme/büyüme gösterdiği dönemlerde krediyi kullanan birey ya da firmaların gelirlerinde de öngörülemeyen

değişimler yaşanabilir. Böyle bir ortamda takibe düşmesi potansiyel olan kredilerin önceden tahmin edilebilirliği,

bazı risklerin etkisini hafifleteceği gibi sektörün alacağı aksiyonlar için de önemli bir unsur olacaktır. Bu haftaki

raporumuzda sektörün “takibe girmiş alacakları” olarak bilinen TGA’nın büyüme, kur, faiz ve işsizlik gibi bazı temel

makroekonomik göstergelerle olan ilişkisini yakından ele alacağız.

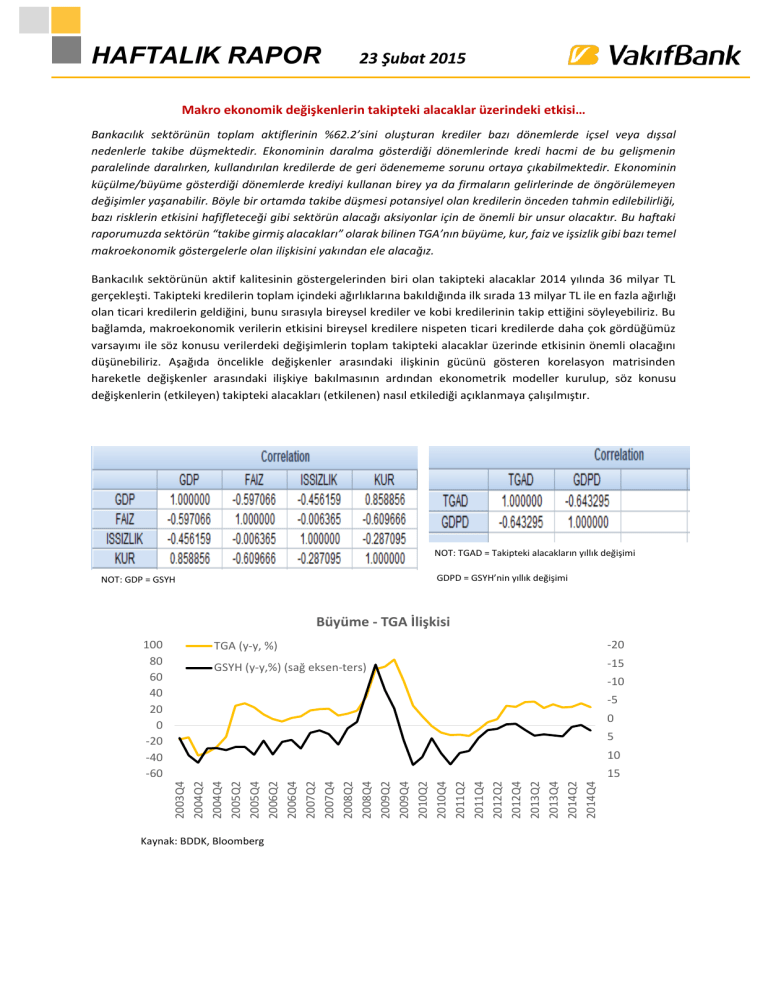

Bankacılık sektörünün aktif kalitesinin göstergelerinden biri olan takipteki alacaklar 2014 yılında 36 milyar TL

gerçekleşti. Takipteki kredilerin toplam içindeki ağırlıklarına bakıldığında ilk sırada 13 milyar TL ile en fazla ağırlığı

olan ticari kredilerin geldiğini, bunu sırasıyla bireysel krediler ve kobi kredilerinin takip ettiğini söyleyebiliriz. Bu

bağlamda, makroekonomik verilerin etkisini bireysel kredilere nispeten ticari kredilerde daha çok gördüğümüz

varsayımı ile söz konusu verilerdeki değişimlerin toplam takipteki alacaklar üzerinde etkisinin önemli olacağını

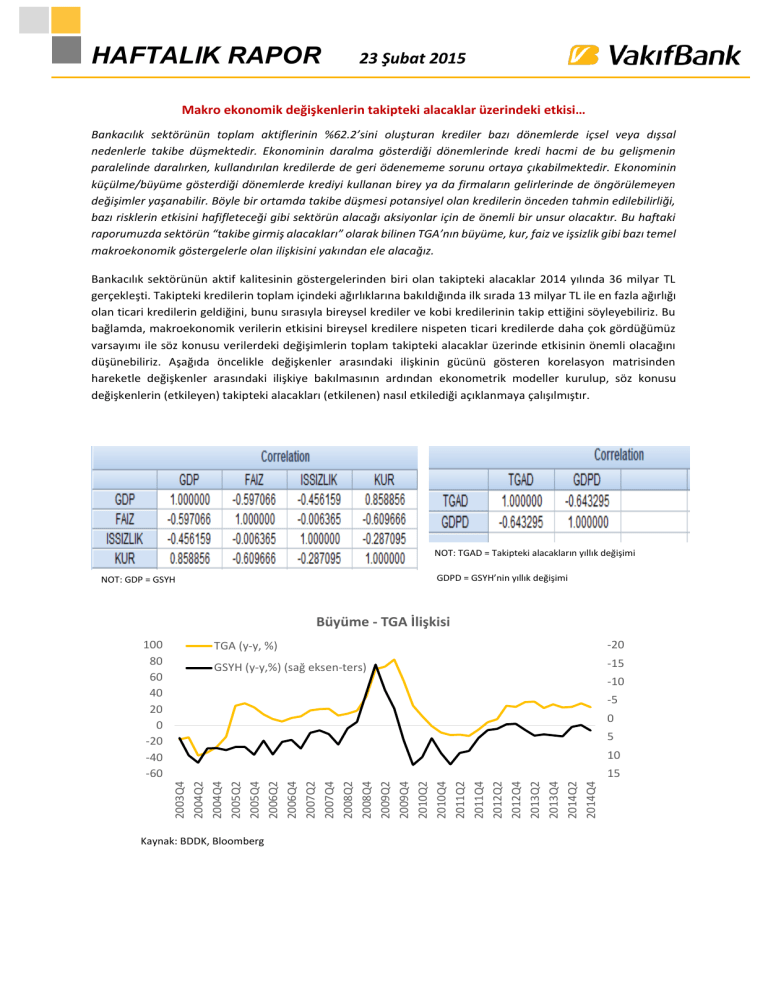

düşünebiliriz. Aşağıda öncelikle değişkenler arasındaki ilişkinin gücünü gösteren korelasyon matrisinden

hareketle değişkenler arasındaki ilişkiye bakılmasının ardından ekonometrik modeller kurulup, söz konusu

değişkenlerin (etkileyen) takipteki alacakları (etkilenen) nasıl etkilediği açıklanmaya çalışılmıştır.

NOT: TGAD = Takipteki alacakların yıllık değişimi

GDPD = GSYH’nin yıllık değişimi

NOT: GDP = GSYH

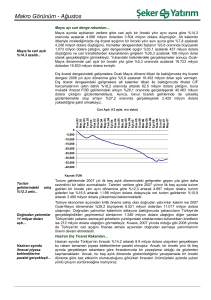

Büyüme - TGA İlişkisi

TGA (y-y, %)

-20

GSYH (y-y,%) (sağ eksen-ters)

-15

-10

-5

0

5

10

15

2003Q4

2004Q2

2004Q4

2005Q2

2005Q4

2006Q2

2006Q4

2007Q2

2007Q4

2008Q2

2008Q4

2009Q2

2009Q4

2010Q2

2010Q4

2011Q2

2011Q4

2012Q2

2012Q4

2013Q2

2013Q4

2014Q2

2014Q4

100

80

60

40

20

0

-20

-40

-60

Kaynak: BDDK, Bloomberg

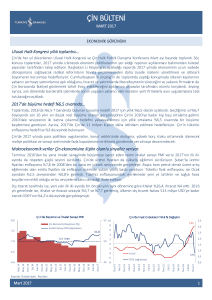

GSYH’nin yıllık değişim oranı ile TGA arasındaki ilişkinin grafikten de anlaşıldığı gibi, ekonominin küçüldüğü

dönemlerde artan işsizlik oranının da etkisi ile takipteki alacaklarda artış; ekonominin büyüdüğü dönemlerde ise

takipteki alacaklarda düşüş görülüyor.

Büyüme dışında kur ve faiz gibi değişkenlerin takipteki alacaklar ile olan ilişkisi incelendiğinde ise, söz konusu

değişkenlerin TGA’ya olan etkisinin büyüme oranı kadar büyük ve doğrudan olmadığı görüldü:

Log(TGA)=14.3+0.10*Log(Kur(-2))-0.05*Log(Faiz(-3))-0.24*Log(Krediler(-1))

* Diğer değişkenler sabit tutulduğunda (faiz ve krediler), kurun 2 ay gecikmeli değeri %1 oranında

arttığında (azaldığında) TGA (takipteki alacaklar)’nın %0.10 artması (azalması) beklenir.

* Diğer değişkenler sabit tutulduğunda (kur ve krediler), faizin 3 ay gecikmeli değeri %1 oranında

azaldığında (arttığında) TGA (takipteki alacaklar)’nın %0.05 azalması (artması) beklenir.

Bağımlı değişkenin (etkilenen) TGA, bağımsız değişkenin (etkileyen) büyüme oranı (GSYH) olarak kurulduğu

doğrusal ekonometrik model sonuçlarına göre:

Log(TGA)=72.3-2.81*Log(GSYH(-1))

*Büyümenin 1 çeyrek gecikmeli değeri %1 oranında arttığında (azaldığında) TGA’nın %2.8 azalması

(artması) beklenir.

Sonuç olarak,

Türkiye ekonomisinde 2008 küresel krizin etkisiyle sektörün takipteki alacakları hızla artış göstermiş, ancak krizin

ardından yaşanan gelişmeler ve bankacılık sektörünün daha çok güçlenmesi ile takipteki alacaklar gerilemiştir.

Türk bankacılık sektöründe takipteki alacakların önceden tahmin edilebilirliği, söz konusu kalemin sektörün kredi

riskinin ölçülebilmesi ve daha sağlıklı ilerleyebilmesi açısından oldukça önem arz ediyor. Bu bağlamda, takipteki

alacakların gelişimini etkileyen makroekonomik parametrelerin tespiti ve bunlar üzerinden hareketle modelleme

yapılabilir olması sektörün gelişimine önemli katkıda bulunmaktadır.

Kur ve faizdeki hareketlerin ekonomi üzerindeki etkisinin oldukça büyük olmasına karşın, söz konusu bu

değişkenlerin takipteki alacaklar üzerindeki doğrudan etkisinin %0.10 ve %0.05 seviyelerinde olması dikkat

çekmiştir. Öte yandan, büyüme ile kur başta olmak üzere söz konusu ekonomik değişkenlerin ilişkisine

bakıldığında yüksek korelasyon olduğu tespit edilmiştir. Bu bağlamda kur ve faizin büyüme kanalı ile TGA’yı

etkilediği görülüyor. Kur ve faizdeki volatilitenin büyüme ve işsizlik üzerinde menfi bir etki yarattığını ve

büyümenin 1 çeyreklik gecikme ile takipteki alacakları etkilediğini söyleyebiliriz. Yukarıda bahsettiğimiz model

sonuçlarından hareketle, büyüme ile TGA arasındaki yüksek ilişkiden yola çıkılarak kur ve faizin takipteki alacaklar

üzerinde doğrudan değil büyüme kanalı ile etkisi olduğunun tespit edildiğini söyleyebiliriz. Bu doğrultuda 2014

yılında kur ve faizlerde yaşanan artış ile açıklanacak olan 2014 yılı büyümesinin de düşeceği beklentisinin

gecikmeli etkilerinin 2015 yılının ilk çeyreğinde görülebileceğini düşünüyoruz.

2

Haftalık Veri Takvimi (23-27 Şubat 2015)

Tarih

23.02.2015

Ülke

Türkiye

İmalat Sanayi Kapasite Kullanım Oranı (Şubat)

%73.7

%72.8 (açıklandı)

Dallas Fed İmalat Endeksi (Şubat)

-4.4

0.0

İkinci El Konut Satışları (Ocak, a-a)

%2.4

-%0.8

Chicago Fed Aktivite Endeksi (Ocak)

-0.05

0.05

Almanya

IFO İş Dünyası Güven Endeksi (Şubat)

106.7

107.6

Türkiye

TCMB Toplantısı ve Faiz Kararı (Şubat)

--

--

ABD

Case Shiller Endeksi (Aralık, a-a)

%0.74

%0.60

54.2

54.5

102.9

99.5

Tüketici Güven Endeksi (Şubat)

Richmond Fed İmalat Endeksi (Şubat)

26.02.2015

6

7

Euro Bölgesi

TÜFE (Ocak, y-y)

-%0.6

-%0.6

Almanya

GSYH (4. çeyrek, ç-ç)

%0.7

%0.7

Fransa

İş Dünyası Güven Endeksi (Şubat)

94

95

İtalya

Cari İşlemler Dengesi (Aralık)

3,482 Millyon Euro

--

ABD

Yeni Konut Satışları (Ocak, a-a)

%11.6

-%1.3

Haftalık Mortgage Başvuruları

-%13.2

--

90

91

Fransa

Tüketici Güven Endeksi (Şubat)

ABD

TÜFE (Ocak, y-y)

%0.8

-%0.1

Dayanıklı Mal Siparişleri (Ocak)

-%3.3

%1.6

283 Bin Kişi

290 Bin Kişi

Haftalık İşsizlik Maaşı Başvuruları

Almanya

9.3

9.5

İşsizlik Oranı (Şubat)

%6.5

%6.5

İş Dünyası Güveni (Şubat)

0.16

0.24

Tüketici Güven Endeksi (Şubat)

-6.7

-6.7

M3 Para Arzı (Ocak, y-y)

%3.6

%3.8

Tüketici Güven Endeksi (Şubat)

104.0

104.2

Perakende Satışlar (Aralık, a-a)

%0.1

-%0.1

İngiltere

GSYH (4. çeyrek, ç-ç, öncül)

%0.5

%0.5

Türkiye

Dış Ticaret Dengesi (Ocak)

8.5 Milyar Dolar

5.0 Milyar Dolar

168.29

--

Euro Bölgesi

İtalya

27.02.2015

Beklenti

103.4 (açıklandı)

Hizmet PMI (Şubat, öncül)

25.02.2015

Önceki

103.2

ABD

24.02.2015

Açıklanacak Veri

Reel Kesim Güven Endeksi (Şubat)

Tüketici Güven Endeksi (Mart)

Konut Fiyat Endeksi (Aralık)

ABD

Bekleyen Konut Satışları (Ocak, a-a)

-%3.7

%2.4

Chicago PMI (Şubat)

59.4

58.3

GSYH (4. çeyrek, ç-ç, yıllıklandırılmış)

%2.6

%2.1

Almanya

TÜFE (Şubat, y-y, öncül)

-%0.5

-%0.5

Fransa

ÜFE (Ocak, y-y)

-%2.9

--

İtalya

TÜFE (Şubat, y-y, öncül)

-%0.5

-%0.2

Japonya

İşsizlik Oranı (Ocak)

%3.4

%3.4

TÜFE (Ocak, y-y)

%2.4

%2.4

Sanayi Üretimi (Ocak, y-y, öncül)

%0.1

-%3.2

Perakende Satışlar (Ocak, y-y)

%0.1

-%1.2

3

TÜRKİYE

Türkiye Büyüme Oranı

Sektörel Büyüme Hızları (y-y, %)

Reel GSYH (y-y, %)

Sektörel Büyüme Hızları (y-y, %)

20

15

10

15

1.7

5

10

0

5

-5

0

-10

-5

-15

Ticaret

2014-III

2014-I

2014-II

2013-IV

2013-III

2013-I

İnşaat

2013-II

2012-III

2012-IV

2012-I

Sanayi

2012-II

2011-III

2011-I

2011-II

2000Ç1

2000Ç3

2001Ç1

2001Ç3

2002Ç1

2002Ç3

2003Ç1

2003Ç3

2004Ç1

2004Ç3

2005Ç1

2005Ç3

2006Ç1

2006Ç3

2007Ç1

2007Ç3

2008Ç1

2008Ç3

2009Ç1

2009Ç3

2010Ç1

2010Ç3

2011Ç1

2011Ç3

2012Ç1

2012Ç3

2013Ç1

2013Ç3

2014Ç1

2014Ç3

Tarım

Kaynak:TÜİK

Kaynak:TÜİK

2011-IV

-10

-20

Ulaştırma

Sanayi Üretim Endeksi

Harcama Bileşenlerinin Büyüme Hızları (y-y, %)

40

20

Takvim Etkisinden Arındırılmış Sanayi Üretim Endeksi (yy, %)

Mevsim ve Takvim Etkisinden Arındırılmış Sanayi Üretim

Endeksi (a-a, %) (Sağ Eksen)

7

30

15

5

20

10

10

5

0

0

-3

-10

-5

-5

Harcama Bileşenleri Büyüme Hızları (%)

50

3

Yatırım

İthalat

Ara.14

Ağu.14

Nis.14

Ara.13

Ağu.13

Nis.13

Ara.12

Ağu.12

Nis.12

-1

Ara.11

2014-III

2014-I

2014-II

2013-III

İhracat

2013-IV

2013-I

2013-II

2012-III

2012-IV

2012-I

Devlet

2012-II

2011-IV

2011-II

Tüketim

2011-III

2011-I

1

Kaynak: TÜİK

Kaynak: TÜİK

Sanayi Ciro Endeksi

Toplam Otomobil Üretimi

Toplam Otomobil Üretimi (Adet)

(12 aylık Har. Ort.)

100000

80000

60000

40000

20000

Oca.02

Tem.02

Oca.03

Tem.03

Oca.04

Tem.04

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Oca.14

Tem.14

Oca.15

0

Kaynak: OSD, VakıfBank

210

190

170

150

130

110

90

70

Eyl.09

Ara.09

Mar.10

Haz.10

Eyl.10

Ara.10

Mar.11

Haz.11

Eyl.11

Ara.11

Mar.12

Haz.12

Eyl.12

Ara.12

Mar.13

Haz.13

Eyl.13

Ara.13

Mar.14

Haz.14

Eyl.14

Ara.14

120000

Aylık Sanayi Ciro Endeksi (2010=100)

Kaynak:TÜİK

4

Beyaz Eşya Üretimi

Kapasite Kullanım Oranı

Kapasite Kullanım Oranı (%)

Beyaz Eşya Üretimi (Adet)

2500000

2300000

2100000

1900000

1700000

1500000

1300000

1100000

900000

700000

85

80

75

70

65

60

55

Kaynak:Hazine Müsteşarlığı

Kaynak: TCMB

PMI Endeksi

PMI Imalat Endeksi

60

55

50

45

40

35

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Oca.14

Tem.14

Oca.15

30

Kaynak:Reuters

5

ENFLASYON GÖSTERGELERİ

TÜFE ve Çekirdek Enflasyon

ÜFE

TÜFE (y-y, %)

ÜFE (y-y, %)

Çekirdek-I Endeksi (y-y, %)

25

14

12

10

8

6

4

2

0

20

7.24

15

10

8.63

05

3.29

00

Kaynak: TCMB

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Oca.14

Tem.14

Oca.15

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Oca.14

Tem.14

Oca.15

-05

Kaynak: TCMB

Dünya Gıda ve Emtia Fiyat Endeksi

Gıda ve Enerji Enflasyonu (y-y, %)

UBS Emtia Fiyat Endeksi (sağ eksen)

BM Dünya Gıda Fiyat Endeksi

2300

2100

1900

1700

1500

1300

1100

900

700

500

31.12.2007

30.05.2008

31.10.2008

31.03.2009

31.08.2009

29.01.2010

30.06.2010

30.11.2010

30.04.2011

30.09.2011

29.02.2012

31.07.2012

31.12.2012

31.05.2013

31.10.2013

31.03.2014

31.08.2014

31.01.2015

260

240

220

200

180

160

140

120

100

Kaynak: Bloomberg

Gıda

20

Enerji

TÜFE

15

10

5

0

-5

Kaynak: TCMB

Enflasyon Beklentileri

Reel Efektif Döviz Kuru

12 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

TÜFE Bazlı (2003=100)

24 Ay Sonrasının Yıllık TÜFE Beklentisi (%)

135

8

6.69

125

7

120

115

105

Kaynak: TCMB

Oca.15

Tem.14

Oca.14

Tem.13

Oca.13

Tem.12

Oca.12

Tem.11

Oca.11

Tem.10

100

Oca.09

5,5

6.42

116.85

110

Oca.10

6,5

6

130

Tem.09

7,5

Kaynak: TCMB

6

İŞGÜCÜ GÖSTERGELERİ

İşsizlik Oranı

İşgücüne Katılım Oranı

Mevsimsellikten Arındırılmış İşsizlik Oranı (%)

İşgücüne Katılma Oranı (%)

İşsizlik Oranı (%)

17,0

16,0

15,0

14,0

13,0

12,0

11,0

10,0

9,0

8,0

7,0

İstihdam Oranı (%)

Kaynak: TÜİK

Kas.14

May.14

Kas.13

May.13

Kas.12

May.12

Kas.11

May.11

Kas.10

May.10

Kas.09

May.09

Kas.08

53

51

49

47

45

43

41

39

37

35

Kaynak: TÜİK

Kurulan-Kapanan Şirket Sayısı

Kurulan-Kapanan Şirket Sayısı (Adet)

4.700

4.200

3.700

3.200

2.700

2.200

1.700

1.200

700

Kaynak: TOBB

7

DIŞ TİCARET GÖSTERGELERİ

İthalat-İhracat

Dış Ticaret Dengesi

İhracat (milyon dolar)

Dış Ticaret Dengesi (milyon dolar)

İthalat (milyon dolar)

25000

0

20000

-2000

15000

-4000

-6000

10000

-8000

5000

-10000

Kaynak: TCMB

-12000

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

Ara.04

Haz.05

Ara.05

Haz.06

Ara.06

Haz.07

Ara.07

Haz.08

Ara.08

Haz.09

Ara.09

Haz.10

Ara.10

Haz.11

Ara.11

Haz.12

Ara.12

Haz.13

Ara.13

Haz.14

Ara.14

0

Kaynak: TCMB

Cari İşlemler Dengesi

Sermaye ve Finans Hesabı

6000

-4000

-14000

-24000

-34000

-44000

-54000

-64000

-74000

-84000

3000

1000

-1000

-3000

-5000

-7000

-9000

-11000

60000

50000

40000

30000

20000

10000

0

-10000

-20000

Doğrudan Yatırımlar (12 aylık-milyon dolar)

Portföy Yatırımları (12 aylık-milyon dolar)

Diğer Yatırımlar(12 aylık-milyon dolar)

Cari İşlemler Dengesi (12 Aylık-milyon dolar)

Cari İşlemler Dengesi (milyon dolar-sağ eksen)

Kaynak: TCMB

Kaynak: TCMB

TÜKETİM GÖSTERGELERİ

Tüketici Güveni ve Reel Kesim Güveni

Tüketici Güven Endeksi

105,0

95,0

85,0

75,0

65,0

55,0

Kaynak: TCMB

Reel Kesim Güven Endeksi (sağ eksen)

130

120

110

100

90

80

70

60

50

40

8

KAMU MALİYESİ GÖSTERGELERİ

Bütçe Dengesi

Faiz Dışı Denge

Bütçe Dengesi (12 aylık toplam-milyar TL)

Faiz Dışı Denge (12 aylık-milyar TL)

10000

Oca.15

Oca.14

-3

Tem.14

-60000

Oca.13

7

Tem.13

-50000

Oca.12

17

Tem.12

-40000

Tem.11

27

Oca.11

-30000

Oca.10

37

Tem.10

-20000

Tem.09

47

Oca.09

-10000

Kaynak: TCMB

Kaynak:TCMB

Türkiye’nin Net Dış Borç Stoku

İç ve Dış Borç Stoku

Kaynak: Hazine Müsteşarlığı

Kaynak: Hazine Müsteşarlığı

9

2013

2012

2011

2010

2009

2008

2001

200

2007

250

28,1

2006

300

45

40

35

30

25

20

15

10

5

0

2005

350

220

200

180

160

140

120

100

80

60

2004

400

Türkiye'nin Net Dış Borç Stoku/GSYH (%)

2003

450

İç Borç Stoku (milyar TL)

Dış Borç Stoku (milyar TL-sağ eksen)

2002

Oca.08

57

Tem.08

0

LİKİDİTE GÖSTERGELERİ

TCMB Faiz Oranı

Reel ve Nominal Faiz

Borç Alma Faiz Oranı (%)

Reel Faiz

Borç Verme Faiz Oranı (%)

Nominal Faiz

25

25

20

20

15

15

10

10

5

5

0

Oca.05

Tem.05

Oca.06

Tem.06

Oca.07

Tem.07

Oca.08

Tem.08

Oca.09

Tem.09

Oca.10

Tem.10

Oca.11

Tem.11

Oca.12

Tem.12

Oca.13

Tem.13

Oca.14

Tem.14

Oca.15

-5

Oca.15

Oca.14

Tem.14

Oca.13

Tem.13

Oca.12

Tem.12

Tem.11

Oca.11

Oca.10

Tem.10

Oca.09

Tem.09

Oca.08

Tem.08

Tem.07

Oca.07

0

Kaynak:TCMB, VakıfBank

Kaynak:TCMB

Dünya Piyasalarında Son Açıklanan Ekonomik Göstergeler

Reel Büyüme

(y-y,%)

Enflasyon (y-y,%)

Cari Denge/GSYH*

(%)

Merkez

Bankası Faiz

Oranı (%)

Tüketici

Güven

Endeksi

ABD

2.5

0.8

-2.39

0.25

102.9

Euro Bölgesi

0.9

-0.6

2.37

0.05

-6.70

Almanya

1.4

-0.50

7.01

0.05

100

Fransa

0.20

-0.40

-1.31

0.05

-20.40

-0.50

0.99

0.05

104.00

İtalya

-0.49

Macaristan

3.40

-1.40

2.95

2.10

-22.40

Portekiz

0.70

-0.40

0.53

0.05

-20.80

İspanya

2.00

-1.30

0.78

0.05

-1.50

Yunanistan

1.70

-2.80

0.73

0.05

-49.30

İngiltere

2.70

0.30

-4.51

0.50

1.00

Japonya

-0.50

2.40

0.69

0.10

39.10

Çin

7.30

0.80

1.93

5.60

105.80

Rusya

0.70

15.00

1.56

15.00

--

Hindistan

5.30

5.86

-1.72

6.75

--

Brezilya

-0.24

7.14

-3.61

12.25

104.20

G.Afrika

1.40

4.40

-5.8

5.75

0.30

7.75

68.10

1.70

7.24

-7.9

Kaynak: Bloomberg. *: Cari denge verileri IMF’den alınmaktadır ve 2013 verileridir.

Türkiye

10

Türkiye Makro Ekonomik Görünüm

2012

2013

En Son Yayımlanan

2014

Yılsonu

Beklentimiz

Reel Ekonomi

GSYH (Cari Fiyatlarla. Milyon TL)

1 415 786

1 561 510

461 654

(2014 3Ç)

--

GSYH Büyüme Oranı (Sabit Fiyatlarla. y-y%)

2.2

4.0

1.7

(2014 3Ç)

2.9

İşsizlik Oranı (%)

9.2

10.0

10.7

(Kasım 2014)

En Son Yayımlanan

9.6

2015

Yılsonu

Beklentimiz

2013

2014

Sanayi Üretim Endeksi (y-y. %)(takvim etk.arnd)

7.0

2.6

2.6

(Aralık 2014)

--

Kapasite Kullanım Oranı (%)

76.0

74.6

72.8

(Şubat 2015)

-

Fiyat Gelişmeleri

TÜFE (y-y. %)

7.40

8.17

7.24

(Ocak 2015)

6.80

ÜFE (y-y. %)

6.97

6.36

3.28

(Ocak 2015)

--

Parasal Göstergeler (Milyon TL)

M1

225,331

251,991

250,892

(13.02.2015)

--

M2

910,052

1,018,546

1,042,141

(13.02.2015)

--

M3

950,979

1,063,151

1,089,293

(13.02.2015)

--

Emisyon

67,756

77,420

78,862

(13.02.2015)

--

TCMB Brüt Döviz Rezervleri (Milyon $)

112,002

106,314

108,218

(13.02.2015)

--

Faiz Oranları

TCMB O/N (Borç Alma)

3.50

7.50

7.50

(20.02.2015)

--

TRLIBOR O/N

8.05

11.27

11.02

(20.02.2015)

--

Ödemeler Dengesi (Milyon $)

Cari İşlemler Açığı

64,658

45,836

6,816

(Aralık 2014)

41,000

İthalat

251,661

242,223

21,833

(Aralık 2014)

--

İhracat

151,802

157,715

13,328

(Aralık 2014)

--

Dış Ticaret Açığı

99,858

84,508

8,505

(Aralık 2014)

79,800

Borç Stoku Göstergeleri (Milyar TL)

Merkezi Yön. İç Borç Stoku

403.0

414.6

416.9

(Ocak 2015)

--

Merkezi Yön. Dış Borç Stoku

182.8

197.3

204.3

(Ocak 2015)

--

Kamu Net Borç Stoku

197.6

--

177.9

(2014 3Ç)

--

Kamu Ekonomisi (Milyon TL)

2013 Ocak

2014 Ocak

Bütçe Gelirleri

36,872

37,908

40,109

(Ocak 2015)

--

Bütçe Giderleri

30,933

36,001

36,342

(Ocak 2015)

--

Bütçe Dengesi

5,939

1,907

3,767

(Ocak 2015)

--

Faiz Dışı Denge

11,162

6,923

8,782

(Ocak 2015)

--

11

Vakıfbank Ekonomik Araştırmalar

[email protected]

Cem Eroğlu

Müdür

[email protected]

0212-398 18 98

Buket Alkan

Uzman

[email protected]

0212-398 19 03

Fatma Özlem Kanbur

Uzman

[email protected]

0212-398 18 91

Bilge PEKÇAĞLAYAN

Uzman

[email protected]

0212-398 18 91

Sinem Ulusoy

Uzman Yardımcısı

[email protected]

0212-398 19 05

Elif Engin

Uzman Yardımcısı

[email protected]

0212-398 18 92

Bu rapor Türkiye Vakıflar Bankası T.A.O. tarafından güvenilir olduğuna inanılan kaynaklardan sağlanan bilgiler kullanılarak hazırlanmıştır.

Türkiye Vakıflar Bankası T.A.O. bu bilgi ve verilerin doğruluğu hakkında herhangi bir garanti vermemekte ve bu rapor ve içindeki bilgilerin

kullanılması nedeniyle doğrudan veya dolaylı olarak oluşacak zararlardan dolayı sorumluluk kabul etmemektedir. Bu rapor sadece bilgi

vermek amacıyla hazırlanmış olup, hiçbir konuda yatırım önerisi olarak yorumlanmamalıdır. Türkiye Vakıflar Bankası T.A.O. bu raporda yer

alan bilgilerde daha önceden bilgilendirme yapmaksızın kısmen veya tamamen değişiklik yapma hakkına sahiptir.