GÜNLÜK BÜLTEN

Araştırma

31/03/15

GÜNLÜK YATIRIM BÜLTENİ

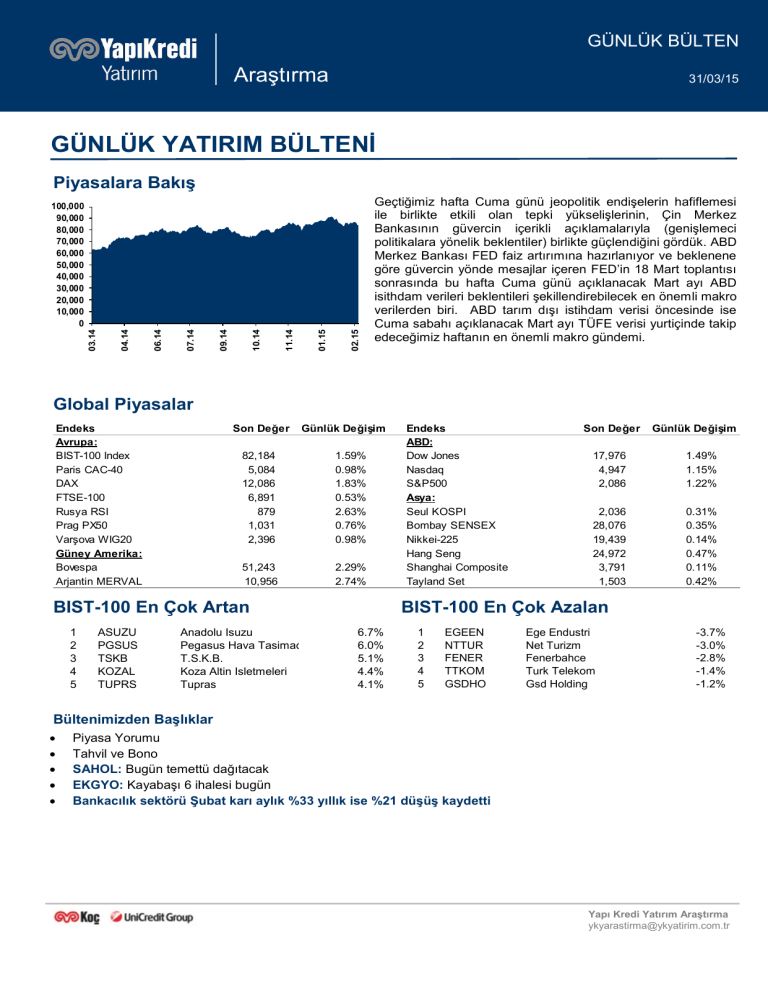

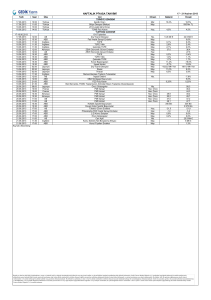

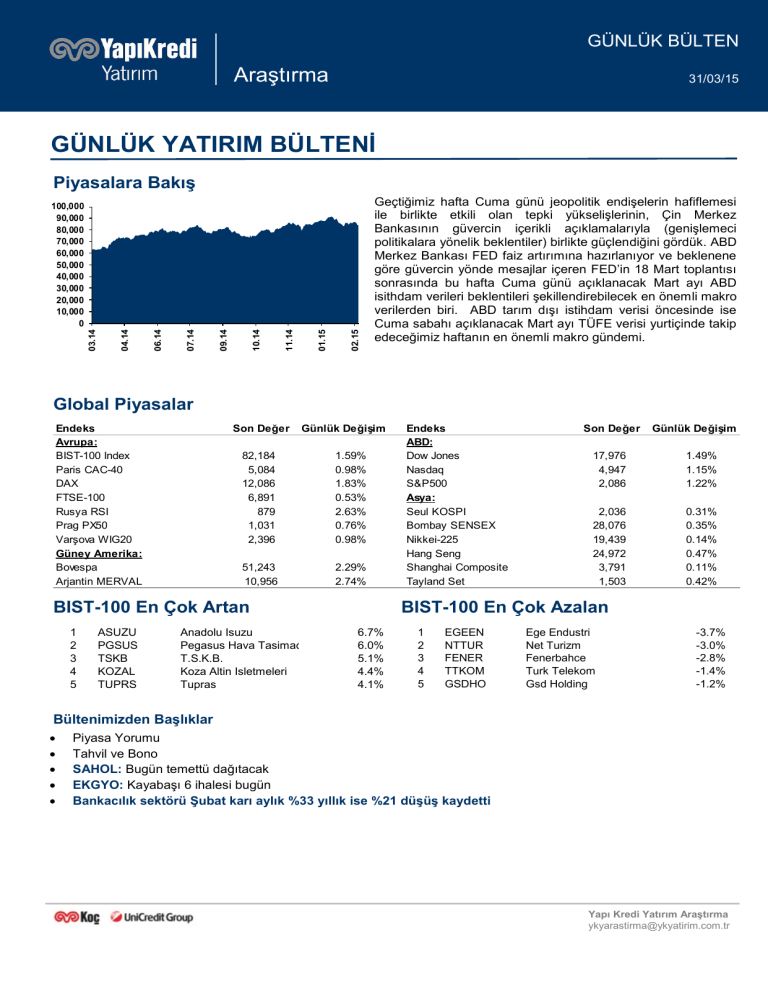

Piyasalara Bakış

02.15

01.15

11.14

10.14

09.14

07.14

06.14

Bu sabah

04.14

03.14

100,000

90,000

80,000

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

Geçtiğimiz hafta Cuma günü jeopolitik endişelerin hafiflemesi

ile birlikte etkili olan tepki yükselişlerinin, Çin Merkez

Bankasının güvercin içerikli açıklamalarıyla (genişlemeci

politikalara yönelik beklentiler) birlikte güçlendiğini gördük. ABD

Merkez Bankası FED faiz artırımına hazırlanıyor ve beklenene

göre güvercin yönde mesajlar içeren FED’in 18 Mart toplantısı

sonrasında bu hafta Cuma günü açıklanacak Mart ayı ABD

isithdam verileri beklentileri şekillendirebilecek en önemli makro

verilerden biri. ABD tarım dışı istihdam verisi öncesinde ise

Cuma sabahı açıklanacak Mart ayı TÜFE verisi yurtiçinde takip

edeceğimiz haftanın en önemli makro gündemi.

Global Piyasalar

Son Değer

Endeks

Avrupa:

BIST-100 Index

Paris CAC-40

DAX

FTSE-100

Rusya RSI

Prag PX50

Varşova WIG20

Güney Amerika:

Bovespa

Arjantin MERVAL

Günlük Değişim

82,184

5,084

12,086

6,891

879

1,031

2,396

1.59%

0.98%

1.83%

0.53%

2.63%

0.76%

0.98%

51,243

10,956

2.29%

2.74%

BIST-100 En Çok Artan

1

2

3

4

5

ASUZU

PGSUS

TSKB

KOZAL

TUPRS

Anadolu Isuzu

Pegasus Hava Tasimaciligi

T.S.K.B.

Koza Altin Isletmeleri

Tupras

Endeks

ABD:

Dow Jones

Nasdaq

S&P500

Asya:

Seul KOSPI

Bombay SENSEX

Nikkei-225

Hang Seng

Shanghai Composite

Tayland Set

Son Değer

Günlük Değişim

17,976

4,947

2,086

1.49%

1.15%

1.22%

2,036

28,076

19,439

24,972

3,791

1,503

0.31%

0.35%

0.14%

0.47%

0.11%

0.42%

BIST-100 En Çok Azalan

6.7%

6.0%

5.1%

4.4%

4.1%

1

2

3

4

5

EGEEN

NTTUR

FENER

TTKOM

GSDHO

Ege Endustri

Net Turizm

Fenerbahce

Turk Telekom

Gsd Holding

-3.7%

-3.0%

-2.8%

-1.4%

-1.2%

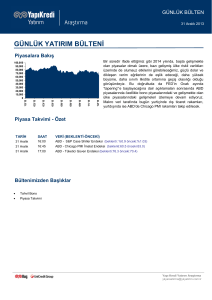

Bültenimizden Başlıklar

Piyasa Yorumu

Tahvil ve Bono

SAHOL: Bugün temettü dağıtacak

EKGYO: Kayabaşı 6 ihalesi bugün

Bankacılık sektörü Şubat karı aylık %33 yıllık ise %21 düşüş kaydetti

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31/03/15

PİYASA YORUMU

Geçtiğimiz hafta Cuma günü jeopolitik endişelerin hafiflemesi ile birlikte etkili olan tepki

yükselişlerinin, Çin Merkez Bankasının güvercin içerikli açıklamalarıyla (genişlemeci politikalara

yönelik beklentiler) birlikte güçlendiğini gördük. Güçlenme sinyalleri üreten güven endekslerinin de

desteğiyle Stoxx 600 %1.1, S&P 500 endeksi ise %1.22 yükselişle günü tamamladı. Makro tarafta

ikincil veri olsa da birinci çeyrek büyümesine yönelik zayıf sinyaller üreten kişisel tüketim harcamaları

verisi ön plandaydı.

Geçtiğimiz hafta jeopolitk endişelerle birlikte, petrol fiyatlarındaki yükselişe duyarlı net ithalatçı yurtiçi

piyasalarda TCMB’nin faizlerde değişikliğe gitmeme kararı ve FED’in güvercin algılanan açıklamaları

ile etkili olan yükseliş eğiliminin yerini satış baskısına bıraktığını görmüştük. Dün ise yurtdışı

piyasalardaki yükelişlere paralel yönde BIST-100 endeksinde 80.000 desteği üzerinde tepki

yükselişleri etkiliydi. BIST-100 endeksinde, yükseliş denemelerinin kısa vadeli yeni bir yükseliş

trendine dönüşebilmesi için 83.000 direncinin aşılması gerektiğini düşünüyoruz. Bu durumda 83.750/

84.500 dirençlerinin test edilme potansiyeli gündeme gelebilir.

Bu sabaha baktığımızda şu saatlerde Asya piyasalarında karışık görünüm hakim. Gelişmekte olan

Asya hisse senetleri sınırlı artıda. Japonya ekside. FED sonrası kar satışları gördüğümüz dolar

endeksinde Cuma günü açıklanacak tarım dışı istihdam verisi öncesinde güçlenme eğilimi ön

planda.

Bugün makro tarafta yurtiçinde Şubat ayı dış ticaret verisi ve dördüncü çeyrek büyüme verisini takip

ediyoruz. 4Ç büyüme verisinde cnbc-e anketine göre ortalama piyasa beklentisi %2.3 seviyesinde ve

ortalama beklentinin altında kalabilecek rakamlar, sert düşüş gösteren tüketici güven endeksi gibi

bazı makro verilerin de teyit ettiği gibi birinci çeyrek büyümesine yönelik zayıf sinyaller üretebilecek

Şubat ayı dış ticaret verisi ile birlikte, TL varlıklarda olumsuz etki yaratabilir. Enflasyon beklentilerinin

yükselebileceği büyümenin ise baskı altında kalabileceği bir döneme girdiğimizi hatırlatalım. Bugün

yurtdışında ise euro bölgesi öncü enflasyon verisi, ABD’de ikincil verilerden Chicago PMI İmalat

Endeksi, Tüketici Güven Endeksi ve Richmond FED Başkanı Lacker konuşmasını takip ediyoruz.

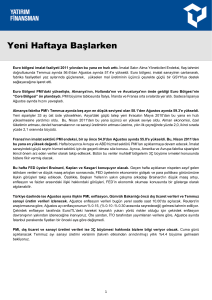

ABD Merkez Bankası FED faiz artırımına hazırlanıyor ve beklenene göre güvercin yönde mesajlar

içeren FED’in 18 Mart toplantısı sonrasında bu hafta Cuma günü açıklanacak Mart ayı ABD isithdam

verileri beklentileri şekillendirebilecek en önemli makro verilerden biri. Büyüme, enflasyon ve faiz

projeksiyonlarını aşağı revize ederek güvercin içerikli mesajlar veren FED’e rağmen, ilk faiz artışı için

Haziran ayının hala gündemde olduğunu ve bu doğrultuda da ABD’de açıklanacak makro verilerin

piyasalar üzerindeki etkisinin daha da önemli hale geldiğini görüyoruz.

Buna paralel de hem büyüme hem de enflasyon tarafında güçlü sinyaller üretebilecek makro veriler

faiz artırımı zamanlaması ve hızına yönelik soru işaretlerini güçlendirebilir. ABD tarım dışı istihdam

verisinin, aylık istihdam artışı ile birlikte işsizlik oranı, katılım oranı ve ortalama saatlik kazançlar gibi

detaylarla güçlü sinyaller üretmeye devam etmesi, FED sonrasında rahatlama gördüğümüz dolar

endeksi ve ABD tahvil faizleri üzerinde yukarı yönlü baskı yaratabilir. Bu doğrultuda da güçlü

verilerin riskli varlıklara, örneğin aralarında Türkiye’nin de bulunduğu kur ve faize duyarlı gelişmekte

olan piyasalara olumsuz yansımaları olabilir. Her ne kadar bire bir gösterge olmasa da tarım dışı

istihdam öncesinde Çarşamba günü açıklanacak ISM endeksleri ve ADP istihdam verilerinde öncü

sinyaller arayacağımızı da not edelim.

ABD tarım dışı istihdam verisi öncesinde ise Cuma sabahı açıklanacak Mart ayı TÜFE verisi

yurtiçinde takip edeceğimiz haftanın en önemli makro gündemi. Hatırlatmak gerekirse Şubat ayı

TÜFE verisinde piyasa ve TCMB’nin daha fazla önem verdiği çekirdek göstergelerdeki yavaşlama ön

plandaydı ve dezenflasyon teması ile birlikte faiz indirimi beklentileri ile tutarlıydı. Ancak Şubat

başlarından bu yana TL’de etkili olan değer kayıpları ile birlikte enflasyon beklentilerinin

yükselebileceği bir döneme girdiğimizi bu doğrultuda da Mart ayı TÜFE verisinde beklentilerin

üzerinde gerçekleşecek rakamların (özellikle çekirdek göstergelerdeki eğilim ön planda olabilir) ,

güçlü sinyaller üretmeye devam edebilecek bir ABD tarım dışı istihdam verisi ile birlikte yurtiçi

piyasalarda etkili olan satış baskısına destek olabileceğini belirtelim. Bloomberg’e göre manşet

TÜFE’de ortalama beklenti aylık bazda %0.80 artış (Şubat: %0.7) seviyesinde şekilleniyor.

2

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31/03/15

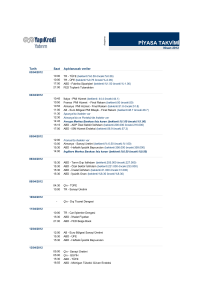

31.03.2015

10:00

10:00

12:00

12:00

14:55

16:45

17:00

22:00

TR - Dış Ticaret Dengesi (beklenti: -4.32 milyar önceki: -4.31 milyar)

TR - 4Ç GSYİH (beklenti:%2.1 önceki:%1.7)

Euro Bölgesi - TÜFE beklenti (beklenti:%-0.1 önceki:%-0.3)

Euro Bölgesi - Çekirdek TÜFE beklenti yıllık (beklenti:%0.7 önceki:%0.7)

Richmond FED Başkanı Lacker ekonomik görünüm hakkında konuşuyor (şahin kanatta, oy hakkı var)

ABD - Chicago PMI İmalat Endeksi (beklenti: 52.0 önceki: 45.8)

ABD - Tüketici Güven Endeksi (beklenti: 96.5 önceki: 96.4)

Kansas City FED Başkanı George konuşacak (şahin kanatta, oy hakkı yok)

04:00

04:00

04:45

10:00

10:15

10:45

10:50

10:55

11:00

15:15

16:45

17:00

Çin - PMI İmalat - Mart (beklenti:49.7 önceki:49.9)

Çin - PMI Hizmet - Mart (önceki: 53.9)

Çin - HSBC PMI İmalat - Mart revize (beklenti:49.3 önceki:49.2)

TR - HSBC PMI imalat (beklenti:49.0 önceki: 49.6)

İspanya PMI İmalat - Mart (beklenti: 54.8 önceki: 54.2)

İtalya PMI İmalat - Mart (beklenti:52.1 önceki:51.9)

Fransa PMI İmalat - Mart revize (beklenti: 48.2 önceki: 48.2)

Almanya PMI İmalat - Mart revize (beklenti:52.4 önceki:52.4)

AB - Euro Bölgesi PMI İmalat- Mart revize (beklenti:51.9 önceki:51.9)

ABD - ADP Özel Sektör İstihdam (beklenti: 225.000 önceki: 212.000)

ABD - PMI İmalat - Final (beklenti: 55.3 önceki: 55.3)

ABD - ISM İmalat Endeksi (beklenti: 52.5 önceki: 52.9)

15:00

15:30

FED Başkanı Yellen konuşuyor

ABD - Haftalık İşsizlik Maaşı Başvuruları (beklenti:285.000 önceki: 282.000)

04:45

10:00

10:00

10:00

10:00

15:30

15:30

15:30

15:30

15:30

15:30

15:30

Paskalya Tatili- Avrupa ve ABD piyasaları kapalı

Çin - HSBC PMI Bileşik - Mart (önceki: 51.8)

01.04.2015

02.04.2015

03.04.2015

TR - TÜFE (beklenti: %+0.80 önceki: %0.71)

TR - TÜFE yıllık (beklenti: %7.20 önceki: %7.55)

TR - Çekirdek TÜFE yıllık (beklenti: %7.20 önceki: %7.73)

TR - ÜFE yıllık (beklenti:%3.08 önceki: %3.10)

ABD - Tarım Dışı İstihdam (beklenti: 248.000 önceki: 295.000)

ABD - Özel Sektör İstihdam (beklenti: 240.000 önceki: 288.000)

ABD - İmalat İstihdam (beklenti:10.000 önceki: 8.000)

ABD - İşsizlik Oranı (beklenti: %5.5 önceki: %5.5)

ABD - Ortalama Saatlik Kazanç (beklenti: %0.2 önceki: %0.1)

ABD - Ortalama Saatlik Kazanç yıllık (beklenti: %2.0 önceki: %2.0)

ABD - Katılım Oranı (beklenti: %62.8 önceki: %62.8)

ŞİRKET HABERLERİ

Sabancı Holding bugün temettü dağıtacak

Sabancı bugün hisse başına brüt 0.1 TL temettü dağıtacak. Temettü verimi %1 seviyesinde

bulunuyor.

Emlak Konut’un Kayabaşı 6 ihalesi bugün

Emlak Konut’un Kayabaşı 6 ihalesinin ikinci oturumu bugün yapılacak. Önceki Kayabaşı ihalesindeki

yüksek çarpan ve 12 katılımcının bulunması nedeniyle ihale çarpanının mevcut ortalamaya (2x) yakın

çıkmasını bekliyoruz.

3

Yapı Kredi Yatırım Araştırma

[email protected]

Günlük Yatırım Bülteni - 31/03/15

Bankacılık sektörü Şubat karı aylık %33 yıllık ise %21 düşüş kaydetti

BDDK Şubat datasına göre Türk bankalarının toplam Şubat ayı karı 1.386 milyon TL ile aylık %33

yıllık ise %21 düşüş kaydetmiş oldu. Yılın ilk iki ayındaki kar ise 3.460 milyon TL ile geçen yılın aynı

dönemine göre %9 yükselmiş oldu. Özel mevduat bankalarının karının aylık %28, kamu mevduat

bankalarının ise %21 kar daralması yaşadığını görüyoruz. Mart rakamları açıklanmamış olmakla

beraber, 1Ç15’in ilk iki ayının averaj karı sektör için 4Ç14’ün %12, 1Ç14’ün ise %11 altında. Özel

bankalarda ise iki ayın averaj karı geçtiğimiz çeyreğin %24, geçtiğimiz yılın aynı çeyreğinin %14

altında. Kamu bankalarında iki ayın averaj karı geçtiğimiz çeyreğin %22, geçtiğimiz yılın aynı

çeyreğinin %9 altında. Yılın ilk iki ayı itibariyle bankaların özsermaye getirisi %9 ile hem 2014

ortalaması olan %11.6’nın hem de sermaye maliyeti olarak kullandığımız %13.5’un oldukça altında.

Takip ettiğimiz büyük bankalar şu anda 8.1x ve 1.0x F/K ve F/DD ortalamasından işlem görüyor. En

beğendiğimiz bankalar Akbank ve İş Bankası olmaya devam ediyor.

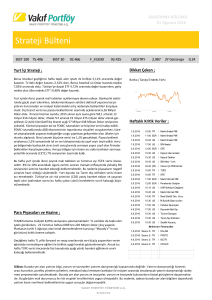

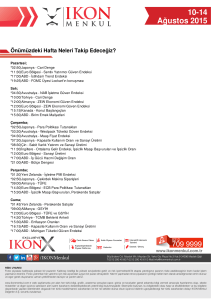

TAHVİL – BONO

Verim Eğrisi

CDS (5 Yıllık)

400

10.00

Verim Eğrisi

350

9.00

300

gün TL'nin performansına bağlı

8.00

7.00

250

olarak daha yatay ve sakin bir

200

piyasa bekliyoruz.Verim Eğrisi

150

Verim eğrisi

100

50

27.07.2024

02.15

01.15

11.14

10.14

09.14

07.14

04.14

06.14

0

03.14

15.03.2023

31.10.2021

18.06.2020

04.02.2019

22.09.2017

10.05.2016

14.08.2013

27.12.2014

6.00

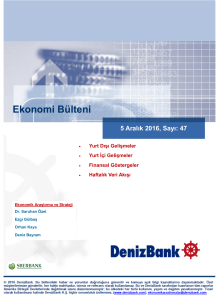

EMTİA

Altın ($/ons)

4

02.15

01.15

11.14

10.14

09.14

07.14

06.14

04.14

0

02.15

20

600

01.15

40

800

11.14

60

1,000

10.14

80

1,200

09.14

100

1,400

07.14

120

1,600

06.14

140

1,800

04.14

160

2,000

03.14

2,200

03.14

Brent petrol ($/varil)

Yapı Kredi Yatırım Araştırma

[email protected]

ÇEKİNCE:

Bu raporda yer alan bilgi ve veriler, araştırma grubumuz tarafından güvenilir olduğuna inanılan kaynaklardan derlenmiş olup doğrulukları ayrıca

araştırılmamıştır. Bu nedenle, bu bilgilerin tam veya doğru olmamasından, kullanılan kaynaklardaki hata ve eksik bilgilerden dolayı doğabilecek

zararlar konusunda kurumumuz ve kurumumuz çalışanları herhangi bir sorumluluk kabul etmez. Bu rapor yatırımcıların bilgi edinmeleri amacıyla

hazırlanmış olup, yatırımcıların yatırıma ilişkin kararlarını verirken bu rapordaki bilgilerden yararlanmaları, ancak bu rapordan etkilenmeyerek

kararlarını vermeleri beklenmektedir. Bu raporun ticari amaçlı kullanımı sonucu oluşabilecek zararlardan dolayı kurumumuz hiçbir sorumluluk

üstlenmemektedir. Bu rapor hiç bir şekilde menkul değerlerin satın alınması veya satılması için bir teklifi veya aracılık teklifini içermemektedir. Bu

raporun tümü veya bir kısmı Yapı Kredi Yatırım Menkul Değerler A.Ş.’nin yazılı izni olmadan çoğaltılamaz, yayınlanamaz veya üçüncü kişilere

gösterilemez.