HLY MODEL PORTFÖY – “HAFTALIK DEĞERLENDİRME RAPORU”

02.02.2015

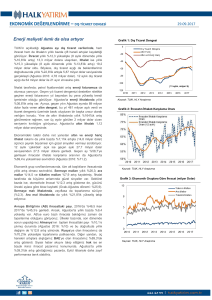

Geçtiğimiz hafta ABD’de, öne çıkan gündem maddesi olarak Fed faiz toplantısında, faiz artırımlarına ilk yarı sonunda

başlayabileceği ana senaryosu korundu. ABD ekonomisi 2014’ün üçüncü çeyreğinde kaydettiği %5,0’lık güçlü büyüme

sonrasında, son çeyrekte %2,6 büyüdü (beklenti: %3,0). Böylece 2014 yılı büyümesi %2,4 ile, 2013 ve 2012 yıllarının

sırasıyla %2,2 ve %2,3 oranlarının üzerinde gerçekleşti.

Avrupa bölgesinde ise, tüketici fiyatları beş yılı aşkın sürenin en sert düşüşünü yaşadı. Geçen yılın Aralık ayında 2009’dan

itibaren ilk kez negatif bölgeye (%-0,2) gerileyen tüketici enfasyonu, bu yılın ilk ayında %-0,6’ya ulaştı (beklenti: %-0,5).

Çekirdek rakamda da artış hızı %0,5 ile, beklenti ve Aralık ayının (sırasıyla %0,6/%0,7) altında kaldı.

Asya bölgesinde, Çin’in resmi PMI imalat endeksi Ocak’ta altıncı ay üst üste gerileyerek, Eylül 2012’den beri ilk kez

beklenmedik şekilde aktivitede daralmaya işaret etti (Ocak/Aralık: 49,8/50,1). HSBC PMI imalat endeksi de, Ocak’ta 49,7

ile 49,8 olan öncü rakamın altında ve 49,6’lık Aralık rakamının hafif üzerinde gerçekleşerek, imalat sanayi faaliyetlerinde

kötüleşen görünümü destekledi.

İçeride ise, aylık dış ticaret açığı, geçen yılın son ayında, bir önceki aya yakın olarak 8,5 milyar dolar düzeyinde

gerçekleşirken; yıllık bazda %14,6’lık bir düşüşe işaret etti. 2014 yılının genelini değerlendirdiğimizde ise, 84,5 milyar

dolara inen dış ticaret açığı bir önceki yıla göre %15,4’lük önemli bir düşüş göstermiş oldu.

TCMB’nin geçen hafta açıkladığı Üç Aylık Enflasyon Raporunun tanıtım toplantısında, enflasyon konusunda beklenen

olumluluğun kalıcı olması için, para politikasındaki sıkı duruşun korunmasına önem verildiğini izledik. 2015 enflasyon

tahmini %6,1’den %5,5’e indirilirken; 2016 tahmini %5,0 seviyesinde korundu. Salı günü açıklanacak Ocak enflasyonu

sonrasında TCMB’nin Şubat ayı için gündeme getirdiği ara faiz toplantısına yönelik kararını göreceğiz.

2015 yılı, küresel merkez bankalarının sergilediği farklı duruşların piyasalardaki oynaklığın yüksek kalmasına neden

olduğu; gelişmiş ve gelişmekte olan ülke merkez bankalarının ağırlıklı olarak ‘genişlemeci’ eğilimlerine karşı, Fed’in

normalizasyona yakın duruşunun belirginleşmesiyle başladı. Yılın genelinin de, Fed’in normalizasyona yakın duruşunun

risk algılamasında ağırlığının hissedilmeye devam edeceği ve ’zayıf’ ülke merkez bankalarının genişlemeci eğilimlerinin

dengeleyici bir unsur olamayacağı, dolayısıyla volatilitenin varlık fiyatları üzerinde baskı yaratmayı sürdüreceği bir

dönem olarak geçmesini bekliyoruz.

Küresel ilginin FED’in normalizasyon sürecine döndüğü mevcut konjonktürde, bu hafta açıklanacak PCE enflasyon, ISM ve

tarım dışı istihdam gibi kritik veriler öncesinde risk algılamasındaki temkinlilik devam edebilir. Ekonomik aktivite ve

istihdam piyasasındaki güçlenmenin korunması, FED’in normalizasyon eğiliminin gelişen ülkeler üzerindeki baskısının daha

fazla hissedilmesine yol açacaktır.

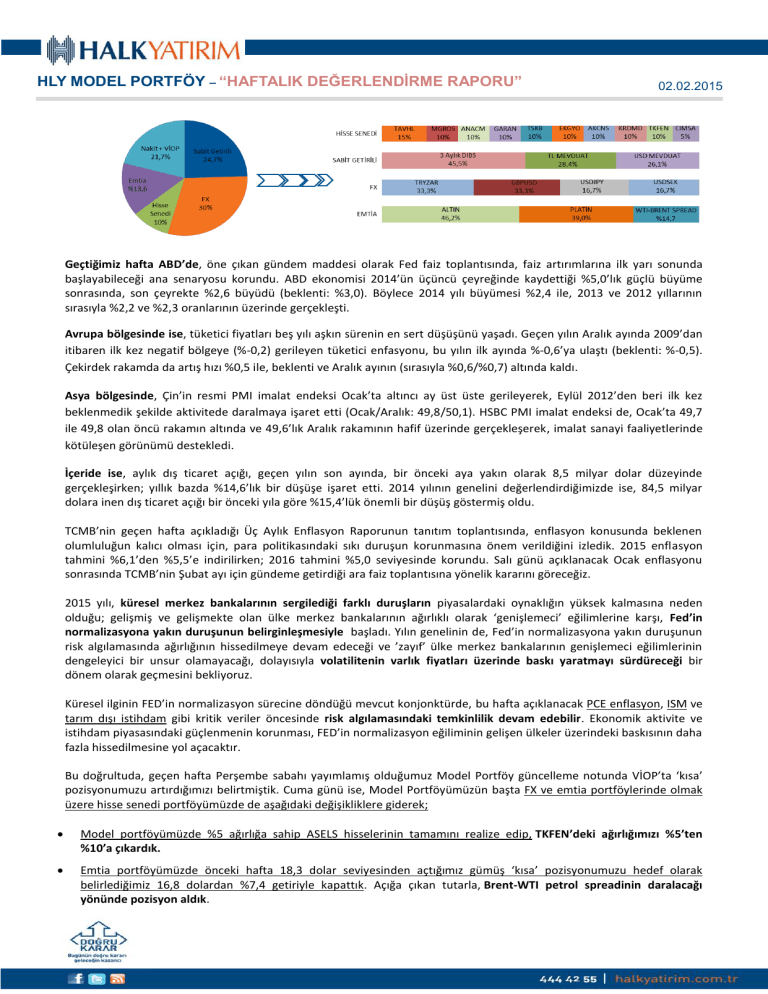

Bu doğrultuda, geçen hafta Perşembe sabahı yayımlamış olduğumuz Model Portföy güncelleme notunda VİOP’ta ‘kısa’

pozisyonumuzu artırdığımızı belirtmiştik. Cuma günü ise, Model Portföyümüzün başta FX ve emtia portföylerinde olmak

üzere hisse senedi portföyümüzde de aşağıdaki değişikliklere giderek;

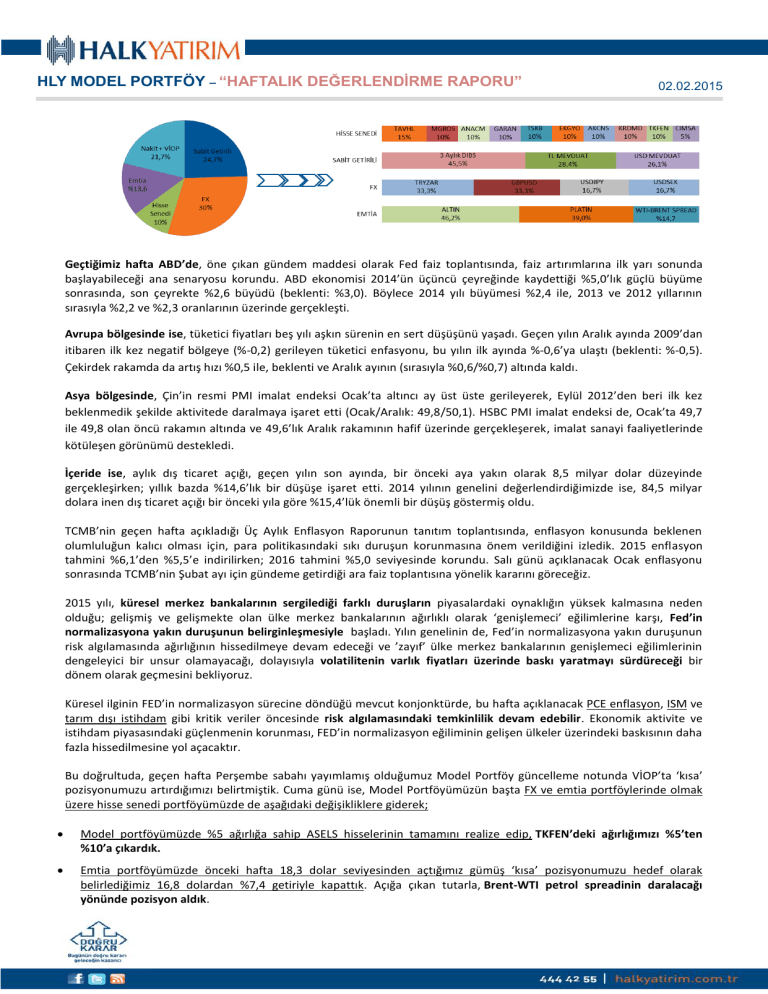

Model portföyümüzde %5 ağırlığa sahip ASELS hisselerinin tamamını realize edip, TKFEN’deki ağırlığımızı %5’ten

%10’a çıkardık.

Emtia portföyümüzde önceki hafta 18,3 dolar seviyesinden açtığımız gümüş ‘kısa’ pozisyonumuzu hedef olarak

belirlediğimiz 16,8 dolardan %7,4 getiriyle kapattık. Açığa çıkan tutarla, Brent-WTI petrol spreadinin daralacağı

yönünde pozisyon aldık.

HLY MODEL PORTFÖY – “HAFTALIK DEĞERLENDİRME RAPORU”

02.02.2014

Avrupa merkez bankasının önceki hafta ‘piyasa beklentisinin ötesinde’ bir varlık alım programına gittiği toplantı

sonrasında euro hassasiyeti yüksek kapanan pozisyonlarımız yerine, GBP/USD ‘kısa’ pozisyonunu tekrar açmayı tercih

etmiş; diğer zayıf temamız İsveç kronunu izlemeye aldığımızı belirtmiştik. Bu doğrultuda, USD/SEK’te tekrar 8,45

hedefli ‘uzun’ pozisyon açtık.

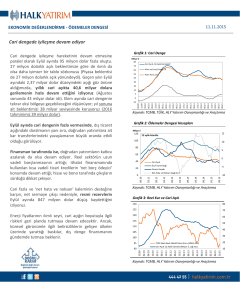

Model Portföyümüzün haftalık performansına geçecek olursak, en fazla katkıyı yapan Emtia portföyümüz %5,99’luk

performans sergiliyor. Portföye ne fazla katkıyı %9,87 ile gümüş yaparken, onu %5,02 ile altın takip ediyor. Platinin

haftalık performansı ise %1,76. FX Portföyümüz %1,58’lik getiri sunuyor. Geçen Cuma kapanışıyla eklediğimiz GBP/USD

ve USD/JPY’ın getirileri, sırasıyla %3,91 ve %3,67 olarak gerçekleşiyor. Sabit getirili ise %0,28’lik getiri sunuyor. Hisse

senedi portföyümüz ise haftayı %1,57 kayıp ile tamamlıyor (BIST100’ün haftalık performansı %-1,97). Portföyü oluşturan

hisselerden CIMSA (%5,49), EKGYO (%0,62), TKFEN (%0,17), TAVHL (%-1,08), AKCNS (%-1,14), ANACM (%-1,95) endekse

relatif güçlü dururken; ASELS (%-2,06), GARAN (%-2,36), KRDMD (%-2,43), MGROS (%-2,75), TSKB (%-4,67) hisse

senetlerinin haftalık performansı zayıf kaldı. VIOP ‘kısa’ pozisyonumuzun haftalık katkısı ise %2,45.

2015 yılbaşından bu yana performansında ise, kur hareketlerinin etkisi ile korunma amaçlı ödenen primlerin düşüldüğü

durumda, kümülatif getiri %2,68 (bir önceki hafta %1,10 idi). Kur etkisi ve primlerin düşünülmediği durumda ise,

sözkonusu dönemde kümülatif olarak en yüksek getirileri %4,17 ile Hisse (aynı dönemde BİST100’ün getirisi %)

oluşturuyor. Emtia portföyü %2,72’lik performans sergilerken, FX ve Sabit getirili grupları ise, sırasıyla %2,51 ve %3,85’lik

getiriler sunuyor.

%18,4

9

14,5 Puan

28.03.2014 itibariyle oluşturlmuştur

Varlık Sınıfı Bazında Portföy Değerleri *

(30.01.2015)

M.P.=100 (31.12.2014)

184,27

190

M.P.=100 (28.03.2014)

180

170

160

143,18

150

140

130

111,80

120

107,57

110

100

Hisse Senedi

*Değerler TL cinsindendir.

Çekince için lütfen arka sayfaya bakınız.

Sabit Getiri

FX

Emtia

HLY MODEL PORTFÖY – “HAFTALIK DEĞERLENDİRME RAPORU”

02.02.2014

Portföy performansını değerlendirme dönemine ait fiyat ve korunma mekanizması

Varlık Sınıfı

Öneri

Hisse Senedi

Ana Ağırlık

TAVHL

MGROS

ANACM

GARAN

TSKB

EKGYO

AKCNS

KRDMD

TKFEN

CIMSA

FX

Hedef Fiyat*

Piyasa / Kontrat

15,0%

10,0%

10,0%

10,0%

10,0%

10,0%

10,0%

10,0%

10,0%

5,0%

20,20

28,20

2,30

11,00

18,00

2,72

6,90

18,60

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

33,3%

33,3%

16,7%

16,7%

5,1000

1,4200

128,00

8,4500

OTC - SPOT

OTC - SPOT

OTC - SPOT

OTC - SPOT

46,2%

39,0%

14,7%

1.075

1.650

-0,60

45,5%

28,4%

26,1%

-

Borsa İstanbul

Yurt için Banka

Yurt için Banka

100,0%

-

Borsa İstanbul

2,40

3,40

30,0%

TRYZAR Uzun

GBPUSD Kısa

USDJPY Uzun

USDSEK Uzun

Emtia

13,6%

ALTIN Kısa

PLATİN Uzun

WTI-Brent Sprad

Sabit Getirili

ICE - Aktif kontrat

ICE - Aktif kontrat

ICE - Aktif kontrat

24,7%

3 AYLIK DIBS

TL MEVDUAT

USD MEVDUAT

VIOP

2,0%

A51 Index

Nakit

Alt Ağırlık

10,0%

19,7%

Çekince için lütfen arka sayfaya bakınız.

Hedging Ana Ağırlık Hedging Pozisyon / Fiyat / Vade Hedging Piyasa

HLY MODEL PORTFÖY – “HAFTALIK DEĞERLENDİRME RAPORU”

KÜNYE

Banu KIVCI TOKALI

Yatırım Danışmanlığı ve Araştırma Direktörü

[email protected]

+90 212 314 81 88

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Ozan DOĞAN

Uzman

[email protected]

+90 212 314 87 30

Furkan OKUMUŞ

Uzman Yardımcısı

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman Yardımcısı

[email protected]

+90 212 314 81 11

Mert OSKAN

Uzman Yardımcısı

[email protected]

+90 212 314 82 88

Sertaç OKTAY

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

ÇEKİNCE

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım

danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel

sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile

risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak

yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Çekince için lütfen arka sayfaya bakınız.

02.02.2014