HLY MODEL PORTFÖY – “HAFTALIK DEĞERLENDİRME RAPORU”

02.03.2015

Geçtiğimiz haftanın küresel tarafta önemli gündem maddesi olan Fed’in Ocak ayı toplantı tutanakları ve Yellen’in senato

konuşmasında, Fed’in faizlerde artışa yılın ilk yarısı sonunda başlayabileceği görüşlerinin korunmasının yanısıra, faiz

artırım sürecinin daha ‘esnek’ bir yapıya kavuşabileceği görüşleri öne çıktı.

İçeride ise; TCMB politika faizi olarak ön plana çıkan bir haftalık repo ihale faiz oranını beklediğimiz doğrultuda %7,75’ten

%7,50’e indirirken; faiz koridorunu, üst bantta 50 baz puanlık indirimle daha belirgin olarak, %7,5-11,25’ten %7,2510,75’e çekti. Bunun yanı sıra, dış dengedeki iyileşmenin tekrar hız kazanıdığını izledik; ihracatın ithalatı karşılama oranı

bu yılın ilk ayında %74,1’e yükselirken, geçen yılın ortalama %65,1’lik seviyesinin bu yıl üzerine çıkılmasıyla ilgili olumlu

beklentileri desteklediğini izledik.

Geçtiğimiz hafta içinde, Hedef fiyatlarımız doğrultusunda ve son yıllardaki getiri performanslarının yansıttığı mevsimsellik

faktörünü de gözönüne alarak (Son 5 yılın 4’ünde, CIMSA hisseleri ilk yarı yılda AKCNS hisselerine göre daha yüksek

getiriye işaret ediyor), Model Portföyümüzde %5 ağırlıkla tuttuğumuz AKCNS hisselerinindeki pozisyonumuzu kapatıp, %5

ağırlıkla tuttuğumuz CIMSA hisselerine aktararak CIMSA’nın ağırlığını %10’a çıkarttığımızı paylaşmıştık.

Platine yönelik görüşümüzü gözden geçiriyoruz. Kıymetli metaller içinde 2014 yılında öne çıkardığımız paladyumun

iyileşen arz koşullarıyla bu ‘pozitif ayrışma’ sürecini sürdüremeyeceği öngörümüzle, 2015 ana temamızda kıymetli

metaller içinde platini öne çıkarmış ve paladyuma relatif güçlü kalacağı beklentimizi paylaşmıştık. Her ne kadar yılın ilk iki

ayında platin paladyuma göre genel olarak daha güçlü bir seyir izlemiş olsa da, kıymetli metaller içinde ayrışmasının

güçlü olmadığını görüyoruz. Güney Afrika’da ülke madencilik tarihinin en uzun ve maliyetli genel grevinin sonlanmasının

ardından üretimdeki ‘toparlanma’ beklenenden güçlü kalırken, talep tarafına yönelik olumlu öngörüler ise karşılanamadı.

Platinin küresel talebinin yarısını Euro bölgesi otomotiv sanayi ve Çin mücevherat sektörü sağlıyor. Avrupa merkez

bankasının cesur gevşeme adımlarının iç talebe yansımasının zaman alacağı ve otomotiv sektöründeki canlanma

beklentilerinin orta vadeden uzun vadeye yayılabilecek genel olarak ‘öngörülebilirliği’ düşük bir toparlanma sürecine

işaret edebileceği düşünülüyor. Önemli ‘tüketici’ Çin’de ise ekonomik zayıflama sinyallerinin arttığı, 2014’te yirmi dört

yılın en düşük büyüme rakamının yakalanması sonrasında atılan gevşemeci adımların ‘yeniden dengelenme’ sürecinde

mücevherat alımlarından öte, ilk aşamada endüstriyel metaller tarafına etkisinin belirgin olacağı beklenebilir. Bu

noktada, başta arz koşullarında ‘kötüleşme’ görene kadar, ana temamızdan platini ‘pozitif ayrışma’ tarafında izlemeyi

bırakabileceğimiz, gümüşü kıymetli metaller içinde ‘platine’ relatif öne çıkarabileceğimiz bir fiyatlamanın içine

girebileceğimizi düşünüyoruz. Bunun hali hazırda gümüşün platinden 2015’te %9’a yakın pozitif ayrışmasında da

fiyatlanmaya başladığı görülüyor. Platinde arz ve talep koşullarındaki gelişimin fiyatlar üzerinde aşağı yönlü baskı

yaratacak şekilde gelişmesi durumunda, paladyum ve platinin 2014 yılında belirgin alımlarla dikkat çektiği fiyatlamanın

terse dönebileceği; satış baskısının bu iki metalde yoğunlaşabileceği bir fiyatlamayı da ihtimal dahilinde görüyoruz.

Fiyatları şimdilik izliyor; Gümüş/platin rasyosunun fırsat sunacağı fiyatlamayı yakından takip ediyoruz.

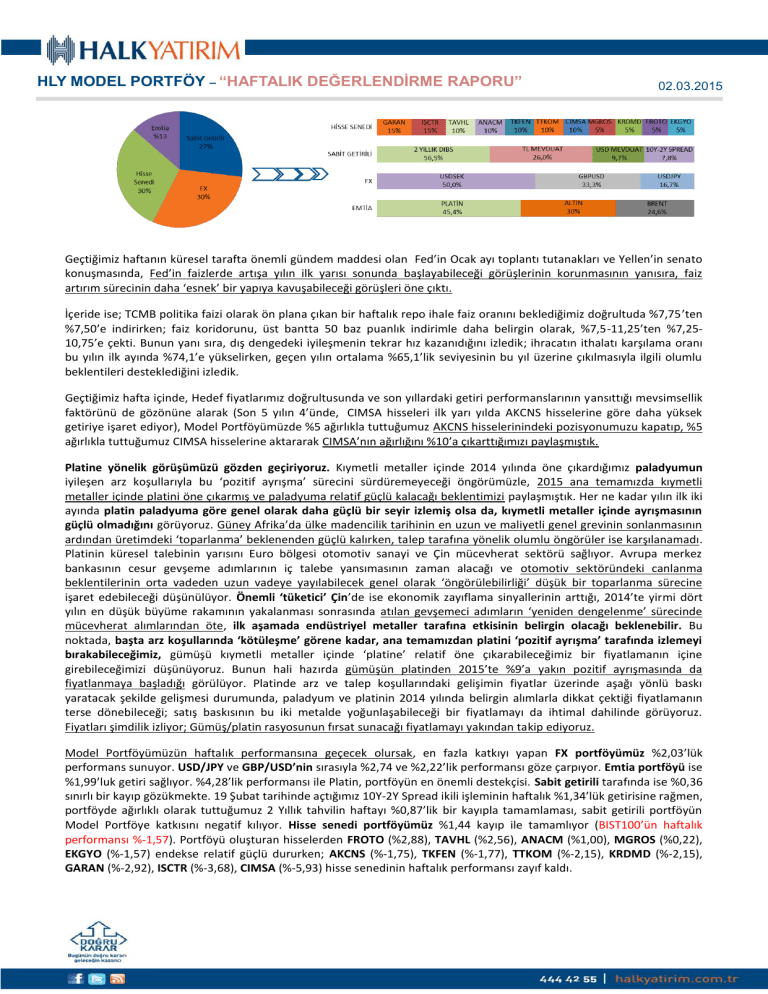

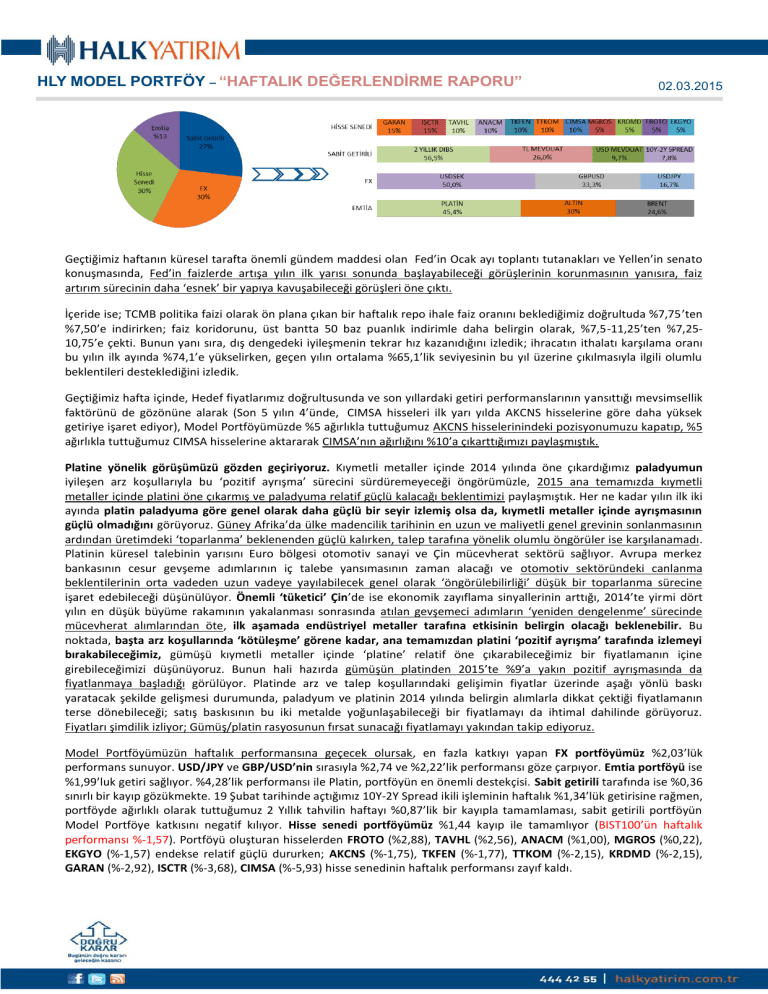

Model Portföyümüzün haftalık performansına geçecek olursak, en fazla katkıyı yapan FX portföyümüz %2,03’lük

performans sunuyor. USD/JPY ve GBP/USD’nin sırasıyla %2,74 ve %2,22’lik performansı göze çarpıyor. Emtia portföyü ise

%1,99’luk getiri sağlıyor. %4,28’lik performansı ile Platin, portföyün en önemli destekçisi. Sabit getirili tarafında ise %0,36

sınırlı bir kayıp gözükmekte. 19 Şubat tarihinde açtığımız 10Y-2Y Spread ikili işleminin haftalık %1,34’lük getirisine rağmen,

portföyde ağırlıklı olarak tuttuğumuz 2 Yıllık tahvilin haftayı %0,87’lik bir kayıpla tamamlaması, sabit getirili portföyün

Model Portföye katkısını negatif kılıyor. Hisse senedi portföyümüz %1,44 kayıp ile tamamlıyor (BIST100’ün haftalık

performansı %-1,57). Portföyü oluşturan hisselerden FROTO (%2,88), TAVHL (%2,56), ANACM (%1,00), MGROS (%0,22),

EKGYO (%-1,57) endekse relatif güçlü dururken; AKCNS (%-1,75), TKFEN (%-1,77), TTKOM (%-2,15), KRDMD (%-2,15),

GARAN (%-2,92), ISCTR (%-3,68), CIMSA (%-5,93) hisse senedinin haftalık performansı zayıf kaldı.

HLY MODEL PORTFÖY – “HAFTALIK DEĞERLENDİRME RAPORU”

02.03.2014

2015 yılbaşından bu yana performansında ise, kur hareketlerinin etkisi ile korunma amaçlı ödenen primlerin düşüldüğü

durumda, kümülatif getiri %2,71 (bir önceki hafta %2,31 idi). Sözkonusu dönemde, kümülatif olarak %1,19 ile Hisse (aynı

dönemde BİST100’ün getirisi %-1,84) oluşturuyor. FX ve Sabit getirili grupları ise, sırasıyla %4,11 ve %3,93’lük getiriler

sunarken, Emtia portföyü %-4,51’lik performans sergiliyor.

Çekince için lütfen arka sayfaya bakınız.

HLY MODEL PORTFÖY – “HAFTALIK DEĞERLENDİRME RAPORU”

Portföy performansını değerlendirme dönemine ait fiyat ve korunma mekanizması

Varlık Sınıfı

Öneri

Hisse Senedi

Ana Ağırlık Alt Ağırlık

GARAN

ISCTR

TAVHL

ANACM

TKFEN

TTKOM

CIMSA

EKGYO

MGROS

KRDMD

FROTO

FX

Piyasa / Kontrat

15,0%

15,0%

10,0%

10,0%

10,0%

10,0%

10,0%

5,0%

5,0%

5,0%

5,0%

11,00

28,20

2,30

35,70

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

Borsa İstanbul

50,0%

33,3%

16,7%

9,3000

1,4200

128,00

OTC - SPOT

OTC - SPOT

OTC - SPOT

45,4%

30,0%

24,6%

1.650

1.075

45,20

56,5%

26,0%

9,7%

7,8%

-

8,00

22,20

2,30

6,90

8,05

20,20

3,40

30,0%

USDSEK Uzun

GBPUSD Kısa

USDJPY Uzun

Emtia

13,0%

PLATİN Uzun

ALTIN Kısa

Brent Kısa

Sabit Getirili

ICE - Aktif kontrat

ICE - Aktif kontrat

ICE - Aktif kontrat

27,0%

2 YILLIK DIBS

TL MEVDUAT

USD MEVDUAT

10Y-2Y Spread

Nakit

Hedef Fiyat*

30,0%

Borsa İstanbul

Yurt için Banka

Yurt için Banka

Borsa İstanbul

0,0%

Çekince için lütfen arka sayfaya bakınız.

02.03.2014

HLY MODEL PORTFÖY – “HAFTALIK DEĞERLENDİRME RAPORU”

02.03.2014

KÜNYE

Banu KIVCI TOKALI

Yatırım Danışmanlığı ve Araştırma Direktörü

[email protected]

+90 212 314 81 88

Araştırma

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Ozan DOĞAN

Uzman

[email protected]

+90 212 314 87 30

Furkan OKUMUŞ

Uzman Yardımcısı

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman Yardımcısı

[email protected]

+90 212 314 87 31

Mert OSKAN

Uzman Yardımcısı

[email protected]

+90 212 314 87 32

Sertaç OKTAY

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

Yatırım Danışmanlığı

Evren Öztürk

Yönetmen

[email protected]

+90 212 314 81 83

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise

genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan

bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Opsiyon fiyatı ve volatilite seviyeleri

gösterge niteliğindedir, gerçek işlemler için ölçü değildir.

Çekince için lütfen arka sayfaya bakınız.