REEL SEKTÖRDE RİSKE MARUZ DEĞER (RMD)

YÖNTEMİ İLE ÖLÇÜLEN KUR RİSKİNE KARŞILIK

VADELİ İŞLEM KONTRATLARININ KULLANILMASI

Cantürk KAYAHAN

Doktora Tezi

Danışman: Prof. Dr. Nevzat AYPEK

AFYON

Mart 2007

ii

REEL SEKTÖRDE RİSKE MARUZ DEĞER YÖNTEMİ İLE ÖLÇÜLEN KUR RİSKİNE

KARŞILIK VADELİ İŞLEM KONTRATLARININ KULLANILMASI

Cantürk KAYAHAN

DOKTORA TEZİ

İşletme Anabilim Dalı

Danışman: Prof. Dr. Nevzat AYPEK

AFYON

Afyonkarahisar Kocatepe Üniversitesi Sosyal Bilimler Enstitüsü

Mart 2007

iii

İÇİNDEKİLER ………………………………………………………………………….sayfa

TEZ JÜRİSİ VE ENSTİTÜ MÜDÜRLÜĞÜ ONAYI ………………………………………..ii

ÖNSÖZ………………………………………………………………………………………..iii

ÖZET ………………………………………………………………………………................iv

ABSTRACT ……………………………………………………………………………….......v

ÖZGEÇMİŞ …………………………………………………………………………………..vi

TABLOLAR VE ŞEKİLLLER………..…………………………………………………......vii

SİMGELER VE KISALTMALAR…….……………………………….................................xii

GİRİŞ………..…………………………………………………………………………………1

BİRİNCİ BÖLÜM

REEL SEKTÖR, FİNANSAL PİYASALAR VE KARŞILAŞILAN RİSKLER

I. GENEL BAKIŞ……………………………………………………………………………..4

II. REEL SEKTÖR - EKONOMİ İLİŞKİSİ VE KARŞILAŞILAN RİSKLER.................6

A) REEL SEKTÖR VE EKONOMİ İLİŞKİSİ………………………………………...7

1. Reel Sektörün Genel Ekonomik Yapıya Yansımaları……………………7

2. Durumsal Analiz……………………………………………………………9

3. Riske Dayalı Yapılanma Gereği………………………………………….10

B) FİNANSAL PİYASALAR………………………………………………………...13

C) RİSK OLGUSU VE AŞAMALARI………………………………………………15

1. Riskin Belirlenmesi………………………………………………………..16

2. Riskin Ölçülmesi…………………………………………………………..16

3. Riskin Yönetilmesi………………………………………………………...17

D) REEL SEKTÖRDE KARŞILAŞILAN RİSKLER………………………………..18

1. Operasyonel Riskler………………………………………………………19

2. Regülasyon Riski………………………………………………………….21

3. Ürün Piyasasındaki Riskler………………………………………………21

4. Karşı Taraf Riski………………………………………………………….22

5. Finansal Riskler…………………………………………………………...22

a) Fiyat Riski…………………………………………………………..23

b) Faiz Riski…………………………………………………………..23

c) Kur Riski……………………………………………………………24

d) Diğer Riskler……………………………………………………….25

iv

III. DÖVİZ PİYASALARI VE UYGULANAN KUR SİSTEMLERİ……………………27

A) DÖVİZ PİYASALARI……………………………………………………………27

1. Temel Kavramlar…………………………………………………………28

2. Reel Döviz Kurunun Belirlenmesi……………………………………….30

3. Reel Kurların Ekonomi Üzerindeki Asimetrik Etkileri………………...32

B) DÖVİZ ARZ VE TALEBİNİ ETKİLEYEN FAKTÖRLER……………………...34

1. Ödemeler Dengesi Açıkları ve Fazlalıkları……………………………...35

2. Sermaye Hareketleri……………………………………………………...37

3. Ekonomik İstikrar………………………………………………………...38

4. Kayıt Dışı Döviz Girişleri…………………………………………………38

5. Diğer Faktörler……………………………………………………………38

C) DÖVİZ KURU SİSTEMLERİNİN TARİHİ GELİŞİMİ………………………….39

1. Altın Standardı Dönemi (1880-1914)…………………………………….39

2. İki Savaş Arası Dönem (1918-1939)……………………………………...41

3. Bretton Woods Dönemi (1944-1971)……………………………………..42

4. Dalgalı Kur Sistemi Dönemi (1973 – Bugün)……………………………44

D) DÖVİZ KURU SİSTEMLERİ…………………………………………………….47

1. Sabit Kur Sistemi………………………………………………………….48

2. Dalgalı Kur Sistemi……………………………………………………….50

3. Karma Sistemler…………………………………………………………..51

İKİNCİ BÖLÜM

KUR RİSKİ VE VADELİ İŞLEM KONTRATLARININ KULLANIMI

I. KUR RİSKİ: TANIMI, KAYNAKLARI, TÜRLERİ VE TAHMİNİ…………………55

A) KUR RİSKİ KAVRAMI VE KAYNAKLARI……………………………………56

1. Kur Volatilitesi…………………………………………………………….57

2. Kurlar Arası Korelasyonlar……………………………………………...63

3. Devalüasyon Riski………………………………………………………...66

4. Diğer Kur Riski Kaynakları……………………………………………...67

B) FİRMALARIN KARŞILAŞTIKLARI KUR RİSKİ TÜRLERİ…………………..69

1. İşlem Etkisi………………………………………………………………...69

2. Muhasebe Etkisi…………………………………………………………...71

3. Ekonomik Etki…………………………………………………………….73

v

C) KUR RİSKİNİN TAHMİN EDİLEBİLİRLİĞİ…………………………………...74

1. Piyasa Temelli Tahminler………………………………………………...77

2. Modellere Bağlı Tahminler……………………………………………….78

a) Teknik Analiz………………………………………………………79

b) Temel Analizi………………………………………………………81

3. Volatilite Modellerinin Kullanımına Bağlı Tahminler…………………83

a) Tarihi Volatilite Modelleri………………………………………….91

b) Öngörülen (Implied) Volatilite Modelleri………………………….92

c) EWMA……………………………………………………………...93

d)Değişken Volatilite Modelleri ……………………………………...97

II. KUR RİSKİNE KARŞI VADELİ İŞLEM KONTRATLARININ KULLANIMI….102

A) VADELİ İŞLEMLERİN TANIMI VE GELİŞİMİ………………………………104

B) VADELİ PİYASALARINDA İŞLEM YAPAN YATIRIMCILAR……………..107

1. Riskten Kaçanlar………………………………………………………...107

2. Spekülatörler……………………………………………………………..108

3. Arbitrajcılar……………………………………………………………...110

C) VADELİ İŞLEM KONTRATLARININ KUR RİSKİ YÖNETİMİNDEKİ

UYGULANABİLİRLİĞİ: AMPRİK BULGULAR VE DURUMSAL ANALİZ…..111

1. Amprik Bulgular………………………………………………………...111

2. Türkiye Durumsal Analizi………………………………………………117

D) DÖVİZ VADELİ İŞLEM KONTRATLARI…………………………………….120

1. Döviz Forward Kontratları……………………………………………..120

2. Döviz Futures Kontratları………………………………………………125

a) Döviz Futures Kontratlarının Özellikleri………………………….126

b) Teminat İşlemleri ve Futures İşlemlerde Takas Merkezinin

Fonksiyonu…………………………………………………………..128

c) Futures Kontratlarda Karşılaşılan Özel Durumlar………………...130

d) Forward – Futures Kontratlar Arasındaki Farklar………………...133

3. Döviz Opsiyon Kontratları……………………………………………...134

a) Opsiyon Kontratlarında Kullanılan Temel Kavramlar……………136

b) Opsiyon Kontratlarında Taraflar………………………………….137

c) Opsiyon Kontratı Türleri………………………………………….137

d) Opsiyon Değerini Etkileyen faktörler…………………………….139

e) Opsiyon Kontratlarında Kâr – Zarar Durumu…………………….140

vi

4. Döviz Swap Kontratları…………………………………………………141

a) Döviz Swapları……………………………………………………142

b) Swap Kontratının Taşıması Gereken Asgari Şartlar……………...145

c) Swap İşlemlerinin Kullanılma Nedenleri…………………………146

d) Swap İşlemlerinden Kaynaklanan Riskler………………………..146

E) DÖVİZ VADELİ İŞLEM KONTRATLARININ FİYATLAMASI……………..147

1. Forward ve Futures Kontratların Fiyatlaması………………………...147

2. Opsiyon Kontratlarının Fiyatlaması……………………………………151

a) Black & Scholes Fiyatlama Modeli……………………………….153

b) Binominal Fiyatlama Modeli……………………………………...156

3. Swap Kontratlarının Fiyatlaması………………………………………162

F) DÖVİZ VADELİ İŞLEM KONTRATLARIYLA RİSKTEN KORUNMA……..164

1. Forward ve Futures Kontratlarıyla Riskten Korunma……………….166

2. Opsiyon Kontratlarıyla Riskten Korunma…………………………….168

3. Swap Kontratlarıyla Riskten Korunma………………………………..171

4. Düzenli Gelir Gider Akımlarının Kur Riskinden Korunması………..173

a) Strip Hedge………………………………………………………..173

b) Stack Hedge……………………………………………………….175

ÜÇÜNCÜ BÖLÜM

RİSKE MARUZ DEĞER YÖNTEMİ (RMD)

I. RİSKE MARUZ DEĞER: KAVRAMLAR, HESAPLAMA SÜRECİ VE

KULLANILAN YÖNTEMLER…………………………………………………………..179

A) RİSKE MARUZ DEĞER KAVRAMI VE GELİŞİMİ…………………………...179

B) RMD HESAPLAMA SÜRECİ……………………………………………………181

1. RMD Hesaplamasında Kullanılan Parametreler…………………….184

a) Elde Tutma Süresi (Holding Period)……………………………...184

b) Örnekleme Periyodu (Sampling Period)………………………….185

c) Güven Aralığı (Confidence Interval)……………………………...185

2. RMD Sürecindeki İstatistiki Değişkenler……………………………..187

3. RMD Hesaplamalarında Güçlü ve Zayıf Yönler……………………..189

vii

C) RMD HESAPLAMA YÖNTEMLERİ…………………………………………..190

1. Parametrik RMD Yöntemi ( Varyans-Kovaryans Metodu)…………..190

2. Tarihsel RMD Yöntemi (Historical Simulation)………………………195

4. Monte Carlo Simülasyon RMD Yöntemi……………………………..201

D) RMD YÖNTEMLERİNİN KARŞILAŞTIRILMASI……………………………209

1. Opsiyon ve Diğer Benzeri Araçların Risklerini Kapsayabilme………211

2. Sonuçların Güvenirliği…………………………………………………..211

3. Varsayımlarda Esneklik………………………………………………...211

4. Uygulama Kolaylığı……………………………………………………...212

5. Kullanıcılara Anlatma Kolaylığı………………………………………..212

II. STRES TESTLERİ VE SENARYO ANALİZLERİ…………………………………212

A) STRES TESTLERİ………………………………………………………………213

B) SENARYO ANALİZLERİ………………………………………………………216

DÖRDÜNCÜ BÖLÜM

REEL SEKTÖRDE RMD YÖNTEMİYLE KUR RİSKİNİN HESAPLANMASI

VE YÖNETİLMESİ

I. ALTINYILDIZ A.Ş. RMD HESAPLAMALARI……………………………………...218

A) FİRMA HAKKINDA GENEL BİLGİLER……………………………………...219

B) RİSKE MARUZ DEĞER HESAPLAMALARI…………………………………220

1. Parametrik Yöntem RMD Hesaplamaları……………………………..221

2. Tarihsel Yöntem RMD Hesaplamaları…………………………………229

II. KUR RİSKİNE KARŞI VADELİ İŞLEM KONTRATLARININ KULLANIMI….232

A) FORWARD KONTRATLARIN KULLANIMI…………………………………..234

B) FUTURES KONTRATLARIN KULLANIMI…………………………………….236

C) OPSİYON KONTRATLARIN KULLANIMI…………………………………….239

D) SWAP KONTRATLARIN KULLANIMI………………………………………...241

GENEL DEĞERLENDİRME VE SONUÇ………………………………………………245

KAYNAKÇA……………………………………………………………………………….251

EKLER……………………………………………………………………………………...262

viii

DOKTORA TEZ JÜRİSİ

İMZA

Tez Danışmanı:

Prof. Dr. Nevzat AYPEK

…………………………….

Jüri Üyeleri

Prof. Dr. Kemalettin CONKAR

…………………………….

Prof. Dr. Rıza AŞIKOĞLU

…………………………….

Doç. Dr. Ünsal BAN

…………………………….

Doç. Dr. Hüseyin ŞEN

…………………………….

:

Cantürk KAYAHAN’ın “Reel Sektörde Riske Maruz Değer Yöntemi ile Ölçülen Kur

Riskine Karşılık Vadeli İşlem Kontratların Kullanılması” başlıklı tezi, 16/ 03 / 2007 tarihinde,

yukarıdaki jüri tarafından Lisans Üstü Eğitim Öğretim ve Sınav Yönetmeliğinin ilgili

maddeleri uyarınca, İşletme Anabilim dalında, Doktora tezi olarak değerlendirilerek kabul

edilmiştir.

Enstitü Müdürü

ix

ÖNSÖZ

Yeni dünya, bilgi teknolojilerini yoğun olarak kullanan, sürekli değişen ve gelişen bir

yapıdadır. Finansal küreselleşme hem finansal hem de reel sektördeki firmalar için kaçınılmaz

bir unsur haline gelmektedir. Risk konusu üzerine ilgim doktora ders aşamasında başlamıştı

ve o dönemde RMD yöntemi uygulamalarının bu kadar güncel ve popüler olacağını itiraf

etmeliyim ki tahmin etmemiştim. 2005 yılında Vadeli İşlemler ve Opsiyon Borsası (VOB)’nın

açılmasıyla birlikte, hem risk yönetim konusu hem de risk ölçümü konusu büyük önem

kazanmıştır.

Kasım 2006’da Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) tarafından

yayınlanan tebliğde ve Ocak 2007’de Vadeli İşlemler ve Opsiyon Borsası (VOB) tarafından

çıkarılan genelgede, risk ölçüm aracı olarak RMD yöntemlerinin kullanımı, bankalara ve

işlem pozisyonu belirli bir büyüklüğe ulaşan firmalara tavsiye edilmiştir. Böylelikle, reel

sektörde faaliyet gösteren firmaların ve finansal kurumların gelecekte yaşanabilecek finansal

değişimlerden daha az etkilenmesi sağlanabilecektir.

Çalışmanın hazırlanması sırasında gösterdiği sabır ve anlayıştan ötürü sevgili eşim

Esin Kayahan’a, tez konumun belirlenmesi sırasında tavsiyeleri ve kaynak yardımları

nedeniyle, İMKB uzmanlarından Doç.Dr. M. Kemal Yılmaz’a ve Gökhan Ugan’a, uygulama

aşamasındaki desteklerinden dolayı Risk Active danışmanlarından Barış Akçay ve Levent

Coşkuner’e, akademik kimlik kazanabilmemde emeği geçen tüm hocalarıma ve önümüzdeki

dönemlerde popülaritesi daha da artacak olan bir konuyu seçmemi sağlayan ve desteğini hiç

esirgemeyen tez danışmanım Prof.Dr. Nevzat Aypek’e teşekkürlerimi sunarım… İyi ki

varsınız.

x

DOKTORA TEZ ÖZETİ

REEL SEKTÖRDE RİSKE MARUZ DEĞER (RMD) YÖNTEMİ İLE ÖLÇÜLEN KUR

RİSKİNE KARŞILIK VADELİ İŞLEM KONTRATLARININ KULLANILMASI

Cantürk KAYAHAN

İşletme Anabilim Dalı

Afyonkarahisar Kocatepe Üniversitesi Sosyal Bilimler Enstitüsü

Mart 2007

Danışman: Prof. Dr. Nevzat AYPEK

Uluslararası finans sistemindeki gelişim ve değişim, gerek finansal kurumları

gerekse reel sektörde yer alan firmaları doğrudan etkilemektedir. Bu süreçte etkilenen en

önemli risk kaynaklarının başında döviz kurları gelmektedir. Dolayısıyla, finansal piyasalar

için en önemli sorun geleceğin belirsizliğidir. Bu belirsizlikle başedebilmenin yolu; doğru kur

tahminlerinin yapılabilmesine ve maruz kalınan risk seviyesinin doğru ölçülebilmesine

bağlıdır. 1990’lı yıllardan sonra kullanılmaya başlayan ve risk yönetiminde bir devrim

niteliğinde olan Riske Maruz Değer yöntemi, bugün en önemli finansal risk ölçüm araçlarının

başında gelmektedir. Çalışmada, İMKB’na kayıtlı firmalardan Altınyıldız A.Ş.’nin Aralık

2005, halka açık mali verilerinden oluşturulan kur portföy riski, Parametrik RMD ve Tarihsel

RMD yöntemleri kullanılarak hesaplanmıştır. Hesaplanan bu risk seviyesine karşı, vadeli

işlem kontratlarının kullanılması önerilmiş ve gelecekte oluşabilecek olumsuz finansal

değişimlerden firmanın korunması sağlanmıştır. Sonuçta, yapılan hesaplamalar ve

değerlendirmeler doğrultusunda, kur riskine karşı kullanılan vadeli işlem kontratlarının,

firmanın finansal pozisyonu üzerinde olumlu etkiler meydana getirdiği görülmüştür.

xi

ABSTRACT

THE USE OF FUTURES CONTRACTS AGAINST TO CURRENCY RISK

MEASURED BY VAR (VALUE AT RISK) IN REAL SECTOR.

Cantürk KAYAHAN

Department of Management

Afyonkarahisar Kocatepe University, The Institute of Social Sciences

March 2007

Advisor:

Prof. Dr. Nevzat AYPEK

The progress and change in the International Financial System affect directly both the

financial institutions and the firms in the real sector. Exchange rates which are affected in this

period is one of the most important risk sources. Thus, for the financial markets, the most

important problem is the uncertainty of the future. The way to tackle this uncertainty depends

on the correct estimation of exchange rates and the correct measurement of the risk level

which is faced. VAR Method, used particularly after 1990’s and very revolutionary on the

risk management, is one of the most important financial risk measurement tools today. In this

study, the exchange portfolio risk of Altinyildiz Inc. which is one of the firms recorded to the

Istanbul Stock Exchange (ISE) is calculated depending on its publicized financial data for

December 2005 using Parametric VAR and Historical VAR Methods. Futures contracts are

suggested for protection against the calculated risk levels, so the protection of the firm is

provided against the possible future unexpected financial changes. As a result of all the

calculations and evaluations, it is determined that futures contracts that are used against the

exchange risks have positive effects on the financial position of the firm.

xii

ÖZGEÇMİŞ

Cantürk KAYAHAN

İşletme Anabilim Dalı

Doktora

Adres:

Vakıf mah. Muallim Rüştü Cad. No: 79 Çay / Afyon

Cep.Tel: 0 532 709 67 57,

Mail:

İş Tel: 0 272 612 63 53 - 125

[email protected]

Eğitim

Doktora: A.K.Ü. S.B.E., “ İşletme Doktora”.

Y.Lisans: 2002, Afyon Kocatepe Üniversitesi, Sosyal Bilimler Enstitüsü, İşletme Yönetimi

Ana bilim Dalı, “Hastane Yöneticilerinin Hastane Başarısına Etkisi Üzerine Ankara Eğitim

ve Araştırma Hastanesinde Bir Uygulama” konulu tez çalışması.

Lisans: 2000, Afyon Kocatepe Üniversitesi, İktisadi ve İdari Bilimler Fakültesi, (İİBF) İktisat

Bölümü

Lise: 1994 Afyon, Bolvadin Sağlık Meslek Lisesi

İş

1995 Sağlık memuru, Bolvadin Devlet Hastanesi

2001, Hastane müdür yardımcısı, Bolvadin Devlet Hastanesi

2001- 2002, Ankara Eğitim ve Araştırma Hastanesi

2002, AKÜ, BMYO, Muhasebe ve Finansman A.B.D., Öğr. Görevlisi (Halen devam etmekte)

Projeler

2005, “Afyon’da faaliyet gösteren imalat sektörlerindeki KOBİ’lerin AB’ye giriş sürecinde

rekabetçi konumlarının değerlendirilmesi” üzerine A.K.Ü. Bilimsel Araştırma Projeleri,

Yardımcı araştırmacı görevi.(halen devam etmekte)

Bildiriler ve Makaleler

2003, 11. Ulusal Yönetim ve Organizasyon Kongresi, “Hastane Yöneticilerin Hastane

Başarısına Etkisi Üzerine Ankara Eğitim ve Araştırma Hastanesinde Örnek B ir Uygulama”

Afyon.

2006, V. Uluslararası Bilgi, Ekonomi ve Yönetim Kongresi, “Teknoloji Transferi ve

Firmaların Üretim Maliyetlerine Etkisi” Kocaeli.(Yrd. Doç Dr. Cemal ELİTAŞ ve Araş. Gör.

Murad TİRYAKİOĞLU ile birlikte sunulmuştur.)

2006, Vergi Raporu Dergisi, “Türk Hayvancılık Sektörünün Değerlendirilmesi ve Havyacılık

İşletmelerinde Muhasebe Sistematiği” konulu makale çalışması (Yrd.Doç.Dr. Cemal ELİTAŞ

ile birlikte)

Kişisel Bilgiler

Doğum yeri ve yılı: Bolvadin, 24 Temmuz 1976, Cinsiyet: Erkek, Evli

Yabancı Dil: İngilizce (ÜDS: 55)

xiii

TABLOLAR

Tablo 1.

Sayfa

Spot ve Vadeli Piyasaların Toplam İşlem Hacmindeki Payı…………………...8

Tablo 2.

Risk Yönetimi Gelişim Aşamaları…………………………………………….18

Tablo 3.

103 Firmanın Risk Algılama Anketi………………………………………….23

Tablo 4.

Dış Borç Stoku ve Özel Sektör Üzerindeki Etkileri (milyon $)………………25

Tablo 5.

TCMB Kurları………………………………………………………………...29

Tablo 6.

TCMB Çapraz Kurları………………………………………………………...29

Tablo 7.

Global Döviz Piyasalarında Aktivite (milyar $)………………………………30

Tablo 8.

Beklenmedik Kur Şoklarının Etkileri…………………………………………34

Tablo 9.

2004 Yılı İtibariyle Cari İşlemler Dengesi……………………………………37

Tablo 10.

ABD Ticaret Açığı ve Cari Açık (1951-1971)………………………………..43

Tablo 11.

ABD Altın Rezervlerinin Seyri (1951-1971)…………………………………44

Tablo 12.

Altın Fiyatlarının Seyri (1954-1972)………………………………………….44

Tablo 13.

Alternatif Döviz Kuru Sistemleri……………………………………………..52

Tablo 14.

Kur Volatilitesi………………………………………………………………..58

Tablo 15.

Geçmiş 1500 Günlük TCMB TR / USD Kur Getirisi Değişimi……………...60

Tablo 16.

Geçmiş 1500 Günlük TR / USD Kur Gelişimi………………………………..60

Tablo 17.

Geçmiş 500 Günlük TR / EURO Kur Getirisi Değişimi……………………...61

Tablo 18.

Geçmiş 500 Günlük Kur Gelişimi…………………………………………….61

Tablo 19.

Geçmiş 1000 Günlük TCMB TR / USD Histoğram ve Outlier Grafiği………62

Tablo 20.

Grafiklerin Hazırlanmasında Kullanılan İstatistiki Değerler…………………63

Tablo 21.

Kurlar Arası Korelasyon Matrisi……………………………………………...65

Tablo 22.

Kurlar Ararsı Kovaryans Matrisi……………………………………………...66

Tablo 23.

Kurlardaki Devalüasyon Etkisi………………………………………………..67

Tablo 24.

Kur Riskine Karşı Mali Tabloların Raporlanma Sıklığı………………………73

Tablo 25.

TR / USD Kur Gelişim Trendi………………………………………………..81

Tablo 26.

Skewness Görünümü………………………………………………………….89

Tablo 27.

Kurtosis Görünümü…………………………………………………………...89

Tablo 28.

Öngörülen (implied) Volatilite Hesaplanması………………………………...93

Tablo 29.

Optimum Lamda Katsayıları………………………………………………….94

Tablo 30.

EWMA Yöntemine Göre Volatilite Görünümü………………………………96

Tablo 31.

EWMA Tablosunun Özet İstatistiki Verileri (TR / USD)…………………….96

Tablo 32.

GARCH Yöntemine Göre Volatilite Görünümü (TR / USD)……………….100

xiv

Tablo 33.

GARCH Tablosunun Oluşturulmasına Temel Veriler………………………101

Tablo 34.

Başlıca Karşılaşılan Finansal Krizler ve Maliyetleri………………………...107

Tablo 35.

Yatırımcı İçin Riskten Kaçınma Planı……………………………………….108

Tablo 36.

Dünyada Döviz Üzerine Günlük İşlem Hacmi………………………………113

Tablo 37.

Global Tezgah Üstü Piyasalarda Türev Ürünler…………………………….114

Tablo 38.

Dünyada Vadeli İşlem Borsaları ve Diğer İlgili Kuruluşlar………………....116

Tablo 39.

Forward FX Fiyat Değişim Tablosu…………………………………………118

Tablo 40.

Reel Sektörün FX Açığı……………………………………………………..119

Tablo 41.

Sterlin Üzerine Spot ve Forward Kur Değişimleri…………………………..123

Tablo 42.

Kotasyonlar Arası İlişkinin Görünümü……………………………………...123

Tablo 43.

Döviz Futures Kontratından Kâr – Zarar Durumu…………………………..129

Tablo 44.

Baz Riski Hesaplanmasına Ait Veriler………………………………………132

Tablo 45.

Döviz Forward ve Futures Kontratlarının Karşılaştırılması…………………134

Tablo 46.

Opsiyon Fiyatlarını Etkileyen Faktörler……………………………………..140

Tablo 47.

Kur Swap Kontratında A firmasının Nakit Akışı……………………………145

Tablo 48.

Forward ve Futures Fiyatlama (Excel Hesaplama Tablosu)………………...151

Tablo 49.

Kur Swapları için Kredi Maliyetleri…………………………………………171

Tablo 50.

Kupon Ödemelerinin Dağılımı………………………………………………174

Tablo 51.

Stack Hedge Pozisyonu Gelişimi……………………………………………177

Tablo 52.

Tarihsel Simülasyon Yöntemine Göre Kâr-Zarar Oluşumu…………………200

Tablo 53.

Korelasyonun 1 Olduğu Durumda Cholesky Ayarlaması…………………...204

Tablo 54.

Cholesky Ayarlaması………………………………………………………...204

Tablo 55.

Geçmiş 1000 günlük kur getirisi değişimi (11.11.2006)…………………….214

Tablo 56.

Altınyıldız A.Ş. Bağlı Ortaklıkları…………………………………………..219

Tablo 57.

Altınyıldız A.Ş. Yabancı Para Pozisyonu……………………………………220

Tablo 58.

31.12.2005’den Geçmiş 252 Günlük USD GARCH 1 Verileri……………..223

Tablo 59.

31.12.2005’den Geçmiş 252 Günlük Euro GARCH 1 Verileri……………...223

Tablo 60.

31.12.2005’den Geçmiş 252 Günlük GBP GARCH 1 Verileri……………...224

Tablo 61.

31.12.2005’den Geçmiş 252 Günlük CHF GARCH 1 Verileri……………...224

Tablo 62.

GBP, USD, Euro ve CHF Histogram Grafikleri…………………………….225

Tablo 63.

Farklı Güven Düzeylerindeki Parametrik RMD Sonuçları………………….228

Tablo 64.

Tarihsel Verilere Dayalı Kâr / Zarar Dağılımı………………………………231

Tablo 65.

2005 Yılı Kur Portföy Görünümü…………………………………………...233

Tablo 66.

Forward Kontrattan Kaynaklanan Kâr- Zarar Profili………………………..236

xv

Tablo 67.

VOB Döviz Kontratı Bilgileri (Özet)………………………………………..236

Tablo 68.

1 Ocak Tarihli Vadeli Kur Hesaplama Tablosu……………………………..239

Tablo 69.

7 Haziran Tarihli Vadeli Kur Hesaplama Tablosu…………………………..239

Tablo 70.

Opsiyon Kontratındaki Gelişim………………………………………...........240

Tablo 71.

Firmaların Kredibilite Değerleri……………………………………………..242

xvi

ŞEKİLLER

Sayfa

Şekil 1.

Operasyonel Risk Tanımlaması……………………………………………….21

Şekil 2.

Reel Sektörde Karşılaşılan Riskler……………………………………………26

Şekil 3.

Risk Analizi ve Yönetimi Prosesi……………………………………………..26

Şekil 4.

Organizasyon Çatısının Döviz İşlemleri Yöneticisine Göre Oluşumu………..75

Şekil 5.

Normal Dağılım Dönüşümü…………………………………………………..85

Şekil 6.

Tezgahüstü Türev Ürün Piyasası, Günlük Global İşlem Hacmi…………….115

Şekil 7.

Forward Kontrattan Kaynaklanan Ödemeler………………………………...122

Şekil 8.

Spot Fiyat- Futures Fiyat Uyumu……………………………………………131

Şekil 9.

Alım Opsiyonunda Uzun Pozisyon K / Z Değişimi…………………………138

Şekil 10.

Satım Opsiyonunda Kısa Pozisyon K / Z Değişimi…………………………139

Şekil 11.

Swap İşleminin Görünümü…………………………………………………..144

Şekil 12.

Binominal Model…………………………………………………………….155

Şekil 13.

Binominal Model ile Zaman Diliminin Görünümü………………………….157

Şekil 14.

Binom Modeline Göre Opsiyon Fiyatının Belirlenmesi…………………….160

Şekil 15.

Opsiyon Priminin Belirlenmesi……………………………………………...161

Şekil 16.

Firma Bilançoları ve İlgili Oldukları Riskler………………………………..165

Şekil 17.

Alım Opsiyonunda Kısa ve Uzun Pozisyon…………………………………169

Şekil 18.

Satım opsiyonunda Kısa ve Uzun Pozisyon…………………………………171

Şekil 19.

Firmalar Arası karşılaştırmalı Üstünlüğe Göre; Kur Swap Hareketi………..172

Şekil 20.

RMD Zarar Dağılımı…………………………………………………….......181

Şekil 21.

RMD Hesaplama Süreci……………………………………………………..182

Şekil 22.

RMD Sisteminin Adımları…………………………………………………..184

Şekil 23.

Standart Hatadan RMD Dönüşümü………………………………………….186

Şekil 24.

Normal Dağılım Eğrisi Görünümü…………………………………………..191

Şekil 25.

Varyans-Kovaryans Yöntemine Göre RMD Hesaplanması…………………194

Şekil 26.

Tarihsel Simülasyon Görünümü……………………………………………..197

Şekil 27.

Tarihsel Simülasyon Yöntemine Göre Hesaplanma Süreci ………………...199

Şekil 28.

Linear………………………………………………………………………...202

Şekil 29.

Non-Linear…………………………………………………………………..202

Şekil 30.

Monte Carlo Simülasyon Modeli……………………………………………205

Şekil 31.

Monte Carlo Simülasyon Görünümü………………………………………...206

Şekil 32.

Monte Carlo Simülasyon Yönteminde Rassal Sayıların Geliştirilmesi……..208

xvii

Şekil 33.

Her bir Senaryo için Kâr – Zarar Hesaplanması…………………………….208

Şekil 34.

Belirli Güven Aralığında RMD……………………………………………...209

Şekil 35.

Forward Pozisyon Kâr – Zarar Durumu……………………………………..235

Şekil 36.

Opsiyonlardan Kaynaklanan Kâr Görünümü………………………………..241

Şekil 37.

Swap İşleminin Görünümü…………………………………………………..243

xviii

KISALTMALAR TABLOSU

AB

: Avrupa Birliği

ABD

: Amerika Birleşik Devletleri

ARCH

: Autoregressive Conditional Heteroscedasticity

ASB

: Accounting Standards Board

ECB

: Avrupa Merkez Bankasına (European Central Bank)

EMS

: Avrupa Para Sistemi (European Monetary System)

ERM

: Döviz Kuru Mekanizması (Exchange Rate Mechanism)

BDDK

: Bankacılık Düzenleme ve Denetleme Kurulu

BIS

: Bank for International Settlement

c

: Alım Opsiyonu Primi

C

: Cilt

CAD

: Kanada Para Birimi

CBOT

: Chicago Board of Trade

CGFS

: Committee on the Global Financial System

CHF

: İsviçre Para Birimi

CME

: Chicago Mercantile Exchange

CMRA

: Capital Market Risk Advisor

Çev

: Çeviren

DİBS

: Devlet İç Borçlanma Senedi

DKK

: Danimarka Para Birimi

ECU

: European Currency Unit

EWMA

: Exponentially Weighted Moving Average

EWRM

: Enterprise-Wide Risk Management)

FASB

: Financial Accounting Standards Board

FED

: Federal Reserv Bank

FINEX

: Financial Instrument Exchange

FX

: Foreign Exchange (FOREX)

GARCH

:Generalized Autoregressive Conditional Heteroscedasticity

GBP

: İngiltere Para Birimi

GNMA

: Government National Mortgage Association

IBRD

: Dünya Bankası

IMF

: Uluslararası Para Fonu

IMM

: International Monetary Market

xix

ISDA

: International Swaps and Derivatives Association

İMKB

: İstanbul Menkul Kıymetler Borsası

KCBT

: Kansas City Board of Trade

MA

: Moving Average

MIT

: Massachusetts Institute of Technology

NASDAQ

: National Association of Security Dealers Automated Quatation System

NOC

: Norveç Para Birimi

NYSE

: New York Stock Exchange

OPEC

: Organization of the Petroleum Exporting Countries

p

: Satıp Opsiyonu Primi

PPP

: Satın Alma Gücü Paritesi (Purchasing Power Parity-PPP).

RMD

: Riske Maruz Değer

s

: Sayfa Numarası

S

: Sayı

SEC

: Securities and Exchange Commission

SEK

: İsveç Para Birimi

SPK

: Sermaye Piyasası Kurulu

TCMB

: Türkiye Cumhuriyeti Merkez Bankası

TMUDESK

: Türkiye Muhasebe ve Denetim Standartları Kurumu

TRL

: Türk Lirası

UCOM

: United Currency Option Market

USD

: Amerikan Doları

VAR

: Value at Risk

Vb

: Ve benzeri

VOB

: Vadeli İşlem ve Opsiyon Borsası

YEN

: Japon Para Birimi

1

GİRİŞ

Dünyadaki finansal yapılanma ve örgütlenme süreci, İkinci Dünya Savaşı’ndan

sonra oluşturulan Bretton Woods sistemiyle başlamıştır. Ancak 15 Ağustos 1971 yılında

bu sistemin dağılmasıyla birlikte, finansal sistemde çok hızlı değişimler ve belirsizlikler

oluşmuştur. Çünkü 1970’li yıllara kadar sabit kur sistemiyle yaşamış olan dünya

ülkeleri, dalgalı kur sistemine geçilmesiyle birlikte, kur riski olgusuyla tanışmaya

başlamışlardır.

Uluslararası finans sistemindeki değişim, döviz cinsinden bir varlık üzerine alımsatım ya da işlem yapan firmaları, iki şekilde etkilemiştir. Birincisi, varlığın değeri ile

ilgilidir. İkincisi ise, döviz kurunda meydana gelen değişimden kaynaklanmaktadır.

Özellikle reel sektörde faaliyet gösteren firmalar, döviz cinsinden risklerini belirlemede

ve ölçmede, gerek teknik altyapı gerekse uzman personel açısından oldukça

yetersizdirler. Dolayısıyla, finansal piyasalarda meydana gelen en küçük bir değişimden

ya da belirsizlikten hemen etkilenmekte ve bu etkilerden korunamamaktadırlar.

1980 sonrası süreçte, Türkiye’nin giderek daha fazla dışa açılmasıyla Türkiye’deki

firmalar da bu risklere daha açık hale gelmeye başlamışlardır. Dolayısıyla, Türkiye’de

Kasım 2000 ve Şubat 2001’de yaşanan finansal krizler, gerek finansal kurumlara

gerekse reel sektörde faaliyet gösteren firmalara risk yönetiminin ne kadar önemli bir

unsur olduğunu göstermiştir. Ancak, risk yönetimini her şeyin çözümü ya da

belirleyicisi olarak görmek yanlış bir bakış açısıdır. Çünkü, risk yönetiminin temelinde,

belli bir olasılık dahilinde optimum getirinin elde edilmesi hedefi vardır. Buradan

hareketle, risk yönetim sürecinde en önemli adımlardan birisi risk ölçüm aşamasıdır. Bu

doğrultuda kullanılabilecek risk ölçüm aracı ise, Bank for International Settlement (BIS)

tarafından da tavsiye edilen Riske Maruz Değer (RMD) yöntemidir. Bu yöntem, belli

bir güven aralığındaki ve belli bir zaman süresindeki finansal riskleri tutar olarak

gösterebilmektedir. Dolayısıyla, gerek kur gerekse diğer finansal enstrümanların risk

ölçümlerinde yoğun olarak kullanılmaktadır.

Belirlenmiş olan risk pozisyonu’nun yönetilmesi üzerine dünyada uzun yıllardır

kullanılan ancak Türkiye’de 2005 yılında organize bir borsada faaliyetine başlayan

vadeli işlem kontratları, en güncel finansal risk yönetim araçların başında gelmektedir.

2

Bu araçlar türev ürünler (derivative securities) olarak da adlandırılan; forward, future,

opsiyon ve swap kontratlarıdır. Bu kontratlar döviz, faiz, emtia, endeks ve altın gibi

finansal varlıklar üzerine düzenlenerek, bu varlıkların gelecekteki fiyat belirsizliğini ya

da değişkenliğini azaltmayı veya kontrol altında tutmayı amaçlamaktadır.

Bu doktora tezinin amacı, günümüzde firmaların çok daha fazla ihtiyaç duydukları

RMD yöntemlerini farklı yönleriyle incelemektir. Bu bağlamda şu sorulara cevap

aranacaktır: Döviz piyasaları nasıl işlemektedir ve bu piyasalar için risk kaynakları

nelerdir? Döviz kurunun gelecekteki değeri tahmin edebilirler mi? Reel sektördeki

firmalar hangi tür kur riskleriyle karşı karşıyadırlar? RMD ölçüm yöntemleri nelerdir?

Firmaların maruz kaldıkları kur riskinin tespiti ve yönetilmesi için kullanılan RMD

yöntemleri firmalara ne kazandıracaktır? Reel sektördeki firmalar risk hesaplamalarını

nasıl yapacaklardır ve sonuçları nasıl yorumlayacaklardır? Firmalar, hesapladıkları

risklere karşı kullanabilecekleri vadeli işlem kontratlarını nasıl ve neye göre

seçeceklerdir?

Bu kapsamda çalışma dört bölümden oluşmaktadır. Tezin birinci bölümünde,

finansal piyasalar ve döviz piyasaları genel olarak değerlendirilecektir. Bununla birlikte,

reel sektör firmalarının finansal piyasalar içindeki yeri, önemi ve karşılaştıkları riskler

açıklanacaktır.

İkinci bölümde, çalışmanın ana temasını oluşturan kur riski kavramı, türleri ve

tahmin edilebilirliği üzerine planlanmış olup, belirlenen kur riskine yönelik

kullanılabilecek güncel finansal enstrümanlardan olan vadeli işlem kontratları ayrıntılı

olarak değerlendirilecektir.

Üçüncü bölümde, kur riski pozisyonunun ölçülebilmesi amacıyla oluşturulan

RMD yöntemleri değerlendirilmektedir. RMD yönteminin teorik çerçevesi ve türleri

üzerine değerlendirmeler yapılarak, ölçümleme metodları ayrıntılı olarak açıklanacaktır.

Dördüncü bölümde, reel sektörde faaliyet gösteren ve İMKB’na kayıtlı

firmalardan birisinin RMD yöntemiyle kur riski seviyesinin hesaplandığı, bu risk

seviyesi

üzerine

kullanılabilecek

vadeli

işlem

kontratlarının

belirlendiği

ve

yorumlandığı bölümdür. RMD, belli bir zaman içerisinde ve belli bir güven aralığında,

3

firmanın kur portföyünde meydana gelebilecek riski tutar olarak gösteren bir yöntemdir.

Dolayısıyla, riski tek bir değer olarak ifade edebilen ve istatistiki bir temeli olan RMD

yöntemleri, finansal piyasalardaki riskleri belli bir olasılık içerisinde tahmin etmeye

çalışmaktadır. Çalışmada, RMD yöntemiyle hesaplanan kur riskine karşı kullanılacak

vadeli işlem kontratlarının firmanın finansal risk pozisyonunu etkileyip etkilemediği

belirlenmeye çalışılacaktır.

4

BİRİNCİ BÖLÜM

REEL SEKTÖR, FİNANSAL PİYASALAR VE KARŞILAŞILAN RİSKLER

I. GENEL BAKIŞ

Uluslararası ticaret, turizm ve finansmanla uğraşan bir çok firma, başta döviz

kurları olmak üzere çeşitli finansal risklerle (faiz, emtia vb) karşı karşıyadır. Ekonomik

birimlerin kararları sırasında karşılaştıkları en büyük risk, geleceğin belirsizliğidir. Bu

belirsizliğin temel değişkeni faiz olmakla birlikte, döviz kurları da geleceğe yönelik bir

risk unsuru olarak ortaya çıkmaktadır. Dolayısıyla, bu risklerin ortadan kaldırılabilmesi

amacıyla yapılan çalışmalar sonucunda vadeli işlemler piyasası oluşturulmuştur.

Reel sektör, hammadde ve diğer üretim faktörleri (iş gücü, sermaye ve toprak) bir

araya getirilerek mal veya hizmet üretilen sektördür 1. Bu sektörde en önemli unsuru;

hammadde, emek, toprak ve sermaye gibi üretim faktörleriyle, bu üretim faktörlerini

kullanan ürün piyasası oluşturmaktadır. Reel sektör, geniş ölçüde risklerin karşılaşıldığı

bir sektördür. Çünkü bu sektördeki firmaların temel amacı, paradan faiz geliri elde

etmek değil, üretim yaparak para kazanmaktır. Dolayısıyla faaliyet gösteren firmanın

uluslararası ticaretle uğraşan bir firma olması durumunda karşılaşılan riskler sadece o

ülkeye özgü riskler olmamakta, aynı zamanda uluslararası piyasa risklerini de

içermektedir. Bunun yanında faaliyet gösterilen ülke gelişmekte olan bir ülke ise, en

büyük risk faktörleri; vade uyuşmazlıklarından kaynaklanan faiz riski, yabancı para

kurunun volatilitesinden kaynaklanan kur riski ve ithalat ağırlıklı çalışan firmalarda

emtia fiyat riskidir. Türkiye, 2000’li yıllardan itibaren piyasa risklerini de yaşamaya

başlayan ülkelerden birisidir. Kasım 2000’de faiz riski, Şubat 2001’de kur riskinin

yaşanması, ardından kredi riskinin etkisiyle tüm reel sektör felce uğramıştır. 2002

yılından itibaren ise, piyasaların stabilite kazanmasıyla birlikte, istikrarlı bir piyasa

1

http://www.bot.or.th/Bothomepage/DataBank/EconData/Definitions/RealSector_e.htm(18.01.2007)

5

ortamı yaşanmaya başlamıştır. Ancak, bu süre içerisinde yaşanan Teskere Krizi 2, II.

Irak Savaşı ve Türkiye-AB müzakere süreci sırasında görülen ani piyasa şokları, firma

bilançoları üzerinde az da olsa önemli bir takım değişikliklere yol açmıştır (Bolgün ve

Akçay, 2005: 5). Aynı dönem içerisinde, Bankacılık Düzenleme ve Denetleme Kurulu

(BDDK)’nun kurulması ve hemen ardından bankacılık sektörüne getirilen açık pozisyon

sınırı, finansal piyasaların kırılganlığına karşı atılan en önemli adımlardan birisi

olmuştur.

Türkiye, son dönemlerde görülen başarılı grafiğe rağmen hâla dış etkenlere maruz

stratejik bir yapıya sahiptir. O nedenle finansal kurumların ve firmaların, finansal

kararlarında risk tabanlı bir yapının oluşturulması gerekmektedir. Çünkü faiz, kur ve

emtia riski gibi piyasa riskleri iyi yönetilmediği zaman, firmalar bir yılda mal ve hizmet

üreterek kazandıkları miktarları, çok kısa bir süre içerisinde kaybetme olasılığı ile

karşılaşabileceklerdir. Amerika Birleşik Devletleri (ABD) ve Avrupa’daki firmaların

tamamına yakını, finansal risklerden korunabilmek amacıyla çeşitli finansal araçları

yoğun olarak kullanmaktadırlar. Bu sayede çeşitli finansal şoklara ve risklere de maruz

kalmamakta ya da en az kayıpla bu şokları ya da riskleri atlatmaktadırlar. Son

dönemlerde Türkiye’de görülen kur piyasasının ters yöndeki hareketi (TL’nin değer

kazanması), bugüne kadar TL’nin değer kaybına alışmış olan firmaları değişik

arayışlara itmiştir. Örneğin; ithalat ağırlıklı üretim yapısı, yurt içi piyasalara yönelme ve

vadeli satış gibi. Bu yeni yapılanma devam ederken; kurlarda ve faizlerde, dış etkenlere

ve yabancı yatırımcıların piyasadan çekilmesine bağlı olarak meydana gelen ani

sıçramalar, firmaların tekrar kur riski olgusuyla tanışmasına neden olmuştur. Özellikle,

piyasalarda yaşanan belirsizlikler sonucu artan kur volatiliteleri, firmaların yeni finansal

piyasa araçlarından olan vadeli işlem kontratlarına olan gereksinimini artırmıştır. Ancak

reel sektörde faaliyet gösteren firmaların birçoğu, bu finansal işlemlerden haberdar

olmadığı gibi, bu işlemleri yapacak yeterli uzman personele de sahip değildir. Diğer

taraftan, döviz geliri elde etmeyen, ancak döviz kredisi kullanan firmaların, yabancı

para pozisyon açığı önemli bir risk unsuru olarak değerlendirilmektedir. Dolayısıyla,

Türkiye’de firmaların kur riskinden korunma tekniklerini, İzmir Vadeli İşlem ve

2

TBMM, 1 Mart 2003’te ABD’nin Irak’a yönelik Türkiye üzerinden “kuzey cephesi” açabilmesine izin

verilmesine ilişkin tasarıyı reddetmiş, bunun üzerine finansal piyasalarda değişkenlik artmıştır.

6

Opsiyon Borsası (VOB) olanakları da dikkate alarak etkin bir şekilde kullanması büyük

önem arz etmektedir.

II.

REEL SEKTÖR - EKONOMİ İLİŞKİSİ VE KARŞILAŞILAN

RİSKLER

Genel ekonomik sisteme bakıldığında üç temel oyuncu olduğu görülür. Bunlar;

devlet, şirketler ve halktır (Tunay, 2005: 39). Bunlar arasına, yabancı yatırımcı da

duruma göre ilave edilebilir. Bu üç grup, faaliyetlerini gerçekleştirebilmek amacıyla

çeşitli gelirler ve giderler yaparlar. Bunun sonucunda da ya fazla ya da açık verirler.

Finans literatüründe, fazla pozisyonda olan ekonomik birimlere fazlayı harcayanlar,

açık pozisyonda olanlara da açıktan harcayanlar denilmektedir (Karan, 2001: 4). Bu iki

grup fazla veya açıklarını finansal piyasalara başvurarak giderirler. Finansal piyasaların

gelişmişliği firmalara bazı avantajlar sağlar. Bunlar; işlem maliyetlerinin düşüklüğü,

fiyatların belirginliği, likidite fonksiyonu, araştırma ve haberleşme giderlerinin azlığı vb

şeklinde sıralanabilir.

Finansal sistem ise, finansal piyasaların gelişebilmesi için şu temel işlevleri yerine

getirmelidir (Howels ve Bain, 2000: 3).

i)

Ellerindeki atıl fonları borç vermek isteyenlerle finansal kaynak talep

edenler arasında bir kanal oluşturmak,

ii)

Likidite ve para sağlamak,

iii)

Bir ödeme sistemi oluşturmak,

iv)

Sigortacılık, bankacılık, özel emeklilik sistemleri gibi hizmetleri yerine

getirmek,

v)

Yatırımcıların portföy tercihlerine göre seçenekler sunmak.

Türkiye’de son dönemlerde artan kredibiliteye paralel olarak, yurt dışından

sağlanan krediler büyük artış göstermiş ve bu durum, bankaların bilanço içi açık

pozisyonlarının artmasına neden olmuştur. Bunun yanında uygulanmakta olan dalgalı

kur sistemi ile birlikte, bankaların kur riskine olan duyarlılığının artması bankaları,

türev işlemler kullanarak bilanço dışı pozisyon fazlası vermeye yöneltmiştir.

Dolayısıyla, bankaların yabancı para net pozisyon açığı sınırlı seviyelerde

7

gerçekleşmiştir (TCMB, 2006:1). Ancak bu açık, reel sektörde ciddi seviyelerde

seyretmektedir. Çalışmanın ilerleyen bölümlerinde bu konuda ayrıntılı değerlendirmeler

yapılacaktır.

A) REEL SEKTÖR VE EKONOMİ İLİŞKİSİ

1980’li yıllardan bu yana yaşanan küreselleşme sürecinde finansal sistem, bölgesel

pazarlarda faaliyet gösteren firmaların birbirleriyle olan bağlarını güçlendirmek ve

uluslararası sisteme entegre olmak için çeşitli önemli adımlar atıldığına tanık olmuştur.

Bu süreçte piyasa odaklı çalışmaların ilk adımı, döviz kurları üzerine yapılan

düzenlemeleri içermektedir (TCMB, 2002: 12). Reel sektör firmaları finansal sistem

içerisinde sadece; kredi almak, finansman sağlamak açısından değil, şirketi daha verimli

yönetmek, büyütmek, geliştirmek ve uluslararası rekabet gücü kazandırabilmek

amacıyla faaliyette bulunmalıdır. Ancak, bu hedefe ulaşabilmek hiç de kolay değildir.

Çünkü, reel sektörde sorun sadece makro düzeyde değil aynı zamanda mikro

düzeydedir. Yani, mikro ekonomik açıdan reel sektöre düşen en büyük görev “kurumsal

yönetişim” konusundaki radikal değişimin yapılması gereğidir (İlkorur, 2006:1). Bu

yapılmadığı takdirde firmalar, günübirlik çözümlerden kurtulamaz, böylece mevcut risk

yapılarını da değiştirmeden arttırarak devam ettirirler.

Reel sektörün genel ekonomik sistem üzerindeki etkileri ve yapılması gereken

uyum çalışmaları şu şekilde sıralanabilir.

1. Reel Sektörün Genel Ekonomik Yapıya Yansımaları

Reel sektör firmalarının ekonomiye olan katkıları yadsınamayacak derecede

stratejiktir. Bunlar (TBB, 2004: 1);

i.

İstihdam yaratması,

ii.

Yeniliklere hızlı uyum sağlayabilmesi,

iii.

Girişimciliği teşvik etmesi,

iv.

Üretim yapısındaki esnekliğe bağlıürün farklılaştırmasını sağlayabilmesi,

v.

Personel eğitimi ve kalitesini sağlayabilmesi,

vi.

Firmalar arasında etkileşim sonucu verimlilik artışı sağlayabilmesi.

8

Dünya ve finansal sistem hızla değişmektedir. Reel sektör bu değişime ayak

uydurmak zorundadır. Çünkü, makro dengelerin birçoğu bu sayede sağlanabilecektir.

Makro dengeler içerisinde Türkiye için en önemli etken istihdamdır. Türkiye’nin genç

bir nüfus yapısına sahip olması, bu gençlerin iş bulabilmesi ve sosyal yaşama katkıları

ekonomik güçleriyle doğru orantılı olacaktır. Bu ilişkideki eşitliğin sağlanabilmesinde

sorumluluk, kamu tekelindeki istihdam yapısıyla devlette değil, özel sektör hedefli

uzmanlaşmış işgücü yapısıyla faaliyet gösteren reel sektör firmalarındadır. Buna karşın,

Türkiye’de reel sektör firmaları hala spot piyasa ağırlıklı faaliyet göstermektedirler.

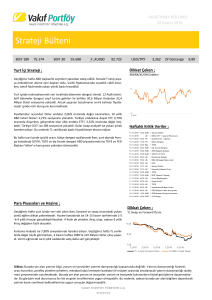

Tablo 1’de izlendiği gibi, dünya’da zamanla vadeli işlem hacmi spot işlem hacmini

aşarken, Türkiye’de bu oran oldukça düşük seyretmektedir.

Tablo 1. Spot ve Vadeli Piyasaların Toplam İşlem Hacmindeki Payı

100%

80%

60%

Spot Piyasa

Vadeli Piyasa

40%

20%

0%

Spot Piyasa

Vadeli Piyasa

1989

1992

1995

1998

2001

Türkiye*

0,60

0,40

0,51

0,49

0,43

0,57

0,40

0,60

0,33

0,67

0,96

0,04

Kaynak: Akçay ve Bolgün, 2005: 220.*Türkiye için Nisan 2003.

Aslında, Türkiye’de türev ürünlerin kullanımı oldukça eskidir. İlk türev ürün

kullanımı dışa açılma sürecinin yaşandığı 1980’lerdedir. Bu dönemde kullanılan ancak

yeterli seviyeye ulaşamayan sözleşme tipi, vadeli döviz forward kontratıdır. Futures ve

opsiyon gibi gelişmiş risk yönetim araçlarının da bankalardan önce “Tahtakale” ve

“Kapalıçarşı”da kullanıldığı bilinmektedir (Akçay ve Bolgün, 2005: 234). 1992 yılında

İzmir vadeli işlem borsasının kurulma girişimi Sermaye Piyasası Kurulu (SPK)

tarafından gündeme getirilmiştir. Ancak borsa, 2001 yılında ve İstanbul Menkul

Kıymetler Borsası (İMKB) bünyesinde vadeli işlemler birimi olarak açılabilmiştir.

9

Yaşanan son kriz bu borsanın gelişmesine engel olmuş ve yeterli talep sağlanamamıştır.

2005 yılında ise, İzmir’de açılan Vadeli İşlemler ve Opsiyon Borsası (VOB) ilk defa

vadeli işlemlerin organize bir borsa tarafından gerçekleştirildiği kurumsal bir

oluşumdur. İşlem hacmi 1,5 yıl gibi kısa bir süre içerisinde oldukça artmıştır. Son

dönemlerde yaşanan finansal dalgalanmalarla birlikte, popülaritesi artmaya devam eden

vadeli

işlem

kontratlarının

işlem

hacimlerindeki

bu

artışın

devam

etmesi

beklenmektedir.

2. Durumsal Analiz

Reel sektörün güçlenebilmesi kamu kuruluşlarının piyasadaki ağırlıklarının

azalmasına bağlıdır. 1990’lı yıllardan beri devam eden kamu kesimi borçlanma

gereksinimi, banka kaynaklarının büyük bir çoğunluğunu yüksek reel faizlere rağmen

tüketmesi, borcun reel miktarını artırmaktadır. Bu durum, mevduatların krediye

dönüşüm hızını düşürmekte (TÜSİAD, 2005: 8) ve reel sektörün dışlanmasına

(Crowding-out etkisi) neden olmaktadır.

Basel II sürecinin 2007 3 yılında uygulamaya başlanmasıyla birlikte bankalar, reel

sektördeki firmaların kredibilite güçlerini ölçmek ve derecelendirmek zorunda

kalacaklardır. Bankalar kredilendirme sürecinde; gerçek faaliyet konularında ve kayıt içi

çalışan, yüksek kredibilitesi olan, yönetişim sistemlerini kurmuş, şeffaf, güvenilir, mali

raporlama ve bilgi akışı yapabilen firmaları tercih edeceklerdir (TÜSİAD, 2005:9). Bu

uyum sürecini başarıyla atlatmak isteyen firmaların yapmaları gereken çalışmalar şu

şekilde özetlenebilir: Mali tablolar, Türkiye Muhasebe ve Denetim Standartları Kurumu

(TMUDESK) ile işbirliğine gidilerek uluslararası muhasebe standartlarına uyumlu hale

getirilmelidir. Enflasyona dayalı mali tabloların oluşturulması (2004 yılından itibaren

uygulanmaya başlanan enflasyon muhasebesine uyumlu hale getirilmesinin sağlanması)

sağlanmalıdır, sermaye piyasası araçlarının kullanımı ve bilgilendirilmesi üzerine

çalışmalar yapılarak, güçlü bir beşeri ve teknik altyapı oluşturulmalıdır. Özellikle, dış

ticaret işlemleri ile uğraşan firmaların vadeli işlem piyasası araçlarını ve diğer menkul

3

Basel II uygulamasına AB ülkelerinde 2007 yılında, Türkiye’de ise 2008 yılında geçilmesi

öngörülmektedir. Aynı zamanda Basel II’nin 100’den fazla ülkede uygulanması beklenmektedir.

http://www.internethaber.com/author_article_detail.php?id=3206(02.06.2006)

10

kıymet yatırımlarını kullanmaları teşvik edilmelidir. Reel sektör firmalarının, Basel II

standartları gereği rating uygulamasına geçmesiyle birlikte, finansal kuruluşların yükü

de büyük oranda hafifleyecektir. Tüm bu faaliyetlerin yanında, reel sektör firmalarının

kurumsallaşmayı bir an önce sağlayarak, verimlilik arttırıcı çalışmaların yapılması

konusunda alt yapı çalışmalarını hızlandırmaları ve faaliyet alanlarıyla ilgili olarak,

meslek odalarıyla işbirliğine gitmeleri de gerekmektedir.

Türkiye ekonomisinde reel sektör ile finansal kuruluşlar (bankalar, sigorta

kuruluşları ve aracı kuruluşlar vb) arasındaki bağın güçlendirilmesi gerekmektedir.

Çünkü, Avrupa Birliği (AB) sürecinde sürdürülebilir büyümenin sağlanabilmesi ve

kalkınmanın finansmanı, büyük ölçüde bu ilişki ağının yapısına bağlı olacaktır.

3. Riske Dayalı Yapılanma Gereği

Reel sektörde; risk, getiri ve sermaye dengesinin kurulması üçüncü taraflar ve

sermayedarlar açısından önemli olup, daha iyi fiyatlama, kârlılık ve sermaye yönetimi

yapılmasını sağlayacaktır (Sezgin, 2005:3). Türkiye’de 2000 yılı sonrası uygulanan

dalgalı kur politikaları sonucu finansal kuruluşlar ve firmalar yaptıkları vadeli

işlemlerde kur riskini üstlenmişlerdir. Bu risklerin yönetilmesinde ise, her ne kadar içsel

yöntemler kullanılabilse de, bu yöntemin firmaların aracılık ve işlem maliyetlerinde

artışlara neden olacağı düşüncesi, risk yönetimi üzerine yeni finansal araçlara

gereksinim duyulmasına neden olmuştur. Bu kapsamda kullanılabilecek en temel

finansal araçlar; türev ürünler (derivative products) olarak ifade edilen; forward, future,

opsiyon ve swap kontratlarıdır. Uluslararası Swaps ve Türev Ürünler Birliği

(International Swaps and Derivatives Association-ISDA) tarafından 2003 yılında

yapılan ankete göre, dünyadaki en büyük 500 firmanın % 92’si, risklerini yönetmede

türev ürünleri kullandıklarını belirtmişlerdir (Güngör vd, 2006: 465). Güngör ve Yılmaz

(2006: 473) tarafından Türkiye’de İMKB’na kayıtlı 225 firma üzerine yapılan ankette,

firmaların risk bilgisinin ve farkındalığının yeterli olmadığı saptanmıştır. Firmaların %

61,2’sinin bankalarla olan türev işlemlerinin sadece FOREX (FX) piyasasına yönelik

olduğu ve finansal risk yönetim araçlarını kullanmama nedeni olarak da, % 35,19’unun

türev araçlardan ziyade kendi metodlarını kullandıklarını, % 29,01’i de önceki yıllara

göre piyasanın daha stabil olması nedeniyle, risk yönetimine gereksinim duymadıklarını

11

belirtmişlerdir. % 16,67’sinin türev araçlar içerisinde yer alan ancak standart sözleşme

olmayan, forward araçları bankalar vasıtasıyla kullandıkları belirlenmiştir. Sonuçta,

ilgili yazarlar tarafından yapılan değerlendirmede; 20 yıl önceki yapılan çalışmalarla

karşılaştırıldığında, piyasa oyuncuları tarafından türev ürünlere yönelik adaptasyonun

geliştiği de belirlenmiştir. Türkiye’de türev ürünlerin kullanımına yönelik olarak

yapılan diğer bir çalışma, Ata ve Uğurlu (2006: 569-584) tarafından Gaziantep’te

faaliyet gösteren firmalar üzerine yapılmıştır. Çalışma da, firmaların risk yönetimi

amacıyla kullandıkları teknikler içerisinde türev ürünler % 4 gibi oldukça düşük

seviyelerde çıkmıştır. Aynı çalışmada; faiz ve kur tahminine yönelik yapılan işlemlerin

firmalar tarafından % 9 gibi düşük seviyelerde kullanıldığı tespit edilmiştir. Bu

tekniklerin firmalar tarafından kullanılmama nedeni olarak da, % 64 gibi büyük bir oran

ile bilgi eksikliği ilk sırayı almıştır. Diğer nedenler ise sırasıyla; % 21 ile işlem yapacak

nitelikli personel eksikliği, % 9 ile kullanım yaygınlığının azlığı ve % 4 ile de yüksek

maliyetler gösterilmiştir.

Finansal sektörün riske dayalı yapılanmasına temel teşkil edecek olan Basel II

standartlarıyla birlikte, Türk finans sektörü, yapısı ve konumu gereği daha yüksek faiz

oranlarıyla borçlanacaktır. Bu durum, reel sektördeki firmaların kredi maliyetlerini de

artıracaktır. Bankalar kredi verirken daha seçici davranacak, az riskli, esas faaliyet

alanlarında kâr eden, istikrarlı ve şeffaf firmaları seçeceklerdir. Bu yeni yapılanmayla

birlikte her firma için sabit bir faiz oranı değil, firmanın risk derecesine göre değişen

faiz oranı uygulamasına geçilecektir.

Basel II sürecinin reel sektör firmaları üzerindeki en önemli etkisi, risk tabanlı

anlayışın kabul edilmesi zorunluluğunu getirmesidir. Çünkü, bu süreçte kaynakların

nereye aktarılacağı konusunda seçim kriterleri çok daha fazla analitik ve karşılaştırmalı

olacak, maliyet ile firma güvenilirliği arasında doğrudan ilişki kurulacak, kredi

fiyatlaması risk bazlı yapılacak ve risk derecelendirme süreci, kredi tahsis aşamasında

belirleyici rol oynayacaktır (TÜSİAD, 2005: 74).

Türkiye’de firmaların % 99’u KOBİ olarak değerlendirilmektedir. Ancak işin

çelişkili yönü, Türkiye’deki KOBİ’lerin toplam kredilerden aldığı payın, hâla %

10’ların altında seyretmesidir (Söylemez, 2006:1). 2008 yılı başında bankalardan kredi

12

kullanmak isteyen KOBİ’ler, geriye dönük 3 yıllık bilanço ve gelir tablolarını

firmalarının derecelendirme notunun saptanması için denetime açacaklardır. İşte sorun

da bu noktada başlayacaktır (Söylemez, 2006:1). Dolayısıyla acilen yapılması gereken,

sivil toplum kuruluşlarının ve mesleki örgütlerin bir an önce tanıtım çalışmalarına

başlamaları ve uluslararası muhasebe standartları doğrultusunda alt yapı çalışmalarına

hız vermeleridir.

Özetle, reel sektörde yapılması gereken çalışmalar şu şekilde sıralanabilir: Reel

sektörde yer alan firmaların gelişebilmesi; büyük ölçüde kredibilite güçlerine veya

güçlü sermaye yapılarına bağlı olduğu düşünüldüğünde, reel sektörde yer alan firmalar;

kısa-orta ve uzun vadeli planlamalarını yaparak sermaye ihtiyaçlarını belirlemeli,

finansal kuruluşlarla olan ilişkilerini geliştirmeli, firma iç denetiminde etkinlik

sağlamalı ve kurumsallaşmayı firmanın temel felsefesi haline getirmelidirler. Tüm bu

faaliyetleri gerçekleştirirken firma, kendi risk yapısını göz önüne alarak, firma değerini

maksimum düzeye çıkaracak çalışmaları gerçekleştirmelidir. Bu faaliyetlerin başarılı bir

şekilde yapılabilmesi ve raporlanabilmesi için de, firmanın teknolojik altyapısının iyi

oluşturulması, veri tabanı, ölçümleme, değerleme ve raporlama süreçlerinin

etkinleştirilmesi gerekmektedir.

Reel sektör firmaları, artan piyasa volatilitelerinden korunmak amacıyla hedging

işlemlerine yönelmek zorundadırlar. Ancak, bunun için türev araçların fiyatlanması ve

kullanılması konusunda eğitim altyapılarını güçlendirmeleri gerekir. Risk yönetiminin

ana bileşenleri; yazılı belge ve dokümantasyonlar, alt yapı yedekleme işlemleri,

uygulama, izleme ve kontrol sistemleri, planlama ve raporlama faaliyetleri, risk ve

performansın eş zamanlı ölçümüne imkan sağlayacak uygun modeller, politika ve

strateji revizyonlarından oluşmaktadır (Bolgün, 2002: 34). Bu stratejilerin sinerjik bir

yaklaşımla ele alınması ve dizayn edilmesi büyük önem taşımaktadır. Risklerin

kendisinin değil, yanlış fiyatlanmasının, yanlış yönetilmesinin ve yanlış algılanmasının

problem olduğu gözden kaçırılmamalıdır (Bolgün,2002: 34) Bunun için bankaların ve

aracı kurumların, hedging ihtiyaçlarına ya da yatırımcıların spekülatif ihtiyaçlarına

çözüm üretebilecek; altyapı, araç ve personel yeterliliğini sağlamaları gerekmektedir.

13

Diğer yapılması gereken çalışma ise; üniversiteler ve finansal kuruluşlar başta

olmak üzere, finansal eğitim ve danışmanlık veren firmaların, finansal türevler ve risk

yönetimi konusunda reel sektörde faaliyet gösteren firmaları bilgilendirmeleri ve yeni

yapılanmalarını da bu yönde oluşturmaları konusunda yönlendirmeleri gerekmektedir.

B) FİNANSAL PİYASALAR

Finansal piyasaların daha öncede belirtilmiş olan temel olarak üç işlevi vardır

(Kocaman, 2003: 8). Birincisi; finansal varlıkların arz ve talebe uygun bir şekilde doğru

fiyatlandırılmasının sağlanması, ikincisi; piyasanın likidite ihtiyacının en az maliyetle

ve en hızlı biçimde karşılanması ve üçüncü işlev olarak da; arama ve bilgi edinme

maliyetlerinin en aza indirgenmesidir. Finansal piyasalar kendi içerisinde çeşitli

sınıflandırmalara tabi tutulabilir. Bunlar; birincil / ikincil piyasalar, para / sermaye

piyasaları, organize olmuş piyasalar / tezgâh üstü piyasaları, spot / vadeli piyasalar,

ulusal piyasalar / uluslararası piyasalar ve üçüncül / dördüncül piyasalardır.

Birincil piyasalar menkul kıymetlerin ilk defa ihraç edildiği piyasalardır. İkincil

piyasalar ise, daha önce ihraç edilmiş olan menkul kıymetlerin alım-satımının yapıldığı

piyasalardır. Menkul kıymet borsaları hem birincil hem de ikincil piyasa işlemlerinin

gerçekleştirildiği borsalardır (Kocaman, 2003: 9). Para piyasaları, kısa vadeli fon arz ve

talebinin gerçekleştiği piyasalar iken, sermaye piyasaları uzun vadeli fon arz ve

talebinin gerçekleştiği piyasalardır. Organize piyasalar, alıcı ile satıcıyı belli bir fiziksel

mekânda buluşturan, standartları önceden belirlenmiş olan piyasalardır. Bu piyasalara

Vadeli İşlemler ve Opsiyon Borsası (VOB) örnek verilebilir. Tezgahüstü piyasalar

(over-the counter), borsa kotuna alınmamış olan menkul kıymetlerin alım-satımının

gerçekleştiği piyasalardır. Bu tip piyasaya en önemli örnek; NASDAQ (National

Association of Security Dealers Automated Quatation System)’dır. Spot piyasalar,

belirli bir miktar mal veya kıymetle, bunun karşılığı olan paranın işlem sonrası takas

gününde el değiştirdiği piyasalardır. Örneğin; İMKB bünyesindeki “hisse senetleri

piyasası” ile “tahvil ve bono piyasası” spot piyasa örneklerindendir. Vadeli piyasalar

ise, finansal varlıkların gelecekteki belli bir tarihte, bugünden üzerinde anlaşma

sağlanmış bir fiyattan alım-satımının yapıldığı piyasalardır. Vadeli piyasalarda iki tür

kontrattan söz edilebilir. Birincisi, iki taraf arasındaki anlaşmaya dayalı vadeleri,

14

tutarları ve fiyatları söz konusu tarafların belirlediği kontratlar (forward contracts),

ikincisi ise, vadeleri ve tutarları standardize edilmiş, organize piyasalarda alınıp satılan,

fiyatları kontrat üzerine yazılmış finansal varlığın fiyatındaki değişmelere göre

farklılaşan kontratlardır (futures kontratlar) (Konuralp, 2001: 20). Ulusal piyasalar,

sadece o ülkeye özgü menkul kıymetlerin işlem gördüğü piyasalardır. Uluslararası

piyasalar ise, yabancı ülke veya firmaların ihraç ettiği finansal ürünlerin işlem gördüğü

piyasalardır. Örneğin, Euro tahviller uluslararası bir menkul kıymettir. Üçüncül

piyasalar, organize borsalara kote olmuş menkul kıymetlerin tezgahüstü piyasalarda da

alım satımının yapıldığı piyasalardır. Bu piyasanın gelişme nedeni, kotasyona bağlı

işlem maliyetlerinin yükselmesiyle birlikte, tezgahüstü piyasanın daha cazip

olmasındandır. Dördüncü piyasalar ise, herhangi bir aracı kurum olmadan yatırımcının

doğrudan işlem yapabildiği piyasalardır.

Finansal piyasaların temelinde belirsizlik ve risk vardır (Özdil ve Yılmaz, 2001:2).

Yatırımcılar kararlarını alırken risk ve belirsizlik doğrultusunda hareket ederler.

Finansal piyasaların buradaki başarısı piyasanın etkinliğine bağlıdır. Yani, fiyatların

tamamen piyasa koşullarınca belirlenen arz - talep dengesiyle oluştuğu, en küçük bir

bilgi akışına mantıklı sınırlarda duyarlı olan ve her türlü bilgi akışının sağlandığı şeffaf

bir ortamın varlığıdır. Reel sektörde yer alan firmalar kararlarını alırken, piyasa

koşulları ve kendi yapılarını göz önüne alarak, yatırım stratejilerini yüksek riskten

düşük riske doğru oluştururlar.

Finansal piyasalardaki faaliyet gösteren oyuncular Yılmaz (2002: 11) tarafından

beş grupta toplanmıştır. Bunlar; dealers 4, brokers 5, traders 6 (işlem yapıcılar), piyasa

yapıcılar 7 (market makers) ve portföy yöneticileridir 8.

4

Dealer: Kendi doğrudan piyasada işlem yapmayan, müşteri emirlerini broker’lara ileten ve yatırımlar

konusunda müşterilere yardımcı olan kişilerdir.

5

Broker: Çalıştığı aracı kuruluş ile müşteri emirlerini piyasaya doğrudan aktaran kişilerdir.

6

Traders: Borsa dışından emir vermek suretiyle işlem yapan kişilerdir.

7

Market makers: piyasanın düzenli ve etkin çalışması için çift taraflı olarak alım-satım kotasyonu veren

kişi ve kurumlardır. Özellikle vadeli piyasalarda oldukça yaygın kullanılırlar.

8

Özellikle kurum yada büyük müşterilerin fonlarını en iyi şekilde yönetmeye çalışan kişi yada

kurumlardır.

15

C) RİSK OLGUSU VE AŞAMALARI

Finansal sistemin içerisinde en önemli sorun geleceğin belirsizliğidir. Belirsizliğin

belli sınırlar içerisinde test edilebilmesi ya da sayısal olarak belirlenebilmesi ise, risktir.

Risk, İtalyanca “risco” kelimesinden gelmekte olup, bir zarar veya kayıp durumuna yol

açabilecek bir olayın ortaya çıkma ihtimalidir. Riskin genel bir tanımı yoktur, ancak

çeşitli yazarlar tarafından şu şekilde tanımlanmıştır.

Risk, “planların başarısız olma olasılığı, hatalı karar alma tehlikesi, zarar etme

veya kâr etmeme durumudur” (Bolak, 2004: 3). Diğer bir tanıma göre ise; “Bir olay ya

da olaylar setinin ortaya çıkma olasılığıdır” (Karacan, 2000: 19) Risk yönetimi anlayışı

günümüzde finansal sistemin ayrılmaz bir parçası haline gelmiştir. Çünkü, finansal

küreselleşme, finansal sistemin işlem hacmini artırdığı gibi, finansal araçlarında

çeşitlenmesine neden olmuştur. Bu gelişmeler hem finansal kesimleri hem de reel

sektörü doğrudan etkilemiştir. Güven, itibar ve sağlamlık firmaların ve finansal sistemin

temelini oluşturmuştur. Bu doğrultuda oluşturulan, kurumsal yönetişim (corporate

govarnance) ve risk yönetişimi (risk govarnance): riskleri tanıma, gözetimin etkinliğini

artırma, şeffaflık ve doğru bilgi akışı sağlamak suretiyle piyasa disiplini gerçekleştirmek

gibi yeni oluşumlar sağlamıştır (Bolgün ve Akçay, 2005: 37). Uluslararası alanda da

denetim ve gözetim otoriteleri tarafından (BIS- Bank for International Settlement) risk

yapısının değerlendirilmesine yönelik bir takım standartlar ve düzenlemeler

getirilmektedir. Riskin ortaya çıkmasına neden olan olay, geleceğin belirsizliğidir.

Potansiyel kayıplar, bu kayıpların anlamlılığı ve kayıpların belirsizliği risk yapısının

kritik unsurlarıdır; belirsizlik arttıkça risk de artmaktadır (Erdem, 2001: 44). Risk

felsefesinin yönetilmesine ilişkin yapılan faaliyetler “risk yönetimi” olarak ifade edilir.

Her yazar kendine göre, risk yönetiminin tanımını farklı yapmıştır. Ancak en çok kabul

gören iki tanımlama şu biçimdedir.

Risk yönetimi, örgütler ve bireyler tarafından maruz kalınan kayıpların

değerlenmesi ve saptanması için en uygun teknik ve uygulamaların seçilmesiyle oluşan

sistemik bir süreçtir (Radja, 1997: 40).

Risk yönetimi, maruz kalınan kayba bağlı belirsizliğin olumsuz etkisini minimize

eden performans aktivitesi olarak tarif edilebilir (Schmit ve Roth, 1990: 457).

16

Bu iki tanımlama dikkatleri iki ana etkene çekmektedir. Bunlar“ belirsizlik” ve

“süreç”tir. Çünkü risk, bugünden görülmeyen ancak gelecekteki bir tarihte olması

muhtemel bir olaydır (Taşpolat, 2005: 85). Gelecek net bir şekilde tahmin edilemez. Bir

firma risk aldığı zaman belirsizlikte artmaya başlar. Bu durum bu firmayı belirsizliği

kontrol etmeye ya da mümkün sonuçlara karşı hazırlıklı olmaya iter. Süreç ise;

belirsizliğin olumlu ya da olumsuz olarak gerçekleşme şiddetini artıran bir unsur olarak

ortaya çıkmaktadır. Belirsizliğin temel nedeni geleceğe yönelik olarak yaşanan süreçtir.

Popov ve Stutzman (2003:6)’a göre risk yönetim süreci için üç adım vardır. Bunlar;

riskin belirlenmesi, riskin ölçülmesi ve riskin yönetilmesidir.

1. Riskin Belirlenmesi

Risk yönetiminde ilk adım risk kaynaklarının belirlenmesi (tanımlanması)’dir.

Riskler her bir firma için farklı belirlenmiş ve tanımlanmıştır. Risklerde daima iki yön

vardır. Birincisi, gerçek risk veya bir riskin algılanması, ikincisi ise; firmaların riskten

kaçınma ya da ne kadar risk alabilecekleri konusundaki tahammülleridir. Üstelik

risklerin tanımlanması risk yönetiminin görevini de etkileyecektir. Risk kaynakları

çeşitli olabilir. Bunlar; fiziksel ve sosyal çevre, politik yapı, yasalar, faaliyetler ve

ekonomik yapı vb’dir. Çalışmada daha çok finansal etkiler işlenecektir.

2. Riskin Ölçülmesi

Aslında risk tanımlanmadan önce, değerinin tahmin edilebilmesi için ölçülmelidir.

Bir risk ölçüldüğü zaman iki kavram önem kazanır. Bunlar; zararın meydana gelme

sıklığı ve ciddiyetidir. Bir firma, zarar meydana geldiği zaman kayıp miktarını görür.

Halbuki kayıp zamanı, ne kadar sıklıkta bir kaybın umulduğunu gösterir. Çoklukla bu

kayıp sıklığı, gelecekte beklenen kaybın tutarıdır. Çalışmanın ilerleyen bölümlerinde,

geleceğe yönelik tahmin modelleri verilerek, firmaların bilanço ve kârlarına yönelik

etkiler belirlenmeye çalışılacaktır. Özellikle üçüncü bölüm içerisinde risk ölçüm aracı

olarak kullanılan RMD yöntemleriyle ilgili detaylı açıklamalar yapılacaktır.

17

3. Riskin Yönetilmesi

Risk yönetim sürecinin üçüncü adımı, risk yönetiminin değerlendirildiği ve

yapılması gereken uygulamaların seçildiği aşamadır. Kısacası, riskten kaçınmak için

yapılması gereken ilk şeydir. Bununla birlikte bu teknikler sık uygulanmazlar. Firma,

öncelikle kaçınmak istediği risk seviyesini belirlemelidir. İkinci adımda, firma kaybın

miktarını ve sıklık riskini azaltmak amacıyla kontrol opsiyonunu belirlemelidir. Üçüncü

adım, bir kontrol seviyesinin oluşturulduğu aşamadır. Firma, kaybedeceği para

seviyesine bağlı olarak düşük ciddiyette fakat yüksek sıklıkta birkaç risk almalıdır.

Harcamaların azalması, firmanın kaybetme korkusu ve nakit akışındaki cesaretsizliğinin

giderilmesi bir avantajdır. Dördüncü aşama ise; riskin transfer edilmesidir. Risk, bir

sigorta şirketi tarafından karşılanır ise, kayıp karşılanmıştır ve firma faaliyetlerine

devam edebilir. Buradaki dezavantaj ödenen primdir. Bu ödenen primler çoğu zaman

firmalar tarafından dikkate alınmaz ve olağan karşılanır. Çünkü, risk yönetimi

uygulamaları firmalar için hayati önem taşımaktadır (Popov ve Stutzmann, 2003: 7).

Örneğin; faaliyetlerin devamlılığı, kazançların istikrarlılığı, devam eden büyüme ve

sosyal sorumluluk, firmaların asıl amaçlarından bir kaçını oluşturmaktadır.

Son dönemlerde finansal piyasalarda risk yönetimi alanında yaşanan en önemli

adım, “1988 Basel Sözleşmesidir”. Bu sözleşme, finansal kurumlara yönelik risk

yönetimi uygulamaları ve piyasa riskinin hesaplanmasına yönelik önerileri ve

standartları belirtmektedir. 1996 yılında son halini alan sözleşme, piyasa riskini de

ihtiva edecek şekilde düzenlenmiştir. 2000’li yıllar boyunca bir çok öneriler

doğrultusunda revize edilen Basel kararları, BIS komitesi tarafından Basel II şeklinde

son hali verilerek, Haziran 2004’te yayınlanmış ve 2006 yılı sonuna kadar ülkelerin

uygulamaya geçmek için hazırlıklarını yapması kararlaştırılmıştır. 2006 yılında eski ve

yeni sistem birlikte çalışarak, 2007 yılından itibaren de yeni Basel II’nin uygulamaya

geçmesi hedeflenmektedir. Özellikle Basel standartlarının kabul edilmesi ve

uygulanmaya

başlanması

ile

birlikte;

reel

sektörde

faaliyet

gösteren

ve

kurumsallaşamamış bir çok firma, Basel standartlarına uyumdan kaynaklanan bir takım

problemlerle karşılaşabilecektir. Tablo 2’de risk yönetiminin gelişim aşamaları ve

tarihleri ayrıntılı bir şekilde izlenebilir.

18

Tablo 2. Risk Yönetimi Gelişim Aşamaları.

1980’ler

Aktif / Pasif Yönetimi: Piyasa fiyatlarındaki dalgalanmanın arması,

Piyasa Riski Yönetimi: Alım / Satım işlem hacimlerinin büyümesi,

Temmuz

Kredi Riski Yönetimi: Kredi riskindeki geleneksel yaklaşımın değişmesi ve piyasa

1988

işlemlerinden

kaynaklanan kredi riskinin hesaplamalara katılması, basit türev

ürünlerin işlem görmeye başlaması.

Sermaye Yeterliliği Standardı.:(Basel kararları)

Nisan

Piyasa ve Kredi Riski Yönetiminin Entegrasyonu: Karmaşık türev ürünlerin

1993

piyasaya çıkması.

Faiz Riski:

Kur Riski:

Hisse Senedi Riski:

Emtia Fiyatları Riski:

Nisan

Piyasa Riski Standardı: Value At Risk (VAR)

1995

İçsel Piyasa Riski Modelleri:

1997

Riske Göre Düzenlenmiş Getiri Hesaplamaları (RAROC) ve İş Kolu Bazında

Sermaye Tahsisi: Kâr marjlarının daralmasına bağlı verimlilik arayışları.

Temmuz

İstatistiksel Modellerin Stres Testi ve Senaryo Analizleri ile Desteklenmesinin

1999

Yaygınlaşması: Gelişmekte olan ülkelerdeki finansal krizler.

İşlem Riski için Sermaye Ayırımı:

Sermaye Yeterliliğinin Denetimi:

Risk Derecelendirme:

Piyasa Disiplini:

Kaynak: TÜSİAD Bankacılık grubu, 2000 yılı çalışma raporu: s. 14.

D) REEL SEKTÖRDE KARŞILAŞILAN RİSKLER

Reel sektörde faaliyet gösteren ve uluslararası ticaret veya uluslararası ticaretin

finansmanı ile uğraşan firmaların karşılaşabilecekleri riskler genel olarak beş başlık

altında incelenebilir. Bunlar: Operasyonel riskler, regülasyon riski, ürün piyasasındaki

riskler, karşı taraf riski ve finansal risklerdir (Sezgin, 2005: 1).

19

1. Operasyonel Riskler

Operasyonel riskler, “kredi veya piyasa riskleri altında sınıflandırılamayan diğer

tüm risklerdir” (Geiger, 2000: 4). Finansal sektörde yaşanan teknolojik gelişmeler,

piyasadaki dalgalanmalar, uygun olmayan ya da işlenmeyen iş süreçleri, insanlar,

sistemler ya da dış etkenler nedeniyle ortaya çıkabilecek zarara uğrama risklerinin

toplamıdır (Akçay ve Bolgün, 2005: 202). Örneğin; makine ekipmanlarından

kaynaklanan riskler, grev ve hammadde tedariğinden kaynaklanan riskler ve insan

kaynağı veya sistemden kaynaklanan risklerdir. Operasyonel risk süreç tanımları daha

net ve kesin yapılabilen, veri tabanı doğrultusunda entegre bilgi sistemleri ile

desteklenebilen, kredi ve piyasa risklerinden çok daha geniş kapsamlıdır. BDDK

tarafından 8 Şubat 2001 tarihli 24312 sayılı resmi gazetede yayımlanan “Bankaların İç

Denetimi ve Risk Yönetimi Hakkında Yönetmelik”de operasyonel risk şu şekilde

tanımlanmıştır:

“Banka içi kontrollerdeki aksamalar sonucu hata ve usulsüzlüklerin gözden

kaçmasından, banka yönetimi ve personeli tarafından zaman ve koşullara uygun hareket

edilmemesinden, banka yönetimindeki hatalardan, bilgi teknolojisi sistemlerindeki hata

ve aksamalar ile deprem, yangın, sel gibi felaketlerden kaynaklanabilecek kayıplara ya

da zarara uğrama ihtimali”dir 9.

Operasyonel risklerin azaltılması için uygulanacak temel uygulamalar ise şu

şekilde sıralanabilir (Boyacıoğlu, 2002: 61).

i. İlk aşamada operasyonel riske ilişkin açıkça tanımlanmış bir politikanın

geliştirilmesi gerekir.

9

İlgili yönetmelikte operasyonel riskin nasıl yönetileceği ise şu şekilde açılanmıştır; “Operasyonel risk,

uygun bir iç denetim sisteminin ve bunun gerektirdiği yetkilerin banka içinde dağıtımı mekanizmasının

tesisi, bankanın tüm faaliyet sistemlerinin detaylı bir şekilde test ve kontrol edilmesi, iç ve dış sistemler

arasında tam bir uyumun tesisi, tamamen bağımsız bir yedekleme imkanının tesisi suretiyle yönetilir.”

Ayrıca BDDK’nın 19 Ağustos 2002 tarihli “Bankaların İç Denetim ve Risk Yönetimi Sistemleri

Hakkında Yönetmeliğin Uygulanmasına İlişkin 1 Sayılı Tebliğ Taslağı”nda operasyonel riskin ortaya

çıkabileceği durumlar sekiz maddede toplanmıştır: 1. Bilgi işlem sistemleri ve elektronik bankacılık

platformuna izinsiz girişler 2. Personelin suç sayılan eylemleri yapması 3. Sahte elektronik para

yaratılması 4. Banka dışından hizmet sağlanması sürecinde ortaya çıkan aksaklıklar 5. Kullanılan

sistemlerin eski ve yıpranmış durumda bulunması 6. Yönetim ve personelin bankada yeniliklere uyum

sağlayamaması 7. Müşteri güvenlik uygulamalarında mevcut olan yetersizlikler 8. Banka tarafından

gerçekleştirilen işlemlere müşteri tarafından itiraz edilmesi. www.bddk.org.tr.

20

ii. Riskin belirlenmesinde en önemli şart, kurum içinde yeknesak bir risk

kavramının kullanımı için bir temel oluşturularak, münferit riskleri ve risk

gruplarını tanımlamak ve sınırlandırmaktır.

iii. Reel sektör firmalarında etkin bir “operasyonel risk yönetimi” için en önemli

anahtar, firma işleyişi ve içsel süreçleri hakkında kesin bilgi sahibi olmaktır.

iv. Riskin ölçümü, firmanın maruz kaldığı operasyonel riskin tespitine imkan

sağlayan risk kütlesi hususunda kurumsal bir çerçeve taslağın geliştirilmesini

gerekli kılmaktadır.

v. Riskin ölçümü aşamasından sonra, maruz kalınan riskin aktif olarak

yönetilmesi gerekmektedir [Örneğin, sigortalama yoluyla belirli risklere

karşı korunma sağlanması (hedging)].

vi. Risk yönetim sürecindeki bir sonraki anahtar faktör raporlamadır: İç ve dış

raporlama çerçevesinde, maruz kalınan operasyonel riske ve yönetimi için

alınan önlemlere ilişkin kantitatif ve kalitatif açıklamalar yapılır.

vii. Firmalar, yeni ürünlerin ve yeni iş akışının tanıtımını değerlendirmeye

imkan sağlayan bir risk analizi sürecini oluşturmalıdır. Bu tür risk analizinin

en önemli parçası, operasyonel riskten kaynaklanan olağanüstü durumların

etkilerini tahmin etmeye yardımcı olan stres testlerinin kullanımı olabilir.

viii.

Son aşamada, operasyonel riske yönelik sermaye tahsisi için çerçeve

şartların oluşturulması gerekir. Bu şekilde, risk-getiri ilişkisine dayalı firma

yönetim kararlarının alınabilmesi olanağı doğacaktır.

Yukarıda sıralanan aşamaların firma bünyesinde oluşturulmasıyla sağlanan sürekli

döngü sistemi sayesinde, firmaların operasyonel hatalarından kaynaklanan risklerden

kaçınmaları sağlanmış olur (bu döngü sistemi Şekil 1’de izlenebilir.). Son 20 yılda

yaşanan teknolojik atılımlar; finansal piyasaların ve finans mühendisliğinin gelişiminde

önemli bir rol oynamıştır. Bu durum türev ürünlerin ve diğer finansal yeniliklerin

oluşumuna da katkı yapmıştır. Bu oluşumda finansal kurumların ve firmaların

teknolojik sistemlere ve konusunda uzman kilit personellere olan bağımlılığı da

artmıştır (Boyacıoğlu, 2002: 51).

21

Şekil 1. Operasyonel Risk Tanımlaması.

Riskin Tanımlanması

Riskin Değerlendirilmesi

Riskin Yönetimi

Sorun

Kriz Yönetimi

Kriz Sonrası Yönetim

Kaynak: Aksel, 2001: 58.

2. Regülasyon Riski

Reel sektörde faaliyet gösteren firmalar, sürekli değişen yasal mevzuat, çevre

koruma kanunu çevresinde oluşturulan çeşitli düzenlemeler, iş kanunlarında yapılan

değişiklikler ve vergi kanunlarında getirilen değişikliklerle karşı karşıyadırlar. Bu

düzenlemelerden kaynaklanan riskler, regülasyon riski olarak ifade edilmektedir. Diğer

bir ifadeyle, yeni oluşturulan düzenlemeler nedeniyle artan problemler olarak ifade

edilebilir (EIU, 2005: 3).

3. Ürün Piyasasındaki Riskler

Piyasalarda yaşanan rekabet sonucu meydana gelebilecek riskler; müşteri

ilişkilerinden kaynaklanan riskler, ürün talep yapısından kaynaklanan riskler ve ürün

piyasası riskleri olarak ifade edilmektedir. Burada ithalatçı ve ihracatçı açısından mala

yönelik iki risk vardır (Onursal, 2003: 46). İhracatçı açısından risk, yapılan anlaşma

hükümlerine göre malın teslim noktasına kadar meydana gelebilecek hasar ve

zararlardır. İthalatçı açısından ise, teslim noktasından sonraki hasar ve zararlardır. Bu

22

iki risk tamamen dış ticaret yapan firmanın kontrolündeki risklerdir. Risklerin

giderilmesinde ve karşılanmasında sigorta şirketleri, firmalara yardımcı olabilecek

finansal kuruluşlardan birisidir.

4. Karşı Taraf Riski

Mal satılan tarafın yükümlülüklerini yerine getirememesi durumunda karşılaşılan

risklerdir. Bu risk grubu, ödemeye ilişkin riskler olarak kabul edilir. Uluslararası

ticarette karşılaşılan ve ilgili firmanın ödeme yapmak istemesine rağmen ödeme

yapamamasına neden olan faktörlerden kaynaklanan risklerdir. Bunlar; ithalatçının

ödeme yapmaktan kaçınması “ticari risk”, ithalatçının ödeme yapmak istemesine

rağmen, ülkesindeki konvertibl döviz yetersizliği nedeniyle transfer yapılamaması

“transfer riski”, bir takım vergi ya da mali yükümlülüklerden kaynaklanan veya

ihracatçının çeşitli belgelerini eksik hazırlamasından kaynaklanan risk “dökümantasyon

riski”dir. Bunun yanında ülkenin savaş veya terör olayları gibi çeşitli nedenlerden

kaynaklanan ödeyememe riski de “politik risk” olarak ifade edilebilir. Son olarak, o

ülkeye ait riskler de “ülke riski” olarak ifade edilebilir.

5. Finansal Riskler

Firmanın borçlanma yapısındaki değişim, kur oranlarındaki değişim, enflasyon ve

likidite gibi faktörlere bağlı olarak meydana gelen risklerdir. Finansal risk, fiyatların

dalgalanırlığı karşısında firmaların ya da bireylerin aktif veya pasif değerlerinin

değişmesidir (Aksel, 1995: 32). Bu riskler aynı zamanda piyasa risklerini de içerirler.

Piyasa riski, sermaye piyasalarında belirli bir nedene veya nedenlere bağlanabilen fiyat

oynamalarının

yanı

sıra,

geçerli

bir

ekonomik

nedene

dayanmayan

fiyat

değişimlerinden kaynaklanan risklerdir (Akgüç, 1998: 866). Bu riskler psikolojik etkiler

sonucu meydana gelebileceği gibi, siyasal ve siyasal olmayan bir çok faktör tarafından

doğrudan veya dolaylı olarak etkilenebilir. Bunlar kendi içersinde; fiyat riski, kur riski

ve faiz oranı riski olmak üzere üç başlıkta incelenebilir. Tablo 3’deki risk anketinde bu

etkiler görülebilir.

2004 yılında Risk Active finansal danışmanlık firması tarafından, Türkiye’nin

değişik illerinden 103 firmaya uygulanan risk algılama anketi sonucunda, kur riskinin

23

hâla firmalar için ne kadar önemli bir karar merkezi olduğu gösterilmiştir. Ankete

katılan firmaların % 32’si İstanbul, % 18’i Bursa, % 16’sı Denizli, % 14’ü G.Antep, %

11’i Manisa ve % 9’u İzmir’dendir.

Tablo 3. 103 Firmanın Risk Algılama Anketi (2004)

62,1%

80,0%

23,2%

60,0%

14,7%

40,0%

20,0%