HAFTALIK PİYASA RAPORU

Makro Ekonomik Gündem ve Beklentiler

01.06.2015

Küresel Piyasalar

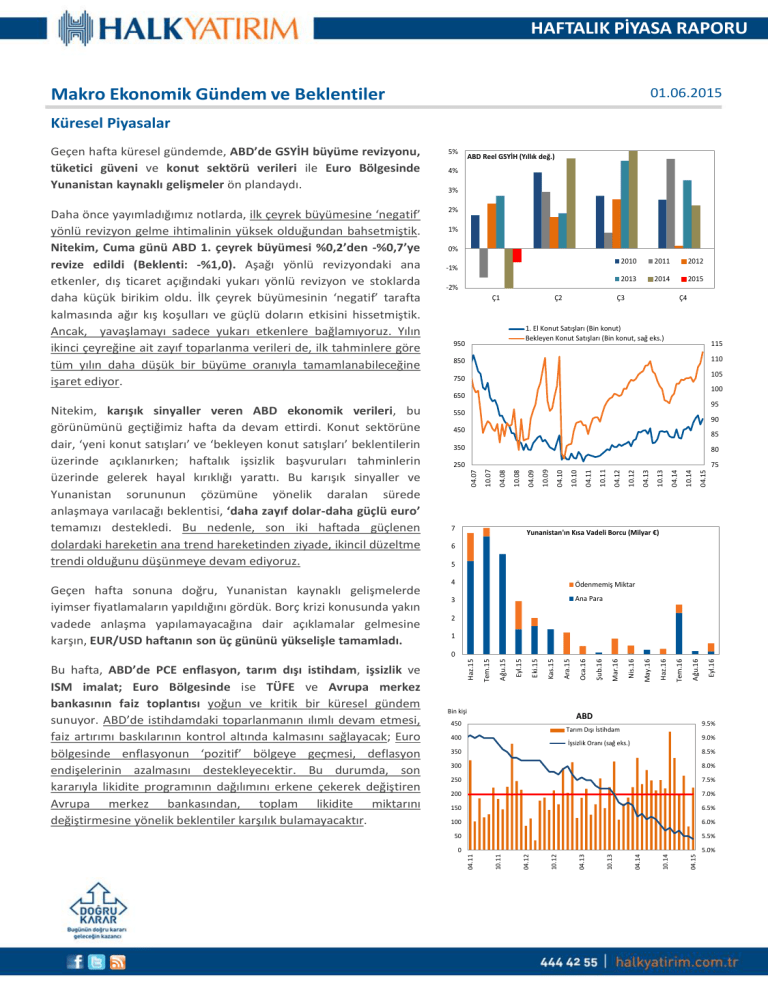

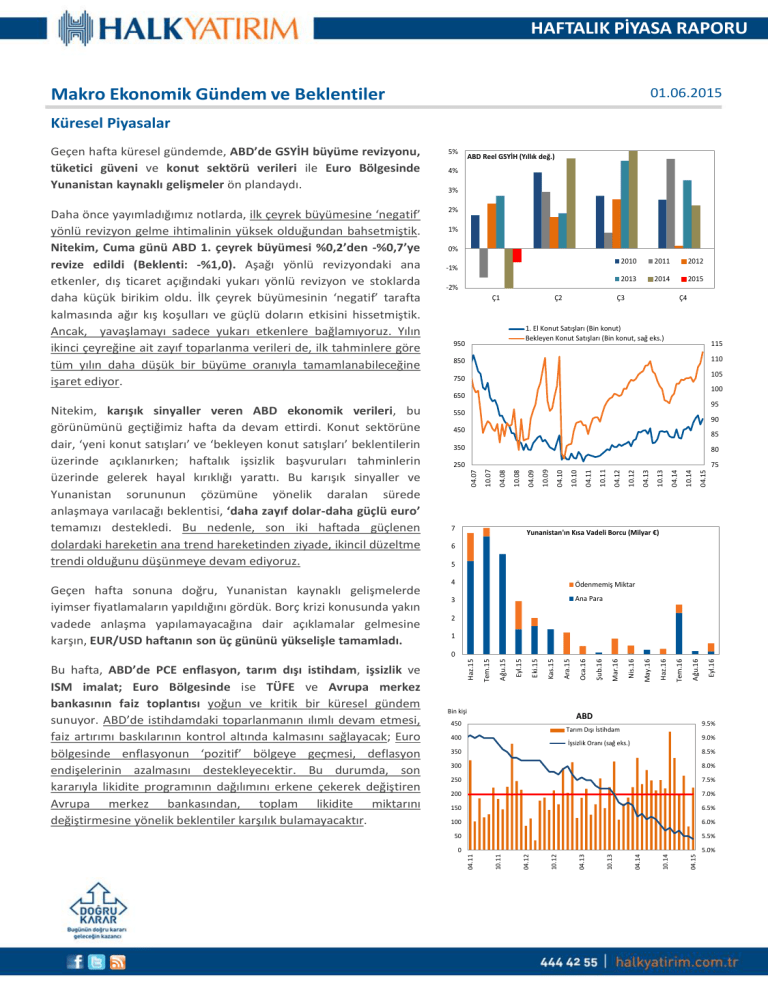

Geçen hafta küresel gündemde, ABD’de GSYİH büyüme revizyonu,

tüketici güveni ve konut sektörü verileri ile Euro Bölgesinde

Yunanistan kaynaklı gelişmeler ön plandaydı.

5%

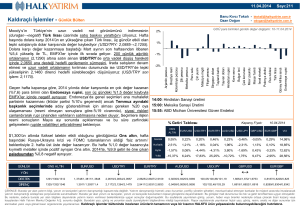

Daha önce yayımladığımız notlarda, ilk çeyrek büyümesine ‘negatif’

yönlü revizyon gelme ihtimalinin yüksek olduğundan bahsetmiştik.

Nitekim, Cuma günü ABD 1. çeyrek büyümesi %0,2’den -%0,7’ye

revize edildi (Beklenti: -%1,0). Aşağı yönlü revizyondaki ana

etkenler, dış ticaret açığındaki yukarı yönlü revizyon ve stoklarda

daha küçük birikim oldu. İlk çeyrek büyümesinin ‘negatif’ tarafta

kalmasında ağır kış koşulları ve güçlü doların etkisini hissetmiştik.

Ancak, yavaşlamayı sadece yukarı etkenlere bağlamıyoruz. Yılın

ikinci çeyreğine ait zayıf toparlanma verileri de, ilk tahminlere göre

tüm yılın daha düşük bir büyüme oranıyla tamamlanabileceğine

işaret ediyor.

2%

ABD Reel GSYİH (Yıllık değ.)

4%

3%

1%

0%

-1%

2010

2011

2013

2014

2012

2015

-2%

Ç1

Ç2

Ç3

Ç4

1. El Konut Satışları (Bin konut)

Bekleyen Konut Satışları (Bin konut, sağ eks.)

950

115

110

850

105

750

100

650

Geçen hafta sonuna doğru, Yunanistan kaynaklı gelişmelerde

iyimser fiyatlamaların yapıldığını gördük. Borç krizi konusunda yakın

vadede anlaşma yapılamayacağına dair açıklamalar gelmesine

karşın, EUR/USD haftanın son üç gününü yükselişle tamamladı.

95

550

90

450

85

7

04.15

10.14

04.14

10.13

04.13

10.12

04.12

10.11

04.11

10.10

04.10

10.09

04.09

10.08

75

04.08

80

250

10.07

350

04.07

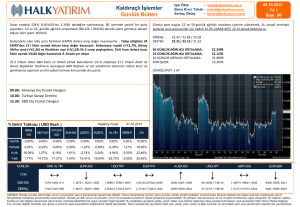

Nitekim, karışık sinyaller veren ABD ekonomik verileri, bu

görünümünü geçtiğimiz hafta da devam ettirdi. Konut sektörüne

dair, ‘yeni konut satışları’ ve ‘bekleyen konut satışları’ beklentilerin

üzerinde açıklanırken; haftalık işsizlik başvuruları tahminlerin

üzerinde gelerek hayal kırıklığı yarattı. Bu karışık sinyaller ve

Yunanistan sorununun çözümüne yönelik daralan sürede

anlaşmaya varılacağı beklentisi, ‘daha zayıf dolar-daha güçlü euro’

temamızı destekledi. Bu nedenle, son iki haftada güçlenen

dolardaki hareketin ana trend hareketinden ziyade, ikincil düzeltme

trendi olduğunu düşünmeye devam ediyoruz.

Yunanistan'ın Kısa Vadeli Borcu (Milyar €)

6

5

4

Ödenmemiş Miktar

3

Ana Para

2

1

ABD

450

9.5%

Tarım Dışı İstihdam

400

Eyl.16

Ağu.16

Haz.16

Tem.16

May.16

Nis.16

Mar.16

Şub.16

Oca.16

Ara.15

Kas.15

Eki.15

Eyl.15

Ağu.15

Haz.15

Bin kişi

9.0%

İşsizlik Oranı (sağ eks.)

5.0%

04.15

5.5%

0

10.14

6.0%

50

04.14

6.5%

100

10.13

7.0%

150

04.13

7.5%

200

10.12

8.0%

250

04.12

8.5%

300

10.11

350

04.11

Bu hafta, ABD’de PCE enflasyon, tarım dışı istihdam, işsizlik ve

ISM imalat; Euro Bölgesinde ise TÜFE ve Avrupa merkez

bankasının faiz toplantısı yoğun ve kritik bir küresel gündem

sunuyor. ABD’de istihdamdaki toparlanmanın ılımlı devam etmesi,

faiz artırımı baskılarının kontrol altında kalmasını sağlayacak; Euro

bölgesinde enflasyonun ‘pozitif’ bölgeye geçmesi, deflasyon

endişelerinin azalmasını destekleyecektir. Bu durumda, son

kararıyla likidite programının dağılımını erkene çekerek değiştiren

Avrupa merkez bankasından, toplam likidite miktarını

değiştirmesine yönelik beklentiler karşılık bulamayacaktır.

Tem.15

0

Makro Ekonomik Gündem ve Beklentiler

İç Piyasalar

Bu hafta yurt içi gündemde, genel seçimlerin yanı sıra, Mayıs TÜFE

ve çekirdek TÜFE, Mayıs imalat PMI verilerini takip edeceğiz.

Altın ve Enerji Hariç

80

70

60

50

40

30

20

04.15

10.14

04.14

10.13

04.13

10.12

04.12

10.11

04.11

10.10

04.10

10.09

10

Reel sektör dış borcunun vadesi

3 Yıldan Uzun

100

3 Yıla Kadar

90

24,7

82,1

81,4

77,5

19,4

17,9

18,6

22,5

83,1

85,5

16,9

14,5

2014

24,1

80,6

2013

75,3

2012

75,9

2011

68,6

2010

65

2009

64,1

60

2008

70

2007

80

50

40

30

20

35,9

35

31,4

10

0

2006

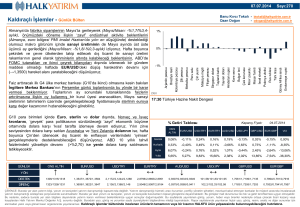

TCMB, Cuma günü yayınladığı ‘finansal istikrar raporunda,’ özel

sektörün dış borçlarındaki döviz riskinin sınırlı bulduğu; finansal

yükümlülüklerin varlıklara oranında iyileşmenin devam ettiği

vurgulandı. Ayrıca, kur oynaklığının arttığı son dönemde, TL ile

borçlanmanın artmasının olumlu bir gelişme olduğu belirtildi.

Altın Hariç

90

2005

Petrol fiyatlarının yeniden dengelenme sürecinde enerji

maliyetinin ılımlı seviyelerde kalması, dış dengedeki düzelme

eğiliminin devamı konusunda olumlu beklentilerin korunmasını

sağlıyor. Nisan ayına ait ılımlı dış ticaret verileri doğrultusunda,

Mart sonunda 45,5 milyar dolara çıkan yıllık cari açığın tekrar düşüş

trendine girebileceği ve yılı 40 milyar dolar civarında

tamamlayabileceğine dair görüşümüzü koruyoruz.

Dış Ticaret Açığı (Milyar $, 12 aylık)

100

04.09

İhracatta gözlenen toparlanma ve ithalattaki yavaşlamanın

desteğiyle, dış ticaret açığı Nisan ayında 4,97 milyar dolara

gerileyerek, hem bir önceki ay kaydedilen 6,2 milyar dolar hem de

bir yıl önceki 7,3 milyar dolarlık aylık açıkların önemli oranda

altında kaldı. Böylece, yıllık dış ticaret açığı da, Mart sonunda

çıktığı 82,5 milyar dolardan Nisan sonunda 80,1 milyar dolara

gerileme kaydetti. Yıl sonuna ait 77 milyar dolarlık dış açık

tahminimizi koruyoruz.

110

2004

Geçtiğimiz haftanın yurt içi gündeminde, Nisan ayı dış ticaret

verileri ve TCMB’nin ‘Finansal İstikrar Raporu’ öne çıktı.

240

10%

230

210

8%

200

190

7%

5Y $ Bazlı CDS

180

5Y Tahvil Faizi (Sağ eks.)

29.05.15

15.05.15

01.05.15

17.04.15

03.04.15

20.03.15

06.03.15

20.02.15

06.02.15

23.01.15

6%

09.01.15

170

Yıllık değ.

12%

10%

8%

6%

4%

12.15

09.15

06.15

03.15

12.14

09.14

06.14

03.14

12.13

09.13

06.13

03.13

12.12

09.12

TÜFE

06.12

03.12

12.11

09.11

06.11

Çekirdek Enf. ('I')

2%

03.11

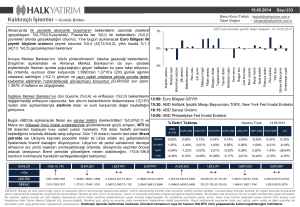

Bu çerçevede, Mayıs TÜFE enflasyon oranını %0,39 seviyesinde,

geçen yılın aynı döneminde kaydedilen %0,40’a yakın bir seviyede

öngörüyoruz. Piyasa beklentisinin ise %0,65 ile biraz daha yüksek

bir seviyede oluştuğunu görüyoruz. Beklentimize uygun bir aylık

enflasyon oranının açıklanması durumunda, yıllık enflasyon

oranının Nisan sonunda ulaştığı %7,9 seviyesi civarında kalması ve

böylece bu aydan itibaren düşmeye başlayabileceğine yönelik

beklentilerin tekrar canlanması mümkün görünüyor. Bu noktada,

kurda düşen volatilite ile gıda fiyatlarındaki düzeltme hareketinin

kalıcılığı belirleyici olacak; petrol fiyatlarının ılımlı seyrini

sürdürmesi de bu unsurlarla birlikte destekleyici olacaktır.

9%

220

12.10

Yılbaşından itibaren enflasyonun yükselişinde önemli baskı

unsurlarından biri olan işlenmemiş gıda fiyatları, bu ay için aşağı

yönlü düzeltme sinyali veriyor. Ankara’daki gıda fiyatlarını yansıtan

Türk-İş’in Mayıs verilerinde, ortalama sebze-meyve fiyatlarında

aylık bazda %15,2’lik düşüş söz konusu. Ülke genelinde gıda

enflasyonunda da bir yavaşlama görülmesi durumunda, yıllık

enflasyonda yılbaşından beri gözlenen hızlı yükselişin

soluklanabileceği yönündeki görüşümüz güçleniyor.

Tahvil-Bono Piyasaları (DİBS-Özel Sektör)

Geçtiğimiz hafta, Yunanistan’ın kreditörleri ile yapması beklenen

anlaşmaya ilişkin belirsizlik ve FED’in bu yıl içerisinde faiz artırımına

gidebileceği beklentileriyle, gelişmekte olan ülke varlıklarında satış

görüldü. ABD’den karışık gelen verilerle, dolar endeksinde hızlı bir

yükseliş görülürken; USD/TL paritesi de 2,66 seviyesinin üzerini test

etti. Tahvil piyasasında ise, faizler haftayı tüm vadelerde yükselişle

kapattı. Hem ABD dolarının global bazda güçlü seyir izlemesi, hem de

bu hafta gerçekleştirilecek seçimler öncesinde hacimlerin düşmesiyle

2 yıllık gösterge tahvil %9,88, 10 yıllık gösterge tahvil %9,14 bileşik

seviyesinden kapattı. TCMB’nin son açıklamış olduğu verilere

bakıldığında ise, yabancı yatırımcıların tahvil piyasasında alım

yapmaya devam ettiği görülüyor. Yurt dışı yerleşiklerin repo hariç

DİBS stoklarında altı haftadır artış gözleniyor.

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

29.05.2015 (Güncel)

20.03.2014 (Yerel Seçim Öncesi)

12,0%

DIBS Verim Eğrisi

11,0%

10,0%

9,0%

8,0%

7,0%

6,0%

5,0%

4,0%

3M

6M

1Y

2Y

3Y

4Y

5Y

22.05.2015

Hazine geçen hafta Mayıs ihale programını başarılı bir şekilde

tamamlarken, 9,8 milyar TL ile, hedeflenen 9 milyar TL'nin bir miktar

üzerinde borçlandı. Haziran ayı programına bakıldığında ise, 9,5

milyar TL’lik iç borç servisine karşılık, 8,5 milyar TL’lik borçlanma

planlıyor. Hem planlanan rakamın düşük olması, hem de bankalar

yükümlülükleri çerçevesinde alım yapmak durumunda oldukları için,

aylık borçlanmada sıkıntı yaşanmayacağını düşünüyoruz.

6Y

7Y

8Y

9Y

10Y

29.05.2015 (Güncel)

10,2%

DIBS Verim Eğrisi

10,0%

9,8%

9,6%

9,4%

9,2%

TL likidite piyasasında, geçen hafta da yüklü vergi çıkışlarının devam

ettiği görüldü. Cuma günü KDV ve damga vergisi dolayısıyla piyasadan

yaklaşık 10 milyar TL çekilirken; TCMB haftalık repo ihalesini 19 milyar

olan dönüşün üzerinde, 25 milyar TL olarak açtı. Önceki hafta TL’de

görülen kazançların kalıcı olmamasının da etkiyle, TCMB haftalık repo

ihalelerini piyasa ihtiyacının altında açmaya devam etti ve fonlama

maliyeti hafta genelinde %8,30 seviyesine yakın oluştu.

9,0%

6M

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

10Y

17.05.2013 (Moody's Not Artışı)

05.11.2012 (Fitch Not Artışı)

29.05.2015 (Güncel)

20.03.2014 (Yerel Seçim Öncesi)

8,0%

Euro Tahvil Verim Eğrisi

7,0%

TCMB hafta sonu, bankaların yurt dışı şubelerinin zorunlu karşılığa

tabi yükümlülüklerinin kapsamının genişletilmesine ilişkin açıklamada

bulundu. Bu kararı, uzun vadeli borçlanmayı özendirmeye yönelik

basiretli borçlanma politikasının bir parçası olarak görüyoruz.

6,0%

5,0%

4,0%

3,0%

2,0%

Bu hafta yurt içinde Mayıs ayı enflasyon verisi açıklanacak; hafta

sonu ise genel seçimler takip edilecek. Yurt dışında ise, ABD’de ISM

imalat endeksi, fabrika siparişleri, ADP özel sektör istihdam değişimi

ve tarım dışı istihdam gibi yoğun ve kritik veriler bulunuyor.

1,0%

0,0%

1Y

2Y

3Y

4Y

5Y

6Y

7Y

8Y

9Y

2015 Yılı ÖST İhraçları Ek Getiri Tablosu

25.000

600

550

500

20.253

500

475

20.000

450

450

400

350

350

15.000

350

375

300

250

250

235

10.000

200

175

200

175

120

5.000

170

155

110

100

81

535

260

110

944

35

350

675

100

İskontolu Tahvil

Kira Sertifikası

Sabit Kuponlu

Banka

Finans

Finans

Finans

Finans

Finans

Toplam İhraç Tutarı

Finansman Bonosu

Finansman Bonosu

Banka

Sabit Kuponlu

Değişken Kuponlu

Banka

Değişken Kuponlu

Sabit Kuponlu

Banka

Sabit Kuponlu

İskontolu Tahvil

0

Değişken Kuponlu

107

Finansman Bonosu

114

Banka Bonosu

991

Değişken Kuponlu

725

109

75

2.677

Finansman Bonosu

30

0

100

100

Değişken Kuponlu

55

VTMK

70

Finans

Holding

Holding

Sanayi

Sanayi

Sanayi

Diğer

Sektör

Diğer

Sektör

Diğer

Sektör

Min Ek Getiri

Max Ek Getiri

10Y 15Y 20Y 25Y 30Y

Para Piyasaları (TL ve Yabancı Para Faiz Oranları)

TL Lib.

Hundreds

Yurt içi gündemde, yaklaşan seçimler öncesinde anketlerin farklı

sonuçlara işaret etmesi piyasalarda belirsizlik yarattı; dış dengeye

yönelik olarak da, dış ticaret açığı beklentilerin bir miktar üzerine

çıktı ve turizm gelirleri zayıf kaldı. Bu durumda, TL’deki değer

kazancı eğilimi korunamadı ve değer kaybı gösterdi. TCMB

ortalama fonlama maliyeti %8,30 seviyesi civarında kaldı.

TL Libor Faizleri Verim Eğrisi

10,90%

10,85%

10,80%

10,75%

Güncel

ABD ekonomisinden, zayıflık ağırlıklı karışık sinyaller gelmeye

devam ederken; 10 yıllık tahvil faizlerindeki yüksek oynaklık devam

etti.

10,70%

1 Hafta Önce

1 Ay Önce

1Y

9M

6M

3M

2M

1W

1M

10,65%

O/N

İçeride seçimleri ve dışarıda da kritik ABD verileri ile Avrupa merkez

bankası toplantısını beklerken beklenen temkinlilik içinde, kur

üzerindeki baskıların devam etmesi; bunun da para piyasası faiz

oranlarında ciddi bir rahatlamaya engel olması beklenebilir.

$ Libor Faizleri Verim Eğrisi

$ Lib.

0,8%

0,7%

0,6%

Diğer taraftan, faiz artırımının bu yıl içinde başlayabileceğine yönelik

bekleyişler korunurken; dolar cinsi libor faizlerine ait verim

eğrisinin uzun vadeli ucunda dikleşen eğimli görünümü korunuyor.

Bu hafta açıklanacak istihdam verisi, FED’in faiz artırımı ile ilgili veri

hassasiyetinin şekillenmesinde önemli olacak.

0,5%

0,4%

0,3%

Güncel

0,2%

1 Ay Önce

0,1%

3 Ay Önce

€ Lib.

0,3%

0,2%

0,1%

0,0%

Güncel

-0,1%

1 Ay Önce

3 Ay Önce

6M

3M

2M

1M

1W

-0,2%

O/N

Diğer taraftan, yine bu hafta açıklanacak Mayıs enflasyon verileri

sonrasında, ‘eksi’ enflasyon ortamının terk edilip edilmediği ortaya

çıkacak. Bu durumda, uzun vadeli uçta dikleşen eğilim daha

belirginleşebilir.

1Y

6M

3M

2M

€ Libor Faizleri Verim Eğrisi

1Y

Euro Bölgesinde iyileşme işaretlerinin ağırlıklı olduğu ekonomik

veriler likidite programının etkinliğine yönelik olumlu bir görünüm

yansıtırken; merkez bankasının likidite programının dağılımını

değiştirmesi gibi öngörülmeyen müdahaleleri uzun vadeli faizlerdeki

dalgalanmayı ciddi boyutlara taşıyor. Bu hafta Avrupa merkez

bankasının faiz toplantısında yapacağı açıklamalar, likidite

programının önümüzdeki dönem sürecine yönelik belirsizlikleri

azaltacağını düşünüyoruz.

1M

O/N

1W

0,0%

Hisse Senedi Piyasaları

BİST100 geçen Cuma günü 82,981 puan ile %0,7 ekside kapattı. Bu kapanışla endeks haftalık bazda kaybını %3,1’e genişletmiş

oldu. XBANK ise, dolar/TL’deki yükselişin de etkisiyle haftalık %2,7 kayıp yaşadı. Hafta boyunca XBANK öncülüğünde gün

içerisinde kendini gösteren tepki hareketleri izledik; ancak bu tepkiler uzun süreli olmadı ve özellikle seans sonlarında satışlar

yaşandı.

Bu noktada, BİST100’de teknik olarak son desteğimiz bu hareketin ana ve en güçlü desteği olan 82.000 puan seviyesi. 83.600

puan olan 50 günlük hareketli ortalamanın altına düşülmüş olması, BİST100 ile ilgili negatif beklentileri artırıyor. 82.000 puan

seviyesinde bulunan ciddi destekten dolayı buradan sert alımlar gelebilir. 82.000 puan seviyesinin aşağı yönlü kırılması

durumunda ise, 80.600 puan seviyesine kadar bir ‘ayı tuzağı’ bölgesi bulunuyor. 80.600-82.000 puan seviyesi aralığında

muhtemel ayı tuzağını değerlendirmek adına alımlar yapılabilir. Ancak 80.600 puan seviyesinin altına inilmesi durumunda, Mart

2014 başlangıçlı trend kırılacağından yoğun satış gelebilir.

Açıkça görülen trend

hareketi

gereği

BİST100’ün 80.500 puan

seviyesinin altına düşme

ihtimalini

zayıf

görüyoruz.80.600 puan

zarar-kes uygulanarak

81.000-82.000

puan

seviyesi alım fırsatı

olarak değerlendirilebilir

20 Günlük

H.O.

50 Günlük H.O.

5 Günlük H.O.

Döviz ve Türev Piyasaları

USDTRY - günlük

Kısa vadeli hareketi takip ettiğimiz 5

günlük H.O.

Dolar/TL’de 50 günlük hareketli

ortalamanın üzerinde kalındığı sürece

yönün

yukarı

doğru

olacağını

düşünüyoruz.Özellikle 5,20 ve 50

günlük hareketli ortalamaların yukarı

yönlü kesişmesini önemsiyoruz.

Mayıs ayında

yukarı trendin

kırıldığı nokta

5,20 ve 50

günlük H.O.’nın

kesiştiği nokta

200 Günlük

H.O.

RSI düşen trend devam

ediyor

Dolar/TL’de oldukça volatil bir haftayı geride bıraktık ve 2,6631 seviyesinden bir kapanış yaşadık. Açıklanan ABD verileri odaklı

bir hafta geçiren TL, haftalık bazda %2,6 değer kaybetmiş oldu. Teknik olarak, 2,6393 seviyesinin üzerinde kaldığı sürece, TL’nin

satış baskısı altında kalacağını düşünüyoruz. Baskı ile birlikte öncelikli hedef, son işlem gününde denenen ancak kırılamayan

2,67 direnci. 2,6393 desteğinin kırılması halinde ise, 2,60 seviyesine doğru aşağı yönlü bir hareket yaşanabilir.

Geçtiğimiz hafta, MSCI Gelişmekte olan ülke ETF’lerinden

yaşanan çıkışların etkisiyle %3,5’lere varan gerilemeler gözlendi.

İçeride de yaşanan satışların etkisiyle, 1M ATM USD/TRY

volatilitesi haftalık bazda %6,5 yükselirken; 1aylık 25 delta “risk

reversal” %35 yükselerek, bu ay başındaki 2,50 seviyelerine geldi.

Uzun süredir devam eden pozitif eğimli ‘’volatility smile’’

göstergesinin, uzun vadelerdeki pozitif eğimini korumasını

bekliyoruz.

25%

1W

2W

6M

1Y

1M

USD/TRY

Volatility Smile

20%

15%

10%

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

Strike

Vol

Premium

2,6102

10,07%

176

2,5492

13,23%

487

2,5131

12,81%

826

2,5118

12,22%

1.125

2,4736

12,07%

1.594

2,6288

11,57%

639

2,6052

14,01%

1.633

2,6092

13,26%

2.713

2,6388

12,98%

3.804

2,7217

13,07%

5.528

2,6404

12,00%

1.047

2,6348

14,42%

2.660

2,6579

13,71%

4.448

2,7064

13,58%

6.330

2,8213

13,81%

9.333

2,6574

12,48%

1.808

2,6575

15,03%

2.174

2,6575

14,44%

2.090

2,6575

14,52%

2.101

2,6575

14,89%

2.153

2,6757

12,87%

1.102

2,7255

15,85%

2.787

2,8142

15,61%

4.674

2,9408

16,22%

6.736

3,1924

17,04%

9.724

2,6902

13,11%

712

2,7659

16,56%

1.847

2,8913

16,80%

3.187

3,0707

18,01%

4.733

3,4198

19,32%

6.962

Tablo USD/TRY için olup, primler 100.000$ üzerinden hesaplanmıştır.

2,7188

12,86%

222

2,8623

17,93%

636

3,0968

19,37%

1.169

3,4472

21,82%

1.820

4,0096

23,97%

2.734

10P

15P

25P

35P

ATM

35C

25C

15C

10C

Geçtiğimiz hafta USD/TRY volatilitesinde yaşanan

yükselişin yansımalarını, yükselen opsiyon

primlerinde de gözlemledik. Küresel tarafta,

ABD’de enflasyon ve istihdam verilerinin, Euro

bölgesinde enflasyon ve AMB faiz toplantısının,

içeride de seçim haftasına girmemize bağlı olarak,

gündemi yoğun ve volatilitenin yüksek olabileceği

bir haftaya giriyoruz. Bu riskleri göz önünde

bulundurarak, Döviz teminatlı opsiyonlarda, alım

opsiyon satışını riskli bulmaya devam ediyoruz.

Döviz ve Türev Piyasaları

EURUSD - günlük

50 Günlük H.O.

Bant hareketinin dışına

çıkılan nokta

50 günlük H.O.’yı test

eden EUR/USD; ilk hedef

olarak 1,1145 seviyesi

görünüyor.

20 Günlük H.O.

5 Günlük H.O.

Hareketin desteği

Euro/Dolar paritesinde bant hareketi devam ediyor. Bu hareket çerçevesinde, 1,0988 seviyesinden haftayı kapatarak, Cuma

günü %0,36 artıda kapatmış oldu. 5 günlük hareketli ortalamanın üzerine çıkılmasıyla birlikte, Cuma günü de önemli ölçüde

değerlenen Euro, 1,082 seviyesinden başladığı bandın üst noktasına doğru hareketine devam ediyor. Bu noktadan, parite 1,1179

seviyesini test edebilir. 1,1179 seviyesinden ise satışla karşılaşma ihtimali göz önünde bulundurulmalı. 1,1179 seviyesinin

geçilmesi durumunda ise, bir sonraki hedef 1,1364 seviyesi olacaktır.

USD/TRY Forward

30

USD/ZAR 1 Aylık Zımni Volatilite

Geçtiğimiz hafta Dolar Endeksi’nde %1’e yakın değer kazancı,

MSCI Gelişmekte Olan Ülkeler Döviz Endeksi’nde ise %1,5’e

varan değer kaybı yaşandı. Güçlü doların etkisiyle, USD/TRY

forward eğrisinin uzun vadelerde yukarı hareketini ve bu

hareketin de özellikle 12-24 ay vadede yoğunlaştığını izledik.

Kritik küresel veri gündemi ve seçim haftasında, mevcut

temkinli eğimin devam edeceğini düşünüyoruz. Döviz kur

riskini forward işlemlerle yöneten yatırımcılar, pahalı kısa vade

yerine, nispeten ucuz kalmış 6 ay ve daha uzun vadeleri tercih

edebilir. Belirsizliğin azalması durumunda, satış yapacak

yatırımcılar için ise kısa vade halen daha cazip.

20

USD/TRY 1 Aylık Zımni Volatilite

15

10

05.15

05.15

04.15

04.15

03.15

03.15

02.15

02.15

01.15

01.15

12.14

5

1 Aylık T.V. - 1 Aylık Z.V

22%

1 Aylık Tarihsel Volatilite

17%

1 Aylık Zımni Volatilite(aylık a.o.)

12%

7%

+2 stdv

2%

-3%

-2 stdv

05.15

04.15

03.15

02.15

01.15

12.14

11.14

10.14

09.14

08.14

07.14

06.14

05.14

04.14

03.14

02.14

-8%

01.14

Nisan ortasından itibaren gerçekleşen volatilite ile zımni

volatilite arasındaki farkın, geçtiğimiz haftada gelişmekte olan

ülkelerin genelinde olduğu gibi, USD/TRY tarafında da zımni

volatilite lehine açılarak (-1) standart sapma seviyesine

gerilediğini izledik. Geçtiğimiz hafta BIST’te işlem gören

USD/TRY opsiyonlarını incelediğimizde, en çok açık pozisyonun,

2,57 (29.05.2015) ve 2,65 (30.06.2015) işleme koyma fiyatlı

satım opsiyonunda oluştuğunu görüyoruz.

USD/INR 1 Aylık Zımni Volatilite

Hundreds

USD/TRY Volatilite

USD/BRL 1 Aylık Zımni Volatilite

25

Emtia Piyasaları

Altın ons - günlük

1.181 dolar/ons altın seviyesinde güçlü

bir destek var. 1.204 dolar/ons altın

seviyesi kırılırsa 1.220 dolar/ons altına

hızlı bir hareket gerçekleşebilir.

20 Günlük H.O.

50 Günlük H.O.

5 Günlük H.O.

Commodity Channel

Index yukarı bir hareket

başlatabilir

TL/Gr

105

Gram altında, 101,953 TL/gr seviyesinden yataya yakın

bir kayıpla haftalık kapanış yaşandı. Doların

güçlenmesine paralel olarak, ons altında yaşanan

kayıpların telafi edildiği bir haftayı geride bıraktık. Bu

hafta, ons altındaki beklentimize paralel olarak, 103

gr/TL seviyeleri görülebilir. Özellikle ons altında dibe

yaklaşılmış olmasından ötürü, dolar endeksindeki

yükselişlere, ons altının negatif etkilenme payının

azalmış olacağından, gram altın için pozitif bir hafta

yaşanabilir.

100

1300

95

1250

90

1200

85

1150

04.15

03.15

1100

02.15

01.15

01.15

12.14

Altın Ons (Sağ eks.)

11.14

11.14

09.14

09.14

08.14

07.14

10.14

Altın Gr.

80

07.14

Ons altında, geçen haftayı 1.190 dolar/ons seviyesinden

kapattık. Hafta içinde güçlü gelen ABD verileri sonrası

değer kaybederek kısa süreliğine 1.180 dolar/ons

seviyelerine inse de, buradan çok sert bir tepkiyle

yükseliş gösterdiğini gördük. Bu tepkinin dolar/ons

altının dip noktasını tespit etme adına önemli olduğunu

düşünüyoruz. Bu noktadan öncelikle, fibonacci düzeltme

noktası olan 1.194 dolar/ons altın noktasına gelmek

isteyeceğini düşünüyoruz. Bu seviyenin geçilmesi

durumunda, 1.204 ons altın/dolar seviyesine hızlı bir

yükseliş gerçekleşebilir.

Dolar/Ons

1350

Bakır ($/lb.)

Alüminyum ($/ton)

Çinko ($/ton)

Kalay ($/ton)

Kurşun ($/ton)

Nikel ($/ton)

0,61%

-1,01%

-2,84%

-0,83%

-3,23%

-2,25%

3,33%

2,01%

5,14%

-18,85%

4,24%

-7,15%

Altın ($/ons)

Altın (₺/gram)

Altın (₺/gram, Nisan vadeli)

Gümüş ($/ons)

Platin ($/ons)

Paladyum ($/ons)

3,06%

-0,38%

3,82%

6,71%

2,24%

-0,92%

2,07%

19,19%

13,62%

8,04%

-4,02%

-1,15%

Brent ($/varil)

WTI ($/varil)

2,17%

0,51%

15,39%

10,29%

Şeker ($/bu.)

Buğday ($/bu.)

Mısır ($/bu.)

-3,89%

7,24%

1,95%

-4,99%

-15,12%

-10,09%

Makro Veri Gündemi / HLY Makro Tahminler

01.Haz

02.Haz

04.Haz

01.Haz

05.Haz

02.Haz

03.Haz

03.Haz

01.Haz

03.Haz

01.Haz

01.Haz

01.Haz

02.Haz

03.Haz

03.Haz

05.Haz

05.Haz

01.Haz

01.Haz

03.Haz

03.Haz

04.Haz

İngiltere

İngiltere

İngiltere

Almanya

Almanya

Euro

Euro

Euro

Japonya

Japonya

ABD

ABD

ABD

ABD

ABD

ABD

ABD

ABD

Çin

Dönemi Beklenti Önceki

Mayıs

51,9

Nisan

61,3

Haziran

0,5%

0,5%

Mayıs

0,7%

Nisan

0,9%

Mayıs

0,6%

Nisan

-0,8%

Haziran

0,05%

Mayıs

50,9

Mayıs

51,3

Nisan

0,3%

0,0%

Nisan

0,1%

0,4%

Mayıs

51,9

51,5

Nisan

-0,2%

0,0%

Mayıs

180

169

Nisan

-44,3

-51,4

Mayıs

215

223

Mayıs

0,2%

0,1%

Mayıs

50,2

50,1

İmalat PMI

Mortgage Onayları (Bin adet)

BOE Faiz Kararı

TÜFE (Yıllık değ.)

Fabrika Siparişleri (Aylık değ.)

Çekirdek TÜFE (Yıllık)

Perakende Satışlar (Aylık değ.)

ECB Faiz Kararı

İmalat PMI

Hizmet PMI

Kişisel Gelir

Kişisel Tüketim Harcamaları

ISM İmalat PMI

Fabrika Siparişleri (Aylık değ.)

ADP Özel Sektör İstihdamı (Bin kişi)

Ticaret Dengesi (Milyar $)

Tarım Dışı İstihdam (Bin Kişi)

Ortalama Saatlik Kazançlar

İmalat PMI

Dönemi

Mayıs

Mayıs

Mayıs

Mayıs

İmalat PMI

TÜFE (Aylık değ.)

TÜFE (Yıllık değ.)

Reel Efektif Döviz Kuru

Beklenti

0,39%*

7,9%*

101,5*

Önceki

48,5

1,63%

7,9%

102,6

*: HLY Tahmin

TÜFE Enflasyon (dönem sonu)

Çekirdek Enflasyon (dönem sonu)

GSYİH (Milyar TL)

GSYİH (Milyar $)

GSYİH Büyüme

GSYİH Deflatör

Cari Açık (Milyar $)

İhracat (Milyar $)

İthalat (Milyar $)

Cari Açık / GSYİH

Politika Faizi (dönem sonu)

Gösterge Tahvil Faizi (dönem sonu)

Gösterge Tahvil Faizi (ort)

USD/TRY (dönem sonu)

USD/TRY (ortalama)

Bütçe açığı / GSYİH

Faiz dışı fazla / GSYİH

2013

7,4%

7,1%

1.567

823

4,2%

6,2%

64,7

151,8

251,7

7,9%

4,5%

9,9%

7,2%

2,13

1,90

1,2%

2,0%

Orta Vadeli Program

2014T 2015T 2016T

9,4% 6,3% 5,0%

1.766

810

3,3%

9,1%

46,0

160,5

244,0

5,7%

1.947

850

4,0%

6,0%

46,0

173,0

258,0

5,4%

2.153

907

5,0%

5,3%

49,2

187,4

276,8

5,4%

2,18

1,4%

1,5%

2,29

1,1%

1,7%

2,37

0,7%

1,8%

HLY Araştırma

2014 2015T 2016T

8,2% 7,5% 6,5%

8,7% 6,5% 6,3%

1.750 1.938 2.159

800

751 791

2,9% 3,5% 4,5%

8,5% 7,0% 6,6%

46,4 40,0 45,0

157,6 159,0 173,0

242,2 236,0 258,0

5,8% 5,3% 5,7%

8,25% 7,5% 8,0%

8,0% 8,0% 8,5%

9,3% 8,5% 8,3%

2,33 2,66 2,80

2,19 2,58 2,73

1,3% 1,9% 1,3%

1,6% 0,9% 1,2%

EK - Piyasa Terminolojisi

Alım Opsiyonu (“Call Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan alma hakkı veren opsiyonlardır.

Alivre Sözleşmesi (”Forward”): Alivre anlaşmaları, belirli bir dayanak varlığı, önceden belirlenmiş bir fiyat ve vadede alma ya da satma yükümlülüğü

veren anlaşmalardır. Vade geldiğinde taraflardan alıcı olan taraf (‘uzun’ pozisyon sahibi) kontratta belirtilen fiyattan dayanak varlığı almak zorundadır.

Başabaş Opsiyon (”At the Money”): Alım ve Satım opsiyonları için spot piyasa değeri kullanım fiyatına eşit olması durumudur.

Brent: Kuzey denizinden çıkarılmakta olup, kalite açısından uluslararası standart kabul edilen kaliteli ham petrol türüdür.

Çapraz Kur Swapı (”Cross Currency Swap’’): Döviz swapının faiz swapı ile birlikte kullanımı sonucu ortaya çıkan swaptır.

Delta: Dayanak varlık fiyatındaki değişimlerin opsiyon primi (opsiyonun fiyatı) üzerine etkisini ölçen göstergedir.

Devlet Tahvili (”Government Bond”) : Devlet tahvili devletin 1 yıldan uzun vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı

tarafından çıkarılan borçlanma senetleridir.

Döviz Swapı (”Currency Swap”): Sözleşmeyi yapan tarafların farklı para cinsinden faiz ödemesi yaptığı vade tarihinde belirlenen kur oranı

doğrultusunda anapara miktarı üzerinden de değişim yapılan işlemlere denir.

Faiz Swapı (”Interest Rate Swap”): Sözleşmeyi yapan tarafların, belirli bir ana para üzerinden yapılan sabit bir faiz ödeme planı ile değişken bir faiz

ödemesinin el değiştirilmesi ile gerçekleşir.

Hareketli Ortalama (”Moving Average”): Hareketli ortalama, bir yatırım aracının, belirli bir zaman dilimi için, kapanış fiyatlarının toplanıp, bu zaman

dilimindeki periyot sayısına bölünmesiyle hesaplanır.

Hazine Bonosu (”Treasury Bill”): Devletin 1 yıldan kısa vadeli borçlanma ihtiyaçlarını karşılamak için Hazine Müsteşarlığı tarafından çıkarılan

borçlanma senetleridir.

Kârda Opsiyon (“In the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha düşük, satım opsiyonunda kullanım fiyatının

spot piyasa fiyatından daha yüksek olması durumudur.

Kullanım Fiyatı (“Strike Price”): Sözleşmede belirlenen dayanak varlığın, vadesinde geldiğinde kaçtan alınabileceği gösteren fiyata egzersiz fiyatı ya da

kullanım fiyatı (‘exercise price,’ ‘strike price’) adı verilir.

LIBOR (“London Interbank Offered Rate“): Londra bankalararası para piyasasında, likiditesi yüksek bankaların birbirlerine ABD doları üzerinden borç

verme işlemlerinde uyguladıkları faiz oranıdır.

MSCI Endeksi: Morgan Stanley Capital International’ın, küresel çapta toplamda 75’i bulan gelişmiş, gelişmekte olan ve sınır ülke piyasalarında işlem

gören hisse senetlerini içeren, farklı büyüklük ve ağırlıktaki endekslerinin tamamını ifade eder. En bilinenleri, gelişmiş ülke piyasalarını kapsayan MSCI

‘Dünya’ ve gelişmekte olan ülke piyasalarını kapsayan MSCI ‘Gelişmekte Olan Ülkeler’ endeksleridir.

Negatif/Pozitif Ayrışma (“Under/Out Performance“): İki veya daha fazla enstrümanın incelenen dönemler arasında birbirlerine relatif

performanslarını ifade eder. Pozitif ayrışma, görece güçlü; negatif ayrışma ise görece zayıf bir performans anlamındadır.

Opsiyon (“Option“): Opsiyon sözleşmeleri, herhangi bir varlığı belirli bir vadede veya vade öncesinde, belirli bir miktarda, belirli bir fiyattan alma ya da

satma hakkı veren sözleşmelerdir.

Put Opsiyon (“Put Option”): Gelecekte alıcısına belirli bir varlığı belirli bir fiyattan satma hakkı veren opsiyonlardır.

Swap: İki şirketin ileride alacağı nakit akışlarının el değiştirilmesi biçiminde oluşturulan kontratlardır.

Tarihsel Volatilite (“Historical Volatility”): Belirli bir geçmiş zaman aralığındaki bir menkul kıymetin fiyatındaki değişimdir.

Vadeli İşlem Sözleşmesi (”Future”): Vadeli işlem sözleşmeleri, belirtilen miktar ve kalitede bir varlığı önceden belirlenmiş bir fiyattan, geleceğe dair

belirli bir tarihte teslim etme ya da teslim almaya dair olarak düzenlenen yasal sözleşmelerdir.

Verim Eğrisi (”Yield Curve”): Bir yatırım aracının çeşitli vadeleri ile bu vadelerdeki getirileri arasındaki ilişkinin grafiksel ifadesidir.

Volatilite (”Volatility”): Bir finansal varlığın belirli bir zaman aralığında gözlenen değer değişiminin standart sapması anlamındadır.

WTI: WTI, ABD’de Oklahoma’dan çıkan, Brent’ten daha kaliteli ve yumuşak olan bir petrol türüdür.

Zımni Volatilite (“Implied Volatility”): Bir menkul kıymetin gelecek volatilitesine ilişkin piyasa beklentilerinin bir ölçüsüdür. Opsiyon fiyatlarındaki

yansıma olarak, piyasanın yönüne dair beklenti sunan bir volatilitedir.

Zararda Opsiyon (“Out of the Money“): Alım opsiyonları için kullanım fiyatının, spot piyasa değerinden daha yüksek olduğu; satım opsiyonunda

kullanım fiyatının spot piyasa fiyatından daha düşük olmasıdır.

KÜNYE

Banu KIVCI TOKALI

Yatırım Danışmanlığı ve Araştırma Direktörü

[email protected]

+90 212 314 81 88

Araştırma

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Furkan OKUMUŞ

Uzman

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman

[email protected]

+90 212 314 87 31

Mert OSKAN

Uzman Yardımcısı

[email protected]

+90 212 314 87 32

Sertaç OKTAY

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

Kadirhan ÖZTÜRK

Uzman Yardımcısı

[email protected]

+90 212 314 87 29

Yatırım Danışmanlığı

Evren ÖZTÜRK

Yönetmen

[email protected]

+90 212 314 81 83

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili

kuruluşlar tarafından kişilerin risk ve getiri tercihleri dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler

ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer

alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Opsiyon fiyatı ve volatilite

seviyeleri gösterge niteliğindedir, gerçek işlemler için ölçü değildir.

Bu ileti 05 Kasım 2014 tarih ve 29166 sayılı Resmi Gazetede yayınlanan ve 01 Mayıs 2015 tarihinde yürürlüğü giren “Elektronik

Ticaretin Düzenlenmesi Hakkında” çıkan kanunun 2.Maddesi c bendinde belirtilen Ticari Elektronik ileti kapsamında değildir.