teb.com.tr

0 850 200 0 666

AylıkFonBülteni

Nisan 2013, Sayı: 50

I. NİSAN AYI GELİŞMELERİ

Merkez Bankası piyasaları şaşırtarak koridor ve gösterge faiz oranlarını 50 baz puan indirdi. Yapılan açıklamada MB büyümenin

gerek iç talep gerekse dış talep kaynaklı fazla artmayacağı yönünde. Ayrıca yurt dışında büyüme rakamlarının aşağı doğru revize

edilmesi MB para politikasında elini rahatlatıyor. Para girişinin devam etmesi, Merkez Bankası’nın faiz indirimi yaparken daha

esnek davranmasına neden olduğunu düşünüyoruz.

Nisan ayında getiri eğrisinin tüm vadelerinde yüksek oranlarda faiz düşüşü, buna paralel olarak da yüksek getiriler meydana

geldi. Düşük gelen 2012 son çeyrek büyüme verisi sonrası Merkez Bankası’nın tüm faizlerde 50 baz puanlık indirime gitmesi

fonlama maliyetini düşürürken bundan sonra da faiz indirimlerinin devam edebileceği beklentisi tahvillere olan ilgiyi canlı

tuttu. Japonya Merkez Bankası’nın parasal tabanı genişletme adımı ve Avrupa Merkez Bankası’ndan beklenen faiz indirimi

global likidite ve risk algısı üzerinde olumlu etki yarattı. Moody’s’in PKK barış süreci için not artırımı konusunda pozitif bir

gelişme şeklinde yorum yapması pozitif havayı destekledi ve nisan ayında bono piyasasına girişlerin ardından yılbaşından beri

toplam giriş 7,2 milyar seviyesine ulaştı. Yabancı girişlerinin yoğun olarak uzun vadelerde yoğunlaştığını görüyoruz.

Nisan ayı enflasyonu beklentilerin altında gerçekleşti. Gıda fiyatları ve çekirdek enflasyon kalemlerine bağlı olarak Nisan ayında

enflasyon piyasa beklentisinin (%0,65) altında %0,4 seviyesinde gerçekleşti. Baz etkileri ve geçen yılki elektrik ve doğalgaz

zamlarının bu sene tekrarlanmayışı ile birlikte yıllık enflasyon geçtiğimiz ayki %7,3 düzeyinden %6,1’e geriledi.

Nisan sonu datalarına baktığımızda MB’nin takip ettiği 13 haftalık ortalama kredi artışı %22 seviyesine yükseldi. Ortalama

fonlama maliyeti faiz indirimine paralel kademeli olarak %5,3 seviyesine kadar gevşedi.

Dünya genelinde büyümeyi destekleyen dataların kötü gelmesi merkez banklarının uyguladıkları politikayı değiştirmeyeceği

beklentisini desteklemekte. Merkez Bankası tarafından son yapılan enflasyon sunumunda da bahsedildiği gibi bir müddet daha

düşük faiz ortamı negatif reel getiriye rağmen devam edecek gibi gözüküyor.

Nisan ayı içerisinde BİST-100 endeksi %0,2 yükseldi. Aybaşında beklentilerin altında kalan 4Ç12 büyüme rakamları ve

beklentilerden kötü gelen TÜFE verileri ile aşağı yönlü başlayan BİST-100 endeksi, Merkez Bankası’nın gevşek para

politikasına devam etmesi ve Merkez Bankası başkanı Erdem Başçı’nın bir konuşmasında belirttiği “faiz indirimi” ihtimali ile

yukarı yönlü seyrine başladı. Nisan ayı içerisinde açıklanan verilere göre cari açıktaki bozulma beklentilerin altında kalmaya

devam etti. Bu durum Moody’s tarafında gelebilecek bir not artışı spekülasyonlarının artmasına yol açtı.

II. MAYIS AYI BEKLENTİLERİ

Mayıs ayında gözler yine merkez bankalarında olacak. Dünyadaki büyümenin kırılgan olması sonucunda global merkez

bankalarının genişleyici politikalarına devam etmeleri ve TCMB’nin önümüzdeki dönemde koridorda aşağı yönlü harekete

devam etmesi beklentisi yanında önümüzdeki dönemde gelebilecek olası bir not artırımı ile birlikte piyasaların da olumlu

algısı ve risk alma iştahı sürüyor. Avrupa Merkez Bankası’nın tekrar faiz indirebilecekleri yönündeki açıklamaları da piyasaları

destekliyor.

BNP PARIBAS ORTAKLIĞI

teb.com.tr

0 850 200 0 666

AylıkFonBülteni

TEB Grubu Yatırım Fonları

Nisan ’13

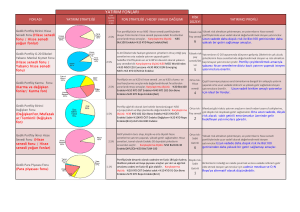

TEB Kısa Vadeli

Tahvil Bono

TEB Dinamik Likit TEB Değişken

Yatırımlarını kısa vadeli para

piyasası enstrümanlarında

değerlendirmek suretiyle

REPO getirisine yakın bir

getiri hedefleyen yatırımcılar.

Yatırımlarını kısa vadeli para

piyasası enstrümanlarında

değerlendirmek suretiyle

Repo getirisine yakın bir

getiri hedefleyen yatırımcılar.

Orta vadeli bono ve

tahvil faizlerindeki

getiri potansiyelinden

yararlanırken, fonun risk

seviyesinin görece düşük

düzeyde olmasını tercih eden

yatırımcılar.

B

B

En Düşük

En Düşük

Yatırımcı Profili

Fon Tipi

Risk Derecesi

KYD OSB

%5

KYD 91

%25

KYD 91

%65

TEB Tahvil

TEB Yatırım Tahvil

TEB Varlık Yönetim TEB Yatırım Büyüme

TEB Taktik

Hizmeti Tahvil Bono Amaçlı Değişken

Dokuz aylık bono ve

tahvil faizlerindeki

getiri potansiyelinden

yararlanırken, fonun risk

seviyesinin görece düşük

düzeyde olmasını tercih eden

yatırımcılar.

Hazine bonoları ve devlet

tahvillerinin sunduğu getiri

potansiyelinden TEB Portföy

Yönetimi'nin bilgi birikimi

ve tecrübesiyle faydalanmak

isteyen yatırımcılar.

Uzun vadeli tahvillerdeki

dalgalanmayı tolere

edebilecek, tahvil/bonoların

görece yüksek iç veriminden

ve sermaye kazancı

potansiyelinden faydalanmak

isteyen yatırımcılar.

Uzun vadeli tahvillerdeki

dalgalanmayı tolere edebilecek,

tahvil/bonoların görece yüksek iç

veriminden ve sermaye kazancı

potansiyelinden faydalanmak

isteyen yatırımcılar.

Tahvil ve bonoların getiri

potansiyelinden faydalanırken,

birebir hisse senedi riski

almadan, hisse senedi piyasasının

sunabileceği fırsatlardan

faydalanmak isteyen yatırımcılar.

B

B

B

B

B

B

B

B

B

A

A

Orta Düşük

Orta Düşük

Orta Düşük

Orta Yüksek

Orta Yüksek

Orta Yüksek

Orta Yüksek

Orta Yüksek

Yüksek

Yüksek

En Yüksek

KYD OSB

%1

Repo

KYD 182

%5

%45

Repo

%5

Repo

%30

KYD OSB

%1

Repo

%9

KYD

OSB

%1

Repo

%5

REPO

%74

KYD 182

%65

KYD 365

%49

KYD 547

%94

KYD 182

%90

Sabit getirili menkul kıymetlere

yatırım yaparken hisse senedi

piyasasının yükseliş potansiyelinden

de faydalanmak isteyen yatırımcılar.

KYD-OSB

%5

İMKB 30

%15

KYD UZUN

%45

KYD

OSB

%5

KYD Repo

OSB %15

%1

Karşılaştırma Ölçütü

Fonun Ortalama Vadesi

(Gün)

TEB Platin

KYD-OSB

İMKB 30 %5

%15

TEB Yatırım

Değişken

Repo

%5

İMKB 100

%10

Sabit getirili menkul kıymetlere

yatırım yaparken hisse senedi ve

altın piyasasındanda yararlanmak

isteyen yatırımcılar.

TEB Altın

TEB Karma

TEB Yatırım Hisse

Altın fiyatlarında yükseliş bekleyen

ve bu yükselişten yararlanmak

isteyen, portföyünü çeşitlendirerek

alternatif getiri elde etmeyi

amaçlayan yatırımcılar.

Sabit getirili menkul kıymetlere

yatırım yaparken hisse senedi

piyasasından da yararlanmak

isteyen yatırımcılar.

IMKB-100 hisse senetleri

piyasasındaki getiriden yararlanmak

isteyen ve İMKB nin taşıdğı riskleri

tolere edebilen yatırımcılar.

Altın

KYD USD %1 KYD EUR

%2

%2

Repo

%10

İMKB 100

%40

İMKB 100

%7

Repo

%5

Repo

%20

Repo

%15

KYD 182

%65

KYD 547

%45

KYD 365

%66

KYD TUM

%85

KYD Altın

Fiyat Endeksi

%100

İMKB 100

%95

KYD TUM

%50

73

7

668

316

976

639

1789

594

961

708

0

799

0

2013 Getirisi (%) - Nisan

Sonu İtibarıyla

1.32

1.32

2.22

1.88

2.76

2.34

3.33

2.97

3.32

3.66

-11.22

7.19

12.63

Son 1 Aylık Fon Getirisi (%)

0.55

0.36

1.34

1.19

2.02

1.50

2.71

1.23

1.65

1.49

-8.65

1.63

0.47

Son 3 Aylık Fon Getirisi (%)

0.98

1

1.54

1.30

2.16

1.59

2.59

2.35

2.65

2.79

-10.58

6.05

11.03

11.69

11.58

12.26

10.31

14.96

12.26

-11.30

26.16

50.13

Son 1 Yıllık Getiri

5.26

4.82

8.74

7.78

Alış-Satış Saaatleri

16:00-17:15 arası hariç

sürekli**

16:00-17:15 arası hariç

sürekli**

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

İhbar Saati 13:15*

1 pay adedi ve katları

İlk alışta 5.000.000 adet, daha

sonra 500.000 adet ve katları

10 pay adedi ve katları

500 pay adedi ve katları

1 pay adedi ve katları

5.000 pay adedi ve katları

1 pay adedi ve katları

1 pay adedi ve katları

25 pay adedi ve katları

50 pay adedi ve katları

Min. İşlem Adedi

Günlük Komisyon Oranı

(yüz binde)

Fon Stratejisi

25 pay adedi ve katları

1 pay adedi ve katları

500 pay adedi ve katları

6

3

6

7

5

6

6

5

10

4.1

5

10

10

Fon, ağırlıklı olarak gecelik

para piyasası enstrümanlarına

yatırım yaparken, likidite ve

faiz risklerini de gözeterek

kısa vadeli hazine bonolarında

(maks.180 gün) kontrollü

pozisyonlar almak suretiyle

yatırımcılara getiri sağlamayı

hedefler. Fonun ortalama

vadesi 90 günü geçemez.

Fon, ağırlıklı olarak gecelik

para piyasası enstrümanlarına

yatırım yaparken, likidite ve

faiz risklerini de gözterek,

kısa vadeli hazine bonolarında

kontrollü pozisyonlar almak

suretiyle yatırımcılara getiri

sağlamayı hedefler. Fonun

ortalama vadesi 45 günü

geçemez.

Fon, portföyünün %95’ine

varan oranlarda, likit

fonların yatırım vadesinin

dışında kalan, uzun vadeli

tahvillerin taşıdığı faiz

riskini sınırlı olarak içeren

kısa ve orta vadeli bono ve

tahvillere yatırım yaparak

düşük risk ile kısa vadeli faiz

enstrümanlarından görece iyi

bir getiri sağlamayı hedefler.

Fon, portföyünün %95’ine

varan oranlarda, likit

fonların yatırım vadesinin

dışında kalan, uzun vadeli

tahvillerin taşıdığı faiz

riskini sınırlı olarak içeren

kısa ve orta vadeli bono ve

tahvillere yatırım yaparak

düşük risk ile kısa vadeli faiz

enstrümanlarından görece iyi

bir getiri sağlamayı hedefler.

Fonun karşılaştırma ölçütü,

TEB Portföy Yönetimi,

Varlık Tahsis Komitesi

kararları doğrultusunda piyasa

koşulları dikkate alınarak

aktif olarak değiştirilmekte ve

Fon’da bu stratejiye paralel

olarak yönetilmektedir.

Fon, portföyünü ağırlıklı

olarak orta ve uzun

vadeli,işlem hacmi yoğun

tahvil ve bonolarda

değerlendiren, mevcut

ekonomi ve piyasa

koşullarına göre portföyünde

bulundurduğu sabit getirili

menkul kıymetlerin oranını

ve ortalama vadelerini aktif

olarak belirleyen, fırsat

gördükçe değişken ve sabit

kuponlu,uzun vadeli iskontolu

tahvillere yatırım yapan bir

stratejiye sahiptir.

Fon, devlet tahvili-hazine

bonosu getiri eğrisinin en uzun

vadeli kısımlarına yatırım yapan,

portföyünü ağırlıklı olarak gösterge

tahvillerde ve işlem hacmi yoğun

ihraçlarda değerlendiren, mevcut

ekonomi ve piyasa koşullarına göre

portföyünde bulundurduğu sabit

getirili menkul kıymetlerin oranını

ve ortalama vadelerini aktif olarak

belirleyen bir yatırım stratejisine

sahiptir.

Fon portföyünün %80-%85’lik

kısmıyla tahvil ve bono piyasasına

yatırım yapmakta olup %15-%20

aralığındaki kısmıyla hisse senedi

ve VOB piyasalarına yatırım

yapmaktadır. Fon, hisse senetleri

tarafında uzun, VOB’da aynı

büyüklükte kısa pozisyon alarak

görece performans farklılığına

dayalı hisse senedi stratejisi

uygulamaktadır. Böylelikle

birebir hisse senedi riski almadan

korumalı hisse senedi pozisyonu

almaktadır. Farklı vadelerdeki

VOB kontratlarının sunmuş

olduğu arbitraj olanaklarını da

değerlendirir ve elindeki kıymetleri

ödünç vermek suretiyle de faiz

kazancı elde edilir.

Fon, portföyünün ağırlıklı

kısmıyla orta ve uzun vadeli

sabit getirili menkul kıymetlere

yatırım yaparken, portföyünün

%10’una kadar olan kısmıyla hisse

senedi piyasasına yatırım yapma

stratejisine sahiptir.

Fon, hisse senedi, kamu ve özel

sektör borçlanma araçları, repo

- ters repo ve altın ve benzeri

kıymetli madenlere yatırım

yaparak, bu varlık sınıfları

arasındaki getiri farklarından

faydalanma amacını taşır. Bu amaca

ulaşabilmek için, fon portföyündeki

varlıkların dağılımını aktif olarak

değiştirir. Hisse senedi ve vadeli

işlemler piyasalarında kısa vadeli

fiyat hareketlerinden belirli limitler

dahilinde yararlanmayı hedefler.

Fon, ağırlıklı olarak kıymetli

madenlere yatırım yapar. Fiziki

olarak altın alma ve satma

zorunluluğunu ortadan kaldırır ve

saklama riskinden korur. Mevcut

ekonomi ve piyasa koşullarına göre

portföyünde bulundurduğu sabit

getirili menkul kıymetlerin oranını,

kıymetli madenleri ve ortalama

vadelerini aktif olarak belirleyen

bir yatırım stratejisine sahiptir.

Fon, yatırım yaptığı varlıkları

ekonomi ve piyasa koşullarına göre

aktif olarak belirleyen ve varlıkları

dengeli olarak çalışan bir yatırım

stratejisine sahiptir. Hisse senedi

seçiminde, makro analiz sonucu

belirlenen sektörler portföyün

yatırım çerçevesini belirler. Sabit

getirili menkul kıymetler tarafında,

orta vadeye yatırım yaparak

bonoların iç veriminden ve olası

sermaye kazancından faydalanmayı

hedefler.

Fon, yatırım yaptığı hisse

senetlerinin seçiminde, başta

yüksek yönetişim standartlarına

sahip şirketler içerisinden piyasa

değeri hedef değerine göre ciddi

bir iskonto arzeden, borç-sermaye

oranı ekonomik konjonktur ile

uyumlu, faaliyet gösterdiği sektör

itibariyle büyüme potansiyeline

sahip ve hem iç hem de uluslararası

pazarlarda rekabet gücü olan

hisse senetlerine yatırım yapmayı

tercih eder.

* B tipi fonlarda T günü 13:15’e kadar verilen alış-satış emirleri ertesi gün (T+1), 13:15 sonrası verilen emirler ise bir sonraki gün (T+2) gerçekleşir. A Tipi fonlarda T günü 13:15’e kadar verilen alış emirleri ertesi gün (T+1), satış emirleri ise bir sonraki gün (T+2) gerçekleşir. 13:15’ten sonra verilen bütün emirlerin gerçekleşme tarihlerine 1 gün eklenir. ** 09:00 - 13:30 saatleri arasında tüm TEB Şubelerinden işlem yapabilirsiniz. Saat 13:30 - 16:00 arasında Likit Fon işlemlerini sadece, 0 850 200 0 666 TEB Telefon Şubesi, teb.com.tr ve TEB Express’lerden, yapabilirsiniz.

Burada yer alan bilgiler TEB Portföy Yönetimi A.Ş. tarafından yalnızca bilgilendirme amacı ile hazırlanmıştır. Yatırım Danışmanlığı hizmeti, aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.

Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Herhangi bir yatırım aracının alım-satım önerisi ya da getiri vaadi olarak yorumlanmamalıdır. Bu görüşler, mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak

yatırım kararı verilmesi, beklentilerinize uygun sonuçlar doğurmayabilir.

Yatırım fonlarının geçmiş performansı, gelecek dönem performansı için bir gösterge olamaz. Burada yer alan fiyatlar, veriler ve bilgilerin tam ve doğru olduğu garanti edilemez; içerik, haber verilmeksizin değiştirilebilir. Tüm veriler, TEB Portföy Yönetimi A.Ş. tarafından güvenilir olduğuna inanılan kaynaklardan alınmıştır.

Bu kaynakların kullanılması nedeniyle ortaya çıkabilecek hatalardan TEB Portföy Yönetimi A.Ş. sorumlu değildir.