31 Temmuz 2017

Geçen haftanın özeti

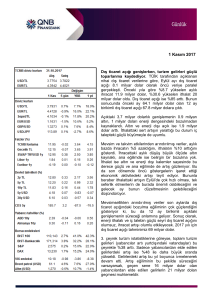

PPK faiz oranlarında değişiklik yapmadı, sıkı duruşun

korunacağını yineledi. Para Politikası Kurulu (PPK) tahminimizle

ve piyasa beklentisiyle uyumlu olarak faizleri değiştirmedi. Geç

likidite penceresi faizini %12.25’te, haftalık repo faizini %8’de,

gecelik borçlanma ve borç verme faizlerini %7.25 ve %9.25’te tuttu.

Karar metninde geçen aya göre belirgin bir değişiklik yapılmadı.

Önceki metinde iktisadi büyümede hızlanmaya işaret eden ifadeler,

güçlü seyrin sürdüğünü belirten ifadelerle değiştirildi. Maliyet yönlü

gelişmeler ve gıda fiyatlarındaki kısmi düzeltmenin sınırlayıcı

etkisine rağmen, enflasyonun yüksek seviyesinin fiyatlama

davranışlarında risk oluşturduğu yinelendi. Bu doğrultuda sıkı para

politikası duruşunun korunduğu ifade edilirken, enflasyon

görünümünde belirgin iyileşme sağlanana kadar bunun

sürdürüleceği ve ihtiyaç duyulursa ek parasal sıkılaştırma

yapabileceği mesajları tekrarlandı.

Alınan karar ve verilen mesajlar döviz kurlarının düşmesine ve

enflasyonun gerilemeye başlamasına rağmen, TCMB’nin politika

duruşunu gevşetmek için acele etmediğini ortaya koyuyor. Bilindiği

gibi TCMB son dönemde ortalama fonlama maliyetini %12’ye yakın

yönetiyor ve bu oran geçen senenin sonuna göre yaklaşık 370 baz

puan yukarıda bulunuyor. PPK metninde bu oranın düşürülmesine

dair bir işaret verilmemesi, veriler enflasyondaki düşüşün yeterince

güçlü olduğunu teyit edene kadar fonlama maliyetinde düşüşün

başlaması ihtimalini zayıflatıyor.

Temmuz ayı öncü göstergeleri aylık bazlı düşüşe rağmen 3.

Çeyrek için ümit verdi. TCMB tarafından imalat sanayi

aktivitesine dair yayınlanan kapasite kullanım oranı (KKO)

göstergesi, Temmuz ayında bir önceki yıla göre 0.9 yüzde puan

artarak %78.7 değerini aldı. Mevsimsellikten arındırılmış KKO ise

önceki aya göre 0.2 yüzde puan azalarak %78.4 oldu. Arındırılmış

KKO ikinci çeyrek ortalaması olan %78.8’in altında kalsa da, %77.7

olan birinci çeyrek ve %77.4 olan 2016 yılı ortalamalarına göre

yüksek seyrediyor.

Reel kesim güven endeksi (RSGE) bir önceki yılın aynı ayına göre

1.5

puan

yükselerek,

109.5

seviyesinde

gerçekleşti.

Mevsimsellikten arındırılmış RSGE ise 1.1 puan azaldı ve 107.7

oldu. Bu düşüşe rağmen RSGE hem önceki çeyreklerin hem de

geçen yılın ortalamalarının üstünde, güçlü seyrini sürdürdü.

Gökçe Çelik

+(90) 212 318 5096

[email protected]

Deniz Çiçek

+(90) 212 318 5086

[email protected]

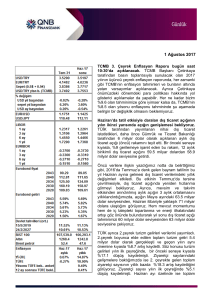

Öncü göstergeler ikinci çeyrekte hızlanmaya işaret ettikten sonra,

bu çeyreğe de ümit verici sonuçlarla başladı. İkinci çeyrekte eksik

işgünü sayısına bağlı olumsuz etkiye rağmen, yıllık GSYH

büyümesinin yine %5 civarında olmasını bekliyoruz. Üçüncü

çeyrekte ise belirgin baz etkisi sayesinde yıllık bazlı büyüme daha

da yükselecek. Buna karşın kredi büyümesinin ivme kaybettiğini ve

maliye politikasının daha az destekleyici olacağını dikkate alarak,

önümüzdeki dönemde çeyreklik bazlı büyümenin yavaşlayacağını

öngörüyoruz. Yine de şimdiye kadar açıklanan verileri dikkate

alarak, 2017 yılı için %4.3 olan büyüme tahminimizde riskleri yukarı

yönlü görüyoruz.

Konut satışları Haziran’da yavaşlama kaydetti. Haziran ayında

konut satışları bir önceki yılın aynı ayına göre %8.1 azalarak 97.6

bin oldu. İpotekli satışlar %3.2, diğer satışlar %10.7 azaldı. 12 ay

birikimli konut satışı sayısı ise 1.37 milyon oldu.

Mevsim etkilerinden arındırarak baktığımızdaysa, aylık bazda

toplam konut satışlarının %4.4, ipotekli satışların %7.1 düştüğünü

görüyoruz. Son üç ayda da ipotekli satışlarda %12, toplam

satışlarda %7.4 düşüş gözlemliyoruz. Özellikle ipotekli satışlarda

görülen bu yavaşlama, konut kredilerinde Nisan’dan itibaren

görülen ivme kaybıyla da tutarlı görünüyor.

Hatırlanacağı üzere geçen sene Ağustos’tan itibaren konut kredisi

faizlerinin aşağı gelmesi neticesinde ipotekli satışlarda büyük bir

hızlanma yaşanmıştı. Bu sayede geçen senenin sonlarından

itibaren, kısmen talebin öne çekilmesi sayesinde yüksek seyreden

satışların, bir noktada yavaşlaması kaçınılmazdı. Ancak maliye

politikasının ve finansal düzenlemelerin konut kredileri için

gelecekte de destekleyici olmasını beklediğimizden, satışlardaki

son düşüşlerin tersine dönebileceğini de dikkate alıyoruz.

Önümüzdeki Haftaya Bakış

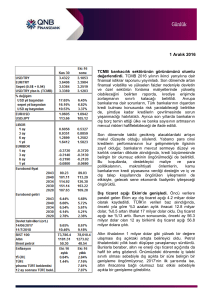

TCMB 3. Çeyrek Enflasyon Raporu Salı günü açıklanacak.

TCMB Başkanı Çetinkaya tarafından basın toplantısıyla sunulacak

olan 2017 yılının üçüncü çeyrek enflasyon raporunda, her zamanki

gibi TCMB’nin enflasyon tahminleri ve bunların altında yatan

varsayımlar açıklanacak. Ayrıca Çetinkaya önümüzdeki dönemdeki

para politikası hakkında yol gösterici açıklamalar da yapabilir. Her

ne kadar bizim %9.6 olan tahminimize göre iyimser kalsa da,

TCMB’nin %8.5 olan yılsonu enflasyonu tahmininde şu aşamada

belirgin bir değişiklik olmasını beklemiyoruz.

Temmuz ayı enflasyonu Perşembe günü açıklanacak. Temmuz

ayı tüketici enflasyonunu %-0.12 olarak tahmin ediyoruz. Piyasa

beklentisi ise %0.15. Tahminimiz yıllık enflasyonunun %10.9’dan

%9.5’e ineceğine işaret ediyor.

Yıllık enflasyondaki düşüşün başlıca belirleyicisi gıda fiyatları

olacak. İşlenmemiş gıda fiyatlarındaki kısmi düzelmenin desteğiyle

gıda fiyat endeksinin Temmuz’da %0.6 düşmesini bekliyoruz. Baz

etkisi de destekleyici olduğundan yıllık gıda enflasyonu %14.3’ten

%10.2’ye inecek. Uluslararası petrol fiyatları ve döviz kurundaki

artışın akaryakıt fiyatlarına yansımasıyla, son iki aydır düşen

ulaştırma fiyatlarının Temmuz’da %0.25 artmasını, bu gruptaki

yıllık enflasyonun az da olsa yükselmesini bekliyoruz. Çekirdek

göstergelerden C endeksine göre enflasyon ise, kur artışından

enflasyona geçişin zayıflamasının desteğiyle, tahminimize göre 0.3

yüzde puan düşecek ve %8.9’a gelecek.

Baz etkisinin olumsuza dönmesiyle yıllık enflasyonun Ağustos’tan

itibaren Kasım ayına kadar yükselmesini bekliyoruz. Yılsonu

enflasyonu tahminimizi ise %9.6 olarak koruyoruz.

Bu haftanın veri gündeminde ayrıca Haziran ayı nihai dış ticaret

istatistikleri, 2. Çeyrek turizm istatistikleri (bugün), Haziran ayı

yabancı ziyaretçi sayısı, Temmuz ayı İTO tüketici fiyatları, PMI,

öncü ihracat verileri (Salı) ve Temmuz ayı öncü dış ticaret verileri

(Çarşamba) bulunuyor.

Bu rapor, QNB Finansbank Hazine Bölümü ekonomistleri tarafından müşterilerini

bilgilendirmek amacıyla düzenlenmiştir. Raporun QNB Finansbank ile ilişkili bir kuruluşun

müşterisi tarafından kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi

olacaktır. Bu raporda sunulan bilgi, yorum ve tavsiyeler raporu hazırlayanların görüşlerini

yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve

getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan

görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar doğurmayabilir.

Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam kaynaklardan

faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit edilmemiştir. QNB

Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde

önceden belirtilmeksizin değişiklik yapma hakkı saklıdır. QNB Finansbank ve ilişkili

kuruluşlar ile bu kurumlarda çalışan personel araştırma raporlarında sözü edilen menkul

kıymetlere yatırım yapabilir ve zaman içerisinde pozisyonlarını değiştirebilir. Bu raporda yer

alan bilgilerin bir kısmı ya da tamamının kopyası çıkarılamaz ya da dağıtılamaz.