25 Eylül 2017

Geçen haftanın özeti

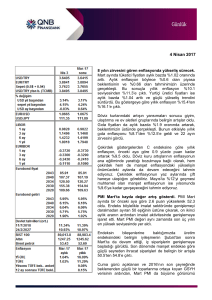

Tüketici güven endeksi Eylül’de geriledi. Tüketici güven endeksi

Eylül ayında 68.7 değerini alarak, önceki aya göre %3.4 geriledi.

Endeksin ana bileşenlerine baktığımızda, hanehalkının finansal

durumuna ve genel ekonomik duruma dair beklentilerdeki düşüşün

manşet endeksteki düşüşte önemli rol oynadığı anlaşılıyor.

Finansal göstergelerin istikrar kazanması ve mali genişlemenin

hızlanması sayesinde yılın ilk dört ayda toparlanan manşet endeks,

daha sonra yatay seyrediyordu. Son aydaki düşüşle endeks

Mart’tan beri ilk defa 70 seviyesinin altını gördü.

Tüketici güveni son aylarda üretim yanlı göstergelere, bilhassa da

PMI’ya göre daha sınırlı bir toparlanma göstermişti. Bunun üstüne

bu ay yaşanan düşüş iç talep açısından olumsuz bir işaret veriyor.

Yine de tek gözlemden çok büyük sonuçlar çıkarmıyoruz. Bu

sebepten genel ekonomik görünüme dair değerlendirmemizde

değişiklik yok. 2. Çeyrek GSYH verilerinde büyümenin ilk

çeyrekteki gibi %5 civarında gerçekleşmesinin ardından, 3. Çeyrek

büyümesinin baz ve takvim etkilerinin desteğiyle %9 civarında

olmasını bekliyoruz. Yıllık bazdaki bu hızlanmaya rağmen mevsim

ve takvim etkilerinden arındırılmış çeyreklik büyüme, önceki

çeyrekteki %2.1’in muhtemelen altında yer alacak. Bu ivme

kaybının son çeyrekte de devam edeceğini ve son çeyreğin yıllık

büyümesin tekrar %5 civarında olacağını düşünüyoruz. Böyle bir

büyüme patikası bu senenin tamamı için %6’nın üzerinde bir yıllık

büyüme olacağı anlamına geliyor. Bu doğrultuda 2017 yılı GSYH

büyümesini %6.3 ve maliye politikasının destekleyici olacağı

varsayımıyla 2018 yılı büyümesini %5 olarak tahmin ediyoruz.

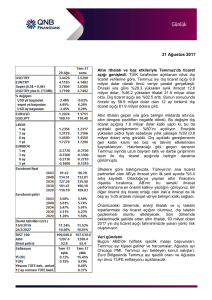

PPK çekirdek enflasyonda geçici artış öngörüyor. TCMB

tarafından yayımlanan son Para Politikası Kurulu (PPK)

toplantısının özetinde, enflasyon göstergelerindeki yukarı yönlü

risklere ve güçlü büyüme performansına vurgu yapıldı.

Enflasyon konusunda, işlenmemiş gıdadaki olumsuz baz etkisinin

de katkısıyla yıllık gıda enflasyonunun artacağı ifade edildi. Ayrıca

bu yılki yöntem değişikliklerinin ve Ekim’de geri alınacak geçici

vergi indirimlerin çekirdek göstergeleri geçici olarak yükselteceğine

dikkat çekildi. Bunların sonucunda artacak yıllık manşet

enflasyonun, %10.7’den Eylül’de %11.3-11.4 seviyelerine

gelmesini bekliyoruz.

Büyüme konusunda ise, PMI başta olmak üzere öncü

göstergelerdeki güçlü seyre dikkat çekildi ve üçüncü çeyrek

büyümesinde talep kaynaklı katkıların artacağı tahmin edildi. Buna

Gökçe Çelik

+(90) 212 318 5096

[email protected]

Deniz Çiçek

+(90) 212 318 5086

[email protected]

ek olarak takvim ve baz etkilerinin de destekleyici olmasıyla,

üçüncü çeyrekte büyümenin çok yüksek (bizim tahminimize göre

%9 civarında) olması öngörülüyor.

Para politikasında ise, PPK sıkı para politikasına bağlılığını yineledi

ve gerekli görüldüğü takdirde ek parasal sıkılaşma yapılabileceğini

hatırlattı.

Önümüzdeki Haftaya Bakış

Ağustos ayı nihai dış ticaret verileri Cuma günü açıklanacak.

Ağustos ayına dair öncü veriler dış ticaret açığının yıllık %23

yükselerek 5.9 milyar dolara geldiğini göstermişti. TÜİK verileri

bunu teyit ederse, 12 ay birikimli dış ticaret açığı 1.1 milyar dolar

artışla 64 milyar dolar olacak. Öncü veriler son aylarda büyük artış

kaydeden altın ithalatında normalleşmeye işaret etti. Bu rağmen iç

talepteki güçlenme ve enerji maliyetlerindeki artış sebebiyle dış

ticaret açığındaki genişleme sürüyor. Bu eğilimin önümüzdeki

aylarda da devam edeceğini düşünüyoruz. Bu doğrultuda yılsonu

için daha önce 63 milyar dolar olarak belirlediğimiz dış ticaret açığı

tahminlerimizi 69 milyar dolara yükselttik.

OVP’nin bu hafta yayımlanması bekleniyor. 2018-2020 dönemi

Orta Vadeli Programının Eylül’ün son haftası açıklanacağı

bildirilmişti. Programda her zaman olduğu gibi temel

makroekonomik göstergelere dair tahminler ve politika hedefleri yer

alacak.

Bu haftanın veri gündeminde ayrıca Eylül ayı reel sektör güven

endeksi ve kapasite kullanım oranı, Ağustos ayı konut satışları

(bugün) ve Ağustos ayı yabancı ziyaretçi sayısı (Cuma) bulunuyor.

Bu rapor, QNB Finansbank Hazine Bölümü ekonomistleri tarafından müşterilerini

bilgilendirmek amacıyla düzenlenmiştir. Raporun QNB Finansbank ile ilişkili bir kuruluşun

müşterisi tarafından kullanılabilirliği, alan kişi ve bu kuruluş arasındaki akdi ilişkiye tabi

olacaktır. Bu raporda sunulan bilgi, yorum ve tavsiyeler raporu hazırlayanların görüşlerini

yansıtmakta olup yatırım danışmanlığı hizmeti kapsamında değildir. Mali durum ile risk ve

getiri tercihlerinin çeşitliliğini göz önünde bulundurunca sadece bu raporda yer alan

görüşlere dayanarak verilecek yatırım kararları beklentilere uygun sonuçlar doğurmayabilir.

Bu rapordaki bilgilerin derlenmesinde güvenilirliğine inanılan sağlam kaynaklardan

faydalanılmıştır; ancak bilgilerin doğruluğu bağımsız olarak teyit edilmemiştir. QNB

Finansbank bilgilerin doğruluğu ve bütünlüğü konusunda garanti vermemekte ve

doğabilecek hatalarda sorumluluk üstlenmemektedir. Raporda sunulan bilgiler üzerinde

önceden belirtilmeksizin değişiklik yapma hakkı saklıdır. QNB Finansbank ve ilişkili

kuruluşlar ile bu kurumlarda çalışan personel araştırma raporlarında sözü edilen menkul

kıymetlere yatırım yapabilir ve zaman içerisinde pozisyonlarını değiştirebilir. Bu raporda yer

alan bilgilerin bir kısmı ya da tamamının kopyası çıkarılamaz ya da dağıtılamaz.