Şebnem Mermertaş

[email protected]

(212) 334 53 60

Piyasalarda Bu Hafta

30 Temmuz — 3 Ağustos 2012

Açıklanan kararlılık bu hafta test edilecek...

İspanya faizinin %7,69’a yükselmesiyle piyasalarda sert satışların devam ettiği geçen pazartesiden sonra her güne bir adet olmak

üzere yapılan açıklamalar kuvvetli bir dönüş sağladı. Salı Nowothny’nin

ESM’e bankacılık lisansı verilebileceği, Çarşamba Draghi’nin euroyu korumak için gereken her şeyin yapılacağı, Perşembe Hollande ve

Merkel’in 28 Haziran zirvesi kararlarının uygulanması gerektiği açıklamaları ile Cuma Avrupa Merkez Bankası’nın İspanya ve İtalya bonosu

alabileceğine yönelik gazete haberi piyasaları döndüren gelişmeler oldu.

Sonuçta geçen hafta lafla peynir gemisi yürüdü.

Bu haftanın yoğun gündemi piyasalara bu açıklamalardaki kararlılığı ve atılacak adımları göstermesi anlamında oldukça yoğun. Perşembe Avrupa ve İngiltere merkez bankaları toplantıları çok kritik. Avrupa Merkez Bankası’nın 2010 ortasında uyguladığı bono alım programına benzeyen bir programı bu hafta açıklamazsa piyasalarda sert bir

dönüş görebiliriz. Açıklamalar sonrasında %6,61’e kadar gerileyen İspanya faizi yeniden %7’nin üzerine çıkabilir. İngiltere Merkez Bankası’nın önceki toplantı tutanaklarından sonra mevduat faizi indirimi beklentisi oluştu.

ABD tarafında çok hareketli bir hafta olacak. Piyasalar her konuşmayı yeni parasal genişleme sinyali olarak algılamaya devam ediyor. Bu

açıdan Çarşamba günü gelecek ADP istihdam raporu, ISM verisi ve Cuma açıklanacak olan tarım dışı istihdam verileri olumsuz gelirse, beklenenin aksine piyasalarda çok pozitif görünüm oluşabilir. Çarşamba günü Fed’ten yeni adım beklentisi bulunuyor. Düşük faizi 2015’e uzatabilir, banka mevduatlarına uyguladığı faizi düşürebilir (Avrupa’da sıfırlandı, mevduatlar 400 milyar euro azaldı). Yeni bir parasal gevşeme için

henüz erken olabilir. Hiç biri gelmezse satış baskısı oluşabilir.

Merkez Bankası’nın enflasyon raporunda yılsonu enflasyon

tahmininin %6,5’ten %6,2’ye düşürülmesi ve enflasyon ve büyüme

konusunda verilen pozitif mesajlar piyasalardaki iyimserliği desteklemişti. Bu hafta dış ticaret ve temmuz enflasyon verileri önemli olacak. Garanti ve Yapı Kredi gibi iki büyük bankanın 2. çeyrek sonuçları endeks

üzerinde etkili olacak. İkinci çeyrekte Garanti’nin %21, Yapı Kredi’nin %

10 kar düşüşü açıklaması bekleniyor. Bankalar nezdinde kar realizasyonları gelebilir.

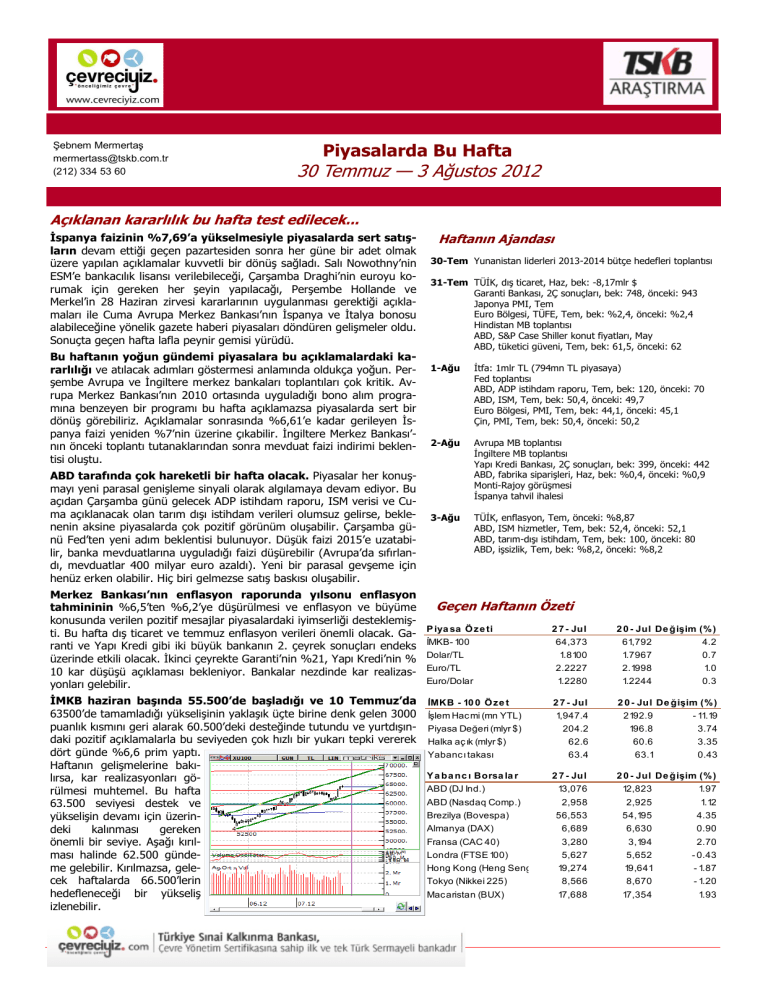

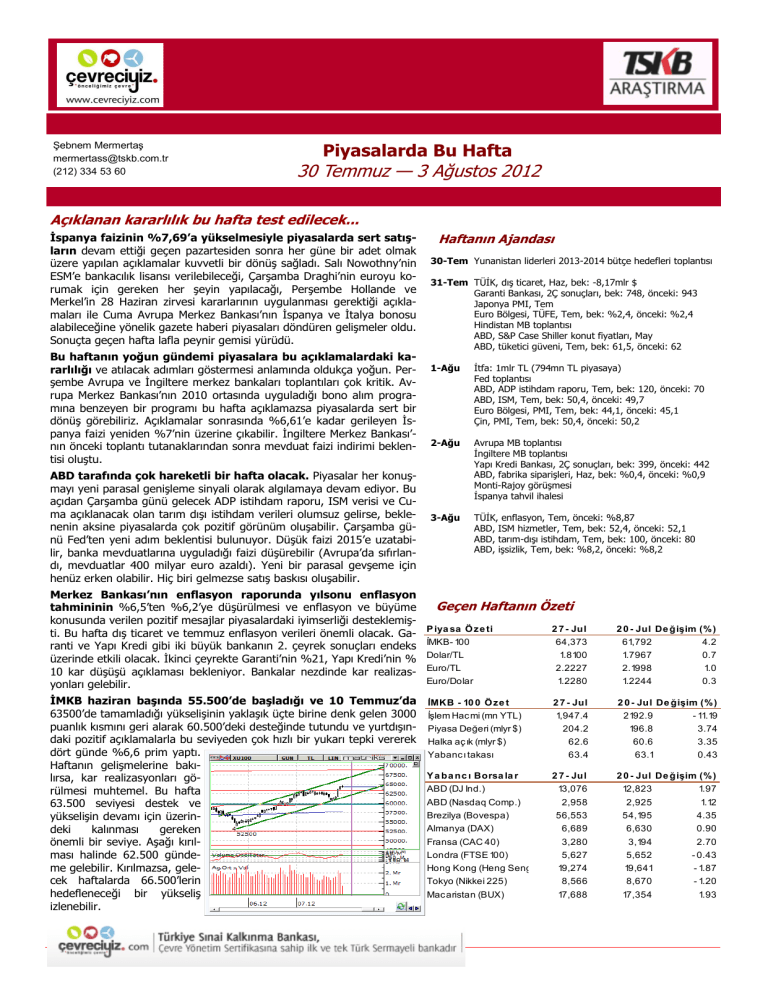

İMKB haziran başında 55.500’de başladığı ve 10 Temmuz’da

63500’de tamamladığı yükselişinin yaklaşık üçte birine denk gelen 3000

puanlık kısmını geri alarak 60.500’deki desteğinde tutundu ve yurtdışındaki pozitif açıklamalarla bu seviyeden çok hızlı bir yukarı tepki vererek

dört günde %6,6 prim yaptı.

Haftanın gelişmelerine bakılırsa, kar realizasyonları görülmesi muhtemel. Bu hafta

63.500 seviyesi destek ve

yükselişin devamı için üzerindeki

kalınması

gereken

önemli bir seviye. Aşağı kırılması halinde 62.500 gündeme gelebilir. Kırılmazsa, gelecek haftalarda 66.500’lerin

hedefleneceği bir yükseliş

izlenebilir.

Haftanın Ajandası

30-Tem Yunanistan liderleri 2013-2014 bütçe hedefleri toplantısı

31-Tem TÜİK, dış ticaret, Haz, bek: -8,17mlr $

Garanti Bankası, 2Ç sonuçları, bek: 748, önceki: 943

Japonya PMI, Tem

Euro Bölgesi, TÜFE, Tem, bek: %2,4, önceki: %2,4

Hindistan MB toplantısı

ABD, S&P Case Shiller konut fiyatları, May

ABD, tüketici güveni, Tem, bek: 61,5, önceki: 62

1-Ağu

İtfa: 1mlr TL (794mn TL piyasaya)

Fed toplantısı

ABD, ADP istihdam raporu, Tem, bek: 120, önceki: 70

ABD, ISM, Tem, bek: 50,4, önceki: 49,7

Euro Bölgesi, PMI, Tem, bek: 44,1, önceki: 45,1

Çin, PMI, Tem, bek: 50,4, önceki: 50,2

2-Ağu

Avrupa MB toplantısı

İngiltere MB toplantısı

Yapı Kredi Bankası, 2Ç sonuçları, bek: 399, önceki: 442

ABD, fabrika siparişleri, Haz, bek: %0,4, önceki: %0,9

Monti-Rajoy görüşmesi

İspanya tahvil ihalesi

3-Ağu

TÜİK, enflasyon, Tem, önceki: %8,87

ABD, ISM hizmetler, Tem, bek: 52,4, önceki: 52,1

ABD, tarım-dışı istihdam, Tem, bek: 100, önceki: 80

ABD, işsizlik, Tem, bek: %8,2, önceki: %8,2

Geçen Haftanın Özeti

P iya sa Ö ze ti

İMKB- 100

Dolar/TL

2 7 - Jul

64,373

1.8100

2 0 - Jul De ğişim (% )

61,792

4.2

1.7967

0.7

Euro/TL

2.2227

2.1998

1.0

Euro/Dolar

1.2280

1.2244

0.3

İMKB - 10 0 Ö ze t

İşlem Hacmi (mn YTL)

Piyasa Değeri (mlyr $)

2 7 - Jul

1,947.4

204.2

2 0 - Jul De ğişim (% )

2192.9

- 11.19

196.8

3.74

Halka açık (mlyr $)

62.6

60.6

3.35

Yabancı takası

63.4

63.1

0.43

Y a ba nc ı Borsa la r

ABD (DJ Ind.)

ABD (Nasdaq Comp.)

Brezilya (Bovespa)

Almanya (DAX)

Fransa (CAC 40)

Londra (FTSE 100)

Hong Kong (Heng Seng)

Tokyo (Nikkei 225)

Macaristan (BUX)

2 7 - Jul

13,076

2,958

56,553

6,689

3,280

5,627

19,274

8,566

17,688

2 0 - Jul De ğişim (% )

12,823

1.97

2,925

1.12

54,195

4.35

6,630

0.90

3,194

2.70

5,652

- 0.43

19,641

- 1.87

8,670

- 1.20

17,354

1.93

TSKB

Araştırma

[email protected]

MECLISI MEBUSAN CAD. NO 81

FINDIKLI ISTANBUL 34427, TÜRKİYE

(90) 212 334 50 50 faks: (90) 212 334 52 34

Araştırma

Cüneyt Demirkaya

Araştırma Müdürü

(212) 334 51 48

[email protected]

Şebnem Mermertaş

Yönetici

(212) 334 53 60

[email protected]

Sibel Alpsal

Yönetici Yardımcısı

(212) 334 53 65

[email protected]

Gaye Aksongur

Uzman Yardımcısı

(212) 334 54 51

[email protected]

2012 Türkiye Sınai Kalkınma Bankası A.Ş. her hakkı mahfuzdur.

Bu dökuman Türkiye Sınai Kalkınma Bankası A.Ş.’nin yatırım bankacılığı faaliyetleri kapsamında, kişisel kullanıma yönelik olarak ve

bilgi için hazırlanmıştır. Bu dokümana dayalı herhangi bir işlem yapılması tarafımızdan öngörülen bir husus değildir. Belirtilen görüşler

sadece bizim güncel görüşlerimizdir. Bu raporda yer alan bilgileri makul bir esasa dayalı olarak güncelleştirirken, bu konuda mevzuat,

uygunluk veya diğer başka nedenlerle amaca uygunluk tam olarak sağlanamamış olabilir.

Türkiye Sınai Kalkınma Bankası A.Ş. ve/veya bağlı kuruluşları veya çalışanları, burada belirtilen senetleri ihraç edenlere ait menkul

kıymetlerle ilgili olarak bir pozisyon almış olabilir veya alabilir; menkul kıymetler üzerinde opsiyonları olabilir veya ilgili diğer bir

yatırıma girebilir; bu menkul kıymetleri ihraç eden firmalara danışmanlık yapmış, hisselerinin halka arzına aracılık veya yüklenim

taahhüdünde bulunmuş olabilir.

Türkiye Sınai Kalkınma Bankası A.Ş. ve/veya bağlı kuruluşları bu raporda belirtilen herhangi bir şirket için yatırım bankacılığı da dahil

olmak üzere önemli tavsiyeler veya yatırım hizmetleri sağlıyor veya sağlamış olabilir.

Bu raporun ilgili olduğu yatırım fiyatı veya değeri, direkt veya indirekt olarak, yatırımcıların menfaatlerine ters düşebilir. Döviz

kurlarındaki herhangi bir değişmenin yatırımın değeri veya fiyatı veya bu yatırımdan sağlanan gelir üzerinde olumsuz bir etkisi olabilir.

Geçmişteki performans her zaman gelecekteki performansın kılavuzu olacak demek değildir. Yatırım geliri dalgalanma gösterebilir.

Bu rapor kamuya açık bilgilere dayalıdır. Doğru veya tamam olmayan hiçbir beyan yapılmamıştır. Bu rapor söz konusu menkul

kıymetlerin alınması veya satılması için bir teklif, yorum ya da yatırım tavsiyesi değildir veya bu menkul kıymetlerin alınıp satılmasına

yönelik bir teklif için de bir istek veya zorlama değildir. Türkiye Sınai Kalkınma Bankası A.Ş. ve kendisiyle bağlantılı olan diğerleri

bahsedilen şirketlerin menkul kıymetleriyle ilgili pozisyon alabilirler veya bu menkul kıymetlerle ilgili işlem yapabilirler, ayrıca bu

şirketler için yatırım bankacılığı hizmetleri de verebilirler.

Herhangi bir yatırım kararı yatırımcının tamamıyla kendi kişisel seçimine dayanmalıdır. Bu rapordaki bilgiler herhangi bir yatırım tavsiyesi

olmayıp, raporda yer alan firmalara yatırım yapılmasından ötürü Türkiye Sınai Kalkınma Bankası A.Ş. hiç bir sorumluluk kabul etmez.

TSKB ARAŞTIRMA