Prof. Dr. Nurettin Bilici

Çankaya Üniversitesi

2002-2015 DÖNEMİ KAMU BORÇLARININ VE DIŞ BORÇLARIN SEYRİ

Giriş

Kamu borçları ve dış borçlar; büyüme hızı, enflasyon, faiz oranları, döviz kurları, cari

açık, bütçe açığı, işsizlik oranı gibi önemli makroekonomik göstergelerden biridir.

Bir ülke parasının değeri o ülkenin kamu gelirleri, giderleri yanında kamu borçları ve

dış borçları ile de doğrudan ilgilidir. Bir ülkenin, imkânlarının üzerinde harcamaya

başlaması, kural olarak parasının değerinin düşmesi ile sonuçlanır.

Tebliğ ile Adalet ve Kalkınma Partisi (2002-2015) dönemi kamu borçları ve dış

borçlardaki gelişmelerin değerlendirilmesi amaçlanmaktadır.

Çalışma içinde Avrupa Birliği ve başka bazı dünya ülkelerinde aynı dönem itibarıyla

borçlanmanın nasıl bir seyir izlediği de değerlendirilecektir.

1. Kamu Borcu Kavramı

“Kamu” ifadesi, merkezi idarenin yanı sıra, yerel idareleri ve sosyal güvenlik

kuruluşlarını da kapsamaktadır yani bizim kamu maliyesi literatürümüzdeki “Genel

Yönetim” kavramına karşılık gelmektedir.

AB tanımlı kamu borç stoku; Merkezi Yönetim (döner sermayeler, fonlar dâhil),

sosyal güvenlik (İşsizlik Sigortası Fonu dâhil) ve yerel idarelerin iç ve dış borçları

toplamından oluşmaktadır (ESA 95 Genel Yönetim Bütçe Açığı ve Borçları Klavuzu).

AB tanımlı kamu borç stokundan merkez bankası net varlıklarının, kamu mevduatının

ve işsizlik sigortası fonu varlıklarının düşülmesi durumunda ise AB tanımlı olmayan kamu

net borç stokuna ulaşılır. Bir nevi devletin borçlarından varlıklarının ve alacaklarının

düşülmesinden sonra bulunan rakam.

Kamu borcu kavramı devletin iç ve dış borçlarının toplamını ifade eder.

2. Avrupa Birliği’nin Kamu Borçlanmasına İlişkin Ölçüleri

AB’de kamu borçları ile ilgili temel çerçeve, Avrupa Birliği’nin İşleyişine Dair

Antlaşma’nın 126. maddesinde çizilmiştir.

Ayrıntılı düzenleme ise Antlaşma ekinde yer alan “Uyum Kriterleri

Protokol”ü ve “Aşırı Açık Durumunda Uygulanacak Prosedürle İlgili Protokol”

içinde yapılmıştır.

Üye ülkenin kamu borcu, GSYH’nin %60'ından fazla olmayacaktır. Bu

sınırlama fiyat istikrarının sağlanması ve disiplinli kamu maliyesi gibi amaçları

gerçekleştirmek üzere getirilmiştir.

Ayrıca borçların finansmanında, ulusal merkez bankalarının doğrudan

parasal desteği yolu kapatılmıştır.

3. Avrupa Birliği’nde Kamu Borçlanmasının Seyri

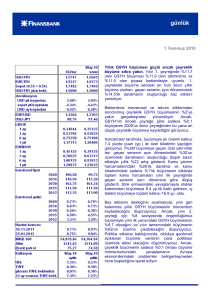

Aşağıdaki tabloda Avrupa Birliği ülkelerinin bazılarında 2002-2015 döneminde

kamu borçlarının GSYH’ye oranları görülmektedir.

Tablo 1

Avrupa Birliği’nde Kamu Borçlarının Seyri

(2002-2015, Kamu Borcu/GSYH)

Ülkeler

2002

2015

AB 28

59,2

86,8

Almanya

59,3

74,9

İngiltere

35,8

88,2

İtalya

101,9

132,3

İspanya

51,3

99,3

Yunanistan

104,6

178,6

Polonya

41,8

50,4

Romanya

24,8

39,9

Bulgaristan

51,1

27

Kaynak:Eurostat%20%20Tables,%20Graphs%20and%20Maps%20

Interface%20(TGM)table%20download.webarchive (20.1.2016)

AB’nin zengin ülkelerinde kamu borçları artmıştır. Bu artışların özellikle 2008

krizinden sonra hızlandığı bilinmektedir.

Ekonomik gücü daha mütevazi olan Polonya, Romanya, Bulgaristan gibi

ülkelerde borç artışları sınırlı kalmıştır. Hatta Bulgaristan’da ciddi büyüklükte bir düşüş

yaşanmıştır.

Kamu borcu artışından en büyük sıkıntıyı Yunanistan yaşamıştır ve hala yaşamaya da

devam etmektedir. Bu ülke borç krizine girmiş ve kurtarma önlemlerine tabi tutulmuştur.

Günümüzde Yunanistan’ın kamu borçları 400 milyar avronun üstüne çıkmış durumdadır. 250

milyar avro milli geliri olan bu ülkede borç GSYH oranı %178’e ulaşmıştır. Almanya, Fransa,

İngiltere, IMF, Avrupa Yatırım Bankası Yunanistan’ın yüksek tutarlı alacaklıları arasında yer

almaktadır.

Ülkede ortaya çıkan kötü tablo son 5 yılda Yunanistan’dan yurt dışına 100 milyar avro

para çıkışına sebep olmuştur.

Bu gelişmelerin ardından Yunanistan alacaklılarına bazı varlıklarını satma

taahhüdünde bulunmuştur. Örneğin 14 bölgesel havaalanının satışına ilişkin Devlet Konseyi

kararı Resmi Gazete’de yayımlanmıştır. Bu Kararın ardından aralarında Korfu, Kos, Mikonos,

Santorine, Kavala havaalanlarının da bulunduğu 14 havaalanının Alman Fraport şirketine 1,3

milyar avroya satışı gerçekleştirilmiştir.1

4. Türkiye İç-Dış Toplam Kamu Borçları

Bundan sonraki başlıklar altında sırasıyla ülkemizin 2002’den 2015’e kamu

borçlarının gelişimi;

-Kamu iç-dış borçlar toplamı,

-Kamu dış borçları,

-Kamu-özel sektör dış borçları

şeklinde tablolar üzerinde verilecek ve değerlendirilecektir.

1

Dünya gazetesi, 19 Ağustos 2015, s. 10.

Tablo 2

Kamu İç-Dış Toplam Borçları (2002-2015)

Yıl

Miktar

GSYH

Borç/GSYH

2002 (Milyar Dolar)

150 (64’ü dış)

232,5

%64

2015 Ç3 (TL)

655 (260’ı dış)

1.900

%34,5

Kaynak: Hazine Müsteşarlığı, Kamu Finansmanı Genel Müdürlüğü (10.1.2016)

Bu tablo Hazine Müsteşarlığı sayfasında yer alan “AB Tanımlı Kamu Borcu

Tablosu”ndan yararlanılarak oluşturulmuştur.

Tabloda Türkiye’nin Genel Yönetim anlamındaki borç toplamı 2015 Ç3 (Eylül sonu)

itibarıyla 654,8 milyar TL olarak verilmiştir. Tablo üzerinde bu rakama şu şekilde ulaşıldığı

görülmektedir:

-İç borç: 454,3;

-Dış borç: 260,5;

-Toplam: 714,8;

-Ayarlama: -60;

-AB Tanımlı Borç Toplamı: 654,8.

Ayarlama kalemiyle kamu borçlarının nasıl 60 milyar TL azaltıldığını anlayabilmiş

değilim doğrusu.

Eğer 2015 Eylül sonu itibarıyla Türkiye’nin kamu borcu toplamı 655 milyar TL ise,

aynı tarih itibarıyla bu paranın dolara çevrilmesi durumunda (655 : 3.02602) 216 milyar dolar

gibi bir karşılık bulunur.

Yani 13 yıl içinde kamu borçları 150 miyar dolardan 216 milyar dolara çıkmıştır. 66

milyar dolarlık bir artış vardır. Ancak milli gelir artışı borç artışından daha hızlı olduğu için

kamu borçlarının milli gelire oranı azalmıştır: %64’ten %34,5’a düşmüştür.

5. Kamu Dış Borçları

Tablo 3

Kamunun Dış Borçları (Milyar Dolar)

Yıl

Miktar

GSYH

Borç/GSYH

2002

64*

232,5

%27,5

2015 Ç3

115**

628***

%18,3

Kaynak: Hazine Müsteşarlığı, Kamu Finansmanı Genel Müdürlüğü (10.1.2016)

*Yaklaşık 1 milyar doları kısa vadeli, 63 milyar doları uzun vadeli.

**Yaklaşık 15 milyar doları kısa vadeli, 100 milyar doları uzun vadeli.

***1900 : 3.0260 = 628 milyar dolar.

Hazine Müsteşarlığının bu tablosunda 115 milyar dolar olarak yer alan kamu dış

borçları TL cinsinden verilen önceki tabloda 260 milyar TL olarak verilmiştir. Bu

hesaplamada dolar kurunun 2.260 şeklinde alındığı görülmektedir.

2

30 Eylül 2015 tarihi itibarıyla TCMB dolar alış kuru 3.0260 TL’dir.

Oysa 115 milyar dolar 30 Eylül 2015 tarihli dolar kuru (3.0260) üzerinden TL’ye

çevrildiği vakit TL cinsinden borç miktarı 400 milyara çıkar. Aradaki fark olan 140 milyar

655 milyar TL’ye eklendiği vakit toplam borç miktarı 795 milyar TL’ye yükselir. Toplam

borcun GSYH’ye oranı da (795 : 1.900) %41,8’e çıkar. Eylül 2015 itibarıyla kamu

borçlarının dolar cinsinden miktarı da 216 yerine (795 : 3.0260) 263 milyar dolar olur.

Bu hesaplama üzerinden gidilse de, yine 2002’den 2015’e kamu borçlarının,

miktar olarak artmasına rağmen, GSYH’ye oran itibarıyla azaldığını söylememiz

gerekir. Borç/GSYH oranı bu dönemde %64’ten %41,8’e düşmüştür. Bu yaklaşık üçte bir

oranında bir azalış anlamına gelmektedir.

6. Siyasetçilerin Devrettikleri Borç Miktarları

Bilici-Bilici 2015’ten aldığımız aşağıdaki tabloda ülkemiz kamu borçlarının daha uzun

bir dönemdeki seyri izlenebilir:

Tablo 4

1987-2015 Kamu Borç Stoku

(İç ve Dış Borçlar Toplamı, Milyar $)

1987

1996

1997

2002

Ekim 2015

Turgut Özal

38

Mesut Yılmaz

60,7

Necmettin Erbakan

60,3

R. Tayyip Erdoğan

150

263

Kaynak: Bilici-Bilici 2015, Kamu Maliyesi, 6. baskı, Savaş Yayınevi, Ankara, s. 236.

Not: Rakamlar küsuratlar yuvarlanarak verilmiştir.

Tablo, aldığı borçları artırmadan hatta azaltarak devreden tek parti liderinin Necmettin

Erbakan olduğunu göstermektedir.

7. Özel Sektörün Dış Borçları

Bundan sonraki iki tabloda özel sektörün dış borçları ve kamu-özel dahil Türkiye’nin

toplam dış borçları görülmektedir.

Tablo 5

Özel Sektör Dış Borçları (2002-2015)

Yıl

2002

Eylül 2015

Borç (Milyar $)

43*

290**

GSYH’ye Oran

(43/233) %18,5

(290/628) %46,2

Kaynak: Hazine Müsteşarlığı, Kamu Finansmanı Genel Müdürlüğü (10.1.2016)

*14 milyar doları kısa, 29 milyar doları uzun vadeli.

**105 milyar doları kısa, 185 milyar doları uzun vadeli.

Özel sektörün dış borçları 2002 yılında sadece 43 milyar $ tutarında idi. Özel sektör

dış borçları 13 yılda 247 milyar dolar tutarında artarak 290 milyar dolara yükselmiştir.

GSYH’ye oran itibariyle de 28 puanlık artış olmuştur.

8. Kamu-Özel Dış Borçlar Toplamı

Tablo 6

Türkiye’nin Toplam Dış Borçları (Milyar $)

Yıl

2002

Eylül 2015

Kamu Sektörü

64

115

Özel Sektör

43*

290**

Toplam

107

405

Dış borç/GSYH

(107/233) %45,9

(405/628) %64,5

Kaynak: Hazine Müsteşarlığı, Kamu Finansmanı Genel

Müdürlüğü (10.1.2016)

*14 milyar doları kısa, 29 milyar doları uzun vadeli.

**105 milyar doları kısa, 185 milyar doları uzun vadeli.

Dış borçlarin, devam eden cari açıkların da etkisiyle önümüzdeki dönemde daha

da artacağı tahmini yapılabilir.

Ülkemizdeki hane halkı borçlanmasının da artış içinde olduğu

görülmektedir. İnsanlar çeşitli kredi ve finansman imkanlarıyla borçlanmakta, krediyle

ev, araba, uçak bileti almakta, bedelli askerlikten faydalanmaktadır. Bankalar bizleri her

gün hoş vaatlerle daha fazla borçlanmaya çağırıyor.

9. “Yükselen Pazar” Ülkelerine Para Akını (2003-2013)

2001 krizi sonrasında küresel likiditenin aşırı derecede bollaştığı bilinmektedir.

Varlıklı ülkelerde faiz oranları sıfıra yakın olduğu için bu paralar iyi para kazanacağı

Türkiye, Brezilya, Arjantin, Hindistan, Rusya, Meksika, G. Afrika gibi ülkelere

akmıştır: Kredi şeklinde, sıcak para şeklinde... Muazzam kaynak bolluğu ortamında bu

ülkeler de adı geçen kaynakları kullanmışlardır.

Bu şekilde söz konusu ülkelerin;

-Milli gelir düzeyleri yükselmiş,

-Dünya milli geliri içindeki payları artmıştır.

Ama bir sıkıntı ortaya çıktı.

Hızlı büyüme, cari açıkla (borçlanmayla) gerçekleştirildiği için kamunun ve özellikle

özel sektörün borçları arttı.

Tablo 7

Yükselen Pazar Ülkelerinde Kamu Toplam Borcu/GSYH (2013 Yılı)

Rusya

%10

Çin

%20

Endonezya %22

Türkiye

%37

G. Afrika

%43

Meksika

%43

Arjantin

%43

Brezilya

%61

Kaynak: http://www.fibhaber.com/m/?id=1359 (1.2.2016)

Tablo 8

Yükselen Pazar Ülkelerinde Toplam Dış Borçlar/GSYH (… Yılı)

…….

2013 Nisan ayından itibaren ABD’nin piyasaya verdiği parayı aşamalı olarak

azaltma kararı almasıyla durum değişmeye başladı. Şimdi bir de faiz oranlarının

yükseltilmesi gündeme gelince Türkiye gibi ülkelerdeki dolarların geriye doğru gidiş hareketi

başladı.

Döviz çıkışı (dövizin azalması), doların değer kazanmasına (dolayısıyla bu ülke

paralarının değer kaybetmesine) yol açtı.

Bu da dolar cinsinden GSYH’nin düşmesine yol açıyor. Dolar cinsinden GSYH

düşünce dış borçların GSYH’ye oranı yükseliyor.

Sonuç ve Değerlendirme

Buraya kadar yapılan açıklamalar; borç sorununa, kamu borçlanması şeklinde

bakılması durumunda ülkemiz kamu borçlanmasının kontrollü götürüldüğünü

göstermektedir.3

Konuya, Türkiye’nin dış borçları şeklinde bakılması durumunda ise özel sektör

borçlarının ciddi ölçüde arttığı ve bu şekilde özel sektörün dış şoklara karşı kırılganlığının

arttığı değerlendirmesini yapmamız gerekir.4

Mevcut dış borçlar tablosunun bir krize yol açma riskinin olup olmadığı

değerlendirmesini yapmadan önce bugüne kadar Cumhuriyet Tarihi boyunca ülkemizin

yaşadığı 3 borç krizini hatırlamamız gerekir.

Ülkemiz;

1929’dan itibaren Osmanlı’dan payına düşen borçları ödemeye başlar.

Osmanlı borçları bitirilir.

Yeniden borç alınmaya başlanır.

1958 yılına gelindiğinde dış borçların tutarı 256 milyon doları bulmuştu. Borçların

iadesinde sıkıntı yaşanır… 4 Ağustos 1958 tarihinde TL %221 oranında devalüe edilir.

(Menderes Hükümeti Borç Krizi)

Türkiye’nin 1970 yılında 1.8 milyar dolar olan borcu, 1977 yılında 10 milyar dolara

çıktı. 1978 yılında kısa vadeli borçların toplam borç içindeki payı yüzde 52'ye ulaştı.

1978'de kriz patladı. (Demirel Hükümeti Dış Borç Krizi) 21 Eylül 1977-24 Ocak 1980

arası dönemde (Süleyman Demirel ve Bülent Ecevit hükümetleri tarafından) TL, toplamda

%166.2 oranında devalüe edildi. 1980 yılında, dış borç stoku 17.4 milyar dolara yükseldi.

3

Bu tablolarda görünmeyen;

-Devletin kamu özel sektör ortaklıklarına verdiği garantiler... Balıkesir havaalanı... İstanbul

Havaalanı... özel sektöre garanti... Şartlı Borç: Kütahya Havaalanını alan kişiye şu kadar

yolcu olmazsa olmayan yolcu başına şu kadar para vereceğim.

-Özel sektör borcuna Hazine kefaleti: İstanbul Havalimanında… ihaleyle işi alan şirketlerin

bankadan aldığı kredilere Hazine kefalet veriyor.

gibi kamu yükümlülüklerinin de bir gün borca dönüşebileceği unutulmamalıdır.

4

Borç artışının servet dağılımına etkisi: 2002 yılında toplam servetin paylaşılması

şöyleydi: %1: %39,4; %99: %60,6. 2014 yılına kadar %1’lik kesimin payı aşama aşama arttı

ve 2014’te %54,5’a ulaştı. %99’luk kesimin toplam servetten aldığı pay ise %45,5’a düştü.

(Saygılıoğlu 2015: Verilere kaynak olarak New York Merkezli Türkiye Araştırmaları

Enstitüsü (Researc İnstitute on Turkey) gösterilmiştir.

1999 yılında dış borç stoku 103 milyar dolara, iç borç stokunun GSMH'ya oranı yüzde

32'ye çıktı. Faizi yüksek, vadesi kısa borç birikimi 1999 sonunda Hazine'yi iç borçları artık

döndüremediği noktaya getirdi. Aralık 1999'da hükümet IMF ile stand-by anlaşması imzaladı.

Stand-by anlaşmasının ardından ile cari işlemler açığı giderek büyüdü ve 2000

sonunda 9.8 milyar dolara çıkarak tarihi bir rekor kırdı. Toplam kısa vadeli borçlar 28.9

milyar dolara, toplam dış borç stoku 114.3 milyar dolara çıktı. Yabancı bankalar vadesi

gelmemiş kredilerini geri çekmeye başlayınca gecelik faizler tırmandı. Cari açık… sıcak para

çıkışı, faiz artışı… devalüasyon. (Bülent Ecevit Hükümeti Borç Krizi)5

Borçlanmayla kalkınmanın sağlıklı bir çözüm olmadığı;

-Cumhuriyet tarihi boyunca yaşanan 3 ciddi krizde görüldüğü gibi,

-İncelediğimiz 2002-2015 döneminde de

görülmektedir.

2002-2015 döneminde özellikle dış ticaret açıkları ile, dış borçlar yıldan yıla artarak

405 milyar $ gibi bir seviyeye ulaşmıştır. Halen 2 trilyon TL civarında seyreden GSYH’mize

(2 trilyon : 3 = 700 milyar $...) oranladığımız vakit %60’a yaklaşan bir oran.

Borç yoluyla gelen ve ilave olarak, sıcak paranın bol olduğu yıllarda ekonomik

büyüme arzu edilen düzeylerde olmuştur. Ancak borçlanmada riskli seviyelere ulaşılması ile

ekonomide sıkıntılar yaşanmaya başlanmıştır. Sıcak para çıkışları ile (piyasadaki doların

azalması ile) TL dolara karşı son 1,5 yılda %50 civarında değer kaybetmiştir. Yani 2 liradan 3

liraya çıkmıştır. Enflasyon ve faiz oranları yükselmiştir. Dış ticaret rakamları küçülmeye

başlamıştır. GSYH ulaştığı 850 milyar $ seviyesinden 700 milyar $ civarına gerilemiştir.

Bu değerlendirmeler borçlanarak işleri iyiye götürmenin etkilerinin bir dönem için…

ancak uzun dönemde.. Sağlıklı kalkınma yolunun öz kaynaklarda yapılacak tasarruflarla

olabileceğini göstermektedir.

Ülkemizin durumunu şu anekdot çok güzel anlatmaktadır:

Fransız şöyle şer: Bizim insanımız ayda 2.000 Avro kazanır. Bunu şuna şuna harcar.

Alman şöyle der: Bizim insanımız ayda 3.000 Avro kazanır. Şöyle şöyle harcar. Bir Türk ise

şöyle der: Bizim Türkler ayda 2.000 TL kazanır, ama 3.000 TL harcarlar. Bunu nasıl

becerirler, ben de bilmiyorum.

Kaynakça

www.hazine.gov.tr

www.ekonomi.gov.tr

www.tuik.gov.tr

www.worldbank.org

www.imf.org Dünya Ekonomik Görünümü

AKDİŞ Muhammet, Türkiye’nin Borç Gelişimi Sorunlar-Öneriler,

http://makdis.pau.edu.tr/debt.htm (1.2.2016)

AKTAN Hasan Basri, Türkiye'de Kamu Borç Yönetimi Sorunları,

Vergi

Dünyası

dergisi,

Haziran

2003,

Sayı

262

http://www.vergidunyasi.com.tr/dergiler.php?id=4106 (20.1.2016).

BİLİCİ-BİLİCİ 2015, Kamu Maliyesi, 6. baskı, Savaş Yayınevi, Ankara.

SABAH gazetesi, Türkiye’de Ekonomik Krizler,

http://www.sabah.com.tr/fotohaber/ekonomi/turkiyede-ekonomik-krizler?tc=34&page=20

(1.2.2016)

5

http://www.sabah.com.tr/fotohaber/ekonomi/turkiyede-ekonomik-krizler?tc=34&page=20

(1.2.2016)

SAYGILIOĞLU Nevzat, Türkiye’de Zenginlerin Serveti, Fakirlerin Geliri Artmış, Dünya

gazetesi, 19 Ağustos 2015, s. 13..