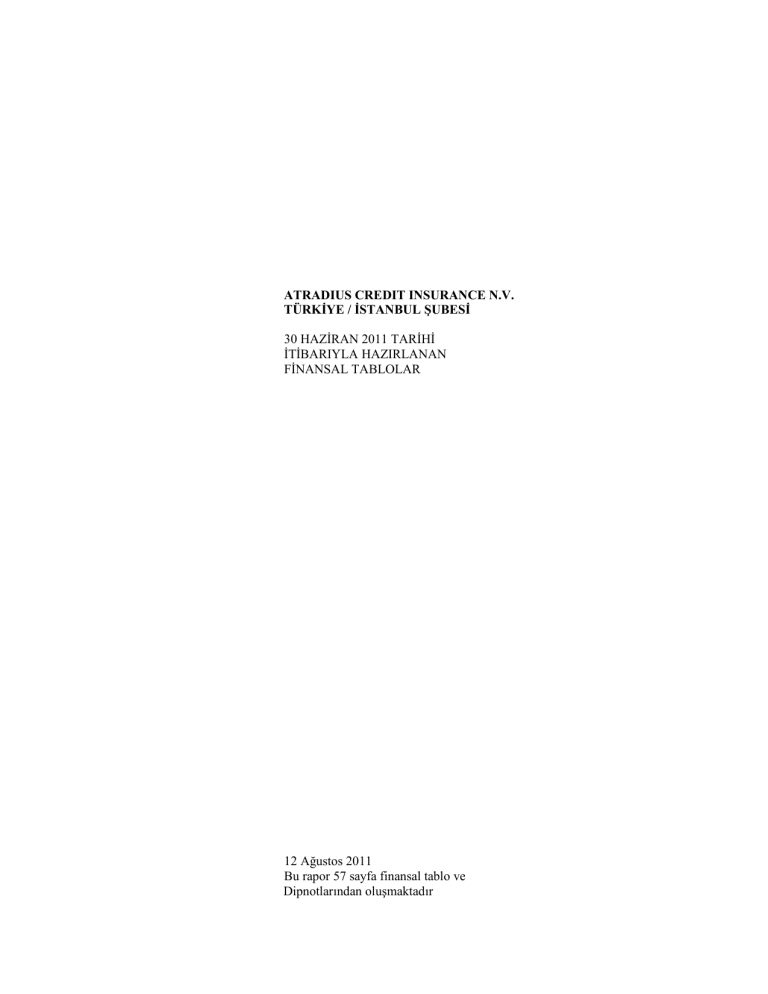

ATRADIUS CREDIT INSURANCE N.V.

TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİ

İTİBARIYLA HAZIRLANAN

FİNANSAL TABLOLAR

12 Ağustos 2011

Bu rapor 57 sayfa finansal tablo ve

Dipnotlarından oluşmaktadır

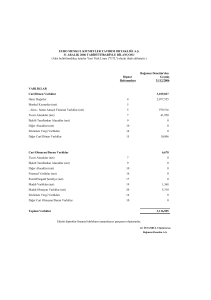

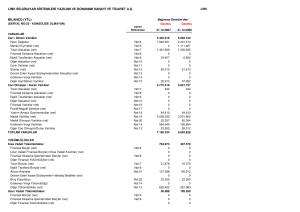

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

AYRINTILI BİLANÇO

TL

VARLIKLAR

I- CARİ VARLIKLAR

A- Nakit Ve Nakit Benzeri Varlıklar

1- Kasa

2- Alınan Çekler

3- Bankalar

4- Verilen Çekler Ve Ödeme Emirleri (-)

5- Diğer Nakit Ve Nakit Benzeri Varlıklar

B- Finansal Varlıklar ile Riski Sigortalılara Ait Finansal Yatırımlar

1- Satılmaya Hazır Finansal Varlıklar

2- Vadeye Kadar Elde Tutulacak Finansal Varlıklar

3- Alım Satım Amaçlı Finansal Varlıklar

4- Krediler

5- Krediler Karşılığı (-)

6- Riski Hayat Poliçesi Sahiplerine Ait Finansal Yatırımlar

7- Şirket Hissesi

8- Finansal Varlıklar Değer Düşüklüğü Karşılığı (-)

C- Esas Faaliyetlerden Alacaklar

1- Sigortacılık Faaliyetlerinden Alacaklar

2- Sigortacılık Faaliyetlerinden Alacaklar Karşılığı (-)

3- Reasürans Faaliyetlerinden Alacaklar

4- Reasürans Faaliyetlerinden Alacaklar Karşılığı (-)

5- Sigorta Ve Reasürans Şirketleri Nezdindeki Depolar

6- Sigortalılara Krediler (İkrazlar)

7- Sigortalılara Krediler (İkrazlar) Karşılığı (-)

8- Emeklilik Faaliyetlerinden Alacaklar

9- Esas Faaliyetlerden Kaynaklanan Şüpheli Alacaklar

10- Esas Faaliyetlerden Kaynaklanan Şüpheli Alacaklar Karşılığı (-)

D- İlişkili Taraflardan Alacaklar

1- Ortaklardan Alacaklar

2- İştiraklerden Alacaklar

3- Bağlı Ortaklıklardan Alacaklar

4- Müşterek Yönetime Tabi Teşebbüslerden Alacaklar

5- Personelden Alacaklar

6- Diğer İlişkili Taraflardan Alacaklar

7- İlişkili Taraflardan Alacaklar Reeskontu (-)

8- İlişkili Taraflardan Şüpheli Alacaklar

9- İlişkili Taraflardan Şüpheli Alacaklar Karşılığı (-)

E- Diğer Alacaklar

1- Finansal Kiralama Alacakları

2- Kazanılmamış Finansal Kiralama Faiz Gelirleri (-)

3- Verilen Depozito ve Teminatlar

4- Diğer Çeşitli Alacaklar

5- Diğer Çeşitli Alacaklar Reeskontu(-)

6- Şüpheli Diğer Alacaklar

7- Şüpheli Diğer Alacaklar Karşılığı (-)

F- Gelecek Aylara Ait Giderler Ve Gelir Tahakkukları

1- Gelecek Aylara Ait Giderler

2- Tahakkuk Etmiş Faiz Ve Kira Gelirleri

3- Gelir Tahakkukları

G- Diğer Cari Varlıklar

1- Gelecek Aylar İhtiyacı Stoklar

2- Peşin Ödenen Vergiler Ve Fonlar

3- Ertelenmiş Vergi Varlıkları

4- İş Avansları

5- Personele Verilen Avanslar

6- Sayım Ve Tesellüm Noksanları

7- Diğer Çeşitli Cari Varlıklar

8- Diğer Cari Varlıklar Karşılığı (-)

I- Cari Varlıklar Toplamı

Dipnot

Mad.14

Mad.11

Mad.12

Mad.21

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

1

Bağımsız sınırlı

denetimden geçmiş

Cari Dönem

(30/06/2011)

6.378.042

6.378.042

9.278.910

9.278.910

1.970.860

1.970.860

3.503

3.503

279.822

197.057

82.765

17.911.137

Bağımsız

denetimden geçmiş

Önceki Dönem

(31/12/2010)

5.465.417

5.465.417

8.101.731

8.101.731

1.916.430

1.916.430

773

773

219.542

176.377

43.165

15.703.893

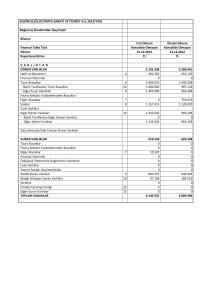

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

AYRINTILI BİLANÇO

TL

VARLIKLAR

I- CARİ OLMAYAN VARLIKLAR

A- Esas Faaliyetlerden Alacaklar

1- Sigortacılık Faaliyetlerinden Alacaklar

2- Sigortacılık Faaliyetlerinden Alacaklar Karşılığı (-)

3- Reasürans Faaliyetlerinden Alacaklar

4- Reasürans Faaliyetlerinden Alacaklar Karşılığı (-)

5- Sigorta ve Reasürans Şirketleri Nezdindeki Depolar

6- Sigortalılara Krediler (İkrazlar)

7- Sigortalılara Krediler (İkrazlar) Karşılığı (-)

8- Emeklilik Faaliyetlerinden Alacaklar

9- Esas Faaliyetlerden Kaynaklanan Şüpheli Alacaklar

10- Esas Faaliyetlerden Kaynaklanan Şüpheli Alacaklar Karşılığı (-)

B- İlişkili Taraflardan Alacaklar

1- Ortaklardan Alacaklar

2- İştiraklerden Alacaklar

3- Bağlı Ortaklıklardan Alacaklar

4- Müşterek Yönetime Tabi Teşebbüslerden Alacaklar

5- Personelden Alacaklar

6- Diğer İlişkili Taraflardan Alacaklar

7- İlişkili Taraflardan Alacaklar Reeskontu (-)

8- İlişkili Taraflardan Şüpheli Alacaklar

9- İlişkili Taraflardan Şüpheli Alacaklar Karşılığı (-)

C- Diğer Alacaklar

1- Finansal Kiralama Alacakları

2- Kazanılmamış Finansal Kiralama Faiz Gelirleri (-)

3- Verilen Depozito ve Teminatlar

4- Diğer Çeşitli Alacaklar

5- Diğer Çeşitli Alacaklar Reeskontu(-)

6- Şüpheli Diğer Alacaklar

7- Şüpheli Diğer Alacaklar Karşılığı (-)

D- Finansal Varlıklar

1- Bağlı Menkul Kıymetler

2- İştirakler

3- İştirakler Sermaye Taahhütleri (-)

4- Bağlı Ortaklıklar

5- Bağlı Ortaklıklar Sermaye Taahhütleri (-)

6- Müşterek Yönetime Tabi Teşebbüsler

7- Müşterek Yönetime Tabi Teşebbüsler Sermaye Taahhütleri (-)

8- Finansal Varlıklar Ve Riski Sigortalılara Ait Finansal Yatırımlar

9- Diğer Finansal Varlıklar

10- Finansal Varlıklar Değer Düşüklüğü Karşılığı (-)

E- Maddi Varlıklar

1- Yatırım Amaçlı Gayrımenkuller

2- Yatırım Amaçlı Gayrımenkuller Değer Düşüklüğü Karşılığı (-)

3- Kullanım Amaçlı Gayrımenkuller

4- Makine Ve Teçhizatlar

5- Demirbaş Ve Tesisatlar

6- Motorlu Taşıtlar

7- Diğer Maddi Varlıklar (Özel Maliyet Bedelleri Dahil)

8- Kiralama Yoluyla Edinilmiş Maddi Varlıklar

9- Birikmiş Amortismanlar (-)

10- Maddi Varlıklara İlişkin Avanslar (Yapılmakta Olan Yatırımlar Dahil)

F- Maddi Olmayan Varlıklar

1- Haklar

2- Şerefiye

3- Faaliyet Öncesi Döneme Ait Giderler

4- Araştırma Ve Geliştirme Giderleri

5- Diğer Maddi Olmayan Varlıklar

6- Birikmiş İtfalar (Amortismanlar) (-)

7- Maddi Olmayan Varlıklara İlişkin Avanslar

G-Gelecek Yıllara Ait Giderler Ve Gelir Tahakkukları

1- Gelecek Yıllara Ait Giderler

2- Gelir Tahakkukları

3- Gelecek Yıllara Ait Diğer Giderler Ve Gelir Tahakkukları

H-Diğer Cari Olmayan Varlıklar

1- Efektif Yabancı Para Hesapları

2- Döviz Hesapları

3- Gelecek Yıllar İhtiyacı Stoklar

Dipnot

Mad.12

Mad.6

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

2

Bağımsız sınırlı

denetimden geçmiş

Cari Dönem

(30/06/2011)

666.718

666.718

85.446

85.446

44.426

44.426

21.240

144.042

(122.802)

73.705

73.705

111.440

-

Bağımsız

denetimden geçmiş

Önceki Dönem

(31/12/2010)

373.061

373.061

245.397

245.397

411

411

29.844

144.042

(114.198)

25.935

25.935

71.637

-

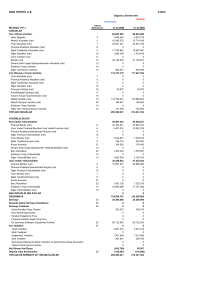

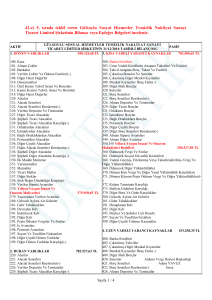

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

AYRINTILI BİLANÇO

TL

YÜKÜMLÜLÜKLER

III- KISA VADELİ YÜKÜMLÜLÜKLER

A- Finansal Borçlar

1- Kredi Kuruluşlarına Borçlar

2- Finansal Kiralama İşlemelerinden Borçlar

3- Ertelenmiş Finansal Kiralama Borçlanma Maliyetleri (-)

4- Uzun Vadeli Kredilerin Ana Para Taksitleri Ve Faizleri

5- Çıkarılmış Tahviller(Bonolar) Anapara, Taksit ve Faizleri

6- Çıkarılmış Diğer Finansal Varlıklar

7- Çıkarılmış Diğer Finansal Varlıklar İhraç Farkı (-)

8- Diğer Finansal Borçlar (Yükümlülükler)

B- Esas Faaliyetlerden Borçlar

1- Sigortacılık Faaliyetlerinden Borçlar

2- Reasürans Faaliyetlerinden Borçlar

3- Sigorta Ve Reasürans Şirketlerinden Alınan Depolar

4- Emeklilik Faaliyetlerinden Borçlar

5- Diğer Esas Faaliyetlerden Borçlar

6- Diğer Esas Faaliyetlerden Borçlar Borç Senetleri Reeskontu (-)

C-İlişkili Taraflara Borçlar

1- Ortaklara Borçlar

2- İştiraklere Borçlar

3- Bağlı Ortaklıklara Borçlar

4- Müşterek Yönetime Tabi Teşebbüslere Borçlar

5- Personele Borçlar

6- Diğer İlişkili Taraflara Borçlar

D- Diğer Borçlar

1- Alınan Depozito ve Teminatlar

2- Diğer Çeşitli Borçlar

3- Diğer Çeşitli Borçlar Reeskontu (-)

E-Sigortacılık Teknik Karşılıkları

1- Kazanılmamış Primler Karşılığı - Net

2- Devam Eden Riskler Karşılığı - Net

3- Hayat Matematik Karşılığı - Net

4- Muallak Hasar Ve Tazminat Karşılığı - Net

5- İkramiye Ve İndirimler Karşılığı - Net

6- Yatırım Riski Hayat Sigortası Poliçe Sahiplerine Ait Poliçeler İçin Ayrılan Karşılık - Net

7- Diğer Teknik Karşılıklar - Net

F- Ödenecek Vergi Ve Benzeri Diğer Yükümlülükler İle Karşılıkları

1- Ödenecek Vergi Ve Fonlar

2- Ödenecek Sosyal Güvenlik Kesintileri

3- Vadesi Geçmiş, Ertelenmiş Veya Taksitlendirilmiş Vergi Ve Diğer Yükümlülükler

4- Ödenecek Diğer Vergi Ve Benzeri Yükümlülükler

5- Dönem Karı Vergi Ve Diğer Yasal Yükümlülük Karşılıkları

6- Dönem Karının Peşin Ödenen Vergi Ve Diğer Yükümlülükleri (-)

7- Diğer Vergi Ve Benzeri Yükümlülük Karşılıkları

G- Diğer Risklere İlişkin Karşılıklar

1- Kıdem Tazminatı Karşılığı

2- Sosyal Yardım Sandığı Varlık Açıkları Karşılığı

3- Maliyet Giderleri Karşılığı

H- Gelecek Aylara Ait Gelirler Ve Gider Tahakkukları

1- Gelecek Aylara Ait Gelirler

2- Gider Tahakkukları

3- Gelecek Aylara Ait Diğer Gelirler Ve Gider Tahakkukları

I- Diğer Kısa Vadeli Yükümlülükler

1- Ertelenmiş Vergi Yükümlüğü

2- Sayım Ve Tesellüm Fazlalıkları

3- Diğer Çeşitli Kısa Vadeli Yükümlülükler

III - Kısa Vadeli Yükümlülükler Toplamı

Dipnot

Mad.19

Mad.12-19

Mad.4.1.2.4

Mad.4.1.2.4

Mad.4.1.2.2

Mad.4.1.2.4

Mad.19

Mad.19

Mad.19

Mad.23

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

3

Bağımsız sınırlı

denetimden geçmiş

Cari Dönem

(30/06/2011)

237.813

237.813

838.870

625.171

213.699

711.211

415.405

188.395

107.411

50.994

12.624

38.370

671.903

533.448

138.455

1.495

1.495

2.512.286

Bağımsız

denetimden geçmiş

Önceki Dönem

(31/12/2010)

279.520

279.520

849.023

769.175

79.848

329.290

250.523

58.924

19.843

87.874

28.925

58.949

462.169

255.248

206.921

3.357

3.357

2.011.233

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

AYRINTILI BİLANÇO

TL

YÜKÜMLÜLÜKLER

IV- UZUN VADELİ YÜKÜMLÜLÜKLER

A- Finansal Borçlar

1- Kredi Kuruluşlarına Borçlar

2- Finansal Kiralama İşlemlerinden Borçlar

3- Ertelenmiş Finansal Kiralama Borçlanma Maliyetleri (-)

4- Çıkarılmış Tahviller

5- Çıkarılmış Diğer Finansal Varlıklar

6- Çıkarılmış Diğer Finansal Varlıklar İhraç Farkı (-)

7- Diğer Finansal Borçlar (Yükümlülükler)

B- Esas Faaliyetlerden Borçlar

1- Sigortacılık Faaliyetlerinden Borçlar

2- Reasürans Faaliyetlerinden Borçlar

3- Sigorta Ve Reasürans Şirketlerinden Alınan Depolar

4- Emeklilik Faaliyetlerinden Borçlar

5- Diğer Esas Faaliyetlerden Borçlar

6- Diğer Esas Faaliyetlerden Borçlar Borç Senetleri Reeskontu (-)

C- İlişkili Taraflara Borçlar

1- Ortaklara Borçlar

2- İştiraklere Borçlar

3- Bağlı Ortaklıklara Borçlar

4- Müşterek Yönetime Tabi Teşebbüslere Borçlar

5- Personele Borçlar

6- Diğer İlişkili Taraflara Borçlar

D- Diğer Borçlar

1- Alınan Depozito Ve Teminatlar

2- Diğer Çeşitli Borçlar

3- Diğer Çeşitli Borçlar Reeskontu

E- Sigortacılık Teknik Karşılıkları

1- Kazanılmamış Primler Karşılığı – Net

2- Devam Eden Riskler Karşılığı - Net

3- Hayat Matematik Karşılığı - Net

4- Muallak Hasar Ve Tazminat Karşılığı - Net

5- İkramiye Ve İndirimler Karşılığı - Net

6-Yatırım Riski Hayat Sigortası Poliçe Sahiplerine Ait Poliçeler İçin Ayrılan Karşılık - Net

7- Diğer Teknik Karşılıklar - Net

F-Diğer Yükümlülükler Ve Karşılıkları

1- Ödenecek Diğer Yükümlülükler

2- Vadesi Geçmiş, Ertelenmiş Veya Taksitlendirilmiş Vergi Ve Diğer Yükümlülükler

3-Diğer Borç Ve Gider Karşılıkları

G- Diğer Risklere İlişkin Karşılıklar

1- Kıdem Tazminatı Karşılığı

2- Sosyal yardım sandığı Varlık Açıkları Karşılığı

H-Gelecek Yıllara Ait Gelirler Ve Gider Tahakkukları

1- Gelecek Yıllara Ait Gelirler

2- Gider Tahakkukları

3- Gelecek Yıllara Ait Diğer Gelirler Ve Gider Tahakkukları

I- Diğer Uzun Vadeli Yükümlülükler

1- Ertelenmiş Vergi Yükümlülüğü

2- Diğer Uzun Vadeli Yükümlülükler

IV- Uzun Vadeli Yükümlülükler Toplamı

Dipnot

Mad.12-19

Mad.12-19

Mad.4.1.2.4

Mad.4.1.2.4

Mad.22

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

4

Bağımsız sınırlı

denetimden geçmiş

Cari Dönem

(30/06/2011)

105.766

105.766

6.582.614

6.569.832

12.782

522.370

105.320

417.050

28.437

28.437

134.836

134.836

7.374.023

Bağımsız

denetimden geçmiş

Önceki Dönem

(31/12/2010)

266.286

266.286

5.540.509

5.397.324

143.185

367.398

36.167

331.231

16.148

16.148

36.848

36.848

6.227.189

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

AYRINTILI BİLANÇO

TL

ÖZSERMAYE

V- ÖZSERMAYE

Dipnot

A- Ödenmiş Sermaye

1- (Nominal) Sermaye

2- Ödenmemiş Sermaye (-)

3- Sermaye Düzeltmesi Olumlu Farkları

4- Sermaye Düzeltmesi Olumsuz Farkları (-)

B- Sermaye Yedekleri

1- Hisse Senedi İhraç Primleri

2- Hisse Senedi İptal Karları

3- Sermayeye Eklenecek Satış Karları

4- Yabancı Para Çevirim Farkları

5- Diğer Sermaye Yedekleri

C- Kar Yedekleri

1- Yasal Yedekler

2- Statü Yedekleri

3- Olağanüstü Yedekler

4- Özel Fonlar (Yedekler)

5- Finansal Varlıkların Değerlemesi

6- Diğer Kar Yedekleri

D- Geçmiş Yıllar Karları

1- Geçmiş Yıllar Karları

E-Geçmiş Yıllar Zararları (-)

1- Geçmiş Yıllar Zararları

F-Dönem Net Karı

1- Dönem Net Karı

2- Dönem Net Zararı (-)

Özsermaye Toplamı

Yükümlülükler Toplamı (III+IV+V)

Mad.1.1

Mad.2.13

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

5

Bağımsız sınırlı

denetimden geçmiş

Cari Dönem

(30/06/2011)

13.800.000

13.800.000

30.621

30.621

(5.637.170)

(5.637.170)

834.352

834.352

9.027.803

18.914.112

Bağımsız

denetimden geçmiş

Önceki Dönem

(31/12/2010)

13.800.000

13.800.000

48.926

48.926

(5.261.740)

(5.261.740)

(375.430)

(375.430)

8.211.756

16.450.178

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

AYRINTILI GELİR TABLOSU

I-TEKNİK BÖLÜM

Dipnot

A- Hayat Dışı Teknik Gelir

1- Kazanılmış Primler (Reasürör Payı Düşülmüş Olarak)

1.1- Yazılan Primler (Reasürör Payı Düşülmüş Olarak)

1.1.1- Brüt Yazılan Primler (+)

1.1.2 -Reasüröre Devredilen Primler (-)

1.2- Kazanılmamış Primler Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş

1.2.1- Kazanılmamış Primler Karşılığı (-)

1.2.2- Kazanılmamış Primler Karşılığında Reasürör Payı (+)

1.3- Devam Eden Riskler Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş

1.3.1- Devam Eden Riskler Karşılığı (-)

1.3.2- Devam Eden Riskler Karşılığında Reasürör Payı (+)

2- Teknik Olmayan Bölümden Aktarılan Yatırım Gelirleri

3- Diğer Teknik Gelirler (Reasürör Payı Düşülmüş Olarak)

3.1- Brüt Diğer Teknik Gelirler (+)

3.2- Brüt Diğer Teknik Gelirlerde Reasürör Payı (-)

B- Hayat Dışı Teknik Gider(-)

1- Gerçekleşen Hasarlar (Reasürör Payı Düşülmüş Olarak)

1.1- Ödenen Hasarlar (Reasürör Payı Düşülmüş Olarak)

1.1.1- Brüt Ödenen Hasarlar (-)

1.1.2- Ödenen Hasarlarda Reasürör Payı (+)

1.2- Muallak Hasarlar Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş Olarak) (+/1.2.1- Muallak Hasarlar Karşılığı (-)

1.2.2- Muallak Hasarlar Karşılığında Reasürör Payı (+)

2- İkramiye ve İndirimler Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş Olarak)

2.1- İkramiye ve İndirimler Karşılığı (-)

2.2- İkramiye ve İndirimler Karşılığında Reasürör Payı (+)

3- Diğer Teknik Karşılıklarda Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş Olarak) (+/-)

4- Faaliyet Giderleri (-)

C- Teknik Bölüm Dengesi- Hayat Dışı (A - B)

D- Hayat Teknik Gelir

1- Kazanılmış Primler (Reasürör Payı Düşülmüş Olarak)

1.1- Yazılan Primler (Reasürör payı Düşülmüş Olarak)

1.1.1- Brüt Yazılan Primler (+)

1.1.2- Reasüröre Devredilen Primler (-)

1.2- Kazanılmamış Primler Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş

1.2.1- Kazanılmamış Primler Karşılığı (-)

1.2.2- Kazanılmamış Primler Karşılığında Reasürör Payı (+)

1.3- Devam Eden Riskler Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş

1.3.1- Devam Eden Riskler Karşılığı (-)

1.3.2- Devam Eden Riskler Karşılığında Reasürör Payı (+)

2- Hayat Branşı Yatırım Geliri

3- Yatırımlardaki Gerçekleşmemiş Karlar

4- Diğer Teknik Gelirler (Reasürör Payı Düşülmüş Olarak)

E- Hayat Teknik Gider

1- Gerçekleşen Hasarlar (Reasürör Payı Düşülmüş Olarak)

1.1- Ödenen Tazminatlar (Reasürör Payı Düşülmüş Olarak)

1.1.1- Brüt Ödenen Tazminatlar (-)

1.1.2- Ödenen Tazminatlarda Reasürör Payı (+)

1.2- Muallak Tazminatlar Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş Olarak)

1.2.1- Muallak Tazminatlar Karşılığı (-)

1.2.2- Muallak Hasarlar Karşılığında Reasürör Payı (+)

2- İkramiye ve İndirimler Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş Olarak)

2.1- İkramiye ve İndirimler Karşılığı (-)

2.2- İkramiye ve İndirimler Karşılığında Reasürör Payı (+)

3- Hayat Matematik Karşılığında Değişim (Reasürör Payı ve Devreden Kısım Düşülmüş Olarak)(+/-)

3.1- Hayat Matematik Karşılığı (-)

3.2- Hayat Matematik Karşılığında Reasürör Payı (+)

4- Yatırım Riski Hayat Sigortası Poliçe Sahiplerine Ait Poliçeler İçin Ayrılan Karşılıklarda Değişim (Reasürör

Payı ve Devreden Kısım Düşülmüş Olarak)(+/-)

Mad.24

Mad.4.1.2.4

Mad.4.1.2.3

Mad.4.1.2.4

Mad.32

Bağımsız Sınırlı

Bağımsız Sınırlı Denetimden

Denetimden Geçmiş

Geçmemiş

Cari Dönem

Cari Dönem

(01/01/2011-30/06/2011)

('01/04/2011-30/06/2011)

482.767

249.329

481.119

247.681

715.154

200.270

3.279.992

851.881

(2.564.838)

(651.612)

(234.035)

47.412

(1.100.396)

224.173

866.361

(176.761)

1.648

1.648

1.648

1.648

(1.111.972)

(743.555)

(134.039)

(164.699)

(4.568)

(3.756)

(20.299)

(16.692)

15.731

12.936

(129.471)

(160.942)

(575.428)

(715.300)

445.957

554.358

(87.568)

(83.667)

(186.423)

(179.061)

98.855

95.394

(85.819)

(24.033)

(804.546)

(471.156)

(629.205)

(494.226)

-

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

6

Bağımsız Sınırlı

Denetimden Geçmiş

Cari Dönem

(01/01/2010-30/06/2010)

724.599

724.599

674.372

3.223.954

(2.549.582)

(163.752)

(784.583)

620.831

213.979

213.979

(537.930)

128.741

(39.114)

(173.841)

134.727

167.855

746.025

(578.170)

16.682

34.454

(17.772)

22.682

(706.035)

186.669

-

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

AYRINTILI GELİR TABLOSU

II-TEKNİK OLMAYAN BÖLÜM

Dipnot

C- Teknik Bölüm Dengesi- Hayat Dışı

F- Teknik Bölüm Dengesi- Hayat

I - Teknik Bölüm Dengesi- Emeklilik

J- Genel Teknik Bölüm Dengesi (C+F+I)

K- Yatırım Gelirleri

1- Finansal Yatırımlardan Elde Edilen Gelirler

2-Finansal Yatırımların Nakde Çevrilmesinden Elde Edilen Karlar

3- Finansal Yatırımların Değerlemesi

4- Kambiyo Karları

5- İştiraklerden Gelirler

6- Bağlı Ortaklıklar ve Müşterek Yönetime Tabi Teşebbüslerden Gelirler

7- Arazi, Arsa ile Binalardan Elde Edilen Gelirler

8- Türev Ürünlerden Elde Edilen Gelirler

9- Diğer Yatırımlar

10- Hayat Teknik Bölümünden Aktarılan Yatırım Gelirleri

L- Yatırım Giderleri (-)

1- Yatırım Yönetim Giderleri – Faiz Dahil (-)

2- Yatırımlar Değer Azalışları (-)

3- Yatırımların Nakte Çevrilmesi Sonucunda Oluşan Zararlar (-)

4- Hayat Dışı Teknik Bölümüne Aktarılan Yatırım Gelirleri (-)

5- Türev Ürünler Sonucunda Oluşan Zararlar (-)

6- Kambiyo Zararları (-)

7- Amortisman Giderleri (-)

8- Diğer Yatırım Giderleri (-)

M- Diğer Faaliyetlerden ve Olağandışı Faaliyetlerden Gelir ve Karlar ile Gider ve Zararlar (+/-)

1- Karşılıklar Hesabı (+/-)

2- Reeskont Hesabı (+/-)

3- Özellikli Sigortalar Hesabı (+/-)

4- Enflasyon Düzeltmesi Hesabı (+/-)

5- Ertelenmiş Vergi Varlığı Hesabı (+/-)

6- Ertelenmiş Vergi Yükümlülüğü Gideri (-)

7- Diğer Gelir ve Karlar

8- Diğer Gider ve Zararlar (-)

9- Önceki Yıl Gelir ve Karları

10- Önceki Yıl Gider ve Zararları(-)

N- Dönem Net Karı veya Zararı

1- Dönem Karı Ve Zararı

2- Dönem Karı Vergi ve Diğer Yasal Yükümlülük Karşılıkları(-)

3- Dönem Net Kar veya Zararı

4- Enflasyon Düzeltme Hesabı

Mad.26

Mad.26

Mad.36

Mad.26

Mad.36

Mad.6

Mad.35

Bağımsız Sınırlı

Denetimden Geçmiş

Cari Dönem

(01/01/2011-30/06/2011)

(629.205)

(629.205)

2.092.062

967.708

1.124.354

(602.499)

(593.895)

(8.604)

(26.006)

(12.289)

9.542

35.227

5.304

(63.790)

-

Bağımsız Sınırlı Denetimden

Geçmemiş

Cari Dönem

('01/04/2011-30/06/2011)

(494.226)

(494.226)

1.198.792

667.984

530.808

(353.478)

(349.176)

(4.302)

(28.308)

(8.617)

10.136

35.227

(13.990)

(1.648)

(49.415)

-

Bağımsız Sınırlı

Denetimden Geçmiş

Cari Dönem

(01/01/2010-30/06/2010)

186.669

186.669

324.927

313.721

11.206

(1.347.517)

(454.190)

(878.423)

(14.904)

(56.866)

5.582

(53.333)

7.660

(16.775)

-

834.352

834.352

834.352

-

322.781

322.781

322.781

-

(892.787)

(892.787)

(892.787)

-

Mad.35

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

7

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

AYRINTILI ÖZSERMAYE DEĞİŞİM TABLOSU (TL)

(Bağımsız Sınırlı Denetimden Geçmiş)

İşletmenin kendi

hisse sene tleri (-)

Sermaye

ÖNCEKİ DÖNEM

I - Önc eki Dönem Sonu Bakiyesi (31/12/2009)

Varlıklarda

Değe r Artışı

Yabancı Para

Çevrim Farkları

Öz sermaye

Enflasyon

Düzeltme si

Farkları

Yasal Yedekler

Statü Yedekler i Diğer Yedekler ve

dağıtılmamış

karlar

Geçmiş Yıllar

Karları /

(Zararlar ı)

Net Dönem Karı

(veya zarar ı)

Toplam

10.300.000

-

78.264

-

-

-

-

3.500.000

(2.344.546)

(2.917.194)

8.616.524

3.500.000

-

-

-

-

-

-

(3.500.000)

-

-

-

-

-

-

-

-

-

-

-

3.500.000

-

-

-

-

-

-

(3.500.000)

B- İşletmenin aldığı kendi hisse senetleri

-

-

-

-

-

-

-

C- Gelir tablosunda yer almayan kazanç ve kayıpla r

-

-

-

-

-

-

D- Varlıklarda Değer Artışı

-

-

13.064

-

-

-

E- Yabancı para çevrim farkla rı

-

-

-

-

-

-

-

-

-

-

-

F- Diğer kazanç ve kayıplar

-

-

-

-

-

-

-

-

-

-

-

A- Sermaye a rtırımı (A1 + A2)

1- Nakit

2- İç kayna klardan

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

13.064

G- Enflasyon düzeltme farkları

-

-

-

-

-

-

-

-

-

-

-

H- Dönem net karı (veya zara rı)

-

-

-

-

-

-

-

-

(892.787)

-

(892.787)

I -Dağıtılan Temettü

-

-

-

-

-

-

-

-

-

J- Yedeklere Transfer

IV- Dönem Sonu Bakiyesi (30/06/2010) (I+

A+B+C+D+E+F+G+H+I+J)

-

-

-

-

-

13.800.000

-

91.328

-

-

-

Yabancı Para

Çevrim Farkları

Yasal Yedekler

Sermaye

İşletmenin kendi

hisse sene tleri (-)

CARİ DÖNEM

I - Önc eki Dönem Sonu Bakiyesi (31/12/2010)

Öz sermaye

Enflasyon

Düzeltme si

Farkları

-

Statü Yedekler i Diğer Yedekler ve

dağıtılmamış

karlar

(2.344.546)

-

(892.787)

(5.261.740)

7.736.801

Net Dönem Karı

(veya zarar ı)

Geçmiş Yıllar

Karları /

(Zararlar ı)

13.800.000

-

48.926

-

-

-

-

-

(375.430)

-

-

-

-

-

-

-

-

-

13.800.000

-

48.926

-

-

-

-

-

II - Muhasebe politikasında değişiklikler

III - Yeni Bakiye ( I + II) (01/01/2011)

Varlıklarda

Değe r Artışı

-

2.344.546

A- Sermaye a rtırımı (A1 + A2)

-

-

-

-

-

-

-

-

1- Nakit

-

-

-

-

-

-

-

-

2- İç kayna klardan

-

-

-

-

-

-

-

-

Toplam

(5.261.740)

8.211.756

(375.430)

(5.261.740)

8.211.756

-

-

-

-

-

-

-

-

-

B- İşletmenin aldığı kendi hisse senetleri

-

-

-

-

-

-

-

-

-

-

-

C- Gelir tablosunda yer almayan kazanç ve kayıpla r

-

-

-

-

-

-

-

-

-

-

(18.305)

D- Varlıklarda Değer Artışı

-

-

(18.305)

-

-

-

-

-

-

-

E- Yabancı para çevrim farkla rı

-

-

-

-

-

-

-

-

-

-

-

F- Diğer kazanç ve kayıplar

-

-

-

-

-

-

-

-

-

-

-

G- Enflasyon düzeltme farkları

-

-

-

-

-

-

-

-

-

-

-

H- Dönem net karı (veya zara rı)

-

-

-

-

-

-

-

-

834.352

-

834.352

I -Dağıtılan Temettü

-

-

-

-

-

-

-

-

-

J- Yedeklere Transfer

IV- Dönem Sonu Bakiyesi (30/06/2011) (III+

A+B+C+D+E+F+G+H+I)

-

-

-

-

-

13.800.000

-

30.621

-

-

-

-

-

-

-

-

-

375.430

(375.430)

-

834.352

(5.637.170)

9.027.803

Ekteki dipnotlar bu finansal ta blo ların tamamla yıcısıdır.

8

-

-

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

NAKİT AKIM TABLOSU (TL)

Dipnot

A. ESAS FAALİYETLERDEN KAYNAKLANAN

NAKİT AKIMLARI

1. Sigortacılık faaliyetlerinden elde edilen nakit girişleri

2. Reasürans faaliyetlerinden elde edilen nakit girişleri

3. Emeklilik faaliyetlerinden elde edilen nakit girişleri

4. Sigortacılık faaliyetleri nedeniyle ya pılan nakit çıkışı (-)

5. Reasürans faaliyetleri nedeniyle nakit çıkışı (-)

6. Emeklilik faaliyetleri nedeniyle nakit çıkışı (-)

7. Esas faaliyetler sonucu oluşan nakit (A1+A2+A3-A4-A5-A6)

8. Faiz ödemeleri (-)

9. Gelir vergisi ödemeleri (-)

10. Diğer nakit girişleri

11. Diğer nakit çıkışları (-)

12. Esas faaliyetlerden kaynaklanan net nakit

B. YATIRIM FAALİYETLERİNDEN KAYNAKLANAN NAKİT AKIMLARI

1. Maddi varlıkların satışı

2. Maddi varlıkların iktisabı (-)

3. Mali varlık iktisabı (-)

4. Mali varlıkların satışı

5. Alınan faizler

6. Alınan temettüler

7. Diğer nakit girişleri

8. Diğer nakit çıkışları (-)

9. Yatırım faaliyetlerinden kaynaklanan net nakit

C. FİNANSMAN FAALİYETLERİNDEN KAYNAKLANAN NAKİT AKIMLARI

1. Hisse senedi ihracı

2. Kredilerle ilgili nakit girişleri

3. Finansal kiralama borçları ödemeleri (-)

4. Ödenen temettüler (-)

5. Diğer nakit girişleri

6. Diğer nakit çıkışları (-)

7. Finansman faaliyetlerinden kaynaklanan net nakit

D. KUR FARKLARININ NAKİT VE NAKİT BENZERLERİNE OLAN ETKİSİ

E. Nakit ve nakit benzerlerinde meydana gelen net artış

(A12+B9+C7+D)

F. D önem başındaki nakit ve nakit benzerleri mevcudu

G. Dönem sonundaki nakit ve nakit benzerleri mevcudu (E+F)

Mad. 6

Mad. 6

Mad. 14

Ekteki dipnotlar bu finansal tabloların tamamlayıcısıdır.

9

Bağımsız Sınırlı

Bağımsız Sınırlı

Denetimden Geçmiş

Cari Dönem

(01/01 – 30/06/2011)

Denetimden Geç miş

Önceki D önem

(01/01 – 30/06/2010)

(212.712)

(1.432.943)

(1.645.655)

2.013.387

(828.463)

(460.731)

1.641.588

(1.422.783)

218.805

783.634

(644.703)

357.736

(1.200.060)

1.985.499

1.124.354

(517.682)

1.392.111

1.249.425

(365.247)

11.206

(1.222.810)

(327.426)

931.380

5.427.761

6.359.141

30.310

4.854.238

4.884.548

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

1.

Genel Bilgiler

1.1

Ana şirketin adı ve grubun son sahibi

Şirket’in ana hissedarı, Şirket’in çıkarılmış sermayesinin % 100’üne sahip Atradius Credit

Insurance N.V. Hollanda’dır.

Şirket’in 30 Haziran 2011 tarihindeki nominal sermayesinin dağılımı dipnot 2.13’te

verilmiştir.

1.2

Kuruluşun ikametgahı ve yasal yapısı, şirket olarak oluştuğu ülke ve kayıtlı büronun

adresi (veya eğer kayıtlı büronun olduğu yerden farklıysa, faaliyetin sürdürüldüğü esas

yer)

Şirket, Büyükdere Cad. Maya Akar Center No:100/102 Kat: 23 Şişli İstanbul adresinde

faaliyet göstermekte olup, Hollanda’da merkezi bulunan Atradius Credit Insurance N.V.

Türkiye İstanbul Şubesi (“Şirket”) olarak, 6785 No’lu ve 11 Nisan 2007 tarihli kararla,

Ticaret Siciline kaydolarak, şube olarak kurulmuştur. 2007 yılının Ağustos ayında T.C.

Başbakanlık Hazine Müsteşarlığı’ndan (“Hazine Müsteşarlığı”) alınan ruhsat ile kredi

sigortası branşında faaliyet göstermeye başlamıştır.

1.3

İşletmenin fiili faaliyet konusu

Şirket’in başlıca kuruluş amacı, kredi sigortacılığı branşında faaliyet göstermektir. Şirket,

ana sözleşmesi gereği yurtiçinde ve yurtdışında yapılmasında yasal olarak sakınca

bulunmayan kredi sigortası ürünlerini sunabilir.

1.4

Kuruluşun faaliyetlerinin ve esas çalışma alanlarının niteliklerinin açıklaması

Şirket, kredi sigortacılığı konusunda faaliyette bulunmakta olup, faaliyet konularının

esaslarını, 5684 sayılı Sigortacılık Kanunu ve yürürlükte olan diğer mevzuatta belirtilen esas

ve usüller çerçevesinde belirlenmektedir.

1.5

Kategorileri itibarıyla dönem içinde çalışan personelin sayısı

30 Haziran

2011

Adet

1

3

4

8

Üst düzey yönetici

Pazarlama ve satış elemanı

Diğer

Toplam

1.6

31 Aralık

2010

Adet

1

3

4

8

Üst düzey yöneticilere sağlanan ücret ve benzeri menfaatler:

Üst yöneticilere cari dönemde sağlanan ücret ve benzeri menfaatlerin 1 Ocak - 30 Haziran

2011 itibarıyla tutarı: 184.137 TL’dir. (1 Ocak – 30 Haziran 2010 itibarıyla tutarı 164.657

TL’dir.)

10

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

1.

Genel Bilgiler (Devamı)

1.7

Finansal tablolarda; yatırım gelirlerinin ve faaliyet giderlerinin (personel, yönetim,

araştırma geliştirme, pazarlama ve satış, dışarıdan sağlanan fayda ve hizmetler ile

diğer faaliyet giderleri) dağıtımında kullanılan anahtarlar

Teknik bölüme ilişkin personel, yönetim, araştırma ve geliştirme, pazarlama ve satış,

dışarıdan sağlanan fayda ve hizmet giderleri ile diğer faaliyet giderlerinin Hazine

Müsteşarlığı tarafından yayınlanan 4 Ocak 2008 tarihli “Sigortacılık Tek Düzen Hesap Planı

Çerçevesinde Hazırlanmakta Olan Finansal Tablolarda Kullanılan Anahtarların Usul ve

Esaslarına İlişkin Genelge” kapsamında hayat dışı, hayat ve emeklilik branşları arasında

dağıtılması gerekmektedir. Şirketin sadece hayat dışı faaliyetleri olduğundan böyle bir

dağıtım yapılmamıştır.

1.8

Finansal tabloların tek bir şirketi mi yoksa şirketler grubunu mu içerdiği

Finansal tablolar yalnızca Atradius Credit Insurance N.V. Türkiye / İstanbul şubesi

hakkındaki mali bilgileri içermektedir.

1.9

Raporlayan işletmenin adı veya diğer kimlik bilgileri ve bu bilgide önceki

bilanço tarihinden beri olan değişiklikler

Şirket’in Ticari Ünvanı:

Atradius Credit Insurance N.V. Türkiye /

İstanbul Şubesi

Şirket’in Genel Müdürlüğü’nün Adresi :

Büyükdere Caddesi No:100/102

Maya Akar Center Kat: 23 Şişli / İstanbul

Şirket’in elektronik site adresi:

www.atradius.com.tr

Şirket’in elektronik posta adresi:

[email protected]

Telefon

0 212 272 70 11

Önceki bilanço tarihinden itibaren kimlik bilgilerinde herhangi bir değişiklik olmamıştır.

1.10

Bilanço Tarihinden Sonraki Olaylar

Bilanço tarihinden sonraki olaylar; kara ilişkin herhangi bir duyuru veya diğer seçilmiş

finansal bilgilerin kamuya açıklanmasından sonra ortaya çıkmış olsalar bile, bilanço tarihi ile

bilançonun yayımı için yetkilendirilme tarihi arasındaki tüm olayları kapsar.

Şirket, bilanço tarihinden sonraki düzeltme gerektiren olayların ortaya çıkması durumunda,

finansal tablolara alınan tutarları bu yeni duruma uygun şekilde düzeltir.

11

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti

2.1

Hazırlık Esasları

2.1.1

Finansal tabloların düzenlenmesinde kullanılan temeller ve kullanılan özel muhasebe

politikalarıyla ilgili bilgiler

Uygulanan Muhasebe İlkeleri

Sigorta ve reasürans şirketleri, Hazine Müsteşarlığı 18 Nisan 2008 tarihli ve 26851 sayılı

Resmi Gazete’de yayımlanarak yürürlüğe giren “Finansal Tabloların Sunumu Hakkında

Tebliğ”e istinaden finansal tablolarını hazırlamaktadır.

14 Temmuz 2007 tarihli 26852 sayılı Resmi Gazete’de yayımlanarak 1 Ocak 2008 tarihinde

yürürlüğe giren “Sigorta ve Reasürans Şirketleri İle Emeklilik Şirketlerinin Finansal

Raporlamaları Hakkında Yönetmelik”in 4. maddesinin birinci fıkrasına göre, finansal

tabloların hazırlanmasında Türkiye Muhasebe Standartları Kurulu (“TMSK”) hükümleri

esastır. 18 Nisan 2008 tarihli ve 26851 sayılı Resmi Gazete’de yayımlanan Finansal

Tabloların Sunumu Hakkında Tebliğ çerçevesinde finansal tablolar şekil açısından söz

konusu tebliğ ekinde yer alan biçim ve standartlarda hazırlanmıştır.

Hazine Müsteşarlığı’nın 18 Şubat 2008 tarihli “Finansal Raporlama Kapsamında

Müsteşarlığımızca Hazırlanacak Tebliğlere İlişkin Sektör Duyurusu”na göre; söz konusu

Yönetmeliğin 4. maddesinin birinci fıkrası; “Şirket faaliyetlerinin 2. fıkrada belirtilen

konularda Müsteşarlıkça çıkarılacak tebliğler hariç olmak üzere bu Yönetmelik ile

TMSK’nın finansal tabloların hazırlanma ve sunulma esaslarına ilişkin mevzuat hükümleri

çerçevesinde muhasebeleştirilmesi esastır” hükmünü amirdir.

Bu kapsamda, bahse konu Yönetmeliğin 4. maddesinin 2. fıkrasına ilişkin 18 Şubat 2008

tarih ve 2008/9 sayılı sektör duyurusunda:

TMSK’nın “Sigorta Sözleşmelerine” ilişkin 4 numaralı Standardı 31 Aralık 2005 tarihinden

sonra başlayan hesap dönemleri için geçerli olmak üzere, 25 Mart 2006 tarihinde yürürlüğe

girmiş olmakla birlikte Uluslararası Muhasebe Standartları Kurulu’nun sigorta

sözleşmelerine ilişkin projesinin ikinci bölümü henüz tamamlanmadığı için Türkiye Finansal

Raporlama Standardı (TFRS) 4 bu aşamada uygulanmayacaktır. Ancak gerekli görülmesi

halinde sigorta sözleşmeleri ile ilgili açıklama ve dipnotların düzenlenmesine ilişkin usul ve

esaslar önümüzdeki dönemlerde Hazine Müsteşarlığı’nca çıkarılacak tebliğ ile

belirlenecektir, hükmü bulunmaktadır. Söz konusu duyuruya istinaden ekli finansal

tablolarda TFRS 4 uygulanmamıştır.

Bağlı ortaklık, birlikte kontrol edilen ortaklık ve iştiraklerin muhasebeleştirilmesi hususu

Müsteşarlık tarafından yayımlanan 2007/26 sayılı Genelge ile düzenlenmiştir. Buna göre;

bağlı ortaklık, birlikte kontrol edilen ortaklık ve iştiraklerin muhasebeleştirilmesine ilişkin

Müsteşarlıkça tebliğ çıkarılıncaya kadar, uygulamada aksaklık olmamasını teminen, bağlı

ortaklık, birlikte kontrol edilen ortaklık ve iştiraklerin muhasebeleştirilmesinin TMSK’nın

ilgili düzenlemeleri çerçevesinde yapılması gerekli görülmektedir

Şirket’in bağlı ortaklık, iştirak veya birlikte kontrol edilen ortaklığı bulunmamaktadır.

12

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1

Hazırlık Esasları (Devamı)

2.1.2

Finansal tabloların düzenlenmesinde kullanılan temeller ve kullanılan özel muhasebe

politikalarıyla ilgili bilgiler (Devamı)

Karşılaştırmalı Bilgiler ve Önceki Dönem Tarihli Mali Tabloların Düzeltilmesi

Temel olarak Şirket finansal tabloları; Şirket’in mali durumu, performansı ve nakit

akımlarındaki eğilimleri belirlemek amacıyla önceki dönemle karşılaştırmalı olarak

hazırlanmaktadır.

Şirket’in 30 Haziran 2011 tarihli finansal tablolarında geçmiş yıl kâr - zararına Sigorta ve

Reasürans Şirketleri ile Emeklilik Şirketlerinin Finansal Raporlamaları Hakkında

Yönetmelik hükümleri uyarınca düzeltme yapılmasını gerektirecek herhangi bir husus

bulunmamaktadır.

2.1.2

a.

Finansal Tabloların Anlaşılması İçin Uygun Olan Diğer Muhasebe Politikaları

Teknik Karşılıklar

Finansal tablolarda teknik sigorta hesapları arasında yer alan kazanılmamış primler karşılığı,

muallak hasar karşılıkları ve bu karşılıkların reasürör payları 14 Haziran 2007 tarihli ve 5684

sayılı Sigortacılık Kanunu’nun 16’ncı maddesi ile 28 Mart 2001 tarihli ve 4632 sayılı

Bireysel Emeklilik Tasarruf ve Yatırım Sistemi Kanunu’nun 8’inci maddesine dayanılarak

hazırlanan T.C. Başbakanlık Hazine Müsteşarlığı’nın 7 Ağustos 2007 tarihli 26606 sayılı

Resmi Gazete’de yayımlanan “Sigorta ve Reasürans ile Emeklilik Şirketlerinin Teknik

Karşılıklarına ve Bu Karşılıkların Yatırılacağı Varlıklara İlişkin Yönetmelik”e uygun olarak

aşağıda belirtilen esaslara göre kayıtlara intikal ettirilmiştir.

Kazanılmamış primler karşılığı:

Şirket, matematik karşılık ayrılan sigorta sözleşmeleri hariç diğer sözleşmeler için

kazanılmamış primler karşılığı ayırmak zorundadır. Yıllık yenilenen ve sigorta teminatı

içeren bir yıldan uzun süreli sigorta sözleşmelerinin yıllık sigorta teminatına karşılık gelen

primleri için de kazanılmamış primler karşılığı ayrılır. Kazanılmamış primler karşılığı,

yürürlükte bulunan sigorta sözleşmeleri için tahakkuk etmiş primlerin herhangi bir komisyon

veya diğer bir indirim yapılmaksızın brüt olarak gün esasına göre ertesi hesap dönemi veya

hesap dönemlerine sarkan kısmından oluşur. Aracılara ödenen komisyonlar, reasüröre

devredilen primler nedeniyle alınan komisyonlar, üretim gider payları ile bölüşmesiz

reasürans anlaşmaları için 1 Ocak 2008 tarihinden itibaren ödenen tutarların gelecek dönem

veya dönemlere isabet eden kısmı ertelenmiş gelirler ve ertelenmiş giderler hesapları ile

diğer ilgili hesaplar altında muhasebeleştirilir.

Her ne ad altında olursa olsun; poliçeye bağlı olarak verilmeyen teşvik, kârlılık ve benzeri

komisyonlar ertelenmiş gelir ve gider hesaplamalarında dikkate alınmaz. Kazanılmamış

primler karşılığı reasürör payı tutarının hesabında yürürlükte bulunan reasürans

anlaşmalarının şartları dikkate alınır. İlgili hesap yılı içerisinde; cari hesap dönemi itibarıyla

finansal tablolar düzenlenirken "Devreden Kazanılmamış Primler Karşılığı" rakamı olarak,

bir önceki hesap yılı sonunun finansal tablolarında yer alan Kazanılmamış Primler Karşılığı

rakamı yazılmalı, dönem "Kazanılmamış primler Karşılığı" olarak ise finansal tabloların

düzenlendiği tarih itibarıyla yürürlükte olan sigorta sözleşme primlerinin gün esasına göre

hesaplanarak bulunan kazanılmamış kısımlarının toplamı alınmalıdır.

13

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1

Hazırlık Esasları (Devamı)

2.1.2

Finansal Tabloların Anlaşılması İçin Uygun Olan Diğer Muhasebe Politikaları

(Devamı)

a.

Teknik Karşılıklar (Devamı)

Devam eden riskler karşılığı:

Sigorta sözleşmesinin süresi boyunca üstlenilen risk düzeyi ile kazanılan primlerin zamana

bağlı dağılımının uyumlu olmadığı kabul edilen sigorta branşlarında, ayrıca kazanılmamış

primler karşılığının şirketin taşıdığı risk ve beklenen masraf düzeyine göre yetersiz kalması

halinde ayrılır. Şirket, devam eden riskler karşılığı ayırırken, yürürlükte bulunan sigorta

sözleşmeleri dolayısıyla ortaya çıkabilecek tazminatların ilgili sözleşmeler için ayrılmış

kazanılmamış primler karşılığından fazla olma ihtimaline karşı, her hesap dönemi itibarıyla,

son 12 ayı kapsayacak şekilde yeterlilik testi yapmak zorundadır. Bu test yapılırken, net

kazanılmamış primler karşılığının beklenen net hasar prim oranı ile çarpılması

gerekmektedir.

Beklenen net hasar prim oranı, gerçekleşmiş hasarların (muallak tazminatlar (net) + ödenen

tazminatlar (net) - devreden muallak tazminatlar (net)) kazanılmış prime (yazılan primler

(net) + devreden kazanılmamış primler karşılığı (net)- kazanılmamış primler karşılığı (net))

bölünmesi suretiyle bulunur. Müsteşarlıkça belirlenecek branşlar için beklenen hasar prim

oranının % 95’in üzerinde olması halinde, % 95’i aşan oranın net kazanılmamış primler

karşılığı ile çarpılması sonucunda bulunan tutar o branşın devam eden riskler karşılığı olarak

hesaplanır. Şirket kendi tarifelerini hazırlama ve güncelleme aşamasında devam eden riskler

karşılığı tutarını dikkate almak zorundadır. Devam eden riskler karşılığının hesaplamasında

kullanılan beklenen hasar prim oranı; 2008 yılı hesaplamalarında %100 oranında dikkate

alınır.

Bilanço tarihi itibarıyla, Şirket’in devam eden riskler karşılığı hesaplaması yapılmış olup, bu

hesaplamaya göre herhangi bir karşılık yükümlülüğü çıkmamıştır.

Muallak tazminat karşılığı:

Şirket, tahakkuk etmiş ve hesaben tespit edilmiş ancak daha önceki hesap dönemlerinde veya

cari hesap döneminde fiilen ödenmemiş tazminat bedelleri veya bu bedel hesaplanamamış

ise tahmini bedelleri ile gerçekleşmiş ancak rapor edilmemiş tazminat bedelleri için muallak

tazminat karşılığı ayırmak zorundadır. Gerçekleşmiş ancak rapor edilmemiş tazminat

bedellerinin hesaplanması sırasında hesap dönemi sonu rakamları son 12 ayı kapsayacak

şekilde dikkate alınır. Bu tarihlerden önce meydana gelmiş ancak bu tarihlerden sonra ihbar

edilmiş tazminatlar, gerçekleşmiş ancak rapor edilmemiş tazminat bedelleri olarak kabul

edilir. Gerçekleşmiş ancak rapor edilmemiş tazminat bedellerinin hesaplanması sırasında,

sigorta ve reasürans şirketlerinin bu bedellerle ilgili olarak son 5 veya daha fazla yıllarda; bu

tarihlerden önce meydana gelmiş ancak sonrasından rapor edilmiş tazminatların, söz konusu

yıllara ilişkin prim üretimlerine bölünmesi suretiyle bulunan ağırlıklı ortalama dikkate alınır.

Cari hesap dönemi için gerçekleşmiş ancak rapor edilmemiş tazminat bedeli, yukarıda

belirtilen şekilde hesaplanmış olan ağırlıklı ortalama ile cari hesap döneminden önceki 12

aylık toplam prim üretiminin çarpılması suretiyle bulunur.

14

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1

Hazırlık Esasları (Devamı)

2.1.2

Finansal Tabloların Anlaşılması İçin Uygun Olan Diğer Muhasebe Politikaları

(Devamı)

a.

Teknik Karşılıklar (Devamı)

Muallak tazminat karşılığı: (Devamı)

Cari hesap dönemi veya daha önceki hesap dönemlerinde ihbar edilmiş olmakla birlikte cari

hesap döneminde herhangi bir sebeple bu dönem muallaklarında bulunmayan ancak bir

sonraki yıl yeniden işleme alınan muallağa konu dosyalar da ilgili branşın gerçekleşmiş

ancak rapor edilmemiş tazminat bedelleri hesaplarına dahil edilir.

Muallak tazminat karşılığının hesaplanması sırasında; hesaplanmış veya tahmin edilmiş

eksper, bilirkişi, danışman, dava ve haberleşme giderleri de dahil olmak üzere tazminat

dosyalarının tekemmülü için gerekli tüm gider payları dikkate alınır. Cari hesap dönemi

muallak tazminat karşılığı tutarı, Müsteşarlıkça belirlenen aktüeryal zincirleme merdiven

metodu ile bulunan tutardan küçük olamaz.

Şirket, her hesap yılı sonunda branşlar itibarıyla muallak tazminat karşılığı yeterlilik tablosu

düzenlemektedir. Bu tablo, şirketin son beş yıl itibari ile ayırdığı muallak tazminat

karşılığının, bu karşılıkların konusu olan dosyalara ilişkin olarak tüm gider payları da dahil

olmak üzere fiilen ödemiş olduğu tazminat bedeli toplamına oranı olan muallak tazminat

karşılığı yeterlilik oranını gösterir. Müsteşarlıkça belirlenecek esaslar çerçevesinde ayrı ayrı

hesaplanacak muallak tazminat karşılığı yeterlilik oranının, cari hesap yılı hariç olmak üzere,

son beş yıllık aritmetik ortalamasının % 95’in altında olması halinde, bu oran ile % 95 oranı

arasındaki fark, cari yıl muallak tazminat karşılığı ile çarpılarak yeterlilik oranı fark tutarı

bulunur. Yeterlilik oranı fark tutarı her bir branş için ayrı ayrı ilave edilerek cari yılda

ayrılacak nihai muallak tazminat karşılığı hesaplanır. Yeterlilik tablosu düzenlemesi

sırasında ve muallak tazminat karşılığı hesabında; tahakkuk etmiş ve hesaben tespit edilmiş,

gerçekleşmiş ancak rapor edilmemiş muallak tazminatlar ile tüm gider payları dikkate alınır.

Muallak tazminat karşılığı reasürör tutarının hesabında, yürürlükte bulunan reasürans

anlaşmalarının şartları dikkate alınmaktadır. Muallak tazminat tutarı her hesap dönemi sonu

itibarıyla güncellenmekte ve yeterli miktarda karşılık ayrılmamış dosyalar için ilave karşılık

ayrılmaktadır. Dövize endeksli sigorta sözleşmelerine ilişkin tazminatlar öncelikle

sözleşmede yazılı olan kurdan değerlenir. Sözleşmede ödeme tarihindeki kurdan ödenmesi

kararlaştırılmış ise tazminatlar Türkiye Cumhuriyet Merkez Bankasının Resmî Gazete’de

ilan ettiği döviz satış kurlarına göre değerlenir. Dava aşamasında olan hasarlar için muallak

tazminat karşılık rakamı olarak öncelikle dava değeri esas alınır. Ancak, sigortalı tarafından

talep edilen gecikme faizi, mahkeme masrafı ve avukatlık ücreti gibi masraf kalemleri

haricindeki tazminatın sigorta sözleşmesi teminat limitlerini aşması durumunda, şirketler

aşan kısmı muallak tazminat tutarlarından indirmelidir. Dava değerine rağmen bilirkişi

raporu, fatura gibi kesin kanıtlara dayanılarak tespit edilen tazminat tutarına dönem sonuna

kadar işlemiş gecikme faizi, avukatlık ücreti gibi masrafları da ilave ederek muallak tazminat

karşılık tutarı belirlenir.

15

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1

Hazırlık Esasları (Devamı)

2.1.2

Finansal Tabloların Anlaşılması İçin Uygun Olan Diğer Muhasebe Politikaları

(Devamı)

a.

Teknik Karşılıklar (Devamı)

Muallak tazminat karşılığı: (Devamı)

7 Ağustos 2007 tarih ve 26606 sayılı Resmi Gazete’de yayımlanan Sigorta ve Reasürans ile

Emeklilik Şirketlerinin Teknik Karşılıklarına ve Bu Karşılıkların Yatırılacağı Varlıklara

İlişkin Yönetmeliğin 7nci maddesinin 6ncı fıkrasında şirketlerce ayrılacak cari hesap dönemi

muallak tazminat karşılığı tutarının, Müsteşarlıkça belirlenen aktüeryal zincirleme merdiven

metodu ile bulunan tutardan küçük olamayacağı hükmü bulunmaktadır. Konuya ilişkin T.C.

Başbakanlık Hazine Müsteşarlığı tarafından 29 Kasım 2007 tarihinde yayımlanan Aktüeryal

Zincirleme Merdiven Metoduna İlişkin Genelge’de, hesaplanacak olan aktüeryal zincirleme

merdiven metoduna ilişkin uygulama esaslarında; metodun, ödenen hasarlardan yola çıkarak

oluşturulduğu, 11 Temmuz 2007 tarih ve 26579 sayılı Resmi Gazete’de yayımlanan Sigorta

Branşlarına İlişkin Tebliğ kapsamında belirlenen üst branşlar bazında son altı yılda net

(reasürör payı düşülmüş) ve brüt (reasürör payı düşülmemiş) olarak gerçekleşen ödenen

hasar tutarı rücu, sovtaj ve benzeri gelir kalemleri tenzil edilmiş şekilde kullanılarak dönem

sonu ayrılacak muallak tazminat karşılığının alt sınırının istatistiki olarak hesaplanabilmesini

sağladığı belirtilmiştir.

Cari hesap dönemi muallak tazminat karşılığı tutarı, Müsteşarlıkça belirlenen aktüeryal

zincirleme merdiven metodu ile bulunan tutardan küçük olamaz. 13 Ağustos 2009 tarihi

itibarıyla Hazine Müsteşarlığı tarafından 2009/12 sayılı “2007/24 ve 2007/11 Sayılı

Aktüeryal Zincirleme Merdiven Metoduna İlişkin Genelgelerde Değişiklik Yapılmasına Dair

Genelge” yayınlanmıştır. Ayrıca 2009/9 sayılı sektör duyurusunda aktüeryal zincirleme

merdiven metodunun uygulanması sırasında rücu, sovtaj ve benzeri gelir kalemleri tenzilinde

dikkate alınacak dönemlere ilişkin açıklama yapılmıştır. Bununla birlikte getirilen yeni

hesaplama yöntemlerinin şirketten şirkete değişen büyüklüklerde normalin dışında sonuçlar

verdiği, kimi durumlarda gerçeğe uygun olmayan sonuçlara yol açtığı gözlemlenmiştir. Bu

nedenle uygulamanın aşağıdaki şekilde yapılması gerekmektedir.

1. Öncelikle şirketler tarafından aktüeryal zincirleme merdiven metodunun uygulanmasına

ilişkin 2007/24 (eski formulasyon) ve 2009/11 (yeni formulasyon) sayılı genelgelerde

ayrı ayrı belirlenen her iki uygulama usulü de kullanılabilecektir. Branş bazında bu iki

formulasyondan hangisinin kullanılacağına şirketler karar verecektir.

2. Aktüeryal zincirleme merdiven metodunun uygulanması sırasında (her iki

formulasyonda da), rücu, sovtaj ve benzeri kalemlerin ödenen tazminatlardan düşülmesi

sırasında tahsil edilen dönem dikkate alınacaktır.

3. Clean – cut treteleri içeren sigorta branşlarında, aktüeryal zincirleme merdiven

metodunun uygulanması sonucu olağanüstü sapmalara yol açan sözleşmelerde sadece

brüt üzerinden hesaplama yapılacak ve sözleşme şartlarına göre net tutar bulunacaktır.

16

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1

Hazırlık Esasları (Devamı)

2.1.2

Finansal Tabloların Anlaşılması İçin Uygun Olan Diğer Muhasebe Politikaları

(Devamı)

a.

Teknik Karşılıklar (Devamı)

Muallak tazminat karşılığı: (Devamı)

Şirket, 30 Haziran 2009 tarihi itibarıyla aktüeryal zincirleme merdiven metodunun

uygulanmasında yeni formulasyonu uygulamaya başlamıştır.

Şirketler her hesap yılı sonunda branşlar itibarıyla muallak tazminat karşılığı yeterlilik

tablosunu Müsteşarlıkça belirlenen formatta düzenlemektedirler ve Müsteşarlığa göndermek

zorundadırlar. İlgili Yönetmelikte bu tablonun, şirketlerin son beş yıl itibarıyla ayırdığı

muallak tazminat karşılığının, bu karşılıkların konusu olan dosyalara ilişkin olarak tüm gider

payları da dahil olmak üzere fiilen ödemiş olduğu tazminat bedeli toplamına oranı olan

muallak tazminat karşılığı yeterlilik oranını gösterdiği belirtilmiş, Müsteşarlıkça belirlenecek

esaslar çerçevesinde ayrı ayrı hesaplanacak muallak tazminat karşılığı yeterlilik oranının,

cari hesap yılı hariç olmak üzere, son beş yıllık aritmetik ortalamasının % 95’in altında

olması halinde, bu oran ile % 95 oranı arasındaki fark, cari yıl muallak tazminat karşılığı ile

çarpılarak yeterlilik oranı fark tutarının bulunacağı ifade edilmiştir.

Dengeleme karşılığı:

Takip eden hesap dönemlerinde meydana gelebilecek tazminat oranlarındaki dalgalanmaları

dengelemek ve katastrofik riskleri karşılamak üzere kredi ve deprem teminatları için ayrılan

karşılıktır. Bu karşılık her bir yıla tekabül eden deprem ve kredi net primlerinin %12’si

oranında hesaplanır. Net primin hesaplanmasında, bölüşmesiz reasürans anlaşmaları için

ödenen tutarlar devredilen prim olarak telakki edilir. Karşılık ayrılmasına son beş finansal

yılda yazılan net primlerin en yüksek tutarının % 150’sine ulaşılıncaya kadar devam edilir.

Hasarın meydana gelmesi durumunda, reasüröre isabet eden miktarlar ile sözleşmede

belirtilen muafiyet limitinin altında kalan miktarlar dengeleme karşılıklarından indirilemez.

Verilen teminat nedeniyle ödenen tazminatlar varsa birinci yıl ayrılan karşılıklardan

başlamak üzere ilk giren ilk çıkar yöntemine göre dengeleme karşılıklarından düşülür.

b.

Prim Geliri ve Hasarlar

Prim geliri, yıl içinde tanzim edilen poliçelerin, reasürörlere devredilen hisse indirildikten

sonra oluşmaktadır.

Hasarlar ödendikçe gider yazılmaktadır. Dönem sonunda rapor edilip henüz fiilen

ödenmemiş hasarlar ile gerçekleşmiş ancak rapor edilmemiş hasarlar için muallak hasarlar

karşılığı ayrılmaktadır. Muallak ve ödenen hasarların reasürör payları bu karşılıklar

içerisinde netleştirilmektedir.

17

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1

Hazırlık Esasları (Devamı)

2.1.2

Finansal Tabloların Anlaşılması İçin Uygun Olan Diğer Muhasebe Politikaları

(Devamı)

c.

Sigortacılık Faaliyetlerinden Alacaklar

T.C. Başbakanlık Hazine Müsteşarlığı’nca 26 Aralık 1994 tarihli ve 22153 no’lu Resmi

Gazete’de yayımlanarak 1 Ocak 1995 tarihinden itibaren yürürlüğe giren Sigorta ve

Reasürans Şirketleri’nin Kuruluş ve Çalışma Esasları Yönetmeliği’nin 27. maddesi uyarınca

sigorta şirketleri, sigorta acenteleri ve sigortalılar nezdindeki prim alacaklarından muaccel

olup da, iki ay içerisinde tahsil edilemeyen kısmının tamamı kadar prim alacak karşılığı

ayırmaktaydı. 14 Haziran 2007 tarihi itibarıyla yürürlüğe giren 5684 sayılı Sigortacılık

Kanunu hükümleri arasında yer almaması nedeniyle prim alacak karşılığı ayrılması

uygulamasına son verilmiştir. Cari ve geçmiş dönem itibarıyla ayrılmış olan karşılıkların

kullanımı, T.C. Başbakanlık Hazine Müsteşarlığı’nın 4 Temmuz 2007 tarihli “Sigorta ve

Reasürans ile Emeklilik Şirketlerinin Karşılıklarının 5684 Sayılı Sigortacılık Kanunu

Hükümlerine Uyumunun Sağlanmasına İlişkin Genelgesi” ile sigorta şirketlerinin

inisiyatifine bırakılmıştır.

Şirket, reasürans ve sigorta şirketlerinden olan alacak ve borç tutarlarını şirket bazında

netleştirmek suretiyle finansal tablolarına yansıtmış bulunmaktadır.

d.

Kur Değişiminin Etkileri

Şirket, yabancı para cinsinden varlıklarını ve yükümlülüklerini bilanço tarihindeki T.C.

Merkez Bankası döviz alış kuruyla değerlemektedir. Bu işlemlerden doğan kur farkı gelir ve

giderleri, gelir tablosuna dahil edilmektedir. Yabancı para prim alacakları poliçe başlangıç

tarihindeki döviz kuruyla değerlenmekte, kur farkı gelir veya gideri, tahsilat gerçekleştiğinde

finansal tablolara yansıtılmaktadır.

e.

Bilanço Tarihinden Sonraki Olaylar

Bilanço tarihinden sonraki olaylar; kara ilişkin herhangi bir duyuru veya diğer seçilmiş

finansal bilgilerin kamuya açıklanmasından sonra ortaya çıkmış olsalar bile, bilanço tarihi ile

bilançonun yayımı için yetkilendirilme tarihi arasındaki tüm olayları kapsar.

Şirket, bilanço tarihinden sonraki düzeltme gerektiren olayların ortaya çıkması durumunda,

finansal tablolara alınan tutarları bu yeni duruma uygun şekilde düzeltir.

2.1.3

Kullanılan para birimi

Şirket’in finansal tabloları, faaliyette bulunduğu temel ekonomik çevrede geçerli olan para

birimi (fonksiyonel para birimi) ile sunulmuştur. Şirket’in finansal durumu ve faaliyet

sonucu, Şirket’in geçerli para birimi olan ve finansal tablo için sunum para birimi olan TL

cinsinden ifade edilmiştir.

18

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1.4

Finansal tabloda sunulan tutarların yuvarlanma derecesi

Finansal tablolarda tutarlar TL tam sayı olarak gösterilmiştir.

2.1.5

Finansal tabloların düzenlenmesinde kullanılan ölçüm temeli (veya temelleri)

Finansal tablolar, bazı duran varlıklar ve finansal araçların yeniden değerlenmesi haricinde,

tarihi maliyet esasına göre hazırlanmaktadır.

2.1.6

Muhasebe politikaları, muhasebe tahminlerinde değişiklikler ve hatalar

(a)

Şirket’in sunum ve dipnot açıklamalarını etkileyen yeni ve revize edilmiş standartlar

Bulunmamaktadır.

(b)

Şirket’in finansal performansını ve/veya bilançosunu etkileyen yeni ve revize edilmiş

standartlar

Bulunmamaktadır.

(c)

2011 yılından itibaren geçerli olup, Şirket’in finansal tablolarını etkilemeyen

standartlar, mevcut standartlara getirilen değişiklikler ve yorumlar

UMS 1 Finansal Tabloların Sunumu (2010 yılında yayınlanan UFRS’lerde Yapılan

İyileştirmeler’in bir kısmı olarak)

UMS 1’e yapılan değişiklik, Şirket’in diğer kapsamlı gelir kalemleri ile ilgili gerekli

analizini özkaynak hareket tablosunda veya dipnotlarda verebileceğine açıklık getirmektedir.

UFRS 7 Finansal Araçlar: Açıklamalar (2010 yılında yayınlanan UFRS’lerde Yapılan

İyileştirmeler’in bir kısmı olarak)

Bu değişiklik, finansal tablo kullanıcılarının finansal araçlardan kaynaklanan risklerin

niteliği ve düzeyi hakkında genel bir resim çizmesi açısından sayısal açıklamalar

kapsamında niteliksel açıklamalarda bulunulmasını teşvik etmektedir. Değişiklik ayrıca,

kredi riski ve bilanço tarihi itibariyle elde tutulan teminatlarla ilgili yapılması gereken

açıklama düzeyini belirtirken, koşulları yeniden görüşülmüş bulunan alacaklarla ilgili verilen

dipnot gerekliliğini kaldırmıştır.

Söz konusu standartlar, değişiklikler ve yorumların Şirket’in finansal performansı veya

finansal durumuna önemli bir etkisi olmamıştır.

UMS 24 (2009) ‘İlişkili Taraf Açıklamaları’

Kasım 2009’da UMS 24 “İlişkili Taraf Açıklamaları” güncellenmiştir. Standarda yapılan

güncelleme, devlet işletmelerine, yapılması gereken dipnot açıklamalarına ilişkin kısmi

muafiyet sağlamaktadır. Bu güncellenen standardın, 1 Ocak 2011 tarihinde ya da bu tarih

sonrasında başlayan mali dönemlerde uygulanması zorunludur.

19

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1.6

Muhasebe politikaları, muhasebe tahminlerinde değişiklikler ve hatalar (devamı)

(c)

2011 yılından itibaren geçerli olup, Şirket’in finansal tablolarını etkilemeyen

standartlar, mevcut standartlara getirilen değişiklikler ve yorumlar (devamı)

UMS 32 (Değişiklikler) Finansal Araçlar: Sunum ve UMS 1 Finansal Tabloların

Sunumu

UMS 32 ve UMS 1 standartlarındaki değişiklikler, 1 Şubat 2010 tarihinde ya da bu tarih

sonrasında başlayan mali dönemler için geçerlidir. Bu değişiklikler finansal tablo hazırlayan

bir işletmenin fonksiyonel para birimi dışındaki bir para birimini kullanarak ihraç ettiği

hakların (haklar, opsiyonlar ya da teminatlar) muhasebeleştirilme işlemleri ile ilgilidir.

Önceki dönemlerde bu tür haklar, türev yükümlülükler olarak muhasebeleştirilmekteydi

ancak bu değişiklikler, belirli şartların karşılanması doğrultusunda, bu tür ihraç edilen

hakların opsiyon kullanım fiyatı için belirlenen para birimine bakılmaksızın, özkaynak

olarak muhasebeleştirilmesi gerektiğini belirtmektedir.

UFRS 1 (değişiklikler) UFRS’nin İlk Olarak Uygulanması – Diğer İstisnai Durumlar

1 Temmuz 2010 tarihinde ya da bu tarih sonrasında başlayan mali dönemler için geçerli olan

UFRS 1 standardındaki değişiklikler, UFRS 7 gerçeğe uygun değer açıklamalarının

karşılaştırmalı sunumu açısından UFRS’leri ilk kullanan işletmelere sınırlı muafiyet

getirmektedir.

UFRYK 14 (Değişiklikler) Asgari Fonlama Gerekliliğinin Peşin Ödenmesi

UFRYK 14 yorumunda yapılan değişiklikler 1 Ocak 2011 tarihinde ya da bu tarih sonrasında

başlayan mali dönemler için geçerlidir. Tanımlanmış fayda emeklilik planına asgari fonlama

katkısı yapması zorunlu olan ve bu katkıları peşin ödemeyi tercih eden işletmeler bu

değişikliklerden etkilenecektir. Bu değişiklikler uyarınca, isteğe bağlı peşin ödemelerden

kaynaklanan fazlalık tutarı varlık olarak muhasebeleştirilir.

UFRYK 19 ‘Finansal Yükümlülüklerin Özkaynak Araçları Kullanılarak Ödenmesi’

UFRYK 19, 1 Temmuz 2010 tarihinde ya da bu tarih sonrasında başlayan mali dönemler için

geçerlidir. UFRYK 19 sadece bir yükümlülüğünün tamamını ya da bir kısmını ödemek

amacıyla özkaynak araçları ihraç eden işletmelerin kullanacağı muhasebe uygulamalarına

açıklık getirir.

Mayıs 2010, Yıllık İyileştirmeler

UMSK, yukarıdaki değişikliklere ve yeniden güncellenen standartlara ek olarak, Mayıs 2010

tarihinde aşağıda belirtilen ve başlıca 5 standardı/yorumu kapsayan konularda açıklamalarını

yayınlamıştır: UFRS 1 Uluslararası Finansal Raporlama Standartlarının İlk Olarak

Uygulanması; UFRS 3 İşletme Birleşmeleri; UMS 27 Konsolide ve Konsolide Olmayan

Finansal Tablolar; UMS 34 Ara Dönem Finansal Raporlama; ve UFRYK 13 Müşteri

Bağlılık Programları. 1 Temmuz 2010 tarihinde veya bu tarih sonrasında geçerli olan

UFRS 3 ve UMS 27’deki değişiklikler haricindeki tüm diğer değişiklikler, erken uygulama

opsiyonu ile birlikte, 1 Ocak 2011 tarihinde veya bu tarih sonrasında başlayan mali

dönemlerden itibaren geçerlidir.

20

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1.6

Muhasebe politikaları, muhasebe tahminlerinde değişiklikler ve hatalar (devamı)

(d)

Henüz yürürlüğe girmemiş ve Şirket tarafından erken uygulaması benimsenmemiş

standartlar ile mevcut önceki standartlara getirilen değişiklikler ve yorumlar

UFRS 1 (değişiklikler) UFRS’nin İlk Olarak Uygulanması – Diğer İstisnai Durumlar

20 Aralık 2010 tarihinde, UFRS standartlarını ilk kez uygulayacak olan mali tablo

hazırlayıcılarına UFRS’ye geçiş dönemi öncesinde ortaya çıkan işlemlerin yeniden

yapılandırılmasında kolaylık sağlanması ve ilk kez UFRS’ye göre mali tablo hazırlayan ve

sunan şirketlerden yüksek enflasyonist ortamdan yeni çıkanları için açıklayıcı bilgi sağlamak

amacıyla UFRS 1’e ilave değişiklikler getirilmiştir. Bu değişiklikler 1 Temmuz 2011

tarihinde ya da bu tarih sonrasında başlayan mali dönemler için geçerli olacaktır.

Şirket halihazırda UFRS’ye uygun finansal tablo hazırladığından bu değişiklikler Şirket için

geçerli değildir.

UFRS 7 “Finansal Araçlar: Açıklamalar”

UFRS 7 Finansal Araçlar: Açıklamalar standardı bilanço dışı faaliyetler ile ilgili yapılan

kapsamlı inceme çalışmalarının bir parçası olarak Ekim 2010 tarihinde değiştirilmiştir. Bu

değişiklikler, mali tablo kullanıcılarının finansal varlıklara ilişkin devir işlemlerini ve devri

gerçekleştiren işletmede kalan risklerin yaratabileceği etkileri anlamasına yardımcı olacaktır.

Ayrıca bu değişiklikler uyarınca, oransız devir işlemlerinin raporlama dönemi sonunda

gerçekleştirilmesi halinde daha fazla açıklama yapılması gerekmektedir. Bu değişiklikler 1

Temmuz 2011 tarihinde ya da bu tarih sonrasında başlayan mali dönemler için geçerli

olacaktır. Şirket, bu standardın uygulanması sonucunda finansal tablolarında oluşabilecek

etkileri henüz değerlendirmemiştir.

UFRS 9 ‘Finansal Araçlar: Sınıflandırma ve Ölçme’

Uluslararası Muhasebe Standartları Kurulu (UMSK), Kasım 2009’da UFRS 9’un finansal

araçların sınıflandırılması ve ölçümü ile ilgili birinci kısmını yayımlamıştır. UFRS 9, UMS

39 Finansal Araçlar: Muhasebeleştirme ve Ölçme’nin yerine kullanılacaktır. Bu Standart,

finansal varlıkların, işletmenin finansal varlıklarını yönetmede kullandığı model ve

sözleşmeye dayalı nakit akış özellikleri baz alınarak sınıflandırılmasını ve daha sonra

gerçeğe uygun değer veya itfa edilmiş maliyetle değerlenmesini gerektirmektedir. Bu yeni

standardın, 1 Ocak 2013 tarihinde ya da bu tarih sonrasında başlayan mali dönemlerde

uygulanması zorunludur. Şirket, bu standardın uygulanması sonucunda finansal tablolarında

oluşabilecek etkileri henüz değerlendirmemiştir.

21

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1.6

Muhasebe politikaları, muhasebe tahminlerinde değişiklikler ve hatalar (devamı)

(d)

Henüz yürürlüğe girmemiş ve Şirket tarafından erken uygulaması benimsenmemiş

standartlar ile mevcut önceki standartlara getirilen değişiklikler ve yorumlar (devamı)

UMS 12 “Gelir Vergisi”

UMS 12 “Gelir Vergisi” standardı, Aralık 2010 tarihinde değişikliğe uğramıştır. UMS 12

uyarınca varlığın defter değerinin kullanımı ya da satışı sonucu geri kazanılıp,

kazanılmamasına bağlı olarak varlıkla ilişkilendirilen ertelenmiş vergisini hesaplaması

gerekmektedir. Varlığın UMS 40 ‘Yatırım Amaçlı Gayrimenkuller’ standardında belirtilen

gerçeğe uygun değer yöntemi kullanılarak kayıtlara alındığı durumlarda, defter değerinin

geri kazanılması işlemi varlığın kullanımı ya da satışı ile olup olmadığının belirlenmesi zorlu

ve subjektif bir karar olabilir. Standarda yapılan değişiklik, bu durumlarda varlığın geri

kazanılmasının satış yoluyla olacağı tahmininin seçilmesini söyleyerek pratik bir çözüm

getirmiştir. Bu değişiklikler 1 Ocak 2012 tarihinde ya da bu tarih sonrasında başlayan mali

dönemler için geçerli olacaktır. Şirket, bu standardın uygulanması sonucunda finansal

tablolarında oluşabilecek etkileri henüz değerlendirmemiştir.

UFRS 10 “Konsolide Mali Tablolar”

UFRS 10 standardı, konsolidasyon ile ilgili açıklamaların yer aldığı UMS 27 “Konsolide ve

Bireysel Mali Tablolar” ile UFRYK 12 “Konsolidasyon – Özel Amaçlı İşletmeler”

standartlarının yerine getirilmiştir. Bu standart, konsolidasyona tabi olan işletmelerin

doğasına bakılmaksızın ( örneğin; oy çoğunluğuna ya da genellikle özel amaçlı

işletmelerdeki gibi diğer sözleşmeye bağlı düzenlemelere bağlı olarak kontrol edilen işletme

olup, olmadığına bakılmaksızın) kontrol esasına bağlı olan tüm işletmeler için tek bir

konsolidasyon modelinin kullanılmasını öngörmektedir.

UFRS 10 kapsamında kontrol, ana şirketin 1) konsolidasyona tabi olan işletme üzerinde

gücünün olup olmadığı; 2) konsolidasyona tabi olan işletmeye katılımıyla herhangi bir getiri

elde edip, etmeyeceği; ve 3) konsolidasyona tabi olan işletme üzerinde elde edilecek

getirilerin tutarını etkileyebilecek gücünün olup, olmadığına göre belirlenir. Bu değişiklikler

1 Ocak 2013 tarihinde ya da bu tarih sonrasında başlayan mali dönemler için geçerli

olacaktır. Şirket, bu standardın uygulanması sonucunda finansal tablolarında oluşabilecek

etkileri henüz değerlendirmemiştir.

UFRS 11 “Ortak Düzenlemeler”

UMS 31 “İş Ortaklıklarındaki Paylar” standardının yerine getirilen UFRS 11 standardında

ortak düzenlemeler için getirilen yeni muhasebe gerekliliklerine yer verilmiştir. Müşterek

kontrol altındaki işletmelerin muhasebe işlemlerinde kullanılan oransal konsolidasyon

yöntemi opsiyonu bu Standart uyarınca kaldırılmıştır. UFRS 11 standardı ayrıca müşterek

kontrol altında olan varlıkların ortak faaliyetler ile ortak girişimler olarak ayrılması işlemini

de ortadan kaldırmıştır. Ortak faaliyet, müşterek kontrolü olan tarafların varlık haklarının ve

yükümlülük zorunluluklarının olduğu ortak bir düzenlemedir. Ortak girişim ise, müşterek

kontrolü olan tarafların net varlık haklarına sahip olduğu ortak bir düzenlemedir. Bu

değişiklikler 1 Ocak 2013 tarihinde ya da bu tarih sonrasında başlayan mali dönemler için

geçerli olacaktır. Şirket, bu standardın uygulanması sonucunda finansal tablolarında

oluşabilecek etkileri henüz değerlendirmemiştir.

22

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1.6

Muhasebe politikaları, muhasebe tahminlerinde değişiklikler ve hatalar (devamı)

(d)

Henüz yürürlüğe girmemiş ve Şirket tarafından erken uygulaması benimsenmemiş

standartlar ile mevcut önceki standartlara getirilen değişiklikler ve yorumlar (devamı)

UFRS 12 “Diğer İşletmede Bulunan Paylara İlişkin Açıklamalar”

UFRS 12, bir işletmenin katılımının olduğu şirketlere ait olan konsolide ve konsolide

olmayan mali tablolara ilişkin ileri düzeyde açıklamalar getirmiştir. Bu standardın amacı;

mali tablo kullanıcılarının kontrol esasını, konsolide varlık ve yükümlülükler üzerinde

olabilecek kısıtlamaları, konsolide olmayan şirketlere katılımdan kaynaklanabilecek riskleri,

ve kontrol gücü olmayan pay sahiplerinin konsolide şirket faaliyetlerine katılımını

değerlendirebilmesi açısından bilgi sağlamaktır. Bu değişiklikler 1 Ocak 2013 tarihinde ya

da bu tarih sonrasında başlayan mali dönemler için geçerli olacaktır. Şirket, bu standardın

uygulanması

sonucunda

finansal

tablolarında

oluşabilecek

etkileri

henüz

değerlendirmemiştir.

UMS 27 “Bireysel Mali Tablolar (2011)”

Bireysel mali tablolara ilişkin olarak öngörülen gerekliliklerde herhangi bir değişiklik

yapılmamış ve buradaki bütün açıklamalar yeniden düzenlenen UMS 27 standardına ilave

edilmiştir. UMS 27 standardındaki diğer bilgiler ise UFRS 10 standardında yer alanlar ile

değiştirilmiştir.

UMS 28 “İştiraklerdeki ve Ortak Girişimlerdeki Yatırımlar (2011)”

UMS 28, UFRS 10, UFRS 11 ve UFRS 12 standartlarının yayınlanmasıyla birlikte yeniden

düzenlenmiştir.

UFRS 13 “Gerçeğe Uygun Değer Hesaplamaları”

UMSK, UFRS’ler kapsamında gerçeğe uygun değer ölçümünün kullanılmasını

belirten açıklamalarını rehber niteliğinde tek bir kaynakta toplamak amacıyla UFRS

13 Gerçeğe Uygun Değer Hesaplamaları standardını 12 Mayıs 2011 tarihinde

yayınlamıştır. Bu standart, gerçeğe uygun değer tanımını yaparken, gerçeğe uygun

değer hesaplamaları ile ilgili verilecek açıklama gerekliliklerini de belirtir. Bu

standartta gerçeğe uygun değer hesaplamalarının gerekli olduğu durumlara açıklık

getirilmez; ancak bir başka standardın öngördüğü durumlarda gerçeğe uygun değerin

nasıl hesaplanacağı ile ilgili açıklamalara yer verilir. Bu değişiklikler 1 Ocak 2013

tarihinde ya da bu tarih sonrasında başlayan mali dönemler için geçerli olacaktır. Şirket,

yapılan bu değişikliklerin uygulanması sonucu ortaya çıkacak etkileri henüz

değerlendirmemiştir.

23

ATRADIUS CREDIT INSURANCE N.V. TÜRKİYE / İSTANBUL ŞUBESİ

30 HAZİRAN 2011 TARİHİNDE SONA EREN DÖNEME AİT

FİNANSAL TABLOLARA İLİŞKİN DİPNOTLAR

(Aksi belirtilmedikçe tüm tutarlar Türk Lirası (TL) olarak gösterilmiştir)

2.

Önemli Muhasebe Politikalarının Özeti (Devamı)

2.1.6

Muhasebe politikaları, muhasebe tahminlerinde değişiklikler ve hatalar (devamı)

(d)

Henüz yürürlüğe girmemiş ve Şirket tarafından erken uygulaması benimsenmemiş

standartlar ile mevcut önceki standartlara getirilen değişiklikler ve yorumlar (devamı)

UMS 1 Finansal Tabloların Sunumu (2011) – Diğer Kapsamlı Gelir Kalemlerinin

Sunumu

UMS 1 standardında yapılan değişiklikler diğer kapsamlı gelir içinde yer alan

kalemlerin sunumu ve diğer kapsamlı gelir içinde sınıflandırılması konusunda

açıklayıcı bilgilere yer verir. Bu değişiklikler 1 Temmuz 2012 tarihinde ya da bu tarih

sonrasında başlayan mali dönemler için geçerli olacaktır. Şirket, yapılan bu

değişikliklerin

uygulanması

sonucu

ortaya

çıkacak

etkileri

henüz

değerlendirmemiştir.

UMS 19 Çalışanlara Sağlanan Faydalar (2011) (“Değişiklikler”)

UMS 19 standardında yapılan değişiklikler, tanımlanmış fayda planları ve kıdem

tazminatı ile ilgili muhasabe işlemlerine değişiklik getirmektedir. Bu değişiklikler 1

Ocak 2013 tarihinde ya da bu tarih sonrasında başlayan mali dönemler için geçerli olacaktır.