Ekonomi Bülteni

04 Aralık 2011, Sayı: 44

Yurtdışı Gelişmeler

Yurtiçi Gelişmeler

Finansal Göstergeler

Haftalık Görünüm

Merkez Bankalarının Swap Hamlesini Nasıl Okumak Gere-

kiyor ?

Ekonomik Araştırma ve Strateji

Dr. Saruhan Özel

Ercan Ergüzel

Berke Gümüş

Doğukan Ulusoy

1

04 Aralık 2011

DenizBank Ekonomi Bülteni

Yurtdışı Gelişmeler

Merkez Bankaları’ndan koordineli adım. Euro Bölgesi’ndeki borç krizini önlemek amacıyla FED ve beş merkez bankası (MB) koordineli hareket ederek dolar swap faizlerini 50 baz puan indirdi. Anlaşma dahilinde bankalar arasındaki

dolar borçlanmasındaki sıkışıklığı gidermek üzere Kanada, İngiltere, Japonya, İsviçre ve Avrupa Merkez Bankası 5

Aralık’tan itibaren mevcut dolar swap faizlerini indirecek. Ayrıca merkez bankaları mevcut swap anlaşmalarını Şubat

2013’e kadar uzattılar ve piyasa koşulları uygun olduğu müddetçe kendi aralarında geçici olarak çift taraflı swap programları uygulama konusunda anlaştılar. İngiltere, Japonya ve İsviçre Merkez Bankaları 3 aylık ihalelerine devam edecekler. ECB yeni fiyatlamalarla bir hafta ve üç aylık vadelerle dolar likiditesi sağlayacak.

Fitch ABD’nin not görünümünü durağandan negatife çekti. Fitch ABD’nin katlanan borcunu gidermek için 2 yıl

içerisinde politik partiler arasında kayda değer bir anlaşmaya varılmazsa AAA olan notunu indirebileceği konusunda

öncü bir uyarı yaparak görünümü durağandan negatife çekti. Geçtiğimiz hafta ABD’de Demokratlar ile Cumhuriyetçilerin bütçe kesintileri konusunda anlaşmaya varmak için kurduğu “süper komite” toplantılar sonucunda uzlaşmaya varamamıştı. Yaklaşık 1.2 trilyon $’lık kesinti üzerinde anlaşmaya çalışan komitede Demokrat ve Cumhuriyetçi üyeler kesintilerin farklı alanlarda yapılmasını istiyorlardı. Ağustos ayında benzer politik sürtüşmeler sonucunda ABD’nin S&P

tarafından verilen AAA notu aşağı yönlü revize edilerek AA+’a düşürülmüştü. Yine bir başka kredi derecelendirme kuruluşu Moody’s ise ülkenin AAA notunu korumuş, fakat not görünümünü negatife çekmişti.

Çin MB zorunlu karşılıkları 50 baz puan indirdi. Çin MB 2008 senesinden beri ilk defa Euro Bölgesi borç krizinin

derinleşerek ihracat ve büyümeyi etkileyeceği endişesiyle ülkenin en büyük bankaları için zorunlu karşılıkları 50 bps

indirdi. İndirimin sebepleri olarak iki sebep öne çıkıyor: “Sert iniş” tehlikesi yaşayan ekonomilerini canlandırma girişimi ve hükümetin emlak spekülasyonunu önleme adımları. Çin Ekonomisi yıllık bazda 2. çeyrekte %9.5 büyüme kaydetmişti. 3. çeyrekte ise büyüme rakamı %9.1 olarak açıklandı. İhracat verisi Ekim ayında son iki yılın en düşük seviyesinde açıklanırken enflasyon %5.5’e gerileyerek 5 aydaki en düşük artışını kaydetti. Öte yandan Çin’de imalat

2009’dan bu yana en kötü performansını gösterdi. Kasım ayında Çin İmalat PMI endeksi piyasa beklentilerinin altında

49 gelerek Çin ekonomisinin son çeyrekte sert iniş yapabileceği sinyalini teyit etti. Daha önce HSBC’nin ayrı olarak

açıkladığı imalat PMI verisi de 48’e gerileyerek Mart 2009’dan bu yana en düşük seviyeyi görmüştü.

Brezilya MB faiz indirdi. Brezilya MB ekonomideki yavaşlama tehlikesine önlem olarak diğer GOÜ MB’larına benzer

şekilde faiz indirimine gitti ve gösterge faizi %11.5’ten %11’e çekti. Brezilya MB Ağustos ayından bu yana 3. kez 50

bps faiz indirmiş oldu. İndirim FED dahil altı merkez bankasının koordineli hareket ederek dolar swap faizlerini 50 bps

indirmesinin ve Çin MB’nın 2008’den beri ilk defa ülkenin en büyük bankaları için zorunlu karşılıkları 50 bps indirmesinin akabinde geldi. Brezilya’da enflasyon Kasım ayında %7 ile MB’nın %4.5 (±%2) hedefinin üzerinde, fakat Brezilya

MB’nın yavaşlama tehdidinden ötürü politika faizini %10’a peyderpey çekmesi bekleniyor.

S&P önemli ABD ve Avrupa bankalarının notunu kırdı. Uluslararası kredi derecelendirme kuruluşu S&P bankaların

sermaye açısından sıkıntıya düşmesinin krizi derinleştireceği ve Avrupa’daki fonlama sıkıntılarının baskı oluşturacağı

varsayımıyla 15 önemli global bankanın notunu kırdı. Notu düşürülen bankaların arasında Goldman Sachs, BofA, Citigroup ve BBVA gibi bankalar yer alıyor. Kriter değişikliği nedeniyle 37 bankayı inceleyen S&P, 20 bankanın notunu

değiştirmezken 2 bankanın da notunu yükselti. Notu yükselen bankalar ise Çin’in iki büyük bankası Bank of China ve

China Construction Bank oldu.

İtalya toplam 3 ihaleyle 7.5 milyar € borçlandı (Hedef 5-8 milyar €). 2014 vadeli tahvil ihalesinde %7.89 faizle 3.5

milyar € borçlandı (önceki: %4.93). 2014 vadeli tahviller için talep karşılama oranı 1.5 seviyesinde gerçekleşti. 2020

vadeli tahvil ihalesinde ise %7.89 faizle 1.5 milyar € borçlandı. 2022 vadeli tahvil ihalesinde ise %7.56 faizle 2.5 milyar

€ borçlandı (önceki: %6.06). İhalede talep karşılama oranı 1.34 seviyesinde gerçekleşti. İspanya, Yunanistan, İrlanda

ve Portekiz’in toplam borcunun toplamından daha fazla borcu olan İtalya’nın ihaleleri yatırımcılar tarafından dikkatle

izleniyor. ECB 8 Ağustos’tan itibaren İtalyan tahvili alarak ülkenin borç faizini düşürmeye çalışıyor. OECD’nin yayınladığı Ekonomik Görünüm raporunda İtalya’nın bu sene ve önümüzdeki sene sırasıyla %0.7 ve %0.5 daralarak Euro

Bölgesi ortalama büyümesinin gerisinde kalacağı ifade edildi. Öte yandan IMF İtalya ile kredi görüşmesi olmadığını

belirtti. İtalya’da bir gazetenin krizin kötüleşmesi halinde IMF’nin İtalya için 600 milyar $’lık kredi paketi hazırladığı haberleri IMF tarafından yalanlandı.

2

04 Aralık 2011

DenizBank Ekonomi Bülteni

Yurtiçi Gelişmeler

Dış Ticaret Dengesi, Ekim 2011

Dış Ticaret Dengesi Ekim ayında 8.3 milyar $ olan piyasa beklentilerin altında 7.98 milyar $’lık bir açık verdi. Ekim ayı

verileri incelendiğinde açığın bir önceki yılın aynı ayına göre

%26 genişlediği görülürken, ihracatın %8.9 artarak 11.9 milyar $’a ithalatın ise %15.1 artarak 19.9 milyar $’a yükseldiği

görülüyor. Ocak- Ekim arasındaki dönemde Dış Ticaret Açığının 90 milyar $’ı geçtiği görülürken, son 12 aylık dönemde

ise bu açığın 107 milyar $’ı geçtiği görülüyor.

Dış Ticaret Açığının genişlemesine rağmen mevsim ve takvim etkisinden arındırılmış verilere bakıldığında, ihracatın bir

önceki aya göre %2.2 arttığını ithalatın ise %5.4 azaldığını

görülüyor.

İhracata ülke bazında bakıldığında ise ülke ağırlıklarının biraz daha dengelendiği görüldü. AB ile yapılan ihracat artmasına rağmen toplam içindeki payı düşüş trendini devam ettirerek %45’den %44.2’e geriledi. İthalat tarafında ise ihraç

edilen malların üretiminde de kullanılan ara mallarında %

22’lık ciddi bir artış görünürken, tüketim ve yatırım malları

geçen seneye göre bir değişim göstermedi.

Cari açığın en önemli öncü göstergelerinden olan Dış Ticaret

Açığı Ekim ayında genişlemesine rağmen, aylık bazda bakıldığında ithalat artışının hız kestiği görülüyor. Hatırlanacağı üzere Merkez Bankası Eylül ayında cari açığın son çeyrekte kontrol altına alınacağını değişik kanallar ile dile getirmişti. MB’nin aldığı önemlerin özellikle tüketici kredileri tarafında etkili olması ve TL’de değer kaybı ithalattaki yavaşlamanın devam etmesine dolayısı ile Dış Ticaret Dengesi’nin

daha makul seviyelere gerilemesine neden olabilir.

TCMB PPK Toplantı Özetleri, Kasım 2011

TCMB 23 Kasım’da gerçekleştirdiği PPK toplantısının ardından beklentilere paralel politika faizini %5.75’de tutmuş,

faiz koridoru ve munzamlarda da herhangi bir değişikliğe gitmemişti. Toplantıdan bir hafta sonra yayınlanan özette

öne çıkan noktalar:

Kasım 2010’dan bu yana alınan politika tedbirlerinin gecikmeli etkilerinin yılın son çeyreğinde belirginleşeceği

ve küresel sorunların yurtdışı finansman imkanlarını (sendikasyon ve özel sektörün yurtdışından sağladığı krediler) olumsuz etkilemesinin de önümüzdeki dönemde yurtiçi kredi koşullarında sıkılaştırmayı destekleyebileceği

belirtildi.

Cari açığın kontrol altına alınmasında belirleyici unsurun büyümesi %20-25 bandında kalması hedeflenen kredilerin olduğu vurgulandı. Özellikle tüketici kredilerindeki yavaşlama trendinin etkilerinin özel kesim tasarrufların

artış ile kendini göstermeye başladığı belirtildi.

MB’nin daha önce de belirtildiği gibi kısa vadede enflasyonda hızlı bir yükseliş görüleceğine dikkat çekerken

gerçekleştirmiş oldukları sıkılaştırma önemlerinin son çeyrekte özellikle krediler ve iç talep tarafında (cari açığı

etkileyen önemli faktörler) etkisini göstermeye başladığını ve enflasyonun ikincil etkilerinin sınırlı kalacağını tekrar vurguladı.

%5-12.5 bandında olan mevcut faiz koridorunun para politikası açısından önemine dikkat çekilerek önümüzdeki

dönemde de etkin olarak kullanılacağı belirtildi.

3

04 Aralık 2011

DenizBank Ekonomi Bülteni

Haftalık ve Aylık Getiri

Finansal Göstergeler

Para Piyasaları

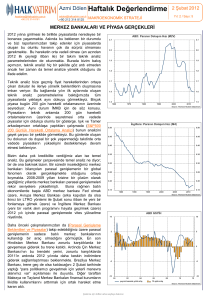

Merkez bankalarının koordineli müdahalesi ile birlikte finansal varlıklar değer kazandı.

H. Senedi Piyasaları

3 aylık $ Libor faizleri FED’in dolar likidite sağlaması ile biraz geriledi.

Artan risk iştahıyla haftalık bazda GOÜ hisse senedi %9; IMKB ise %6 yükseldi.

Not: Tüm veriler rapor tarihinde saat 12:00 itibarı ile güncellenmiştir.

4

04 Aralık 2011

DenizBank Ekonomi Bülteni

Tahvil Piyasaları

Finansal Göstergeler

Döviz Piyasaları

Gösterge tahvil getirisi %10’a doğru geriledi.

Emtia Piyasaları

Dolar başta GOÜ’ler olmak üzere diğer ülke para birimlerine karşı değer kaybediyor.

Dolar’daki gerilemeye paralel emtia endeksleri yükseliyor.

Not: Tüm veriler rapor tarihinde saat 12:00 itibarı ile güncellenmiştir.

5

04 Aralık 2011

DenizBank Ekonomi Bülteni

Haftalık Görünüm

Merkez Bankalarının Swap Hamlesini Nasıl Okumak Gerekiyor ?

Çarşamba günü 6 önemli merkez bankası: FED (ABD), ECB (AB), BOE (İngiltere), BOJ (Japonya) BOC (Kanada) ve

SNB (İsviçre) arasında yapılmış olan swap anlaşmasının süresi Şubat 2013’e kadar uzatıldı ve swap maliyetleri 50 baz

puan düşürülerek gecelik dolar faizi + 50 baz puana çekildi. Bu açıklamanın ardından global bazda tüm piyasalar hızlı

yükseldi, hisse senedi ve emtialar gibi riskli finansal enstrümanlara talep arttı, risk iştahı azaldığında sığınılacak limanlar

olan ABD Dolar’ı ve Japon Yen’i değer kaybetti. Bir gün önce S&P tarafından ratingleri düşürülen 15 global bankanın

(aralarında Citibank, JP Morgan, Morgan Stanley gibi bankalar var) hisse fiyatları %5-10 arasında yükseldi. BIS

(Uluslararası Takas Bankası) geçenlerde yayınladığı bir raporda global bankaların yabancı para cinsinden tuttukları varlıkların 2000 yılında 11 trilyon $’dan 2007’de 31 trilyon $’a yükseldiğini açıkladı. Bu artışın en önemli kısmı AB bankalarından kaynaklanıyor. AB bankalarının sadece dolar cinsinden tuttukları finansal varlıkları 2008 krizinden hemen önce 8

trilyon $’ı aşmış durumdaydı. Bu varlıkları fonlamak için de AB bankalarının dolar kaynağa ihtiyacı var. BIS’in yaptığı

açıklama bu ihtiyacın sadece kısa vadeli kısmının 1.2 trilyon $ gibi yüksek bir meblağ olduğunu gösteriyor. 2008 sonrasında problemin farkına varan AB bankaları bu kısa vadeli ihtiyaçlarını azaltmaya başladılar fakat bugün itibarıyla bu

rakam ancak 800 milyar $ gibi halen devasa olan bir boyuta indirgenebildi. AB bankaları da bu kısa vadeli fonlamayı

temelde 3 kaynaktan sağlıyor. Birincisi bankalar arası fonlama, ikincisi yabancı para swapları (Euro verip Dolar borçlanmak), üçüncüsü ise büyük çoğunluğu ABD merkezli olan fonlardan borçlanma.

Son haftalarda ABD’li fonlar birbiri ardına yaptıkları açıklamalarla AB bankalarını yüksek riskli kategoride değerlendirmeye başladıkları için fonlamalarını hızlı bir şekilde kıstıklarını duyurdular. AB bankaları arasında güvensizlik hızla tırmanmaya başladığı için birbirlerine fonlamaları azaldı, öyle ki bu piyasanın en büyük fonlayıcısı konumundaki HSBC’nin diğer bankalara kullandırdığı kısa vadeli likidite 3. Çeyrekte %40 azaldı. Hatta sadece Dolar değil, Euro fonlama da bu

ortamda sorunlu hale geldi. Başta PIIGS (Portekiz, İrlanda, İtalya, Yunanistan ve İspanya) olmak üzere Avrupalı bankalar mevduat toplayabilmek için çok yüksek faiz öder konuma geldiler, ECB’nin %1.25 politika faizine karşın İtalya’da ve

İspanya’da mevduat faizleri %4’ü aştı. Hatta bir Portekiz bankası uzun vadeli mevduat toplayabilmek için reklamlarına

ünlü futbol yıldızı Cristiano Ronaldo’yu çıkardı. Tüm bunlara karşın AB bankalarının likidite durumlarını gösteren EUROIS spread (3 aylık libor faizi ile 3 ay sonrasına ilişkin ECB faiz oranı beklentisi farkı) 2008 krizindeki seviyelere tırmandı…Sadece Euro değil Dolar libor faizleri de sürekli yükselmeye devam etti. Bankaların likiditesi ile ilgili endişeler arttı.

Hatta bu hafta büyük birkaç AB bankasının likidite krizine girip

Lehman benzeri bir senaryo ile batacağı dedikoduları yayılmaya

EUR OIS Spread 3Ay (%)

başladı. Bir de bunun üzerine yıl sonu nedeniyle normal dönem1.9

lerden daha fazla olan likidite ihtiyacı eklendi.

Tüm bu atmosferde geriye kısa vadeli fonlama aracı olarak mer- 1.3

kez bankaları ile yapılan swap anlaşmaları kaldı. Bunun üzerine

0,93

merkez bankaları devreye girip zaten yürürlükte olan swap anlaşmasının vadesini 2013 başlarına kadar uzattılar ve maliyeti dü- 0.7

şürdüler. Böylece FED’den eskiye göre 50 baz puan ucuza kredi

alacak olan ECB (ki bu devreye 5 Aralık’tan itibaren girecek) bu

kaynağı AB bankalarına ucuza kullandırabilecek. Merkez banka- 0.1

ları sadece dolar üzerinden değil ihtiyaç olması halinde diğer ma- Haziran 08 Mart 09 Aralık 09 Eylül 10 Haziran 11

jör para birimlerinden de bu swap imkanlarının kullanılacağını

açıkladılar. Bu gelişmeler üzerine Temmuz’dan bugüne artan 3 aylık dolar libor faizleri ilk defa geriledi (%0.529’dan %

0.527’ye!). Fakat EUR-OIS spread’in halen 2008 krizinden sonraki en yüksek seviyelerde seyretmeye devam etmesi,

likidite problemlerinin devam ettiğini gösteriyor.

Zaten yürürlükte olan bir anlaşma üzerine biraz makyaj ve 50 baz puanlık indirimle gelmesine karşın piyasaların bu denli

coşmasının nedenlerine baktığımızda, temel olarak 3 neden öne çıkıyor.

Birincisi piyasalar uzun bir aradan sonra ilk defa birilerinin işe yarar bir şeyler yaptığını gördü. Beklentiler o kadar

bozuktu ki altı merkez bankasının bir araya gelip piyasaları rahatlatacak ufak bir hamlesi coşkuyla karşılandı. Bu

açıklamaya paralel Çin ve Brezilya gibi GOÜ devlerinden de gevşek para politikası hamleleri gelince piyasalar

GOÜ’lerde tekrardan düşük faiz + hızlı büyüme senaryosunu fiyatlamaya başladı.

6

04 Aralık 2011

DenizBank Ekonomi Bülteni

Haftalık Görünüm

İkincisi, bu hamle politikacılara zaman tanıdı. 9 Aralık’ta AB liderler zirvesine kadar 2 senedir atılamayan adımlar

atılır mı bilinmez ama en azından artık Lehman benzeri bir felaket senaryosunun kısa vadede gelmeyeceği anlaşıldı. Antiparantez: 9 Aralık’taki toplantıya herkes bir çözüm toplantısı olarak bakıyor, tam tersine bu Euro’nun

dağılma toplantısı da olabilir, Merkez Bankalarının bu likidite mekanizmasını devreye sokması o günlerde bazı

bankaların batmasını önlemek için şimdiden atılmış bir hamle olarak da düşünülebilir. Piyasalar olumlu habere

son iki senedir o kadar aç ki, gelişmeleri genellikle olumlu tarafından görmeye çalışıyorlar.

Üçüncüsü, bu haberlere paralel minör de olsa farklı alanlarda pozitif haberler geldi. Çin munzam karşılıkları düşürerek büyüme iştahının güçlü olduğunu gösterdi, ABD’den ekonomik veriler iyi geldi, ECB başkanı mali birliktelik

yolunda adımlar atılabilirse tahvil alımlarının daha yoğun yapılabileceğini açıkladı, bu hafta çok korkulan İtalya,

İspanya ve Fransa tahvil ihraçları (her ne kadar faizler yüksek olsa da) sorunsuz atlatıldı…Hatta IMF tarafından

sonra yalanlamış olsa da İtalya’ya 600 milyar €’luk bir destek paketi hazırlığında olunduğu haberleri pozitif beklentileri kuvvetlendirdi.

Fakat bu resim yatırımcıları yanıltmamalı. Merkez bankalarının benzer swap hamleleri daha önce 2008 ve 2010 yıllarında da gelmiş, fakat piyasalarda olumlu havanın kalıcı olması için çok daha radikal önlemler atılması gerekmişti. 2008

sonundaki hamleden sonra piyasalar güçlü bir çıkış için 2009’un ikinci çeyreğinde ABD bankalarının yeniden sermayelendirmelerinin başarılı bir şekilde tamamlanmasını beklemişti. Benzer şekilde 2010’da da FED’in ikinci parasal gevşeme

(QE2) hamlesine kadar merkez bankalarının swap kanallarını açmaları etkili olmamıştı. Bugünden sonra da piyasalarda

AB parasal birliğinin devam edeceğine ilişkin kanaatler oluşturulamazsa ve işler son iki yılda olduğu gibi “ne şiş yansın

ne kebap” cinsinden hamlelerle götürülmeye çalışılırsa piyasaların bu haftaki olumlu havasının devam etmesini beklemek mümkün değil. Geçen hafta Pazartesi ancak %8 gibi rekor bir faizle 7.5 milyar € borçlandı diye sevinilen İtalya’nın

(ki o gün IMF’in 600 milyar €’luk yardım paketi söylentileri dolaşıyordu ve bu haber IMF tarafından henüz yalanlanmamıştı) toplam 2 trilyon € borcu var ve bunun 400 milyar €’dan fazlasının vadesi 2012 yılı içinde doluyor. O nedenle, henüz beklentileri olumluya çevirmek için erken.

7