ID!B

~

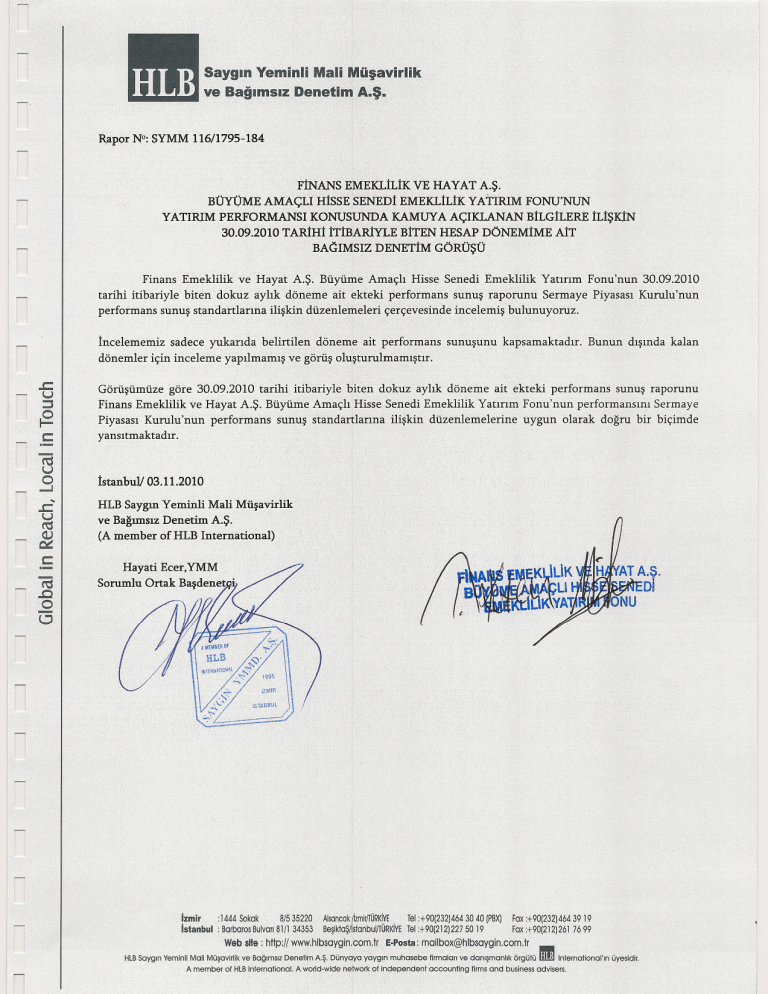

Saygın Yeminli Mali Müşavirlik

ve Bağımsız Denetim A.Ş.

Rapor N°: SYMM 116/1795-184

FİNANS EMEKLİLİK VE HAYAT A.Ş.

BÜYÜME AMAÇLI HİsSE SENEDİ EMEKLİLİK YATIRIM FONU'NUN

YATIRIM PERFORMANSI KONUSUNDA KAMUYA AÇIKLANAN BİLGİLERE İLİşKİN

30.09.2010 TARİHİ İTİBARİYLE BİTEN HESAP DÖNEMİME AİT

BAGIMSIZ DENETİM GÖRÜŞÜ

Finans Emeklilik ve Hayat A.Ş. Büyüme Amaçlı Hisse Senedi Emeklilik Yatırım Fonu'nun 30.09.2010

tarihi itibariyle biten dokuz aylık döneme ait ekteki performans sunuş raporunu Sermaye Piyasası Kurulu'nun

performans sunuş standartlarına ilişkin düzenlemeleri çerçevesinde incelemiş bulunuyoruz.

İncelememiz sadece yukarıda belirtilen döneme ait performans

dönemler için inceleme yapılmamış ve görüş oluşturulmamıştır .

L

,.., ..c:::::

u

:::l

g

ı:::

sunuşunu

kapsamaktadır.

Bunun dışında kalan

Görüşümüze göre 30.09.2010 tarihi itibariyle biten dokuz aylık döneme ait ekteki performans sunuş raporunu

Finans Emeklilik ve Hayat A.Ş. Büyüme Amaçlı Hisse Senedi Emeklilik Yatırım Fonu'nun performansını Sermaye

Piyasası Kurulu'nun performans sunuş standartlarına ilişkin düzenlemelerine

uygun olarak doğru bir biçimde

yansıtmaktadır.

~

u

o

.....J

İstanbuJJ 03.11.2010

u

HLB Saygın Yeminli Mali Müşavirlik

ve Bağımsız Denetim A.Ş.

(A member of HLB International)

..

..c:::::

~

~

ı:::

~

.c

Hayati Ecer,YMM

Sorumlu Ortak Başdenet

.

o

l:)

izmir

istanbul

:1444 Sokak

B/S 35220

: Barbaros Bulvarı 81/1 34353

Alsancakıizmir/TÜRKiYE Tel :+90(232)464 30 40 (PBX) Fax:+90(232)464 39 19

BeşikfaŞ/Isfanbul/TURKiVETel :+90(212) 22750 19

Fax:+90(21 2)261 7699

Web site : http://www.hlbsaygin.com.lrE-posta:[email protected]

HLBSaygın Yeminli Mali Müşavirlik ve Bağımsız Denetim A.Ş, Dünyaya yaygın muhasebe firmaları ve danışmanlık örgütü

A member of HLBInternationaL. A world-wide network of independent

accounting

mn

International'ın

firms and business advisers.

üyesidir,

Finans Portföy Yönetimi A.Ş. tarafından

yönetilen

FİNANS EMEKLİLİK VE HAYAT A.Ş.

BÜYÜME AMAÇLI HİsSE SENEDİ EMEKLİLİK YATIRIM

TARİHİ İTİBARİYLE PERFORMANS SUNUŞ RAPORU

A.

rxxrrtcr

FONU'NUN

30 EYLÜL 2010

BİLGİLER

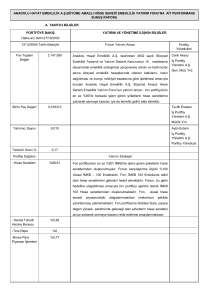

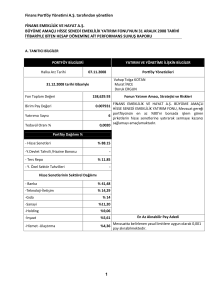

PORTFÖY BİLGİLERİ

Halka Arz Tarihi

YATIRIM VE YÖNETİME İLİşKİN BİLGİLER

07.11.2008

30.09.2010 tarihi itibariyle

Fon Toplam Değeri

Portföy Yöneticileri

Vahap Tolga KOT AN Murat İNCE Doruk ERGUN

3.561.678,26

Fonun Yatırım Amacı, Stratejisi ve Riskleri

x.s.

FİNANS EMEKLİLİK VE HAYAT

BÜYÜME

AMAÇLI HİsSE SENEDİ EMEKLİLİK YATIRIM

~----------------------~----------~

FONU, Mevzuat gereği portföyünün en az %80'ni

13.448

Yatırımcı Sayısı

borsada işlem gören şirketlerin hisse senetlerine yatırarak

~----------------------~----------~

sermaye kazancı sağlamayı amaçlamaktadır.

Tedavül Oranı %

%1,68

Birim Pay Değeri

0,021175

Portföy Dağılımı %

- Hisse Senetleri

- Ters Repo

% 95,12

%4,88

- Devlet Tahviii IHazine Bonosu

- Y. Özel Sektör Tahvilleri

Hisse Senetlerinin Sektörel Dağılımı

Banka

%32,87

Ulaştırma

%11,01

Taş, Toprak

%10,09

Holding ve Yatırım

%9,69

IMKB Ulusal Hizmetler

%9,56

Ticaret

%7,09

Gayrimenkul Y.O.

%5,67

Elektrik

Metal eşya, makina

%4,35 Mevzuatta belirlenen yasal limitlere uygun olarak 0,001

pay al ınabi Imektedir.

%4,24

Finansal Kiralama Faktoring

%2,46

Diğer

%2,97

1---------------------------+-------------1

En Az Alınabilir Pay Adedi

Finans Portföy Yönetimi A.Ş. tarafından yönetilen

FİNANS EMEKLİLİK VE HAY AT A.Ş.

BÜYÜME AMAÇLI HİsSE SENEDİ EMEKLİLİK YATIRIM

TARİHİ İTİBARİYLE PERFORMANS SUNUŞ RAPORU

Yatırım Riskleri

FONU'NUN

30 EYLÜL 2010

Büyüme Amaçh Hisse Senedi Emeklilik Yatırım Fonu'nun

getirisini etkileyebilecek

muhtemel

riskler;

Politik!Ülke

Riski:

Finansal varlıklara yatırım yapan

yatırımcılar, yatırım yaptıkları ülkenin politik riskini de

taşımak zorundadır. Bu ülkelerde yaşanabilecek hükümet

krizleri, olası uluslararası gerginlikler ve savaşlar akla ilk

gelen

politik

risklerdir.

Ülkelerin

yabancı

sermaye

politikalarında yaşanabilecek gelişmeler de yine politik risk

kapsamında degerlendirilmelidir. Yabancı sermayenin dolaşım

serbestisinde ya da ilgili vergi mevzuatında olabilecek

degişiklikler bu tip gelişmelere örnek gösterilebilir.

Enflasyon Riski: Uzun vadede enflasyon oranının

sonucu reel getirinin azalması hatta negatif olması

Uzun vadeli yatırım araçlarında bu risk fazladır. Bu

enflasyonun yüksek olduğu ülkelerde kısa vadeli

araçlarına yönelinir.

artması

riskidir.

yüzden

yatırım

Hisse Senedi Fiyat Riski:Hisse senedi fiyat değişimlerinin

sahip olunan pozizyonu etkileme olasılığıdır.

Kredi Riski: Karşı taraf riski olarak da tanımladığımız kredi

riski bir finansal

işlemde,

işlem tutarının vadesinde

yükümlülüğün kısmen veya tamamen yerine getirilmemesi

olasılığıdır.

l

Likidite Riski: Varlıkların

nakde dönüştürülememesi

olasılığıdır.

istenildiğinde piyasa fiyatından

halinde ortaya çıkan zarar

Takas Riski: Organize piyasalarda tek veya çok tarafın

yükümlülüğünü

yerine getirmemesinden kaynaklanan ve kimi

durumlarda sistematik riske yol açabilen bir risk türüdür.

l

(

AT A.Ş .

.\ij~(WitEDI

R'~PO'NU

2

Finans Portföy Yönetimi A.Ş. tarafından yönetilen

FİNANS EMEKLİLİK VE HAYAT A.Ş.

BÜYÜME AMAÇLI HİsSE SENEDİ EMEKLİLİK YATIRIM FONU'NUN 30 EYLÜL 2010

TARİHİ İTİBARİYLE PERFORMANS SUNUŞ RAPORU

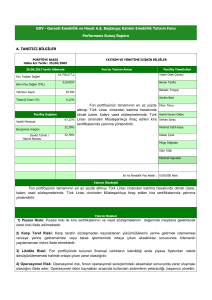

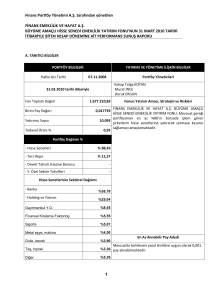

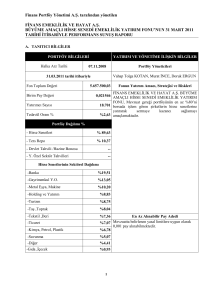

B. PERFORMANS

BİLGİSİ

PERFORMANS

l

07.11-31.12.08

2009

Mart-lO

Haz -10

Eylül-lO

% -2,22

%104,53

%9,38

%9,99

%30,56

% 0,96

%87,94

%6,49

%3,77

%22,57

%2,42

%1,41

%1,44

%1,49

%1,31

% 0,42

%6,53

%3,93

%3,59

%4,77

BİLGİSİ

%2,84

%1,63

%1,40

%1,54

%1,34

158.629,93

1.186.825,48

1.677.2 i0,83

2.287.072,35

3.561.678,26

%0,02

%0,13

%0,17

%0,24

%0,34

707.810.438

948.806.813

992.420.145

971.070.125

1.040.229.713

(*)Enjlasyon oranı için TÜFE endeksi kullanılmıştır.

(**)Günlük getiri/er üzerinden hesaplanmıştır

Portföyün geçmiş performansı gelecek dönem performansı için bir gösterge olamaz.

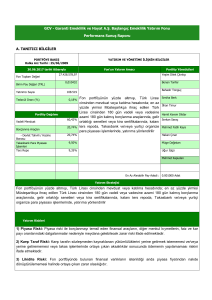

c. DİPNOTLAR

c.ı.

30 Eylül 2010 tarihi itibari ile sona eren performans döneminde Fon tarafından hedeflenen karşılaştırma

ölçütlerinin

sahip olduğu yatırım araçlarının

O 1 Ocak 2010 tarihinden itibaren hesaplanan getirileri

aşağıdaki gibidir:

%24,51

%5,09

IMKB 100

KYD OIN Re o Endeksi (Brüt)

Söz konusu yatırım araçlarının

yıllık getirilerinin,

Fon'un yatırım stratejisi dahilinde hedeflenen

portföy

oranlarıyla ağırlıklandırılması

sonucu "hedeflenen karşılaştırma ölçütü getirisi"; 30 Eylül 2010 tarihi itibari

ile Fon portföyündeki

mevcut oranlarıyla

ağırlıklandırılması

sonucu ise "gerçekleşen karşılaştırma ölçütü

getirisi" hesaplanmaktadır.

Gerçekleşen getiri; Fon'un

ifade etmektedir.

yıllık

birim

pay değerindeki

yüzdesel

değişimi,

yani Fon'un

portföy

getirisini

Finans Portföy Yönetimi A.Ş. tarafından yönetilen

FİNANS EMEKLİLİK VE HAYAT A.Ş.

BÜYÜME AMAÇLI HİsSE SENEDİ EMEKLİLİK YATIRIM FONU'NUN 30 EYLÜL 2010

TARİHİ İTİBARİYLE PERFORMANS SUNUŞ RAPORU

Nisbi getiri ise; performans dönemi sonu itibariyle hesaplanan portföy getiri oranının karşılaştırma ölçütünün

getiri oranı ile karşılaştırılması sonucu elde edilecek pozitifyada negatifyüzdesel getiri olup aşağıdaki formül

ile hesaplanmaktadır:

Nisbi Getiri = [Gerçekleşen Getiri - Gerçekleşen Karşılaştırma Ölçütünün

Karşılaştırma Ölçütünün Getirisi - Hedeflenen Karşılaştırma Ölçütünün Getirisi]

Getirisi]

+ [Gerçekleşen

Yukarıdaki tanımlamalar baz alınarak yapılan hesaplamalar sonucunda, 30 Eylül 2010 tarihi itibari ile;

l

Gerçekleşen Getiri

Gerçekleşen Karşılaştırma Ölçütünün Getirisi

Hedeflenen Karşılaştırma Ölçütünün Getirisi

Nisbı Getiri

%30,56

%23,57

%22,57

%7,99

olarak gerçekleşmiştir.

c.ı.

Fon portföy yönetim şirketi Finans Portföy Yönetimi A.ş. olup, %99.96 Finans Yatırım Menkul

Değerler A.Ş., %0.04 Diğer (şahıs) iştirakidir. Finans Emeklilik A.Ş.'ne ait 5 adet emeklilik yatırım

fonu da dahilolmak üzere toplam 34 adet yatırım fonunun yönetimini gerçekleştirmektedir. 30 Eylül

2010 tarihi itibariyle Yönetilen toplam portföy büyüklüğü ı.040.229.713.-TL civarındadır.

C.3.

Fon portföyünün karşılaşabileceği risklere, yatırım stratejısı ve yatırım amacına "Tanıtıcı Bilgiler"

başlığında yer verilmiştir. Fonun karşılaştırma ölçütü;

% 90 İMKB Ulusall 00 Endeksi + % 1O KYD O/N Repo Endeksi (Brüt)

C.4.

Fonun 01 Ocak 2010 - 30 Eylül 2010 itibariyle sona eren performans döneminde net getirisi, %30,56

olarak gerçekleşmiştir.

C.S.

OL Ocak 2010 - 30 Eylül 2010 dönemine ait yönetim ücretleri, vergi, saklama ücretleri ve diğer faaliyet

giderlerinin günlük brüt varlık değerlerine oranının ağırlıklı ortalaması:

Toplam Faaliyet Giderleri

Ortalama Fon Portföy Değeri

Toplam Giderler / Ortalama Fon Portföy Değeri

l

l

64.334,58

2.103.571,83

3,06%

C.6.

01 Ocak 2010 - 30 Eylül 2010 performans sunum dönemi

karşılaştırma ölçütünde herhangi bir değişiklik yapılmamıştır.

C.7.

Fon portföyünde yer alan tüm varlıklar karşılaştırma

karşılaştırma ölçütü Fon portföyünü yansıtmaktadır.

EMEKliliK V

(\~~~~~AÇUHj

.J iK YATI

!

içinde yatırım

ölçütünde

stratejisinde

de yer aldığından

ya da

hedeflenen

Finans Portföy Yönetimi A.Ş. tarafından yönetilen

FİNANS EMEKLİLİK VE HAYAT A.Ş.

BÜYÜME AMAÇLI HİsSE SENE Dİ EMEKLİLİK YATIRIM FONU'NUN 30 EYLÜL 2010

TARİHİ İTİBARİYLE PERFORMANS SUNU Ş RAPORU

C.8.

Emeklilik yatırım fonları her türlü kurumlar vergisi ve stopajdan muaftır.

C.9.

Portföy grubu tanımlanmamıştır.

C.IO. Portföy sayısı geçerli değildir.

C.ll. Yönetim ücretleri, vergi, saklama ücretleri ve diğer faaliyet giderlerinin günlük brüt varlık değerlere

oranının ağırlıklı ortalaması 5 numaralı dipnotta açıklanmıştır. Dönemin faaliyet giderleri dağılımı ise

aşağıdaki tablodaki gibidir:

l

OIOcak2010-30Eylül2010

1. İhraç İçin Ödenen Ücretler

2. Tescil ve İlan Giderleri

3. Sigorta Ücretleri

4. Aracılık Komisyonu Giderleri

5. Noter Harç ve Tasdik Ücretleri

6. Fon Yönetim Ücretleri

7. Denetim Ücreti

8. Katılma Belgesi Basım Giderleri

9. Vergi, Resim, Harç Giderleri

10. Diğer

Dönem Faaliyet Giderleri Toplamı

1.088,73

21.481,72

760

36.713,13

858

238,85

3.194,15

64.334,58

5