KÜRESEL TEMALAR

Zayıf küresel büyüme

GÜ’lerin dünya ekonomisine katkısında iyileşme; GOÜ’lerde zayıflama

Para politikalarında farklılaşma

ABD, İngiltere: normalleşme (temkinli)

Euro, Japonya: genişlemeci

Gelişen ülkeler: sıkılaştırma baskısı ve hazırlıkları

Çin: Genişlemeci önlemlerin kapsamı ve etkinliğine yönelik belirsizlikler

Euro Bölgesi ekonomisinde devam eden büyüme ve deflasyon riskleri; son dönemde hafif toparlanma

Çin ekonomisinde geçerli olmaya devam eden ‘yavaş iniş’ senaryosu

FED’in ilk faiz artırımına ait azalan belirsizlik ve devamında ılımlılık & ECB’nin ek genişlemede temkinliliği:

Güçlü $ kısa vadede güç kaybediyor ancak orta vadede korunuyor

Emtia fiyatlarında, ılımlı FED ve destekleyici kalan ECB karşısında, kısa vadede toparlanma gözlenebilir

İÇ DİNAMİKLER

Politik belirsizliklerin azalması ve reform programının canlandırılması

TCMB para politikalarında sadeleştirme

FED faiz artırmaya başlayana kadar, sıkı likidite yönetimi: Faiz koridorunun üst bandı

ve ortalama fonlama maliyeti ana faiz göstergeleri

Normalleşme başladığında, bir haftalık repo ihale oranı ve alt bant artırılarak (güçlü

sermaye akımında üst bandın da indirilmesiyle) faiz koridorunun daraltılması

Enflasyon görünümünde riskler; ancak ‘tek haneli’ seviyelerde kontrol altında

Dengeleyici Unsurlar;

Gelişen ülkeler arasında korunan büyüme cazibesi

Dış dengede belirginleşen düzelme

Reel kur ‘aşırı satılmış’ bölgede ancak toparlanma hareketinde

Düşen emtia fiyatlarının ithalatçı ekonomiye olumlu yansımaları

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

%

Uzun dönem

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

90%

80%

FED Toplantı Tarihlerine Göre Faiz Seviyelerinin Olasılık Dağılımı

(15.12.2015)

78,0%

12/16/2015

3/16/2016

70%

6/15/2016

60%

9/21/2016

50,3%

50%

33,6%

30%

35,6%

30,1%

26,9%

21,2%

20%

19,3%

17,2%

11,5%

0%

34,9%

27,0%

22,0%

10%

12/14/2016

39,8%

40%

6,7%

3,7%

1,8%

12,2%

10,4%

7,5%

3,3%

%0,0-0,25% %0,25-0,50% %0,50-0,75% %0,75-1,0%

2,7%

2,1%

1,8%

0,2%

%1,0-1,25% %1,25-1,50% %1,50-1,75%

6%

5%

4%

3%

%2,0

2%

1,5pp

1%

%0,5

-1%

ABD TÜFE (Yıllık değ.)

-2%

11.15

02.15

05.14

08.13

11.12

02.12

05.11

08.10

11.09

02.09

05.08

08.07

11.06

02.06

05.05

08.04

11.03

02.03

08.01

-3%

05.02

ABD Çekirdek TÜFE (Yıllık değ.)

11.00

Hundreds

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

5%

ABD Reel GSYH (Yıllık değ.)

3,9%

4%

3%

1,9%

2,1%

2%

1%

0,6%

0%

-1%

2011

2012

2014

2015

2013

-2%

-3%

Ç1

Ç2

Ç3

Ç4

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

5,0%

%3,9

4,0%

%3,7

%2,8

3,0%

%2,1

2,0%

%1,7

1,0%

%0,6

0,0%

ABD GSYH (Yıllıklandırılmış değ.)

-1,0%

ABD GSYH (Stoklar hariç)

09.15

06.15

03.15

12.14

09.14

06.14

03.14

-2,0%

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

8,5%

2,5%

8,0%

2,3%

%2,3

7,5%

7,0%

2,1%

6,5%

6,0%

1,9%

5,5%

1,7%

%5,0

5,0%

11.15

4,5%

08.15

05.15

02.15

11.14

08.14

05.14

02.14

11.13

08.13

02.13

11.12

08.12

05.12

02.12

1,5%

05.13

ABD Ortalama Saatlik Kazançlar (Yıllık değ.)

ABD İşsizlik Oranı (Sağ eks.)

4,0%

5,0%

ABD Ortalama Saatlik Kazançlar (Yıllık değ.)

ABD TÜFE (Yıllık değ., sağ eks.)

4,0%

3,5%

3,0%

3,0%

2,0%

1,0%

2,5%

0,0%

2,0%

-1,0%

11.15

05.15

11.14

05.14

11.13

05.13

11.12

05.12

11.11

05.11

11.10

05.10

11.09

-2,0%

05.09

1,5%

11.08

Hundreds

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

115

110

JP Morgan Reel Efektif Kur Endeksi (2010=100)

%14,9

105

100

95

-%9,0

Dolar ($)

90

Euro (€)

85

Yen (¥)

80

75

-%8,2

70

11.15

09.15

07.15

05.15

03.15

01.15

11.14

09.14

07.14

05.14

03.14

01.14

65

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

120,000

110,000

S&P Endeksi (Sağ eks.)

1750

105,000

100,000

1250

95,000

90,000

750

85,000

120,000

5,0%

115,000

4,0%

110,000

3,0%

105,000

2,0%

100,000

1,0%

95,000

0,0%

90,000

-1,0%

80,000

-2,0%

6,0%

130

5,0%

125

75,000

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2000

4,0%

120

3,0%

115

80,000

2500

125

120

DXY Endeksi (Sağ eks.)

-3,0%

Hundreds

130

85,000

ABD GSYH (Değişim)

250

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

75,000

1500

110

115

2,0%

110

1000

105

1,0%

105

0,0%

100

95

6,0%

ABD Reel Döviz Kuru (2010=100)

500

-2,0%

S&P Endeksi (Sağ eks.)

0

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

90

-1,0%

100

ABD GSYH (Değişim)

95

ABD Reel Döviz Kuru (2010=100, sağ eks.)

-3,0%

90

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

115,000

2250

DXY Endeksi

Hundreds

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

3%

1%

-1%

-3%

-5%

-7%

-9%

ABD Bütçe Dengesi/GSYH

2025

2022

2019

2016

2013

2010

2007

2004

2001

1998

1995

1992

1989

1986

1983

1980

1977

1974

1971

1968

1965

-11%

2016 KÜRESEL GÖRÜNÜM: ÇİN’DE YUMUŞAK İNİŞ SENARYOSU KORUNACAK MI?

6,0%

5,8%

5,5%

5,3%

5,0%

4,8%

4,5%

Çin Politika Faizi

10.15

09.15

08.15

07.15

06.15

05.15

04.15

03.15

02.15

01.15

12.14

11.14

10.14

4,3%

45%

Çin İthalat (Yıllık değ.)

35%

Çin İhracat (Yıllık değ.)

25%

15%

5%

-5%

-15%

11.15

09.15

07.15

05.15

03.15

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

07.13

05.13

-25%

03.13

Hundreds

2016 KÜRESEL GÖRÜNÜM: ÇİN’DE YUMUŞAK İNİŞ SENARYOSU KORUNACAK MI?

2016 KÜRESEL GÖRÜNÜM: ÇİN’DE YUMUŞAK İNİŞ SENARYOSU KORUNACAK MI?

3,5%

14,0%

3,0%

12,0%

2,5%

10,0%

2,0%

8,0%

1,5%

Çin TÜFE (Yıllı k değ.)

1,0%

6,0%

Çin Perakende Satışl ar (Yıllık değ., sağ eks.)

Çin Sanay i Üretimi (Yıllı k değ., sağ eks.)

11.15

09.15

07.15

05.15

03.15

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

07.13

05.13

4,0%

03.13

0,5%

2016 KÜRESEL GÖRÜNÜM: ÇİN’DE YUMUŞAK İNİŞ SENARYOSU KORUNACAK MI?

Çin GSYH'de Sektörel Paylar

Hizmet

100%

Sanayi

Tarım

75%

%43,9

%42,4

%46,1

%49,5

50%

25%

9A15

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

2004

0%

2016 KÜRESEL GÖRÜNÜM: ÇİN’DE YUMUŞAK İNİŞ SENARYOSU KORUNACAK MI?

100

1000

50

500

0

-50

0

-100

-500

PBOC FX rezervlerindeki değişim (mlr USD)

-150

Net Portföy Yatırımları (mlr USD, sağ eks.)

11.15

09.15

07.15

05.15

03.15

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

07.13

05.13

03.13

-200

01.13

-1000

3,0%

5,0

2,0%

4,0

Hundreds

DAHA FAZLA QE

4,0%

3,0

3,0%

2,0%

1,0%

1,0%

3,0

2,5

0,0%

0,0%

2,0

-1,0%

-2,0%

ECB Bilanço (Trilyon euro, sağ eks.)

2015

2014

2013

2010

2009

1,5

2008

-5,0%

2007

2015

2014

2013

2012

2011

2010

2009

0,0

2008

Euro Bölgesi GSYH (Yıllık değ.)

-4,0%

FED Bilanço (Trilyon dolar, sağ eks.)

-3,0%

-3,0%

2012

1,0

ABD GSYH (Yıllık değ.)

-2,0%

2,0

2011

-1,0%

2007

Hundreds

2016 KÜRESEL GÖRÜNÜM: EURO BÖLGESİNDE ARTAN ZAYIFLIKLAR &

2016 KÜRESEL GÖRÜNÜM: EURO BÖLGESİNDE ARTAN ZAYIFLIKLAR &

DAHA FAZLA QE

4550

3000

Reel Kesime Verilen

Krediler (Milyar euro)

4500

2900

2800

ECB Toplam Varlıklar

(Milyar euro, sağ eks.)

4450

2700

2600

4400

2500

2400

4350

2300

2200

4300

2100

11.15

09.15

07.15

05.15

03.15

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

07.13

05.13

03.13

2000

01.13

4250

2016 KÜRESEL GÖRÜNÜM: EURO BÖLGESİNDE ARTAN ZAYIFLIKLAR &

DAHA FAZLA QE

60

Bileşik PMI

56

52

48

11.15

05.15

03.15

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

07.13

05.13

03.13

01.13

40

09.15

44

07.15

Almanya

Fransa

İtalya

İspanya

2016 KÜRESEL GÖRÜNÜM: EURO BÖLGESİNDE ARTAN ZAYIFLIKLAR &

DAHA FAZLA QE

3,5%

AB Çekirdek TÜFE (Yıllık değ.)

1,0%

2,0%

0,5%

1,5%

0,0%

0,9%

-0,5%

0,5%

0,1%

-1,0%

-1,5%

-0,5%

11.15

09.15

07.15

05.15

03.15

01.15

11.14

11.09

02.10

05.10

08.10

11.10

02.11

05.11

08.11

11.11

02.12

05.12

08.12

11.12

02.13

05.13

08.13

11.13

02.14

05.14

08.14

11.14

02.15

05.15

08.15

11.15

09.14

-2,0%

-1,0%

07.14

0,0%

05.14

1,0%

AB Çekirdek TÜFE (Aylık değ.)

03.14

2,5%

AB TÜFE (Aylık değ.)

1,5%

01.14

3,0%

2,0%

AB TÜFE (yıllık değ.)

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME BASKISI

ALTINDA

10%

GSYH'de değişim

8%

7%

5%

4%

2%

1%

Gelişmekte Olan Ülkeler

-1%

Gelişmiş Ülkeler

-3%

2016T

2015T

2014

2012

2011

2010

2009

2008

2007

-4%

2013

Küresel

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME BASKISI

ALTINDA

GOÜ’lere Kümülatif Sermaye Girişi (Sabit getirili+hisse)

GOÜ’lere Yıllık Sermaye Girişi

Milyar $

Milyar $

150

100

2011

2012

2013

2014

148,7

150

EM Bonds

97

84 80

100

2015

51

41

31 32 3332

50

50

14

0

-18,5

-50

EM Equities

-5,3

-17,4

-60,4

47

97

43

51

8

6

0

11,1

-4,8

-3

-25

-48

-50

-28,5

-49

-55,6

-100

Ocak Şubat Mart Nisan Mayıs Haziran Temmuz Ağustos Eylül Ekim Kasım Aralık

2004

2006

2008

2010

2012

2014

2015

100

90

Brezilya JP Morgan Reel Kur

80

70

2010=100

11.11

11.09

11.07

11.05

11.03

11.01

11.99

11.97

11.95

11.93

11.91

11.15

110

11.13

120

11.15

Güney Afrika JP Morgan Reel Kur

40 Yıllık Ortalama

11.14

11.13

11.12

11.11

60

11.10

100

11.09

130

11.08

40 Yıllık Ortalama

11.89

360

11.07

110

11.06

60

11.05

70

11.04

80

11.03

90

11.87

60

11.02

2010=100

11.85

55

11.01

75

11.83

210

11.00

85

11.81

260

11.99

95

11.79

105

11.77

40 Yıllık Ortalama

11.98

115

11.97

JP Morgan Türkiye Reel Kur

11.15

11.13

11.11

11.09

11.07

11.05

11.03

11.01

11.99

11.97

11.95

11.93

11.91

11.89

11.87

11.85

11.83

11.81

11.79

125

11.15

11.14

11.13

11.12

11.11

11.10

11.09

2010=100

11.08

50

11.07

11.06

11.05

11.04

11.03

11.02

11.01

11.00

11.99

40

11.98

11.77

45

11.97

2016 KÜRESEL GÖRÜNÜM: FED NORMALLEŞME DURUŞU

Hindistan JP Morgan Reel Kur

310

40 Yıllık Ortalama

65

160

110

2010=100

10%

10%

6%

5%

4,1

0%

2%

-0,7

-5%

-2%

Dış Talep (Puan)

-10%

İç Talep (Puan)

20159A

2014

2013

2012

2011

2010

-6%

2009

2008

2007

2006

2005

2004

2002

-15%

2003

GSYH (Yıllık değ., sağ eks.)

Hundreds

15%

2001

Hundreds

2016 TÜRKİYE GÖRÜNÜM: BÜYÜME

2016 TÜRKİYE GÖRÜNÜM: BÜYÜME

Harcamalar Yöntemiyle Hesaplanan GSYH'ye Katkılar

(Yüzde puan)

GSYH Büyüme Oranı (%)

Toplam tüketim

Özel

Kamu

Sabit sermaye yatırımı

Özel

Kamu

Stok değişmesi

Net dış talep

İhracat

İthalat

1Ç15 2Ç15 3Ç15 9A2015 9A2014 2014

2,5

3,8

4,0

3,4

3,0

2,9

3,4

4,3

3,0

3,5

1,3

1,4

3,1

3,5

2,2

2,9

0,7

0,9

0,3

0,8

0,8

0,6

0,6

0,5

0,1

2,4

-0,1

0,8

-0,4

-0,3

0,4

2,3

-0,1

0,8

0,1

0,1

-0,3

0,1

0,0

-0,1

-0,4

-0,4

0,3

-2,0

1,0

-0,2

-0,5

0,0

-1,3

-0,9

0,1

-0,7

2,6

1,8

-0,1

-0,5

-0,2

-0,3

2,1

1,8

1,1

0,4

-0,3

0,4

-0,5

-0,1

2016 TÜRKİYE GÖRÜNÜM: BÜYÜME

12%

6%

2014 İlk Yarısı İtibariyle GSYH'ya Katkılar

5%

Dış Talep

İç Talep

GSYH (Yıllık değ.)

10%

2015 İlk Yarısı İtibariyle GSYH'ya Katkılar

Dış Talep

İç Talep

GSYH (Yıllık değ.)

8%

4%

6%

3%

4%

2%

2%

1%

0%

0%

-2%

Türkiye

Güney Afrika

Brezilya

Hindistan

Endonezya

Türkiye

Güney Afrika

Brezilya

Hindistan

Endonezya

2016 TÜRKİYE GÖRÜNÜM: BÜYÜME

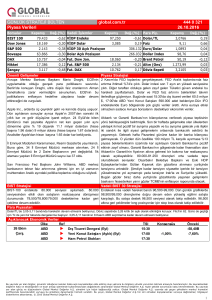

Ülkeler

Gelişmiş Ülkeler

ABD

Euro Bölgesi

Japonya

İngiltere

Gelişen Ülkeler

Çin

Hindistan

Rusya

Türkiye*

Brezilya

Endonezya

G. Afrika

Çek Cumhuriyeti

Polonya

Politika Faizi

(%)

1Y15 2015T 2016T Mevcut 2015T 2016T Mevcut 2015T 2016T Mevcut 2015T 2016T Mevcut Mevcut

GSYH (Yıllık değ., %) TÜFE (Yıllık değ., %) Cari Denge/GSYH (%) Kamu Borcu/GSYH (%) Reel Kur

2,2

1,3

0,0

2,6

2,6

1,5

0,6

2,5

2,8

1,6

1,0

2,2

0,2

0,1

0,3

-0,1

0,1

0,2

0,8

0,1

1,1

1,1

1,1

1,5

-2,4

2,1

2,3

-5,5

-2,6

3,2

3,0

-4,7

-2,9

3,0

3,0

-4,3

103,0 104,9 106,0 111,8

91,9

93,7 92,8 91,6

230,0 245,9 247,8 71,5

89,4

88,9 88,0 115,5

7,0

7,3

-3,4

3,1

-2,1

4,7

1,6

4,3

3,5

6,8

7,3

-3,8

3,1

-3,0

4,7

1,4

3,9

3,5

6,3

7,5

-0,6

3,2

-1,0

5,1

1,3

2,6

3,5

1,3 1,5

5,0 5,4

15,6 15,8

8,1 8,5

9,9 8,9

4,9 6,8

4,7 4,8

0,2 0,4

-0,5 -0,8

1,8

5,5

8,6

8,5

6,3

5,4

5,9

1,5

1,0

2,1

-1,4

3,1

-5,2

-4,2

-3,0

-5,4

0,6

-1,4

3,1

-1,4

5,0

-4,6

-4,0

-2,2

-4,3

1,7

-0,5

2,8

-1,6

5,4

-5,0

-3,8

-2,1

-4,5

1,2

-1,0

41,1

66,1

17,9

33,0

58,9

25,0

39,0

42,8

50,1

43,2

65,3

20,4

32,1

69,9

26,5

48,4

40,6

51,1

46,0 128,9

63,9 77,0

21,0 72,3

32,6 75,8

74,5 54,0

26,7 85,7

49,8 60,5

40,0 89,6

51,0 91,3

0,00-0,25

0,05

0,00

0,50

4,35

6,75

11,0

7,50

14,25

7,50

6,25

0,05

1,50

2016 TÜRKİYE GÖRÜNÜM: ENFLASYON

12%

Yıllar İtibariyle TÜFE

11%

10%

9%

8%

7%

6%

2016T

2015T

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

5%

2016 TÜRKİYE GÖRÜNÜM: ENFLASYON

3,5%

11,0%

TÜFE (Aylık değ.)

TÜFE (Yıllık değ., sağ eks.)

10,0%

2,5%

9,0%

1,5%

8,0%

7,0%

0,5%

6,0%

5,0%

-0,5%

4,0%

12.16

06.16

12.15

06.15

12.14

06.14

12.13

06.13

12.12

06.12

12.11

06.11

3,0%

12.10

-1,5%

2016 TÜRKİYE GÖRÜNÜM: ENFLASYON

15%

6%

Yıllık değ.

2%

13%

-2%

11%

-6%

9%

-10%

7%

-14%

TÜFE

5%

-18%

Türkiye Gıda Fiyat Endeksi

FAO Gıda Fiyat Endeksi (Sağ eks.)

11.15

09.15

07.15

05.15

03.15

01.15

11.14

09.14

07.14

05.14

03.14

01.14

11.13

09.13

07.13

05.13

03.13

01.13

-22%

11.12

3%

2016 TÜRKİYE GÖRÜNÜM: DIŞ DENGE

75%

İhracat/İthalat

*10 aylık

dönem

70%

65%

60%

2015*

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

55%

2016 TÜRKİYE GÖRÜNÜM: DIŞ DENGE

65

120

Enerji Maliyeti

110

Brent Petrol Spot (Sağ eks.)

55

100

90

45

80

35

70

60

25

50

40

15

30

2016T

2015T

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

2004

20

2003

5

2016 TÜRKİYE GÖRÜNÜM: DIŞ DENGE

75

01.09

04.09

07.09

10.09

01.10

04.10

07.10

10.10

01.11

04.11

07.11

10.11

01.12

04.12

07.12

10.12

01.13

04.13

07.13

10.13

01.14

04.14

07.14

10.14

01.15

04.15

07.15

10.15

2016 TÜRKİYE GÖRÜNÜM: DIŞ DENGE

Milyar $

85

Cari Açık-12 Aylık Kümülatif

65

Altın ve Enerji Hariç CA

55

Altın Hariç CA

45

35

25

15

5

-5

-15

2016 TÜRKİYE GÖRÜNÜM: DIŞ DENGE

12,0%

İhracat Rusya Payı

İthalat Rusya Payı

10,0%

10,0%

8,0%

6,0%

4,0%

2,5%

2,0%

0,0%

2011

2012

2013

2014

2015 (10 Aylık)

2016 TÜRKİYE GÖRÜNÜM: DIŞ DENGE

9,0%

Turizm Gelirleri Rusya Payı (Yıllıklandırılmış)

8,0%

7,9%

7,0%

7,7%

7,2%

6,0%

6,0%

5,0%

4,0%

3,0%

2,0%

1,0%

0,0%

4Ç13

1Ç14

2Ç14

3Ç14

4Ç14

1Ç15

2Ç15

3Ç15

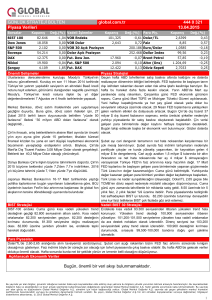

2016 TÜRKİYE GÖRÜNÜM: MAKROEKONOMİK TAHMİNLER

Makro Ekonomik Göstergelere İlişkin Tahminler

TÜFE Enflasyon (dönem sonu)

Çekirdek Enflasyon (dönem sonu)

GSYH (Milyar TL)

GSYH (Milyar $)

GSYH Büyüme

GSYH Deflatör

Cari Açık (Milyar $)

İhracat (Milyar $)

İthalat (Milyar $)

Cari Açık / GSYH

Politika Faizi (dönem sonu)

Gösterge Tahvil Faizi (dönem sonu)

Gösterge Tahvil Faizi (ort)

USD/TRY (dönem sonu)

USD/TRY (ortalama)

Bütçe açığı / GSYH

Faiz dışı fazla / GSYH

2014

8,2%

8,7%

1.747

802

2,9%

8,3%

45,8

169,0

232,6

5,7%

8,25%

8,0%

9,3%

2,33

2,18

1,3%

1,5%

Orta Vadeli Program

2015T 2016P 2017P

7,6% 6,5% 5,5%

1.928

706

3,0%

7,1%

36,7

143,0

208,4

5,2%

2.141

694

4,0%

6,8%

34,0

150,0

216,3

4,9%

2.376

732

4,5%

6,2%

34,4

170,0

239,6

4,7%

2,73

1,3%

1,5%

3,09 3,25

0,7% 0,6%

1,8% 1,9%

HLY Araştırma

2015T 2016T 2017T

8,5% 8,5% 7,9%

9,5% 8,8% 8,2%

1.937 2.159 2.406

712 715

745

3,1% 3,2% 3,7%

7,5% 8,0% 7,5%

33,0 36,0

40,0

144,5 150,0 160,0

207,0 217,0 233,0

4,6% 5,0% 5,4%

8,5% 8,5% 9,25%

10,5% 11,0% 10,0%

9,7% 11,5% 10,5%

2,87 3,12

3,30

2,72 3,02

3,23

1,2% 1,3% 1,0%

1,5% 1,3% 1,4%

ARAŞTIRMA MODEL PORTFÖY: STRATEJİMİZ

ARAŞTIRMA PORTFÖY: PERFORMANS

Realize ettiğimiz model portföyümüzün performansı*

92,8%

100%

10%

90%

7,6%

4,9%

6%

80%

4,6%

2,7%

2%

70%

60%

-2%

50%

-3,1%

34,6%

40%

30%

Yeni oluşturduğumuz Araştırma portföyü performansı**

22,3%

21,6%

-6%

20,9%

12,6%

20%

-10%

-14%

10%

-15,9%

0%

TOPLAM

GETİRİ

FX

MEVDUAT

*Başlangıç Tarihi: 28.03.2014

Realize Tarih: 28.05.2015

EMTIA

HİSSE

BIST100

-18%

TOPLAM

GETİRİ

FX

MEVDUAT

**Başlangıç Tarihi: 28.05.2015

Kapanış Tarih:11.12.2015

EMTİA

HİSSE

BIST 100

ARAŞTIRMA PORTFÖY: PERFORMANS

Yeni Araştırma Portföyü Kümülatif Getiri

11,0%

HLY Araştırma Portföy (Kümülatif)

Benchmark

9,0%

7,0%

5,0%

3,0%

1,0%

15.12.15

01.12.15

17.11.15

03.11.15

20.10.15

06.10.15

22.09.15

08.09.15

25.08.15

11.08.15

28.07.15

14.07.15

30.06.15

16.06.15

-1,0%

ARAŞTIRMA MODEL PORTFÖY: 2016 STRATEJİMİZ

Cam

10%

Teknoloji

Perakende

10%

Bankacılık

30%

Gıda

10%

Havacılık

10%

Otomotiv

10%

Petrol - Gaz Enerji

20%

KÜNYE

Banu KIVCI TOKALI

Araştırma Direktörü

[email protected]

+90 212 314 81 88

Araştırma

İlknur HAYIR TURHAN

Yönetmen

[email protected]

+90 212 314 81 85

Kadirhan ÖZTÜRK

Uzman Yardımcısı

[email protected]

+90 212 314 87 29

Mehtap İLBİ

Uzman

[email protected]

+90 212 314 87 30

Onur Kamil ALKAN

Uzman Yardımcısı

[email protected]

+90 212 314 87 01

Furkan OKUMUŞ

Uzman

[email protected]

+90 212 314 81 86

Cüneyt MEHMETOĞLU

Uzman

[email protected]

+90 212 314 87 31

Cemil Can SÜRÜCÜ

Uzman Yardımcısı

[email protected]

+90 212 314 87 26

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti, yetkili kuruluşlar tarafından kişilerin risk ve getiri tercihleri

dikkate alınarak kişiye özel sunulmaktadır. Burada yer alan yorum ve tavsiyeler ise genel niteliktedir. Bu tavsiyeler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu

nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Bu ileti 05 Kasım 2014 tarih ve 29166 sayılı Resmi Gazetede yayınlanan ve 01 Mayıs 2015 tarihinde yürürlüğü giren “Elektronik Ticaretin Düzenlenmesi Hakkında” çıkan kanunun

2.Maddesi c bendinde belirtilen Ticari Elektronik ileti kapsamında değildir.

33